Analys

SEB Råvarubrev 30 januari 2018

Än så länge ovilliga oljesäljare.

Än så länge ovilliga oljesäljare.

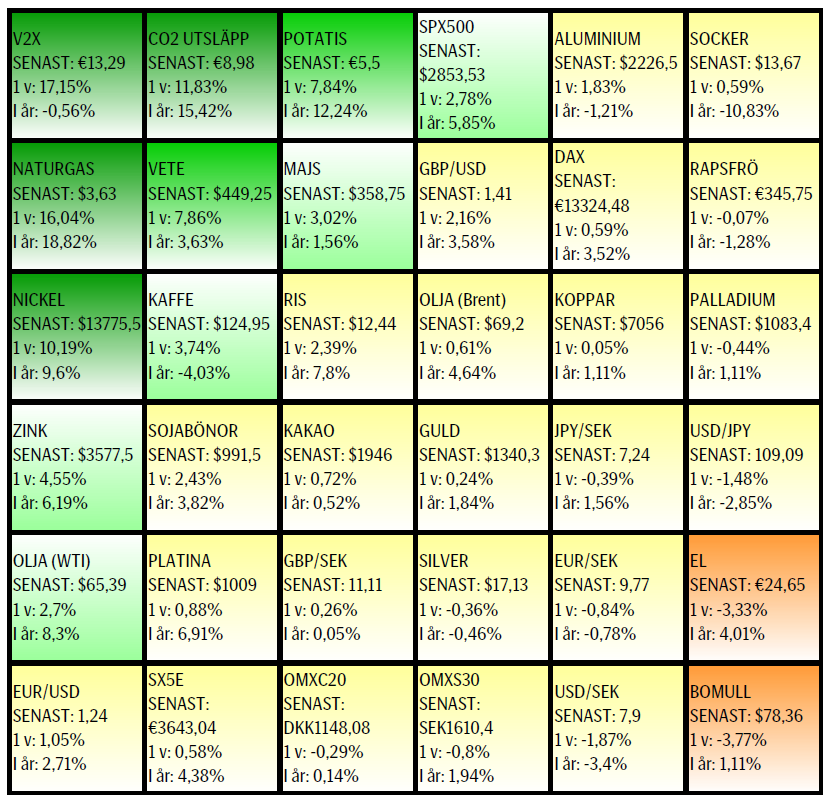

MARKNADEN I KORTHET

Ekonomiska indikatorer fortsätter i allmänhet att visa styrka med inte minst snabbestimatet över euroområdets sammanlagada inköpsindex ordenligt över förväntan. Tyska inköpschefsindex noterade sin 57:e raka månad av tillväxt. Till följd av de positiva tongångarna, Feds minskning av sin balansräkning och ECBs halvering av obligationsköpande fortsätter obligationsräntorna att stiga. Som förväntat rörde vare sig Norges Bank eller ECB räntan i torsdags. ECB var dessutom förvånande svag i förhållandet till den allt starkare euron vilket fick denna att stiga till nytt tre års högsta mot dollarn. Det uppkommande valet i Italien i början av mars bör dock för närvarande motverka en allt för högtflygande euro, som dessutom är ordentligt överköpt (den spekulativa långa nettopositionen på sin högsta nivå sedan euron introducerades). Federal Reserve håller möte tisdag/onsdag men ingen ränteförändring bör ske denna gång, dock är detta Yellen’s sista möte och från och med imorgon tar den nye Fed-chefen, Jerome Powell, över. Kallt väder ställer till det på många ställen. I USA så har det kalla vädret tillsammans med brist på snö skadat vintervetet i de södra delarna av odlingsområdet. Samma riskerar Ryssland att råka ut för. Kyla och snö gör att det är svårt att få fram kol i Kina varför priset stigit kraftigt (och om ett par veckor stänger i princip Kina för nyårsfirande). Japan har drabbats av den kallaste januari på mer än 40 år vilket ökar behovet av LNG (flytande naturgas) import.

Råvaror: Amerikanska skifferoljeproducenter ser nu ut att svara på det högre oljepriset med en ökad takt av nya borriggar. Förra veckan ökade dessa med 12 stycken, klart över de 3,6 stycken/vecka som är snittet för det senaste året. Addera sedan den överköpta situationen och en rekylerande dollar och vi har ett recept som ytterligare stödjer vår varning om en nära förestående nedåtrekyl. Basmetallernas senaste uppgång bör också härledas till dollarsvaghet varför vi fortsätter att flagga för vinsthemtagningar från långa positioner. Guldet har redan backat några dagar på raken. Relativpriset platina/palladium har fallit till nivåer där platina börjar se historiskt väldigt billigt ut. Håll koll på kylan för veteprisets skull. Det högre oljepriset stimulerar etanolproduktion något som kan ge stöd till amerikansk majs och brasilianskt socker.

Valuta: Dollarindex fortsatte initialt att falla efter att ECB inte i något starkare ordalag beklagat sig över euron vilket gav förnyad styrka. Därefter har dock dollarn börjat ta tillbaka lite förlorad mark och det skulle inte förvåna om vi får se mer dollarrekyl den närmaste tiden. USD/SEK fallit ned under höstens botten, 7.8880, med hjälp av både svagare dollar och starkare krona.

Börser: Generell styrka, inte minst gällande de amerikanska börserna, men med lite darr på ribban för framför allt de europeiska. Nikkei gillar inte heller den starkare yenen. OMXS30 har utvecklats svagare än förväntat då rallyt efter att åter ha klättrat över 55d bandet fallerat. VIX är i stigande, varning?

Räntor: Obligationsräntorna har fortsatt att klättra uppåt. En amerikansk 10-åring har nu nått 2,70 %. Den tyska 10-åriga Bunden har stigit 150 % sedan botten i december och avkastar nu 0.70 %.

OBSERVATIONER I SAMMANDRAG

- Olja – fortsatt stor risk för bakslag.

- Nickel – vi fortsätter att leta efter en topp.

- Guld – bortstött ur motståndsområdet.

- DAX – uruselt beteende för att vara en ny topp.

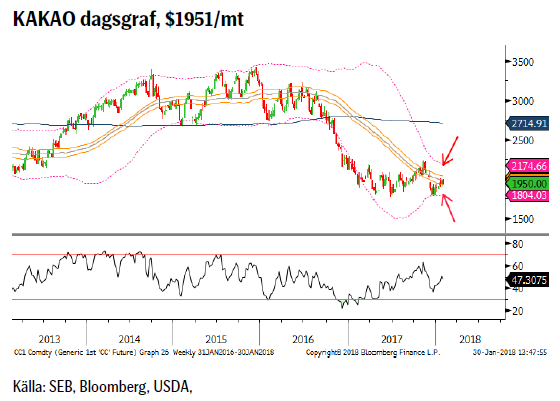

- Kakao – redan vänt upp eller på väg att göra så?

- OMX30 – negativt besked ovan 55d bandet.

En placering i certifikat och warranter är förknippat med risker. Du kan förlora hela ditt investerade kapital. Läs mer om riskerna i SEB:s offentliggjorda Grundprospekt för certifikat- och warrantprogram på seb.se/cert eller seb.se/mini

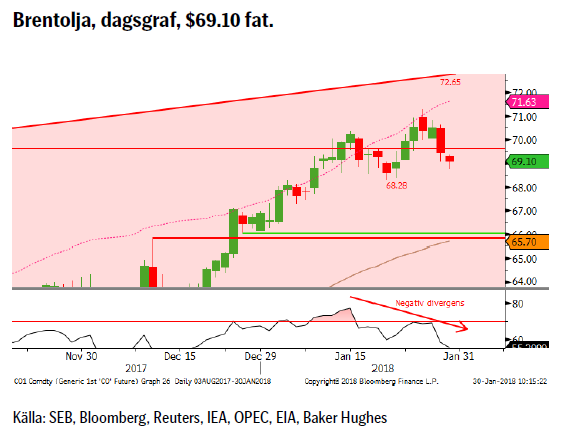

OLJA BRENT

Oljeprisuppgången har helt klart tappat moment och priset har mer eller mindre konsoliderat sedan förra veckan. Att under samma tid WTI/Brent spekulanterna fortsatt att öka på den redan rekordlånga positionen har ytterligare ökat risken för en nedgång. Dessa nya långa positioner är ju redan mer eller mindre i förlustterritorium och priset behöver sannolikt inte falla mycket mer än under $68.28 för att få spekulanterna att börja skala ned sina långa positioner. 1,304,248 kontrakt a’ 1000 fat är en hel del olja. Dessutom är de kommersiella aktörerna rekordkorta.

Oljeprisuppgången har helt klart tappat moment och priset har mer eller mindre konsoliderat sedan förra veckan. Att under samma tid WTI/Brent spekulanterna fortsatt att öka på den redan rekordlånga positionen har ytterligare ökat risken för en nedgång. Dessa nya långa positioner är ju redan mer eller mindre i förlustterritorium och priset behöver sannolikt inte falla mycket mer än under $68.28 för att få spekulanterna att börja skala ned sina långa positioner. 1,304,248 kontrakt a’ 1000 fat är en hel del olja. Dessutom är de kommersiella aktörerna rekordkorta.

Konklusion: Korrektionsrisken fortsatt mycket hög.

OBSERVATIONER

+ Saudierna vill fortsätta samarbetet in i 2019.

+ Kinas import ökar åter.

+ Förlängningen av produktionsbegränsningarna.

+ Att förlängningen nu också omfattar Libyen och Nigeria.

+ Geopolitikens återkomst i form av en riskpremie i oljepriset.

+ Kurvans negativa lutning (backwardation) gör det lönsammare att ligga lång.

+ Långa spekulativa nettopositioner är rekordstora (=framtida utbud).

+ Ökad global efterfrågan och uppreviderad global tillväxt.

+ Produktionen i Venezuela har fallit till den lägsta på decennier.

+ Tekniskt har vi nu mött ett primärt mål för uppgången.

– Kraftig ökning av nya borriggar.

– Troligt att dollarn återtar en del förlorad mark.

– Nettopositioneringen, Brent + WTI, har nått nytt rekord.

– Amerikansk produktion, enligt EIA, når 10.3m fpd under 2018, en upprevidering med 300k fpd sedan föregående månad.

– De geopolitiska riskerna har minskat något.

– Antalet borrade men inte igångsatta oljebrunnar, s.k. DUC’s (Drilled but UnCompleted) bara ökar (brist på ”frackers”?).

– Tekniskt så riskerar vi nu en negativ divergens dvs. vi har en ny topp i oljepriset men än så länge en lägre topp i RSI.

Tillgängliga certifikat:

BULL OLJA X1, X2, X4, X5, & X10 S

BEAR OLJA X1, X2, X4, X5 & X10 S

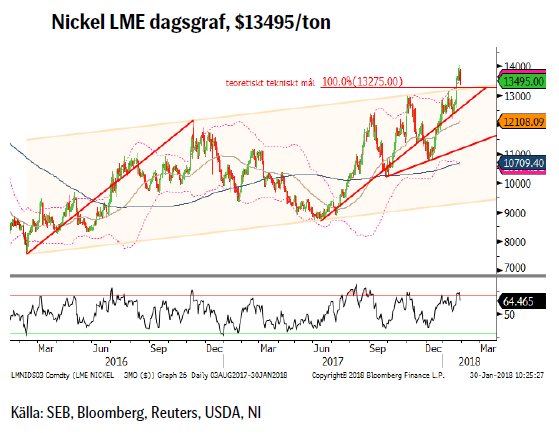

NICKEL

Det verkar som investerarna fortsatt satsar på elbilstemat (nickel till batterierna) samtidigt som marknaden för rostfritt har varit fortsatt stark. Till stöd för priset var också den senaste statistiken från INSG som visade på fortsatt underskott för november (kumulativt, jan – nov, underskott 77,4 kt). Kinesisk nickelproduktion har dock visat sig vara något högre än förväntat givet vinterneddragningarna (luftföroreningarna) för smältverken.

Det verkar som investerarna fortsatt satsar på elbilstemat (nickel till batterierna) samtidigt som marknaden för rostfritt har varit fortsatt stark. Till stöd för priset var också den senaste statistiken från INSG som visade på fortsatt underskott för november (kumulativt, jan – nov, underskott 77,4 kt). Kinesisk nickelproduktion har dock visat sig vara något högre än förväntat givet vinterneddragningarna (luftföroreningarna) för smältverken.

Konklusion: Toppigt värre. Se upp om/när vi återvänder in i kanalen.

OBSERVATIONER

+ 2017 kommer att landa på ett underskott och även 2018 spås göra så.

+ Rostfritt har gått starkare än förväntat.

+ IMF har justerat upp global tillväxt och utsikterna i närtid goda.

+ Lång spekulativ nettopositionering ökade till den högsta på ett år och det är långa kontrakt som öppnas upp.

+ Fallande dollar har pressat upp metallpriserna.

+ Ökad optimism i råvaror vilket leder till inflöden i råvarufonder.

+ Optimism om elbilssektorn (vilket är för tidigt, tror jag).

+ Kostnadsgolvet har stigit.

+ Tekniskt en positiv signal att vi brutit upp ur den stigande kanalen.

– Större än förväntad kinesisk produktion.

– Lagren är stora men sedan förra året fallande.

– Indonesisk export kommer att öka årligen de närmaste åren.

– Australien har flera nya projekt på gång.

– Om det klarnar runt miljölagarna på Filippinerna.

– Se upp för mars som tillsammans med maj är den sämsta månaden de senaste tio åren.

– Kinesisk skulduppbyggnad oroande snabb/hög vilken möts av stigande räntor.

– Lägre infrastruktur och bostadsinvesteringar i Kina.

– Negativ divergens i flera tidsintervall.

Tillgängliga certifikat:

BULL NICKEL X1, X2 & X4 S

BEAR NICKEL X1, X2 & X4 S

GULD

Med en överköpt guldmarknad och översåld dollar så kommer det inte att behövas så stora förändringar innan de stora respektive spekulativa positionerna bör ge bränsle åt korrektioner. Dessutom så ser nu guld även dyrt ut i relativprissättning mot både platina och silver. Historiskt så har vi sällan legat kvar någon längre tid när guld/silver relationen legat över ~80 uns silver per uns guld. Guld/platina har nått en ny historisk relationstopp.

Med en överköpt guldmarknad och översåld dollar så kommer det inte att behövas så stora förändringar innan de stora respektive spekulativa positionerna bör ge bränsle åt korrektioner. Dessutom så ser nu guld även dyrt ut i relativprissättning mot både platina och silver. Historiskt så har vi sällan legat kvar någon längre tid när guld/silver relationen legat över ~80 uns silver per uns guld. Guld/platina har nått en ny historisk relationstopp.

Konklusion: Säljarna dök upp där de förväntades göra så.

OBSERVATIONER

+ Newcrest Mining rapporterade om ett betydligt högre kostnadsgolv 2017.

+ Inflationstrycket i USA fortsätter så sakteliga upp.

+ Rykten om minskad moms (f.n. 18%) på investeringsguld i Ryssland

+ Nedgången i Bitcoin ser ut att kunna fortsätta.

+ Säsongsmässigt så är januari och februari normalt sett relativt bra månader för guldet.

+ Den spekulativa nettopositionen har fortsatt att öka och antalet långa adderade kontrakt är betydligt fler än de korta.

+ Utvecklingen av den kinesiska guld ETF marknaden.

+ Efterfrågan på mynt och tackor drevs framför allt av kineser.

+ Shariastandarden för guld är långsiktigt positivt.

+ Tekniskt så är vi nu väl ovanför 55d mv bandet.

– En större dollarkorrektion bör snart vara på väg.

– Klubbandet av den amerikanska skattererformen.

– Dåligt gensvar på spänningarna Saudiarabien/Iran.

– Venezuelas betalar nu läkemedelsimport med guld.

– Realräntorna är i stigande.

– $1350/75 området måste passeras innan en positivare vy appliceras.

– Tekniskt sett nu överköpt med RSI i rött.

– Tekniskt sett så är det negativt att marknaden stöttes bort från motståndsområdet.

Tillgängliga certifikat:

BULL GULD X1, X2, X4, X5 & X10 S

BEAR GULD X1, X2, X4, X5 & X10 S

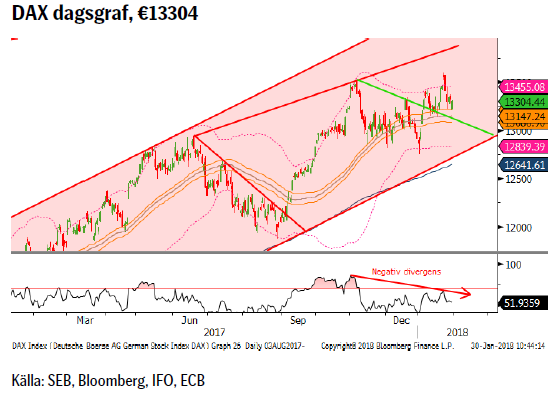

DAX

Uppenbarligen blev SDP omröstningen att gå vidare med förhandlingarna med CDU/CSU över en ny stor koalition en sista injektion högre. Inte ens den positiva inköpschefsstatistiken förmådde lyfta kursen tillbaka till toppen. Hursomhelst så är det alltid ett varningstecken när en ny topp bara drar till sig säljare samtidigt som ju toppen annonserar efter köpare. Ett dropp under 55dagars bandet vore inte bra i detta läge.

Uppenbarligen blev SDP omröstningen att gå vidare med förhandlingarna med CDU/CSU över en ny stor koalition en sista injektion högre. Inte ens den positiva inköpschefsstatistiken förmådde lyfta kursen tillbaka till toppen. Hursomhelst så är det alltid ett varningstecken när en ny topp bara drar till sig säljare samtidigt som ju toppen annonserar efter köpare. Ett dropp under 55dagars bandet vore inte bra i detta läge.

Konklusion: Urusel utveckling för att vara en ny topp!

OBSERVATIONER

+ Fortsatt bra ekonomisk statistik (EU & Ty inköpschefsindex).

+ SDP & CDU/CSU överens om att inleda regelrätta regeringsförhandlingar.

+ Eurozons index för banker har brutit ut på uppsidan.

+ Nu tillväxt i alla euro-länder.

+ Lugnare på Nordkoreafronten.

+ ECB lär hålla räntorna låga för lång tid framöver.

+ Den långa vågräkningen är fortsatt positiv (så länge inte 10474 passeras på nedsidan).

+ Tillbaka över 55dagars bandet.

– Mycket dålig prisutveckling efter att minimimålet, en ny topp, nåtts.

– Den starka euron bör börja oro ECB.

– IG Metall hotar med storstrejk.

– Tyska långa räntor är fortsatt i stigande 100 % upp sedan mitten av december (0,3 – 0,6 %).

– Brittisk bilförsäljning har fallit kraftigt (en av de största exportmarknaderna för tysk bilindustri).

– Dieselgate (vi har inte sett slutet på detta än).

– Tekniskt så har vi nu en möjlig negativ divergens på både dags och veckobasis, denna är dock ännu obekräftad.

Tillgängliga certifikat:

BULL DAX X2, X5, X10 & X15 S

BEAR DAX X1, X2, X5, X10 & X15 S

KAKAO

Efter att råvarufonden Amajaro (specialiserad på ”softs”) tog ned skylten i december föll priset ned till 10-års lägsta, troligen beroende på stängningar av långa kakaopositioner. Amajaro har tidvis varit en mycket stor aktör i kakaomarknaden. Frågan var om stängningen var ett klassiskt fall av kapitulation i en mångårig björnmarknad. Än så länge så ser uppgången inte speciellt trovärdig ut men vår gissning är att en botten troligen hamras ut i år. Var vaksam på Bollingerbandet (55v +/- 2 standard avvikelser) som är extremt smalt vilket indikerar ett kommande utbrott.

Efter att råvarufonden Amajaro (specialiserad på ”softs”) tog ned skylten i december föll priset ned till 10-års lägsta, troligen beroende på stängningar av långa kakaopositioner. Amajaro har tidvis varit en mycket stor aktör i kakaomarknaden. Frågan var om stängningen var ett klassiskt fall av kapitulation i en mångårig björnmarknad. Än så länge så ser uppgången inte speciellt trovärdig ut men vår gissning är att en botten troligen hamras ut i år. Var vaksam på Bollingerbandet (55v +/- 2 standard avvikelser) som är extremt smalt vilket indikerar ett kommande utbrott.

Konklusion: Vändning eller nedgång i slutfas?

OBSERVATIONER

+ Utbrott av en svampsjukdom i Nigerias kakaodistrikt riskerar ett bortfall av upp till 750 ton kakaobönor och skadan är flerårig då drabbade träd dör.

+ Kakaoregionen, Elfenbenskusten, Ghana, Benin och Nigeria befinner sig förnärvarande i torrperioden (nov – mar) som hittills varit både varmare och torrare än normalt.

+ Torkan riskerar att både förminska och försämra bönorna.

+ Efterfrågan, framför allt från Asien, fortsätter att öka med ~3 – 4 % per år.

+ Starkare GBP (mycket av den fysiska handeln sker i London) och svagare USD är gynnsamt.

+ Även den starkare EUR är positivt då importen till den största chokladmarknaden blir billigare.

+ Tekniskt sett i en möjlig bottenformation. Vi har just passerat det mest översålda läget sedan 2000.

– Lagren är mer än tillräckliga.

– Ghana funderar på att sänka det garanterade priset för odlare då man ligger högre än Elfenbenskusten vilket triggar smuggling.

– Svag malningsstatistik.

– Den sämre än förväntade statistiken lär inte locka fundamentala fonder att gå långa, än.

– Tekniskt är uppgången än så länge dåligt underbyggd med bristande moment.

Tillgängliga certifikat:

BULL KAKAO X1 & X4 S

BEAR KAKAO X1 & X4 S

OMXS30

Det är inte lätt att navigera tekniskt under rapportsäsongen. Den positiva utveckling, brottet tillbaka över 55d bandet, som vi noterade förra veckan har inte levt upp till förväntningarna utan föll snart tillbaka ned i bandet. Vi riskerar nu att både att, igen, bryta under bandet och dessutom få ett s.k. dödskors (55d mv bryter under 233d mv) på halsen. Sedan förra veckan har vi en veckovändningssignal på plats och dessutom har vi ju sedan tidigare (november) en månadsvändningssignal att förhålla oss till.

Det är inte lätt att navigera tekniskt under rapportsäsongen. Den positiva utveckling, brottet tillbaka över 55d bandet, som vi noterade förra veckan har inte levt upp till förväntningarna utan föll snart tillbaka ned i bandet. Vi riskerar nu att både att, igen, bryta under bandet och dessutom få ett s.k. dödskors (55d mv bryter under 233d mv) på halsen. Sedan förra veckan har vi en veckovändningssignal på plats och dessutom har vi ju sedan tidigare (november) en månadsvändningssignal att förhålla oss till.

Konklusion: Beteendet har ökat risken för fortsatt nedgång.

OBSERVATIONER

+ Säsongsmässigt är jan och framför allt feb historiskt (upp 8/10 år) starka månader.

+ Det generella börsklimatet är fortsatt positivt.

+ Mjuk Riksbank väntar med första höjningen trots högre KPIF.

+ Svensk ek statistik fortsätter att vara relativt positiv och EU dito allt starkare.

+ Det långsiktiga vågmönstret är fortsatt positivt.

+ Ett flertal misslyckade försök under 233d mv.

– Fortsatt bekräftad nedgång för svensk bomarknad.

– PMI vände åter ned.

– Vi är än en gång på väg att bryta under 55d bandet.

– En negativ månadsvändningssignal i november.

– Förra veckan blev en negativ veckovändningssignal.

– Vi har mer eller mindre ett, 55/233d, dödskors på plats.

– Risken ökar för att skapa en stigande kil, ett vanligt vändningsmönster så var vaksam mellan 1675 – 1700.

Tillgängliga certifikat:

BULL OMX X5, X10 & X15 S

BEAR OMX X1, X5, X10 & X15 S

UTVECKLING SENASTE VECKAN SAMT SEDAN ÅRETS BÖRJAN

[box]SEB Veckobrev Veckans råvarukommentar är producerat av SEB:s Commodities Sales desk och publiceras i samarbete och med tillstånd på Råvarumarknaden.se[/box]

KÄLLOR

Bloomberg, Reuters, SEB

VILLKOR

För varje enskilt certifikat/mini future finns Slutliga Villkor som anger de fullständiga villkoren. Slutliga Villkor finns tillgängligt på kurssidan för respektive certifikat/mini future på www.seb.se, Börs & finans, fliken Strukturerade placeringar.

RISKER

En sammanfattning av de risker som är förknippade med Börshandlade certifikat generellt finns i Produktbroschyren för respektive certifikat eller mini future som är tillgängligt på seb.se/cert respektive seb.se/mini. För en fullständig bild av riskerna behöver du ta del av SEB:s offentliggjorda Grundprospekt för Certifikat- och Warrantprogram som är publicerat på www.seb.se/cert respektive seb.se/mini.

DISCLAIMER

Detta marknadsföringsmaterial, framtaget av SEB:s Commodities Sales desk, har upprättats enbart i informationssyfte.

Även om innehållet är baserat på källor som SEB bedömt som tillförlitliga ansvarar SEB inte för fel eller brister i informationen. Den utgör inte oberoende, objektiv investeringsanalys och skyddas därför inte av de bestämmelser som SEB har infört för att förebygga potentiella intressekonflikter. Yttranden från SEB:s Commodities Sales desk kan vara oförenliga med tidigare publicerat material från SEB, då den senare hänvisas uppmanas du att läsa den fullständiga rapporten innan någon åtgärd vidtas.

Dokumentationen utgör inte någon investeringsrådgivning och tillhandahålls till dig utan hänsyn till dina investeringsmål. Du uppmanas att självständigt bedöma och komplettera uppgifterna i denna dokumentation och att basera dina investeringsbeslut på material som bedöms erforderligt. Alla framåtblickande uttalanden, åsikter och förväntningar är föremål för risker, osäkerheter och andra faktorer och kan orsaka att det faktiska resultatet avviker väsentligt från det förväntade. Historisk avkastning är ingen garanti för framtida resultat. Detta dokument utgör inte ett erbjudande att teckna några värdepapper eller andra finansiella instrument. SEB svarar inte för förlust eller skada – direkt eller indirekt, eller av vad slag det vara må – som kan uppkomma till följd av användandet av detta material eller dess innehåll.

Observera att det kan förekomma att SEB, dess ledamöter, dess anställda eller dess moder- och/eller dotterbolag vid olika tillfällen innehar, har innehaft eller kommer att inneha aktier, positioner, rådgivningsuppdrag i samband med corporate finance-transaktioner, investment- eller merchantbanking-uppdrag och/eller lån i de bolag/finansiella instrument som nämns i materialet.

Materialet är avsett för mottagaren, all spridning, distribuering mångfaldigande eller annan användning av detta meddelande får inte ske utan SEB:s medgivande. Materialet riktar sig inte till personer vars medverkan kräver ytterligare prospekt, registrerings- eller andra åtgärder än vad som följer av svensk rätt. Det åligger var och en att iaktta sådana restriktioner. Materialet får inte distribueras i eller till land där distribution kräver ovan nämnda åtgärder eller strider mot reglering i sådant land. Materialet riktar sig således inte till fysiska eller juridiska personer hemmahörande i USA eller i något annat land där publicering eller tillhandahållande av materialet är förbjudet eller strider mot tillämpliga bestämmelser i landet.

Oaktat detta får SEB tillåta omfördelning av materialet till utvald tredje part i enlighet med gällande avtal. Materialet får inte spridas till fysiska eller juridiska personer som är medborgare eller har hemvist i ett land där sådan spridning är otillåten enligt tillämplig lag eller annan bestämmelse.

Skandinaviska Enskilda Banken AB (publ) är ett publikt aktiebolag och står under tillsyn av Finansinspektionen samt de lokala finansiella tillsynsmyndigheter i varje jurisdiktionen där SEB har filial eller dotterbolag.

Analys

Crude oil soon coming to a port near you

Rebounding along with most markets. But concerns over solidity of Gaza peace may also contribute. Brent crude fell 0.8% yesterday to $61.91/b and its lowest close since May this year. This morning it is bouncing up 0.9% to $62.5/b along with a softer USD amid positive sentiment with both equities and industrial metals moving higher. Concerns that the peace in Gaza may be less solid than what one might hope for also yields some support to Brent. Bets on tech stocks are rebounding, defying fears of trade war. Money moving back into markets. Gold continues upwards its strong trend and a softer dollar helps it higher today as well.

US crude & products probably rose 5.6 mb last week (API) versus a normal seasonal decline of 2.4 mb. The US API last night partial and thus indicative data for US oil inventories. Their data indicates that US crude stocks rose 7.4 mb last week, gasoline stocks rose 3.0 mb while Distillate stocks fell 4.8 mb. Altogether an increase in commercial crude and product stocks of 5.6 mb. Commercial US crude and product stocks normally decline by 2.4 mb this time of year. So seasonally adjusted the US inventories rose 8 mb last week according to the indicative numbers by the API. That is a lot. Also, the counter seasonal trend of rising stocks versus normally declining stocks this time of year looks on a solid pace of continuation. If the API is correct then total US crude and product stocks would stand 41 mb higher than one year ago and 6 mb higher than the 2015-19 average. And if we combine this with our knowledge of a sharp increase in production and exports by OPEC(+) and a large increase in oil at sea, then the current trend in US oil inventories looks set to continue. So higher stocks and lower crude oil prices until OPEC(+) switch to cuts. Actual US oil inventory data today at 18:00 CET.

US commercial crude and product stocks rising to 1293 mb in week 41 if last nights indicative numbers from API are correct.

Crude oil soon coming to a port near you. OPEC has lifted production sharply higher this autumn. At the same time demand for oil in the Middle-East has fallen as we have moved out of summer heat and crude oil burn for power for air-conditioning. The Middle-East oil producers have thus been able to lift exports higher on both accounts. Crude oil and condensates on water has shot up by 177 mb since mid-August. This oil is now on its way to ports around the world. And when they arrive, it will likely help to lift stocks onshore higher. That is probably when we will lose the last bit of front-end backwardation the the crude oil curves. That will help to drive the front-month Brent crude oil price down to the $60/b line and revisit the high $50ies/b. Then the eyes will be all back on OPEC+ when they meet in early November and then again in early December.

Crude oil and condensates at sea have moved straight up by 177 mb since mid-August as OPEC(+) has produced more, consumed less and exported more.

Analys

The Mid-East anchor dragging crude oil lower

When it starts to move lower it moves rather quickly. Gaza, China, IEA. Brent crude is down 2.1% today to $62/b after having traded as high as $66.58/b last Thursday and above $70/b in late September. The sell-off follows the truce/peace in Gaze, a flareup in US-China trade and yet another bearish oil outlook from the IEA.

A lasting peace in Gaze could drive crude oil at sea to onshore stocks. A lasting peace in Gaza would probably calm down the Houthis and thus allow more normal shipments of crude oil to sail through the Suez Canal, the Red Sea and out through the Bab-el-Mandeb Strait. Crude oil at sea has risen from 48 mb in April to now 91 mb versus a pre-Covid normal of about 50-60 mb. The rise to 91 mb is probably the result of crude sailing around Africa to be shot to pieces by the Houthis. If sailings were to normalize through the Suez Canal, then it could free up some 40 mb in transit at sea moving onshore into stocks.

The US-China trade conflict is of course bearish for demand if it continues.

Bearish IEA yet again. Getting closer to 2026. Credibility rises. We expect OPEC to cut end of 2025. The bearish monthly report from the IEA is what it is, but the closer we get to 2026, the more likely the IEA is of being ball-park right in its outlook. In its monthly report today the IEA estimates that the need for crude oil from OPEC in 2026 will be 25.4 mb/d versus production by the group in September of 29.1 mb/d. The group thus needs to do some serious cutting at the end of 2025 if it wants to keep the market balanced and avoid inventories from skyrocketing. Given that IEA is correct that is. We do however expect OPEC to implement cuts to avoid a large increase in inventories in Q1-26. The group will probably revert to cuts either at its early December meeting when they discuss production for January or in early January when they discuss production for February. The oil price will likely head yet lower until the group reverts to cuts.

Dubai: The Mid-East anchor dragging crude oil lower. Surplus emerging in Mid-East pricing. Crude oil prices held surprisingly strong all through the summer. A sign and a key source of that strength came from the strength in the front-end backwardation of the Dubai crude oil curve. It held out strong from mid-June and all until late September with an average 1-3mth time-spread premium of $1.8/b from mid-June to end of September. The 1-3mth time-spreads for Brent and WTI however were in steady deterioration from late June while their flat prices probably were held up by the strength coming from the Persian Gulf. Then in late September the strength in the Dubai curve suddenly collapsed. Since the start of October it has been weaker than both the Brent and the WTI curves. The Dubai 1-3mth time-spread now only stands at $0.25/b. The Middle East is now exporting more as it is producing more and also consuming less following elevated summer crude burn for power (Aircon) etc.

The only bear-element missing is a sudden and solid rise in OECD stocks. The only thing that is missing for the bear-case everyone have been waiting for is a solid, visible rise in OECD stocks in general and US oil stocks specifically. So watch out for US API indications tomorrow and official US oil inventories on Thursday.

No sign of any kind of fire-sale of oil from Saudi Arabia yet. To what we can see, Saudi Arabia is not at all struggling to sell its oil. It only lowered its Official Selling Prices (OSPs) to Asia marginally for November. A surplus market + Saudi determination to sell its oil to the market would normally lead to a sharp lowering of Saudi OSPs to Asia. Not yet at least and not for November.

The 5yr contract close to fixed at $68/b. Of importance with respect to how far down oil can/will go. When the oil market moves into a surplus then the spot price starts to trade in a large discount to the 5yr contract. Typically $10-15/b below the 5yr contract on average in bear-years (2009, 2015, 2016, 2020). But the 5yr contract is usually pulled lower as well thus making this approach a moving target. But the 5yr contract price has now been rock solidly been pegged to $68/b since 2022. And in the 2022 bull-year (Brent spot average $99/b), the 5yr contract only went to $72/b on average. If we assume that the same goes for the downside and that 2026 is a bear-year then the 5yr goes to $64/b while the spot is trading at a $10-15/b discount to that. That would imply an average spot price next year of $49-54/b. But that is if OPEC doesn’t revert to cuts and instead keeps production flowing. We think OPEC(+) will trim/cut production as needed into 2026 to prevent a huge build-up in global oil stocks and a crash in prices. But for now we are still heading lower. Into the $50ies/b.

Analys

More weakness and lower price levels ahead, but the world won’t drown in oil in 2026

Some rebound but not much. Brent crude rebounded 1.5% yesterday to $65.47/b. This morning it is inching 0.2% up to $65.6/b. The lowest close last week was on Thursday at $64.11/b.

The curve structure is almost as week as it was before the weekend. The rebound we now have gotten post the message from OPEC+ over the weekend is to a large degree a rebound along the curve rather than much strengthening at the front-end of the curve. That part of the curve structure is almost as weak as it was last Thursday.

We are still on a weakening path. The message from OPEC+ over the weekend was we are still on a weakening path with rising supply from the group. It is just not as rapidly weakening as was feared ahead of the weekend when a quota hike of 500 kb/d/mth for November was discussed.

The Brent curve is on its way to full contango with Brent dipping into the $50ies/b. Thus the ongoing weakening we have had in the crude curve since the start of the year, and especially since early June, will continue until the Brent crude oil forward curve is in full contango along with visibly rising US and OECD oil inventories. The front-month Brent contract will then flip down towards the $60/b-line and below into the $50ies/b.

At what point will OPEC+ turn to cuts? The big question then becomes: When will OPEC+ turn around to make some cuts? At what (price) point will they choose to stabilize the market? Because for sure they will. Higher oil inventories, some more shedding of drilling rigs in US shale and Brent into the 50ies somewhere is probably where the group will step in.

There is nothing we have seen from the group so far which indicates that they will close their eyes, let the world drown in oil and the oil price crash to $40/b or below.

The message from OPEC+ is also about balance and stability. The world won’t drown in oil in 2026. The message from the group as far as we manage to interpret it is twofold: 1) Taking back market share which requires a lower price for non-OPEC+ to back off a bit, and 2) Oil market stability and balance. It is not just about 1. Thus fretting about how we are all going to drown in oil in 2026 is totally off the mark by just focusing on point 1.

When to buy cal 2026? Before Christmas when Brent hits $55/b and before OPEC+ holds its last meeting of the year which is likely to be in early December.

Brent crude oil prices have rebounded a bit along the forward curve. Not much strengthening in the structure of the curve. The front-end backwardation is not much stronger today than on its weakest level so far this year which was on Thursday last week.

The front-end backwardation fell to its weakest level so far this year on Thursday last week. A slight pickup yesterday and today, but still very close to the weakest year to date. More oil from OPEC+ in the coming months and softer demand and rising inventories. We are heading for yet softer levels.

-

Nyheter3 veckor sedan

Nyheter3 veckor sedanOPEC+ missar produktionsmål, stöder oljepriserna

-

Nyheter4 veckor sedan

Nyheter4 veckor sedanEtt samtal om guld, olja, fjärrvärme och förnybar energi

-

Nyheter2 veckor sedan

Nyheter2 veckor sedanGoldman Sachs höjer prognosen för guld, tror priset når 4900 USD

-

Nyheter2 veckor sedan

Nyheter2 veckor sedanGuld nära 4000 USD och silver 50 USD, därför kan de fortsätta stiga

-

Nyheter3 veckor sedan

Nyheter3 veckor sedanBlykalla och amerikanska Oklo inleder ett samarbete

-

Analys4 veckor sedan

Analys4 veckor sedanAre Ukraine’s attacks on Russian energy infrastructure working?

-

Nyheter4 veckor sedan

Nyheter4 veckor sedanGuldpriset uppe på nya höjder, nu 3750 USD

-

Nyheter3 veckor sedan

Nyheter3 veckor sedanEtt samtal om guld, olja, koppar och stål