Analys

SEB Jordbruksprodukter, 2 september 2013

Måndagen för en vecka sedan stod för veckans hela uppgång i priserna på jordbruksprodukter, med ledning av panikköpet i asiatisk handel av sojabönor. Därefter har priserna gått kräftgång. Väderleksprognosen för USA har svängt från hotfullt torrt till betydligt våtare än normalt. Sådden i Brasilien börjar den här veckan och pågår i september. Den fallande realen har stimulerat till en arealökning som bör ge ca 6 mt större skörd. Det finns förutsättningar för fortsatt prisfall, men vad händer sedan? Vi tror priserna går ner på oljeväxter, men är inte lika säkra, därför neutrala, på spannmål.

Måndagen för en vecka sedan stod för veckans hela uppgång i priserna på jordbruksprodukter, med ledning av panikköpet i asiatisk handel av sojabönor. Därefter har priserna gått kräftgång. Väderleksprognosen för USA har svängt från hotfullt torrt till betydligt våtare än normalt. Sådden i Brasilien börjar den här veckan och pågår i september. Den fallande realen har stimulerat till en arealökning som bör ge ca 6 mt större skörd. Det finns förutsättningar för fortsatt prisfall, men vad händer sedan? Vi tror priserna går ner på oljeväxter, men är inte lika säkra, därför neutrala, på spannmål.

Odlingsväder

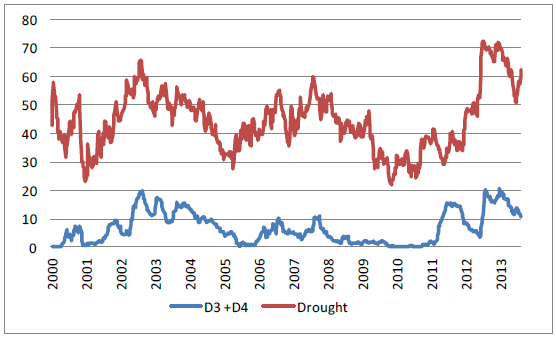

US Drought Monitor rapporterar att per den 27 augusti hade andelen av USA som är torrare än normalt ökat till 62.3% av USA:s yta, från 60% veckan innan. Sedan den 2 juli har andelen ökat med 11 procentenheter från 51%. Nedan ser vi andelen av USA som är drabbat av torka. Den övre kurvan visar andelen som är drabbat av någon form av torka och den nedre visar den andel som är drabbat av de två värsta formerna av torka, ”extrem” och ”exceptionell”.

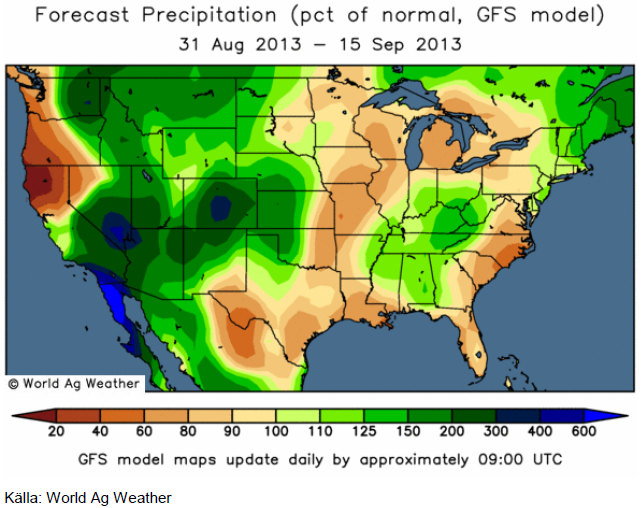

Nedan ser vi 15 dagars prognos för avvikelsen i nederbörd mot det normala i Nordamerika, enligt GFS-modellen. Om du jämför den här bilden med den i förra veckobrevet, ser du att det är väsentligt grönare (mer nederbörd) och betydligt mindre röda toner och där de finns är de väsentligt blekare. Detta är bearish soja och majs.

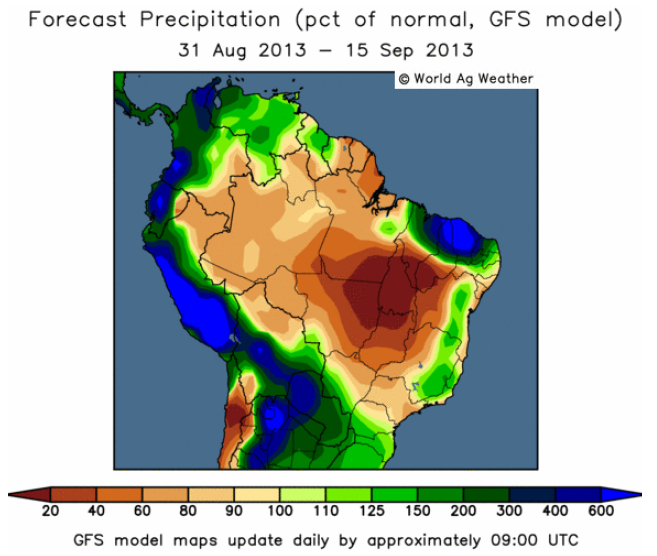

Sådden av sojabönor i Brasilien börjar nu och pågår i resten av månaden. Väderleksförhållandena är bra. Det väntas regna mindre än normalt i Centro Oeste, som vi ser i kartbilden nedan. Detta gör absolut ingenting, eftersom man inte odlar något där. Det är för torrt som det är. Vi ser att Mato Grosso och Paraná väntas få helt normalt väder under prognosperioden som sträcker till hälften av planteringsmånaden.

Jag fick en fråga tidigare i veckan varför Kina importerar så mycket vete just nu, trots att man inte sett några nyheter om att skörden skulle ha slagit fel. Möjligen kan ett nyhetsinslag på BBC den 19 augusti ge svar på det. Där rapporteras om att minst 105 personer har dött och 115 saknas efter översvämningar och härjningarna av en tyfon. Skyfall har orsakat översvämningar i de nordöstra provinserna Liaoning, Jilin och Heilongjiang. Dessa är Kinas kornbodar, där vete är den främsta grödan. Enligt kinas nyhetsbyrå Xinhua är översvämningarna de värsta på ”årtionden”. 265,000 hektar av skörden har förstörts, enligt Xinhua. I södra Kinas Guangdong-provins har 22 personer avlidit i härjningarna av tyfonen som fått namnet Utor. Skyfall i spåren av tyfonen har orsakat än mer skada, men det saknas uppgifter om skador på grödor. Skadorna i norra Kina, kan handla om ett produktionsbortfall på ett par miljoner ton.

Vete

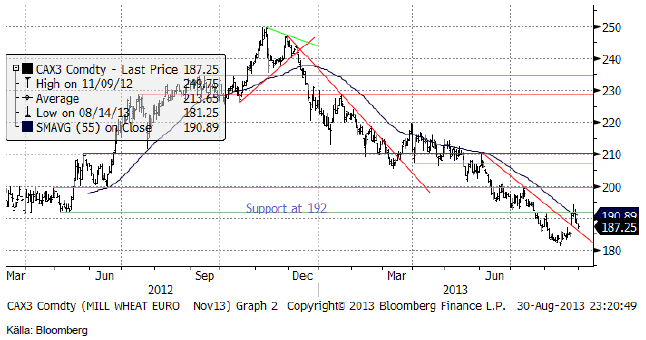

November vetet på Matif bröt det tekniska motståndet i början på veckan, men föll sedan tillbaka. Uppgången började redan när Chicagomarknaden öppnade för veckan klockan 2 på morgonen svensk tid. Det är asiatisk handelstid. Sojabönorna handlades limit up på vad som såg att vara panikstängning av korta positioner. Asien är den största importregionen. Efter en sådan ”blow-out” är det vanligt att prisrörelsen stannar upp och det gjorde den också. När köpbehovet borta, för stunden i alla fall, kunde så priserna falla tillbaka. Tekniskt måste vi inse att vi trots allt har fått ett brott av trenden nedåt. Om det blir bestående återstår att se. Vi gick över till neutral rekommendation i förra veckans brev och vi behåller den.

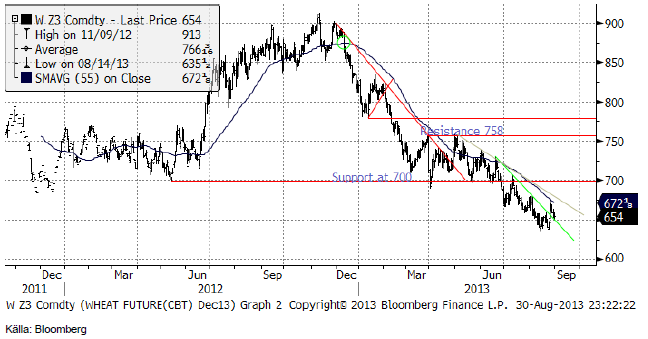

Decemberkontraktet på CBOT stängde i fredags på 654 cent, vilket är en liten uppgång från förra veckans 646 cent per bushel.

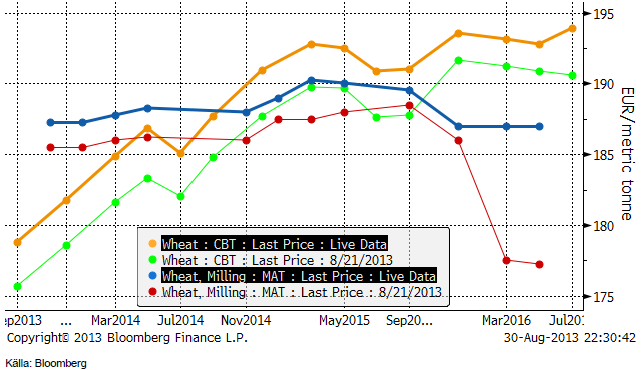

Nedan ser vi terminskurvorna för Chicagovete och Matif-vete i fredags och veckan innan. Det är i princip parallellskift uppåt. Vi ser att Matif-terminerna med leveransdatum år 2016 har hamnat på rätt nivå. Som påpekades förra veckan, var priserna felaktigt under 185 euro per ton på börsen. Orsaken var att ingen handel skett i dessa kontrakt. Vi ser dock återigen, att det är bättre betalt för skörden i Chicagomarknaden än i Matifmarknaden.

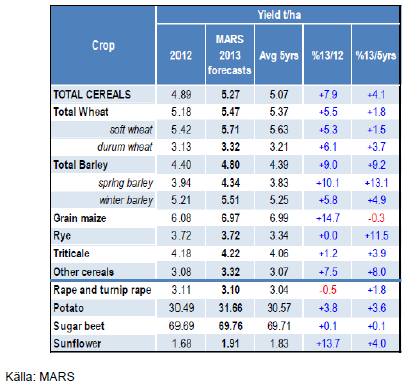

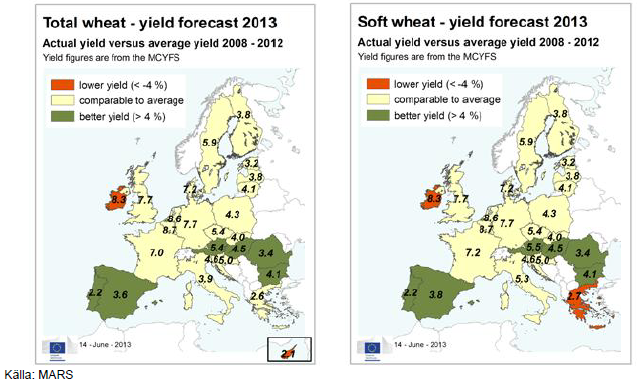

EU Kommissionens MARS-enhet gjorde en marginell justering uppåt i sin senaste rapport gällande den genomsnittliga avkastningen för vete. Även för raps och korn gjordes justeringar uppåt medan avkastningen för majs justeras ner, framförallt till följd av en rejäl revidering nedåt för Ungern (från 6.94 t/ha till 5.05 t/ha) . Rapporteringsperioden har präglats av väderförhållanden med temperaturer över det normala samt nederbörd under det normala i stora delar av Europa. Torrt och varmt väder har framförallt påverkar vårgrödornas utveckling i norra Italien och delar av Ungern, Österrike, Slovenien och Kroatien. Utsikterna för EU-28’s spannmål är dock gynnsamma och estimeras väl över förra årets nivå och det femåriga genomsnittet.

Prognosen för hektarskörden avseende vete inom EU-28 justeras upp marginellt till 5.71 t/ha från förra månadens 5.69 t/ha, vilket är en ökning med 5.3% jämfört med förra året och över det femåriga genomsnittet på 5.63 t/ha. Detta återspeglar uppjusteringar av hektarskörden i Tjeckien, Bulgarien Rumänien och Österrike.

Måndagens Crop Progress från USDA visar att skörden av amerikanskt vårvete går framåt i rask takt. För de 6 stater som rapporterar så är nu 42% av skörden avklarad, en rejäl ökning från förra veckans 18% men något under det 5-åriga genomsnittet på 54% och väl under förra årets 87% vid den här tiden. 67% klassas som ”good/excellent”, en marginell ökning från förra veckans 66%.

Egypten har köpt ytterligare 295 000 ton vete för leverans i början av oktober. Fördelningen blev 60 000 t ryskt vete, 60 000 t rumänskt vete och resten från Ukraina. Det franska vete som offererades blev lätt utkonkurrerat av de aggressiva priserna från Svarta Havs-regionen, och inga offerter lämnades för amerikanskt vete.

Jämfört med förra veckan, är vi nu ännu mindre inställda på att ha säljrekommendation. Vi ser dock ingen anledning att köpa spannmål. Vi behåller, som ovan nämnt, alltså vår neutral-rekommendation.

Liksom förra veckan vill jag påminna om att det finns lantbrukare som nu tänker lagra sin spannmål i hopp om att kunna sälja den dyrare någon gång i vinter. I boken ”Bättre betalt för skörden – riskhantering för lantbrukare” har detta inte varit en framgångsrik strategi i sig, testat sedan 1980. Det är en framgångsrik strategi om det finns ett contango i Chicagomarknaden, som kan ge lönsamhet genom en så kallad ”cash-and-carry trade”. Man tjänar helt enkelt pengar på att terminspremien över spot i terminsmarknaden är större än finansierings- och lagringskostnaden för spannmålen. Det är en lågriskstrategi som i bästa fall ger en attraktiv ränteplacering.

Maltkorn

Maltkornet rekylerade uppåt samtidigt med vetet och oljeväxterna. För maltkornet fanns (och finns) ett starkt stöd vid 200 euro. Jämna siffror tenderar att attrahera köp-ordrar när priset kommer farande uppifrån.

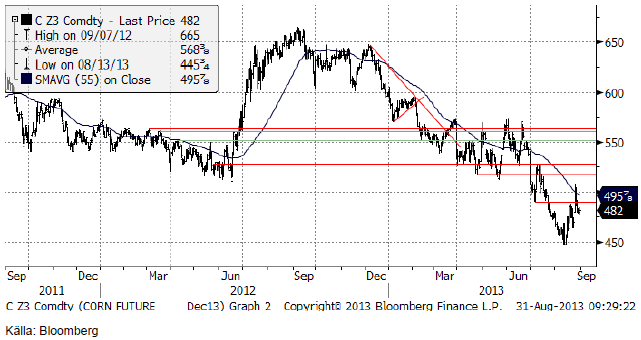

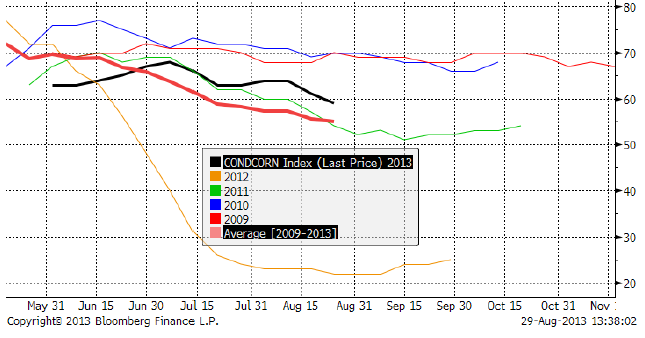

Majs

Majspriset (december 2013) har stigit samtidigt som många andra råvaror gjort det, men rekylerade ner i veckan som gick. Allt torrare väder i USA, som har drabbat sojan, framförallt, har ändå haft en effekt på majspriset också. Det är för tidigt att avgöra om uppgången och den lilla rekylen nedåt förra veckan, är början på en ny vändning uppåt, eller bara en paus innan ytterligare prisfall. Vi skriver under sojabönsrubriken om att man i Brasilien ökar arealen sojabönor kraftigt. Till viss del sker detta på bekostnad av betesmark, men till viss del också på bekostnad av majsen.

Måndagens Crop Progress från USDA visade ett något försämrat tillstånd för den amerikanska majsen. För de 18 stater som rapporterar så klassas 59% som ”good/excellent”, ner 2% från veckan innan men väl över förra årets 22% (då torkan tog död på stor del av all majs) samt över det 5-åriga genomsnittet på 56%. Tittar vi tillbaka så kan vi se att tillståndet långsamt har försämrats sedan början på juli då 68% var klassat som ”good/excellent”. För de tre stora producenterna Iowa, Illinois och Indiana har ”good/excellent” justerats ner med 14%, 9% resp. 9% sedan den 7 juli.

70% av majsen har nått mognadsstadiet ”dough”, vilket är en ökning från förra veckans 52%. Förra året, när det rådde torka, låg siffran på 94% vid den här tiden – men det 5-åriga genomsnittet ligger på 79%.

Som nämnt ovan behåller vi alltså förra veckans neutral-rekommendation.

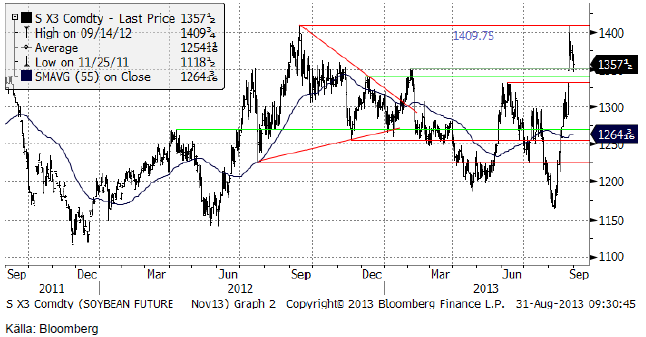

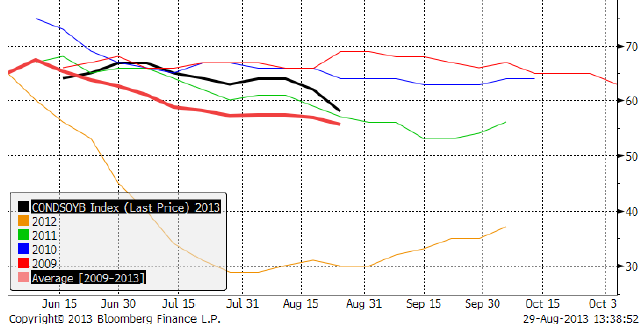

Sojabönor

När veckan började i måndags för en vecka sedan hade sojapriset redan handlats upp rejält i asiatisk handel. I Asien finns de stora sojakonsumenterna i världen och uppgången hade karaktären av ”blow out”, dvs panikköp av köpare som legat korta. Teknisk analys bevisade sitt värde igen. Uppgången stannade under det tekniska motståndet på 1409.75 cent, som skapades av toppen i september för ett år sedan. Uppgången i veckan vände på 1409.50. Därefter skedde en liten rekyl. Det tidigare motståndet på 1350 fungerar nu som ett stöd.

Sojamarknaden har oroat sig för att torkan i USA, som inträffat precis när plantorna sätter baljor, ska medföra en mindre skörd än väntat. Flera firmor har successivt sänkt sina skördeestimat och de senaste kommer att ge USA ytterst lite utgående lager.

Å andra sidan väntas Brasilien och resten av Sydamerika öka sin produktion så mycket att det mer än väl kompenserar för eventuell minskning i USA. Det är alltså en kortsiktig och USA-fokuserad brist, som avhjälps ett halvår senare av Brasilien.

Väderleksprognosen enligt GFS-modellen har som vi skrivit om ovan under odlingsväder, slagit om till betydligt mindre torrt / mer vått. Det är möjligt att detta kan trigga ett brott nedåt under stödet på 1350.

Måndagens Crop Progress från USDA visade att även tillståndet för sojabönor har försämrats. 58% klassas nu som ”good/excellent”, ner från förra veckans 62% men fortfarande över förra årets 30% och det 5-åriga genomsnittet på 56%. De stora producenterna har en blandad utveckling vad gäller tillståndet för grödorna. I Illinois och Indiana klassas 60% resp. 67% som ”good/excellent”, medan endast 45% av Iowas grödor och 54% av Minnesotas grödor tillhör denna kategori.

84% av grödorna har uppnått stadiet baljsättning, en ökning från förra veckans 72%. Förra året vid den här tiden låg siffran på 95% och det 5-åriga genomsnittet ligger på 90%. Den globala produktionen av sojabönor estimeras till 282.5 mt av Oil World, vilket är 1.7 mt lägre än tidigare estimat pga försämrade utsikter för grödorna i USA och Kanada.

Nu i september börjar sådden av sojabönor i Brasilien.

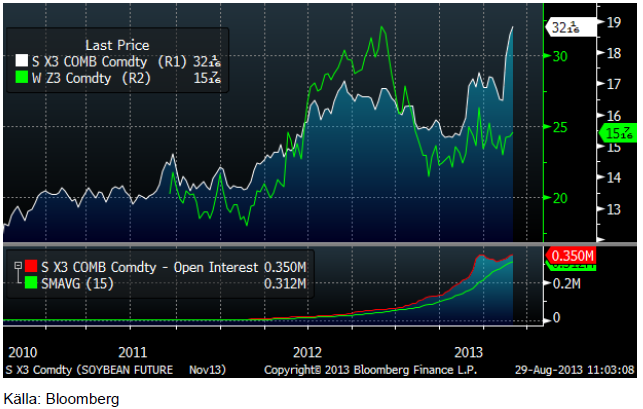

Nedan ser vi sojapriset (SX3) i BRL / bushel som blå linje. Jag har också lagt in vetepriset (WZ3) i BRL/bu, som jämförelse. För en brasiliansk bonde ser priset på soja verkligen ut som ”gefundenes Fressen” – i år igen.

I måndags publicerade den brasilianska konsultfirman AgRural sin första rapport för säsongen. De skriver att skörden 2013/14 kan öka med 6% till rekordhöga 89.1 mt om det blir normala klimatförhållanden. De skriver också att tidiga indikatorer visar att sojaarealen kommer att öka med 6% till 29.5 miljoner hektar. För den största sojaodlande delstaten, Mato Grosso, ökar arealen med 592,000 hektar. Det är lika mycket som den sammanlagda åkerarealen i Skåne, Blekinge och Halland.

AgRural skriver att uppgången av den amerikanska dollarn (kraschen i Brasiliens valuta) har motverkat prisnedgången i sojapriset i Chicago, vilket gör det ekonomiskt attraktivt att öka produktionen i Brasilien.

I Mato Grosso kommer den nya sojaarealen från betesareal. I södra Brasilien, såsom i Paraná, sker expansionen på bekostnad av majsarealen.

Under normala klimatförhållanden , skulle Brasilien vara bakom USA i soja produktionen hos 13 /14 av som uppskattas till över 90 miljoner ton .AgRural estimerar att sommarens majsskörd kommer att minska med 13% och odlas på 6.89 miljoner hektar.

Veckan innan rapporterade ett annat rådgivningsföretag, Safras & Mercado, sin första prognos på sojaskörden och de uppskattade produktionen 2013/14 till 88.17 mt, en ökning med 7% från årets produktion.

I onsdags publicerade den brasilianska firman Agroconsult publicerade en prognos för skörden 2013/14 i. Medan skörden i våras (2012/13) var 82 mt sojabönor, väntar sig Agroconsult att nästa skörd, i vinter blir 88 mt.

USDA:s senaste prognos, från början av augusti, ligger på 85 mt för Brasilien. Det kan komma uppjusteringar där.

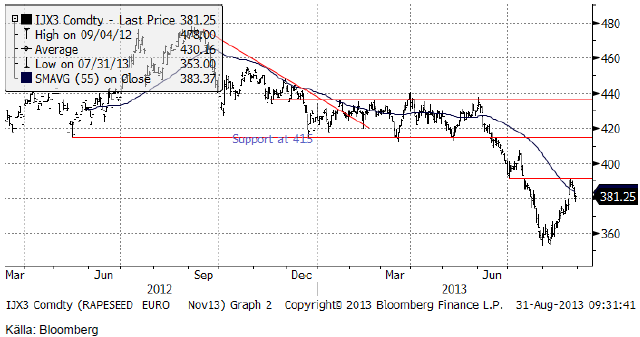

Raps

Rapspriset följde med sojan upp i måndags för en vecka sedan. Vi hann få med det i veckobrevet och rekommenderade sälj. Resten av veckan föll priset. Vi tror att rekylen fortsätter ner, understödd av omslag i väderleksprognosen för USA till blötare väder, vilket kan få sojan på fall.

Förra veckan noterade vi att Stats Canada rapporterade en estimerad skörd av canola på 14.7 mt, vilket är en ökning med 22% från förra året.

Nya nyheter är att Oil World justerar upp sitt estimat för den globala produktionen av raps till rekordhöga 64.8 mt, en ökning med 1.3 mt från tidigare estimat. För den Europeiska Unionen beräknas produktionen att uppgå till 20.8 mt, en ökning med 6.8% från förra året som återspeglar högre skördar i Polen, Tjeckien och Rumänien. Oil World’s prognos för produktionen i Kanada ligger nu på 14.8 mt, en ökning med 6.5%.

Säljrekommendation på raps just nu alltså.

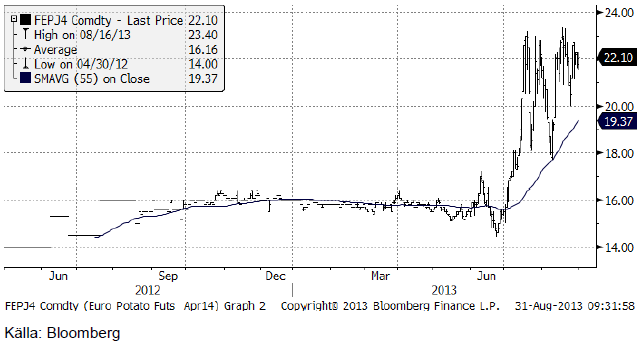

Potatis

Potatispriset har fortsätt att ligga vid 22 euro per 100 Kg på Eurexbörsen.

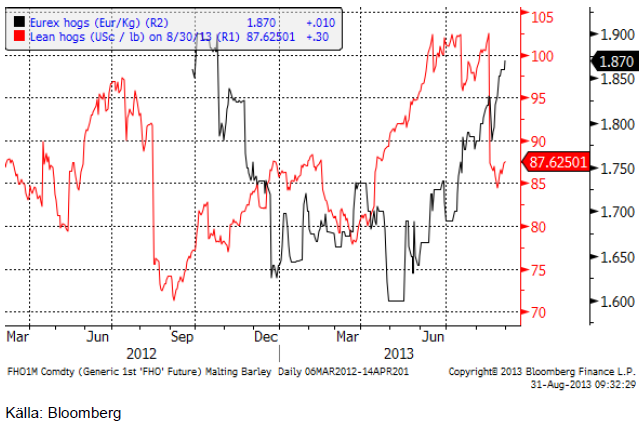

Gris

Eurexpriset har gått upp från 1.85 euro / Kg förra veckan till 1.87 euro / Kg i fredags. Lean hogs-kontraktet i Chicago har också vänt upp igen.

Mjölk

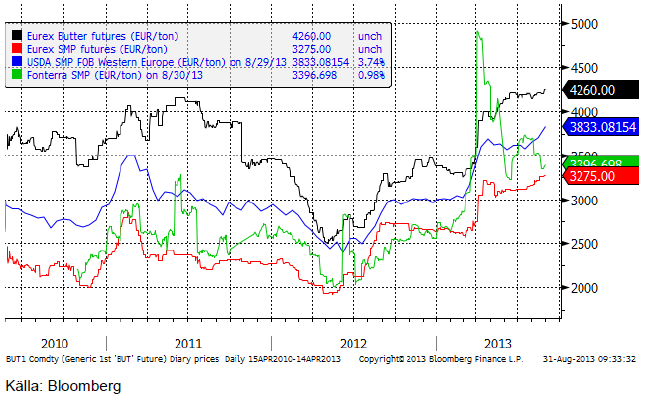

Terminerna på smör och skummjölkspulver vid Eurex-börsen har fortsatt att stiga i veckan som gick. Fonterras pris noterar också en liten uppgång. I Nya Zeeland tonas faran med botulism ner. USDAs europeiska SMP-notering visar också på en uppgång och bekräftar den positiva utvecklingen på Eurex terminsmarknad.

Foderpriserna har fortsatt att falla under sommaren, som vi sett ovan. I våras var bilden klar att de kommande åren kommer att innebära goda priser på mjölk och i synnerhet väsentligt lägre priser på proteinfoder och spannmål. Den här bilden har fortsatt att stärkas.

Socker

Oktoberkontraktet på råsocker fortsätter att ligga i rekyl. Det återstår att se om marknaden vill göra ett nytt test av motståndet – och ta första steget mot en trendvändning uppåt. Tills dess fortsätter vi med neutral rekommendation.

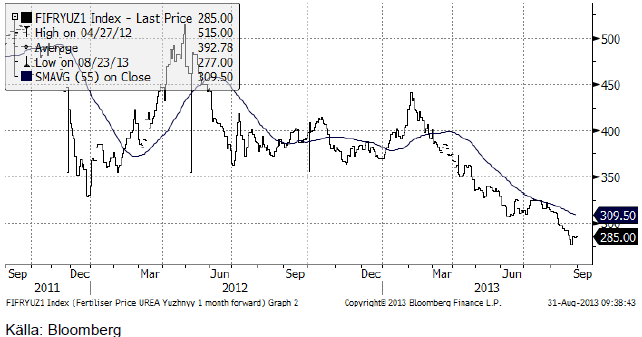

Gödsel

Förhandlingar pågår mellan Ryssland och Vitryssland om den fängslade VD:n för ryska Uralkali av vitrysk polis. Det har ännu inte hänt något med POT:s aktiekurs, varför vi inte tror att det kommit ut några nyheter om att kali-kartellen skulle återuppstå.

Nedan ser vi priset på urea FOB Yuzhnyy, 1 månads termin, i dollar / ton. Det är en liten prisuppgång i veckan.

[box]SEB Veckobrev Jordbruksprodukter är producerat av SEB Merchant Banking och publiceras i samarbete och med tillstånd på Råvarumarknaden.se[/box]

Disclaimer

The information in this document has been compiled by SEB Merchant Banking, a division within Skandinaviska Enskilda Banken AB (publ) (“SEB”).

Opinions contained in this report represent the bank’s present opinion only and are subject to change without notice. All information contained in this report has been compiled in good faith from sources believed to be reliable. However, no representation or warranty, expressed or implied, is made with respect to the completeness or accuracy of its contents and the information is not to be relied upon as authoritative. Anyone considering taking actions based upon the content of this document is urged to base his or her investment decisions upon such investigations as he or she deems necessary. This document is being provided as information only, and no specific actions are being solicited as a result of it; to the extent permitted by law, no liability whatsoever is accepted for any direct or consequential loss arising from use of this document or its contents.

About SEB

SEB is a public company incorporated in Stockholm, Sweden, with limited liability. It is a participant at major Nordic and other European Regulated Markets and Multilateral Trading Facilities (as well as some non-European equivalent markets) for trading in financial instruments, such as markets operated by NASDAQ OMX, NYSE Euronext, London Stock Exchange, Deutsche Börse, Swiss Exchanges, Turquoise and Chi-X. SEB is authorized and regulated by Finansinspektionen in Sweden; it is authorized and subject to limited regulation by the Financial Services Authority for the conduct of designated investment business in the UK, and is subject to the provisions of relevant regulators in all other jurisdictions where SEB conducts operations. SEB Merchant Banking. All rights reserved.

Analys

Brent crude set to dip its feet into the high $50ies/b this week

Parts of the Brent crude curve dipping into the high $50ies/b. Brent crude fell 2.3% over the week to Friday. It closed the week at $61.29/b, a slight gain on the day, but also traded to a low of $60.14/b that same day and just barely avoided trading into the $50ies/b. This morning it is risk-on in equities which seems to help industrial metals a little higher. But no such luck for oil. It is down 0.8% at $60.8/b. This week looks set for Brent crude to dip its feet in the $50ies/b. The Brent 3mth contract actually traded into the high $50ies/b on Friday.

The front-end backwardation has been on a weakening foot and is now about to fully disappear. The lowest point of the crude oil curve has also moved steadily lower and lower and its discount to the 5yr contract is now $6.8/b. A solid contango. The Brent 3mth contract did actually dip into the $50ies/b intraday on Friday when it traded to a low point of $59.93/b.

More weakness to come as lots of oil at sea comes to ports. Mid-East OPEC countries have boosted exports along with lower post summer consumption and higher production. The result is highly visibly in oil at sea which increased by 17 mb to 1,311 mb over the week to Sunday. Up 185 mb since mid-August. On its way to discharge at a port somewhere over the coming month or two.

Don’t forget that the oil market path ahead is all down to OPEC+. Remember that what is playing out in the oil market now is all by design by OPEC+. The group has decided that the unwind of the voluntary cuts is what it wants to do. In a combination of meeting demand from consumers as well as taking back market share. But we need to remember that how this plays out going forward is all at the mercy of what OPEC+ decides to do. It will halt the unwinding at some point. It will revert to cuts instead of unwind at some point.

A few months with Brent at $55/b and 40-50 US shale oil rigs kicked out may be what is needed. We think OPEC+ needs to see the exit of another 40-50 drilling rigs in the US shale oil patches to set US shale oil production on a path to of a 1 mb/d year on year decline Dec-25 to Dec-26. We are not there yet. But a 2-3 months period with Brent crude averaging $55/b would probably do it.

Oil on water increased 17 mb over the week to Sunday while oil in transit increased by 23 mb. So less oil was standing still. More was moving.

Crude oil floating storage (stationary more than 7 days). Down 11 mb over week to Sunday

The lowest point of the Brent crude oil curve versus the 5yr contract. Weakest so far this year.

Crude oil 1mth to 3mth time-spreads. Dubai held out strongly through summer, but then that center of strength fell apart in late September and has been leading weakness in crude curves lower since then.

Analys

Crude oil soon coming to a port near you

Rebounding along with most markets. But concerns over solidity of Gaza peace may also contribute. Brent crude fell 0.8% yesterday to $61.91/b and its lowest close since May this year. This morning it is bouncing up 0.9% to $62.5/b along with a softer USD amid positive sentiment with both equities and industrial metals moving higher. Concerns that the peace in Gaza may be less solid than what one might hope for also yields some support to Brent. Bets on tech stocks are rebounding, defying fears of trade war. Money moving back into markets. Gold continues upwards its strong trend and a softer dollar helps it higher today as well.

US crude & products probably rose 5.6 mb last week (API) versus a normal seasonal decline of 2.4 mb. The US API last night partial and thus indicative data for US oil inventories. Their data indicates that US crude stocks rose 7.4 mb last week, gasoline stocks rose 3.0 mb while Distillate stocks fell 4.8 mb. Altogether an increase in commercial crude and product stocks of 5.6 mb. Commercial US crude and product stocks normally decline by 2.4 mb this time of year. So seasonally adjusted the US inventories rose 8 mb last week according to the indicative numbers by the API. That is a lot. Also, the counter seasonal trend of rising stocks versus normally declining stocks this time of year looks on a solid pace of continuation. If the API is correct then total US crude and product stocks would stand 41 mb higher than one year ago and 6 mb higher than the 2015-19 average. And if we combine this with our knowledge of a sharp increase in production and exports by OPEC(+) and a large increase in oil at sea, then the current trend in US oil inventories looks set to continue. So higher stocks and lower crude oil prices until OPEC(+) switch to cuts. Actual US oil inventory data today at 18:00 CET.

US commercial crude and product stocks rising to 1293 mb in week 41 if last nights indicative numbers from API are correct.

Crude oil soon coming to a port near you. OPEC has lifted production sharply higher this autumn. At the same time demand for oil in the Middle-East has fallen as we have moved out of summer heat and crude oil burn for power for air-conditioning. The Middle-East oil producers have thus been able to lift exports higher on both accounts. Crude oil and condensates on water has shot up by 177 mb since mid-August. This oil is now on its way to ports around the world. And when they arrive, it will likely help to lift stocks onshore higher. That is probably when we will lose the last bit of front-end backwardation the the crude oil curves. That will help to drive the front-month Brent crude oil price down to the $60/b line and revisit the high $50ies/b. Then the eyes will be all back on OPEC+ when they meet in early November and then again in early December.

Crude oil and condensates at sea have moved straight up by 177 mb since mid-August as OPEC(+) has produced more, consumed less and exported more.

Analys

The Mid-East anchor dragging crude oil lower

When it starts to move lower it moves rather quickly. Gaza, China, IEA. Brent crude is down 2.1% today to $62/b after having traded as high as $66.58/b last Thursday and above $70/b in late September. The sell-off follows the truce/peace in Gaze, a flareup in US-China trade and yet another bearish oil outlook from the IEA.

A lasting peace in Gaze could drive crude oil at sea to onshore stocks. A lasting peace in Gaza would probably calm down the Houthis and thus allow more normal shipments of crude oil to sail through the Suez Canal, the Red Sea and out through the Bab-el-Mandeb Strait. Crude oil at sea has risen from 48 mb in April to now 91 mb versus a pre-Covid normal of about 50-60 mb. The rise to 91 mb is probably the result of crude sailing around Africa to be shot to pieces by the Houthis. If sailings were to normalize through the Suez Canal, then it could free up some 40 mb in transit at sea moving onshore into stocks.

The US-China trade conflict is of course bearish for demand if it continues.

Bearish IEA yet again. Getting closer to 2026. Credibility rises. We expect OPEC to cut end of 2025. The bearish monthly report from the IEA is what it is, but the closer we get to 2026, the more likely the IEA is of being ball-park right in its outlook. In its monthly report today the IEA estimates that the need for crude oil from OPEC in 2026 will be 25.4 mb/d versus production by the group in September of 29.1 mb/d. The group thus needs to do some serious cutting at the end of 2025 if it wants to keep the market balanced and avoid inventories from skyrocketing. Given that IEA is correct that is. We do however expect OPEC to implement cuts to avoid a large increase in inventories in Q1-26. The group will probably revert to cuts either at its early December meeting when they discuss production for January or in early January when they discuss production for February. The oil price will likely head yet lower until the group reverts to cuts.

Dubai: The Mid-East anchor dragging crude oil lower. Surplus emerging in Mid-East pricing. Crude oil prices held surprisingly strong all through the summer. A sign and a key source of that strength came from the strength in the front-end backwardation of the Dubai crude oil curve. It held out strong from mid-June and all until late September with an average 1-3mth time-spread premium of $1.8/b from mid-June to end of September. The 1-3mth time-spreads for Brent and WTI however were in steady deterioration from late June while their flat prices probably were held up by the strength coming from the Persian Gulf. Then in late September the strength in the Dubai curve suddenly collapsed. Since the start of October it has been weaker than both the Brent and the WTI curves. The Dubai 1-3mth time-spread now only stands at $0.25/b. The Middle East is now exporting more as it is producing more and also consuming less following elevated summer crude burn for power (Aircon) etc.

The only bear-element missing is a sudden and solid rise in OECD stocks. The only thing that is missing for the bear-case everyone have been waiting for is a solid, visible rise in OECD stocks in general and US oil stocks specifically. So watch out for US API indications tomorrow and official US oil inventories on Thursday.

No sign of any kind of fire-sale of oil from Saudi Arabia yet. To what we can see, Saudi Arabia is not at all struggling to sell its oil. It only lowered its Official Selling Prices (OSPs) to Asia marginally for November. A surplus market + Saudi determination to sell its oil to the market would normally lead to a sharp lowering of Saudi OSPs to Asia. Not yet at least and not for November.

The 5yr contract close to fixed at $68/b. Of importance with respect to how far down oil can/will go. When the oil market moves into a surplus then the spot price starts to trade in a large discount to the 5yr contract. Typically $10-15/b below the 5yr contract on average in bear-years (2009, 2015, 2016, 2020). But the 5yr contract is usually pulled lower as well thus making this approach a moving target. But the 5yr contract price has now been rock solidly been pegged to $68/b since 2022. And in the 2022 bull-year (Brent spot average $99/b), the 5yr contract only went to $72/b on average. If we assume that the same goes for the downside and that 2026 is a bear-year then the 5yr goes to $64/b while the spot is trading at a $10-15/b discount to that. That would imply an average spot price next year of $49-54/b. But that is if OPEC doesn’t revert to cuts and instead keeps production flowing. We think OPEC(+) will trim/cut production as needed into 2026 to prevent a huge build-up in global oil stocks and a crash in prices. But for now we are still heading lower. Into the $50ies/b.

-

Nyheter3 veckor sedan

Nyheter3 veckor sedanOPEC+ missar produktionsmål, stöder oljepriserna

-

Nyheter4 veckor sedan

Nyheter4 veckor sedanEtt samtal om guld, olja, fjärrvärme och förnybar energi

-

Nyheter2 veckor sedan

Nyheter2 veckor sedanGoldman Sachs höjer prognosen för guld, tror priset når 4900 USD

-

Nyheter3 veckor sedan

Nyheter3 veckor sedanBlykalla och amerikanska Oklo inleder ett samarbete

-

Nyheter2 veckor sedan

Nyheter2 veckor sedanGuld nära 4000 USD och silver 50 USD, därför kan de fortsätta stiga

-

Analys4 veckor sedan

Analys4 veckor sedanAre Ukraine’s attacks on Russian energy infrastructure working?

-

Nyheter4 veckor sedan

Nyheter4 veckor sedanGuldpriset uppe på nya höjder, nu 3750 USD

-

Nyheter3 veckor sedan

Nyheter3 veckor sedanEtt samtal om guld, olja, koppar och stål