Analys

Råvaruplanket – Lägre priser driver lägre priser

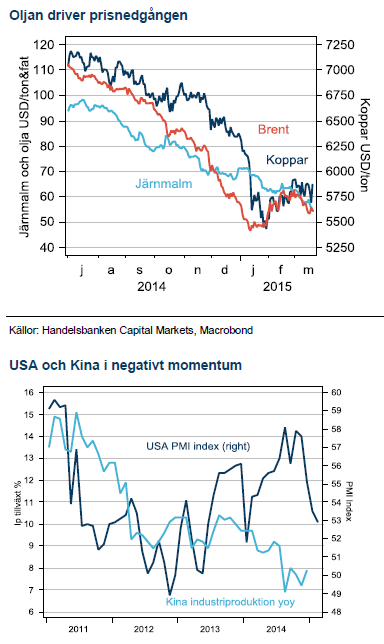

Februari månads kraftiga uppgång på 25% i oljepriset fick ett abrupt slut i mars när marknadens fokus återvände till underliggande fundamenta som i våra ögon inte förbättrats trots att snart nio månader passerat sedan oljeraset startade i juli 2014. Olja är inte bara centralt för världsekonomin, det är också den råvara med störst inflytande på produktionskostnaden för andra råvaror. Det är därför svårt att se stora prisuppgångar i metaller eller elpriser när de lägre oljepriserna fortsätter att äta sig in i produktionskostnaden för råvaror.

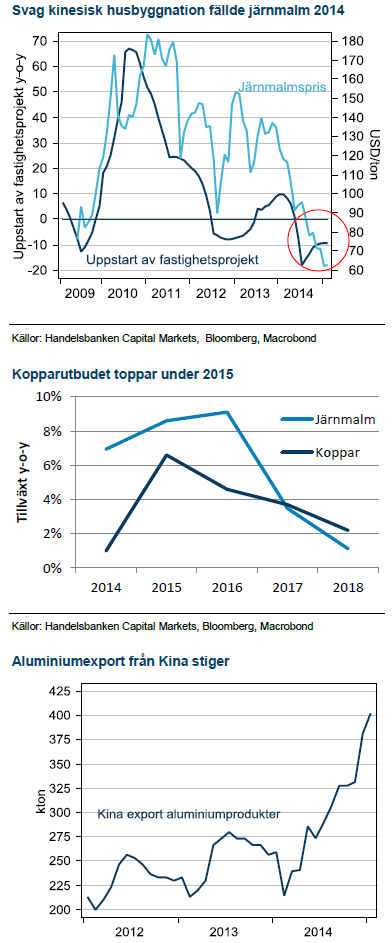

Kinas makrodata är inne i en svår period med nyårsledigheten som störande moment. Fastighetspriserna visade dock rekordfall i februari och de är just nu drivkraften nummer ett, via mindre nybyggnation, till lägre priser på basmetaller.

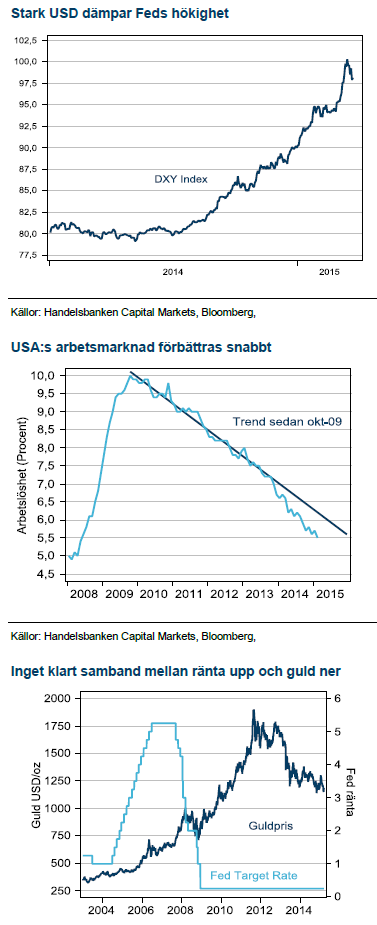

…och USA sänker ädelmetallerna

Förra veckans besked från Fed var oväntat mjukt. Det fick guld att handlas upp med 2 %. Det visar att guldets känslighet för Feds kommande höjning finns kvar och Feds anträdande av höjningscykeln kommer pressa guldpriset som bubblat under sju års expansiv penningpolitik.

Vete stiger med USD

En stark USD minskar efterfrågan på amerikanskt vete. Istället vänder sig köparna till Europa och det har drivit upp vete i Paris under mars. Goda förutsättningar för en ny bra global skörd får oss dock att tro på lägre priser.

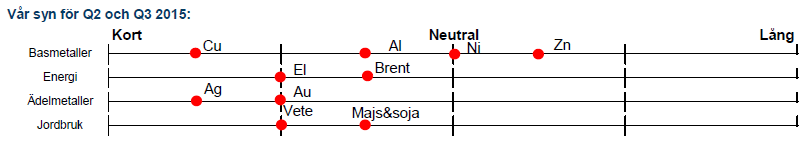

Basmetaller

Våra förhoppningar på stigande nickelpriser under 2015 var höga. För höga. Under vår resa till Indonesien framkom att Kina inte lider av Indonesiens exportförbud på nickelmalm såsom marknaden förväntat sig. Bristen på Indonesisk malm har i stor utsträckning kompenserats av ökad export från Filipinerna. Kinas efterfrågan på rostfritt stål har också fallit och i en sådan marknad räcker inte Indonesiens exportförbud till för att driva priset.

Koppar från 6000 till USD 5000

Vi har länge haft tron att kopparpriset ska falla. Utbudsvågen som var aviserad till 2014 har i stor utsträckning flyttats fram till 2015. Ett välbekant tema i kopparindustrin är utbudsstörningar. Även i år har dessa gjort sig påminda och senast är det världens näst största koppargruva, Grasberg som strängt produktionen efter blockad av gruvarbetare. Utbudsstörningarna i koppar är en av faktorerna som gör att koppar inte strukturellt går att likna vid järnmalm och därför tro vi inte att nedgången blir lika dramatisk. Lägre efterfrågan i Kina parat med högre tillväxt i gruvproduktionen är dock fortfarande en missmatch som vi tror får ner priset till 5500 USD/ton under första halvåret och handel ner till USD 5000 under andra halvåret.

Aluminium fallit ur sin kanal

Kina har under en flerårig process skapat överkapacitet när nya aluminiumsmältverk etablerats när kolfälten i de västra provinserna samtidigt som de gamla, kustnära inte stängts ned i den omfattning man tänkt sig. Kina har en lång tradition av svårighet att få bukt med överkapacitet då ledarna värnar om arbetsmarknaden under stundande inbromsning i tillväxten. Export av aluminium är belagd med en skatt men export av bearbetade aluminiumkomponenter stiger nu kraftigt och pressar priserna i Väst. Marknadsbalansen i Väst brukar anses vara i balans men kommer fortsätta pressas av kinesisk export i våra ögon.

Energi

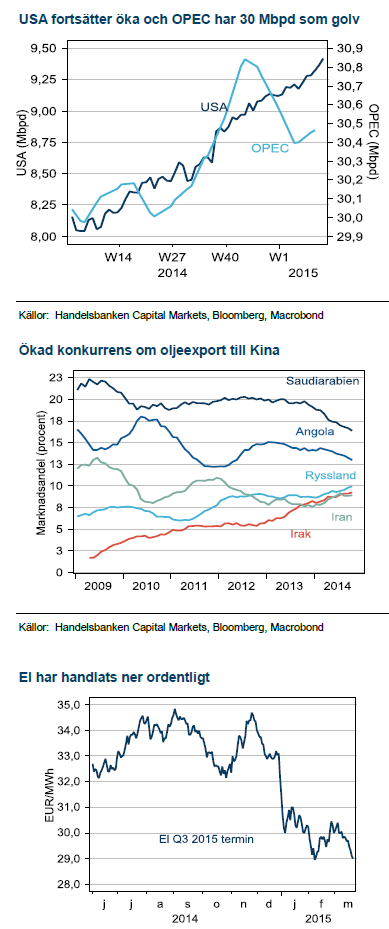

Opec ska inte sänka

Med drygt två månader kvar till OPEC:s möte den 5:e juni i Wien har det åter börjat byggas upp förhoppningar om att kartellen ska strama upp marknaden och reglera överproduktionen som pressat priset. Vi sätter ingen tilltro till de förhoppningarna. Om OPEC skulle minska produktionen nu har hela prisnedgången varit för gäves och USA skifferproducenter kommer åter öka produktionen i samma takt som förut.

Med drygt två månader kvar till OPEC:s möte den 5:e juni i Wien har det åter börjat byggas upp förhoppningar om att kartellen ska strama upp marknaden och reglera överproduktionen som pressat priset. Vi sätter ingen tilltro till de förhoppningarna. Om OPEC skulle minska produktionen nu har hela prisnedgången varit för gäves och USA skifferproducenter kommer åter öka produktionen i samma takt som förut.

Riggräkning inte central

Marknaden har haft ett starkt fokus på rekordfallet i antalet aktiva borriggar i USA under februari. Ett flertal mekanismer gör att antalet borrade hål inte är proportionell mot oljeproduktionen i skifferfälten i det kortare perspektivet. Kostnadsfokus bland producenterna pågår i storleksordningen 30-50% under 2015 och ökar livskraften i Amerikanska skifferfält.

Iranfrågan på bordet

USA har indikerat att häv av sanktionerna mot Irans export av olja kan vara nära förestående. Förhandlingarna med Iran som hålls i Genève har en deadline i slutet av mars, ännu kvarstår flera viktiga detaljer enligt talesmän men USA:s uttalande har väkt förhoppningar som fått oljepriset på nytt fall. Iran har sagt sig kunna växla upp sin export mer eller mindre omedelbart, även om vi tror att USA kommer häva sanktionerna successivt för att behålla kontrollmedel över Irans kärnvapenaktivitet och inte dra undan mattan för skifferproducenterna. Kommer Iran tillbaka med 1 miljon fat per dag i export neutraliseras hela den förväntade nedgången i tillväxt i USA:s skifferfält. I det scenariot ser vi Brent omkring USD 40, men sannolikheten är lägre än 30%. Iranframsteg har följts av bakslag enligt historien.

Nedgång på elmarknaden

Vår syn är fortsatt negativ på elprisutvecklingen kommande halvår. Förra veckan rullade SHB elcertifikat till Q3 terminen som underliggande, där vi ser en nedsida på 2 EUR från dagens 24,4 EUR förutsatt att inte nuvarande vädertrender bryts fram till SHB rullar ur Q3 och in i Q4 under första veckan i juni. God tillrinning i vattenmagasinen från gynnsamma snölägen är en faktor som sänker prisbilden. Jämförelser med fjolårets prisnivå är förvirrande eftersom fjolåret hade en extremt varm och torr sommar som gav låg vindkraftsproduktion och dålig tillrinning samtidigt som Tyskland export av solkraft var låg med mycket ruskväder.

Ädelmetaller

Vi har tidigare haft för högt ställda förväntningar på hur snart Fed ska genomföra sin första räntehöjning. Efter senaste beskedet från Fed den 18:e mars signalerades en långsammare räntehöjning efter att framförallt USD har stärkts markant. Guld steg 2 % på Feds avvaktande tonläge och den stora prisrörelsen visar att det fortfarande finns mycket prispåverkan kvar i guld beroende på hur Fed agerar. I dagsläget prisas en räntehöjning in fullt ut i september av räntemarknaden.

Feds supermjuka penningpolitik var den främsta drivkraften till guldprisuppgången efter finanskrisen. När Fed nu ska börja på åtstramningscykeln kommer det ha negativ inverkan på guldpriset. En stor del av nedgången har sannolikt redan kommit när Fed först började prata om åtstramning under 2013. Med Feds svåranalyserade start av räntehöjningscykeln är det dock rimligt att mer finns kvar.

Silver årets vinnare

Silver har oväntat dykt upp som årets bästa råvara, upp 6 % efter ett rally på 17% efter att Schweiz centralbank beslutade att överge golvet för växelkursen mot EUR samtidigt som Grexit oron eskalerade. Februari månads starka USA data och en allt starkare dollar lade sorti på årets starka inledning.

Vårt tema är att silver följer guld och årets Fed-höjning bör få silverpriset på fall. Silver har åter visat sig följa guldets rörelser men med en klart högre volatilitet. Kort silver är därför en av de bästa positionerna för en Fedhöjning.

Jordbruk

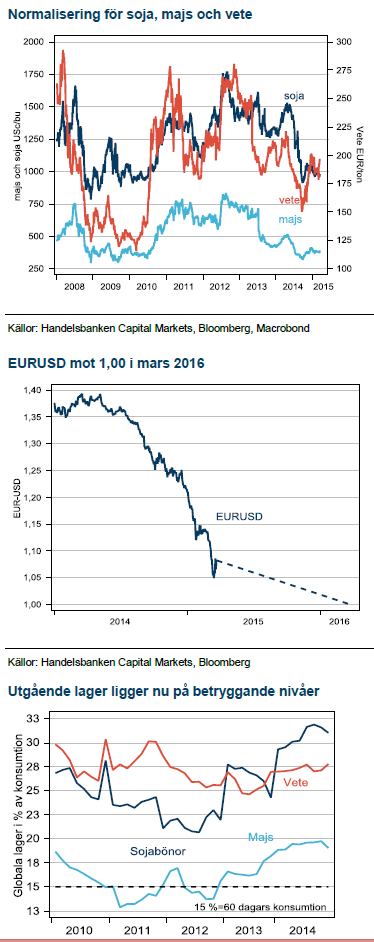

Vi har ändrat mycket lite i vår syn på soja, vete och majs. Det stora temat där priserna håller på att normalisera sig efter torkan i USA 2012 är fortfarande aktuellt. Det tar flera år att återställa globala säkerhetslager och i den processen finns alltid ett inslag av riskpremie i priserna som successivt handlas ut. I det spelet är majs och soja de två av de tre stora grödorna som kommit närmst sina gamla prisnivåer och produktionskostnad. Ett nytt år av stigande globala lager kan dock pressa även dessa grödor ytterligare.

Vete stiger på starkare USD

Till skillnad från USD-noterade råvaror så stiger det europeiska vetet handlat i EUR när USD blir allt starkare. De stora lagren i USA avsedda för exportmarknaden blir allt mindre attraktiva med en högre värderad USD då så gott som alla importörer inte är USD-lännä, kanske inte men det blir lite konstigt om vi der. Det dyra USD-noterade USA-vetet ökar attraktionen i europeisk EUR-noterat vete och har lett till en prisuppgång i år. Trenden har förstärkts av torrt väder i USA just under den känsliga perioden på våren.

Inte ett givet säljläge i vete

Även om vi tror att riskpremien för torrt väder kommer gå ner fram till skörd så är trenden med starkare USD mot EUR här för att stanna detta år. SHB har en prognos där växelkursen ska gå mot paritet på 12 månaders sikt. Det betyder att efterfrågan på Europeisk vete kan komma att överraska och det kan komma bättre säljlägen i vete närmre sommaren.

[box]SHB Råvaruplanket är producerat av Handelsbanken och publiceras i samarbete och med tillstånd på Råvarumarknaden.se[/box]

Ansvarsbegränsning

Detta material är producerat av Svenska Handelsbanken AB (publ) i fortsättningen kallad Handelsbanken. De som arbetar med innehållet är inte analytiker och materialet är inte oberoende investeringsanalys. Innehållet är uteslutande avsett för kunder i Sverige. Syftet är att ge en allmän information till Handelsbankens kunder och utgör inte ett personligt investeringsråd eller en personlig rekommendation. Informationen ska inte ensamt utgöra underlag för investeringsbeslut. Kunder bör inhämta råd från sina rådgivare och basera sina investeringsbeslut utifrån egen erfarenhet.

Informationen i materialet kan ändras och också avvika från de åsikter som uttrycks i oberoende investeringsanalyser från Handelsbanken. Informationen grundar sig på allmänt tillgänglig information och är hämtad från källor som bedöms som tillförlitliga, men riktigheten kan inte garanteras och informationen kan vara ofullständig eller nedkortad. Ingen del av förslaget får reproduceras eller distribueras till någon annan person utan att Handelsbanken dessförinnan lämnat sitt skriftliga medgivande. Handelsbanken ansvarar inte för att materialet används på ett sätt som strider mot förbudet mot vidarebefordran eller offentliggörs i strid med bankens regler.

Analys

More weakness and lower price levels ahead, but the world won’t drown in oil in 2026

Some rebound but not much. Brent crude rebounded 1.5% yesterday to $65.47/b. This morning it is inching 0.2% up to $65.6/b. The lowest close last week was on Thursday at $64.11/b.

The curve structure is almost as week as it was before the weekend. The rebound we now have gotten post the message from OPEC+ over the weekend is to a large degree a rebound along the curve rather than much strengthening at the front-end of the curve. That part of the curve structure is almost as weak as it was last Thursday.

We are still on a weakening path. The message from OPEC+ over the weekend was we are still on a weakening path with rising supply from the group. It is just not as rapidly weakening as was feared ahead of the weekend when a quota hike of 500 kb/d/mth for November was discussed.

The Brent curve is on its way to full contango with Brent dipping into the $50ies/b. Thus the ongoing weakening we have had in the crude curve since the start of the year, and especially since early June, will continue until the Brent crude oil forward curve is in full contango along with visibly rising US and OECD oil inventories. The front-month Brent contract will then flip down towards the $60/b-line and below into the $50ies/b.

At what point will OPEC+ turn to cuts? The big question then becomes: When will OPEC+ turn around to make some cuts? At what (price) point will they choose to stabilize the market? Because for sure they will. Higher oil inventories, some more shedding of drilling rigs in US shale and Brent into the 50ies somewhere is probably where the group will step in.

There is nothing we have seen from the group so far which indicates that they will close their eyes, let the world drown in oil and the oil price crash to $40/b or below.

The message from OPEC+ is also about balance and stability. The world won’t drown in oil in 2026. The message from the group as far as we manage to interpret it is twofold: 1) Taking back market share which requires a lower price for non-OPEC+ to back off a bit, and 2) Oil market stability and balance. It is not just about 1. Thus fretting about how we are all going to drown in oil in 2026 is totally off the mark by just focusing on point 1.

When to buy cal 2026? Before Christmas when Brent hits $55/b and before OPEC+ holds its last meeting of the year which is likely to be in early December.

Brent crude oil prices have rebounded a bit along the forward curve. Not much strengthening in the structure of the curve. The front-end backwardation is not much stronger today than on its weakest level so far this year which was on Thursday last week.

The front-end backwardation fell to its weakest level so far this year on Thursday last week. A slight pickup yesterday and today, but still very close to the weakest year to date. More oil from OPEC+ in the coming months and softer demand and rising inventories. We are heading for yet softer levels.

Analys

A sharp weakening at the core of the oil market: The Dubai curve

Down to the lowest since early May. Brent crude has fallen sharply the latest four days. It closed at USD 64.11/b yesterday which is the lowest since early May. It is staging a 1.3% rebound this morning along with gains in both equities and industrial metals with an added touch of support from a softer USD on top.

What stands out the most to us this week is the collapse in the Dubai one to three months time-spread.

Dubai is medium sour crude. OPEC+ is in general medium sour crude production. Asian refineries are predominantly designed to process medium sour crude. So Dubai is the real measure of the balance between OPEC+ holding back or not versus Asian oil demand for consumption and stock building.

A sharp weakening of the front-end of the Dubai curve. The front-end of the Dubai crude curve has been holding out very solidly throughout this summer while the front-end of the Brent and WTI curves have been steadily softening. But the strength in the Dubai curve in our view was carrying the crude oil market in general. A source of strength in the crude oil market. The core of the strength.

The now finally sharp decline of the front-end of the Dubai crude curve is thus a strong shift. Weakness in the Dubai crude marker is weakness in the core of the oil market. The core which has helped to hold the oil market elevated.

Facts supports the weakening. Add in facts of Iraq lifting production from Kurdistan through Turkey. Saudi Arabia lifting production to 10 mb/d in September (normal production level) and lifting exports as well as domestic demand for oil for power for air con is fading along with summer heat. Add also in counter seasonal rise in US crude and product stocks last week. US oil stocks usually decline by 1.3 mb/week this time of year. Last week they instead rose 6.4 mb/week (+7.2 mb if including SPR). Total US commercial oil stocks are now only 2.1 mb below the 2015-19 seasonal average. US oil stocks normally decline from now to Christmas. If they instead continue to rise, then it will be strongly counter seasonal rise and will create a very strong bearish pressure on oil prices.

Will OPEC+ lift its voluntary quotas by zero, 137 kb/d, 500 kb/d or 1.5 mb/d? On Sunday of course OPEC+ will decide on how much to unwind of the remaining 1.5 mb/d of voluntary quotas for November. Will it be 137 kb/d yet again as for October? Will it be 500 kb/d as was talked about earlier this week? Or will it be a full unwind in one go of 1.5 mb/d? We think most likely now it will be at least 500 kb/d and possibly a full unwind. We discussed this in a not earlier this week: ”500 kb/d of voluntary quotas in October. But a full unwind of 1.5 mb/d”

The strength in the front-end of the Dubai curve held out through summer while Brent and WTI curve structures weakened steadily. That core strength helped to keep flat crude oil prices elevated close to the 70-line. Now also the Dubai curve has given in.

Brent crude oil forward curves

Total US commercial stocks now close to normal. Counter seasonal rise last week. Rest of year?

Total US crude and product stocks on a steady trend higher.

Analys

OPEC+ will likely unwind 500 kb/d of voluntary quotas in October. But a full unwind of 1.5 mb/d in one go could be in the cards

Down to mid-60ies as Iraq lifts production while Saudi may be tired of voluntary cut frugality. The Brent December contract dropped 1.6% yesterday to USD 66.03/b. This morning it is down another 0.3% to USD 65.8/b. The drop in the price came on the back of the combined news that Iraq has resumed 190 kb/d of production in Kurdistan with exports through Turkey while OPEC+ delegates send signals that the group will unwind the remaining 1.65 mb/d (less the 137 kb/d in October) of voluntary cuts at a pace of 500 kb/d per month pace.

Signals of accelerated unwind and Iraqi increase may be connected. Russia, Kazakhstan and Iraq were main offenders versus the voluntary quotas they had agreed to follow. Russia had a production ’debt’ (cumulative overproduction versus quota) of close to 90 mb in March this year while Kazakhstan had a ’debt’ of about 60 mb and the same for Iraq. This apparently made Saudi Arabia angry this spring. Why should Saudi Arabia hold back if the other voluntary cutters were just freeriding? Thus the sudden rapid unwinding of voluntary cuts. That is at least one angle of explanations for the accelerated unwinding.

If the offenders with production debts then refrained from lifting production as the voluntary cuts were rapidly unwinded, then they could ’pay back’ their ’debts’ as they would under-produce versus the new and steadily higher quotas.

Forget about Kazakhstan. Its production was just too far above the quotas with no hope that the country would hold back production due to cross-ownership of oil assets by international oil companies. But Russia and Iraq should be able to do it.

Iraqi cumulative overproduction versus quotas could reach 85-90 mb in October. Iraq has however steadily continued to overproduce by 3-5 mb per month. In July its new and gradually higher quota came close to equal with a cumulative overproduction of only 0.6 mb that month. In August again however its production had an overshoot of 100 kb/d or 3.1 mb for the month. Its cumulative production debt had then risen to close to 80 mb. We don’t know for September yet. But looking at October we now know that its production will likely average close to 4.5 mb/d due to the revival of 190 kb/d of production in Kurdistan. Its quota however will only be 4.24 mb/d. Its overproduction in October will thus likely be around 250 kb/d above its quota with its production debt rising another 7-8 mb to a total of close to 90 mb.

Again, why should Saudi Arabia be frugal while Iraq is freeriding. Better to get rid of the voluntary quotas as quickly as possible and then start all over with clean sheets.

Unwinding the remaining 1.513 mb/d in one go in October? If OPEC+ unwinds the remaining 1.513 mb/d of voluntary cuts in one big go in October, then Iraq’s quota will be around 4.4 mb/d for October versus its likely production of close to 4.5 mb/d for the coming month..

OPEC+ should thus unwind the remaining 1.513 mb/d (1.65 – 0.137 mb/d) in one go for October in order for the quota of Iraq to be able to keep track with Iraq’s actual production increase.

October 5 will show how it plays out. But a quota unwind of at least 500 kb/d for Oct seems likely. An overall increase of at least 500 kb/d in the voluntary quota for October looks likely. But it could be the whole 1.513 mb/d in one go. If the increase in the quota is ’only’ 500 kb/d then Iraqi cumulative production will still rise by 5.7 mb to a total of 85 mb in October.

Iraqi production debt versus quotas will likely rise by 5.7 mb in October if OPEC+ only lifts the overall quota by 500 kb/d in October. Here assuming historical production debt did not rise in September. That Iraq lifts its production by 190 kb/d in October to 4.47 mb/d (August level + 190 kb/d) and that OPEC+ unwinds 500 kb/d of the remining quotas in October when they decide on this on 5 October.

-

Nyheter4 veckor sedan

Nyheter4 veckor sedanMahvie Minerals i en guldtrend

-

Analys4 veckor sedan

Analys4 veckor sedanVolatile but going nowhere. Brent crude circles USD 66 as market weighs surplus vs risk

-

Nyheter4 veckor sedan

Nyheter4 veckor sedanAktier i guldbolag laggar priset på guld

-

Nyheter4 veckor sedan

Nyheter4 veckor sedanKinas elproduktion slog nytt rekord i augusti, vilket även kolkraft gjorde

-

Nyheter4 veckor sedan

Nyheter4 veckor sedanTyskland har så höga elpriser att företag inte har råd att använda elektricitet

-

Nyheter4 veckor sedan

Nyheter4 veckor sedanGuld når sin högsta nivå någonsin, nu även justerat för inflation

-

Nyheter4 veckor sedan

Nyheter4 veckor sedanDet stigande guldpriset en utmaning för smyckesköpare

-

Analys4 veckor sedan

Analys4 veckor sedanBrent crude ticks higher on tension, but market structure stays soft