Nyheter

Nickel, djävulens metall med en dålig historik

När tyska gruvarbetare först upptäckte nickel på 1400-talet kallade de det Kupfernickel, eller ”Old Nick’s Copper”, och det har haft en historia av djävulskt beteende ända sedan London Metal Exchange lanserade kontraktet 1979. Den bakomliggande orsaken till den upprepade marknadsstörningen har aldrig förändrats.

Kritiken började på allvar under vad som vid den tiden var känt som nickelkrisen 1988. Fredagen den 25 februari samma år hamnade LMEs officiella ring i kaos när ett hus drev upp kontantpriset från 10 000 dollar per ton till 15 000 dollar per ton utan ett enda avslut.

Med den tidens normer var likviditetsvakuumet och prisaccelerationen lika chockerande som årets prisexplosion till 101 365 USD per ton. Ringhandeln avbröts under den första eftermiddagssessionen, vilket då innebar att marknaden stoppades, medan LME-styrelsen höll ett akut möte.

En daglig gräns på 150 USD per ton infördes som ett villkor för att handeln skulle kunna återupptas på eftermiddagens andra ringsession. Det officiella ringpriset uppnåddes på den bekväma grunden att det faktiskt inte hade handlats.

Nästa kris kom 2007

Snabbspola framåt till 2007 och LME hade ännu en nickelkris i händerna. Året sticker ut som det tidigare högsta nickelpriset genom tiderna – 51 800 dollar per ton – men den toppen sammanföll med en våldsam press på kontanta positioner.

Smärtan för blankarna blev så akut att LME var tvungen att ändra sina utlåningsregler och kategorisera flera små dominerande långa positioner som en enda enhet.

En generös uppfattning var att börsen tvingade fram överkomlig likviditet genom sina tidspreadar. En mindre generös tolkning var att den hade upptäckt att flera nyckelspelare agerade i maskopi med varandra.

Det gemensamma temat som går igenom alla tre kriserna är låga börsvolymerer och de svårigheter som till och med några av de största nickelaktörerna står inför när det gäller att leverera fysisk metall mot korta positioner på London Metal Exchange.

Fysiskt avvecklade kontrakt som LMEs är där papperspriset möter det verkliga priset och vilda utfall kring avvecklingsdatum är långt ifrån sällsynta. Tänk tillbaka på april 2020 när frontmånadspriset på WTI-olja sattes till negativa 37,63 dollar per fat.

Nickel har leveransproblem som är sina egna.

”En del av problemet, säger kritiker, är kopplat till kontraktets struktur,” skrev Clow 1992 och förklarade, ”bara en minoritet av det nickel som produceras varje år kan levereras mot LME-kontraktet (…) LME-lager representerar bara en liten andel av den globala produktionen.” Det är lika sant idag som det var då.

Nickel kommer i olika former och inte alla är omsättningsbara

Endast klass I-nickel, definierat som nickel med mer än 99,8 % renhet, kan levereras mot LME-kontraktet.

Nickel finns i flera former och skepnader – nickeltackjärn, nickelmatt, ferronickel, nickelsulfat – som alla måste prissäkras på LME men ingen av dem kan levereras.

Shanghai-marknaden är inte annorlunda. Om något är det mer restriktivt på grund av det begränsade antalet registrerade icke-kinesiska varumärken.

Nickel är en liten marknad i jämförelse med andra basmetaller med en global förbrukning på cirka 2,77 miljoner ton 2021, enligt International Nickel Study Group. Mindre än hälften av det är utbytbart och kan användas för leveranser på råvarumarknaden. Förhållandet krymper hela tiden.

Inte ens Indonesien, världens drivkraft för tillväxt i primärproduktionen, producerar inte nickel i klass I-form.

Tsingshan, det kinesiska företaget i epicentrum av stormen i mars 2022, har en enorm nickelkapacitet i Indonesien men dess metall flyter antingen direkt in i sina smältverk av rostfritt stål eller omvandlas till mellanprodukter för leverans till kinesiska batteritillverkare. Inget av det är klass 1.

Oavsett blandningen av prissäkring och spekulativ överlagring i företagets positionering, hade det korta spelet i slutändan ingen fysisk leveransväg.

Nickels leveransproblem har följt LME-kontraktet sedan lanseringen. Det fanns en intensiv branschdiskussion på 1990-talet om kopplingen mellan börsen och prissättning i leveranskedjan.

Men att hitta bra leveranskriterier för en mycket varierande produkt som ferronickel, som kan gradera mellan 20 % och 40 % med ett brett spektrum av järnhalt, visade sig omöjligt.

Den rostfria stålsektorn, historiskt sett den största användaren av nickel, utvecklade ett tilläggssystem för att försöka mildra och passera igenom nickels prisvolatilitet, men till den enstaka kostnaden för att generera en ekoeffekt i den rostfria lagercykeln.

Nickelsulfat, en snabbväxande processström som är avsedd för batteritillverkare men som inte heller är utbytbar, öppnar upp för ytterligare en potentiell klyfta i prisbilden.

London Metal Exchange står inför ett stort tryck att tänka hårdare på hur den hanterar marknader som nickel efter veckans kaos. Samtidigt behöver nickelmarknaden också tänka mycket mer på hur den vill hantera sin prisrisk.

Nyheter

Brookfield köper bränsleceller för 5 miljarder USD av Bloom Energy för att driva AI-datacenter

Brookfield och Bloom Energy inleder ett partnerskap där Brookfield i den första fasen köper bränsleceller för 5 miljarder USD av Bloom Energy för att driva AI-datacenter. Bränslecellerna kommer att installeras bakom elmätarna och AI-datacentren kommer således inte att belasta eller vara beroende av elnätet.

Partnerskapet markerar den första fasen i en gemensam vision om att bygga AI-datacenter som kan möta den snabbt växande efterfrågan på beräkningskapacitet och energi inom artificiell intelligens.

AI-datacenter kräver infrastruktur som integrerar beräkningskraft, energi, datacenterarkitektur och kapital på ett tätt och effektivt sätt. Bloom Energys bränsleceller levererar pålitlig, skalbar och lokal energi som snabbt kan tas i drift utan beroende av traditionella elnät. Brookfield tillför världsledande kompetens inom infrastrukturutveckling och finansiering.

I kärnan av det nya partnerskapet kommer Brookfield att investera upp till 5 miljarder dollar för att införa Blooms avancerade bränslecellsteknik. Bolagen samarbetar aktivt kring utformning och leverans av AI-datacenter globalt – inklusive en europeisk anläggning som kommer att offentliggöras innan årets slut.

”AI-infrastruktur måste byggas som en fabrik – med syfte, hastighet och skala,” säger KR Sridhar, grundare, ordförande och vd för Bloom Energy. ”Till skillnad från traditionella fabriker kräver AI-fabriker enorm energitillgång, snabb etablering och realtidsanpassning till belastning – något som gamla elnät inte klarar av. Den effektiva AI-fabriken uppnås genom att energi, infrastruktur och beräkningskraft designas i harmoni från dag ett. Det är den principen som styr vårt samarbete med Brookfield när vi omformar framtidens datacenter. Tillsammans skapar vi en ny ritning för hur AI skalas upp med kraft.”

”Energilösningar bakom mätaren är avgörande för att överbrygga elnätsgapet för AI-fabriker,” säger Sikander Rashid, global chef för AI-infrastruktur på Brookfield. ”Blooms avancerade bränslecellsteknik ger oss en unik möjlighet att designa och bygga moderna AI-fabriker med ett helhetsperspektiv på energibehov. Som världens största investerare inom AI-infrastruktur tillför detta partnerskap ett kraftfullt nytt verktyg till vår globala tillväxtstrategi – särskilt i en marknad där tillgången till elnät är begränsad.”

AI-datacenter i USA förväntas använda 100 gigawatt vid 2035

Enligt prognosoer väntas elförbrukningen från AI-datacenter i USA växa exponentiellt och överstiga 100 gigawatt till 2035. Bränsleceller har blivit en nyckellösning för att möta detta problem, och partnerskapet mellan Bloom Energy och Brookfield är utformat för att hantera just detta energigap.

Bloom Energy har erfarenhet

Bloom Energy har redan installerat hundratals megawatt av sin bränslecellsteknik i datacenter och levererar el till några av världens mest kritiska digitala infrastrukturer genom partnerskap med American Electric Power (AEP), Equinix och Oracle.

Brookfield är en jätte inom digital infrastruktur

Detta partnerskap utgör Brookfields första investering inom sin dedikerade AI-infrastruktur-strategi, som fokuserar på investeringar i stora AI-datacenter, energilösningar, beräkningsinfrastruktur och strategiska kapitalpartnerskap. Strategin bygger vidare på Brookfields erfarenhet av att ha investerat över 100 miljarder dollar i digital infrastruktur globalt.

Nyheter

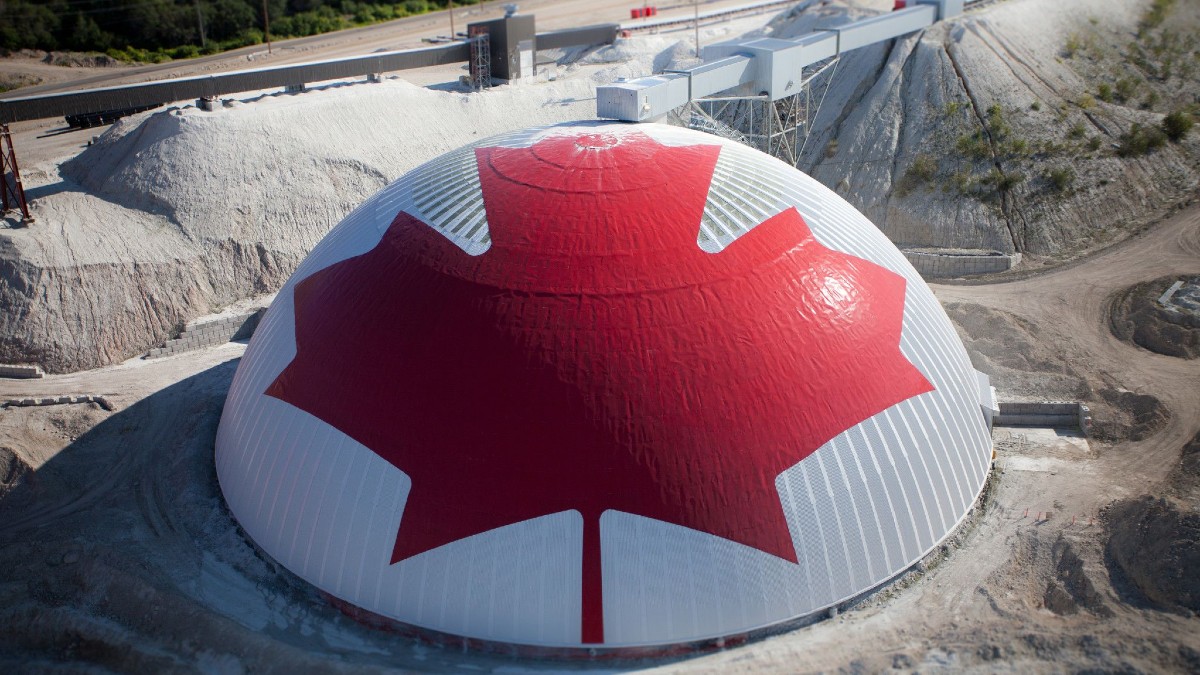

Teck Resources kan förse Nordamerika och kanske hela G7 med all germanium som behövs

Kanadensiska gruvbolaget Teck Resources för samtal med både USA och Kanada om att leverera kritiska mineraler till de båda ländernas försvarsindustrier – bara en dag efter att Kina skärpt sina exportregler för sällsynta jordartsmetaller.

Enligt Financial Times diskuterar bolaget möjligheterna att leverera germanium, antimon och gallium, under förutsättning att det kan få garantier för minimipriser och köpvolymer.

Kinas senaste besked innebär en utvidgning och förtydligande av de omfattande exportkontroller som infördes redan i april. De tidigare restriktionerna ledde till stora bristsituationer globalt innan nya avtal med Europa och USA gjorde det möjligt att återuppta leveranser. Den nya regeln klargör dock att exportlicenser sannolikt kommer att nekas till vapenproducenter och vissa halvledarföretag.

Vid FT Metals and Mining Summit uppgav Teck Resources vd att bolaget kan producera tillräckligt med germanium för att täcka hela Nordamerikas behov – och möjligen även G7-ländernas.

Teck Resources och Anglo American går samman

Teck Resources och Anglo American är mitt uppe i en fusion, vilket beskrivs som ett samgående av två jämbördiga parter.

Nyheter

Leading Edge Materials är på rätt plats i rätt tid

Leading Edge Materials har tre olika projekt, men det är ett som är bolagets huvudfokus, Norra Kärr. Den tillgången har tunga sällsynta jordartsmetaller som är viktiga för Sveriges och hela EU:s oberoende när det gäller dessa kritiska råvaror. Kina som kontrollerar större delen av världens sällsynta jordartsmetaller drar hela tiden åt tumskruvarna på resten av världen. Denna vecka införde Kina extremt aggressiva regler som gör att större delen av världens företag som på ett eller annat sätt använder eller producerar metallerna måste ansöka om tillstånd av kinesiska staten för att kunna exportera sina produkter.

Norra Kärr-projektet har i denna kontext blivit strategiskt viktig för hela EU.

-

Nyheter4 veckor sedan

Nyheter4 veckor sedanKinas elproduktion slog nytt rekord i augusti, vilket även kolkraft gjorde

-

Nyheter4 veckor sedan

Nyheter4 veckor sedanTyskland har så höga elpriser att företag inte har råd att använda elektricitet

-

Nyheter4 veckor sedan

Nyheter4 veckor sedanDet stigande guldpriset en utmaning för smyckesköpare

-

Nyheter2 veckor sedan

Nyheter2 veckor sedanOPEC+ missar produktionsmål, stöder oljepriserna

-

Nyheter3 veckor sedan

Nyheter3 veckor sedanEtt samtal om guld, olja, fjärrvärme och förnybar energi

-

Analys4 veckor sedan

Analys4 veckor sedanBrent crude ticks higher on tension, but market structure stays soft

-

Analys3 veckor sedan

Analys3 veckor sedanAre Ukraine’s attacks on Russian energy infrastructure working?

-

Nyheter1 vecka sedan

Nyheter1 vecka sedanGuld nära 4000 USD och silver 50 USD, därför kan de fortsätta stiga