Nyheter

Kina fördubblar sina guldköp

Uppgifter från den före detta brittiska kronkolonin Hong Kong, numera en del av Kina, visar att Kina under 2011 mer än fördubblade sin import av guld. Det saknas visserligen en officiell rapportering från de kinesiska myndigheterna, men data avseende importen från Hong Kong brukar av denna orsak anses utgöra ett bra underlag för den kinesiska efterfrågan på guld.

Under november 2011 var den kinesiska importen av guld från Hong Kong cirka 103.000 kilo, motsvarande 103 ton, vilket skall ställas mot siffran 86.000 kilo, eller 86 ton under oktober 2011. För helåret 2011 bedöms siffran ha uppgått till 490 ton, en fördubbling mot de 245 ton guld som Kina importerade från Hong Kong under 2011.

Vilka de kinesiska aktörer är som valt att öka sitt innehav är okänt, men det spekuleras i att den kinesiska centralbanken People’s Bank of China, som i dag har världens femte största guldreserv, har fortsatt att köpa.

Det finns även tecken på att kinesiska privatinvesterare har köpt stora mängder guld, vi har bland annat sett hur det numera finns en så pass stor efterfrågan på guld i Kina att det har införts så kallade guldautomater där landets medborgare kan köpa sitt guld lika enkelt som genom ett bankomatuttag. Kina kommer även att starta en ny råvarubörs, Pan Asia Gold Exchange, där handeln i guld initialt kommer att prissättas i dollar, men där myndigheterna har för avsikt att kunna erbjuda motsvarande kontrakt prissatta i kinesiska renminbi, vilka börsens ledning tror kommer att uppskattas av de internationella guldhandlarna.

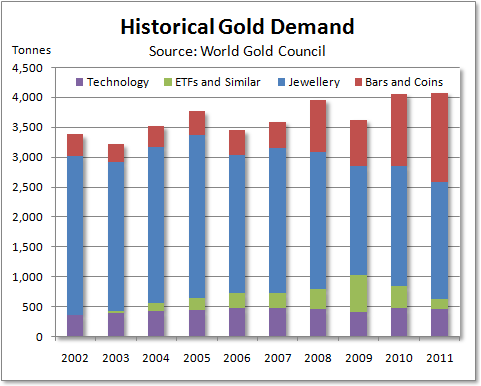

I WGC-rapporten konstaterades att Indien återigen stod för den största efterfrågan av alla 2011 med en guldimport om totalt 933 ton jämfört med Kinas 770 ton, men det var den kraftigt ökade importen från Kina under det fjärde kvartalet som tvingade WGC att förutsäga landet kan komma att ta över topplaceringen från Indien 2012. Bilden nedan, som härrör från tabell 10 i rapporten, är talande.

Av skäl som är lätta att förstå har efterfrågan på fysiska ädelmetaller stigit kraftigt sedan den finansiella krisen började. Från att ha svarat för omkring 10 procent av efterfrågan av allt guld i början av det senaste decenniet svarar guldtackor och mynt för mer än en tredjedel av den totala efterfrågan, något som mer väl än uppvägde den minskade smyckesförsäljningen under de senaste åren, eftersom guldtackor, mynt och andra fysiska guldprodukter är särskilt populära i Kina på grund av bristen på andra investeringsalternativ vid en tidpunkt när inkomsterna skjuter i höjden.

Kanske ännu viktigare, enligt de fotnoter som tillhandahålls av WGC, innehåller data i diagrammet inte uppgifter om den kinesiska centralbankens köp och försäljningar som skiftade från det senare till det förra under 2009.

Från att ha varit nettosäljare av mer än 400 ton guld per år för endast några år sedan köpte centralbankerna lika mycket guld som 1964, cirka 440 ton guld under 2010, en ökning från 77 ton under 2010. Efterfrågan kommer främst från tillväxtekonomierna där tjänstemän har varit på sin vakt mot alla pengar tryckta i väst

Mexiko var den största köparen under 2011 med sina köp av 100 ton guld, medan Ryssland kom på andra plats med sina 95 ton, men återigen, det är Kina som drar uppmärksamhet till sig fast det helt klart inte är deras avsikt.

I en intervju med WGC:s Marcus Grubb i Financial Times framkommer det att den kinesiska centralbankens köp av guld tros ha spelat en stor roll i den kraftiga ökningen av den kinesiska guldimporten under det fjärde kvartalet 2011.

Kinas import från Hong Kong, som står för huvuddelen av landets guldimport, sköt i höjden till 227 ton under de tre sista månaderna av 2011, enligt uppgifter som publicerats i Hong Kong. Gruvproduktionen i landet, den största guldproducent i världen, uppgick till cirka 100 ton under det sista kvartalet 2011, vilket innebär ett totalt utbud om minst 330 ton. Detta skall jämföras med de 191 ton guld  i form av smycken, tackor och mynt, som står för huvuddelen av den kinesiska efterfrågan. Eftersom Kina inte tillåter export av guld, var skillnaden mellan den inhemska utbudet och efterfrågan cirka 139 ton under Q4 2011, och centralbankens inköp stod sannolikt för hela denna differens.

i form av smycken, tackor och mynt, som står för huvuddelen av den kinesiska efterfrågan. Eftersom Kina inte tillåter export av guld, var skillnaden mellan den inhemska utbudet och efterfrågan cirka 139 ton under Q4 2011, och centralbankens inköp stod sannolikt för hela denna differens.

Detta är förenligt med den allmänna uppfattningen att Kinas centralbank kommer att fortsätta att ackumulera guld, köpa när priset faller och endast avslöja omfattningen av sina köp för världen långt efter det att detta har skett, som till exempel under 2009 när det avslöjades att landet nästan dubblat sina guldreserver till 1.054 ton jämfört med den sista officiella siffran som rapporterades 2003.

Sammanfattningsvis kan Bank of China komma att öka sina guldreserver i ett blixtrande tempo och det är entydigt med en hausse för den gula metallen då många analytiker tror att Kina i slutändan kan komma att köpa tusentals ton, samtidigt som de säljer västerländska statspapper för något mer konkret.

I andra nyheter, visade kvartalsrapporter att amerikanska hedgefonder gjorde justeringar i sina innehav i SPDR Gold Shares ETF (GLD) under det fjärde kvartalet 2011. Några av dessa ökade sin exponering medan andra minskade sina innehav. Det viktigaste affärerna i guld görs emellertid numera i Asien.

Nyheter

Tyskland har så höga elpriser att företag inte har råd att använda elektricitet

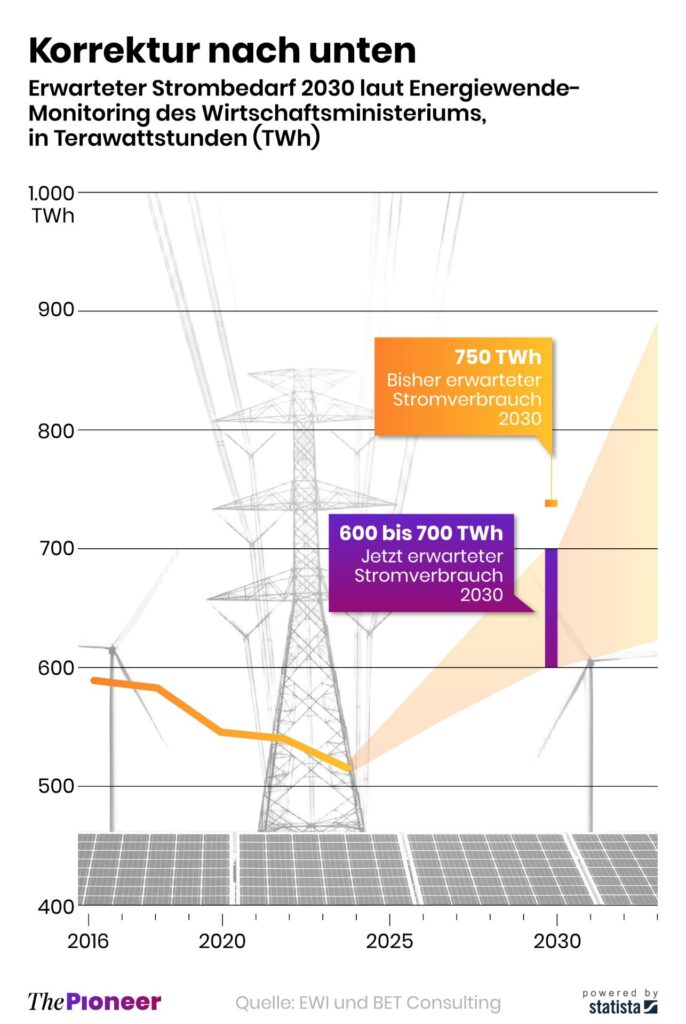

Tyskland har skrivit ner prognosen på hur mycket elektricitet landet kommer att behöva 2030. Hittills har prognosen varit 750 TWh, vilken nu har skrivits ner till 600-700 TWh,

Det kan vid en första anblick låta positivt. Men orsaken är inte att effektiviseringar. Utan priserna är så pass höga att företag inte har råd att använda elektriciteten. Elintensiv industri flyttar sin verksamhet till andra länder och få företag satsar på att etablera energikrävande verksamhet i landet.

Tyskland har inte heller någon plan för att förändra sin havererade energipolitik. Eller rättare sagt, planen är att uppfinna fusionskraft och använda det som energikälla. Något som dock inte löser problemet på några årtionden.

Nyheter

Kinas elproduktion slog nytt rekord i augusti, vilket även kolkraft gjorde

Kinas officiella statistik för elproduktion har släppts för augusti och den visar att landet slog ett nytt rekord. Under augusti producerades 936 TWh elektricitet.

Stephen Stapczynski på Bloomberg lyfter fram att det är ungefär lika mycket som Japan producerar per år, vilket innebär är de producerar ungefär lika mycket elektricitet per invånare.

Kinas elproduktion kom i augusti från:

| Fossil energi | 67 % |

| Vattenkraft | 16 % |

| Vind och Sol | 13 % |

| Kärnkraft | 5 % |

Stapczynskis kollega Javier Blas uppmärksammar även att det totala rekordet inkluderade ett nytt rekord för kolkraft. Termisk energi (där nästan allting är kol) producerade 627,4 TWh under augusti. Vi rapporterade tidigare i år att Kina under första kvartalet slog ett nytt rekord i kolproduktion.

Nyheter

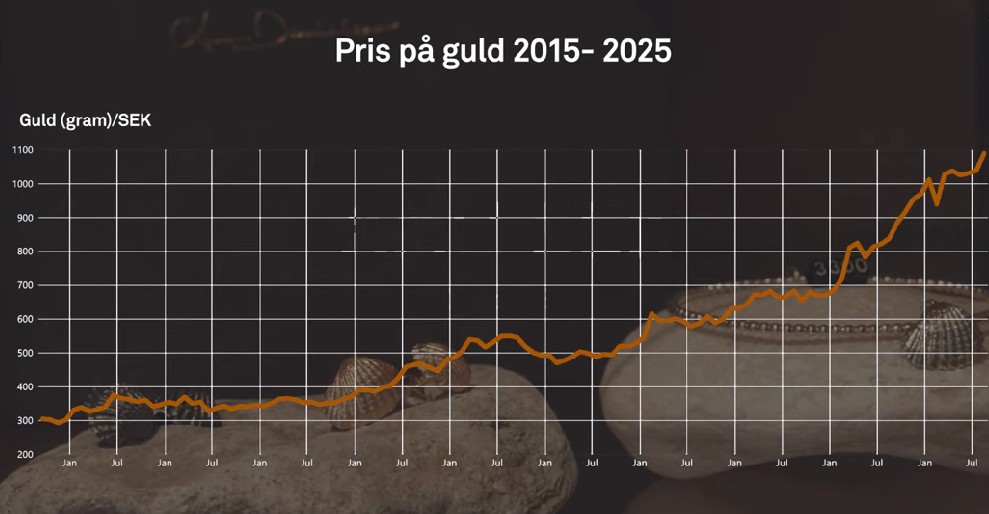

Det stigande guldpriset en utmaning för smyckesköpare

Guldpriset når hela tiden nya höjder och det märks för folk när de ska köpa smycken. Det gör att butikerna måste justera upp sina priser löpande och kunder funderar på om det går att välja något med lägre karat eller mindre diamant. Anna Danielsson, vd på Smyckevalvet, säger att det samtidigt gör att kunderna får upp ögonen för värdet av att äga guld. Det högre guldpriset har även gjort att gamla smycken som ligger hemma i folks byrålådor kan ha fått ett överraskande högt värde.

-

Nyheter4 veckor sedan

Nyheter4 veckor sedanMeta bygger ett AI-datacenter på 5 GW och 2,25 GW gaskraftverk

-

Nyheter4 veckor sedan

Nyheter4 veckor sedanAker BP gör ett av Norges största oljefynd på ett decennium, stärker resurserna i Yggdrasilområdet

-

Analys4 veckor sedan

Analys4 veckor sedanBrent sideways on sanctions and peace talks

-

Nyheter4 veckor sedan

Nyheter4 veckor sedanSommarens torka kan ge högre elpriser i höst

-

Analys4 veckor sedan

Analys4 veckor sedanBrent edges higher as India–Russia oil trade draws U.S. ire and Powell takes the stage at Jackson Hole

-

Nyheter3 veckor sedan

Nyheter3 veckor sedanMahvie Minerals är verksamt i guldrikt område i Finland

-

Analys3 veckor sedan

Analys3 veckor sedanIncreasing risk that OPEC+ will unwind the last 1.65 mb/d of cuts when they meet on 7 September

-

Nyheter3 veckor sedan

Nyheter3 veckor sedanNeil Atkinson spår att priset på olja kommer att stiga till 70 USD