Nyheter

Hedging Versus Speculating That Metal Prices Have Bottomed

The prices of gold and most other metals have fallen sharply over the past two years, to levels at which many mining companies are financially stressed. Many of these companies do not protect themselves from declining prices. Now, with current prices extremely low, they are not sure whether they should buy an insurance policy.

The prices of gold and most other metals have fallen sharply over the past two years, to levels at which many mining companies are financially stressed. Many of these companies do not protect themselves from declining prices. Now, with current prices extremely low, they are not sure whether they should buy an insurance policy.

Mining companies’ reticence toward managing their financial exposure to the prices received for their products is rooted in several trends that emerged in the 1990s and early 2000s. Producers at that time sometimes bought insurance policies that protected them from falling prices at the expense of (a) their exposure to rising prices and (b) potentially unlimited financial risks if prices of their metal products rose at a time when they could not deliver into fixed-price hedges. All of this could have been avoided, and was by many mining companies, by using strategies that gave them (1) the floor price they sought while (2) preserving most of their exposure to rising prices and (3) capping any marked to market losses they might face at a low, pre-determined maximum level.

Meanwhile there was a misunderstanding about why shareholders invested in mining stocks, a misperception that persists to this day. Investors buy mining shares because they want exposure to rising prices, not prices. Investors will gladly lose their exposure to falling prices if they can maintain their exposure to rising prices. Often hedges were structured that did not provide exposure to rising prices and did not cap any marked to margin financial risks. With a handful of exceptions mining finance executives did not pursue these hedging structures on their own.

Today gold prices and the prices of other metals have fallen sharply from their 2011 – 2013 highs. Some mining executives are speculating that prices cannot fall further, but the history of metals prices show that prices indeed could fall further from even today’s seemingly low levels, and remain below even the average cost of production for several years.

Mining company management needs to use simple hedging structures that protect against further price deterioration while preserving their exposure to rising prices and do not put them at financial risk. This actually can be done easily with hedging strategies that have been around for decades. They also need to convey to their shareholders that when they hedge using such strategies it makes financial sense and protects the company’s viability, without putting it at risk.

All too often only fixed forward and collar hedging strategies are offered which take away the upside exposure and leave the mining companies open to large, unlimited risks. Forwards are touted as providing a floor price as an effective hedge. But when prices rise and a company has hedged using forwards at a lower price the company loses out on the upside and potentially may have to buy back the forwards at a loss. Zero-cost collars also are pushed by trading counterparties, but in reality these strategies are only marginally less destructive of shareholder value than are forwards. There is a price floor provided, but also a price cap that limits upside price participation.

Hedging should allow companies to participate in a rising gold price environment. There are various ways to do this. For example, CPM priced a zero-premium hedge for the next six months today, 18 September. The hedge locks in a floor price of $1,100 per ounce, gives the producer participation up to $1,150. Between $1,150 and $1,200 the producer would get $1,150, giving up a maximum of $50 per ounce of the upside. Above $1,200, the producer would get the market less $50, all the way up. If gold goes to $1,400 per ounce, the mining company gets $1,350. If, in the mining industry’s wildest dreams, the price goes to $2,000, the mining company gets $1,950. And, it gets to stay in business in the meantime, to enjoy the return to such halcyon days.

Many mining executives have commented that prices cannot go much lower, but prices can fall more. To say prices cannot go much lower is to speculate, and to speculate against statistically possible realities. The alternatives to hedging could trigger much more severe financial consequences.

[box]Denna analys är producerad av CPM Group och publiceras med tillstånd på Råvarumarknaden.se.[/box]

Disclaimer

Copyright CPM Group 2012. Not for reproduction or retransmission without written consent of CPM Group. Market Commentary is published by CPM Group and is distributed via e-mail. The views expressed within are solely those of CPM Group. Such information has not been verified, nor does CPM make any representation as to its accuracy or completeness.

Any statements non-factual in nature constitute only current opinions, which are subject to change. While every effort has been made to ensure that the accuracy of the material contained in the reports is correct, CPM Group cannot be held liable for errors or omissions. CPM Group is not soliciting any action based on it. Visit www.cpmgroup.com for more information.

Nyheter

Christian Kopfer kommenterar guld, koppar, olja och stål, samt några råvarubolag

Handelsbankens råvaruanalytiker Christian Kopfer kommenterar vad som just nu händer med råvarorna guld, koppar, olja och stål. Han tar bland annat upp att man inte vill att kopparpriset kommer upp FÖR mycket, utan att det i stället är högt under lång tid.

Han avslutar även med att ge några korta kommentar om råvaruaktier. Han anser att SSAB sköter sig bra samtidigt som värderingen är låg. Han gillar Lundin Mining och Boliden, även om den senare aktien kommit upp något senaste dagarna. Lundin Gold har banken ingen täckning på men han säger att det är ett fantastiskt bolag.

Nyheter

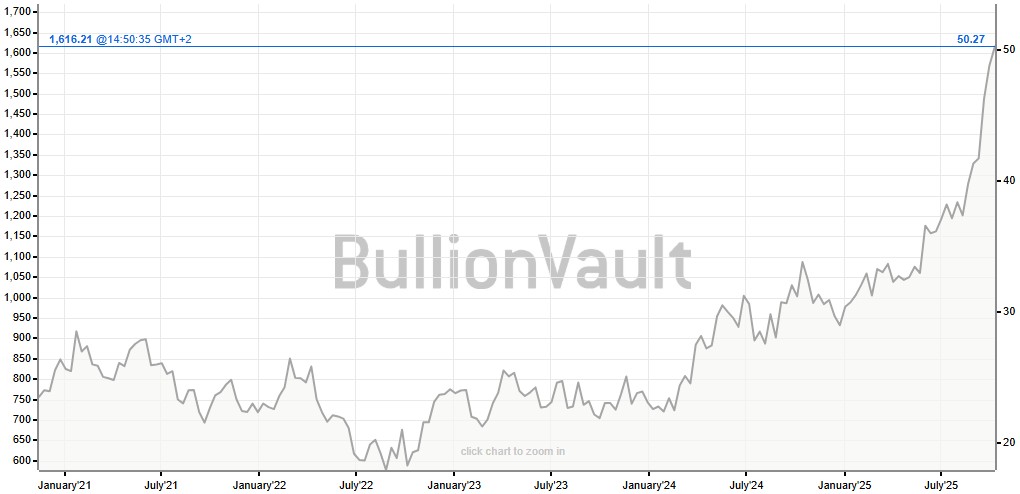

Silver spränger den magiska gränsen, kostar nu över 50 USD per uns

Ädelmetallen silver spränger en smått magisk gräns och handlas nu över 50 USD per uns. Priset har verkligen exploderat. Silver följer med i ett bredare rally där fult nyligen sprängde 4000 USD per uns-nivån. Priset för att låna silver har också skjutit i höjden på senare tid vilket indikerar att tillgången på silver på den fysiska marknaden har börjat bli lågt. Samtidig är efterfrågan från industrin bra och räntorna låga. Och på toppen av det kan vi lägga geopolitisk oro som gör att fler letar sig till fysiska tillgångar som silver.

Nyheter

Blykalla, Evroc och Studsvik vill bygga kärnkraftsdrivna datacenter i Sverige

Blykalla, Evroc och Studsvik har undertecknat ett samförståndsavtal för att undersöka möjligheten att utveckla Sveriges första kärnkraftsdrivna datacenter vid Studsviks licensierade kärnkraftsanläggning i Nyköping.

Blykalla utvecklar avancerade blykylda kärnreaktorer för att leverera säker, kostnadseffektiv och hållbar basenergi. Evroc bygger hyperscale-moln- och AI-infrastruktur för att driva Europas digitala framtid. Studsvik driver en licensierad kärnkraftsanläggning i Nyköping och tillhandahåller livscykeltjänster för kärnkraftssektorn, inklusive bränsle, material och avfallshantering. Tillsammans kombinerar de teknik, infrastruktur och anläggningsexpertis för att påskynda utbyggnaden av kärnkraftsdrivna datacenter.

Det finns en växande internationell efterfrågan på kärnkraftsdrivna datacenter, driven av parallella krav från AI och elektrifiering. Med sin kapacitet att leverera ren, pålitlig baskraft och inbyggd redundans är små modulära reaktorer särskilt väl lämpade för att möta detta behov.

Belastar inte elnätet

En stor fördel med att bygga datacenter och kärnkraftverk bredvid varandra är att elnätet inte belastas. Det gör totalpriset för elektriciteten blir lägre, samtidigt som det inte tillkommer investeringskostnader för operatören av elnätet.

Vill etablera Sverige som en föregångare

Med detta avtal strävar parterna efter att etablera Sverige som en föregångare i denna globala omställning, genom att utnyttja Studsviks licensierade anläggning, Evrocs digitala infrastruktur och Blykallas avancerade SMR-teknik.

”Detta samarbete är en möjlighet för Sverige att bli ledande inom digital infrastruktur. Det ger oss möjlighet att visa hur små modulära reaktorer kan tillhandahålla den stabila, fossilfria energi som krävs för AI-revolutionen”, säger Jacob Stedman, vd för Blykalla. ”Studsviks anläggning och evrocs ambitioner erbjuder rätt förutsättningar för ett banbrytande projekt.”

Samförståndsavtalet fastställer en ram för samarbete mellan de tre parterna. Målet är att utvärdera den kommersiella och tekniska genomförbarheten av att samlokalisera datacenter och SMR på Studsviks licensierade anläggning, samarbeta med kommuner och markägare samt definiera hur en framtida kommersiell struktur för elköpsavtal skulle kunna se ut.

”Den ständigt växande efterfrågan på AI understryker det akuta behovet av att snabbt bygga ut en massiv hyperskalig AI-infrastruktur. Genom vårt samarbete med Blykalla och Studsvik utforskar vi en modell där Sverige kan ta ledningen i byggandet av en klimatneutral digital infrastruktur”, kommenterar Mattias Åström, grundare och VD för Evroc.

”Studsvik erbjuder en unik plattform med anläggningsinfrastruktur och unik kompetens för att kombinera avancerad kärnkraft med nästa generations industri. Detta samförståndsavtal är ett viktigt steg för att utvärdera hur sådana synergier kan realiseras i Sverige”, kommenterar Karl Thedéen, vd för Studsvik.

Parterna kommer nu att inrätta en gemensam styrgrupp för att utvärdera anläggningen och affärsmodellen, med målet att inleda formella partnerskapsförhandlingar senare i år. Deras fortsatta samarbete ska möjliggöra ren och säker energi för Europas AI-infrastruktur och digitala infrastruktur.

-

Nyheter4 veckor sedan

Nyheter4 veckor sedanMahvie Minerals i en guldtrend

-

Analys4 veckor sedan

Analys4 veckor sedanVolatile but going nowhere. Brent crude circles USD 66 as market weighs surplus vs risk

-

Nyheter4 veckor sedan

Nyheter4 veckor sedanAktier i guldbolag laggar priset på guld

-

Nyheter4 veckor sedan

Nyheter4 veckor sedanKinas elproduktion slog nytt rekord i augusti, vilket även kolkraft gjorde

-

Nyheter3 veckor sedan

Nyheter3 veckor sedanTyskland har så höga elpriser att företag inte har råd att använda elektricitet

-

Nyheter4 veckor sedan

Nyheter4 veckor sedanGuld når sin högsta nivå någonsin, nu även justerat för inflation

-

Nyheter4 veckor sedan

Nyheter4 veckor sedanDet stigande guldpriset en utmaning för smyckesköpare

-

Analys3 veckor sedan

Analys3 veckor sedanBrent crude ticks higher on tension, but market structure stays soft