Nyheter

David Hargreaves on Precious Metals, week 21 2014

That the prices of the big three did not move hardly mattered to those who live off the precious metals industry. We heard it for Russia buying more gold – a lot more – possibly curtailing exports of palladium and South Africa’s platinum mining impasse not resolving. What is interesting, disturbing even, is that it is not shifting metal prices. As the tables show, gold was moribund, week to week, at $1295, platinum put on $2 to $1471 whilst silver shifted backwards to maintain its place in the club. Now palladium, beloved of diesel engine exhaust catalysts, is making the news.

Although found with big brother platinum, it also occurs separately as we show below. It has always sold at a discount because its catalytic properties are not as strong. Much comes from Russia and in the tit-for-tat Ukraine spat it is suggested exports might dry up. (Thinks – if Russia stops its oil, gas and palladium exports, how will it continue to subsidise its black bread and vodka?). We digress. Suffice to say that year-on-year, the big four precious metals have fared thus:

Gold (-7.8%), Silver (-12.2%), platinum (+0.8%), palladium (+10.2%).

Reasons abound. Platinum : 80% comes from RSA which is embroiled in labour problems that are threatening supply.

Another 14% comes from Russia. Palladium: 44% comes from Russia, whose bareback rider Vladimir is riding roughshod. Another 40% hails from RSA. The bright spots? Look at Stillwater (NYSE $17.50) up 12% this week as the news sinks in.

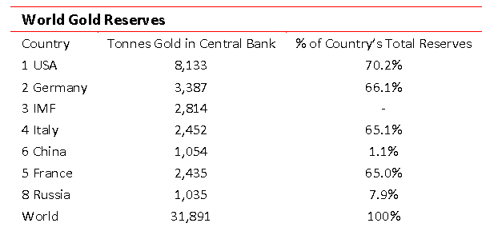

Gold reserves. Whenever we think of another currency overtaking the US dollar we think of central bank gold reserves. Only two commodities matter when you value a currency. One is the capability of its host country to perform and the other is what tangibles it holds. The latter comes in two forms: foreign currencies and gold. The gold fraction is measured as a % of total reserves and the comparison takes some by surprise. Thus in February 2014 we had, says the WGC:

These numbers do not move regularly, so when they do, we need to ask why. Now your gold as a % of total foreign exchange is indicative n’et ce pas? Do you trust paper (and whose?) or tangibles? In April 2014, Russia bought 900,000oz, or 28t. It will not cause sleepless nights in Washington and may be no more than a poker chip. Bloomberg gave us a shake down on the bigger picture. Total Russian gold and forex reserves are relatively unchanged at $471bn (May 9th). Gold is about 10%. WIM says: This game is Thursday’s child; it has far to go.

Palladium. The run on platinum’s poor cousin needs to be put into perspective. Its output, at c. 6.0Moz per year is almost identical and its major end use (60% autocatalysts) slightly exceeds (Pt = 46%). As we note, sources are limited but definable. Despite being dubbed “precious” it will never fully qualify because it looks like aluminium/stainless steel/what have you. So industrial it is, although very useful and will continue to command a highish price. It is currently buoyed up politically so let us not get over excited. The stats are worth a note. Russia’s Norilsk produces over 40% (2.6Moz/yr) with North America taking over 25% for the auto market. So what if supplies dry up? WIM says: If you enjoy cat-and-mouse, buy palladium, buy Stillwater, stay close to the phone and your bottle of Bourbon. This one will blow over. Interestingly though is that Johnston Matthey, the largest producer of catalysts, is to buy all Stillwater’s production.

Johnson Matthey sees the platinum market deficit widening in 2014, hardly a surprising conclusion as the world’s largest miner, RSA, has downed tools and the biggest user, the auto industry, is going for its life. The users put on a brave face and say stocks plus non-RSA supplies will see them through.

Sprott. Where would we be without blatantly aggressive fund managers who have to push their own books regardless of reality? Thus Sprott. One of the company’s portfolio managers (no names, no pack drill), says the gold price could ‘achieve’ $5000/oz. He talks seasonality, 1974-1976 and … a large Scotch please and easy on the water. WIM has its sights on $40,000 but only if the Chinese take over the world currency markets. Otherwise, we are for $1200. Even that is above some highly respected bankers who are at $1000-1050.

[hr]

About David Hargreaves

David Hargreaves is a mining engineer with over forty years of senior experience in the industry. After qualifying in coal mining he worked in the iron ore mines of Quebec and Northwest Ontario before diversifying into other bulk minerals including bauxite. He was Head of Research for stockbrokers James Capel in London from 1974 to 1977 and voted Mining Analyst of the year on three successive occasions.

Since forming his own metals broking and research company in 1977, he has successfully promoted and been a director of several public companies. He currently writes “The Week in Mining”, an incisive review of world mining events, for stockbrokers WH Ireland. David’s research pays particular attention to steel via the iron ore and coal supply industries. He is a Chartered Mining Engineer, Fellow of the Geological Society and the Institute of Mining, Minerals and Materials, and a Member of the Royal Institution. His textbook, “The World Index of Resources and Population” accurately predicted the exponential rise in demand for steel industry products.

Nyheter

Gruvbolaget Boliden överträffade analytikernas förväntningar

Gruvbolaget Boliden överträffade analytikernas förväntningar med bred marginal när man presenterade resultatet för det tredje kvartalet. Mikael Staffas, vd för Boliden, kommenterar kvartalet och hur han ser på råvarumarknaden och bolagets olika gruvprojekt.

Nyheter

Australien och USA investerar 8,5 miljarder USD för försörjningskedja av kritiska mineraler

USA:s president Donald Trump och Australiens premiärminister Anthony Albanese undertecknade på måndagen ett avtal som ska tillföra miljarder dollar till projekt inom kritiska mineraler.

Länderna kommer tillsammans att bidra med 1-3 miljarder dollar till projekten under de kommande sex månaderna. Den totala projektportföljen är värd 8,5 miljarder dollar, enligt regeringarna.

Galliumraffinaderi med kapacitet för 5x USA:s efterfrågan

Som en del av avtalet kommer det amerikanska försvarsdepartementet även att investera i ett galliumraffinaderi i västra Australien med en kapacitet på 100 ton per år. För närvarande importerar USA omkring 21 ton gallium, vilket motsvarar hela den inhemska konsumtionen, enligt den amerikanska geologiska myndigheten.

Initiativet kommer samtidigt som Kina har infört exportrestriktioner på vissa mineraler, däribland sällsynta jordartsmetaller, som är avgörande för tillverkningen av elektronik och elmotorer. Gallium används till exempel i mikrovågskretsar samt blå och violetta lysdioder (LED), vilka kan användas för att skapa kraftfulla lasrar.

Nyheter

Vad guldets uppgång egentligen betyder för världen

Guldpriset har nyligen nått rekordnivåer, över 4 000 dollar per uns. Denna uppgång är inte bara ett resultat av spekulation, utan speglar djupare förändringar i den globala ekonomin. Bloomberg analyserar hur detta hänger samman med minskad tillit till dollarn, geopolitisk oro och förändrade investeringsmönster.

Guldets roll som säker tillgång har stärkts i takt med att förtroendet för den amerikanska centralbanken minskat. Osäkerhet kring Federal Reserves oberoende, inflationens utveckling och USA:s ekonomiska stabilitet har fått investerare att söka alternativ till fiatvalutor. Donald Trumps handelskrig har också bidragit till att underminera dollarns status som global reservvaluta.

Samtidigt ökar den geopolitiska spänningen, särskilt mellan USA och Kina. Kapitalflykt från Kina, driven av oro för övertryckta valutor och instabilitet i det finansiella systemet, har lett till ökad efterfrågan på guld. Även kryptovalutor som bitcoin stiger i värde, vilket tyder på ett bredare skifte mot hårda tillgångar.

Bloomberg lyfter fram att derivatmarknaden för guld visar tecken på spekulativ överhettning. Positioneringsdata och avvikelser i terminskurvor tyder på att investerare roterar bort från aktier och obligationer till guld. ETF-flöden och CFTC-statistik bekräftar denna trend.

En annan aspekt är att de superrika nu köper upp alla tillgångsslag – aktier, fastigheter, statsobligationer och guld – vilket bryter mot traditionella investeringslogiker där vissa tillgångar fungerar som motvikt till andra. Detta tyder på att marknaden är ur balans och att kapitalfördelningen är skev.

Sammanfattningsvis är guldets prisrally ett tecken på en värld i ekonomisk omkalibrering. Det signalerar misstro mot fiatvalutor, oro för geopolitisk instabilitet och ett skifte i hur investerare ser på risk och trygghet.

-

Nyheter4 veckor sedan

Nyheter4 veckor sedanOPEC+ missar produktionsmål, stöder oljepriserna

-

Nyheter2 veckor sedan

Nyheter2 veckor sedanGoldman Sachs höjer prognosen för guld, tror priset når 4900 USD

-

Nyheter4 veckor sedan

Nyheter4 veckor sedanEtt samtal om guld, olja, fjärrvärme och förnybar energi

-

Nyheter3 veckor sedan

Nyheter3 veckor sedanBlykalla och amerikanska Oklo inleder ett samarbete

-

Nyheter3 veckor sedan

Nyheter3 veckor sedanGuld nära 4000 USD och silver 50 USD, därför kan de fortsätta stiga

-

Analys4 veckor sedan

Analys4 veckor sedanAre Ukraine’s attacks on Russian energy infrastructure working?

-

Nyheter3 veckor sedan

Nyheter3 veckor sedanEtt samtal om guld, olja, koppar och stål

-

Nyheter2 veckor sedan

Nyheter2 veckor sedanLeading Edge Materials är på rätt plats i rätt tid