Nyheter

David Hargreaves on Precious Metals, week 46 2013

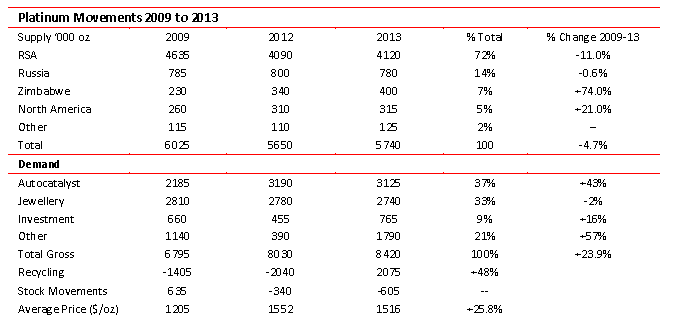

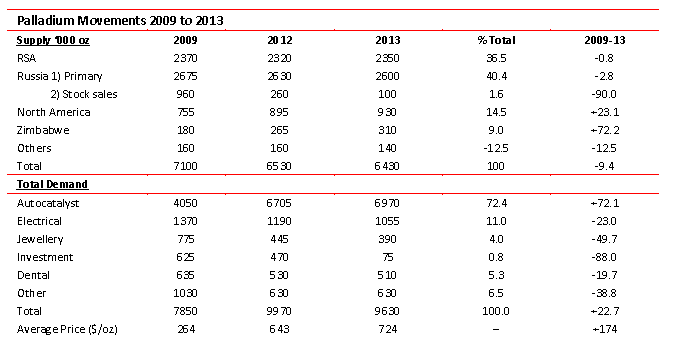

The gold bulls continue to fight a rearguard action despite the price looking to have waved goodbye to $1300/oz and the looser end forecasters muttering about $1000 next stop. The Platinum premium widens and Johnson-Matthey’s 2013 interim review, just published, tells us why. It deals with all six PGMs but as Pt and Pd represent over 85% of supply we dwell on these:

Summary

Whilst the deficit is forecast to increase, supplies will rise, mostly from Zimbabwe. Gross demand will thus increase, by 4.9% to 8.42Moz. South African supplies will at best be level with 2012 as a result of industrial disruption. Autocatalyst demand will fall (2% to 3.13Moz) because of weakness in the two largest diesel markets, Europe and India. Industrial demand, much in the chemical catalyst sector, will rise a hefty 1.5% to 1.79Moz. Demand from jewellery will slip 1.4% to 2.74Moz. That from jewellery will slip 1.4% to 2.74Moz. Recycling from spent autocatalysts will rise 12.8% to 1.28Moz.

The ETF sector has been a success, largely thanks to the offtake in RSA of a record 765,000 oz. Palladium presents a marginally different picture. Primary supplies are forecast to decline a little to 6.43Moz in 2013 mainly due to a drop in sales from the Russian stockpile, much offset by recycling. The Chinese car market is set to boom, again being the major user of the metal in exhaust catalysts.

Sector Specifics

We have chosen to compare the years above because 2009 was when the economic collapse started, 2012 a time of pseudo recovery and 2013 perhaps one of reality. The long term demand for PGMs cannot be in doubt and we have constants and variables moreso than in most minerals. Geographically, mined supply is largely locked in three countries with two, RSA and Zimbabwe, suffering political palsy. It does leave investors some safer opportunities such as Stillwater (USA) and Eurasia Mining, not to be confused with ENRC, soon to delist. Demand is dictated by the autocatalyst industry moreso for Pt than Pd whilst investment is becoming a conundrum. As industrial metals, with precious qualities, Pt and Pd have a perversely double investment appeal. But that slice (about 850,000 oz or 25 tpa) sits accumulating as surface stocks, ready to come out on a price hike. The investor appetite for Pd is much reduced and we see its ratio to Pt widening. Also with our gold price barometer falling fast, the Pt/Au ratio looks set to widen. Finally, congratulations to J-M on an as-ever comprehensive and professional review. Sadly, it will be their last.

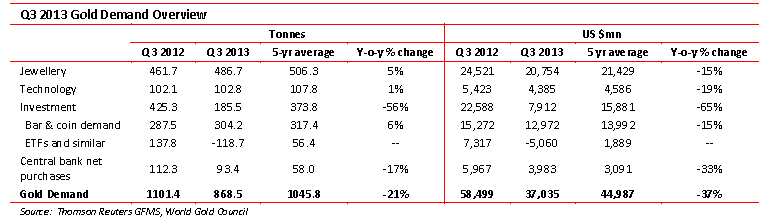

The gold bulls will not like this, but at $1282/oz at the close Friday 15th November, the price is down and showing no inclination to rise back above the $1300 threshold. This metal, which has few industrial outlets, relies on sentiment and fear, both of which channel it into investment mediums, usually short term. A growing one is the exchange traded fund (ETF). Now that authority, the World Gold Council or WGC, says in its Q3 2013 review that:

- Overall demand fell 21% year-on-year, via outflows from ETF positions, mostly.

- Eastern markets remained resilient (the buying balance is shifting from West to East).

- Bar and coin demand was up a bit, but investment demand took the big hit. It went like this:

Two features stand out: the rising level of consumer demand and the market shift from West to East.

Central Banks. News seekers are trying to tell us that Russia is trying to build up its corporate stocks. It added 18.7t in Q3 to total 1,015t, now breaching the 1000t mark for the first time. That makes it 7th in the world; a long way to go. The USA has 8134t and even Switzerland 1040t.

[hr]

About David Hargreaves

David Hargreaves is a mining engineer with over forty years of senior experience in the industry. After qualifying in coal mining he worked in the iron ore mines of Quebec and Northwest Ontario before diversifying into other bulk minerals including bauxite. He was Head of Research for stockbrokers James Capel in London from 1974 to 1977 and voted Mining Analyst of the year on three successive occasions.

Since forming his own metals broking and research company in 1977, he has successfully promoted and been a director of several public companies. He currently writes “The Week in Mining”, an incisive review of world mining events, for stockbrokers WH Ireland. David’s research pays particular attention to steel via the iron ore and coal supply industries. He is a Chartered Mining Engineer, Fellow of the Geological Society and the Institute of Mining, Minerals and Materials, and a Member of the Royal Institution. His textbook, “The World Index of Resources and Population” accurately predicted the exponential rise in demand for steel industry products.

Nyheter

Sommarvädret styr elpriset i Sverige

Många verksamheter tar nu ett sommaruppehåll och ute värmer solen, det är gott om vatten och vinden blåser. Lägre efterfrågan på el och goda förutsättningar för kraftproduktionen höll ner elpriserna under juni.

Elpriset på den nordiska elbörsen Nord Pool (utan påslag och exklusive moms) i elområde 1 och 2 (Norra Sverige) blev för juni 3,05 respektive 4,99 öre/kWh, vilket är rekordlågt och de lägsta på minst 25 år.

– Elpriset påverkas av en rad faktorer men vädret väger tyngst. På sommaren minskar efterfrågan på el och många verksamheter har ett uppehåll. Detta tillsammans med goda förutsättningar inom kraftproduktionen påverkar elpriset nedåt, säger Jonas Stenbeck, privatkundschef Vattenfall Försäljning Norden.

Den hydrologiska balansen, måttet för att uppskatta hur mycket vatten som finns lagrat ovanför kraftstationerna, ligger över normal nivå, särskilt i norra Skandinavien. Tillgängligheten för kärnkraften i Norden är just nu 82 procent av installerad effekt.

– De goda nordiska produktionsförutsättningarna gör elpriserna mindre känsliga för förändringar i omvärlden, säger Jonas Stenbeck.

Priserna på olja och gas kan dock ändras snabbt med anledning av en turbulent omvärld. På kontinenten har efterfrågan på gas sjunkit och nytt solkraftsrekord för Tyskland sattes på midsommarafton med en produktion på 52,5 GW.

– Många av de goda elvanor vi skaffade oss under elpriskrisen verkar leva kvar och gör nytta även på sommaren. De svenska hushållens elförbrukning under 2024 var faktiskt den lägsta detta millenium, säger Jonas Stenbeck.

| Medelspotpris | Juni 2024 | Juni 2025 |

| Elområde 1, Norra Sverige | 24,04 öre/kWh | 3,05 öre/kWh |

| Elområde 2, Norra Mellansverige | 24,04 öre/kWh | 4,99 öre/kWh |

| Elområde 3, Södra Mellansverige | 27,27 öre/kWh | 22,79 öre/kWh |

| Elområde 4, Södra Sverige | 62,70 öre/kWh | 40,70 öre/kWh |

Nyheter

Samtal om flera delar av råvarumarknaden

Ett samtal som sammanfattar ett relativt stabilt halvår på råvarumarknaden trots volatilitet och geopolitiska spänningar som sannolikt fortsätter in i andra halvan av året. Vi bjuds även på kommentarer från Carlos Mera, Rabobanks analyschef för jordbrukssektorn och Kari Kangas, skogsanalytiker.

Nyheter

Jonas Lindvall är tillbaka med ett nytt oljebolag, Perthro, som ska börsnoteras

Jonas Lindvall, ett välkänt namn i den svenska olje- och gasindustrin, är tillbaka med ett nytt företag – Perthro AB – som nu förbereds för notering i Stockholm. Med över 35 års erfarenhet från bolag som Lundin Oil, Shell och Talisman Energy, och som medgrundare till energibolag som Tethys Oil och Maha Energy, är Lindvall redo att än en gång bygga ett bolag från grunden.

Tillsammans med Andres Modarelli har han startat Perthro med ambitionen att bli en långsiktigt hållbar och kostnadseffektiv producent inom upstream-sektorn – alltså själva oljeutvinningen. Deras timing är strategisk. Med ett inflationsjusterat oljepris som enligt Lindvall är lägre än på 1970-talet, men med fortsatt växande efterfrågan globalt, ser de stora möjligheter att förvärva tillgångar till attraktiva priser.

Perthro har redan säkrat bevisade oljereserver i Alberta, Kanada – en region med rik oljehistoria. Bolaget tittar även på ytterligare projekt i Oman och Brasilien, där Lindvall har tidigare erfarenhet. Enligt honom är marknadsförutsättningarna idealiska: världens efterfrågan på olja ökar, medan utbudet inte hänger med. Produktionen från befintliga oljefält minskar med cirka fem procent per år, samtidigt som de största oljebolagen har svårt att ersätta de reserver som produceras.

”Det här skapar en öppning för nya aktörer som kan agera snabbare, tänka långsiktigt och agera med kapitaldisciplin”, säger Lindvall.

Perthro vill fylla det växande gapet på marknaden – med fokus på hållbar tillväxt, hög avkastning och effektiv produktion. Med Lindvalls meritlista och branschkunskap hoppas bolaget nu kunna bli nästa svenska oljebolag att sätta avtryck på världskartan – och på börsen.

-

Nyheter3 veckor sedan

Nyheter3 veckor sedanStor uppsida i Lappland Guldprospekterings aktie enligt analys

-

Nyheter4 veckor sedan

Nyheter4 veckor sedanBrookfield ska bygga ett AI-datacenter på hela 750 MW i Strängnäs

-

Nyheter3 veckor sedan

Nyheter3 veckor sedanSilverpriset släpar efter guldets utveckling, har mer uppsida

-

Nyheter4 veckor sedan

Nyheter4 veckor sedanTradingfirman XTX Markets bygger datacenter i finska Kajana för 1 miljard euro

-

Nyheter2 veckor sedan

Nyheter2 veckor sedanUppgången i oljepriset planade ut under helgen

-

Nyheter2 veckor sedan

Nyheter2 veckor sedanLåga elpriser i sommar – men mellersta Sverige får en ökning

-

Analys2 veckor sedan

Analys2 veckor sedanVery relaxed at USD 75/b. Risk barometer will likely fluctuate to higher levels with Brent into the 80ies or higher coming 2-3 weeks

-

Nyheter1 vecka sedan

Nyheter1 vecka sedanMahvie Minerals växlar spår – satsar fullt ut på guld