Nyheter

David Hargreaves on Precious Metals week 11 2012

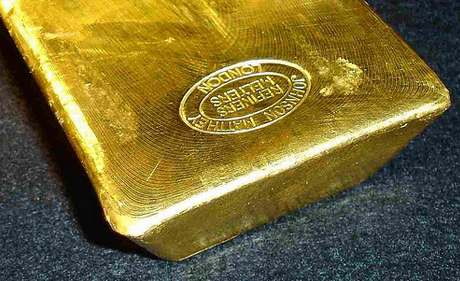

The Gold Camp is in mild turmoil. Those whose reputations are at stake are pouring some rather expensive oil on some rather troubled water, to explain that the recent retraction is but a hiccup. (Note we avoided saying “flash in the pan”?). To remind ourselves, the all time high of $1921/oz in 2011 became $1707/oz by March 9th, having suffered 3 weeks of losses. What has caused it?

The Gold Camp is in mild turmoil. Those whose reputations are at stake are pouring some rather expensive oil on some rather troubled water, to explain that the recent retraction is but a hiccup. (Note we avoided saying “flash in the pan”?). To remind ourselves, the all time high of $1921/oz in 2011 became $1707/oz by March 9th, having suffered 3 weeks of losses. What has caused it?

- Technical analysis sees the upward trend intact, $3500/oz likely this year despite the crash (Goldrunner).

- Gold correction may not be over, but this is no bubble (Marc Faber). He notes that a 40% retraction in a bull market is “not unusual”. So, $1152.6/oz here we maybe come. That’s better than our $1300-1400.

- Silver fundamentals are better than gold. (The Gold Report).

- Sales of bullion coins in the USA nosedived last month, February 2012.

- Gold will continue its 11 year bull run in 2012. (Dundee Securities).

- Africa is the new gold mining frontier. (PDAC Conference, Toronto).

Ever felt you were all alone out there? The shares are certainly not taking the lead now, are they?

Gold Shares. An interesting slant on the relative value of gold shares versus the metal. Franco Nevada’s Chairman, David Harquail says low ratings are all the gold miners’ fault when compared with ETFS. We think he has a point. Mining companies are quick to blame the volatility of the gold price on the poor share performance, but let’s ponder. If you have a single entity mine, with a quantified resource, planned output and mine life, you can do a valuation. Then the gold price kicks in. But if you pay a regular and measurable dividend to end-of-life, you almost have a Government bond with a life yield, plus a bit of fun. That’s how it used to be. Now you have companies chasing rainbows, multi-nationalising, adding political risk to mining risk and wondering why they are poorly rated. Anybody out there listening?

The Platinum Story Will Run. Even as the chaos in South Africa, home to 60% of all PGM output intensifies, Zimbabwe, No.3 at 5%, but with s-o-o much upside, tightens the screws on No.2 miner Implats via its local subsidiary Zimplats. The Zim Government, without the blessing of coalition Premier, Mr. Tsvangari, has apparently cast in stone its demand for a 51% local shareholding in all foreign and white owned companies in that benighted land. Leading the charge is Empowerment Minister Saviour Kasukuwere (doesn’t say who he has come to save but knows who his disciples are). He has now apparently called Zimplats bluff. If they do not comply by March 13th he will get heavy. Which means what? Now Implats could ride this. They stand to benefit by the inevitable reorganisation of the RSA industry. But can Zim survive it? They cannot threaten one company alone. They have Rio Tinto, Anglo American and other heavyweights to consider. So is it all or nothing on China? We are in for an interesting week.

And run it will, Eastern Platinum (Eastplats, ELRq.L 0.12p; Hi-o 97.25-31.5p), the TSX, JSE listed South African producer gave us the horror story now becoming familiar in the industry. 2011 sales fell 30% with production down through safety stoppages and strikes. It cost almost 40,000oz of production.

Warren Buffett, who agrees with us on gold, says the metal is heading for a correction and that all bubbles eventually ‘pop’. He warms to his theme, telling his Berkshire Hathaway shareholders “What the wise man does at the beginning, the fool only does at the end”. Put another time-tested way, two thirds of the people get in when two thirds of the rise is over.

Red Lake Rises Again. The northwest Ontario goldfield rush of the 1920’s ranks alongside the greats, particularly for the grade of ore. Campbell was for many years the world’s richest, alongside Madsen, Dickinson and Cochenour. Now Rubicon is to join the ranks (TSX: RMX, AMEX, RBY). The company says it has raised enough money, $200M, to bring its Phoenix Mine on stream by end 2013 at 180,000oz/yr grading 13.37g/t. Before jealousy creeps in it drops to 70 below in winter and the mosquitoes eat you alive in summer. They speak of an NPV of C$433M at an $1100/oz gold price. Agnico Eagle has a 9.2% stake and the right to farm-in to further discoveries.

Foot in Mouth Disease? Marc Faber, he of Gloom, Boom and Doom Report, says that the gold correction may not be over, but that corrections of 40% are not unusual in a bull market. So we transiently saw $1921/oz. Deduct 40% and you have $1153/oz. That, Mr. Faber is the sound of compressed air escaping at speed from your rear tyre.

[hr]

About David Hargreaves

David Hargreaves is a mining engineer with over forty years of senior experience in the industry. After qualifying in coal mining he worked in the iron ore mines of Quebec and Northwest Ontario before diversifying into other bulk minerals including bauxite. He was Head of Research for stockbrokers James Capel in London from 1974 to 1977 and voted Mining Analyst of the year on three successive occasions.

Since forming his own metals broking and research company in 1977, he has successfully promoted and been a director of several public companies. He currently writes “The Week in Mining”, an incisive review of world mining events, for stockbrokers WH Ireland. David’s research pays particular attention to steel via the iron ore and coal supply industries. He is a Chartered Mining Engineer, Fellow of the Geological Society and the Institute of Mining, Minerals and Materials, and a Member of the Royal Institution. His textbook, “The World Index of Resources and Population” accurately predicted the exponential rise in demand for steel industry products.

Nyheter

Ryska staten siktar på att konfiskera en av landets största guldproducenter

En våg av panik sprider sig bland Moskvas elit sedan Vladimir Putins regim inlett en dramatisk offensiv för att beslagta tillgångarna hos Konstantin Strukov – en av Rysslands rikaste affärsmän och ägare till landets största guldgruvföretag, Yuzhuralzoloto. Åtgärden ses som ett tydligt tecken på hur långt Kreml är villigt att gå för att säkra ekonomiska resurser i takt med att kostnaderna för kriget i Ukraina stiger.

Strukovs förmögenhet, som uppskattas till över 3,5 miljarder dollar, byggdes upp under decennier i nära relation med maktens centrum i Ryssland. Men den 5 juli stoppades hans privatjet från att lyfta mot Turkiet. Enligt flera ryska medier deltog den federala säkerhetstjänsten FSB i ingripandet, och Strukovs pass beslagtogs. Händelsen ska vara kopplad till en omfattande rättsprocess där åklagare kräver att hela hans företagsimperium förverkas – med hänvisning till påstådd korruption och användning av skalbolag och familjemedlemmar för att dölja tillgångar.

Företaget själva förnekar att något inträffat och kallar rapporteringen för desinformation. De hävdar att Strukov befann sig i Moskva hela tiden. Trots det bekräftar rättsdokument att både han och hans familj förbjudits att lämna landet, och att myndigheterna snabbt verkställt beslutet.

Det som nu sker är en del av ett större mönster i ett Ryssland präglat av krigsekonomi: staten tar tillbaka kontrollen över strategiska sektorer som guld, olja och försvarsindustri – industrier som nu allt mer mobiliseras för att finansiera och stödja krigsinsatsen. Intressant nog handlar det inte om att Strukov ska ha varit illojal mot regimen – tvärtom har han varit en lojal allierad, med politiska uppdrag knutna till Putins parti. Men lojalitet räcker inte längre som skydd.

Medan tidigare utrensningar ofta riktade sig mot krigskritiker eller de som flydde landet, drivs dagens tillgångsövertaganden av något mer fundamentalt: ekonomisk nöd. De växande sanktionerna har nästan helt strypt inflödet av utländskt kapital. Statens oljeintäkter minskar och budgetunderskotten växer. Putins lösning är att vända sig inåt – till de oligarker han själv lyfte fram – för att fylla statskassan.

Det här är inte ett enskilt fall. På senare tid har flera framstående affärspersoner hamnat i plötsliga rättsliga tvister, omkommit under mystiska omständigheter eller sett sina bolag tas över av staten. Den oskrivna överenskommelsen som länge gällde i Putins Ryssland – rikedom i utbyte mot lojalitet – håller på att kollapsa.

Den 8 juli väntar en rättsförhandling som kan avgöra framtiden för Strukovs affärsimperium. Men budskapet till Rysslands näringslivselit är redan tydligt: ingen är för rik, för lojal eller för nära den politiska makten för att gå säker. I ett Ryssland där kriget kräver allt större uppoffringar riskerar oligarker att snabbt förvandlas till måltavlor.

Nyheter

Hur säkrar vi Sveriges tillgång till kritiska metaller och mineral i en ny geopolitisk verklighet?

När världsläget förändras ställs Europas beroende av metaller och mineral på sin spets. Geopolitiska spänningar, handelskonflikter och ett mer oförutsägbart USA gör att vi inte längre kan ta gamla allianser för givna. Samtidigt kontrolleras en stor del av de kritiska råvarorna vi är beroende av av andra makter – inte minst Kina. Vad händer med Sveriges industriella förmåga i ett läge där importen stryps? Hur påverkas försvarsindustrin av Kinas exportrestriktioner? Är EU:s nya råvarupolitik tillräcklig för att minska sårbarheten – eller krävs ytterligare statliga insatser och beredskapslagring? Svemin anordnade den 25 juni ett seminarium som bestod av bestod av deltagare från myndigheter, politik och industri. Man diskuterar Sveriges och EU:s strategiska vägval i en ny global verklighet – och vad som krävs för att säkra tillgången till metaller när vi behöver dem som mest.

Nyheter

Lundin Mining ska bli en av de tio största kopparproducenterna i världen

Lundin Mining är bolaget i Lundin-sfären som satsar stort på Vicuña-projektet i Argentina. Det ska lyfta Lundin Mining till att bli en av de tio största kopparproducenterna i världen skriver Affärsvärlden och upprepar sin köprekommendation för aktien.

”Även om en framgång inte är på förhand given tror vi att Vicuña har goda chanser att bli bra. Vi förnyar vårt köpråd för Lundin Mining”

Enligt Lundin Minings ledning kommer man att klara att finansiera sin del av investeringarna i Vicuña genom det löpande kassaflödet som man förväntar sig ska bli omkring 5 miljarder dollar kommande fem år i kombination med lån.

-

Nyheter4 veckor sedan

Nyheter4 veckor sedanStor uppsida i Lappland Guldprospekterings aktie enligt analys

-

Nyheter4 veckor sedan

Nyheter4 veckor sedanSilverpriset släpar efter guldets utveckling, har mer uppsida

-

Nyheter3 veckor sedan

Nyheter3 veckor sedanUppgången i oljepriset planade ut under helgen

-

Nyheter2 veckor sedan

Nyheter2 veckor sedanMahvie Minerals växlar spår – satsar fullt ut på guld

-

Nyheter3 veckor sedan

Nyheter3 veckor sedanLåga elpriser i sommar – men mellersta Sverige får en ökning

-

Analys3 veckor sedan

Analys3 veckor sedanVery relaxed at USD 75/b. Risk barometer will likely fluctuate to higher levels with Brent into the 80ies or higher coming 2-3 weeks

-

Nyheter2 veckor sedan

Nyheter2 veckor sedanOljan, guldet och marknadens oroande tystnad

-

Nyheter2 veckor sedan

Nyheter2 veckor sedanJonas Lindvall är tillbaka med ett nytt oljebolag, Perthro, som ska börsnoteras