Nyheter

David Hargreaves on Metals and Minerals, week 3 2012

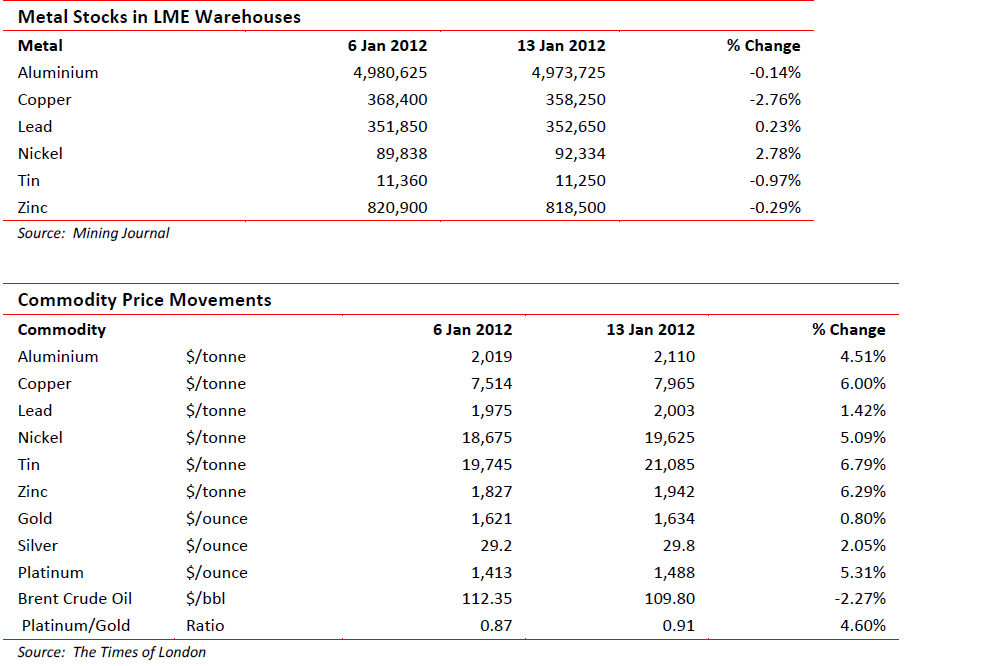

Exchange Traded Metals

Exchange Traded Metals

The sector rallied on better economic sentiment and the sharing of our view that the world is bigger than the Euro. Neither will we spin anti-clockwise down the vortex of life just because the French debt has been downgraded. Warehouse stocks did not join the euphoria.

Alumina from Coal Ash? There is nothing new in the world, only someone willing to promote it. We produce that versatile metal aluminium in a 3-stage process starting with a cheap and cheerful raw material bauxite, which is high in the starter ingredient aluminium oxide, Al2O3. As the miners found out when they attempted a cartel in the 1960’s, it is not the only available substance. Clays and coal ash are also rich in it. So the Chinese (who else?) have decided to throw some of their vast surplus dollars into producing alumina, the half-way house, from coal ash. The company doing so is Shenhua, China’s largest coal producer. Makes sense so far. Now Mineweb reports that they are throwing $21.4bn at a project based at a coal mine of theirs in Inner Mongolia. The maths are a bit askew.

- World production of aluminium = 40Mt/y

- World bauxite usage = 200Mt/y

- Aluminium content of bauxite = 20%

- Now the Aluminium content of coal ash is only 5%.

So you would need 200Mt x (20 ÷ 5) = 800Mt of ash. Thermal coal runs about 10% ash, so you would need to burn 800 x 10 = 8000Mt/y of power station coal to replace the bauxite. The power station burn is about 3,500Mt, so coal ash could in theory make a 60-65%, a hole in the bauxite market. But they are spending $21bn to find out if and how. We wish them luck. It would seriously upset Rio Tinto, Alcoa, Vale, BHPB and the Government of Guinea, if it worked, because they are big bauxite miners. You can also extract gold from seawater but that is another story.

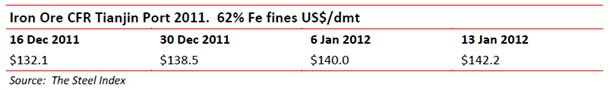

Bulk Minerals

Precious Metals

It is a quiet week when gold does not merit at least a page. It flirted around last week, but did not run a temperature.

There may be an upward, speculative run now the Euro has been semi-trashed by S&P, but we think that will be all. The CEO of London market gold fixer Sharps Pixley came back from China last week. His findings, chronicled by Mineweb, are well worth a browse. He thinks the Chinese are on the move as buyers, both the Central Bank and the populace. He tells you what we repeatedly tell you, that for China’s central reserves to challenge those of the USA (or France, Germany or Japan), they have a long way to go. He also notes that with an export ban in place, what goes to China, stays in China.

Auto demand adds to pressure on platinum. Worldwide, there is a switch to diesel and alternatively-fuelled cars versus petrol models. This means better fuel efficiencies and less pressure on autocatalysts. It adds to the woes of South Africa’s platinum miners, but if they cut back, a shortage will drive up the price again. Not an argument to buy Pt shares.

AIM-listed Pan African Resources (15.25p; Hi-Lo 17.0-9.5) gets a buy signal in Shares Magazine. It is RSA-based and has both a mining operation at Barberton (95,000oz/yr) plus a recycling facility. It also pays a dividend, yield 5.3% at the current share price. There’s a novelty. Now it just happens that AIM-listed Goldplat is South African based, does recycling and has a primary gold mine in Kenya! Hmmmmm.

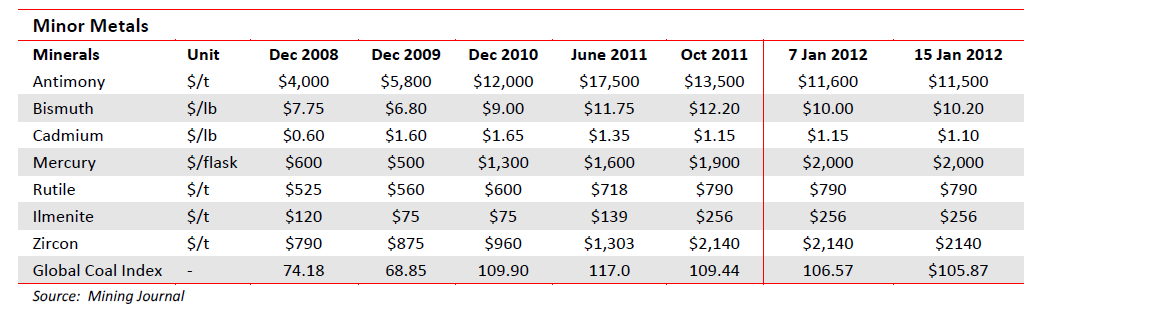

Minor Metals

Little change on the week but the disparities between a year ago, six months ago and now are significant, as the table below shows:

Antimony has trebled in price in 3 years (from $4000/t but has lost 34% from its exceptional $17,500t level in June 2011.

Produced largely now by China, but with growing supplies from the former Soviet Republics it had been subjected to lower Chinese offerings but these have now improved. Its usage is dominated as a flame retardant and lead substitute.

Bismuth remains in obvious over supply with producers China, Korea and Bolivia having large offerings. We may see further weakness. Cadmium, that most versatile of minors, from food additives to dyestuffs and metal plating, remains somewhat in oversupply.

Cobalt, at $13.50-14.50/lb has picked up a little. Its supply still remains in the grip of DRC and Zambian miners with China’s intake on the rise. Mercury, despite environmental pressure, remains in big-demand as an amalgam in gold refining, particularly in small scale and artisanal workings. The EU has an export ban on the metal and prices seem destined for move on the upside.

[hr]

About David Hargreaves

David Hargreaves is a mining engineer with over forty years of senior experience in the industry. After qualifying in coal mining he worked in the iron ore mines of Quebec and Northwest Ontario before diversifying into other bulk minerals including bauxite. He was Head of Research for stockbrokers James Capel in London from 1974 to 1977 and voted Mining Analyst of the year on three successive occasions.

Since forming his own metals broking and research company in 1977, he has successfully promoted and been a director of several public companies. He currently writes “The Week in Mining”, an incisive review of world mining events, for stockbrokers WH Ireland. David’s research pays particular attention to steel via the iron ore and coal supply industries. He is a Chartered Mining Engineer, Fellow of the Geological Society and the Institute of Mining, Minerals and Materials, and a Member of the Royal Institution. His textbook, “The World Index of Resources and Population” accurately predicted the exponential rise in demand for steel industry products.

Nyheter

Guld och silver stiger hela tiden mot nya höjder

Priserna på guld och silver stiger hela tiden mot nya höjder. Eric Strand går här igenom vilka faktorerna som ligger bakom uppgångarna och vad som kan hända framöver. Han får även kommentera aktier inom guldgruvbolag som har haft en bättre utveckling än nästan allt annat. Han säger bland annat att uppgången kommer från låga nivåer och att det i genomsnitt är en mycket högre kvalitet på ledningarna för bolagen idag.

Nyheter

Samtal om sällsynta jordartsmetaller, guld och silver

Samtal om sällsynta jordartsmetaller, guld och silver, samt gruvbolag. Clara My Lernborg på EFN ger sin syn på sällsynta jordartsmetaller som blivit centrala i den globala geopolitiken. Sarah Tomlinson på Metals Focus ger sin syn på guld. Eric Strand på AuAg Fonder ger sin syn på guld, silver och relaterade gruvbolagsaktier.

Nyheter

Brookfield köper bränsleceller för 5 miljarder USD av Bloom Energy för att driva AI-datacenter

Brookfield och Bloom Energy inleder ett partnerskap där Brookfield i den första fasen köper bränsleceller för 5 miljarder USD av Bloom Energy för att driva AI-datacenter. Bränslecellerna kommer att installeras bakom elmätarna och AI-datacentren kommer således inte att belasta eller vara beroende av elnätet.

Partnerskapet markerar den första fasen i en gemensam vision om att bygga AI-datacenter som kan möta den snabbt växande efterfrågan på beräkningskapacitet och energi inom artificiell intelligens.

AI-datacenter kräver infrastruktur som integrerar beräkningskraft, energi, datacenterarkitektur och kapital på ett tätt och effektivt sätt. Bloom Energys bränsleceller levererar pålitlig, skalbar och lokal energi som snabbt kan tas i drift utan beroende av traditionella elnät. Brookfield tillför världsledande kompetens inom infrastrukturutveckling och finansiering.

I kärnan av det nya partnerskapet kommer Brookfield att investera upp till 5 miljarder dollar för att införa Blooms avancerade bränslecellsteknik. Bolagen samarbetar aktivt kring utformning och leverans av AI-datacenter globalt – inklusive en europeisk anläggning som kommer att offentliggöras innan årets slut.

”AI-infrastruktur måste byggas som en fabrik – med syfte, hastighet och skala,” säger KR Sridhar, grundare, ordförande och vd för Bloom Energy. ”Till skillnad från traditionella fabriker kräver AI-fabriker enorm energitillgång, snabb etablering och realtidsanpassning till belastning – något som gamla elnät inte klarar av. Den effektiva AI-fabriken uppnås genom att energi, infrastruktur och beräkningskraft designas i harmoni från dag ett. Det är den principen som styr vårt samarbete med Brookfield när vi omformar framtidens datacenter. Tillsammans skapar vi en ny ritning för hur AI skalas upp med kraft.”

”Energilösningar bakom mätaren är avgörande för att överbrygga elnätsgapet för AI-fabriker,” säger Sikander Rashid, global chef för AI-infrastruktur på Brookfield. ”Blooms avancerade bränslecellsteknik ger oss en unik möjlighet att designa och bygga moderna AI-fabriker med ett helhetsperspektiv på energibehov. Som världens största investerare inom AI-infrastruktur tillför detta partnerskap ett kraftfullt nytt verktyg till vår globala tillväxtstrategi – särskilt i en marknad där tillgången till elnät är begränsad.”

AI-datacenter i USA förväntas använda 100 gigawatt vid 2035

Enligt prognosoer väntas elförbrukningen från AI-datacenter i USA växa exponentiellt och överstiga 100 gigawatt till 2035. Bränsleceller har blivit en nyckellösning för att möta detta problem, och partnerskapet mellan Bloom Energy och Brookfield är utformat för att hantera just detta energigap.

Bloom Energy har erfarenhet

Bloom Energy har redan installerat hundratals megawatt av sin bränslecellsteknik i datacenter och levererar el till några av världens mest kritiska digitala infrastrukturer genom partnerskap med American Electric Power (AEP), Equinix och Oracle.

Brookfield är en jätte inom digital infrastruktur

Detta partnerskap utgör Brookfields första investering inom sin dedikerade AI-infrastruktur-strategi, som fokuserar på investeringar i stora AI-datacenter, energilösningar, beräkningsinfrastruktur och strategiska kapitalpartnerskap. Strategin bygger vidare på Brookfields erfarenhet av att ha investerat över 100 miljarder dollar i digital infrastruktur globalt.

-

Nyheter3 veckor sedan

Nyheter3 veckor sedanOPEC+ missar produktionsmål, stöder oljepriserna

-

Nyheter3 veckor sedan

Nyheter3 veckor sedanEtt samtal om guld, olja, fjärrvärme och förnybar energi

-

Nyheter2 veckor sedan

Nyheter2 veckor sedanGuld nära 4000 USD och silver 50 USD, därför kan de fortsätta stiga

-

Analys3 veckor sedan

Analys3 veckor sedanAre Ukraine’s attacks on Russian energy infrastructure working?

-

Nyheter1 vecka sedan

Nyheter1 vecka sedanGoldman Sachs höjer prognosen för guld, tror priset når 4900 USD

-

Nyheter2 veckor sedan

Nyheter2 veckor sedanBlykalla och amerikanska Oklo inleder ett samarbete

-

Nyheter3 veckor sedan

Nyheter3 veckor sedanGuldpriset uppe på nya höjder, nu 3750 USD

-

Nyheter2 veckor sedan

Nyheter2 veckor sedanEtt samtal om guld, olja, koppar och stål