Nyheter

Investors pouring into platinum futures and options

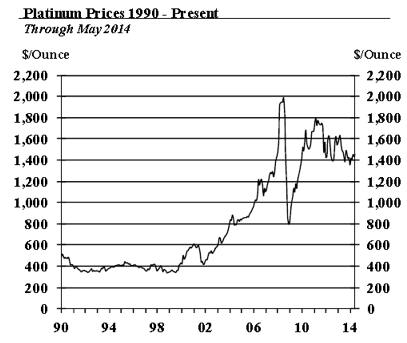

Platinum has been a focal point for investors in the first half of 2014. This precious and strategic metal has many interesting fundamental developments suggesting prices will rise sharply, including a historically significant strike in the South African platinum mines, increased tension between second-major supplier Russia and the United States, and rising fabrication demand in the automotive catalytic converters as the European auto market revives.

Platinum has been a focal point for investors in the first half of 2014. This precious and strategic metal has many interesting fundamental developments suggesting prices will rise sharply, including a historically significant strike in the South African platinum mines, increased tension between second-major supplier Russia and the United States, and rising fabrication demand in the automotive catalytic converters as the European auto market revives.

The strike is moving toward a resolution as this is being written. As had been expected, platinum and palladium prices fell sharply this morning on the news that the union would take the producers’ offer to the workers for a vote. The workers still need to vote, but are likely to accept the deal. It should take up to two months to get the mines back to full production; they have been operating at around 60% capacity during the strike.

As explained below, the strike actually has been a negative factor for platinum prices over the past five months. With the strike behind the market now, platinum prices could rise more forcefully.

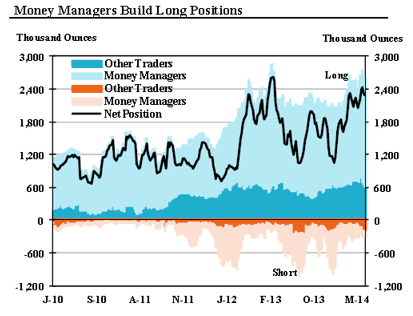

Investors are playing platinum in different ways. There has been an enormous increase in the trading volume and open interest of platinum on the CME’s Nymex futures and options contracts so far this year, as money managers, commodity trade advisors, commodity funds, and others have built historically record high long positions based on the supposition that prices will rise sharply. These investors are looking beyond the South African strike and see platinum as likely to experience significant future price increases. The buying primarily has been in Nymex futures and options, as the investors appear to be focusing on the leverage and ease of transactions provided in these investment vehicles compared to exchange traded funds or physical metal.

Prices meanwhile have moved mostly sideways since January. The pressure for higher prices due to the increased long positions and positive fundamentals has been offset, for now, by physical market selling by two groups of investors. The first group are stale-bull liquidators, investors who bought platinum in 2001 – 2007 at prices between $400 and $1,200. Up to early 2008 the investors made money as prices inexorably rose. Then prices entered an extremely volatile period, from 2008 through 2011. By the end of 2011 many of the hedge funds, family offices, and other investors who held this metal were shell-shocked by the volatility and began selling. Many of them still have very good profits in their platinum positions, having bought the metal at prices between $400 and $800 per ounce a decade ago. Since late 2011 they have been consistently selling.

The other sellers have been investors who have watched platinum prices flat-line in the face of all of these positive fundamental developments since January and have concluded that if prices were not going to rise during the strike prices should be expected to drop sharply but perhaps only briefly once the strike is settled. This week’s price drop confirmed that thesis. Investors now are trying to assess whether further declines are likely over the next few days as the strike completely resolves. While some of these investors are abandoning platinum many of them seem just as interested in being long platinum as the money managers building up positions on the Nymex. It’s just that they were selling during the strike with the plan to re-establish their platinum positions at lower prices once the strike settles, on the assumption that prices would drop on the news of a settlement, offering them an opportunity to rebuild their long positions at lower prices. If the price does not drop, they are likely to not have lost anything in the meantime, they reasoned.

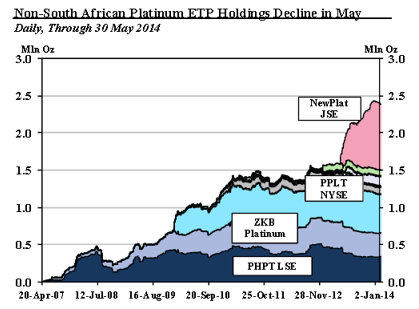

Interestingly, holdings of non-South African platinum exchange traded products have not risen but declined in May. This reflects the fact that investors are seeking the leverage Nymex futures and options offer, which is not available with platinum ETPs or physical metal.

Physical Market Trends Supporting Platinum Prices

The South African platinum mining industry, which produces 72% of world mine production and 60% of total supply including scrap, has been locked in this bitter, deadly strike since 23 January, slashing South African supplies by 40%. Total production losses will be more than one million ounces. As a result 13% to 20% of global refined platinum inventories are being absorbed due to the strike.

The strike is critical to the industry: In recent years a new, violent, Communist labor union, the Association of Mineworkers and Construction Union, has supplanted the old guard National Union of Mineworkers, offering to fight more forcefully for workers. AMCU is aligned with the Economic Freedom Fighters party, which promotes economic policies including mines nationalization. The NUM is aligned with the African National Congress. The militancy of the new union is one of the factors making investors bullish about platinum beyond the strike.

The major South African producers face even more difficult problems now that the strike is ending. Few people realize that South African production already has declined 19% between 2006 and 2013 due to long-term problems. Further reductions in production are likely, as these problems require radical restructuring of the PGM mining industry. Meanwhile some market participants have become worried about shipments of platinum from Russia, which at 754,000 ounces per year is the second largest source of platinum, due to the increased tensions and hostilities between Russia and the United States, with western Europe and Ukraine caught in the middle.

Use of platinum also has been rising. Auto sales, especially of European diesel passenger cars, are rising at strong rates this year, boosting platinum use. Sales of large commercial diesel vehicles using platinum were up 9% in the first quarter in the United States, and are expected to post healthy increases in sales, and demand for platinum, for the full year.

Opportunities in Nymex Futures and Options

With the strike now ending, the downward pressure from investor selling of physical metal based on expectations of a post-settlement drop in prices is behind the market. Investors have been building long positions in Nymex futures and options based on the view that platinum’s fundamentals beyond the strike suggest sharply higher prices. The rise in long positions held by money managers and other investors indicates the extent of this trend. So does the reduction in willingness to hold short positions. This investor interest is showing on the Nymex as investors are seeking the leverage offered by Nymex futures and options, as opposed to physical metal or ETFs.

[box]Denna analys är producerad av CPM Group och publiceras med tillstånd på Råvarumarknaden.se.[/box]

Disclaimer

Copyright CPM Group 2012. Not for reproduction or retransmission without written consent of CPM Group. Market Commentary is published by CPM Group and is distributed via e-mail. The views expressed within are solely those of CPM Group. Such information has not been verified, nor does CPM make any representation as to its accuracy or completeness.

Any statements non-factual in nature constitute only current opinions, which are subject to change. While every effort has been made to ensure that the accuracy of the material contained in the reports is correct, CPM Group cannot be held liable for errors or omissions. CPM Group is not soliciting any action based on it. Visit www.cpmgroup.com for more information.

Nyheter

Silverpriset når 40 USD, högsta sedan 2011

Silverpriset steg precis över 40 USD per uns, vilket är den högsta nivån sedan 2011. Silverpriserna stiger på grund av ett betydande och långvarigt underskott i utbudet, där efterfrågan konsekvent överstiger produktionen. Drivkraften bakom detta är en stark industriell konsumtion, särskilt kopplad till energiomställningen och gröna teknologier som solenergi. Geopolitiska risker och global osäkerhet har dessutom ökat metallens attraktionskraft som en trygg tillgång, samtidigt som marknadens förväntningar på framtida tillväxt och efterfrågan bidrar till att stödja priserna. En svagare amerikansk dollar gör även att silverpriset i USD har lättare att stiga.

Nyheter

Nytt produktionsrekord av olja i USA, högsta efterfrågan på 20 år

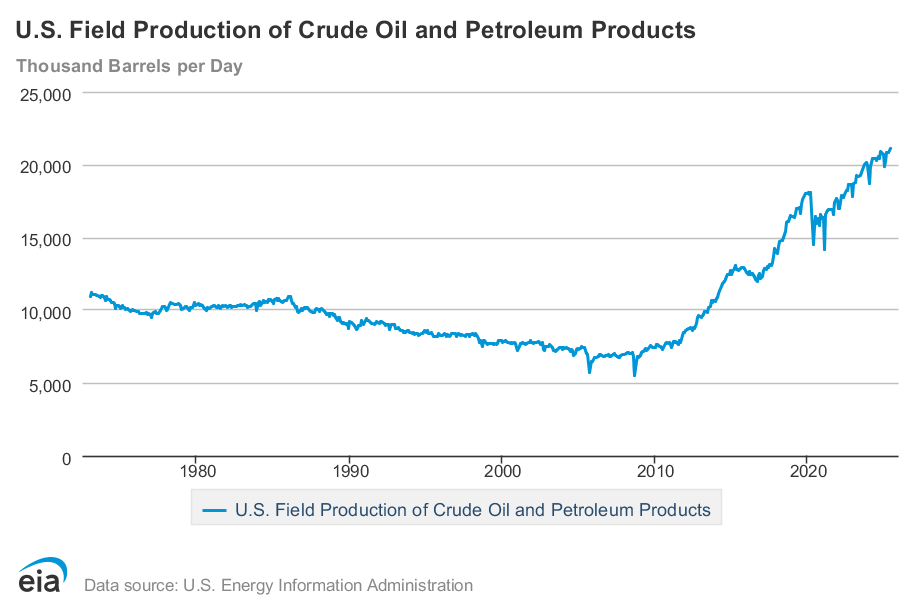

Javier Blas uppmärksammar att USA har slagit ett nytt produktionsrekord av olja och oljeprodukter, det som brukar kallas liquids, vilket förutom olja även inkluderar vissa flytande produkter som görs av naturgas. Det är siffrorna för juni som har reviderats av EIA och som nu visar att produktionen under juni var 21,064 miljoner fat per dag, det är 396 000 fat mer än den initiala beräkningen.

EIA har också reviderat upp efterfrågan i juni betydligt. Sammanräkningen visar nu att den var 21,007 miljoner fat per dag, vilket är 607 000 fat högre än den initiala sammanräkningen. Det är den högsta efterfrågan för någon månad sedan juni 2005. Bensin, diesel och flygbränsle reviderades alla upp.

Nyheter

Mahvie Minerals är verksamt i guldrikt område i Finland

Mahvie Minerals utvecklar guldtillgångar i Finland, närmare bestämt Haveri beläget i Tammerfors guldbälte, och undersökningarna visar på mycket intressanta mängder. Bolaget planerar nu för att ta de nästa stegen framåt. Här presenterar VD Per Storm verksamheten.

-

Nyheter3 veckor sedan

Nyheter3 veckor sedanOmgående mångmiljardfiasko för Equinors satsning på Ørsted och vindkraft

-

Nyheter4 veckor sedan

Nyheter4 veckor sedanLundin Gold hittar ny koppar-guld-fyndighet vid Fruta del Norte-gruvan

-

Nyheter1 vecka sedan

Nyheter1 vecka sedanMeta bygger ett AI-datacenter på 5 GW och 2,25 GW gaskraftverk

-

Nyheter3 veckor sedan

Nyheter3 veckor sedanGuld stiger till över 3500 USD på osäkerhet i världen

-

Analys3 veckor sedan

Analys3 veckor sedanWhat OPEC+ is doing, what it is saying and what we are hearing

-

Nyheter4 veckor sedan

Nyheter4 veckor sedanAlkane Resources och Mandalay Resources har gått samman, aktör inom guld och antimon

-

Nyheter1 vecka sedan

Nyheter1 vecka sedanAker BP gör ett av Norges största oljefynd på ett decennium, stärker resurserna i Yggdrasilområdet

-

Nyheter3 veckor sedan

Nyheter3 veckor sedanLyten, tillverkare av litium-svavelbatterier, tar över Northvolts tillgångar i Sverige och Tyskland