Nyheter

Matif, derivatgrenen av en av världens största börser

Euronext är en europeisk elektronisk börs baserad i Paris, men med dotterbolag i bland annat Belgien, Frankrike, Portugal och Storbritannien. Euronext är i sin tur ett dotterbolag till NYSE Euronext som också äger New York Stock Exchange, NYSE, som i sin tur ägs av Intercontinental Exchange, ICE, sedan i november 2013.

Utöver att erbjuda handel i aktier, derivat och råvaror, erbjuder Euronext sina kunder clearing och informationstjänster. Vid årsskiftet 2012/2013 var NYSE EuroNext den femte största börsen räknat i antalet listade bolag. NYSE EuroNext driver i dag börser i sex olika länder och anses vara världens mest likvida börsgrupp med över 4 000 listade företag med ett sammanlagt marknadsvärde som överstiger 30 miljarder USD.

En historia av sammanslagningar

Vägen till storlek har varit lång, men genom samgåendet med NYSE Group år 2007 kom Euronext att bli den första globala aktiebörsen. Resan började emellertid lång tidigare, redan i september 2000 gick Amsterdam Stock Exchange, Brussels Stock Exchange och Paris Bourse samman i syfte att dra fördelar av de harmoniseringar av kapitalmarknaderna som följde av införandet av den Europeiska unionen. I samband med detta samgående kom MATIF SA (Marché à Terme International de France) att absorberas av Paris Bourse. Matif var en fransk derivatbörs som även drev ett clearinghus. Matif är också det namn som franska lagstiftning benämner samtliga de marknader som terminskontrakt handlas på.

I december 2001 kom Euronext att förvärva London International Financial Futures and Options Exchange (LIFFE) som sedan dess har fortsatt att operera som en självständig enhet. Förvärvet skedde formellt den 1 januari 2002, och det nya namnet kom att bli Euronext LIFFE. London International Financial Futures and Options Exchange (LIFFE) hade startat sin verksamhet i London 1982 med Chicago Board of Trade och the Chicago Mercantile Exchange som förebild. Under större delen av LIFFEs livstid som en oberoende börs skedde handeln enligt det open outcry-system som användes i Chicago. LIFFE kom sedan att slå ihop sin verksamhet med konkurrenter som London Traded Options Market (LTOM) och London Commodity Exchange (LCE) vilket ledde till att LIFFE kom att addera en rad råvaror, i första hand spannmål och så kallade softs.

Euronext köpte LIFFE för att komma åt denna marknadsplats elektroniska handelssystem, LIFFE CONNECT. Ironiskt nog var ledningen för LIFFE länge stora motståndare till att implementera ett sådant system, utan föredrog länge att bedriva börshandel på golvet. När LIFFE väl implementerade sitt handelssystem LIFFE CONNECT 1998 hade elektronisk handel redan förekommit på andra börser i nästan tio år och gjort att de marknader som varit tidiga med att ta till sig det nya sättet att bedriva handel på lyckats ta stora marknadsandelar. Trots detta kom LIFFE att bli en av de tre ledande derivatbörserna.

2002 kom Euronext att gå samman med den portugisiska aktiebörsen, Bolsa de Valores de Lisboa e Porto (BVLP), som sedermera döptes om till Euronext Lisabon. Det forna BVLP fortsätter att bedriva sin verksamhet under Euronexts paraply.

År 2003 kom LIFFE att lansera LIFFE CONNECT, LIFFEs elektroniska handelsplattform dit samtlig derivathandel inom gruppen kom att handlas. All options- och terminshandel från börserna i Amsterdam, Bryssel, Lissabon och Paris har sedan dess skett på LIFFE. Handelsplattformen LIFFE CONNECT ersattes senare med nästa generations handelsplattform, Universal Trading Platform (UTP). Migreringen slutfördes så sent 2011 och nu handlas optioner och terminer på korta räntepapper, obligationer, valutor, index, swappar, aktier och råvaror på denna plattform.

LIFFE CONNECT kom snart att röna uppmärksamhet från andra börser runt om i världen. Sedan april 2003 sker handeln på Tokyo Financial Exchange (före detta Tokyo International Financial Futures Exchange [TIFFE]) i LIFFE CONNECT. Från januari 2004 skedde handeln på Chicago Mercantile Exchange på e-cbot, ett system som bygger på LIFFE CONNECT, något som upphörde först när CME gick samman med Chicago Board of Trade 2008. Som en följd av detta kom därför börser som Kansas City Board of Trade och the Minneapolis Grain Exchange att använda sig av LIFFE CONNECT för sin over-night handel.

2005 startade Euronext Alternex, en marknad som skulle hjälpa små och medelstora företag i Eurozonen att söka finansiering. Sedan samgåendet med NYSE slutfördes 2007 är Alternex en självständig division som numera heter NYSE Alternex.

Både NYSE och Deutsche Börse bjöd upp till dans

När det 2006 visade sig att NASDAQ visade intresse av att förvärva London Stock Exchange, LSE, valde ledningen för NYSE Group, ägare av New York Stock Exchange, att bjuda 8 miljarder euro, motsvarande 10,2 miljarder USD i aktier och kontanter för Euronext. Budet från NYSE var högre än det som inkommit från Deutsche Börse som driver börsverksamheter i Tyskland. Trots ett tidigt uttalande om att Deutsche Börse inte skulle höja sitt bud på Euronext kom företaget in med ett motbud om en fusion mellan Deutsche Börse och Euronext som värderade Euronext till 8,6 miljarder euro (11 miljarder USD), 600 MEUR högre än NYSEs bud. Trots denna höjning kom det att bli NYSE och Euronext som fusionerades.

Myndigheterna, däribland amerikanska SEC och dess europeiska motsvarigheter var positivt inställda till affären, och det nya företaget kom att döpas till NYSE Euronext. Huvudkontoret kom att förläggas i New York, och den europeiska verksamheten och handelsplattformen fick sitt säte i Paris. Derivathandeln kom då att handlas i Paris, och enligt fransk lagstiftning så kallas denna delen av NYSE Euronext för Matif. Därmed hade världens första globala aktiebörs grundats där handel skedde 21 av dygnets 24 timmar. Den nya börsjätten hade nu för avsikt att infoga Borsa Italiana, börsen i Milano, Italien till gruppen. Borsa Italiana kom emellertid att köpas upp av London Stock Exchange under 2007.

Deutsche Börse försöker igen

Under såväl 2008 som 2009 kom Deutsche Börse att försöka genomföra ytterligare två försök att gå samman med NYSE Euronext, men inget av dessa försök lyckades då de inte varit tillräckligt väl genomarbetade. Under december 2011 bekräftade både Deutsche Börse och NYSE Euronext att de förde djupgående samtal om ett samgående, något som skulle komma att skapa världens största börs.

Samgåendet godkändes av båda företagens aktieägare och godkändes av de amerikanska myndigheterna, men blockerades i sista stund av Europakommissionen som ansåg att det sammanslagna företaget skulle komma att ha ett monopol på den europeiska marknaden för börshandlade finansiella derivat.

I december 2012 meddelande Intercontinental Exchange, ICE, att bolaget hade för avsikt att lägga ett bud på NYSE Euronext på 8,2 miljarder USD. Budet kom att godkännas av de båda bolagens aktieägare, Europakommissionen och amerikanska SEC. Även finansministrarna i de länder i Europa i vilka NYSE Euronext bedriver verksamhet godkände affären som kunde slutföras elva månader efter det att budet lagts.

Optioner och terminer på råvaror

På LIFFE handlas framförallt optioner och terminer på så kallade softs och spannmål, där huvuddelen av handeln avser kakao, kaffe och socker. De råvaror som listas i övrigt är bland annat

Kakao

Robusta-kaffe (till skillnad från handeln i New York som avser arabica-kaffe)

Majs

Raps

Rapsolja

Rapsmjöl

Råsocker

Vitsocker

Fodervete

Kvarnvete

Maltkorn

Skummjölkspulver (Skimmed Milk Powder)

Solrosfrön

Nyheter

Silverpriset når 40 USD, högsta sedan 2011

Silverpriset steg precis över 40 USD per uns, vilket är den högsta nivån sedan 2011. Silverpriserna stiger på grund av ett betydande och långvarigt underskott i utbudet, där efterfrågan konsekvent överstiger produktionen. Drivkraften bakom detta är en stark industriell konsumtion, särskilt kopplad till energiomställningen och gröna teknologier som solenergi. Geopolitiska risker och global osäkerhet har dessutom ökat metallens attraktionskraft som en trygg tillgång, samtidigt som marknadens förväntningar på framtida tillväxt och efterfrågan bidrar till att stödja priserna. En svagare amerikansk dollar gör även att silverpriset i USD har lättare att stiga.

Nyheter

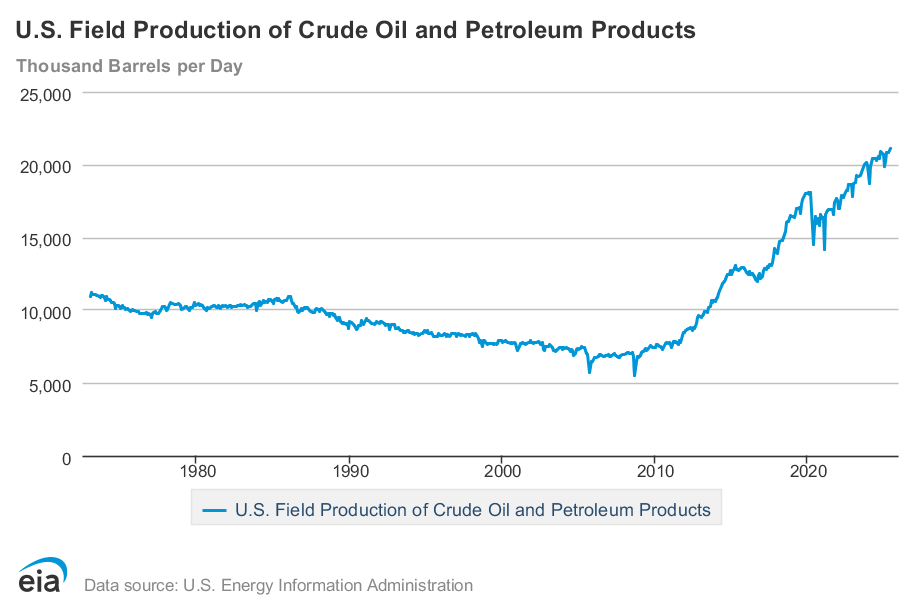

Nytt produktionsrekord av olja i USA, högsta efterfrågan på 20 år

Javier Blas uppmärksammar att USA har slagit ett nytt produktionsrekord av olja och oljeprodukter, det som brukar kallas liquids, vilket förutom olja även inkluderar vissa flytande produkter som görs av naturgas. Det är siffrorna för juni som har reviderats av EIA och som nu visar att produktionen under juni var 21,064 miljoner fat per dag, det är 396 000 fat mer än den initiala beräkningen.

EIA har också reviderat upp efterfrågan i juni betydligt. Sammanräkningen visar nu att den var 21,007 miljoner fat per dag, vilket är 607 000 fat högre än den initiala sammanräkningen. Det är den högsta efterfrågan för någon månad sedan juni 2005. Bensin, diesel och flygbränsle reviderades alla upp.

Nyheter

Mahvie Minerals är verksamt i guldrikt område i Finland

Mahvie Minerals utvecklar guldtillgångar i Finland, närmare bestämt Haveri beläget i Tammerfors guldbälte, och undersökningarna visar på mycket intressanta mängder. Bolaget planerar nu för att ta de nästa stegen framåt. Här presenterar VD Per Storm verksamheten.

-

Nyheter3 veckor sedan

Nyheter3 veckor sedanOmgående mångmiljardfiasko för Equinors satsning på Ørsted och vindkraft

-

Nyheter4 veckor sedan

Nyheter4 veckor sedanLundin Gold hittar ny koppar-guld-fyndighet vid Fruta del Norte-gruvan

-

Nyheter1 vecka sedan

Nyheter1 vecka sedanMeta bygger ett AI-datacenter på 5 GW och 2,25 GW gaskraftverk

-

Nyheter3 veckor sedan

Nyheter3 veckor sedanGuld stiger till över 3500 USD på osäkerhet i världen

-

Analys3 veckor sedan

Analys3 veckor sedanWhat OPEC+ is doing, what it is saying and what we are hearing

-

Nyheter4 veckor sedan

Nyheter4 veckor sedanAlkane Resources och Mandalay Resources har gått samman, aktör inom guld och antimon

-

Nyheter1 vecka sedan

Nyheter1 vecka sedanAker BP gör ett av Norges största oljefynd på ett decennium, stärker resurserna i Yggdrasilområdet

-

Nyheter3 veckor sedan

Nyheter3 veckor sedanLyten, tillverkare av litium-svavelbatterier, tar över Northvolts tillgångar i Sverige och Tyskland