Analys

SEB Jordbruksprodukter, 2 december 2013

Förra veckan fick sin prägel av den amerikanska Thanksgiving-helgen som inleddes på onsdagskvällen. Veckan började med överenskommelsen med Iran förra helgen om ett stopp på deras produktion av anrikning av uran till vapennivå. Överenskommelsen gör att Iran kunde importera spannmål. Ett par stora försäljningar av baltiskt och polskt vete kan ha Iran som destination. Kina avbeställde också amerikanska sojabönor och det fick sojamarknaden på fall. Sedan dök volymen upp igen i rullorna som ”okänd destination”. Sojamjölet steg under haussartade former i början på veckan, de korta terminskontrakten. Sojapriset för ny skörd sjönk i pris under veckan, eftersom dåligt väder i Sydamerika fortsätter att lysa med sin frånvaro.

Förra veckan fick sin prägel av den amerikanska Thanksgiving-helgen som inleddes på onsdagskvällen. Veckan började med överenskommelsen med Iran förra helgen om ett stopp på deras produktion av anrikning av uran till vapennivå. Överenskommelsen gör att Iran kunde importera spannmål. Ett par stora försäljningar av baltiskt och polskt vete kan ha Iran som destination. Kina avbeställde också amerikanska sojabönor och det fick sojamarknaden på fall. Sedan dök volymen upp igen i rullorna som ”okänd destination”. Sojamjölet steg under haussartade former i början på veckan, de korta terminskontrakten. Sojapriset för ny skörd sjönk i pris under veckan, eftersom dåligt väder i Sydamerika fortsätter att lysa med sin frånvaro.

Odlingsväder

Det är kallare än normalt just nu, såväl i norra Europa som i Nordamerika. I veckan som kommer väntas temperaturen sjunka ytterligare i USA och det saknas snötäcke som skyddar höstvetet. På södra halvklotet har det regnat i centrala Argentina, medan norra delarna och södra Braslien varit torra. De centrala delarna av Brasilien hade normal nederbörd.

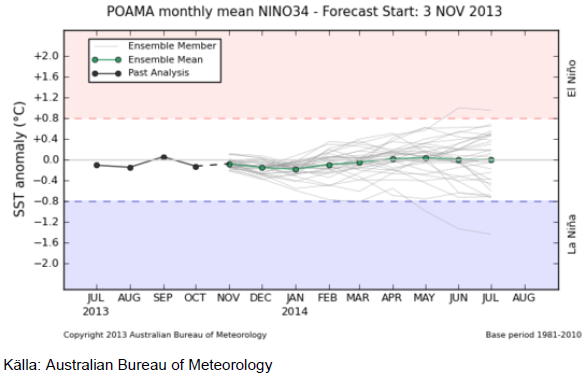

Normalt väder är vad som väntas, då ENSO förväntas att hålla sig på helt normal nivå ända till prognosens yttersta tidsgräns, i juli, enligt Australiens Meteorologiska byrå.

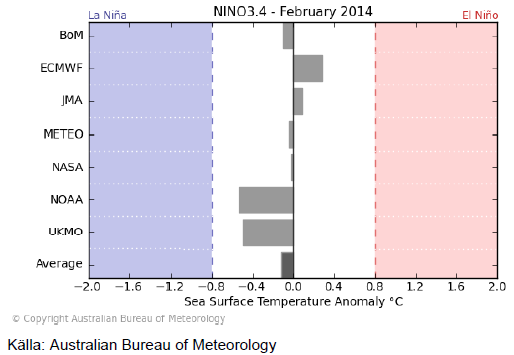

Så länge ENSO är normalt kan Sydamerika få fram rekordskördar av sojabönor och majs och ge kraft åt de fallande pristrenderna på dessa produkter. Inte alla prognosmakare delar dock australiensarnas neutrala prognos. NOAA och Englands ”Met Office” säger att det finns en risk för en temporär återkomst för La Niña i februari och om det händer är just Sydamerikas skörd i farozonen. Nedan ser vi olika meteorologiska instituts prognoser till februari (4 månader framåt från november):

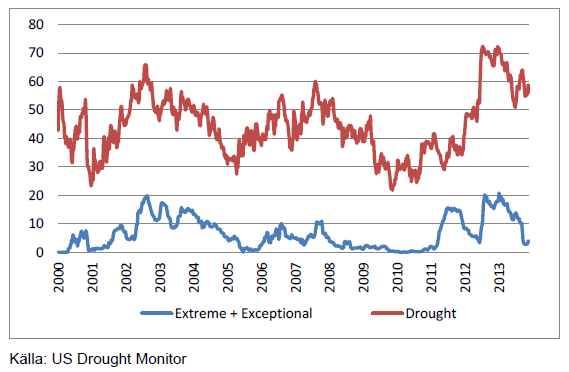

Torkan i USA ligger på en låg nivå vad gäller de värsta sorterna, men 60% av USA:s yta är fortfarande något torrare än normalt. Det finns alltså alltjämt en känslighet för torrare väder framöver, om detta skulle inträffa.

Vete

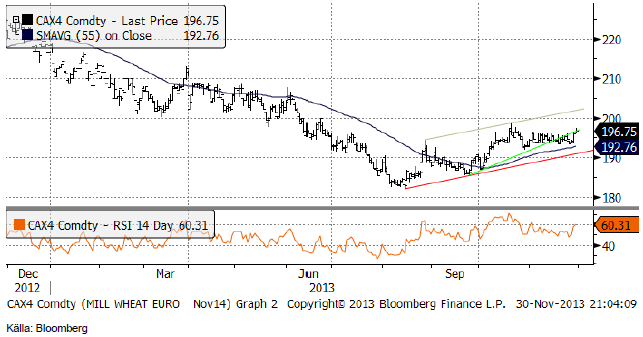

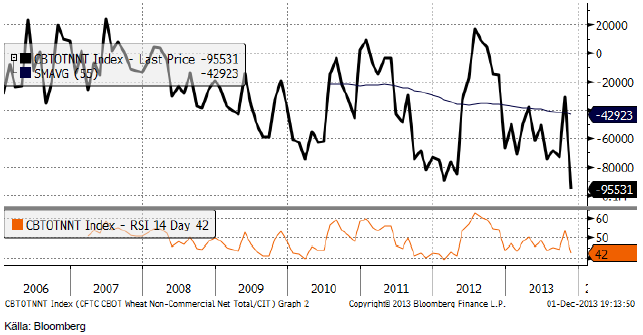

November 2014 – kontraktet på Matif steg under hausse-artade former i torsdags och fortsatte upp i fredags. Vi tror att detta har att göra med Thanksgivinghelgen i USA, som inleddes på onsdagskvällen. På flera andra marknader kunde man se effekten av att öppna positioner stängdes för att handlare i lugn och ro skulle kunna umgås med sina nära under Thanksgiving. Man kan ana att Non-Commercials (spekulanter) köpt tillbaka tidigare sålda terminskontrakt. I den senaste CFTC-rapporten var den här kategorin av handlare sålda netto 95,500 kontrakt, alltså 13 miljoner ton. Det är faktiskt en rekordstor kort position i marknaden. Det senaste rekordet i kort position nåddes i början på 2012 på 88,000 kontrakt.

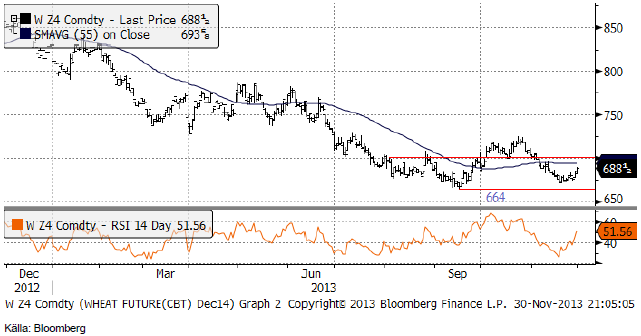

Decemberkontraktet 2014 på CBOT steg även det, under lugn handel i torsdags och fredags och stängde veckan på 688 cent. Stödet på 665 cent gick priset inte under vid prisnedgången i november.

I diagrammet nedan ser vi ”non-commercials” nettoposition i terminer på Chicagovete. Som vi ser är de mer sålda än de någonsin varit tidigare. Det är i sig ett observandum, eftersom det kan bli ”trångt i dörren” om priserna skulle börja vända uppåt. Det innebär också att ”commercials” är rekordmycket köpta, eftersom de är den andra halvan av kategoriseringen ”Commercials” eller ”Non-commercials”. Det innebär också att det förmodligen inte är lantbrukare som är köpta, eftersom den kategorin normalt inte köper på termin. Lantbrukare brukar också dra sig för att prissäkra på låga prisnivåer. I Sveriges korta erfarenhet är det tydligt att det är riktigt höga priser som lockar fram prissäkringsbeslutet hos lantbrukarna, medan man hellre ”spekulerar” om priset är lågt.

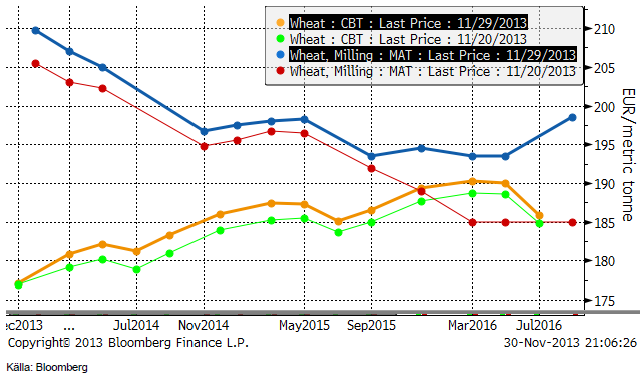

Nedan ser vi terminskurvorna för Chicagovete och Matif. Matif är nu ett av världens dyraste veten, men exporten fortsätter i snabb takt. USA:s vete är åt det andra hållet, världens billigaste vete. Amerikanskt vete skulle ha vunnit den senaste GASC-tendern, om det inte misslyckats på grund av en teknikalitet med frakten. När GASC återvänder i januari, skulle det förvåna om inte amerikanarna vinner och EU inte får sälja något alls.

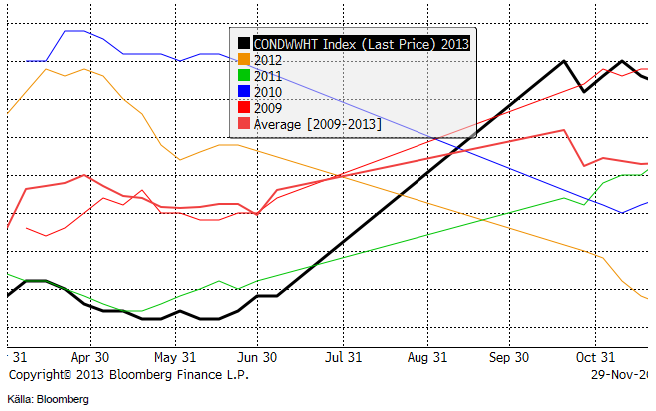

Måndagens Crop Progress var den sista för året och där föll andelen ”good/excellent” en procentenhet till 62%. Hösten 2009 var det bättre. Det är i och för sig illavarslande med tanke på vad som hände med skörden 2010.

Argentina fortsätter att förbrylla marknaden. Efter Excel-missen tidigare i höstas, när det låga estimatet på 8.8 mt sades bero på ett summeringsfel i Excel, där flera siffror inte tagits med, blev det tyst från Argentinas jordbruksdepartement. Nu har jordbruksdepartement äntligen publicerat ett estimat som ska vara rätt. Den ligger på 8.5 mt. Alltså lägre än det estimat, som för någon månad sedan sades vara för lågt på grund av att en analytiker missat att ta med flera miljoner tons väntad produktion. Jordbruksdepartementet förtydligade nu också att det här ”estimatet” på 8.5 mt avgör hur mycket vete som kommer att erhålla exportlicens. Estimatet förefaller inte vara annat än en lögn, men en ursäkt för att kunna hålla vete kvar inom landet, med lägre inhemska priser som följd. Detta i sin tur missgynnar bönderna, men gynnar presidenten Kirchner, som naturligtvis hopps vinna röster på detta, får man förmoda. Dessutom får man nog justera ner exporten från Argentina för beräkningen av globalt tillgängligt vete. Därmed verkar informationen som en prishöjande faktor avseende terminspriserna.

Oberoende av detta, publicerade också BAGE sitt estimat i torsdags och det låg på 10.35 mt. IGC, som också rapporterade i torsdags angav 11.0 mt. IGC kan man nog bortse helt från. De tenderar att börja lågt och sedan höja estimaten, förmodligen i förhoppningen om att folk ska vara sparsamma med maten under så stor del av året som möjligt. Ingen tog heller någon notis om deras rapport när den kom. Antagligen kommer de fram till sina estimat genom att försiktigt justera sina egna tidigare medvetet felaktiga estimat med andras nyare, främst då troligtvis USDA:s.

Jag var en gång på ett av IGC:s årsmöten, som hölls i London. Huvudtalare var en politiker från Nigeria, ett land som i egenskap av tidigare brittisk koloni med kvarvarande smak för rostat bröd, importerar mycket vete.

Under en frukost innan årsmötet, med kollegor från en amerikansk investmentbank berättades under viss munterhet att US Grain Board bekostat talarens resa och vistelse med fickpengar (2000 dollar), samt skrivit talet, vilket möjligtvis var övertydligt, då talet avslutades med ”God bless you”. Talet var naturligtvis en hyllning till amerikanskt vete.

IGC:s rapport då, som kom i torsdags, vad sade den? IGC höjde sitt estimat för utgående lager av vete från 374 mt till 379 mt. Samtidigt steg priset på vete på börserna. Kan onödigheten med IGC förklaras tydligare?

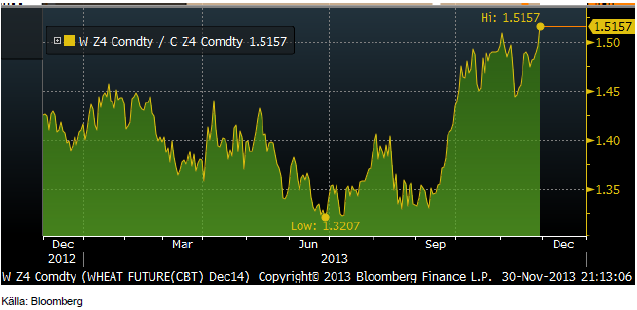

Chicagovetet har vunnit mark i förhållande till majsterminen (basis december nästa år). Sedan höstsådden blev avklarad i höstas, har det framstått som ännu mer attraktivt att odla vete i förhållande till majs. Vi ser detta nedan:

Detta får naturligtvis terminerna på vårvete i USA att rasa, då priset fått fler att planera sådd av vårvete istället för majs. December-terminen på Minneapolis-vetet nådde kontraktslägsta i veckan som gick, men stängde veckan strax över på 731 cent. I början av året handlades kontraktet på 900 cent per bushel.

Brasilianska regeringen försöker förmå landets lantbrukare att odla vete istället för sojabönor som andra skörd, safrinha. Normalt odlas majs, men eftersom priset på sojabönor är så högt, är det många som planerat en andra skörd av sojabönor. Det är möjligt att lantbrukarna kommer att hörsamma regeringens uppmaning och det av två skäl. För det första importerar Brasilien vete huvudsakligen från Argentina och när nu Argentinas skörd tycks bli flera miljoner ton lägre än normalt – och väntat, bör det finnas efterfrågan på vete. För det andra har sojaodlingarna i år drabbats av en skadegörande skalbagge, som Brasilien inte har något godkänt bekämpningsmedel mot. Såsom odlingarna ser ut, har dessa då fritt fram att härja.

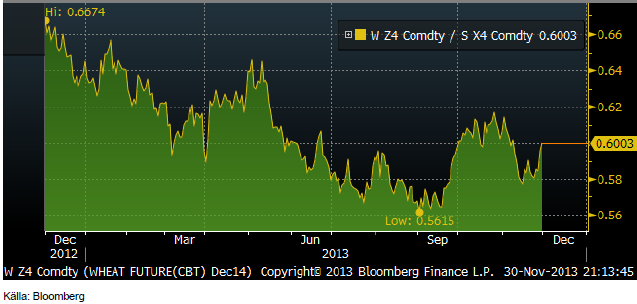

Nedan ser vi terminspriset på vete (dec 14) dividerat med terminspriset (nov 14) på sojabönor. Vete förefaller inte fullt så attraktivt i förhållande till sojabönor, men det ser ut som om trenden kan ha vänt till vetets fördel.

Den sista crop progress-rapporten har kommit för året och december-WASDE:n är i regel inte fullt så intressant. Förra året var det dock den som fick de stigande priserna på marknaden att inleda den prisnedgång som fortfarande pågår och samma sak skulle kunna hända i år igen.

Det är kallare än normalt i såväl norra Europa som i USA och det saknas snötäcke både här och där. I veckan som kommer väntas kylan tillta i USA.

De flesta i branschen vi talat med väntar sig sakta dalande pris på vete fram till april, ungefär, när vädret eventuellt kan få priset att stiga. I en sådan situation där nedsidan är relativt begränsad, men uppsidan kan få högre momentum, är talar risk/reward egentligen för att man bör stänga korta positioner.

Vi väljer därför att gå över till neutral rekommendation igen.

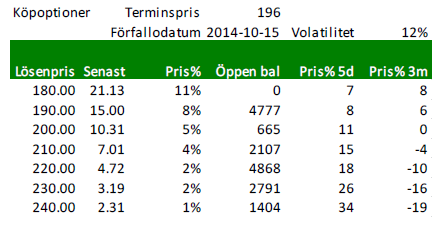

Optioner på vete

Nedan ser vi priserna på köpoptioner på Matif på November-2014 (Matif vete). Notera att volatiliteten har sjunkit ytterligare från 13 till 12% på årsbasis. Det är innebär att optioner på vete är billigare än på länge.

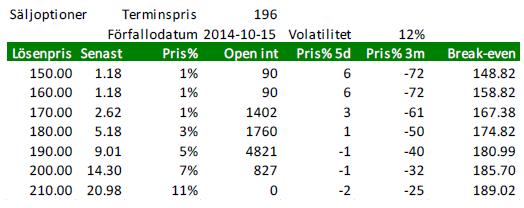

Nedanstående är priser på säljoptioner.

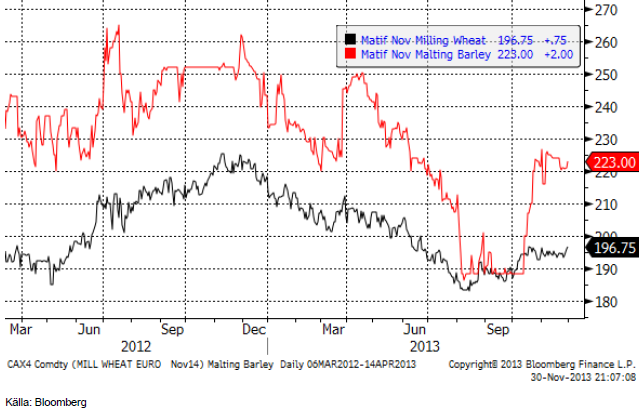

Maltkorn

November 2014 – kontraktet på har den senaste tiden gått lite svagare än Matif-vetet. Detta stämmer överens med förklaringen att det prisuppgången i vete hänger ihop med nollställning av tidigare korta positioner. Det är knappast någon som gjort detsamma i

maltkornsmarknaden, eftersom dess låga likviditet inte inbjuder den sortens handlare.

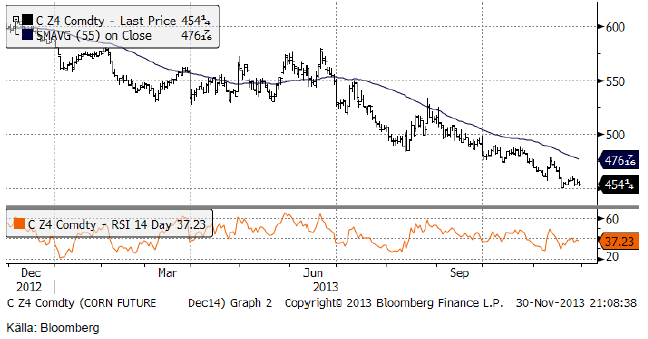

Majs

Majspriset föll tillbaka i veckan efter den omedelbara uppgången direkt efter WASDE-rapporten, helt i linje med vad jag skrev förra veckan.

Vi har tidigare haft köprekommendation och går över till neutral.

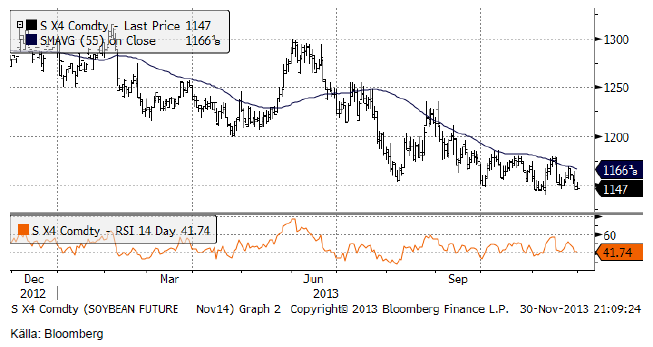

Sojabönor

Novemberkontraktet sjönk i veckan som gick, men ligger fortfarande på samma nivå som i slutet av oktober. 1150 cent är en nivå som priset gärna uppehåller sig kring, vad det verkar. Trenden är dock nedåtriktad och i takt med att vädret inte försämras i Brasilien, bör priset kunna fortsätta sjunka. Skörden i USA är nu helt avklarad.

Sådden i Brasilien är klar till 78%, vilket är något snabbare än normalt. I Argentina är hälften sått.

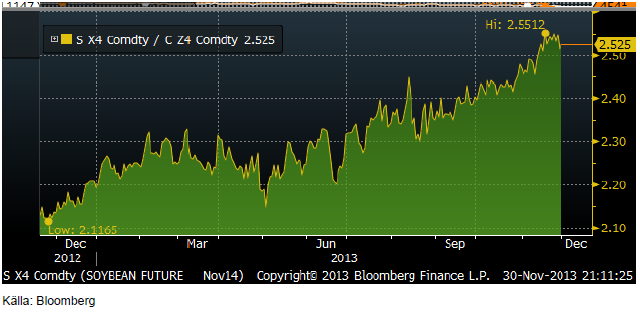

Nedan ser vi relationen mellan priset på Nov 2014 sojabönor och Dec 2014 majs, alltså priset på SX4 dividerat med priset på CZ4. Kvoten backade lite i veckan, från rekordet 2.55 till 2.52. Trots detta är det alltså mycket mer attraktivt att odla sojabönor än majs.

Vi behåller säljrekommendation.

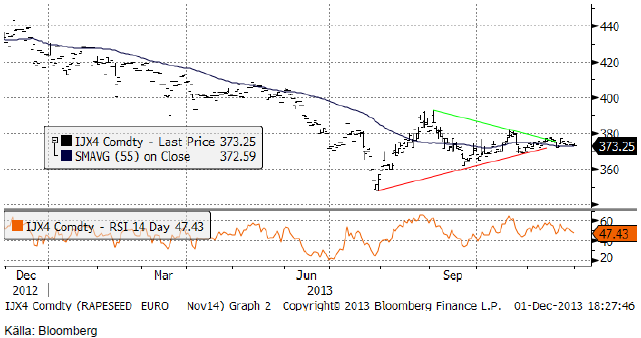

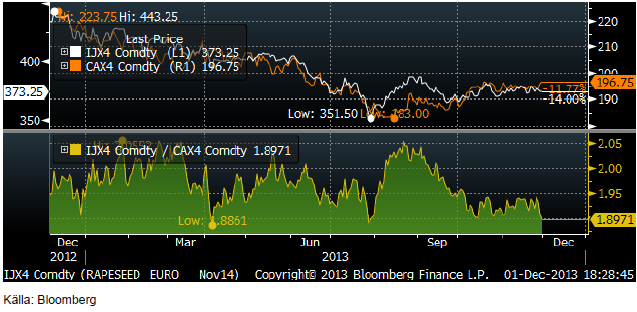

Raps

November 2014-kontraktet har fortsatt att röra sig ovanligt lite. Medan priset på sojabönor rört sig lite också den senaste tiden, har det i alla fall varit mer än terminerna på rapsfrö.

Nedan ser vi kvoten mellan rapsfrö (november 14) och kvarnvete. Vi ser att priset på rapsfrö har handlats svagare under lång tid i förhållande till vete. Troligen är det detta som ligger bakom siffrorna från Jordbruksverket i veckan att rapsarealen är oförändrad jämfört med förra året, medan höstvetearealen är 78% större än förra året och 23% större än genomsnittet för de senaste fem åren. Förra året ökade höstrapsarealen med 29% till 80,200 ha. Höstvetearealen ökar i år till 381,500 ha, förra året 221,700 ha.

Vi fortsätter med neutral rekommendation för rapsfrö.

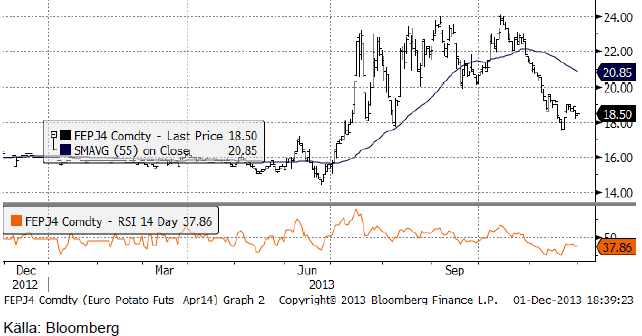

Potatis

Potatispriset av årets skörd, som fallit till 18 euro per deciton, där prisnedgånger i juli och augusti också funnit stöd, studsade på den nivån och stängde i fredags på 18.50. Trenden är fortfarande nedåtriktad och ett nytt test av 18 euro förefaller troligt.

Priset för sommarens skörd av potatis (april 2015-kontraktet) har handlats ner från 15.40 euro per dt till 15 euro under november. Handeln i det här terminskontraktet börjar komma igång. Det finns gott om köpare till terminskontraktet, då industrin alltid har intresse av att prissäkra inköpen för att ha kostnaderna under kontroll. Den som vill sälja kan alltså räkna med att likviditeten finns där, även om det inte ser så ut på börsen (än).

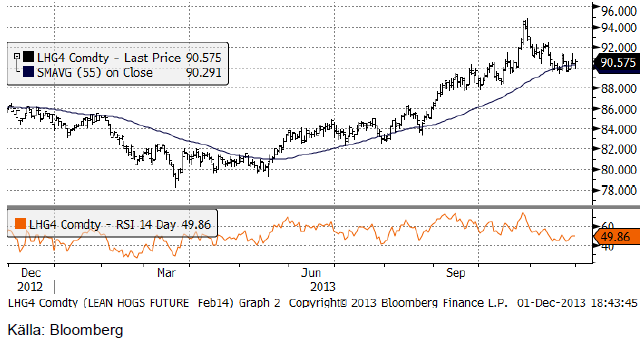

Gris

Lean hogs mars-kontrakt har de senaste veckorna handlats något under oktober månads toppnotering på 95 cent och stängde i fredags på 90.58 cent.

Mjölk

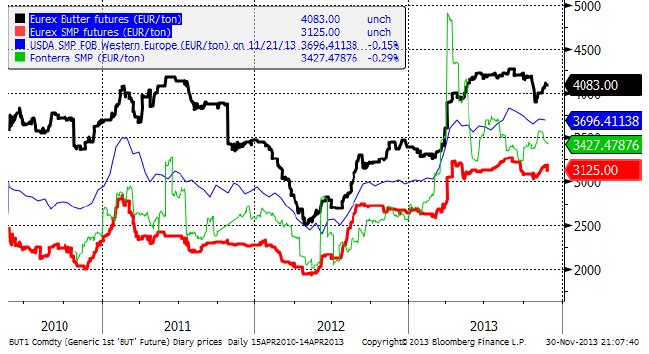

Terminerna på smör och skummjölkspulver vid Eurex-börsen har hämtat igen det snabba prisfall som skedde i början på november. Fonterra-noteringen gav stöd, men priserna därifrån har nyligen börjat komma in lite svagare igen.

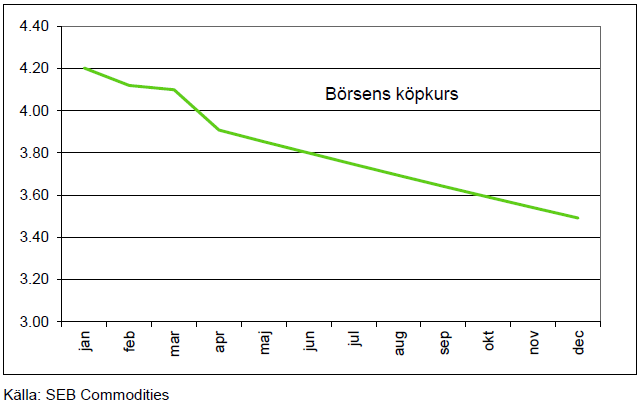

Om vi utgår från terminspriserna på smör och SMP och aktuell växelkurs EURSEK, får vi följande terminskurva i kronor per kilo svensk mjölklråvara. Notera dock att dessa priser alltid bör ligga över ett pris för råvaran i Sverige (och på andra ställen också) eftersom SMP och smör är produkter och inte råvaror.

Hela kurvan ligger nu så pass högt att kalenderåret 2014 går att prissäkra på 3.80 kr / Kg basis SMP och smör.

Socker

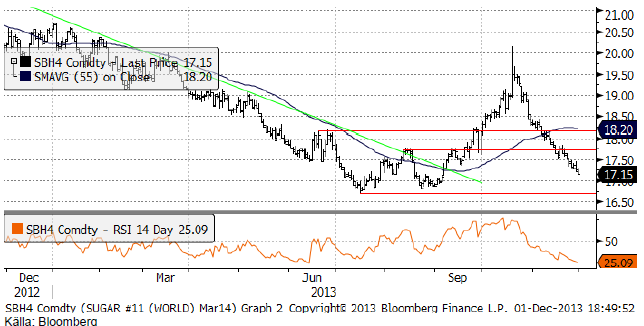

Marskontraktet på råsocker föll ner till 17.15 cent i fredags. Det är den lägsta prisnivån sedan i september. RSI-index på 25 (<30) indikerar en översåld marknad och man kan vänta sig ett slut på prisfallet, följt av en rekyl uppåt.

Den som tycker om att köpa på rekyler, kan passa på nu. Vi rekommenderar köp.

Gödsel

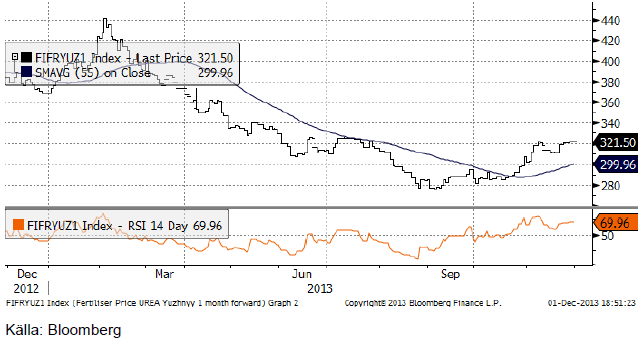

Priset på kväve / urea har legat på 320 dollar den senaste veckan. Priset har gått upp fort från botten vid månadsskiftet augusti / september, men uppgången har tappat fart. Även om pristrenden förefaller ha vänt uppåt, skulle det inte förvåna om det kom en mindre rekyl. Det är i så fall förmodligen ett köptillfälle.

Till viss del ska sägas att prisuppgången på urea kan hänga ihop med att naturgaspriset stigit då det varit lite kallare än normalt framförallt i Nordamerika. Urea tillverkas av naturgas.

[box]SEB Veckobrev Jordbruksprodukter är producerat av SEB Commodities Sales desk och publiceras i samarbete och med tillstånd på Råvarumarknaden.se[/box]

Detta marknadsföringsmaterial, framtaget av SEB’s Commodities Sales desk, har upprättats enbart i informationssyfte.

Även om innehållet är baserat på källor som SEB bedömt som tillförlitliga ansvarar SEB inte för fel eller brister i informationen. Den utgör inte oberoende, objektiv investeringsanalys och skyddas därför inte av de bestämmelser som SEB har infört för att förebygga potentiella intressekonflikter. Yttranden från SEB’s Commodities Sales desk kan vara oförenliga med tidigare publicerat material från SEB, då den senare hänvisas uppmanas du att läsa den fullständiga rapporten innan någon åtgärd vidtas.

Dokumentationen utgör inte någon investeringsrådgivning och tillhandahålls till dig utan hänsyn till dina investeringsmål. Du uppmanas att självständigt bedöma och komplettera uppgifterna i denna dokumentation och att basera dina investeringsbeslut på material som bedöms erforderligt. Alla framåtblickande uttalanden, åsikter och förväntningar är föremål för risker, osäkerheter och andra faktorer och kan orsaka att det faktiska resultatet avviker väsentligt från det förväntade. Historisk avkastning är ingen garanti för framtida resultat. Detta dokument utgör inte ett erbjudande att teckna några värdepapper eller andra finansiella instrument. SEB svarar inte för förlust eller skada – direkt eller indirekt, eller av vad slag det vara må – som kan uppkomma till följd av användandet av detta material eller dess innehåll.

Observera att det kan förekomma att SEB, dess ledamöter, dess anställda eller dess moder- och/eller dotterbolag vid olika tillfällen innehar, har innehaft eller kommer att inneha aktier, positioner, rådgivningsuppdrag i samband med corporate finance-transaktioner, investment- eller merchantbankinguppdrag och/eller lån i de bolag/finansiella instrument som nämns i materialet.

Materialet är avsett för mottagaren, all spridning, distribuering mångfaldigande eller annan användning av detta meddelande får inte ske utan SEB:s medgivande. Oaktat detta får SEB tillåta omfördelning av materialet till utvald tredje part i enlighet med gällande avtal. Materialet får inte spridas till fysiska eller juridiska personer som är medborgare eller har hemvist i ett land där sådan spridning är otillåten enligt tillämplig lag eller annan bestämmelse.

Skandinaviska Enskilda Banken AB (publ) är ett [publikt] aktiebolag och står under tillsyn av Finansinspektionen samt de lokala finansiella tillsynsmyndigheter i varje jurisdiktionen där SEB har filial eller dotterbolag.

Analys

OPEC+ will likely unwind 500 kb/d of voluntary quotas in October. But a full unwind of 1.5 mb/d in one go could be in the cards

Down to mid-60ies as Iraq lifts production while Saudi may be tired of voluntary cut frugality. The Brent December contract dropped 1.6% yesterday to USD 66.03/b. This morning it is down another 0.3% to USD 65.8/b. The drop in the price came on the back of the combined news that Iraq has resumed 190 kb/d of production in Kurdistan with exports through Turkey while OPEC+ delegates send signals that the group will unwind the remaining 1.65 mb/d (less the 137 kb/d in October) of voluntary cuts at a pace of 500 kb/d per month pace.

Signals of accelerated unwind and Iraqi increase may be connected. Russia, Kazakhstan and Iraq were main offenders versus the voluntary quotas they had agreed to follow. Russia had a production ’debt’ (cumulative overproduction versus quota) of close to 90 mb in March this year while Kazakhstan had a ’debt’ of about 60 mb and the same for Iraq. This apparently made Saudi Arabia angry this spring. Why should Saudi Arabia hold back if the other voluntary cutters were just freeriding? Thus the sudden rapid unwinding of voluntary cuts. That is at least one angle of explanations for the accelerated unwinding.

If the offenders with production debts then refrained from lifting production as the voluntary cuts were rapidly unwinded, then they could ’pay back’ their ’debts’ as they would under-produce versus the new and steadily higher quotas.

Forget about Kazakhstan. Its production was just too far above the quotas with no hope that the country would hold back production due to cross-ownership of oil assets by international oil companies. But Russia and Iraq should be able to do it.

Iraqi cumulative overproduction versus quotas could reach 85-90 mb in October. Iraq has however steadily continued to overproduce by 3-5 mb per month. In July its new and gradually higher quota came close to equal with a cumulative overproduction of only 0.6 mb that month. In August again however its production had an overshoot of 100 kb/d or 3.1 mb for the month. Its cumulative production debt had then risen to close to 80 mb. We don’t know for September yet. But looking at October we now know that its production will likely average close to 4.5 mb/d due to the revival of 190 kb/d of production in Kurdistan. Its quota however will only be 4.24 mb/d. Its overproduction in October will thus likely be around 250 kb/d above its quota with its production debt rising another 7-8 mb to a total of close to 90 mb.

Again, why should Saudi Arabia be frugal while Iraq is freeriding. Better to get rid of the voluntary quotas as quickly as possible and then start all over with clean sheets.

Unwinding the remaining 1.513 mb/d in one go in October? If OPEC+ unwinds the remaining 1.513 mb/d of voluntary cuts in one big go in October, then Iraq’s quota will be around 4.4 mb/d for October versus its likely production of close to 4.5 mb/d for the coming month..

OPEC+ should thus unwind the remaining 1.513 mb/d (1.65 – 0.137 mb/d) in one go for October in order for the quota of Iraq to be able to keep track with Iraq’s actual production increase.

October 5 will show how it plays out. But a quota unwind of at least 500 kb/d for Oct seems likely. An overall increase of at least 500 kb/d in the voluntary quota for October looks likely. But it could be the whole 1.513 mb/d in one go. If the increase in the quota is ’only’ 500 kb/d then Iraqi cumulative production will still rise by 5.7 mb to a total of 85 mb in October.

Iraqi production debt versus quotas will likely rise by 5.7 mb in October if OPEC+ only lifts the overall quota by 500 kb/d in October. Here assuming historical production debt did not rise in September. That Iraq lifts its production by 190 kb/d in October to 4.47 mb/d (August level + 190 kb/d) and that OPEC+ unwinds 500 kb/d of the remining quotas in October when they decide on this on 5 October.

Analys

Modest draws, flat demand, and diesel back in focus

U.S. commercial crude inventories posted a marginal draw last week, falling by 0.6 million barrels to 414.8 million barrels. Inventories remain 4% below the five-year seasonal average, but the draw is far smaller than last week’s massive 9.3-million-barrel decline. Higher crude imports (+803,000 bl d WoW) and steady refinery runs (93% utilization) helped keep the crude balance relatively neutral.

Yet another drawdown indicates commercial crude inventories continue to trend below the 2015–2022 seasonal norm (~440 million barrels), though at 414.8 million barrels, levels are now almost exactly in line with both the 2023 and 2024 trajectory, suggesting stable YoY conditions (see page 3 attached).

Gasoline inventories dropped by 1.1 million barrels and are now 2% below the five-year average. The decline was broad-based, with both finished gasoline and blending components falling, indicating lower output and resilient end-user demand as we enter the shoulder season post-summer (see page 6 attached).

On the diesel side, distillate inventories declined by 1.7 million barrels, snapping a two-week streak of strong builds. At 125 million barrels, diesel inventories are once again 8% below the five-year average and trending near the low end of the historical range.

In total, commercial petroleum inventories (excl. SPR) slipped by 0.5 million barrels on the week to ish 1,281.5 million barrels. While essentially flat, this ends a two-week streak of meaningful builds, reflecting a return to a slightly tighter situation.

On the demand side, the DOE’s ‘products supplied’ metric (see page 6 attached), a proxy for implied consumption, softened slightly. Total demand for crude oil over the past four weeks averaged 20.5 million barrels per day, up just 0.9% YoY.

Summing up: This week’s report shows a re-tightening in diesel supply and modest draws across the board, while demand growth is beginning to flatten. Inventories remain structurally low, but the tone is less bullish than in recent weeks.

Analys

Are Ukraine’s attacks on Russian energy infrastructure working?

Brent crude rose 1.6% yesterday. After trading in a range of USD 66.1 – 68.09/b it settled at USD 67.63/b. A level which we are well accustomed to see Brent crude flipping around since late August. This morning it is trading 0.5% higher at USD 68/b. The market was expecting an increase of 230 kb/d in Iraqi crude exports from Kurdistan through Turkey to the Cheyhan port but that has so far failed to materialize. This probably helped to drive Brent crude higher yesterday. Indications last evening that US crude oil inventories likely fell 3.8 mb last week (indicative numbers by API) probably also added some strength to Brent crude late in the session. The market continues to await the much heralded global surplus materializing as rising crude and product inventories in OECD countries in general and the US specifically.

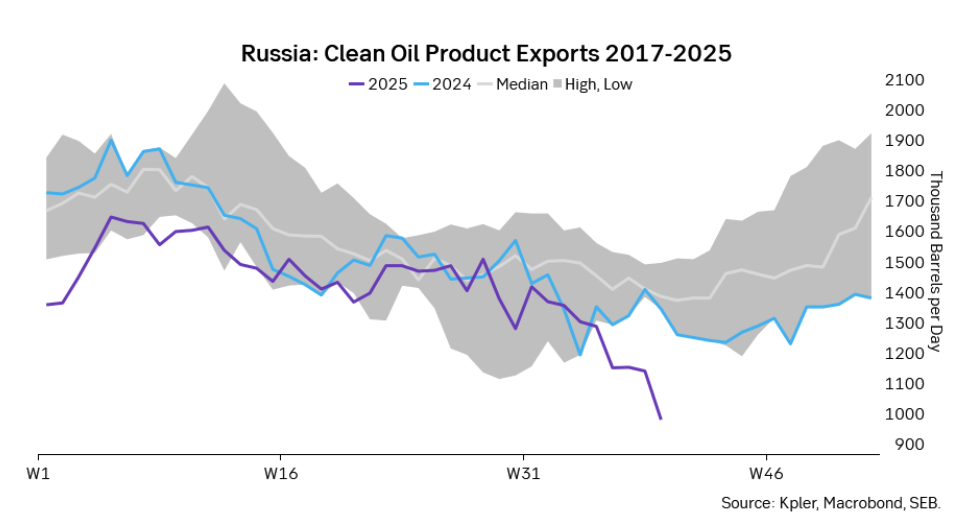

The oil market is starting to focus increasingly on the successful Ukrainian attacks on Russian oil infrastructure. Especially the attacks on Russian refineries. Refineries are highly complex and much harder to repair than simple crude oil facilities like export pipelines, ports and hubs. It can take months and months to repair complex refineries. It is thus mainly Russian oil products which will be hurt by this. First oil product exports will go down, thereafter Russia will have to ration oil product consumption domestically. Russian crude exports may not be hurt as much. Its crude exports could actually go up as its capacity to process crude goes down. SEB’s Emerging Market strategist Erik Meyersson wrote about the Ukrainian campaign this morning: ”Are Ukraine’s attacks on Russian energy infrastructure working?”. Phillips P O’Brian published an interesting not on this as well yesterday: ”An Update On The Ukrainian Campaign Against Russian Refineries”. It is a pay-for article, but it is well worth reading. Amongst other things it highlights the strategic focus of Ukraine towards Russia’s energy infrastructure. A Ukrainian on the matter also put out a visual representation of the attacks on twitter. We have not verified the data representation. It needs to be interpreted with caution in terms of magnitude of impact and current outage.

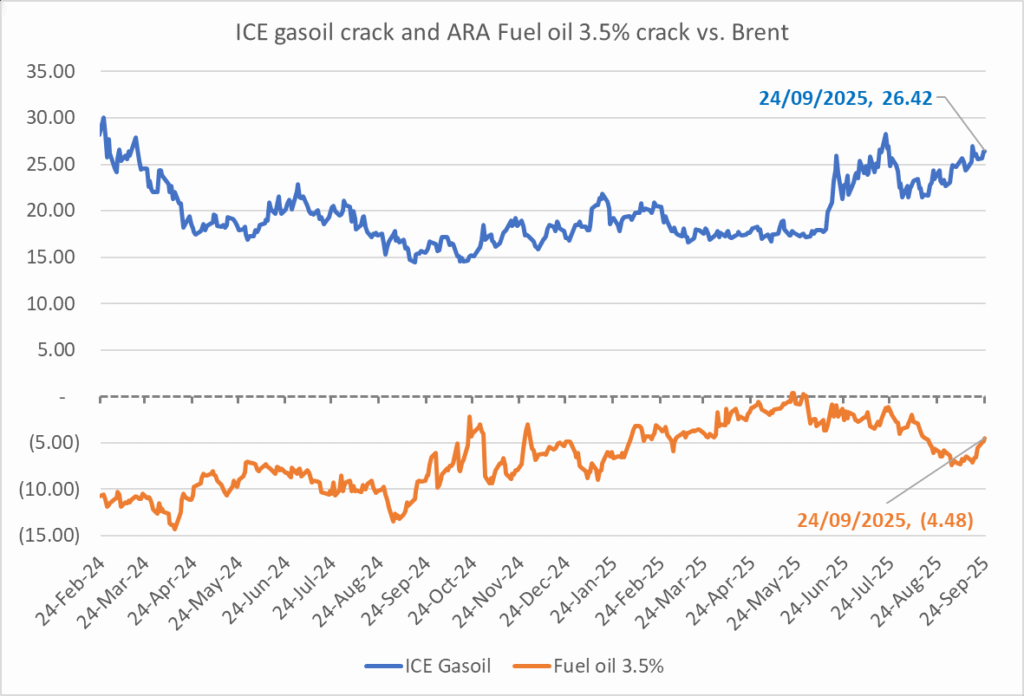

Complex Russian oil refineries are sitting ducks in the new, modern long-range drone war. Ukraine is building a range of new weapons as well according to O’Brian. The problem with attacks on Russian refineries is thus on the rise. This will likely be an escalating problem for Russia. And oil products around the world may rise versus the crude oil price while the crude oil price itself may not rise all that much due to this.

Russian clean oil product exports as presented by SEB’s Erik Meyersson in his note this morning.

The ICE Gasoil crack and the 3.5% fuel oil crack has been strengthening. The 3.5% crack should have weakened along with rising exports of sour crude from OPEC+, but it hasn’t. Rather it has moved higher instead. The higher cracks could in part be due to the Ukrainian attacks on Russian oil refineries.

Ukrainian inhabitants graphical representation of Ukrainian attacks on Russian oil refineries on Twitter. Highlighting date of attacks, size of refineries and distance from Ukraine. We have not verified the detailed information. And you cannot derive the amount of outage as a consequence of this.

-

Nyheter4 veckor sedan

Nyheter4 veckor sedanEurobattery Minerals satsar på kritiska metaller för Europas självförsörjning

-

Nyheter3 veckor sedan

Nyheter3 veckor sedanMahvie Minerals i en guldtrend

-

Nyheter4 veckor sedan

Nyheter4 veckor sedanGuldpriset kan närma sig 5000 USD om centralbankens oberoende skadas

-

Nyheter4 veckor sedan

Nyheter4 veckor sedanOPEC signalerar att de inte bryr sig om oljepriset faller kommande månader

-

Analys3 veckor sedan

Analys3 veckor sedanVolatile but going nowhere. Brent crude circles USD 66 as market weighs surplus vs risk

-

Nyheter3 veckor sedan

Nyheter3 veckor sedanAktier i guldbolag laggar priset på guld

-

Nyheter3 veckor sedan

Nyheter3 veckor sedanKinas elproduktion slog nytt rekord i augusti, vilket även kolkraft gjorde

-

Nyheter2 veckor sedan

Nyheter2 veckor sedanTyskland har så höga elpriser att företag inte har råd att använda elektricitet