Nyheter

WTI, Brent, Oman Crude, vilken oljepris kommer Kina att välja?

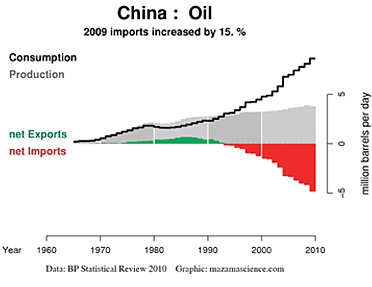

Vi har vant oss vid namn som West Texas Intermediate, Brent Crude och Oman Crude Oil som alla fungerar som riktmärken för de olika typer av råoljor som produceras världen över. Det vi däremot inte har vant oss vid är ett kinesiskt riktmärke. I en tid när så pass stor del av råvaruhandeln påverkas av Kina så är det kanske dags för detta. Under de senaste 30 åren har Kinas BNP stigit med närmar 9 procent per år, vilket betyder en allt större medelklass som köper och kör bilar.

Vi har vant oss vid namn som West Texas Intermediate, Brent Crude och Oman Crude Oil som alla fungerar som riktmärken för de olika typer av råoljor som produceras världen över. Det vi däremot inte har vant oss vid är ett kinesiskt riktmärke. I en tid när så pass stor del av råvaruhandeln påverkas av Kina så är det kanske dags för detta. Under de senaste 30 åren har Kinas BNP stigit med närmar 9 procent per år, vilket betyder en allt större medelklass som köper och kör bilar.

It would be silly to reduce a complex system to a single answer but what stands out at the moment and for the foreseeable future is the absolutely critical role of China.

… Since 1990 China has increased its energy use threefold and on the basis of a fairly cautious projection GDP growth rate of less than 6 per cent per annum that will double again by 2035.

I dag får Kina större delen av sin olja från Mellanöstern, närmare 85 procent av all den olja som passerar österut genom Hormuzsundet går till Kina.

Tar vi detta i beaktande är den kinesiska energianvändningen något som kommer att påverka oljepriset. Den stora frågan är emellertid vilket av alla oljepriser det är som kommer att påverkas mest. Kina behöver köpa olja till ett konkurrenskraftigt pris, men med sina nuvarande föråldrande metoder har landet valt att acceptera att betala ett pris som är kopplat till Brent, ett riktpris som har en premiumprissättning, för att sedan be om rabatter.

Kina är det land i Asien som har ett seriöst intresse av låta konkurrensen avgöra priset på olja som det får betala istället för att agera passivt och ta det pris som kommer från en beräkningsformel knuten till Brent. Dagens metod reflekterar de egenheter som Brent-priset har, inklusive produktionsfrågor och förvirrande affärsmetoder, kontra en prissättning som följer de fundamentala faktorerna för utbud och efterfrågan i Asien.

De är två skilda saker, men Kina, trots sin uttalade önskan om ett konkurrenskraftigt pris, är fortfarande i grunden knutet till anomalier, så det finns utrymme för förbättringar.

Det finns alternativ för Kina

Produktionen. Jan Hein Jesse från Josco Energy Finance and Strategy, en av IEAs experter, nämnde nyligen i en rapport till CME Group att Nordsjöns produktion av Brent Crude har halverats under det senaste årtiondet, och nu ligger under en miljon fat per dygn. Prognoserna visar på en ytterligare halvering fram till och med 2020.

Baserat på dessa siffror och det geografiska läget är det svårt att förstå varför Kina skall knyta sitt oljepris till fundamentala faktorer kopplade till Brent Crude. Kina kommer under 2020 att gå om USA som världens största importör av råolja. Varför Kina då, ens indirekt, skall knyta sina inköpspriser till en benchmark med krympande produktion när den totala globala produktionen ökar, kan i slutändan innebära att den kinesiska ekonomin bromsas vilket har negativa effekter också för landets handelspartners.

Vid S & P Dow Jones Commodity Seminarium som hölls i september 2013 i London presenterade Jesse sina tankar kring Kina och om landet kommer att fortsätta att förlita sig på den nuvarande praxisen. Helt klart är att det finns alternativ då det finns andra riktmärken. Baserat på fundamenta kan Kina använda DMEs Oman Crude som riktmärke, då detta är en råolja med stor likviditet och en är en robust hedge för Asien.

Om Kina verkligen vill låta den globala konkurrensen faställa landets inköpspris för olja så finns förutom Oman Crude även West Texas Intermediate, som är ett etablerat riktmärke. Den amerikanska oljesektorn upplever inga av de produktionsproblem som vi ser hos Brentoljan. I själva verket visar både WTI och USA signifikanta ökningar av oljeproduktionen och kan göra mer av sin produktion tillgänglig för vattenburna marknader på grund av utbyggnaden av Seawaypipelinen och ökad järnvägstransport.

Ett kinesiskt referenskontrakt?

Kina planerar att införa ett eget referenskontrakt, som bygger helt och hållet på asiatiska fundamenta och som skall handlas på Shanghai Futures Exchange. Den kinesiska terminsbörsen anser att ett sådant referenskontrakt är av strategisk betydelse och kommer att bidra till att Shanghai Futures Exchange blir en nav i den internationella råvaruhandeln. Tanken är att leveranserna skall ske från tullager och bestå av råolja med en mediumsvavelkvalitet. Terminskontraktet skall vara tillgängligt även för utländska investerare och prissättas i både dollar och i renminbi.

Om Kina fullföljer sin planer är det en välkommen förbättring till de direkta och indirekta band som finns till Brent och kommer att utgöra ett komplement till terminskontraktet på Oman Crude.

Den kinesiska marknaden för råolja domineras i dag av två stora statliga oljebolag, Sinopec och CNPC, vars dominans när det gäller prissättningen för olja i Kina skulle kunna hotas av införandet av ett inhemskt terminskontrakt på råolja.

Det finns emellertid vissa aktörer som är skeptiska till om ett kinesiskt råoljekontrakt kommer att kunna få en så pass stor roll på den globala råvarumarknaden. Kina är i dag världens näst största importör av råolja, och för att ett sådant terminskontrakt skall nå framgång krävs det att det görs tillgängligt för internationella aktörer och att dessa tar till sig kontraktet och handlar med det.

Samarbete mellan Kina, USA och Saudiarabien

Kina, Saudiarabien och USA måste samarbeta om förvaltningen av oljemarknaden på sådant sätt att det främjar tillväxten i världsekonomin för alla inblandade parter för att marknaden skall kunna fungera väl. Det är ett krav om oljemarknaderna skall kunna fortsätta fungera globalt, och höga priser undvikas samtidigt som globala obalanser och oönskade devalveringar inte skall kunna styra priset på kort sikt. Det verkar därför osannolikt att Brenten med sin fallande produktion och icke-fungerande transparens skall kunna komma att ta en roll i detta samarbete.

Nyheter

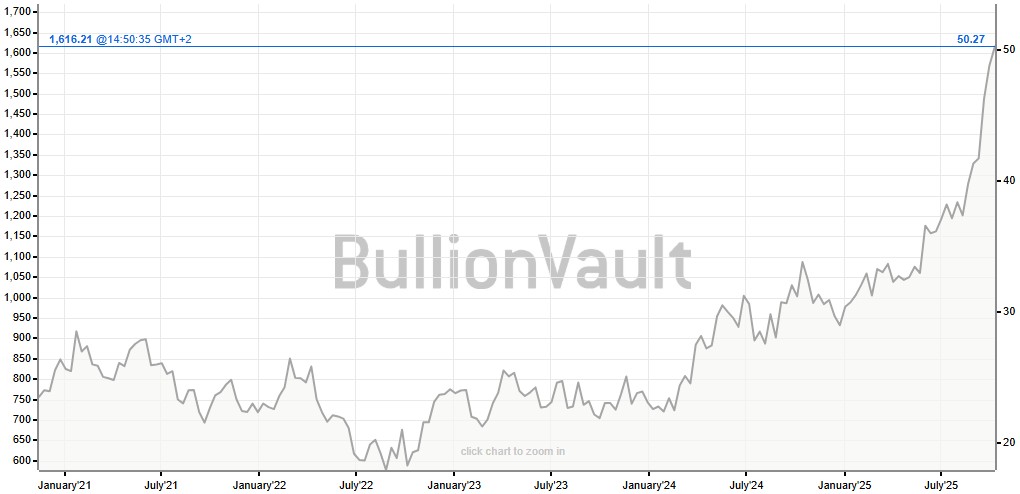

Silver spränger den magiska gränsen, kostar nu över 50 USD per uns

Ädelmetallen silver spränger en smått magisk gräns och handlas nu över 50 USD per uns. Priset har verkligen exploderat. Silver följer med i ett bredare rally där fult nyligen sprängde 4000 USD per uns-nivån. Priset för att låna silver har också skjutit i höjden på senare tid vilket indikerar att tillgången på silver på den fysiska marknaden har börjat bli lågt. Samtidig är efterfrågan från industrin bra och räntorna låga. Och på toppen av det kan vi lägga geopolitisk oro som gör att fler letar sig till fysiska tillgångar som silver.

Nyheter

Blykalla, Evroc och Studsvik vill bygga kärnkraftsdrivna datacenter i Sverige

Blykalla, Evroc och Studsvik har undertecknat ett samförståndsavtal för att undersöka möjligheten att utveckla Sveriges första kärnkraftsdrivna datacenter vid Studsviks licensierade kärnkraftsanläggning i Nyköping.

Blykalla utvecklar avancerade blykylda kärnreaktorer för att leverera säker, kostnadseffektiv och hållbar basenergi. Evroc bygger hyperscale-moln- och AI-infrastruktur för att driva Europas digitala framtid. Studsvik driver en licensierad kärnkraftsanläggning i Nyköping och tillhandahåller livscykeltjänster för kärnkraftssektorn, inklusive bränsle, material och avfallshantering. Tillsammans kombinerar de teknik, infrastruktur och anläggningsexpertis för att påskynda utbyggnaden av kärnkraftsdrivna datacenter.

Det finns en växande internationell efterfrågan på kärnkraftsdrivna datacenter, driven av parallella krav från AI och elektrifiering. Med sin kapacitet att leverera ren, pålitlig baskraft och inbyggd redundans är små modulära reaktorer särskilt väl lämpade för att möta detta behov.

Belastar inte elnätet

En stor fördel med att bygga datacenter och kärnkraftverk bredvid varandra är att elnätet inte belastas. Det gör totalpriset för elektriciteten blir lägre, samtidigt som det inte tillkommer investeringskostnader för operatören av elnätet.

Vill etablera Sverige som en föregångare

Med detta avtal strävar parterna efter att etablera Sverige som en föregångare i denna globala omställning, genom att utnyttja Studsviks licensierade anläggning, Evrocs digitala infrastruktur och Blykallas avancerade SMR-teknik.

”Detta samarbete är en möjlighet för Sverige att bli ledande inom digital infrastruktur. Det ger oss möjlighet att visa hur små modulära reaktorer kan tillhandahålla den stabila, fossilfria energi som krävs för AI-revolutionen”, säger Jacob Stedman, vd för Blykalla. ”Studsviks anläggning och evrocs ambitioner erbjuder rätt förutsättningar för ett banbrytande projekt.”

Samförståndsavtalet fastställer en ram för samarbete mellan de tre parterna. Målet är att utvärdera den kommersiella och tekniska genomförbarheten av att samlokalisera datacenter och SMR på Studsviks licensierade anläggning, samarbeta med kommuner och markägare samt definiera hur en framtida kommersiell struktur för elköpsavtal skulle kunna se ut.

”Den ständigt växande efterfrågan på AI understryker det akuta behovet av att snabbt bygga ut en massiv hyperskalig AI-infrastruktur. Genom vårt samarbete med Blykalla och Studsvik utforskar vi en modell där Sverige kan ta ledningen i byggandet av en klimatneutral digital infrastruktur”, kommenterar Mattias Åström, grundare och VD för Evroc.

”Studsvik erbjuder en unik plattform med anläggningsinfrastruktur och unik kompetens för att kombinera avancerad kärnkraft med nästa generations industri. Detta samförståndsavtal är ett viktigt steg för att utvärdera hur sådana synergier kan realiseras i Sverige”, kommenterar Karl Thedéen, vd för Studsvik.

Parterna kommer nu att inrätta en gemensam styrgrupp för att utvärdera anläggningen och affärsmodellen, med målet att inleda formella partnerskapsförhandlingar senare i år. Deras fortsatta samarbete ska möjliggöra ren och säker energi för Europas AI-infrastruktur och digitala infrastruktur.

Nyheter

Toppmöte om framtidens kärnkraft runt Östersjön hölls idag

Sveriges regering arrangerade på tisdagen ett toppmöte om framtidens kärnkraft i Östersjöregionen tillsammans med Finland. Ministrar från Polen, Lettland och Estland deltog, liksom investerare, banker och kärnkraftsbolag. EFN:s reporter Thomas Arnroth rapporterar från mötet.

Energi- och näringsminister Ebba Busch betonade att målet är att göra Sverige till regionens ledande kärnkraftsnation och en hub för kärnkraft i Östersjöområdet.

Tanken är att länderna ska samarbeta och se regionen som en gemensam marknad, vilket kan påskynda och sänka kostnaderna för nya reaktorer. Kunskap kan användas gemensamt över hela regionen och en reaktortyp skulle bara behöva godkännas en gång.

-

Nyheter4 veckor sedan

Nyheter4 veckor sedanMahvie Minerals i en guldtrend

-

Analys4 veckor sedan

Analys4 veckor sedanVolatile but going nowhere. Brent crude circles USD 66 as market weighs surplus vs risk

-

Nyheter4 veckor sedan

Nyheter4 veckor sedanAktier i guldbolag laggar priset på guld

-

Nyheter3 veckor sedan

Nyheter3 veckor sedanKinas elproduktion slog nytt rekord i augusti, vilket även kolkraft gjorde

-

Nyheter3 veckor sedan

Nyheter3 veckor sedanTyskland har så höga elpriser att företag inte har råd att använda elektricitet

-

Nyheter4 veckor sedan

Nyheter4 veckor sedanGuld når sin högsta nivå någonsin, nu även justerat för inflation

-

Nyheter4 veckor sedan

Nyheter4 veckor sedanDet stigande guldpriset en utmaning för smyckesköpare

-

Analys4 veckor sedan

Analys4 veckor sedanWaiting for the surplus while we worry about Israel and Qatar