Nyheter

Portföljeffekten viktig för råvaror

Att sprida risken i sin portfölj är ett återkommande mantra då investeringar diskuteras. Med en enkel uträkning kan man visa att genom att sprida portföljen på flera innehav blir portföljrisken lägre än de ingående komponenternas risk utan att man gör avkall på avkastningsförväntan på portföljen. I stort sett gäller detta oavsett vilket riskmått man föredrar. Ett mer invecklat, men inte desto mindre viktigt, fenomen är att riskspridning – eller diversifiering som det heter på finanslingo – också kan öka den förväntade avkastningen. Helt utan belåning. Detta kan vi kalla portföljeffekt.

För ett råvaruindex – exempelvis TRJ CRB index eller DJ UBS Commodity Index – utgör portföljeffekten en väsentlig del av den förväntade reala avkastningen. I artikeln ”The strategic and Tactical Value of Commodity futures” av Erb och Harvey i FAJ 2006 diskuteras denna portföljeffekt kallad ”diversification return” ganska noggrant. En uppskattning är att den kan utgöra flera procentenheter om året för en väldiversifierad råvaruportfölj, vilket därmed skulle vara en väsentlig del av det totala reala avkastningen.

Portföljeffekten är större för råvaruportföljer än för aktie- och obligationsportföljer. Anledningen till detta är flera. Dels är råvaror är en mer heterogen grupp där priserna drivs av flera olika faktorer såsom väder och distributionsstörningar. Därmed blir korrelationen mellan olika råvaror typiskt sett mycket lägre än inom obligationer eller aktier. Dessutom är volatiliteten hos råvaror ofta hög. Vidare är råvaruindex sällan marknadsvärdesviktade. Det vill säga, om en råvara går upp i pris kommer den typiskt sett inte få en större vikt i indexet. I ett marknadsvärdesviktat aktieindex däremot kommer vikten förändras med prisutvecklingen. Vid omviktningen av ett råvaruindex kommer därmed innehavet i den råvara som fallit i pris att ökas, medan innehavet i den som stigit i pris kommer att minskas.

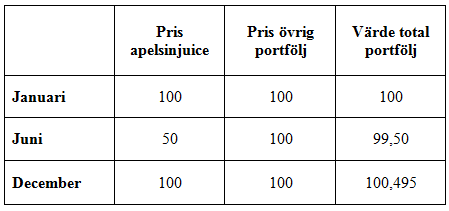

För att illustrera portföljeffekten kan vi konstruera ett exempel med apelsinjuice i CRB-indexet. Indexvikten för FCOJ, Frozen Concentrated Orange Juice, är 1%. Antag att de övriga delarna av indexet står still under ett helt år medan apelsinjuicen faller med 50% under första halvåret, för att sedan åter stiga till sitt ursprungliga värde. I tabellen nedan räknar vi ut värdet på totalportföljen om vi förutsätter att portföljvikterna återställdes till ursprungsvikterna vid halvårsskiftet:

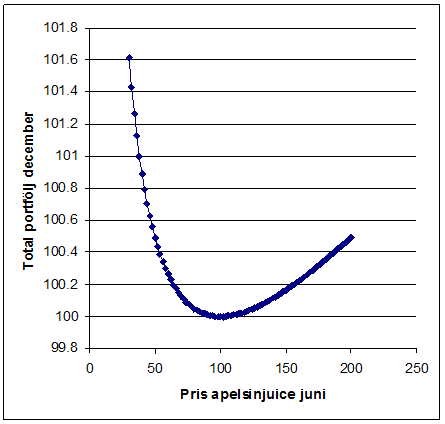

Trots att priset på apelsinjuice sett över hela året är oförändrat och trots att dess vikt i indexet är en futtig procent bidrar den med inte mindre än 0,495% till totalavkastningen i exemplet. I figur 1 visas totalportföljens värde som funktion av apelsinjuicens värde i juni förutsatt att den slutar året oförändrad och övriga portföljen står stilla. Notera att under dessa förutsättningar kan bidraget aldrig bli negativt!

Figur 1. Värde på total portfölj i december som funktion av pris på apelsinjuice i juni.

Självklart är exemplet ovan kraftigt förenklat och gjort övertydligt. Men det illustrerar potentialen i portföljeffekten och understryker de tre viktiga omständigheterna som gör den extra viktig för råvaruportföljer: låg inbördes korrelation, hög volatilitet och portföljer som inte är marknadsvärdesviktade. Som råvaruinvesterare gör man klokt i att konstruera sin strategi så att den i högsta möjliga grad drar nytta av portföljeffekten.

[hr]

Om skribenten

Anders Blomqvist arbetar med kapitalförvaltning på Ålandsbanken Sverige AB, del som förvaltare av Ålandsbanken Commodity Fund och dels med tillgångsallokering och portföljoptimering. Han är också ansvarig för derivathandeln i Ålandsbanken Defined Risk, se www.alphamanco.lu. Anders erhöll sin PhD i Optimization and Systems Theory från matematiska institutionen på Kungliga Tekniska Högskolan (KTH) i Stockholm 2005.

Nyheter

Ett samtal om guld, silver, olja och skog

Ett samtal om råvarorna guld, silver, olja och skog. Experter som ger sin syn i programmet är Daniel Karlgren, investeringschef på Captor, Rhona O’Connell, chef för marknadsanalys på Stone X och Ole Hansen råvarustrategichef på Saxo Bank.

Rhona O’Connell beskriver silver som en “askungenmetall”, en metall som ibland behandlas som industriråvara och ibland som ädelmetall. Panelen håller med om att volatiliteten är extrem och att prisrörelser ofta drivs av spekulation snarare än fundamenta. Likviditeten gör att silver snabbt stiger och lika snabbt faller.

Nyheter

Gruvbolaget Boliden överträffade analytikernas förväntningar

Gruvbolaget Boliden överträffade analytikernas förväntningar med bred marginal när man presenterade resultatet för det tredje kvartalet. Mikael Staffas, vd för Boliden, kommenterar kvartalet och hur han ser på råvarumarknaden och bolagets olika gruvprojekt.

Nyheter

Australien och USA investerar 8,5 miljarder USD för försörjningskedja av kritiska mineraler

USA:s president Donald Trump och Australiens premiärminister Anthony Albanese undertecknade på måndagen ett avtal som ska tillföra miljarder dollar till projekt inom kritiska mineraler.

Länderna kommer tillsammans att bidra med 1-3 miljarder dollar till projekten under de kommande sex månaderna. Den totala projektportföljen är värd 8,5 miljarder dollar, enligt regeringarna.

Galliumraffinaderi med kapacitet för 5x USA:s efterfrågan

Som en del av avtalet kommer det amerikanska försvarsdepartementet även att investera i ett galliumraffinaderi i västra Australien med en kapacitet på 100 ton per år. För närvarande importerar USA omkring 21 ton gallium, vilket motsvarar hela den inhemska konsumtionen, enligt den amerikanska geologiska myndigheten.

Initiativet kommer samtidigt som Kina har infört exportrestriktioner på vissa mineraler, däribland sällsynta jordartsmetaller, som är avgörande för tillverkningen av elektronik och elmotorer. Gallium används till exempel i mikrovågskretsar samt blå och violetta lysdioder (LED), vilka kan användas för att skapa kraftfulla lasrar.

-

Nyheter3 veckor sedan

Nyheter3 veckor sedanGoldman Sachs höjer prognosen för guld, tror priset når 4900 USD

-

Nyheter4 veckor sedan

Nyheter4 veckor sedanBlykalla och amerikanska Oklo inleder ett samarbete

-

Nyheter4 veckor sedan

Nyheter4 veckor sedanGuld nära 4000 USD och silver 50 USD, därför kan de fortsätta stiga

-

Nyheter2 veckor sedan

Nyheter2 veckor sedanLeading Edge Materials är på rätt plats i rätt tid

-

Nyheter3 veckor sedan

Nyheter3 veckor sedanNytt prisrekord, guld stiger över 4000 USD

-

Nyheter4 veckor sedan

Nyheter4 veckor sedanEtt samtal om guld, olja, koppar och stål

-

Analys4 veckor sedan

Analys4 veckor sedanOPEC+ will likely unwind 500 kb/d of voluntary quotas in October. But a full unwind of 1.5 mb/d in one go could be in the cards

-

Nyheter4 veckor sedan

Nyheter4 veckor sedanNeptune Energy bekräftar enorma litiumfyndigheter i Tyskland