Analys

SHB Råvarubrevet 23 december 2011

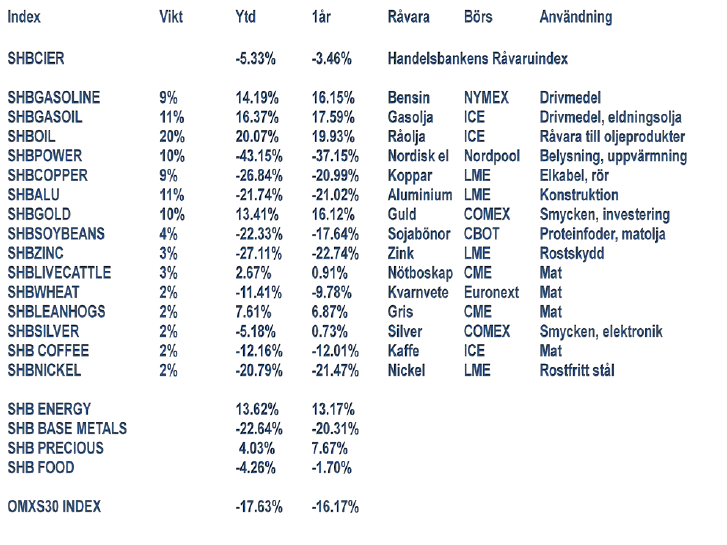

Råvarorna har återhämtat något av förra veckans fall med stöd från amerikansk statistik, positiva kinesiska importsiffror och en svagare dollar. Handelsbankens Råvaruindex är nu ned 5.33 procent på året (+2 procent sedan förra fredagen) och det är främst oljan som dragit index. Ekonomiska data i USA fortsätter att vara uppmuntrande. Tillväxten reviderades visserligen ned till 1.8 procent för Q3, mest på grund av lager, men ansökningar om arbetslöshetsunderstöd har minskat till tre års lägsta. Vidare signalerar ledande indikatorer att den ekonomiska tillväxten accelererar. Detta är positivt för oljemarknaden eftersom USA förbrukar lite drygt en fjärdedel av alla oljeprodukter, men vi förväntar oss dock att marknaden kommer att agera fortsatt nervöst om man ser till Europa och dess spridningseffekter till exportberoende länder. Riskerna för det finansiella systemet i Europa är oroväckande och det kommer ta tid att återställa marknadens förtroende. Detta gör att vi nog får se sidledes rörelser en bit in på nästa år. Det som ger gott stöd åt hela segmentet är att råvaror överlag dras med en svag balans som ett resultat av höga produktionskostnader, långa ledtider och vikande halter. Prospekteringstakten måste upprätthållas på en hög nivå för att möta efterfrågan från den växande medelklassen i tillväxtländerna. Detta gör att industrier som maskinell utrustning till gruvindustrin och prospektering exempelvis ser väldigt positivt på framtiden. Komatsu som är världens näst största leverantör av gruvutrustning har haft en tillväxt på närmare 23 procent under 2011 och räknar med 10 procents tillväxt under 2012. Ser vi till Livsmedel så har väder och produktion varit gynnsamt den senaste tiden vilket stärkt lager och utsikterna för att möta efterfrågan. Uppgången den senaste veckan får väl därför betecknas som en short-covering inför årsslutet vilket ofta brukar ge goda möjligheter att positionera sig kort när lugnet lagt sig.

Råvarorna har återhämtat något av förra veckans fall med stöd från amerikansk statistik, positiva kinesiska importsiffror och en svagare dollar. Handelsbankens Råvaruindex är nu ned 5.33 procent på året (+2 procent sedan förra fredagen) och det är främst oljan som dragit index. Ekonomiska data i USA fortsätter att vara uppmuntrande. Tillväxten reviderades visserligen ned till 1.8 procent för Q3, mest på grund av lager, men ansökningar om arbetslöshetsunderstöd har minskat till tre års lägsta. Vidare signalerar ledande indikatorer att den ekonomiska tillväxten accelererar. Detta är positivt för oljemarknaden eftersom USA förbrukar lite drygt en fjärdedel av alla oljeprodukter, men vi förväntar oss dock att marknaden kommer att agera fortsatt nervöst om man ser till Europa och dess spridningseffekter till exportberoende länder. Riskerna för det finansiella systemet i Europa är oroväckande och det kommer ta tid att återställa marknadens förtroende. Detta gör att vi nog får se sidledes rörelser en bit in på nästa år. Det som ger gott stöd åt hela segmentet är att råvaror överlag dras med en svag balans som ett resultat av höga produktionskostnader, långa ledtider och vikande halter. Prospekteringstakten måste upprätthållas på en hög nivå för att möta efterfrågan från den växande medelklassen i tillväxtländerna. Detta gör att industrier som maskinell utrustning till gruvindustrin och prospektering exempelvis ser väldigt positivt på framtiden. Komatsu som är världens näst största leverantör av gruvutrustning har haft en tillväxt på närmare 23 procent under 2011 och räknar med 10 procents tillväxt under 2012. Ser vi till Livsmedel så har väder och produktion varit gynnsamt den senaste tiden vilket stärkt lager och utsikterna för att möta efterfrågan. Uppgången den senaste veckan får väl därför betecknas som en short-covering inför årsslutet vilket ofta brukar ge goda möjligheter att positionera sig kort när lugnet lagt sig.

Energi

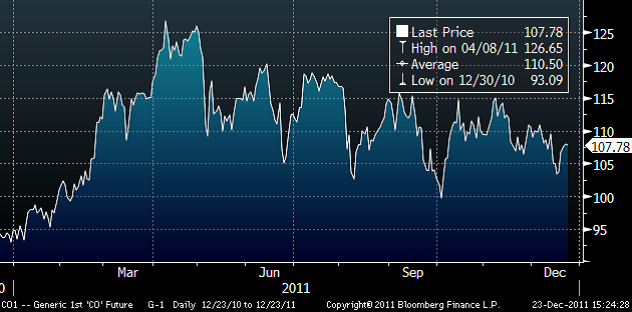

Oljemarknaden stöds utöver positiv amerikansk statistik och lägre lager även av fortsatt politisk anspänning i Mellanöstern. Första stora attacken på länge i mot Iraks huvudstad sedan en kris mellan den shiamuslimsk ledda regeringen och sunni-rivaler brutit ut efter ett tillbakadragande av amerikanska trupper förra helgen. Dessutom finns det risk för gnistbildning och att oljeleveranser från viktiga exportmarknader störs av Irans flotta som manövrerar öster om Hormuzsundet.

Lagernivåerna i USA sjönk med 10.6 miljoner fat under veckan vilket är den största fallet på tio år och lagren ligger nu på tre års lägsta. Spreaden mellan WTI och Brent har som ett resultat av detta krupit ihop till 9 dollar. Det spekuleras i om de låga siffrorna är ett resultat av ett något större skatteupplägg än tidigare år, dvs raffinaderiers ”gömda” lager inför årsskifte för att undgå skatt. Detta är tydligt eftersom hela 70 procent av lagerfallet är vid mexikanska golfen där råoljan enkelt kan föras tillbaka till oljetankar. Vi kan mao räkna med att dessa siffror som nu ser bullish ut stiger till något mer neutrala efter årsskiftet. I övrigt noteras även i Nordöstra i USA milda temperaturer och en något lägre efterfrågan på heating oil. Vi trodde att Brent oljan successivt skulle tappa mot slutet av året men nere på 103 dollar (se bilden nedan) fanns det tillräckligt med stöd och intressen vilket innebär att vi nu räknar med neutral till positiv utveckling på kort sikt.

Den Nordiska elmarknaden karaktäriseras fortsatt av milt och blött väder där energibalansen stärkts rejält den senaste månaden. De flesta faktorer pekar nedåt där såväl kontinentala priser, energikol, utsläppsrätter, väder och last gör att vi får räkna med låga priser en tid framöver. Ser vi till prognoserna räknar Shepherd Energy med att vi går mot ett energiöverskott i Norden om hela 8.3 TWh i slutet av vecka 52. Den goda balansen har även pressat den längre kurvan vilket innebär att det om inte annat är ett helt klart intressant läge att låsa in längre elavtal.

Livsmedel

Vetet har stigit kraftigt i pris i både Chicago och Paris under den gångna veckan, påverkat inte minst av stigande priser på majs och flera andra råvaror. Det amerikanska vetet har stigit något mer som följd av en försvagad amerikansk dollar. Vädret är klart bättre i Australien, endast längst ner i söder fortsätter regnet att falla. I Argentina råder fortsatt bra skördeväder och skörden väntas kunna gå mot sitt slut under nästa vecka, med goda volymer och goda kvaliteter som resultat. Temperaturerna har fallit i USA och höstvetet har gått in i vintervila. Enda oron direkt kopplat till vete just nu är väderutvecklingen den närmaste tiden i Ukraina – bristande eller inget snötäcke alls gör grödan mycket känslig mot lägre temperaturer. Trots den styrka priserna visat denna vecka, i en handel som visserligen varit låg volymmässigt, är det svårt att se att priserna ska fortsätta stiga. Faktum kvarstår att vi har en god tillgång på vete, med lagernivåer vi inte sett på över tio år. Fortsatt torrt väder i Sydamerika kan pressa upp majspriserna ytterligare något och eventuellt dra med sig vetepriserna lite till, men marknaden bör nu bli lite mer avvaktande och först se om USDA-rapporten den 12 januari innehåller något överraskande.

Majsen har stigit kraftigt i pris sedan förra veckan, påverkat av fortsatt torrt väder i främst Argentina, en försvagad amerikansk dollar samt stigande priser på råolja. Endast små regnskurar väntas under de kommande 10-14 dagarna, vilket inte lär lindra situationen nämnvärt. Grödan är redan eller är på väg in i ett mycket känsligt utvecklingsstadium. Vad som också gett stöd åt priserna är att siffrorna för den amerikanska veckoproduktionen av etanol rapporterades som de näst högsta någonsin – alltså fortsatt stark inhemsk efterfrågan. Men efterfrågan på amerikansk majs globalt är dock fortsatt ovanligt låg som följd av hård konkurrens. Handeln fram tills USDA:s WASDE-rapport den 12 januari väntas bli ganska avvaktande men om inte läget förbättras i Sydamerika kan priserna stiga lite ytterligare. Analytikerföretaget Informa uppskattar den amerikanska majsarealen 2012 till hela 94,39 miljoner acres, den största arealen sedan 1944! Vissa rykten har dock börjat spridas om att det kommer råda brist på utsäde till våren, vilket om det stämmer givetvis försämrar USA:s chanser att kunna återuppbygga låga lagervolymer.

Sojabönorna har stigit i pris under den gångna veckan, till stor del som följd av fortsatt torrt väder i Argentina, södra Brasilien och även i Paraguay. Viss nederbörd väntas falla i helgen men långt ifrån tillräckligt. Totalt för december månad har nederbörden i flera områden varit mindre än hälften av vad som är normalt. Prisuppgången har även fått hjälp av en försvagad amerikansk dollar och stigande priser på råolja. Sojabönorna lär få stöd av torr väderlek i Sydamerika ett tag framöver men vi får nog vänta lite till innan vi ser någon större uppgång. Vi ska även komma ihåg att läget ännu inte är lika kritiskt för sojabönorna som för majsen, på grund av ett senare utvecklingsstadium.

Kakao handlas ner på spekulation om att avgiftstvisten som stört frakten av bönor från Ghana nu närmar sig sitt slut. Transporterna har inte återupptagits men såväl myndigheter som marknad är positiv till att man löser tvisten med fraktföretagen inom kort. Ghanas export har endast varit 33,000 ton per månad sedan oktober vilket är 63 procent lägre än normalt.

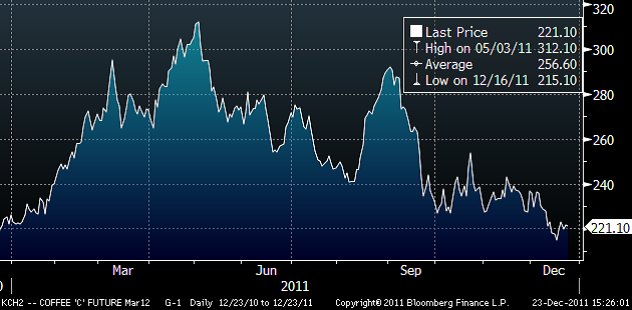

Även Kaffemarknaden ser ut att gå mot balans nästa år efter en längre period av underskott. Kaffe har handlats ned under nio av de senaste tolv handelsdagarna och tappat 8 procent sedan månadsskiftet efter att lågkostnadsproducenter i Centralamerika och Östra Asien dominerat exportmarknaden. Förnyad oro kring produktionen i Colombia efter allt regn har dämpat fallet. I dagsläget osäkert hur mycket stryk plantagen tagit men på flertalet ställen rapporteras om ”Roya” vilket är en svampliknande bildning på bladet som stryper näringen till bönan och minskar avkastningen från trädet. Sett till det stora hela kompenseras ett eventuellt bortfall av goda volymer från Brasilien som förväntas producera 52 miljoner säckar från den kommande skörden vilket är en ökning om 18 procent.

Basmetaller

Kopparpriset har under veckan gått upp från drygt 7 300 USD till dagens nivå på drygt 7 600. Anledningen till uppgången är ett dramatiskt fall i lagernivåerna i framförallt Shanghai, vilket indikerar styrka i den kinesiska ekonomin. Dagens lagernivåer är det lägsta sedan oktober 2009. Vi tror framöver på en försiktig uppgång för kopparpriset, framförallt stött av höga produktionskostnader och fortsatt god efterfrågan från USA och Kina. Det som grumlar bilden något är en mycket svag efterfrågan från Europa, den tredje största förbrukaren i världen.

Kopparpriset sedan december 2010

Aluminium har lyckats kravla sig upp över 2 000 USD/ton och handlar just nu på 2 020 USD/ton. Det verkar finnas ett stöd för ett pris runt 1 950 USD/ton, där priset studsat ett par gånger. Priset fick en skjuts uppåt i slutet förra veckan då det gjordes rekordstora uttaget i lagret i Vlissingen, Nederländerna. Vi ser fortsatt positivt på metallen, då halterna i gruvorna blir allt sämre samtidigt som kostnaden för produktionen är svagt stigande. Vid dessa nivåer drar gruvbolagen ned på produktionen vilket gör att det är svårt för priset att falla ytterligare.

Aluminiumpriset sedan december 2010

Ädelmetaller

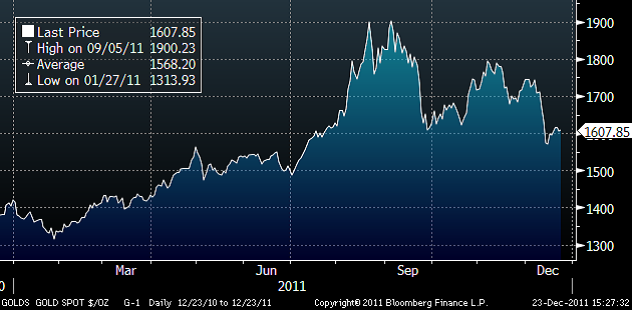

Efter att ädelmetallerna fallit kraftigt under mitten av december har prisbilden stabiliserats under den gångna veckan. Euron har stärkts något i relation till dollarn samtidigt som ädelmetallerna överlag handlat sidledes. Guldet har stärkts marginellt (0,5 %), silverpriset är oförändrat och platinapriset har stigit med 0,4 %. Palladium sticker dock ut genom en veckouppgång på 4,1 %.

Vi anser att guldpriset för tillfället står inför ett vägskäl. Om priset bryter igenom den tekniskt viktiga nivån på 1500 USD/oz , samtidigt som problematiken i eurozonen ökar, finns det risk för ytterligare prisfall framöver. Om guldpriset istället lyckas hålla sig över 1500 USD/oz, samtidigt som nästa år istället inleds med stigande börser och en starkare euro, finns möjlighet att priset istället stiger.

Som vi tidigare tagit upp i råvarubrevet har guldpriset för första gången på 26 år blivit dyrare än platina. Denna trend håller fortsättningsvis i sig. I skrivande stund handlas guldpriset på 1611,54 USD/oz (se ovan) och platina på 1439,75 USD/oz.

Handelsbankens Råvaruindex

[box]SHB Råvarubrevet är producerat av Handelsbanken och publiceras i samarbete och med tillstånd på Råvarumarknaden.se[/box]

Ansvarsbegränsning

Detta material är producerat av Svenska Handelsbanken AB (publ) i fortsättningen kallad Handelsbanken. De som arbetar med innehållet är inte analytiker och materialet är inte oberoende investeringsanalys. Innehållet är uteslutande avsett för kunder i Sverige. Syftet är att ge en allmän information till Handelsbankens kunder och utgör inte ett personligt investeringsråd eller en personlig rekommendation. Informationen ska inte ensamt utgöra underlag för investeringsbeslut. Kunder bör inhämta råd från sina rådgivare och basera sina investeringsbeslut utifrån egen erfarenhet.

Informationen i materialet kan ändras och också avvika från de åsikter som uttrycks i oberoende investeringsanalyser från Handelsbanken. Informationen grundar sig på allmänt tillgänglig information och är hämtad från källor som bedöms som tillförlitliga, men riktigheten kan inte garanteras och informationen kan vara ofullständig eller nedkortad. Ingen del av förslaget får reproduceras eller distribueras till någon annan person utan att Handelsbanken dessförinnan lämnat sitt skriftliga medgivande. Handelsbanken ansvarar inte för att materialet används på ett sätt som strider mot förbudet mot vidarebefordran eller offentliggörs i strid med bankens regler.

Finansiellt instruments historiska avkastning är inte en garanti för framtida avkastning. Värdet på finansiella instrument kan både öka och minska och det är inte säkert att du får tillbaka hela det investerade kapitalet.

Analys

More weakness and lower price levels ahead, but the world won’t drown in oil in 2026

Some rebound but not much. Brent crude rebounded 1.5% yesterday to $65.47/b. This morning it is inching 0.2% up to $65.6/b. The lowest close last week was on Thursday at $64.11/b.

The curve structure is almost as week as it was before the weekend. The rebound we now have gotten post the message from OPEC+ over the weekend is to a large degree a rebound along the curve rather than much strengthening at the front-end of the curve. That part of the curve structure is almost as weak as it was last Thursday.

We are still on a weakening path. The message from OPEC+ over the weekend was we are still on a weakening path with rising supply from the group. It is just not as rapidly weakening as was feared ahead of the weekend when a quota hike of 500 kb/d/mth for November was discussed.

The Brent curve is on its way to full contango with Brent dipping into the $50ies/b. Thus the ongoing weakening we have had in the crude curve since the start of the year, and especially since early June, will continue until the Brent crude oil forward curve is in full contango along with visibly rising US and OECD oil inventories. The front-month Brent contract will then flip down towards the $60/b-line and below into the $50ies/b.

At what point will OPEC+ turn to cuts? The big question then becomes: When will OPEC+ turn around to make some cuts? At what (price) point will they choose to stabilize the market? Because for sure they will. Higher oil inventories, some more shedding of drilling rigs in US shale and Brent into the 50ies somewhere is probably where the group will step in.

There is nothing we have seen from the group so far which indicates that they will close their eyes, let the world drown in oil and the oil price crash to $40/b or below.

The message from OPEC+ is also about balance and stability. The world won’t drown in oil in 2026. The message from the group as far as we manage to interpret it is twofold: 1) Taking back market share which requires a lower price for non-OPEC+ to back off a bit, and 2) Oil market stability and balance. It is not just about 1. Thus fretting about how we are all going to drown in oil in 2026 is totally off the mark by just focusing on point 1.

When to buy cal 2026? Before Christmas when Brent hits $55/b and before OPEC+ holds its last meeting of the year which is likely to be in early December.

Brent crude oil prices have rebounded a bit along the forward curve. Not much strengthening in the structure of the curve. The front-end backwardation is not much stronger today than on its weakest level so far this year which was on Thursday last week.

The front-end backwardation fell to its weakest level so far this year on Thursday last week. A slight pickup yesterday and today, but still very close to the weakest year to date. More oil from OPEC+ in the coming months and softer demand and rising inventories. We are heading for yet softer levels.

Analys

A sharp weakening at the core of the oil market: The Dubai curve

Down to the lowest since early May. Brent crude has fallen sharply the latest four days. It closed at USD 64.11/b yesterday which is the lowest since early May. It is staging a 1.3% rebound this morning along with gains in both equities and industrial metals with an added touch of support from a softer USD on top.

What stands out the most to us this week is the collapse in the Dubai one to three months time-spread.

Dubai is medium sour crude. OPEC+ is in general medium sour crude production. Asian refineries are predominantly designed to process medium sour crude. So Dubai is the real measure of the balance between OPEC+ holding back or not versus Asian oil demand for consumption and stock building.

A sharp weakening of the front-end of the Dubai curve. The front-end of the Dubai crude curve has been holding out very solidly throughout this summer while the front-end of the Brent and WTI curves have been steadily softening. But the strength in the Dubai curve in our view was carrying the crude oil market in general. A source of strength in the crude oil market. The core of the strength.

The now finally sharp decline of the front-end of the Dubai crude curve is thus a strong shift. Weakness in the Dubai crude marker is weakness in the core of the oil market. The core which has helped to hold the oil market elevated.

Facts supports the weakening. Add in facts of Iraq lifting production from Kurdistan through Turkey. Saudi Arabia lifting production to 10 mb/d in September (normal production level) and lifting exports as well as domestic demand for oil for power for air con is fading along with summer heat. Add also in counter seasonal rise in US crude and product stocks last week. US oil stocks usually decline by 1.3 mb/week this time of year. Last week they instead rose 6.4 mb/week (+7.2 mb if including SPR). Total US commercial oil stocks are now only 2.1 mb below the 2015-19 seasonal average. US oil stocks normally decline from now to Christmas. If they instead continue to rise, then it will be strongly counter seasonal rise and will create a very strong bearish pressure on oil prices.

Will OPEC+ lift its voluntary quotas by zero, 137 kb/d, 500 kb/d or 1.5 mb/d? On Sunday of course OPEC+ will decide on how much to unwind of the remaining 1.5 mb/d of voluntary quotas for November. Will it be 137 kb/d yet again as for October? Will it be 500 kb/d as was talked about earlier this week? Or will it be a full unwind in one go of 1.5 mb/d? We think most likely now it will be at least 500 kb/d and possibly a full unwind. We discussed this in a not earlier this week: ”500 kb/d of voluntary quotas in October. But a full unwind of 1.5 mb/d”

The strength in the front-end of the Dubai curve held out through summer while Brent and WTI curve structures weakened steadily. That core strength helped to keep flat crude oil prices elevated close to the 70-line. Now also the Dubai curve has given in.

Brent crude oil forward curves

Total US commercial stocks now close to normal. Counter seasonal rise last week. Rest of year?

Total US crude and product stocks on a steady trend higher.

Analys

OPEC+ will likely unwind 500 kb/d of voluntary quotas in October. But a full unwind of 1.5 mb/d in one go could be in the cards

Down to mid-60ies as Iraq lifts production while Saudi may be tired of voluntary cut frugality. The Brent December contract dropped 1.6% yesterday to USD 66.03/b. This morning it is down another 0.3% to USD 65.8/b. The drop in the price came on the back of the combined news that Iraq has resumed 190 kb/d of production in Kurdistan with exports through Turkey while OPEC+ delegates send signals that the group will unwind the remaining 1.65 mb/d (less the 137 kb/d in October) of voluntary cuts at a pace of 500 kb/d per month pace.

Signals of accelerated unwind and Iraqi increase may be connected. Russia, Kazakhstan and Iraq were main offenders versus the voluntary quotas they had agreed to follow. Russia had a production ’debt’ (cumulative overproduction versus quota) of close to 90 mb in March this year while Kazakhstan had a ’debt’ of about 60 mb and the same for Iraq. This apparently made Saudi Arabia angry this spring. Why should Saudi Arabia hold back if the other voluntary cutters were just freeriding? Thus the sudden rapid unwinding of voluntary cuts. That is at least one angle of explanations for the accelerated unwinding.

If the offenders with production debts then refrained from lifting production as the voluntary cuts were rapidly unwinded, then they could ’pay back’ their ’debts’ as they would under-produce versus the new and steadily higher quotas.

Forget about Kazakhstan. Its production was just too far above the quotas with no hope that the country would hold back production due to cross-ownership of oil assets by international oil companies. But Russia and Iraq should be able to do it.

Iraqi cumulative overproduction versus quotas could reach 85-90 mb in October. Iraq has however steadily continued to overproduce by 3-5 mb per month. In July its new and gradually higher quota came close to equal with a cumulative overproduction of only 0.6 mb that month. In August again however its production had an overshoot of 100 kb/d or 3.1 mb for the month. Its cumulative production debt had then risen to close to 80 mb. We don’t know for September yet. But looking at October we now know that its production will likely average close to 4.5 mb/d due to the revival of 190 kb/d of production in Kurdistan. Its quota however will only be 4.24 mb/d. Its overproduction in October will thus likely be around 250 kb/d above its quota with its production debt rising another 7-8 mb to a total of close to 90 mb.

Again, why should Saudi Arabia be frugal while Iraq is freeriding. Better to get rid of the voluntary quotas as quickly as possible and then start all over with clean sheets.

Unwinding the remaining 1.513 mb/d in one go in October? If OPEC+ unwinds the remaining 1.513 mb/d of voluntary cuts in one big go in October, then Iraq’s quota will be around 4.4 mb/d for October versus its likely production of close to 4.5 mb/d for the coming month..

OPEC+ should thus unwind the remaining 1.513 mb/d (1.65 – 0.137 mb/d) in one go for October in order for the quota of Iraq to be able to keep track with Iraq’s actual production increase.

October 5 will show how it plays out. But a quota unwind of at least 500 kb/d for Oct seems likely. An overall increase of at least 500 kb/d in the voluntary quota for October looks likely. But it could be the whole 1.513 mb/d in one go. If the increase in the quota is ’only’ 500 kb/d then Iraqi cumulative production will still rise by 5.7 mb to a total of 85 mb in October.

Iraqi production debt versus quotas will likely rise by 5.7 mb in October if OPEC+ only lifts the overall quota by 500 kb/d in October. Here assuming historical production debt did not rise in September. That Iraq lifts its production by 190 kb/d in October to 4.47 mb/d (August level + 190 kb/d) and that OPEC+ unwinds 500 kb/d of the remining quotas in October when they decide on this on 5 October.

-

Nyheter4 veckor sedan

Nyheter4 veckor sedanMahvie Minerals i en guldtrend

-

Analys4 veckor sedan

Analys4 veckor sedanVolatile but going nowhere. Brent crude circles USD 66 as market weighs surplus vs risk

-

Nyheter4 veckor sedan

Nyheter4 veckor sedanAktier i guldbolag laggar priset på guld

-

Nyheter3 veckor sedan

Nyheter3 veckor sedanKinas elproduktion slog nytt rekord i augusti, vilket även kolkraft gjorde

-

Nyheter3 veckor sedan

Nyheter3 veckor sedanTyskland har så höga elpriser att företag inte har råd att använda elektricitet

-

Nyheter4 veckor sedan

Nyheter4 veckor sedanGuld når sin högsta nivå någonsin, nu även justerat för inflation

-

Nyheter4 veckor sedan

Nyheter4 veckor sedanDet stigande guldpriset en utmaning för smyckesköpare

-

Analys4 veckor sedan

Analys4 veckor sedanWaiting for the surplus while we worry about Israel and Qatar