Analys

SHB Råvarubrevet 14 november 2011

Stämningen på marknaden har under veckan pendlat från eufori till nedstämdhet. Veckan började med en uppgång på aktiebörserna, bland annat driven av rykten om Berlusconis avgång som premiärminister. De senaste dagarna har dock präglats av en uppgivenhet inför problemen i Europa eftersom marknadernas aktörer misstror det europeiska ledarskapets förmåga att lösa skuldproblematiken. Italienska statspapper var i fokus under veckan och handlades som högst till en ränta på 7%.

Stämningen på marknaden har under veckan pendlat från eufori till nedstämdhet. Veckan började med en uppgång på aktiebörserna, bland annat driven av rykten om Berlusconis avgång som premiärminister. De senaste dagarna har dock präglats av en uppgivenhet inför problemen i Europa eftersom marknadernas aktörer misstror det europeiska ledarskapets förmåga att lösa skuldproblematiken. Italienska statspapper var i fokus under veckan och handlades som högst till en ränta på 7%.

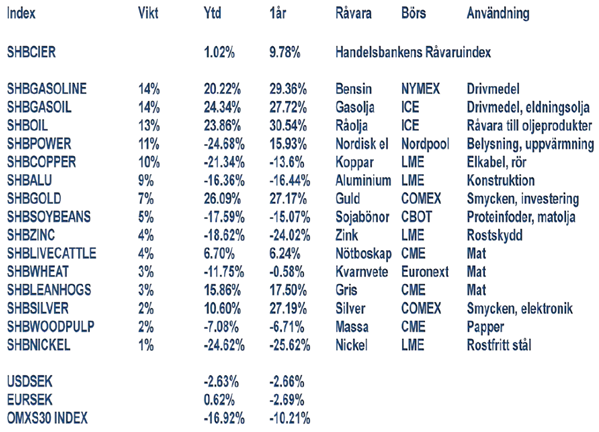

Huvuddelen av kundaffärerna har under veckan varit jordbruksrelaterade. Kontrakt som närmar sig förfall har stängts och nya görs längre ut på kurvan. Lantbrukare har kunnat säkra in framtida skördar på över 1.80 kr/kg (via amerikanska marknaden), vilket ses som en attraktiv nivå. Metall – och energikunderna har avvaktat från att göra affärer på grund av det högst osäkra marknadsläget. Vårt råvaruindex har gått ned 0.47 % under veckan, vilket summerar årets uppgång till 9.78%.

El

Elmarknaden började veckan på låga systempriser runt 40 EUR. Efter väderprognoser som förutspådde kallare och torrare väder så handlades priset på som högst 44.44. Kunder ställer mycket frågor kring de ”nya” prisområdena, men än så länge stannar det vid förfrågningar. Det verkar som de flesta är villiga att bära spreadrisken mot systempriserna. Vi har prognostiserat högre elpriser och vår tro är fortsatt att elpriser kan gå kraftigt norrut när den riktiga vintern anländer.

Metaller

Stålpriset (Hot Rolled Coil) för Europa har fallit under veckan, för att handlas på strax över 500 USD/ton. Enligt en undersökning ser endast 20 procent av marknadsaktörerna en prishöjning de närmaste 3 månaderna. Vi tror på fortsatt fallande priser, drivet av överproduktion i USA och billigare järnmalm. Järnmalmspriset har fallit brant de senaste veckorna och trots en uppgång de senaste dagarna till 134.80 USD/ton, tror vi att dagens nivåerna kommer trycka ned stålpriset under en längre tid.

Kopparpriset fortsätter att sjunka för andra veckan i rad. Kopparn handlas i skrivande stund under 7 480 USD/ton, vilket motsvarar en nedgång på 5,8% sedan öppningen i måndags. Vid Freeport-McMoRan koppar- och guldgruva i Indonesien går strejken in i sin åttonde vecka. Facket tackade under veckan nej till erbjudandet om en 35- procentig lönehöjning; kravet från facket är att lönerna ska öka från $1,5 till $7,5 per timme. Strejken, som omfattar 8 000 arbetare, väntas pågå till den 15 december, vilket betyder en fortsatt utbudsstörning för kopparn. Lagernivåerna på LME har under veckan minskat med 10 150 ton till 407 700 ton. Trots utbudstörningar och lägre lager, faller priset på koppar till följd av utsikterna för Europas tillväxt och hur skuldkrisen ska lösas. Förväntad BNP tillväxt har skruvats ned från 1,6% till 1,5% för 2011, och ned från 1,8% till 0,5% för 2012. Rapporter som visar att exporttillväxten från Kina inte ökar lika mycket som väntat hjälper till att hålla priset nere. Vi tror att priset på koppar kommer fortsätta vara volatilt så länge som skuldkrisen i Europa inte är under kontroll. På en längre horisont ser vi koppar som köpvärt på dagens nivåer.

Även priset på nickel pressas av oron över Europas skuldkris vilket leder till minskad efterfrågan. Nickel har under veckan tappat 4% och handlas nu till 18 050 USD/ton. Trots att lager för nickel på LME har minskat denna vecka sjunker priset vilket visar att efterfrågan kraftigt har minskat. I förra råvarubrevet skrev vi om misstänkt överkapacitet på Nickel Pig Iron, vilket nu visats sig i minskad produktion. Marginalkostnaden för NPI ligger runt 23 603 USD/ton och med nickelpriser på nivåer på 19 000USD/ton känns det naturligt att fokusera på mer lönsamma metaller. Produktion av NPI under tredje kvartalet låg på 55 000 ton och förväntad produktionsnivå för fjärde kvartalet är 45 000ton. Vi tror fortsatt på sidledes rörelse för nickel, men även för aluminium och zink.

Olja

Brentoljan gick upp i början av veckan sedan IAEA (International Atomic Energy Agency) släppt en rapport om Irans atomprogram, vilket spred rädsla för politisk oro i Mellanöstern. Priset påverkades av utvecklingen på världens aktiemarknader och problemen i Italien, för att till slut förstärkas under slutet av veckan.

IEA (International Energy Agency) tog i torsdags ned sina estimat för den globala efterfrågan på olja med 70 000 fat/dag under 2011 och 20 000 fat/dag år 2012. Revisionen ansågs vara relativt försiktig av marknadens aktörer.

Libyens oljeproduktion visar mycket större framsteg än väntat, och ligger nu på 530 000 fat/dag och verkar nå en produktion på 1.17 miljoner fat/dag under Q4, 2012.

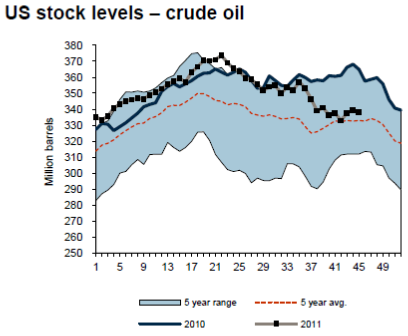

Amerikanska oljelager visade den största veckovisa nedgången hittills i år, totalt ned 15.3 miljoner fat/dag (råolja och alla petroleumprodukter). Stark efterfrågan och låg import har bidragit till lagerreduktionen. Lagren sjönk med 1.4 miljoner fat (väntat var +0.4), eftersom raffinaderiutnyttjandet bara var 80.8% mot 82.8% veckan innan.

Guld

Guldpriset befinner sig fortsättningsvis på historiskt höga nivåer. Sedan årsskiftet har priset stigit med cirka 25 %. Efter att förra veckobrevet publicerats, den 28 oktober, sjönk guldpriset tillbaka på förhoppningar om att en lösning i euroområdet närmade sig. Men i takt med att skuldkrisen förvärrats ytterligare under de senaste två veckorna har guldpriset återigen börjat stiga. För första gången på sju veckor steg guldpriset, den 8 november, till över 1 800 USD/uns. Detta ses som en effekt av att investerare söker sig till säkrare tillgångsslag.

Under förutsättning att skuldkrisen i Europa fortsätter och får ytterligare spridningseffekter, ställer sig många guldhandlare och analytiker bakom ett ännu starkare guldpris. Det finns dock en risk att tilltagande börsras tvingar investerar att realisera sina guldpositioner för att täcka förluster och ökade krav på säkerheter för andra derivatpositioner. Detta talar istället för en prisnedgång.

Sammanfattningsvis finns det stöd för ett guldpris på upp mot 1950 USD/uns under första kvartalet nästa år.

Vete

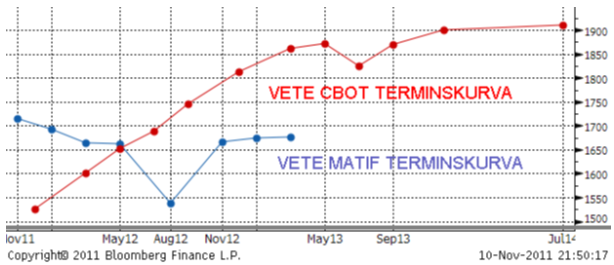

Vetepriset på Matif har gått ned något sedan förra torsdagens stängningskurs, likaså vetet i Chicago. Vetet i Chicago har påverkats negativt av en starkare amerikansk dollar. Onsdagens rapport från USDA (se nästa sida) innehöll inga större förändringar för vetet och fick därför liten påverkan på prisutvecklingen.

Det behövs fortfarande mer regn på det amerikanska höstvetet, temperaturen är dock ovanligt hög vilket lindrar något. Det är fortsatt torrt även för det ukrainska höstvetet, som är i väldigt dåligt skick inför vintern. I Argentina har viss nederbörd kommit, vilket gynnar vetet för vilket skörden startar i december. Höstvetet i EU uppges generellt sett vara i gott skick. Förväntningarna är fortfarande höga på den australiensiska veteskörden men det regnar lite för mycket i en del områden vilket kan skapa problem med kvalitén.

Med allt hårdare konkurrens på exportmarknaden är det allt svårare att se stigande vetepriser framöver, både europeiskt och amerikanskt vete har fortsatt svårt att vinna affärer. I veckan har Egypten köpt vete av ryskt och ukrainskt ursprung, även denna gång var det argentinska vetet billigast men förlorade som förut på grund av höga fraktkostnader. Det finns gott om vete i världen och det är svårt att se stigande vetepriser framöver.

Idag har nästa års veteskörd kunnat säkras på klart attraktiva nivåer på omkring SEK 1,80/kg på Chicago och knappt SEK 1,70/kg på Matif.

Majs

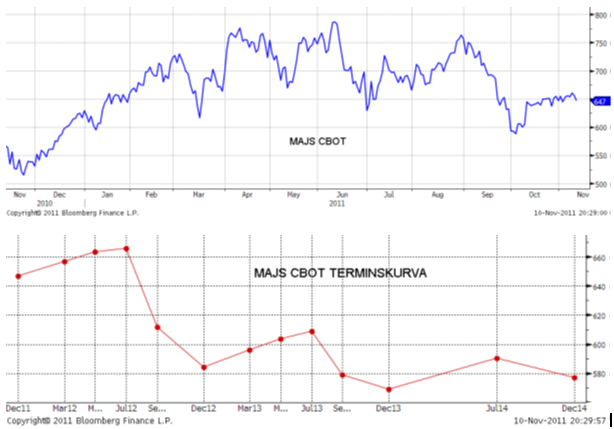

Terminspriserna på majs i Chicago har gått ned något sedan förra veckan, påverkat delvis av en starkare amerikansk dollar.

Sådden av majs i Argentina är fortfarande något försenad, mer nederbörd behövs.

Enligt officiella uppgifter från Kina uppskattas landets import av majs säsongen 2011/12 till rekordhöga 5 miljoner ton, det för att klara av den kraftigt växande grisproduktionen. Det är dock klart lägre än flera analytikers uppskattning men ändå ett första erkännande att de behöver importera betydande mängder. Med 5 miljoner ton skulle Kina bli världens femte största importör av majs – efter Japan, Mexico, Sydkorea och Egypten. I onsdagens rapport från USDA uppskattas Kinas import till 3 miljoner ton.

Torrt väder i USA snabbar på skörden som snart är klar, men avkastningsnivån som rapporterades i onsdagens rapport från USDA är fortfarande något för hög enligt flera skörderapporter. Det verkliga läget är svårbedömt då avkastningsnivån varierat stort inom landet.

Det finns relativt gott om majs i världen, inte minst i Ukraina som visat sig klart konkurrenskraftiga med stora försäljningar till Japan. Konkurrensen kommer dessutom öka framöver från fodervete från Australien och majs från Sydamerika. Den ökade konkurrensen från andra länder kommer minska USA:s export men en lägre inhemsk produktion bör begränsa en prisnedgång.

Sojabönor

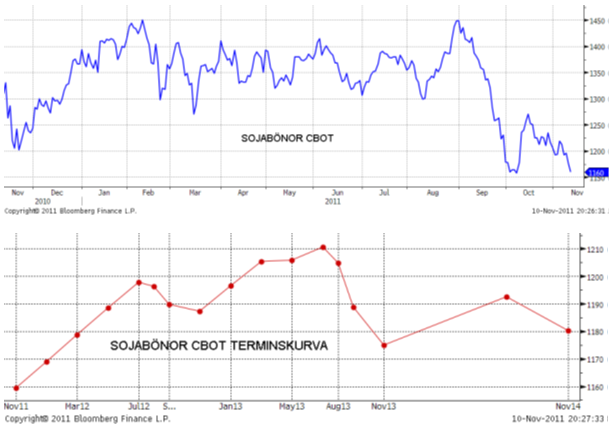

Terminspriserna på sojabönor i Chicago har gått ned sedan förra veckan, påverkat av uppjusterade prognoser för den sydamerikanska skörden och en starkare dollar.

Sådden i Brasilien går snabbt framåt vilket ökar förutsättningarna för en hög skörd. Tidigare i veckan rapporterades att 54 procent av sådden var avklarad, 12 procent över förra året vid samma tidpunkt och 13 procent högre än snittet för de senaste fem åren.

Kinas sojaimport under oktober månad var den lägsta på sju månader, men ändå rekordhögt för oktober.

Avkastningen för de amerikanska sojabönorna justerades ned marginellt i onsdagens rapport från USDA, men många menar fortfarande att USDA är något för positiva i sin prognos. Prisutvecklingen framöver kommer styras väldigt mycket av väderutvecklingen i Sydamerika, förväntningarna på produktionen är väldigt hög vilket kräver ett bra väder flera månader framåt.

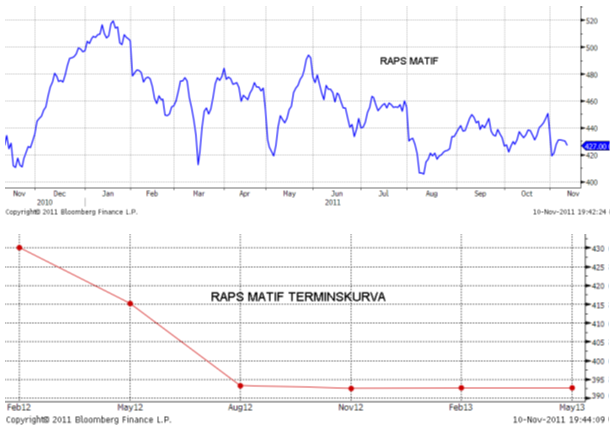

Raps

Terminspriserna på raps har stigit något under den gångna veckan delvis med stöd från stigande priser på råolja. En försvagning av euron har även det gett stöd till högre priser.

En möjlig risk för utvintring i kombination med minskad areal i ett flertal länder i EU gör att det är svårt att tro på lägre priser.

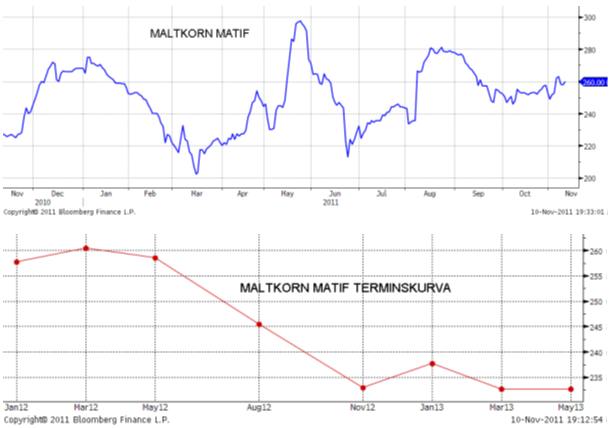

Maltkorn

Terminspriserna på maltkorn har gått upp något sedan förra veckan utan några större nyheter.

EU:s kornproduktion säsongen 2011/12 uppskattas till 52,6 miljoner ton, marginellt under årets skörd om 52,7 miljoner ton. Maltkornskörden beräknas dock öka med 400.000 ton till 10,4 miljoner ton.

Argentinas och Australiens maltkornsskörd startar om några veckor, för tillfället ser skördarna ut att bli stora vilket kan ge press nedåt på priser.

Som vi tidigare skrivit anser vi att prissäkring av nästa års skörd kan göras på klart attraktiva prisnivåer.

Kakao

Kakaopriset har gått ner med 20 % under året, främst p.g.a. spekulation om ett globalt utbudsöverskott. Under den senaste tvåveckorsperioden har kakaopriset hunnit sjunka och stiga, för att sedan sjunka igen. Under fredagen handlades kakao under 2 500 USD/ton, vilket är den lägsta noteringen på två år.

Prisbilden präglas av förväntningar där det finns ett överutbud i marknaden som håller priserna nere, denna bild håller dock på att förändras. Kakaobönor som levererats till hamnar i Elfenbenskusten, som är den största kakaoodlare i världen, har rapporterats minska med 14 % under oktober månad, jämfört med året innan. Kakaopriset börjar se alltmer attraktivt ut och många analytiker tror att det bör kunna attrahera fler köpare. Som en konsekvens av att producenterna håller ner utbudet menar samma analytiker att kakaohandlare anser att terminerna börjar se ”billiga” ut. Dessutom har det rapporterats dåligt väder från Västafrika under den senaste månaden, vilket skulle kunna skada delar av kommande skördar.

Kaffe

Kaffepriset har sedan slutet av september handlats i ett intervall mellan 253 och 223 USD/lb. Den första november sjönk kaffepriset till den lägsta nivån på fyra veckor. Detta tycks vara en reaktion på allmän finansielloro, främst från euroområdet. Under torsdagen har priset dock återhämtat sig och handlades mitt i intervallet.

Det spekuleras att priset på Arabicakaffet bör falla under nästa år. Detta p.g.a. att Brasilien, världens största producent, förväntas leverera en rekordskörd under 2012, en ökning på ca 30 % från föregående år. Vädret i Vietnam är för tillfället gynnsamt och från Vietnamn förväntas därför också skörden bli mycket god. Under de senaste veckorna har det dock rapporterats om kraftigt regn i Centralafrika vilket haft en negativ effekt på skördarna där. Det verkar dock vara torrare i Centralafrika nu och sammantaget antas stora skördar i Brasilien och Vietnam väga tyngst. Det faktum att kaffeproduktionen är globalt spridd skapar det förutsättning för differentieringsfördelar som ökar möjligheten för ett gott utbud. Även om utbudet för nästa år ser positivt ut finns det kortsiktig risk för ett tunt utbud.

Bomull

Bomullspriset har sedan mitten av juli hållit sig relativt stabilt och rört sig i ett intervall mellan 114 och 94 USD/lbs. Inför USDA:s rapport som släpptes under onsdagen handlades priset upp något. Detta främst på grund av att investerare stängde sina befintliga positioner.

I USDA:s rapport bedöms det torra vädret påverka produktionen i Texas och sydöstra delarna av USA negativt, därför reviderar man ner den amerikanska produktionen med 308 000 bales (1 bale = 218 kg). På grund av vikande efterfrågan från utlandet justeras samtidigt den amerikanska exporten ned med 200 000 bales. Även prognosen av lagernivåerna revideras ned med 100 000 bushels (5000 bushels= 136 MT).

Världsprognosen för nästkommande år visar på ett större ingående lager än vad som tidigare förväntats. Detta beror främst på uppjusteringar av produktion från Turkmenistan. Under nästa år förväntas dock de höga lagernivåerna kompenseras av en lägre världsproduktion från främst USA och Argentina. I Turkiet förväntas istället produktionen öka, detta väger dock inte volymmässigt lika tungt som minskningen i USA och Argentina. Världskonsumtionen förväntas minska marginellt vilket inte bör ha någon större effekt på lagernivåerna. Enligt en genomgång av analytikernas prisförväntningar om 2012, handlas bomullsterminerna högre än väntat.

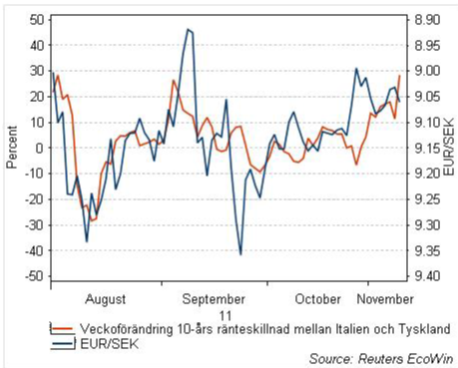

EURSEK

Kronan har hållit sig stabil mot euron under den senaste tvåveckorsperioden. Kronan ser faktiskt ut att gynnas av oron över södra Europa. När oron tilltar stärks kronan. Det är Sveriges goda statsfinanser som hjälper oss i en tid då fokus är högt på södra Europas usla statsfinanser. Vi har en fortsatt positiv syn på den svenska kronan gentemot euron då fokus på skuldkrisen väntas förbli högt. Detta till trots att den globala konjunkturen mattas av vilket historiskt sett har tenderat att leda till en kronförsvagning.

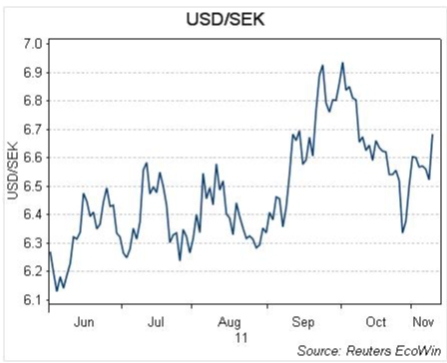

Mot USD fortsätter vi att tro på en kronförsvagning dock. En vikande världskonjunktur är generellt sett positivt för dollarns utveckling.

Handelsbankens Råvaruindex

Handelsbankens råvaruindex består av de underliggande indexen för respektive råvara. Vikterna är bestämda till hälften från värdet av global produktion och till hälften från likviditeten i terminskontrakten.

[box]SHB Råvarubrevet är producerat av Handelsbanken och publiceras i samarbete och med tillstånd på Råvarumarknaden.se[/box]

Ansvarsbegränsning

Detta material är producerat av Svenska Handelsbanken AB (publ) i fortsättningen kallad Handelsbanken. De som arbetar med innehållet är inte analytiker och materialet är inte oberoende investeringsanalys. Innehållet är uteslutande avsett för kunder i Sverige. Syftet är att ge en allmän information till Handelsbankens kunder och utgör inte ett personligt investeringsråd eller en personlig rekommendation. Informationen ska inte ensamt utgöra underlag för investeringsbeslut. Kunder bör inhämta råd från sina rådgivare och basera sina investeringsbeslut utifrån egen erfarenhet.

Informationen i materialet kan ändras och också avvika från de åsikter som uttrycks i oberoende investeringsanalyser från Handelsbanken. Informationen grundar sig på allmänt tillgänglig information och är hämtad från källor som bedöms som tillförlitliga, men riktigheten kan inte garanteras och informationen kan vara ofullständig eller nedkortad. Ingen del av förslaget får reproduceras eller distribueras till någon annan person utan att Handelsbanken dessförinnan lämnat sitt skriftliga medgivande. Handelsbanken ansvarar inte för att materialet används på ett sätt som strider mot förbudet mot vidarebefordran eller offentliggörs i strid med bankens regler.

Finansiellt instruments historiska avkastning är inte en garanti för framtida avkastning. Värdet på finansiella instrument kan både öka och minska och det är inte säkert att du får tillbaka hela det investerade kapitalet.

Analys

Tightening fundamentals – bullish inventories from DOE

The latest weekly report from the US DOE showed a substantial drawdown across key petroleum categories, adding more upside potential to the fundamental picture.

Commercial crude inventories (excl. SPR) fell by 5.8 million barrels, bringing total inventories down to 415.1 million barrels. Now sitting 11% below the five-year seasonal norm and placed in the lowest 2015-2022 range (see picture below).

Product inventories also tightened further last week. Gasoline inventories declined by 2.1 million barrels, with reductions seen in both finished gasoline and blending components. Current gasoline levels are about 3% below the five-year average for this time of year.

Among products, the most notable move came in diesel, where inventories dropped by almost 4.1 million barrels, deepening the deficit to around 20% below seasonal norms – continuing to underscore the persistent supply tightness in diesel markets.

The only area of inventory growth was in propane/propylene, which posted a significant 5.1-million-barrel build and now stands 9% above the five-year average.

Total commercial petroleum inventories (crude plus refined products) declined by 4.2 million barrels on the week, reinforcing the overall tightening of US crude and products.

Analys

Bombs to ”ceasefire” in hours – Brent below $70

A classic case of “buy the rumor, sell the news” played out in oil markets, as Brent crude has dropped sharply – down nearly USD 10 per barrel since yesterday evening – following Iran’s retaliatory strike on a U.S. air base in Qatar. The immediate reaction was: “That was it?” The strike followed a carefully calibrated, non-escalatory playbook, avoiding direct threats to energy infrastructure or disruption of shipping through the Strait of Hormuz – thus calming worst-case fears.

After Monday morning’s sharp spike to USD 81.4 per barrel, triggered by the U.S. bombing of Iranian nuclear facilities, oil prices drifted sideways in anticipation of a potential Iranian response. That response came with advance warning and caused limited physical damage. Early this morning, both the U.S. President and Iranian state media announced a ceasefire, effectively placing a lid on the immediate conflict risk – at least for now.

As a result, Brent crude has now fallen by a total of USD 12 from Monday’s peak, currently trading around USD 69 per barrel.

Looking beyond geopolitics, the market will now shift its focus to the upcoming OPEC+ meeting in early July. Saudi Arabia’s decision to increase output earlier this year – despite falling prices – has drawn renewed attention considering recent developments. Some suggest this was a response to U.S. pressure to offset potential Iranian supply losses.

However, consensus is that the move was driven more by internal OPEC+ dynamics. After years of curbing production to support prices, Riyadh had grown frustrated with quota-busting by several members (notably Kazakhstan). With Saudi Arabia cutting up to 2 million barrels per day – roughly 2% of global supply – returns were diminishing, and the risk of losing market share was rising. The production increase is widely seen as an effort to reassert leadership and restore discipline within the group.

That said, the FT recently stated that, the Saudis remain wary of past missteps. In 2018, Riyadh ramped up output at Trump’s request ahead of Iran sanctions, only to see prices collapse when the U.S. granted broad waivers – triggering oversupply. Officials have reportedly made it clear they don’t intend to repeat that mistake.

The recent visit by President Trump to Saudi Arabia, which included agreements on AI, defense, and nuclear cooperation, suggests a broader strategic alignment. This has fueled speculation about a quiet “pump-for-politics” deal behind recent production moves.

Looking ahead, oil prices have now retraced the entire rally sparked by the June 13 Israel–Iran escalation. This retreat provides more political and policy space for both the U.S. and Saudi Arabia. Specifically, it makes it easier for Riyadh to scale back its three recent production hikes of 411,000 barrels each, potentially returning to more moderate increases of 137,000 barrels for August and September.

In short: with no major loss of Iranian supply to the market, OPEC+ – led by Saudi Arabia – no longer needs to compensate for a disruption that hasn’t materialized, especially not to please the U.S. at the cost of its own market strategy. As the Saudis themselves have signaled, they are unlikely to repeat previous mistakes.

Conclusion: With Brent now in the high USD 60s, buying oil looks fundamentally justified. The geopolitical premium has deflated, but tensions between Israel and Iran remain unresolved – and the risk of missteps and renewed escalation still lingers. In fact, even this morning, reports have emerged of renewed missile fire despite the declared “truce.” The path forward may be calmer – but it is far from stable.

Analys

A muted price reaction. Market looks relaxed, but it is still on edge waiting for what Iran will do

Brent crossed the 80-line this morning but quickly fell back assigning limited probability for Iran choosing to close the Strait of Hormuz. Brent traded in a range of USD 70.56 – 79.04/b last week as the market fluctuated between ”Iran wants a deal” and ”US is about to attack Iran”. At the end of the week though, Donald Trump managed to convince markets (and probably also Iran) that he would make a decision within two weeks. I.e. no imminent attack. Previously when when he has talked about ”making a decision within two weeks” he has often ended up doing nothing in the end. The oil market relaxed as a result and the week ended at USD 77.01/b which is just USD 6/b above the year to date average of USD 71/b.

Brent jumped to USD 81.4/b this morning, the highest since mid-January, but then quickly fell back to a current price of USD 78.2/b which is only up 1.5% versus the close on Friday. As such the market is pricing a fairly low probability that Iran will actually close the Strait of Hormuz. Probably because it will hurt Iranian oil exports as well as the global oil market.

It was however all smoke and mirrors. Deception. The US attacked Iran on Saturday. The attack involved 125 warplanes, submarines and surface warships and 14 bunker buster bombs were dropped on Iranian nuclear sites including Fordow, Natanz and Isfahan. In response the Iranian Parliament voted in support of closing the Strait of Hormuz where some 17 mb of crude and products is transported to the global market every day plus significant volumes of LNG. This is however merely an advise to the Supreme leader Ayatollah Ali Khamenei and the Supreme National Security Council which sits with the final and actual decision.

No supply of oil is lost yet. It is about the risk of Iran closing the Strait of Hormuz or not. So far not a single drop of oil supply has been lost to the global market. The price at the moment is all about the assessed risk of loss of supply. Will Iran choose to choke of the Strait of Hormuz or not? That is the big question. It would be painful for US consumers, for Donald Trump’s voter base, for the global economy but also for Iran and its population which relies on oil exports and income from selling oil out of that Strait as well. As such it is not a no-brainer choice for Iran to close the Strait for oil exports. And looking at the il price this morning it is clear that the oil market doesn’t assign a very high probability of it happening. It is however probably well within the capability of Iran to close the Strait off with rockets, mines, air-drones and possibly sea-drones. Just look at how Ukraine has been able to control and damage the Russian Black Sea fleet.

What to do about the highly enriched uranium which has gone missing? While the US and Israel can celebrate their destruction of Iranian nuclear facilities they are also scratching their heads over what to do with the lost Iranian nuclear material. Iran had 408 kg of highly enriched uranium (IAEA). Almost weapons grade. Enough for some 10 nuclear warheads. It seems to have been transported out of Fordow before the attack this weekend.

The market is still on edge. USD 80-something/b seems sensible while we wait. The oil market reaction to this weekend’s events is very muted so far. The market is still on edge awaiting what Iran will do. Because Iran will do something. But what and when? An oil price of 80-something seems like a sensible level until something do happen.

-

Nyheter3 veckor sedan

Nyheter3 veckor sedanMahvie Minerals växlar spår – satsar fullt ut på guld

-

Nyheter4 veckor sedan

Nyheter4 veckor sedanUppgången i oljepriset planade ut under helgen

-

Nyheter4 veckor sedan

Nyheter4 veckor sedanLåga elpriser i sommar – men mellersta Sverige får en ökning

-

Nyheter3 veckor sedan

Nyheter3 veckor sedanJonas Lindvall är tillbaka med ett nytt oljebolag, Perthro, som ska börsnoteras

-

Analys3 veckor sedan

Analys3 veckor sedanA muted price reaction. Market looks relaxed, but it is still on edge waiting for what Iran will do

-

Nyheter3 veckor sedan

Nyheter3 veckor sedanOljan, guldet och marknadens oroande tystnad

-

Analys4 veckor sedan

Analys4 veckor sedanVery relaxed at USD 75/b. Risk barometer will likely fluctuate to higher levels with Brent into the 80ies or higher coming 2-3 weeks

-

Nyheter3 veckor sedan

Nyheter3 veckor sedanDomstolen ger klartecken till Lappland Guldprospektering