Analys

SHB Råvarubrevet 14 november 2011

Stämningen på marknaden har under veckan pendlat från eufori till nedstämdhet. Veckan började med en uppgång på aktiebörserna, bland annat driven av rykten om Berlusconis avgång som premiärminister. De senaste dagarna har dock präglats av en uppgivenhet inför problemen i Europa eftersom marknadernas aktörer misstror det europeiska ledarskapets förmåga att lösa skuldproblematiken. Italienska statspapper var i fokus under veckan och handlades som högst till en ränta på 7%.

Stämningen på marknaden har under veckan pendlat från eufori till nedstämdhet. Veckan började med en uppgång på aktiebörserna, bland annat driven av rykten om Berlusconis avgång som premiärminister. De senaste dagarna har dock präglats av en uppgivenhet inför problemen i Europa eftersom marknadernas aktörer misstror det europeiska ledarskapets förmåga att lösa skuldproblematiken. Italienska statspapper var i fokus under veckan och handlades som högst till en ränta på 7%.

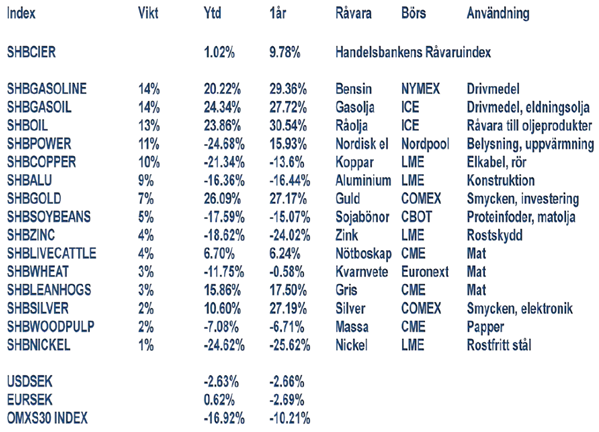

Huvuddelen av kundaffärerna har under veckan varit jordbruksrelaterade. Kontrakt som närmar sig förfall har stängts och nya görs längre ut på kurvan. Lantbrukare har kunnat säkra in framtida skördar på över 1.80 kr/kg (via amerikanska marknaden), vilket ses som en attraktiv nivå. Metall – och energikunderna har avvaktat från att göra affärer på grund av det högst osäkra marknadsläget. Vårt råvaruindex har gått ned 0.47 % under veckan, vilket summerar årets uppgång till 9.78%.

El

Elmarknaden började veckan på låga systempriser runt 40 EUR. Efter väderprognoser som förutspådde kallare och torrare väder så handlades priset på som högst 44.44. Kunder ställer mycket frågor kring de ”nya” prisområdena, men än så länge stannar det vid förfrågningar. Det verkar som de flesta är villiga att bära spreadrisken mot systempriserna. Vi har prognostiserat högre elpriser och vår tro är fortsatt att elpriser kan gå kraftigt norrut när den riktiga vintern anländer.

Metaller

Stålpriset (Hot Rolled Coil) för Europa har fallit under veckan, för att handlas på strax över 500 USD/ton. Enligt en undersökning ser endast 20 procent av marknadsaktörerna en prishöjning de närmaste 3 månaderna. Vi tror på fortsatt fallande priser, drivet av överproduktion i USA och billigare järnmalm. Järnmalmspriset har fallit brant de senaste veckorna och trots en uppgång de senaste dagarna till 134.80 USD/ton, tror vi att dagens nivåerna kommer trycka ned stålpriset under en längre tid.

Kopparpriset fortsätter att sjunka för andra veckan i rad. Kopparn handlas i skrivande stund under 7 480 USD/ton, vilket motsvarar en nedgång på 5,8% sedan öppningen i måndags. Vid Freeport-McMoRan koppar- och guldgruva i Indonesien går strejken in i sin åttonde vecka. Facket tackade under veckan nej till erbjudandet om en 35- procentig lönehöjning; kravet från facket är att lönerna ska öka från $1,5 till $7,5 per timme. Strejken, som omfattar 8 000 arbetare, väntas pågå till den 15 december, vilket betyder en fortsatt utbudsstörning för kopparn. Lagernivåerna på LME har under veckan minskat med 10 150 ton till 407 700 ton. Trots utbudstörningar och lägre lager, faller priset på koppar till följd av utsikterna för Europas tillväxt och hur skuldkrisen ska lösas. Förväntad BNP tillväxt har skruvats ned från 1,6% till 1,5% för 2011, och ned från 1,8% till 0,5% för 2012. Rapporter som visar att exporttillväxten från Kina inte ökar lika mycket som väntat hjälper till att hålla priset nere. Vi tror att priset på koppar kommer fortsätta vara volatilt så länge som skuldkrisen i Europa inte är under kontroll. På en längre horisont ser vi koppar som köpvärt på dagens nivåer.

Även priset på nickel pressas av oron över Europas skuldkris vilket leder till minskad efterfrågan. Nickel har under veckan tappat 4% och handlas nu till 18 050 USD/ton. Trots att lager för nickel på LME har minskat denna vecka sjunker priset vilket visar att efterfrågan kraftigt har minskat. I förra råvarubrevet skrev vi om misstänkt överkapacitet på Nickel Pig Iron, vilket nu visats sig i minskad produktion. Marginalkostnaden för NPI ligger runt 23 603 USD/ton och med nickelpriser på nivåer på 19 000USD/ton känns det naturligt att fokusera på mer lönsamma metaller. Produktion av NPI under tredje kvartalet låg på 55 000 ton och förväntad produktionsnivå för fjärde kvartalet är 45 000ton. Vi tror fortsatt på sidledes rörelse för nickel, men även för aluminium och zink.

Olja

Brentoljan gick upp i början av veckan sedan IAEA (International Atomic Energy Agency) släppt en rapport om Irans atomprogram, vilket spred rädsla för politisk oro i Mellanöstern. Priset påverkades av utvecklingen på världens aktiemarknader och problemen i Italien, för att till slut förstärkas under slutet av veckan.

IEA (International Energy Agency) tog i torsdags ned sina estimat för den globala efterfrågan på olja med 70 000 fat/dag under 2011 och 20 000 fat/dag år 2012. Revisionen ansågs vara relativt försiktig av marknadens aktörer.

Libyens oljeproduktion visar mycket större framsteg än väntat, och ligger nu på 530 000 fat/dag och verkar nå en produktion på 1.17 miljoner fat/dag under Q4, 2012.

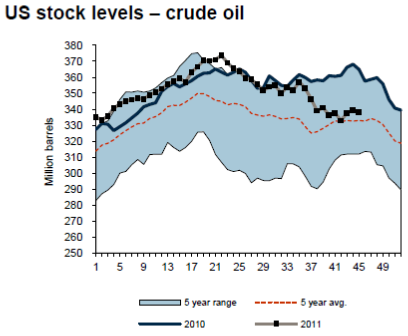

Amerikanska oljelager visade den största veckovisa nedgången hittills i år, totalt ned 15.3 miljoner fat/dag (råolja och alla petroleumprodukter). Stark efterfrågan och låg import har bidragit till lagerreduktionen. Lagren sjönk med 1.4 miljoner fat (väntat var +0.4), eftersom raffinaderiutnyttjandet bara var 80.8% mot 82.8% veckan innan.

Guld

Guldpriset befinner sig fortsättningsvis på historiskt höga nivåer. Sedan årsskiftet har priset stigit med cirka 25 %. Efter att förra veckobrevet publicerats, den 28 oktober, sjönk guldpriset tillbaka på förhoppningar om att en lösning i euroområdet närmade sig. Men i takt med att skuldkrisen förvärrats ytterligare under de senaste två veckorna har guldpriset återigen börjat stiga. För första gången på sju veckor steg guldpriset, den 8 november, till över 1 800 USD/uns. Detta ses som en effekt av att investerare söker sig till säkrare tillgångsslag.

Under förutsättning att skuldkrisen i Europa fortsätter och får ytterligare spridningseffekter, ställer sig många guldhandlare och analytiker bakom ett ännu starkare guldpris. Det finns dock en risk att tilltagande börsras tvingar investerar att realisera sina guldpositioner för att täcka förluster och ökade krav på säkerheter för andra derivatpositioner. Detta talar istället för en prisnedgång.

Sammanfattningsvis finns det stöd för ett guldpris på upp mot 1950 USD/uns under första kvartalet nästa år.

Vete

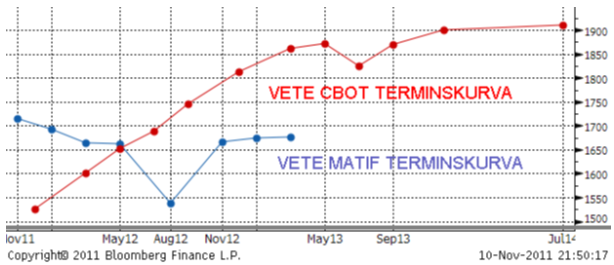

Vetepriset på Matif har gått ned något sedan förra torsdagens stängningskurs, likaså vetet i Chicago. Vetet i Chicago har påverkats negativt av en starkare amerikansk dollar. Onsdagens rapport från USDA (se nästa sida) innehöll inga större förändringar för vetet och fick därför liten påverkan på prisutvecklingen.

Det behövs fortfarande mer regn på det amerikanska höstvetet, temperaturen är dock ovanligt hög vilket lindrar något. Det är fortsatt torrt även för det ukrainska höstvetet, som är i väldigt dåligt skick inför vintern. I Argentina har viss nederbörd kommit, vilket gynnar vetet för vilket skörden startar i december. Höstvetet i EU uppges generellt sett vara i gott skick. Förväntningarna är fortfarande höga på den australiensiska veteskörden men det regnar lite för mycket i en del områden vilket kan skapa problem med kvalitén.

Med allt hårdare konkurrens på exportmarknaden är det allt svårare att se stigande vetepriser framöver, både europeiskt och amerikanskt vete har fortsatt svårt att vinna affärer. I veckan har Egypten köpt vete av ryskt och ukrainskt ursprung, även denna gång var det argentinska vetet billigast men förlorade som förut på grund av höga fraktkostnader. Det finns gott om vete i världen och det är svårt att se stigande vetepriser framöver.

Idag har nästa års veteskörd kunnat säkras på klart attraktiva nivåer på omkring SEK 1,80/kg på Chicago och knappt SEK 1,70/kg på Matif.

Majs

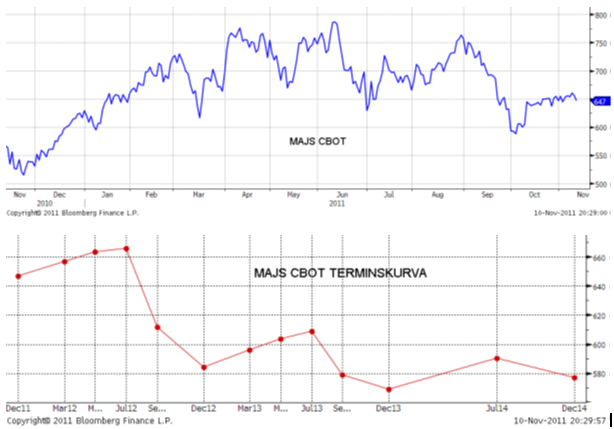

Terminspriserna på majs i Chicago har gått ned något sedan förra veckan, påverkat delvis av en starkare amerikansk dollar.

Sådden av majs i Argentina är fortfarande något försenad, mer nederbörd behövs.

Enligt officiella uppgifter från Kina uppskattas landets import av majs säsongen 2011/12 till rekordhöga 5 miljoner ton, det för att klara av den kraftigt växande grisproduktionen. Det är dock klart lägre än flera analytikers uppskattning men ändå ett första erkännande att de behöver importera betydande mängder. Med 5 miljoner ton skulle Kina bli världens femte största importör av majs – efter Japan, Mexico, Sydkorea och Egypten. I onsdagens rapport från USDA uppskattas Kinas import till 3 miljoner ton.

Torrt väder i USA snabbar på skörden som snart är klar, men avkastningsnivån som rapporterades i onsdagens rapport från USDA är fortfarande något för hög enligt flera skörderapporter. Det verkliga läget är svårbedömt då avkastningsnivån varierat stort inom landet.

Det finns relativt gott om majs i världen, inte minst i Ukraina som visat sig klart konkurrenskraftiga med stora försäljningar till Japan. Konkurrensen kommer dessutom öka framöver från fodervete från Australien och majs från Sydamerika. Den ökade konkurrensen från andra länder kommer minska USA:s export men en lägre inhemsk produktion bör begränsa en prisnedgång.

Sojabönor

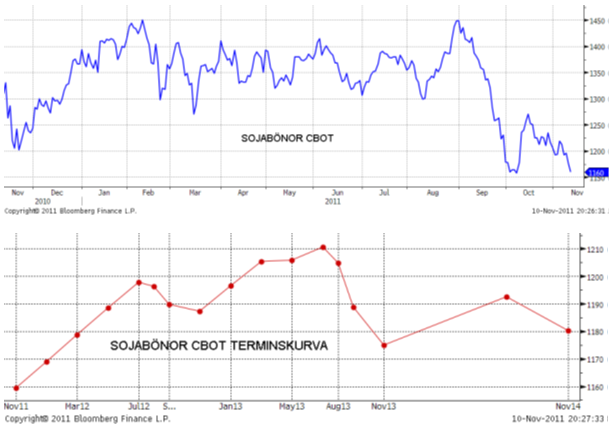

Terminspriserna på sojabönor i Chicago har gått ned sedan förra veckan, påverkat av uppjusterade prognoser för den sydamerikanska skörden och en starkare dollar.

Sådden i Brasilien går snabbt framåt vilket ökar förutsättningarna för en hög skörd. Tidigare i veckan rapporterades att 54 procent av sådden var avklarad, 12 procent över förra året vid samma tidpunkt och 13 procent högre än snittet för de senaste fem åren.

Kinas sojaimport under oktober månad var den lägsta på sju månader, men ändå rekordhögt för oktober.

Avkastningen för de amerikanska sojabönorna justerades ned marginellt i onsdagens rapport från USDA, men många menar fortfarande att USDA är något för positiva i sin prognos. Prisutvecklingen framöver kommer styras väldigt mycket av väderutvecklingen i Sydamerika, förväntningarna på produktionen är väldigt hög vilket kräver ett bra väder flera månader framåt.

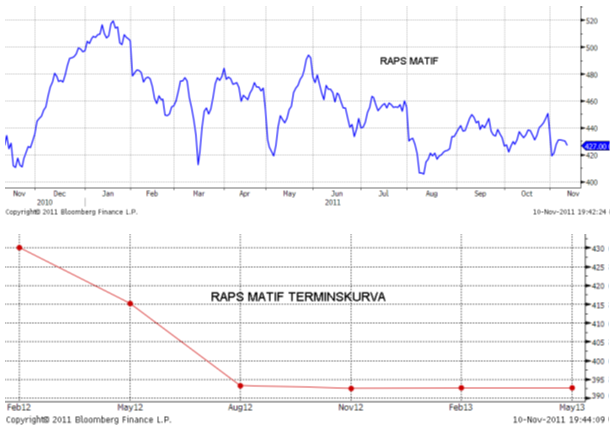

Raps

Terminspriserna på raps har stigit något under den gångna veckan delvis med stöd från stigande priser på råolja. En försvagning av euron har även det gett stöd till högre priser.

En möjlig risk för utvintring i kombination med minskad areal i ett flertal länder i EU gör att det är svårt att tro på lägre priser.

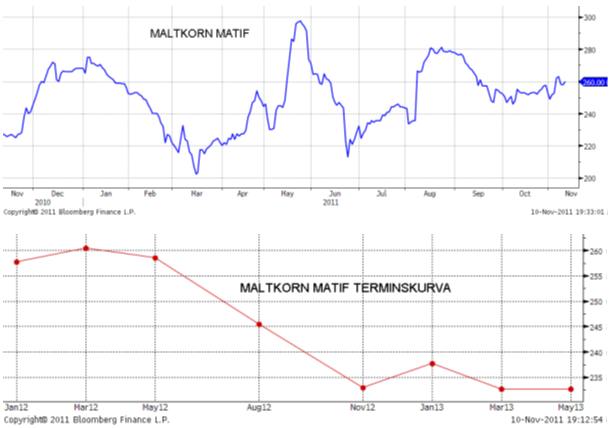

Maltkorn

Terminspriserna på maltkorn har gått upp något sedan förra veckan utan några större nyheter.

EU:s kornproduktion säsongen 2011/12 uppskattas till 52,6 miljoner ton, marginellt under årets skörd om 52,7 miljoner ton. Maltkornskörden beräknas dock öka med 400.000 ton till 10,4 miljoner ton.

Argentinas och Australiens maltkornsskörd startar om några veckor, för tillfället ser skördarna ut att bli stora vilket kan ge press nedåt på priser.

Som vi tidigare skrivit anser vi att prissäkring av nästa års skörd kan göras på klart attraktiva prisnivåer.

Kakao

Kakaopriset har gått ner med 20 % under året, främst p.g.a. spekulation om ett globalt utbudsöverskott. Under den senaste tvåveckorsperioden har kakaopriset hunnit sjunka och stiga, för att sedan sjunka igen. Under fredagen handlades kakao under 2 500 USD/ton, vilket är den lägsta noteringen på två år.

Prisbilden präglas av förväntningar där det finns ett överutbud i marknaden som håller priserna nere, denna bild håller dock på att förändras. Kakaobönor som levererats till hamnar i Elfenbenskusten, som är den största kakaoodlare i världen, har rapporterats minska med 14 % under oktober månad, jämfört med året innan. Kakaopriset börjar se alltmer attraktivt ut och många analytiker tror att det bör kunna attrahera fler köpare. Som en konsekvens av att producenterna håller ner utbudet menar samma analytiker att kakaohandlare anser att terminerna börjar se ”billiga” ut. Dessutom har det rapporterats dåligt väder från Västafrika under den senaste månaden, vilket skulle kunna skada delar av kommande skördar.

Kaffe

Kaffepriset har sedan slutet av september handlats i ett intervall mellan 253 och 223 USD/lb. Den första november sjönk kaffepriset till den lägsta nivån på fyra veckor. Detta tycks vara en reaktion på allmän finansielloro, främst från euroområdet. Under torsdagen har priset dock återhämtat sig och handlades mitt i intervallet.

Det spekuleras att priset på Arabicakaffet bör falla under nästa år. Detta p.g.a. att Brasilien, världens största producent, förväntas leverera en rekordskörd under 2012, en ökning på ca 30 % från föregående år. Vädret i Vietnam är för tillfället gynnsamt och från Vietnamn förväntas därför också skörden bli mycket god. Under de senaste veckorna har det dock rapporterats om kraftigt regn i Centralafrika vilket haft en negativ effekt på skördarna där. Det verkar dock vara torrare i Centralafrika nu och sammantaget antas stora skördar i Brasilien och Vietnam väga tyngst. Det faktum att kaffeproduktionen är globalt spridd skapar det förutsättning för differentieringsfördelar som ökar möjligheten för ett gott utbud. Även om utbudet för nästa år ser positivt ut finns det kortsiktig risk för ett tunt utbud.

Bomull

Bomullspriset har sedan mitten av juli hållit sig relativt stabilt och rört sig i ett intervall mellan 114 och 94 USD/lbs. Inför USDA:s rapport som släpptes under onsdagen handlades priset upp något. Detta främst på grund av att investerare stängde sina befintliga positioner.

I USDA:s rapport bedöms det torra vädret påverka produktionen i Texas och sydöstra delarna av USA negativt, därför reviderar man ner den amerikanska produktionen med 308 000 bales (1 bale = 218 kg). På grund av vikande efterfrågan från utlandet justeras samtidigt den amerikanska exporten ned med 200 000 bales. Även prognosen av lagernivåerna revideras ned med 100 000 bushels (5000 bushels= 136 MT).

Världsprognosen för nästkommande år visar på ett större ingående lager än vad som tidigare förväntats. Detta beror främst på uppjusteringar av produktion från Turkmenistan. Under nästa år förväntas dock de höga lagernivåerna kompenseras av en lägre världsproduktion från främst USA och Argentina. I Turkiet förväntas istället produktionen öka, detta väger dock inte volymmässigt lika tungt som minskningen i USA och Argentina. Världskonsumtionen förväntas minska marginellt vilket inte bör ha någon större effekt på lagernivåerna. Enligt en genomgång av analytikernas prisförväntningar om 2012, handlas bomullsterminerna högre än väntat.

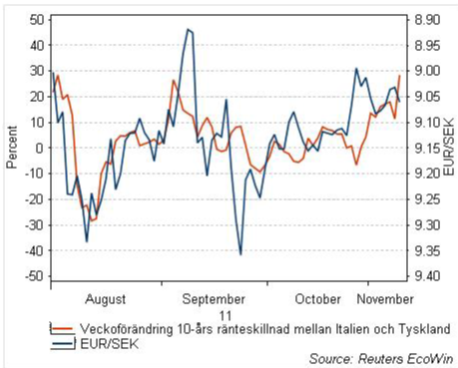

EURSEK

Kronan har hållit sig stabil mot euron under den senaste tvåveckorsperioden. Kronan ser faktiskt ut att gynnas av oron över södra Europa. När oron tilltar stärks kronan. Det är Sveriges goda statsfinanser som hjälper oss i en tid då fokus är högt på södra Europas usla statsfinanser. Vi har en fortsatt positiv syn på den svenska kronan gentemot euron då fokus på skuldkrisen väntas förbli högt. Detta till trots att den globala konjunkturen mattas av vilket historiskt sett har tenderat att leda till en kronförsvagning.

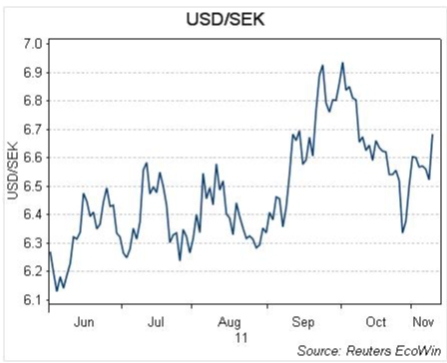

Mot USD fortsätter vi att tro på en kronförsvagning dock. En vikande världskonjunktur är generellt sett positivt för dollarns utveckling.

Handelsbankens Råvaruindex

Handelsbankens råvaruindex består av de underliggande indexen för respektive råvara. Vikterna är bestämda till hälften från värdet av global produktion och till hälften från likviditeten i terminskontrakten.

[box]SHB Råvarubrevet är producerat av Handelsbanken och publiceras i samarbete och med tillstånd på Råvarumarknaden.se[/box]

Ansvarsbegränsning

Detta material är producerat av Svenska Handelsbanken AB (publ) i fortsättningen kallad Handelsbanken. De som arbetar med innehållet är inte analytiker och materialet är inte oberoende investeringsanalys. Innehållet är uteslutande avsett för kunder i Sverige. Syftet är att ge en allmän information till Handelsbankens kunder och utgör inte ett personligt investeringsråd eller en personlig rekommendation. Informationen ska inte ensamt utgöra underlag för investeringsbeslut. Kunder bör inhämta råd från sina rådgivare och basera sina investeringsbeslut utifrån egen erfarenhet.

Informationen i materialet kan ändras och också avvika från de åsikter som uttrycks i oberoende investeringsanalyser från Handelsbanken. Informationen grundar sig på allmänt tillgänglig information och är hämtad från källor som bedöms som tillförlitliga, men riktigheten kan inte garanteras och informationen kan vara ofullständig eller nedkortad. Ingen del av förslaget får reproduceras eller distribueras till någon annan person utan att Handelsbanken dessförinnan lämnat sitt skriftliga medgivande. Handelsbanken ansvarar inte för att materialet används på ett sätt som strider mot förbudet mot vidarebefordran eller offentliggörs i strid med bankens regler.

Finansiellt instruments historiska avkastning är inte en garanti för framtida avkastning. Värdet på finansiella instrument kan både öka och minska och det är inte säkert att du får tillbaka hela det investerade kapitalet.

Analys

Crude oil soon coming to a port near you

Rebounding along with most markets. But concerns over solidity of Gaza peace may also contribute. Brent crude fell 0.8% yesterday to $61.91/b and its lowest close since May this year. This morning it is bouncing up 0.9% to $62.5/b along with a softer USD amid positive sentiment with both equities and industrial metals moving higher. Concerns that the peace in Gaza may be less solid than what one might hope for also yields some support to Brent. Bets on tech stocks are rebounding, defying fears of trade war. Money moving back into markets. Gold continues upwards its strong trend and a softer dollar helps it higher today as well.

US crude & products probably rose 5.6 mb last week (API) versus a normal seasonal decline of 2.4 mb. The US API last night partial and thus indicative data for US oil inventories. Their data indicates that US crude stocks rose 7.4 mb last week, gasoline stocks rose 3.0 mb while Distillate stocks fell 4.8 mb. Altogether an increase in commercial crude and product stocks of 5.6 mb. Commercial US crude and product stocks normally decline by 2.4 mb this time of year. So seasonally adjusted the US inventories rose 8 mb last week according to the indicative numbers by the API. That is a lot. Also, the counter seasonal trend of rising stocks versus normally declining stocks this time of year looks on a solid pace of continuation. If the API is correct then total US crude and product stocks would stand 41 mb higher than one year ago and 6 mb higher than the 2015-19 average. And if we combine this with our knowledge of a sharp increase in production and exports by OPEC(+) and a large increase in oil at sea, then the current trend in US oil inventories looks set to continue. So higher stocks and lower crude oil prices until OPEC(+) switch to cuts. Actual US oil inventory data today at 18:00 CET.

US commercial crude and product stocks rising to 1293 mb in week 41 if last nights indicative numbers from API are correct.

Crude oil soon coming to a port near you. OPEC has lifted production sharply higher this autumn. At the same time demand for oil in the Middle-East has fallen as we have moved out of summer heat and crude oil burn for power for air-conditioning. The Middle-East oil producers have thus been able to lift exports higher on both accounts. Crude oil and condensates on water has shot up by 177 mb since mid-August. This oil is now on its way to ports around the world. And when they arrive, it will likely help to lift stocks onshore higher. That is probably when we will lose the last bit of front-end backwardation the the crude oil curves. That will help to drive the front-month Brent crude oil price down to the $60/b line and revisit the high $50ies/b. Then the eyes will be all back on OPEC+ when they meet in early November and then again in early December.

Crude oil and condensates at sea have moved straight up by 177 mb since mid-August as OPEC(+) has produced more, consumed less and exported more.

Analys

The Mid-East anchor dragging crude oil lower

When it starts to move lower it moves rather quickly. Gaza, China, IEA. Brent crude is down 2.1% today to $62/b after having traded as high as $66.58/b last Thursday and above $70/b in late September. The sell-off follows the truce/peace in Gaze, a flareup in US-China trade and yet another bearish oil outlook from the IEA.

A lasting peace in Gaze could drive crude oil at sea to onshore stocks. A lasting peace in Gaza would probably calm down the Houthis and thus allow more normal shipments of crude oil to sail through the Suez Canal, the Red Sea and out through the Bab-el-Mandeb Strait. Crude oil at sea has risen from 48 mb in April to now 91 mb versus a pre-Covid normal of about 50-60 mb. The rise to 91 mb is probably the result of crude sailing around Africa to be shot to pieces by the Houthis. If sailings were to normalize through the Suez Canal, then it could free up some 40 mb in transit at sea moving onshore into stocks.

The US-China trade conflict is of course bearish for demand if it continues.

Bearish IEA yet again. Getting closer to 2026. Credibility rises. We expect OPEC to cut end of 2025. The bearish monthly report from the IEA is what it is, but the closer we get to 2026, the more likely the IEA is of being ball-park right in its outlook. In its monthly report today the IEA estimates that the need for crude oil from OPEC in 2026 will be 25.4 mb/d versus production by the group in September of 29.1 mb/d. The group thus needs to do some serious cutting at the end of 2025 if it wants to keep the market balanced and avoid inventories from skyrocketing. Given that IEA is correct that is. We do however expect OPEC to implement cuts to avoid a large increase in inventories in Q1-26. The group will probably revert to cuts either at its early December meeting when they discuss production for January or in early January when they discuss production for February. The oil price will likely head yet lower until the group reverts to cuts.

Dubai: The Mid-East anchor dragging crude oil lower. Surplus emerging in Mid-East pricing. Crude oil prices held surprisingly strong all through the summer. A sign and a key source of that strength came from the strength in the front-end backwardation of the Dubai crude oil curve. It held out strong from mid-June and all until late September with an average 1-3mth time-spread premium of $1.8/b from mid-June to end of September. The 1-3mth time-spreads for Brent and WTI however were in steady deterioration from late June while their flat prices probably were held up by the strength coming from the Persian Gulf. Then in late September the strength in the Dubai curve suddenly collapsed. Since the start of October it has been weaker than both the Brent and the WTI curves. The Dubai 1-3mth time-spread now only stands at $0.25/b. The Middle East is now exporting more as it is producing more and also consuming less following elevated summer crude burn for power (Aircon) etc.

The only bear-element missing is a sudden and solid rise in OECD stocks. The only thing that is missing for the bear-case everyone have been waiting for is a solid, visible rise in OECD stocks in general and US oil stocks specifically. So watch out for US API indications tomorrow and official US oil inventories on Thursday.

No sign of any kind of fire-sale of oil from Saudi Arabia yet. To what we can see, Saudi Arabia is not at all struggling to sell its oil. It only lowered its Official Selling Prices (OSPs) to Asia marginally for November. A surplus market + Saudi determination to sell its oil to the market would normally lead to a sharp lowering of Saudi OSPs to Asia. Not yet at least and not for November.

The 5yr contract close to fixed at $68/b. Of importance with respect to how far down oil can/will go. When the oil market moves into a surplus then the spot price starts to trade in a large discount to the 5yr contract. Typically $10-15/b below the 5yr contract on average in bear-years (2009, 2015, 2016, 2020). But the 5yr contract is usually pulled lower as well thus making this approach a moving target. But the 5yr contract price has now been rock solidly been pegged to $68/b since 2022. And in the 2022 bull-year (Brent spot average $99/b), the 5yr contract only went to $72/b on average. If we assume that the same goes for the downside and that 2026 is a bear-year then the 5yr goes to $64/b while the spot is trading at a $10-15/b discount to that. That would imply an average spot price next year of $49-54/b. But that is if OPEC doesn’t revert to cuts and instead keeps production flowing. We think OPEC(+) will trim/cut production as needed into 2026 to prevent a huge build-up in global oil stocks and a crash in prices. But for now we are still heading lower. Into the $50ies/b.

Analys

More weakness and lower price levels ahead, but the world won’t drown in oil in 2026

Some rebound but not much. Brent crude rebounded 1.5% yesterday to $65.47/b. This morning it is inching 0.2% up to $65.6/b. The lowest close last week was on Thursday at $64.11/b.

The curve structure is almost as week as it was before the weekend. The rebound we now have gotten post the message from OPEC+ over the weekend is to a large degree a rebound along the curve rather than much strengthening at the front-end of the curve. That part of the curve structure is almost as weak as it was last Thursday.

We are still on a weakening path. The message from OPEC+ over the weekend was we are still on a weakening path with rising supply from the group. It is just not as rapidly weakening as was feared ahead of the weekend when a quota hike of 500 kb/d/mth for November was discussed.

The Brent curve is on its way to full contango with Brent dipping into the $50ies/b. Thus the ongoing weakening we have had in the crude curve since the start of the year, and especially since early June, will continue until the Brent crude oil forward curve is in full contango along with visibly rising US and OECD oil inventories. The front-month Brent contract will then flip down towards the $60/b-line and below into the $50ies/b.

At what point will OPEC+ turn to cuts? The big question then becomes: When will OPEC+ turn around to make some cuts? At what (price) point will they choose to stabilize the market? Because for sure they will. Higher oil inventories, some more shedding of drilling rigs in US shale and Brent into the 50ies somewhere is probably where the group will step in.

There is nothing we have seen from the group so far which indicates that they will close their eyes, let the world drown in oil and the oil price crash to $40/b or below.

The message from OPEC+ is also about balance and stability. The world won’t drown in oil in 2026. The message from the group as far as we manage to interpret it is twofold: 1) Taking back market share which requires a lower price for non-OPEC+ to back off a bit, and 2) Oil market stability and balance. It is not just about 1. Thus fretting about how we are all going to drown in oil in 2026 is totally off the mark by just focusing on point 1.

When to buy cal 2026? Before Christmas when Brent hits $55/b and before OPEC+ holds its last meeting of the year which is likely to be in early December.

Brent crude oil prices have rebounded a bit along the forward curve. Not much strengthening in the structure of the curve. The front-end backwardation is not much stronger today than on its weakest level so far this year which was on Thursday last week.

The front-end backwardation fell to its weakest level so far this year on Thursday last week. A slight pickup yesterday and today, but still very close to the weakest year to date. More oil from OPEC+ in the coming months and softer demand and rising inventories. We are heading for yet softer levels.

-

Nyheter3 veckor sedan

Nyheter3 veckor sedanOPEC+ missar produktionsmål, stöder oljepriserna

-

Nyheter3 veckor sedan

Nyheter3 veckor sedanEtt samtal om guld, olja, fjärrvärme och förnybar energi

-

Nyheter2 veckor sedan

Nyheter2 veckor sedanGuld nära 4000 USD och silver 50 USD, därför kan de fortsätta stiga

-

Analys3 veckor sedan

Analys3 veckor sedanAre Ukraine’s attacks on Russian energy infrastructure working?

-

Nyheter1 vecka sedan

Nyheter1 vecka sedanGoldman Sachs höjer prognosen för guld, tror priset når 4900 USD

-

Nyheter2 veckor sedan

Nyheter2 veckor sedanBlykalla och amerikanska Oklo inleder ett samarbete

-

Nyheter3 veckor sedan

Nyheter3 veckor sedanGuldpriset uppe på nya höjder, nu 3750 USD

-

Nyheter2 veckor sedan

Nyheter2 veckor sedanEtt samtal om guld, olja, koppar och stål