Analys

SEB Jordbruksprodukter, 2 september 2013

Måndagen för en vecka sedan stod för veckans hela uppgång i priserna på jordbruksprodukter, med ledning av panikköpet i asiatisk handel av sojabönor. Därefter har priserna gått kräftgång. Väderleksprognosen för USA har svängt från hotfullt torrt till betydligt våtare än normalt. Sådden i Brasilien börjar den här veckan och pågår i september. Den fallande realen har stimulerat till en arealökning som bör ge ca 6 mt större skörd. Det finns förutsättningar för fortsatt prisfall, men vad händer sedan? Vi tror priserna går ner på oljeväxter, men är inte lika säkra, därför neutrala, på spannmål.

Måndagen för en vecka sedan stod för veckans hela uppgång i priserna på jordbruksprodukter, med ledning av panikköpet i asiatisk handel av sojabönor. Därefter har priserna gått kräftgång. Väderleksprognosen för USA har svängt från hotfullt torrt till betydligt våtare än normalt. Sådden i Brasilien börjar den här veckan och pågår i september. Den fallande realen har stimulerat till en arealökning som bör ge ca 6 mt större skörd. Det finns förutsättningar för fortsatt prisfall, men vad händer sedan? Vi tror priserna går ner på oljeväxter, men är inte lika säkra, därför neutrala, på spannmål.

Odlingsväder

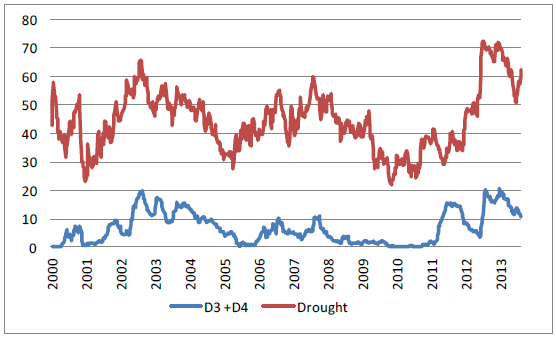

US Drought Monitor rapporterar att per den 27 augusti hade andelen av USA som är torrare än normalt ökat till 62.3% av USA:s yta, från 60% veckan innan. Sedan den 2 juli har andelen ökat med 11 procentenheter från 51%. Nedan ser vi andelen av USA som är drabbat av torka. Den övre kurvan visar andelen som är drabbat av någon form av torka och den nedre visar den andel som är drabbat av de två värsta formerna av torka, ”extrem” och ”exceptionell”.

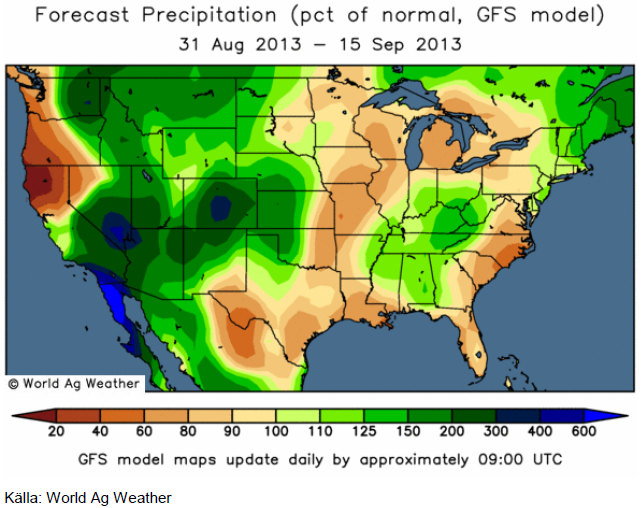

Nedan ser vi 15 dagars prognos för avvikelsen i nederbörd mot det normala i Nordamerika, enligt GFS-modellen. Om du jämför den här bilden med den i förra veckobrevet, ser du att det är väsentligt grönare (mer nederbörd) och betydligt mindre röda toner och där de finns är de väsentligt blekare. Detta är bearish soja och majs.

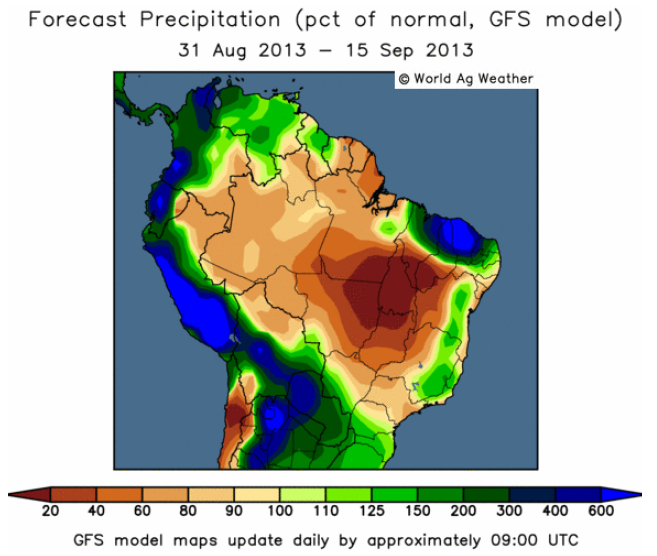

Sådden av sojabönor i Brasilien börjar nu och pågår i resten av månaden. Väderleksförhållandena är bra. Det väntas regna mindre än normalt i Centro Oeste, som vi ser i kartbilden nedan. Detta gör absolut ingenting, eftersom man inte odlar något där. Det är för torrt som det är. Vi ser att Mato Grosso och Paraná väntas få helt normalt väder under prognosperioden som sträcker till hälften av planteringsmånaden.

Jag fick en fråga tidigare i veckan varför Kina importerar så mycket vete just nu, trots att man inte sett några nyheter om att skörden skulle ha slagit fel. Möjligen kan ett nyhetsinslag på BBC den 19 augusti ge svar på det. Där rapporteras om att minst 105 personer har dött och 115 saknas efter översvämningar och härjningarna av en tyfon. Skyfall har orsakat översvämningar i de nordöstra provinserna Liaoning, Jilin och Heilongjiang. Dessa är Kinas kornbodar, där vete är den främsta grödan. Enligt kinas nyhetsbyrå Xinhua är översvämningarna de värsta på ”årtionden”. 265,000 hektar av skörden har förstörts, enligt Xinhua. I södra Kinas Guangdong-provins har 22 personer avlidit i härjningarna av tyfonen som fått namnet Utor. Skyfall i spåren av tyfonen har orsakat än mer skada, men det saknas uppgifter om skador på grödor. Skadorna i norra Kina, kan handla om ett produktionsbortfall på ett par miljoner ton.

Vete

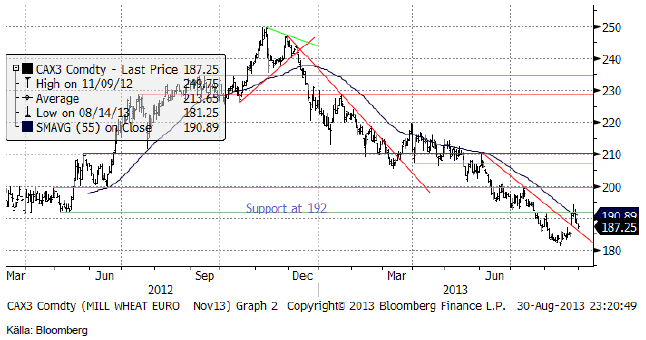

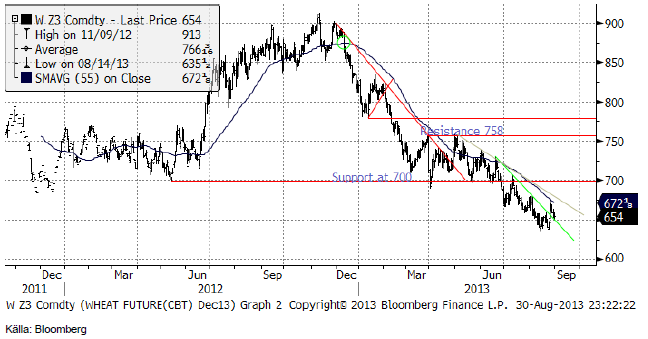

November vetet på Matif bröt det tekniska motståndet i början på veckan, men föll sedan tillbaka. Uppgången började redan när Chicagomarknaden öppnade för veckan klockan 2 på morgonen svensk tid. Det är asiatisk handelstid. Sojabönorna handlades limit up på vad som såg att vara panikstängning av korta positioner. Asien är den största importregionen. Efter en sådan ”blow-out” är det vanligt att prisrörelsen stannar upp och det gjorde den också. När köpbehovet borta, för stunden i alla fall, kunde så priserna falla tillbaka. Tekniskt måste vi inse att vi trots allt har fått ett brott av trenden nedåt. Om det blir bestående återstår att se. Vi gick över till neutral rekommendation i förra veckans brev och vi behåller den.

Decemberkontraktet på CBOT stängde i fredags på 654 cent, vilket är en liten uppgång från förra veckans 646 cent per bushel.

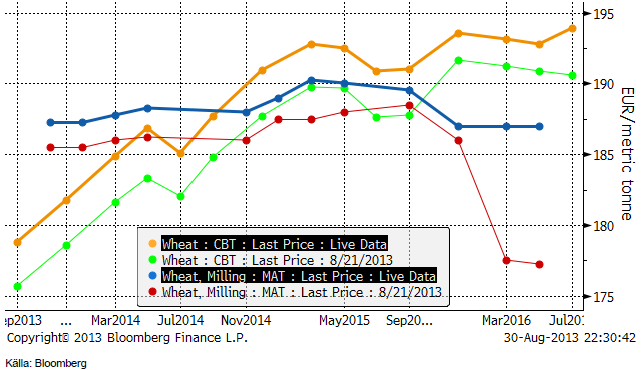

Nedan ser vi terminskurvorna för Chicagovete och Matif-vete i fredags och veckan innan. Det är i princip parallellskift uppåt. Vi ser att Matif-terminerna med leveransdatum år 2016 har hamnat på rätt nivå. Som påpekades förra veckan, var priserna felaktigt under 185 euro per ton på börsen. Orsaken var att ingen handel skett i dessa kontrakt. Vi ser dock återigen, att det är bättre betalt för skörden i Chicagomarknaden än i Matifmarknaden.

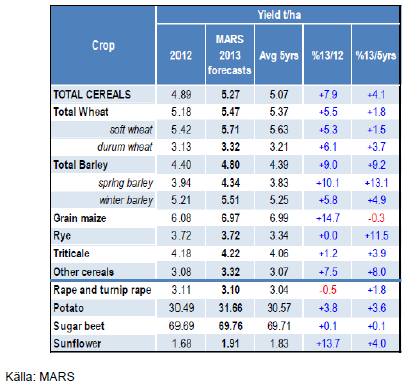

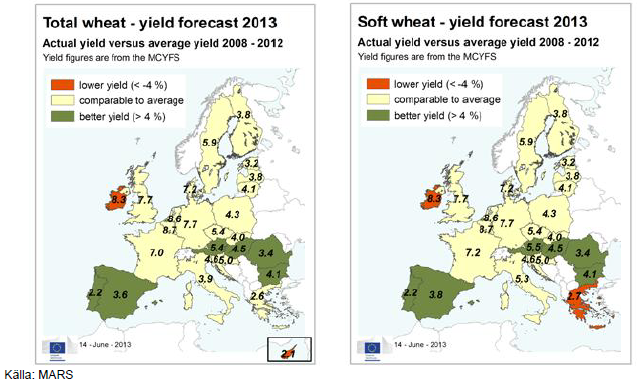

EU Kommissionens MARS-enhet gjorde en marginell justering uppåt i sin senaste rapport gällande den genomsnittliga avkastningen för vete. Även för raps och korn gjordes justeringar uppåt medan avkastningen för majs justeras ner, framförallt till följd av en rejäl revidering nedåt för Ungern (från 6.94 t/ha till 5.05 t/ha) . Rapporteringsperioden har präglats av väderförhållanden med temperaturer över det normala samt nederbörd under det normala i stora delar av Europa. Torrt och varmt väder har framförallt påverkar vårgrödornas utveckling i norra Italien och delar av Ungern, Österrike, Slovenien och Kroatien. Utsikterna för EU-28’s spannmål är dock gynnsamma och estimeras väl över förra årets nivå och det femåriga genomsnittet.

Prognosen för hektarskörden avseende vete inom EU-28 justeras upp marginellt till 5.71 t/ha från förra månadens 5.69 t/ha, vilket är en ökning med 5.3% jämfört med förra året och över det femåriga genomsnittet på 5.63 t/ha. Detta återspeglar uppjusteringar av hektarskörden i Tjeckien, Bulgarien Rumänien och Österrike.

Måndagens Crop Progress från USDA visar att skörden av amerikanskt vårvete går framåt i rask takt. För de 6 stater som rapporterar så är nu 42% av skörden avklarad, en rejäl ökning från förra veckans 18% men något under det 5-åriga genomsnittet på 54% och väl under förra årets 87% vid den här tiden. 67% klassas som ”good/excellent”, en marginell ökning från förra veckans 66%.

Egypten har köpt ytterligare 295 000 ton vete för leverans i början av oktober. Fördelningen blev 60 000 t ryskt vete, 60 000 t rumänskt vete och resten från Ukraina. Det franska vete som offererades blev lätt utkonkurrerat av de aggressiva priserna från Svarta Havs-regionen, och inga offerter lämnades för amerikanskt vete.

Jämfört med förra veckan, är vi nu ännu mindre inställda på att ha säljrekommendation. Vi ser dock ingen anledning att köpa spannmål. Vi behåller, som ovan nämnt, alltså vår neutral-rekommendation.

Liksom förra veckan vill jag påminna om att det finns lantbrukare som nu tänker lagra sin spannmål i hopp om att kunna sälja den dyrare någon gång i vinter. I boken ”Bättre betalt för skörden – riskhantering för lantbrukare” har detta inte varit en framgångsrik strategi i sig, testat sedan 1980. Det är en framgångsrik strategi om det finns ett contango i Chicagomarknaden, som kan ge lönsamhet genom en så kallad ”cash-and-carry trade”. Man tjänar helt enkelt pengar på att terminspremien över spot i terminsmarknaden är större än finansierings- och lagringskostnaden för spannmålen. Det är en lågriskstrategi som i bästa fall ger en attraktiv ränteplacering.

Maltkorn

Maltkornet rekylerade uppåt samtidigt med vetet och oljeväxterna. För maltkornet fanns (och finns) ett starkt stöd vid 200 euro. Jämna siffror tenderar att attrahera köp-ordrar när priset kommer farande uppifrån.

Majs

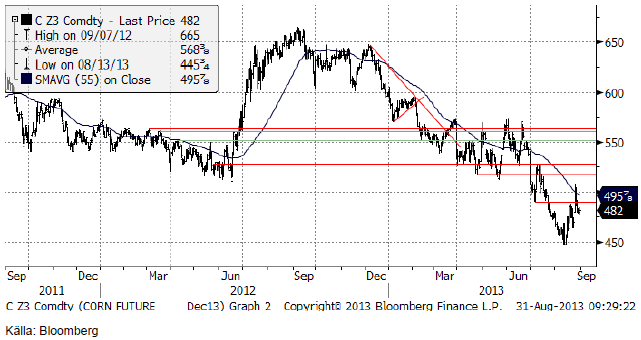

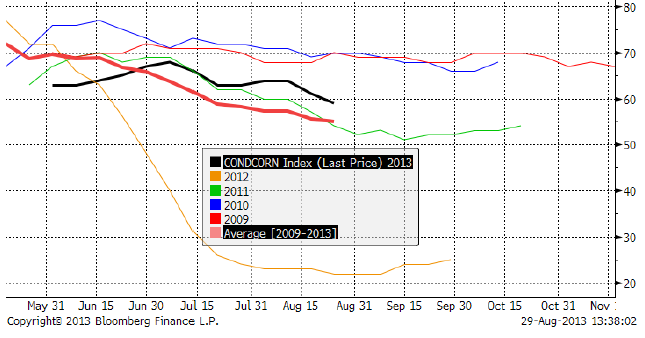

Majspriset (december 2013) har stigit samtidigt som många andra råvaror gjort det, men rekylerade ner i veckan som gick. Allt torrare väder i USA, som har drabbat sojan, framförallt, har ändå haft en effekt på majspriset också. Det är för tidigt att avgöra om uppgången och den lilla rekylen nedåt förra veckan, är början på en ny vändning uppåt, eller bara en paus innan ytterligare prisfall. Vi skriver under sojabönsrubriken om att man i Brasilien ökar arealen sojabönor kraftigt. Till viss del sker detta på bekostnad av betesmark, men till viss del också på bekostnad av majsen.

Måndagens Crop Progress från USDA visade ett något försämrat tillstånd för den amerikanska majsen. För de 18 stater som rapporterar så klassas 59% som ”good/excellent”, ner 2% från veckan innan men väl över förra årets 22% (då torkan tog död på stor del av all majs) samt över det 5-åriga genomsnittet på 56%. Tittar vi tillbaka så kan vi se att tillståndet långsamt har försämrats sedan början på juli då 68% var klassat som ”good/excellent”. För de tre stora producenterna Iowa, Illinois och Indiana har ”good/excellent” justerats ner med 14%, 9% resp. 9% sedan den 7 juli.

70% av majsen har nått mognadsstadiet ”dough”, vilket är en ökning från förra veckans 52%. Förra året, när det rådde torka, låg siffran på 94% vid den här tiden – men det 5-åriga genomsnittet ligger på 79%.

Som nämnt ovan behåller vi alltså förra veckans neutral-rekommendation.

Sojabönor

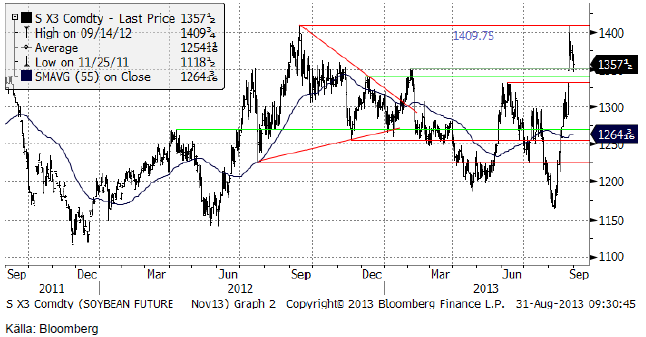

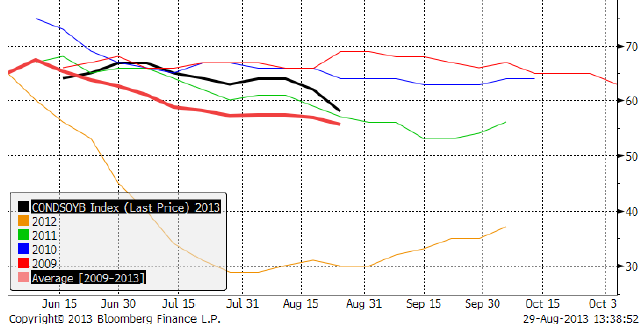

När veckan började i måndags för en vecka sedan hade sojapriset redan handlats upp rejält i asiatisk handel. I Asien finns de stora sojakonsumenterna i världen och uppgången hade karaktären av ”blow out”, dvs panikköp av köpare som legat korta. Teknisk analys bevisade sitt värde igen. Uppgången stannade under det tekniska motståndet på 1409.75 cent, som skapades av toppen i september för ett år sedan. Uppgången i veckan vände på 1409.50. Därefter skedde en liten rekyl. Det tidigare motståndet på 1350 fungerar nu som ett stöd.

Sojamarknaden har oroat sig för att torkan i USA, som inträffat precis när plantorna sätter baljor, ska medföra en mindre skörd än väntat. Flera firmor har successivt sänkt sina skördeestimat och de senaste kommer att ge USA ytterst lite utgående lager.

Å andra sidan väntas Brasilien och resten av Sydamerika öka sin produktion så mycket att det mer än väl kompenserar för eventuell minskning i USA. Det är alltså en kortsiktig och USA-fokuserad brist, som avhjälps ett halvår senare av Brasilien.

Väderleksprognosen enligt GFS-modellen har som vi skrivit om ovan under odlingsväder, slagit om till betydligt mindre torrt / mer vått. Det är möjligt att detta kan trigga ett brott nedåt under stödet på 1350.

Måndagens Crop Progress från USDA visade att även tillståndet för sojabönor har försämrats. 58% klassas nu som ”good/excellent”, ner från förra veckans 62% men fortfarande över förra årets 30% och det 5-åriga genomsnittet på 56%. De stora producenterna har en blandad utveckling vad gäller tillståndet för grödorna. I Illinois och Indiana klassas 60% resp. 67% som ”good/excellent”, medan endast 45% av Iowas grödor och 54% av Minnesotas grödor tillhör denna kategori.

84% av grödorna har uppnått stadiet baljsättning, en ökning från förra veckans 72%. Förra året vid den här tiden låg siffran på 95% och det 5-åriga genomsnittet ligger på 90%. Den globala produktionen av sojabönor estimeras till 282.5 mt av Oil World, vilket är 1.7 mt lägre än tidigare estimat pga försämrade utsikter för grödorna i USA och Kanada.

Nu i september börjar sådden av sojabönor i Brasilien.

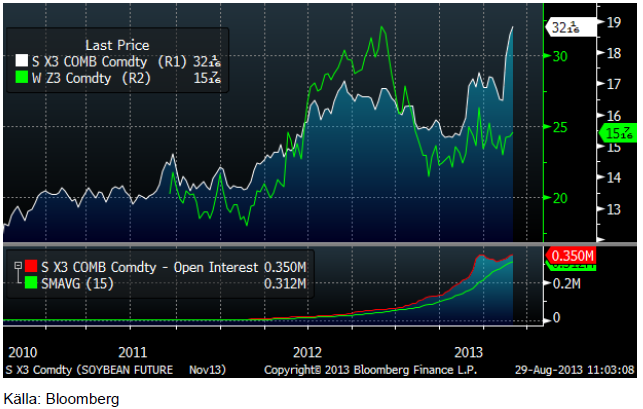

Nedan ser vi sojapriset (SX3) i BRL / bushel som blå linje. Jag har också lagt in vetepriset (WZ3) i BRL/bu, som jämförelse. För en brasiliansk bonde ser priset på soja verkligen ut som ”gefundenes Fressen” – i år igen.

I måndags publicerade den brasilianska konsultfirman AgRural sin första rapport för säsongen. De skriver att skörden 2013/14 kan öka med 6% till rekordhöga 89.1 mt om det blir normala klimatförhållanden. De skriver också att tidiga indikatorer visar att sojaarealen kommer att öka med 6% till 29.5 miljoner hektar. För den största sojaodlande delstaten, Mato Grosso, ökar arealen med 592,000 hektar. Det är lika mycket som den sammanlagda åkerarealen i Skåne, Blekinge och Halland.

AgRural skriver att uppgången av den amerikanska dollarn (kraschen i Brasiliens valuta) har motverkat prisnedgången i sojapriset i Chicago, vilket gör det ekonomiskt attraktivt att öka produktionen i Brasilien.

I Mato Grosso kommer den nya sojaarealen från betesareal. I södra Brasilien, såsom i Paraná, sker expansionen på bekostnad av majsarealen.

Under normala klimatförhållanden , skulle Brasilien vara bakom USA i soja produktionen hos 13 /14 av som uppskattas till över 90 miljoner ton .AgRural estimerar att sommarens majsskörd kommer att minska med 13% och odlas på 6.89 miljoner hektar.

Veckan innan rapporterade ett annat rådgivningsföretag, Safras & Mercado, sin första prognos på sojaskörden och de uppskattade produktionen 2013/14 till 88.17 mt, en ökning med 7% från årets produktion.

I onsdags publicerade den brasilianska firman Agroconsult publicerade en prognos för skörden 2013/14 i. Medan skörden i våras (2012/13) var 82 mt sojabönor, väntar sig Agroconsult att nästa skörd, i vinter blir 88 mt.

USDA:s senaste prognos, från början av augusti, ligger på 85 mt för Brasilien. Det kan komma uppjusteringar där.

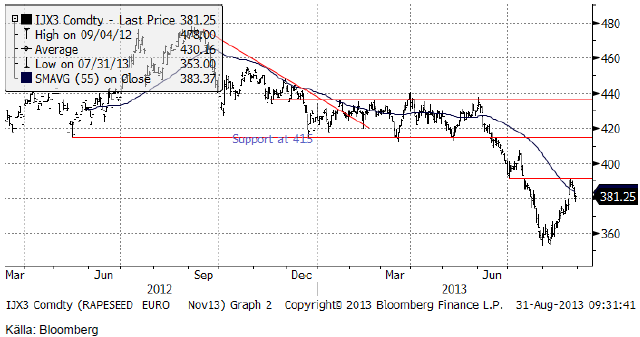

Raps

Rapspriset följde med sojan upp i måndags för en vecka sedan. Vi hann få med det i veckobrevet och rekommenderade sälj. Resten av veckan föll priset. Vi tror att rekylen fortsätter ner, understödd av omslag i väderleksprognosen för USA till blötare väder, vilket kan få sojan på fall.

Förra veckan noterade vi att Stats Canada rapporterade en estimerad skörd av canola på 14.7 mt, vilket är en ökning med 22% från förra året.

Nya nyheter är att Oil World justerar upp sitt estimat för den globala produktionen av raps till rekordhöga 64.8 mt, en ökning med 1.3 mt från tidigare estimat. För den Europeiska Unionen beräknas produktionen att uppgå till 20.8 mt, en ökning med 6.8% från förra året som återspeglar högre skördar i Polen, Tjeckien och Rumänien. Oil World’s prognos för produktionen i Kanada ligger nu på 14.8 mt, en ökning med 6.5%.

Säljrekommendation på raps just nu alltså.

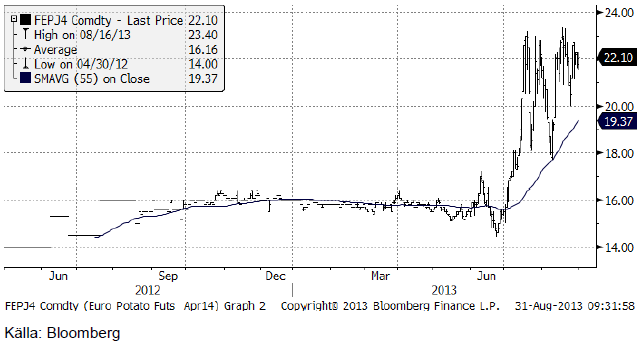

Potatis

Potatispriset har fortsätt att ligga vid 22 euro per 100 Kg på Eurexbörsen.

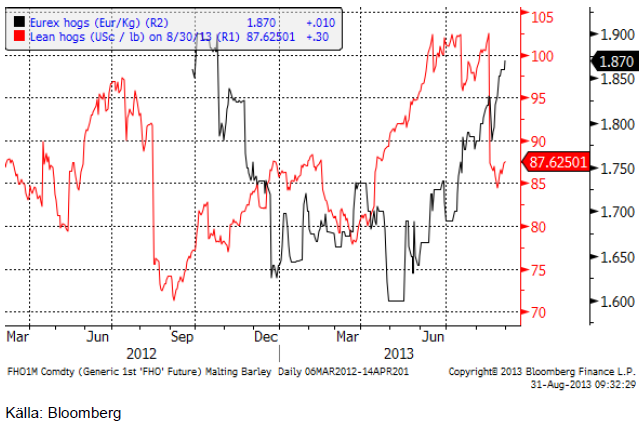

Gris

Eurexpriset har gått upp från 1.85 euro / Kg förra veckan till 1.87 euro / Kg i fredags. Lean hogs-kontraktet i Chicago har också vänt upp igen.

Mjölk

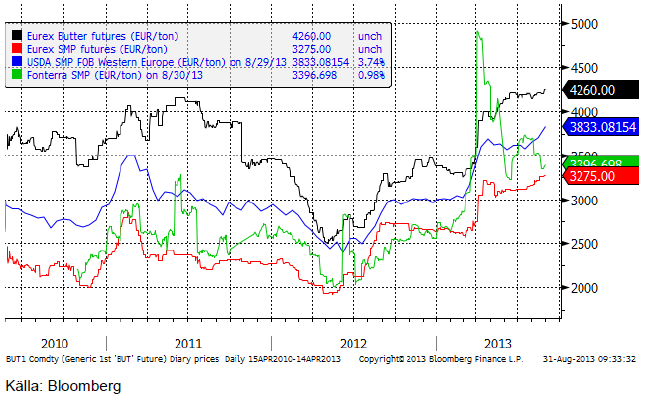

Terminerna på smör och skummjölkspulver vid Eurex-börsen har fortsatt att stiga i veckan som gick. Fonterras pris noterar också en liten uppgång. I Nya Zeeland tonas faran med botulism ner. USDAs europeiska SMP-notering visar också på en uppgång och bekräftar den positiva utvecklingen på Eurex terminsmarknad.

Foderpriserna har fortsatt att falla under sommaren, som vi sett ovan. I våras var bilden klar att de kommande åren kommer att innebära goda priser på mjölk och i synnerhet väsentligt lägre priser på proteinfoder och spannmål. Den här bilden har fortsatt att stärkas.

Socker

Oktoberkontraktet på råsocker fortsätter att ligga i rekyl. Det återstår att se om marknaden vill göra ett nytt test av motståndet – och ta första steget mot en trendvändning uppåt. Tills dess fortsätter vi med neutral rekommendation.

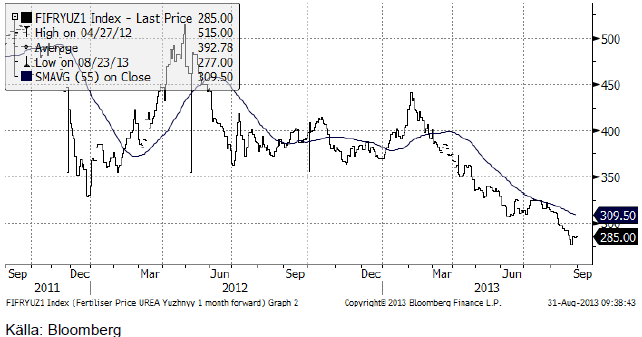

Gödsel

Förhandlingar pågår mellan Ryssland och Vitryssland om den fängslade VD:n för ryska Uralkali av vitrysk polis. Det har ännu inte hänt något med POT:s aktiekurs, varför vi inte tror att det kommit ut några nyheter om att kali-kartellen skulle återuppstå.

Nedan ser vi priset på urea FOB Yuzhnyy, 1 månads termin, i dollar / ton. Det är en liten prisuppgång i veckan.

[box]SEB Veckobrev Jordbruksprodukter är producerat av SEB Merchant Banking och publiceras i samarbete och med tillstånd på Råvarumarknaden.se[/box]

Disclaimer

The information in this document has been compiled by SEB Merchant Banking, a division within Skandinaviska Enskilda Banken AB (publ) (“SEB”).

Opinions contained in this report represent the bank’s present opinion only and are subject to change without notice. All information contained in this report has been compiled in good faith from sources believed to be reliable. However, no representation or warranty, expressed or implied, is made with respect to the completeness or accuracy of its contents and the information is not to be relied upon as authoritative. Anyone considering taking actions based upon the content of this document is urged to base his or her investment decisions upon such investigations as he or she deems necessary. This document is being provided as information only, and no specific actions are being solicited as a result of it; to the extent permitted by law, no liability whatsoever is accepted for any direct or consequential loss arising from use of this document or its contents.

About SEB

SEB is a public company incorporated in Stockholm, Sweden, with limited liability. It is a participant at major Nordic and other European Regulated Markets and Multilateral Trading Facilities (as well as some non-European equivalent markets) for trading in financial instruments, such as markets operated by NASDAQ OMX, NYSE Euronext, London Stock Exchange, Deutsche Börse, Swiss Exchanges, Turquoise and Chi-X. SEB is authorized and regulated by Finansinspektionen in Sweden; it is authorized and subject to limited regulation by the Financial Services Authority for the conduct of designated investment business in the UK, and is subject to the provisions of relevant regulators in all other jurisdictions where SEB conducts operations. SEB Merchant Banking. All rights reserved.

Analys

OPEC+ will likely unwind 500 kb/d of voluntary quotas in October. But a full unwind of 1.5 mb/d in one go could be in the cards

Down to mid-60ies as Iraq lifts production while Saudi may be tired of voluntary cut frugality. The Brent December contract dropped 1.6% yesterday to USD 66.03/b. This morning it is down another 0.3% to USD 65.8/b. The drop in the price came on the back of the combined news that Iraq has resumed 190 kb/d of production in Kurdistan with exports through Turkey while OPEC+ delegates send signals that the group will unwind the remaining 1.65 mb/d (less the 137 kb/d in October) of voluntary cuts at a pace of 500 kb/d per month pace.

Signals of accelerated unwind and Iraqi increase may be connected. Russia, Kazakhstan and Iraq were main offenders versus the voluntary quotas they had agreed to follow. Russia had a production ’debt’ (cumulative overproduction versus quota) of close to 90 mb in March this year while Kazakhstan had a ’debt’ of about 60 mb and the same for Iraq. This apparently made Saudi Arabia angry this spring. Why should Saudi Arabia hold back if the other voluntary cutters were just freeriding? Thus the sudden rapid unwinding of voluntary cuts. That is at least one angle of explanations for the accelerated unwinding.

If the offenders with production debts then refrained from lifting production as the voluntary cuts were rapidly unwinded, then they could ’pay back’ their ’debts’ as they would under-produce versus the new and steadily higher quotas.

Forget about Kazakhstan. Its production was just too far above the quotas with no hope that the country would hold back production due to cross-ownership of oil assets by international oil companies. But Russia and Iraq should be able to do it.

Iraqi cumulative overproduction versus quotas could reach 85-90 mb in October. Iraq has however steadily continued to overproduce by 3-5 mb per month. In July its new and gradually higher quota came close to equal with a cumulative overproduction of only 0.6 mb that month. In August again however its production had an overshoot of 100 kb/d or 3.1 mb for the month. Its cumulative production debt had then risen to close to 80 mb. We don’t know for September yet. But looking at October we now know that its production will likely average close to 4.5 mb/d due to the revival of 190 kb/d of production in Kurdistan. Its quota however will only be 4.24 mb/d. Its overproduction in October will thus likely be around 250 kb/d above its quota with its production debt rising another 7-8 mb to a total of close to 90 mb.

Again, why should Saudi Arabia be frugal while Iraq is freeriding. Better to get rid of the voluntary quotas as quickly as possible and then start all over with clean sheets.

Unwinding the remaining 1.513 mb/d in one go in October? If OPEC+ unwinds the remaining 1.513 mb/d of voluntary cuts in one big go in October, then Iraq’s quota will be around 4.4 mb/d for October versus its likely production of close to 4.5 mb/d for the coming month..

OPEC+ should thus unwind the remaining 1.513 mb/d (1.65 – 0.137 mb/d) in one go for October in order for the quota of Iraq to be able to keep track with Iraq’s actual production increase.

October 5 will show how it plays out. But a quota unwind of at least 500 kb/d for Oct seems likely. An overall increase of at least 500 kb/d in the voluntary quota for October looks likely. But it could be the whole 1.513 mb/d in one go. If the increase in the quota is ’only’ 500 kb/d then Iraqi cumulative production will still rise by 5.7 mb to a total of 85 mb in October.

Iraqi production debt versus quotas will likely rise by 5.7 mb in October if OPEC+ only lifts the overall quota by 500 kb/d in October. Here assuming historical production debt did not rise in September. That Iraq lifts its production by 190 kb/d in October to 4.47 mb/d (August level + 190 kb/d) and that OPEC+ unwinds 500 kb/d of the remining quotas in October when they decide on this on 5 October.

Analys

Modest draws, flat demand, and diesel back in focus

U.S. commercial crude inventories posted a marginal draw last week, falling by 0.6 million barrels to 414.8 million barrels. Inventories remain 4% below the five-year seasonal average, but the draw is far smaller than last week’s massive 9.3-million-barrel decline. Higher crude imports (+803,000 bl d WoW) and steady refinery runs (93% utilization) helped keep the crude balance relatively neutral.

Yet another drawdown indicates commercial crude inventories continue to trend below the 2015–2022 seasonal norm (~440 million barrels), though at 414.8 million barrels, levels are now almost exactly in line with both the 2023 and 2024 trajectory, suggesting stable YoY conditions (see page 3 attached).

Gasoline inventories dropped by 1.1 million barrels and are now 2% below the five-year average. The decline was broad-based, with both finished gasoline and blending components falling, indicating lower output and resilient end-user demand as we enter the shoulder season post-summer (see page 6 attached).

On the diesel side, distillate inventories declined by 1.7 million barrels, snapping a two-week streak of strong builds. At 125 million barrels, diesel inventories are once again 8% below the five-year average and trending near the low end of the historical range.

In total, commercial petroleum inventories (excl. SPR) slipped by 0.5 million barrels on the week to ish 1,281.5 million barrels. While essentially flat, this ends a two-week streak of meaningful builds, reflecting a return to a slightly tighter situation.

On the demand side, the DOE’s ‘products supplied’ metric (see page 6 attached), a proxy for implied consumption, softened slightly. Total demand for crude oil over the past four weeks averaged 20.5 million barrels per day, up just 0.9% YoY.

Summing up: This week’s report shows a re-tightening in diesel supply and modest draws across the board, while demand growth is beginning to flatten. Inventories remain structurally low, but the tone is less bullish than in recent weeks.

Analys

Are Ukraine’s attacks on Russian energy infrastructure working?

Brent crude rose 1.6% yesterday. After trading in a range of USD 66.1 – 68.09/b it settled at USD 67.63/b. A level which we are well accustomed to see Brent crude flipping around since late August. This morning it is trading 0.5% higher at USD 68/b. The market was expecting an increase of 230 kb/d in Iraqi crude exports from Kurdistan through Turkey to the Cheyhan port but that has so far failed to materialize. This probably helped to drive Brent crude higher yesterday. Indications last evening that US crude oil inventories likely fell 3.8 mb last week (indicative numbers by API) probably also added some strength to Brent crude late in the session. The market continues to await the much heralded global surplus materializing as rising crude and product inventories in OECD countries in general and the US specifically.

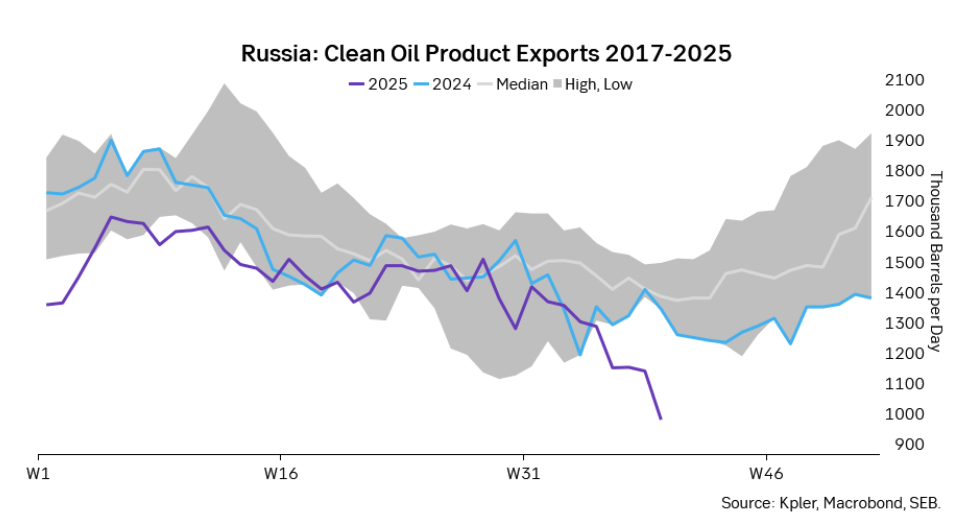

The oil market is starting to focus increasingly on the successful Ukrainian attacks on Russian oil infrastructure. Especially the attacks on Russian refineries. Refineries are highly complex and much harder to repair than simple crude oil facilities like export pipelines, ports and hubs. It can take months and months to repair complex refineries. It is thus mainly Russian oil products which will be hurt by this. First oil product exports will go down, thereafter Russia will have to ration oil product consumption domestically. Russian crude exports may not be hurt as much. Its crude exports could actually go up as its capacity to process crude goes down. SEB’s Emerging Market strategist Erik Meyersson wrote about the Ukrainian campaign this morning: ”Are Ukraine’s attacks on Russian energy infrastructure working?”. Phillips P O’Brian published an interesting not on this as well yesterday: ”An Update On The Ukrainian Campaign Against Russian Refineries”. It is a pay-for article, but it is well worth reading. Amongst other things it highlights the strategic focus of Ukraine towards Russia’s energy infrastructure. A Ukrainian on the matter also put out a visual representation of the attacks on twitter. We have not verified the data representation. It needs to be interpreted with caution in terms of magnitude of impact and current outage.

Complex Russian oil refineries are sitting ducks in the new, modern long-range drone war. Ukraine is building a range of new weapons as well according to O’Brian. The problem with attacks on Russian refineries is thus on the rise. This will likely be an escalating problem for Russia. And oil products around the world may rise versus the crude oil price while the crude oil price itself may not rise all that much due to this.

Russian clean oil product exports as presented by SEB’s Erik Meyersson in his note this morning.

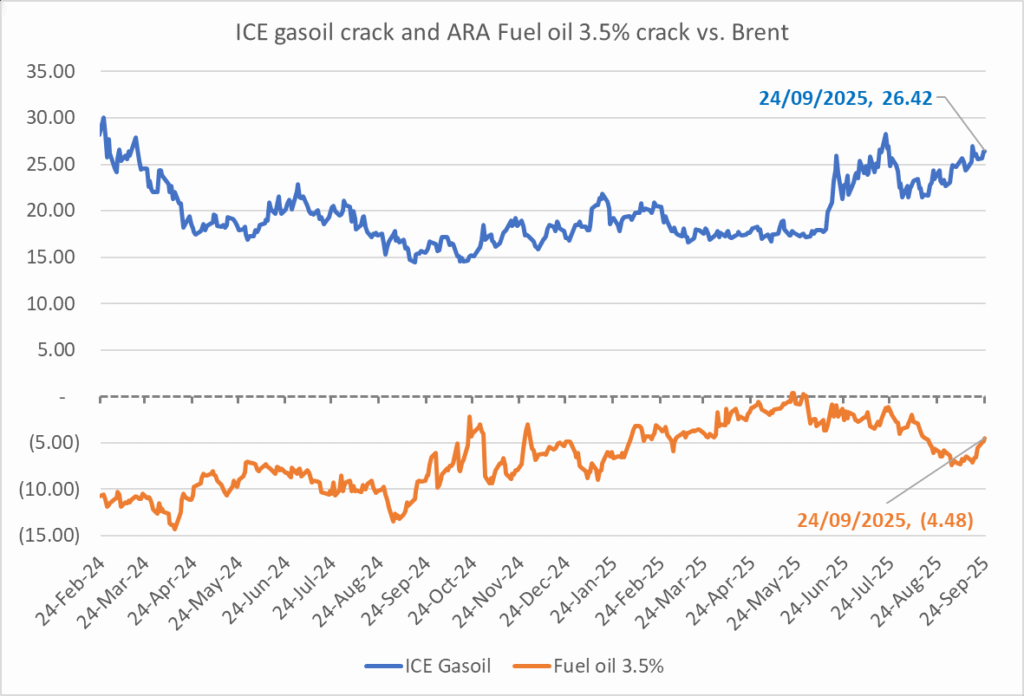

The ICE Gasoil crack and the 3.5% fuel oil crack has been strengthening. The 3.5% crack should have weakened along with rising exports of sour crude from OPEC+, but it hasn’t. Rather it has moved higher instead. The higher cracks could in part be due to the Ukrainian attacks on Russian oil refineries.

Ukrainian inhabitants graphical representation of Ukrainian attacks on Russian oil refineries on Twitter. Highlighting date of attacks, size of refineries and distance from Ukraine. We have not verified the detailed information. And you cannot derive the amount of outage as a consequence of this.

-

Nyheter4 veckor sedan

Nyheter4 veckor sedanEurobattery Minerals satsar på kritiska metaller för Europas självförsörjning

-

Nyheter3 veckor sedan

Nyheter3 veckor sedanMahvie Minerals i en guldtrend

-

Nyheter4 veckor sedan

Nyheter4 veckor sedanGuldpriset kan närma sig 5000 USD om centralbankens oberoende skadas

-

Nyheter4 veckor sedan

Nyheter4 veckor sedanOPEC signalerar att de inte bryr sig om oljepriset faller kommande månader

-

Analys3 veckor sedan

Analys3 veckor sedanVolatile but going nowhere. Brent crude circles USD 66 as market weighs surplus vs risk

-

Nyheter3 veckor sedan

Nyheter3 veckor sedanAktier i guldbolag laggar priset på guld

-

Nyheter3 veckor sedan

Nyheter3 veckor sedanKinas elproduktion slog nytt rekord i augusti, vilket även kolkraft gjorde

-

Nyheter2 veckor sedan

Nyheter2 veckor sedanTyskland har så höga elpriser att företag inte har råd att använda elektricitet