Nyheter

Hedging Versus Speculating That Metal Prices Have Bottomed

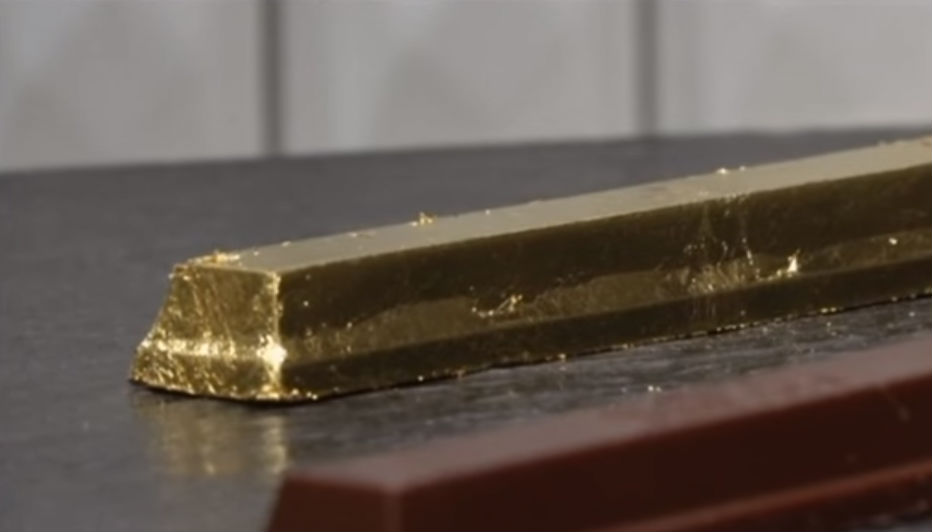

The prices of gold and most other metals have fallen sharply over the past two years, to levels at which many mining companies are financially stressed. Many of these companies do not protect themselves from declining prices. Now, with current prices extremely low, they are not sure whether they should buy an insurance policy.

The prices of gold and most other metals have fallen sharply over the past two years, to levels at which many mining companies are financially stressed. Many of these companies do not protect themselves from declining prices. Now, with current prices extremely low, they are not sure whether they should buy an insurance policy.

Mining companies’ reticence toward managing their financial exposure to the prices received for their products is rooted in several trends that emerged in the 1990s and early 2000s. Producers at that time sometimes bought insurance policies that protected them from falling prices at the expense of (a) their exposure to rising prices and (b) potentially unlimited financial risks if prices of their metal products rose at a time when they could not deliver into fixed-price hedges. All of this could have been avoided, and was by many mining companies, by using strategies that gave them (1) the floor price they sought while (2) preserving most of their exposure to rising prices and (3) capping any marked to market losses they might face at a low, pre-determined maximum level.

Meanwhile there was a misunderstanding about why shareholders invested in mining stocks, a misperception that persists to this day. Investors buy mining shares because they want exposure to rising prices, not prices. Investors will gladly lose their exposure to falling prices if they can maintain their exposure to rising prices. Often hedges were structured that did not provide exposure to rising prices and did not cap any marked to margin financial risks. With a handful of exceptions mining finance executives did not pursue these hedging structures on their own.

Today gold prices and the prices of other metals have fallen sharply from their 2011 – 2013 highs. Some mining executives are speculating that prices cannot fall further, but the history of metals prices show that prices indeed could fall further from even today’s seemingly low levels, and remain below even the average cost of production for several years.

Mining company management needs to use simple hedging structures that protect against further price deterioration while preserving their exposure to rising prices and do not put them at financial risk. This actually can be done easily with hedging strategies that have been around for decades. They also need to convey to their shareholders that when they hedge using such strategies it makes financial sense and protects the company’s viability, without putting it at risk.

All too often only fixed forward and collar hedging strategies are offered which take away the upside exposure and leave the mining companies open to large, unlimited risks. Forwards are touted as providing a floor price as an effective hedge. But when prices rise and a company has hedged using forwards at a lower price the company loses out on the upside and potentially may have to buy back the forwards at a loss. Zero-cost collars also are pushed by trading counterparties, but in reality these strategies are only marginally less destructive of shareholder value than are forwards. There is a price floor provided, but also a price cap that limits upside price participation.

Hedging should allow companies to participate in a rising gold price environment. There are various ways to do this. For example, CPM priced a zero-premium hedge for the next six months today, 18 September. The hedge locks in a floor price of $1,100 per ounce, gives the producer participation up to $1,150. Between $1,150 and $1,200 the producer would get $1,150, giving up a maximum of $50 per ounce of the upside. Above $1,200, the producer would get the market less $50, all the way up. If gold goes to $1,400 per ounce, the mining company gets $1,350. If, in the mining industry’s wildest dreams, the price goes to $2,000, the mining company gets $1,950. And, it gets to stay in business in the meantime, to enjoy the return to such halcyon days.

Many mining executives have commented that prices cannot go much lower, but prices can fall more. To say prices cannot go much lower is to speculate, and to speculate against statistically possible realities. The alternatives to hedging could trigger much more severe financial consequences.

[box]Denna analys är producerad av CPM Group och publiceras med tillstånd på Råvarumarknaden.se.[/box]

Disclaimer

Copyright CPM Group 2012. Not for reproduction or retransmission without written consent of CPM Group. Market Commentary is published by CPM Group and is distributed via e-mail. The views expressed within are solely those of CPM Group. Such information has not been verified, nor does CPM make any representation as to its accuracy or completeness.

Any statements non-factual in nature constitute only current opinions, which are subject to change. While every effort has been made to ensure that the accuracy of the material contained in the reports is correct, CPM Group cannot be held liable for errors or omissions. CPM Group is not soliciting any action based on it. Visit www.cpmgroup.com for more information.

Nyheter

Sommarvädret styr elpriset i Sverige

Många verksamheter tar nu ett sommaruppehåll och ute värmer solen, det är gott om vatten och vinden blåser. Lägre efterfrågan på el och goda förutsättningar för kraftproduktionen höll ner elpriserna under juni.

Elpriset på den nordiska elbörsen Nord Pool (utan påslag och exklusive moms) i elområde 1 och 2 (Norra Sverige) blev för juni 3,05 respektive 4,99 öre/kWh, vilket är rekordlågt och de lägsta på minst 25 år.

– Elpriset påverkas av en rad faktorer men vädret väger tyngst. På sommaren minskar efterfrågan på el och många verksamheter har ett uppehåll. Detta tillsammans med goda förutsättningar inom kraftproduktionen påverkar elpriset nedåt, säger Jonas Stenbeck, privatkundschef Vattenfall Försäljning Norden.

Den hydrologiska balansen, måttet för att uppskatta hur mycket vatten som finns lagrat ovanför kraftstationerna, ligger över normal nivå, särskilt i norra Skandinavien. Tillgängligheten för kärnkraften i Norden är just nu 82 procent av installerad effekt.

– De goda nordiska produktionsförutsättningarna gör elpriserna mindre känsliga för förändringar i omvärlden, säger Jonas Stenbeck.

Priserna på olja och gas kan dock ändras snabbt med anledning av en turbulent omvärld. På kontinenten har efterfrågan på gas sjunkit och nytt solkraftsrekord för Tyskland sattes på midsommarafton med en produktion på 52,5 GW.

– Många av de goda elvanor vi skaffade oss under elpriskrisen verkar leva kvar och gör nytta även på sommaren. De svenska hushållens elförbrukning under 2024 var faktiskt den lägsta detta millenium, säger Jonas Stenbeck.

| Medelspotpris | Juni 2024 | Juni 2025 |

| Elområde 1, Norra Sverige | 24,04 öre/kWh | 3,05 öre/kWh |

| Elområde 2, Norra Mellansverige | 24,04 öre/kWh | 4,99 öre/kWh |

| Elområde 3, Södra Mellansverige | 27,27 öre/kWh | 22,79 öre/kWh |

| Elområde 4, Södra Sverige | 62,70 öre/kWh | 40,70 öre/kWh |

Nyheter

Samtal om flera delar av råvarumarknaden

Ett samtal som sammanfattar ett relativt stabilt halvår på råvarumarknaden trots volatilitet och geopolitiska spänningar som sannolikt fortsätter in i andra halvan av året. Vi bjuds även på kommentarer från Carlos Mera, Rabobanks analyschef för jordbrukssektorn och Kari Kangas, skogsanalytiker.

Nyheter

Jonas Lindvall är tillbaka med ett nytt oljebolag, Perthro, som ska börsnoteras

Jonas Lindvall, ett välkänt namn i den svenska olje- och gasindustrin, är tillbaka med ett nytt företag – Perthro AB – som nu förbereds för notering i Stockholm. Med över 35 års erfarenhet från bolag som Lundin Oil, Shell och Talisman Energy, och som medgrundare till energibolag som Tethys Oil och Maha Energy, är Lindvall redo att än en gång bygga ett bolag från grunden.

Tillsammans med Andres Modarelli har han startat Perthro med ambitionen att bli en långsiktigt hållbar och kostnadseffektiv producent inom upstream-sektorn – alltså själva oljeutvinningen. Deras timing är strategisk. Med ett inflationsjusterat oljepris som enligt Lindvall är lägre än på 1970-talet, men med fortsatt växande efterfrågan globalt, ser de stora möjligheter att förvärva tillgångar till attraktiva priser.

Perthro har redan säkrat bevisade oljereserver i Alberta, Kanada – en region med rik oljehistoria. Bolaget tittar även på ytterligare projekt i Oman och Brasilien, där Lindvall har tidigare erfarenhet. Enligt honom är marknadsförutsättningarna idealiska: världens efterfrågan på olja ökar, medan utbudet inte hänger med. Produktionen från befintliga oljefält minskar med cirka fem procent per år, samtidigt som de största oljebolagen har svårt att ersätta de reserver som produceras.

”Det här skapar en öppning för nya aktörer som kan agera snabbare, tänka långsiktigt och agera med kapitaldisciplin”, säger Lindvall.

Perthro vill fylla det växande gapet på marknaden – med fokus på hållbar tillväxt, hög avkastning och effektiv produktion. Med Lindvalls meritlista och branschkunskap hoppas bolaget nu kunna bli nästa svenska oljebolag att sätta avtryck på världskartan – och på börsen.

-

Nyheter3 veckor sedan

Nyheter3 veckor sedanStor uppsida i Lappland Guldprospekterings aktie enligt analys

-

Nyheter4 veckor sedan

Nyheter4 veckor sedanBrookfield ska bygga ett AI-datacenter på hela 750 MW i Strängnäs

-

Nyheter3 veckor sedan

Nyheter3 veckor sedanSilverpriset släpar efter guldets utveckling, har mer uppsida

-

Nyheter4 veckor sedan

Nyheter4 veckor sedanTradingfirman XTX Markets bygger datacenter i finska Kajana för 1 miljard euro

-

Nyheter2 veckor sedan

Nyheter2 veckor sedanUppgången i oljepriset planade ut under helgen

-

Nyheter2 veckor sedan

Nyheter2 veckor sedanLåga elpriser i sommar – men mellersta Sverige får en ökning

-

Analys2 veckor sedan

Analys2 veckor sedanVery relaxed at USD 75/b. Risk barometer will likely fluctuate to higher levels with Brent into the 80ies or higher coming 2-3 weeks

-

Nyheter1 vecka sedan

Nyheter1 vecka sedanMahvie Minerals växlar spår – satsar fullt ut på guld