Nyheter

Efterfrågan på guld stiger i kreditorons spår

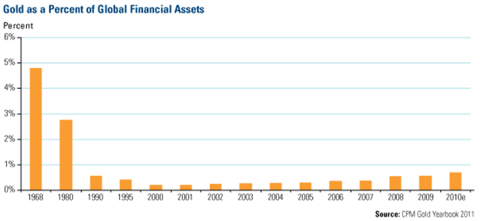

Under slutet av november släppte World Gold Council publikationen Gold Demand Trends (Q3 2011), vilken visar att investeringar och köp av centralbanker var de faktorer som bidragit till att driva upp guldpriset under 2011.

Under det tredje kvartalet 2011 ökade efterfrågan på guld med 6 procent på årsbasis till 1.053,9 ton, varav efterfrågan på investeringar stod för en uppgång om 33 procent jämfört med året innan. Investeringarna svarade för en total efterfrågan om 468,1 ton.

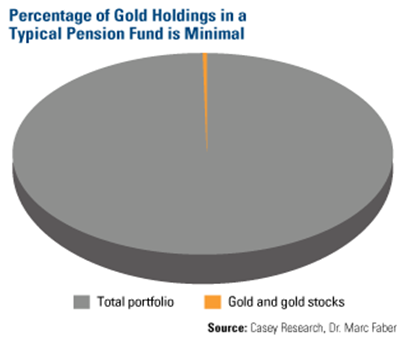

Guld uttryckt i procent av globala finansiella tillgångar.

Efterfrågan på guld per sektor. Uttryckt i antal ton.

Investeringsguld

Det går att notera att det på praktiskt taget alla marknader fanns en mycket stark, ofta tvåsiffrig, tillväxt på efterfrågan av investeringsguld i form av guldtackor och –mynt. Den största tillväxten kan noteras i Europa, där efterfrågan ökade med 135 procent, främst på grund av den finansiella turbulensen i Euroområdet. Inte mindre än 390,5 ton guld som köptes från europeiskt håll under denna period avsåg investeringar i guldtackor och –mynt.

Exchange Traded Funds

Exchange traded funds, så kallade ETF:er, stod för köp av 77 ton, varav europeiska investerare och institutioner låg bakom närmare hälften av dessa köp.

I skenet av guldprisets kraftiga ökning under Q3 2011, är efterfrågeökningen imponerande, men ställt i relation till omfattningen av den globala ekonomiska krisen är den inte det.

Centralbankerna

Ett paradigmskifte har skett på guldmarknaden i och med att centralbankernas köp. Under Q3 2011 steg deras guldköp med 556 procent till 148,4 ton, att jämföra med föregående års siffra på 22,6 ton. Under de senaste femton åren har centralbankerna i stället sålt närmare 400 ton guld per år. Av dessa 148,4 ton har World Gold Council endast kunnat identifiera köpen av 40 till 50 ton guld, men organisationen har observerat ytterligare inköp som gjordes av ett antal länders centralbanker, men som för närvarande inte kan identifieras på grund av sekretess, eftersom centralbankerna inte måste avslöja om det är de själva eller någon annan som är den reella köparen. Bland de ”oidentifierade köparna” finns centralbanker i Latinamerika, Centralasien och Fjärran Östern.

Det faktum att centralbankerna ökade sina inköp med så pass mycket som 100 ton guld är inte förvånande eftersom såväl Goldcore som många analytiker länge har sagt att People’s Bank of China, den kinesiska centralbanken, tillsammans med centralbankerna i många andra länder lugnt och gradvis ackumulerar stora mängder ädelmetaller i sina valv. Att dessa inte väljer att kommunicera sina inköp kan bero på en rad olika faktorer, till exempel att de då kan komma att driva upp världsmarknadspriset ytterligare, vilket skulle få dem att få betala ett ännu högre guldpris i framtiden. Det kan även komma att medföra att de måste devalvera sina egna valutareserver, som ofta är dollar- eller euronominerade, vilket i sin tur får guldpriset att stiga ytterligare eftersom en sådan signal sänder ut oro på marknaden.

Det går således att säga att centralbankernas inköp är mycket positivt för guldprisets långsiktiga utveckling, något som knappast har redovisats alls i finansiella medier.

Smyckesindustrin

Det är också värt att notera att efterfrågan på guldsmycken från de kinesiska konsumenterna överträffar dem från de indiska konsumenterna, något som tidigare endast inträffat fyra kvartal sedan januari 2003. Det kan även konstateras att den kinesiska efterfrågan på guld under de tre första kvartalen 2011 överstiger den totala efterfrågan för hela 2010.

Vi skall emellertid hålla i åtanke att den totala efterfrågan på guld uppgick till 1.053,9 ton under Q2 2011, vilket trots att det låter mycket ändå gör det till en mycket liten del av kapitalmarknaderna. Valutamarknaderna och andra delmarknader av kapitalmarknaden bedöms ha varit värd 58 miljarder USD under samma tid. Totalt sett bedöms de globala tillgångarna ha uppgått till över 200 biljoner under samma tid, och enbart valutamarknaden bedöms ha omsatt över 4 biljoner USD per dag.

Guldmarknaden fortsätter således att vara en försumbar andel av världens investeringar och kontrolleras i första hand av vanliga sparare, investerare, institutioner samt centralbanker, även om det till stor del håller på att ändras. Den ökade efterfrågan sker från låga nivåer.

Med tanke på att guldet har ett erkännande för att kunna ge sin ägare en riskminimering, fungera som en hedge mot inflation och betraktas som en safe haven, är det troligt att sparare och investerare kommer att fortsätta att använda denna råvara för att söka skydd från den ekonomiska osäkerheten vi ser i dag. Denna osäkerhet visar inga tecken på att avta och det finns tecken på att denna kommer att fördjupas under resten av 2011 och under 2012.

Att skrämma investerare som vill diversifiera sig till guld genom att jämföra dagens guldmarknad med 1970-talets boom och den bubbla som då sprack är både olyckligt och oklokt. Det är en förenklad teori som sprids av partiska personer och av dem som inte har brytt sig om att sätta sig in i guldmarknaden.

Nyheter

Europas största tillverkare av elbilsbatterier överväger att ställa om till batterier för villor

Koreanska LG Energy Solution är den största tillverkaren av elbilsbatterier i Europa. Nu överväger företaget att ställa om produktionen vid sin fabrik i Polen till att i stället producera batterier för stationär lagring av elektricitet, exempelvis för hushåll.

Fabriken i Polen med 6 600 anställda har en kapacitet på 100 000 elbilsbatterier per år, men efterfrågan på marknaden är svag. Samtidigt har Polens snabba utbyggnad av solenergi gjort att landets elnät har blivit obalanserat och ett behov av batterier har uppstått.

Polen presenterade förra veckan ett bidrag för privatpersoner att installera batterier. Budgeten för bidraget är 400 miljoner zloty, motsvarande en dryg miljard kronor. Man tillade dock att det bara är ett liten försmak av landets ambitioner.

Bloomberg skriver att grannlandet Tyskland har 500 000 installationer av batterier för stationär lagring i villor.

Nyheter

Priset på litium fortsätter att falla, överutbud i flera år framåt

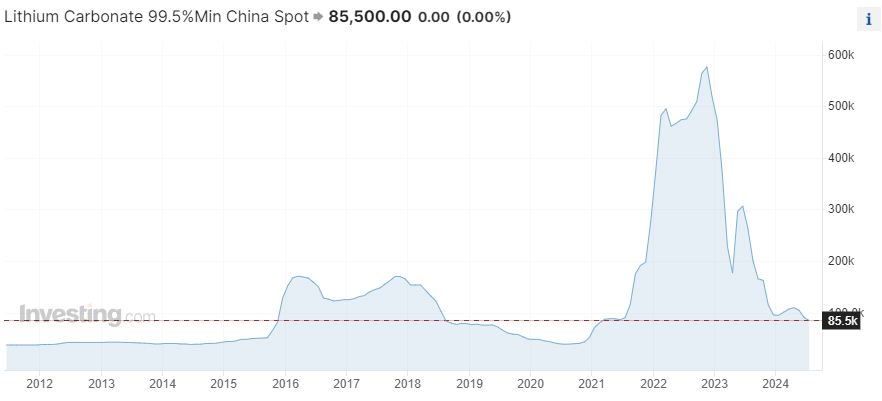

Priset på batterimetallen litium rusade i höjden för ett par år sedan och världen var bekymrad över hur vi skulle kunna få fram tillräckligt av metallen. Nu när vi tittar i backspegeln så kan vi se att produktionen konstant har ökat samtidigt som elbilsmarknaden inte har växt lika snabbt som tidigare förväntat, även om den växer i högt tempo.

Det spås inte heller bli någon brist på litium under kommande år, det öppnas löpande nya gruvor och överutbudet spås öka, inte minska, de kommande åren.

Nedan är en graf över priset på litiumkarbonat i valutan yuan.

Nyheter

Koppar från kinesiska lager flödar ut på marknaden

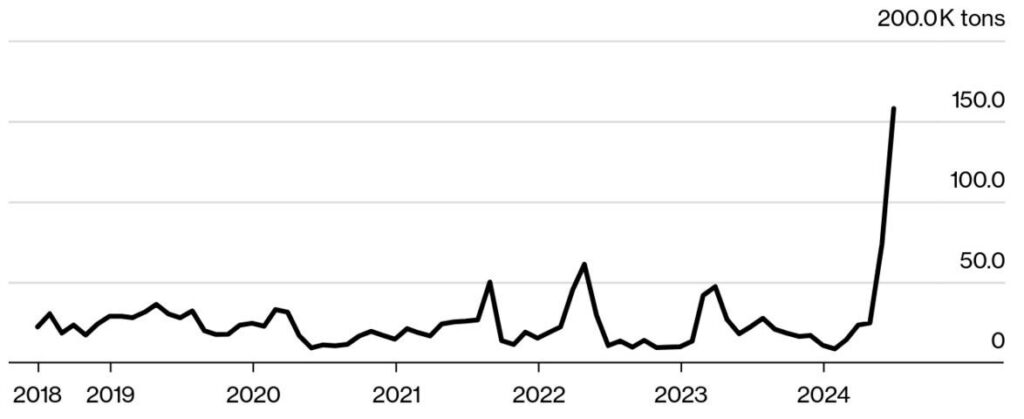

Spekulationerna var många varför Kina köpte så mycket koppar i början av året trots att landets ekonomi går på halvfart. En stor spekulation var att landet skulle devalvera sin valuta och då var det bättre för aktörer att ha koppar än pengar på bankkontot.

Någon större devalvering kom aldrig. Nu flödar i stället all denna koppar ut på marknaden igen. Nedan är en graf över Kinas export av koppar.

-

Nyheter7 dagar sedan

Nyheter7 dagar sedanDe tre bästa råvaruvaruaktierna just nu

-

Nyheter2 veckor sedan

Nyheter2 veckor sedanLundin Mining vill köpa Filo Corp tillsammans med BHP

-

Nyheter4 veckor sedan

Nyheter4 veckor sedanAfrica Oil är bra att köpa anser Stifel som inleder analysbevakning

-

Nyheter3 veckor sedan

Nyheter3 veckor sedanStor risk att Africa Energy inte överlever det kommande året

-

Nyheter4 veckor sedan

Nyheter4 veckor sedanFirst Nordic Metals har fyra prospekteringsprojekt i Sverige

-

Analys4 veckor sedan

Analys4 veckor sedanBrent crude inching higher on optimism that US inflationary pressures are fading

-

Nyheter2 veckor sedan

Nyheter2 veckor sedanUniper satsar på att göra elektrobränsle av sin elektricitet

-

Nyheter2 veckor sedan

Nyheter2 veckor sedanTre bra aktier inom olja och oljeservice i Kanada