Nyheter

David Hargreaves on Precious Metals, week 46 2013

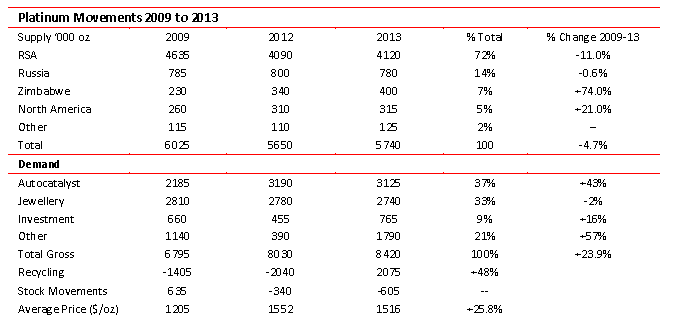

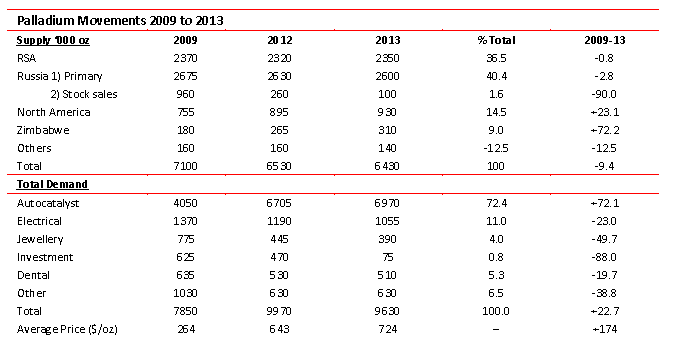

The gold bulls continue to fight a rearguard action despite the price looking to have waved goodbye to $1300/oz and the looser end forecasters muttering about $1000 next stop. The Platinum premium widens and Johnson-Matthey’s 2013 interim review, just published, tells us why. It deals with all six PGMs but as Pt and Pd represent over 85% of supply we dwell on these:

Summary

Whilst the deficit is forecast to increase, supplies will rise, mostly from Zimbabwe. Gross demand will thus increase, by 4.9% to 8.42Moz. South African supplies will at best be level with 2012 as a result of industrial disruption. Autocatalyst demand will fall (2% to 3.13Moz) because of weakness in the two largest diesel markets, Europe and India. Industrial demand, much in the chemical catalyst sector, will rise a hefty 1.5% to 1.79Moz. Demand from jewellery will slip 1.4% to 2.74Moz. That from jewellery will slip 1.4% to 2.74Moz. Recycling from spent autocatalysts will rise 12.8% to 1.28Moz.

The ETF sector has been a success, largely thanks to the offtake in RSA of a record 765,000 oz. Palladium presents a marginally different picture. Primary supplies are forecast to decline a little to 6.43Moz in 2013 mainly due to a drop in sales from the Russian stockpile, much offset by recycling. The Chinese car market is set to boom, again being the major user of the metal in exhaust catalysts.

Sector Specifics

We have chosen to compare the years above because 2009 was when the economic collapse started, 2012 a time of pseudo recovery and 2013 perhaps one of reality. The long term demand for PGMs cannot be in doubt and we have constants and variables moreso than in most minerals. Geographically, mined supply is largely locked in three countries with two, RSA and Zimbabwe, suffering political palsy. It does leave investors some safer opportunities such as Stillwater (USA) and Eurasia Mining, not to be confused with ENRC, soon to delist. Demand is dictated by the autocatalyst industry moreso for Pt than Pd whilst investment is becoming a conundrum. As industrial metals, with precious qualities, Pt and Pd have a perversely double investment appeal. But that slice (about 850,000 oz or 25 tpa) sits accumulating as surface stocks, ready to come out on a price hike. The investor appetite for Pd is much reduced and we see its ratio to Pt widening. Also with our gold price barometer falling fast, the Pt/Au ratio looks set to widen. Finally, congratulations to J-M on an as-ever comprehensive and professional review. Sadly, it will be their last.

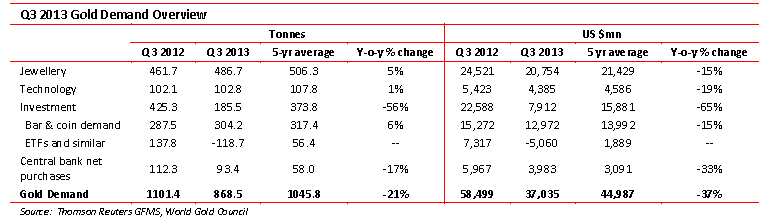

The gold bulls will not like this, but at $1282/oz at the close Friday 15th November, the price is down and showing no inclination to rise back above the $1300 threshold. This metal, which has few industrial outlets, relies on sentiment and fear, both of which channel it into investment mediums, usually short term. A growing one is the exchange traded fund (ETF). Now that authority, the World Gold Council or WGC, says in its Q3 2013 review that:

- Overall demand fell 21% year-on-year, via outflows from ETF positions, mostly.

- Eastern markets remained resilient (the buying balance is shifting from West to East).

- Bar and coin demand was up a bit, but investment demand took the big hit. It went like this:

Two features stand out: the rising level of consumer demand and the market shift from West to East.

Central Banks. News seekers are trying to tell us that Russia is trying to build up its corporate stocks. It added 18.7t in Q3 to total 1,015t, now breaching the 1000t mark for the first time. That makes it 7th in the world; a long way to go. The USA has 8134t and even Switzerland 1040t.

[hr]

About David Hargreaves

David Hargreaves is a mining engineer with over forty years of senior experience in the industry. After qualifying in coal mining he worked in the iron ore mines of Quebec and Northwest Ontario before diversifying into other bulk minerals including bauxite. He was Head of Research for stockbrokers James Capel in London from 1974 to 1977 and voted Mining Analyst of the year on three successive occasions.

Since forming his own metals broking and research company in 1977, he has successfully promoted and been a director of several public companies. He currently writes “The Week in Mining”, an incisive review of world mining events, for stockbrokers WH Ireland. David’s research pays particular attention to steel via the iron ore and coal supply industries. He is a Chartered Mining Engineer, Fellow of the Geological Society and the Institute of Mining, Minerals and Materials, and a Member of the Royal Institution. His textbook, “The World Index of Resources and Population” accurately predicted the exponential rise in demand for steel industry products.

Nyheter

Guld och silver stiger hela tiden mot nya höjder

Priserna på guld och silver stiger hela tiden mot nya höjder. Eric Strand går här igenom vilka faktorerna som ligger bakom uppgångarna och vad som kan hända framöver. Han får även kommentera aktier inom guldgruvbolag som har haft en bättre utveckling än nästan allt annat. Han säger bland annat att uppgången kommer från låga nivåer och att det i genomsnitt är en mycket högre kvalitet på ledningarna för bolagen idag.

Nyheter

Samtal om sällsynta jordartsmetaller, guld och silver

Samtal om sällsynta jordartsmetaller, guld och silver, samt gruvbolag. Clara My Lernborg på EFN ger sin syn på sällsynta jordartsmetaller som blivit centrala i den globala geopolitiken. Sarah Tomlinson på Metals Focus ger sin syn på guld. Eric Strand på AuAg Fonder ger sin syn på guld, silver och relaterade gruvbolagsaktier.

Nyheter

Brookfield köper bränsleceller för 5 miljarder USD av Bloom Energy för att driva AI-datacenter

Brookfield och Bloom Energy inleder ett partnerskap där Brookfield i den första fasen köper bränsleceller för 5 miljarder USD av Bloom Energy för att driva AI-datacenter. Bränslecellerna kommer att installeras bakom elmätarna och AI-datacentren kommer således inte att belasta eller vara beroende av elnätet.

Partnerskapet markerar den första fasen i en gemensam vision om att bygga AI-datacenter som kan möta den snabbt växande efterfrågan på beräkningskapacitet och energi inom artificiell intelligens.

AI-datacenter kräver infrastruktur som integrerar beräkningskraft, energi, datacenterarkitektur och kapital på ett tätt och effektivt sätt. Bloom Energys bränsleceller levererar pålitlig, skalbar och lokal energi som snabbt kan tas i drift utan beroende av traditionella elnät. Brookfield tillför världsledande kompetens inom infrastrukturutveckling och finansiering.

I kärnan av det nya partnerskapet kommer Brookfield att investera upp till 5 miljarder dollar för att införa Blooms avancerade bränslecellsteknik. Bolagen samarbetar aktivt kring utformning och leverans av AI-datacenter globalt – inklusive en europeisk anläggning som kommer att offentliggöras innan årets slut.

”AI-infrastruktur måste byggas som en fabrik – med syfte, hastighet och skala,” säger KR Sridhar, grundare, ordförande och vd för Bloom Energy. ”Till skillnad från traditionella fabriker kräver AI-fabriker enorm energitillgång, snabb etablering och realtidsanpassning till belastning – något som gamla elnät inte klarar av. Den effektiva AI-fabriken uppnås genom att energi, infrastruktur och beräkningskraft designas i harmoni från dag ett. Det är den principen som styr vårt samarbete med Brookfield när vi omformar framtidens datacenter. Tillsammans skapar vi en ny ritning för hur AI skalas upp med kraft.”

”Energilösningar bakom mätaren är avgörande för att överbrygga elnätsgapet för AI-fabriker,” säger Sikander Rashid, global chef för AI-infrastruktur på Brookfield. ”Blooms avancerade bränslecellsteknik ger oss en unik möjlighet att designa och bygga moderna AI-fabriker med ett helhetsperspektiv på energibehov. Som världens största investerare inom AI-infrastruktur tillför detta partnerskap ett kraftfullt nytt verktyg till vår globala tillväxtstrategi – särskilt i en marknad där tillgången till elnät är begränsad.”

AI-datacenter i USA förväntas använda 100 gigawatt vid 2035

Enligt prognosoer väntas elförbrukningen från AI-datacenter i USA växa exponentiellt och överstiga 100 gigawatt till 2035. Bränsleceller har blivit en nyckellösning för att möta detta problem, och partnerskapet mellan Bloom Energy och Brookfield är utformat för att hantera just detta energigap.

Bloom Energy har erfarenhet

Bloom Energy har redan installerat hundratals megawatt av sin bränslecellsteknik i datacenter och levererar el till några av världens mest kritiska digitala infrastrukturer genom partnerskap med American Electric Power (AEP), Equinix och Oracle.

Brookfield är en jätte inom digital infrastruktur

Detta partnerskap utgör Brookfields första investering inom sin dedikerade AI-infrastruktur-strategi, som fokuserar på investeringar i stora AI-datacenter, energilösningar, beräkningsinfrastruktur och strategiska kapitalpartnerskap. Strategin bygger vidare på Brookfields erfarenhet av att ha investerat över 100 miljarder dollar i digital infrastruktur globalt.

-

Nyheter4 veckor sedan

Nyheter4 veckor sedanTyskland har så höga elpriser att företag inte har råd att använda elektricitet

-

Nyheter3 veckor sedan

Nyheter3 veckor sedanOPEC+ missar produktionsmål, stöder oljepriserna

-

Nyheter3 veckor sedan

Nyheter3 veckor sedanEtt samtal om guld, olja, fjärrvärme och förnybar energi

-

Nyheter2 veckor sedan

Nyheter2 veckor sedanGuld nära 4000 USD och silver 50 USD, därför kan de fortsätta stiga

-

Analys3 veckor sedan

Analys3 veckor sedanAre Ukraine’s attacks on Russian energy infrastructure working?

-

Nyheter1 vecka sedan

Nyheter1 vecka sedanGoldman Sachs höjer prognosen för guld, tror priset når 4900 USD

-

Nyheter2 veckor sedan

Nyheter2 veckor sedanBlykalla och amerikanska Oklo inleder ett samarbete

-

Nyheter3 veckor sedan

Nyheter3 veckor sedanGuldpriset uppe på nya höjder, nu 3750 USD