Nyheter

Timmer – den lönsammaste råvaran på hundra år

Skog har av tradition varit en investering som i första hand varit förbehållen privata, icke-industriella landägare. Den globala marknaden bedöms ha en årlig avkastning om 150 miljarder USD, vilket har gjort att institutionella investerare under de senaste tjugo åren så har börjat upptäcka denna ”perfekta” tillgång. De institutionella investerarna, som nu svarar för skogsägande om cirka 35 miljarder USD, är en blandning av pensionsstiftelser, ”vanliga” stiftelser och fonder. Av de investeringar som dessa har gjort är cirka 25 miljarder USD hänförliga till den amerikanska marknaden, världens största både när det gäller produktion men också i fråga om användningen av timmer.

Skog har av tradition varit en investering som i första hand varit förbehållen privata, icke-industriella landägare. Den globala marknaden bedöms ha en årlig avkastning om 150 miljarder USD, vilket har gjort att institutionella investerare under de senaste tjugo åren så har börjat upptäcka denna ”perfekta” tillgång. De institutionella investerarna, som nu svarar för skogsägande om cirka 35 miljarder USD, är en blandning av pensionsstiftelser, ”vanliga” stiftelser och fonder. Av de investeringar som dessa har gjort är cirka 25 miljarder USD hänförliga till den amerikanska marknaden, världens största både när det gäller produktion men också i fråga om användningen av timmer.

Det var pensionsfonder som till exempel Calper som gick i spetsen för denna typ av investeringar under 1980-talet, men det var de stora universiteten, till exempel Harvard och Yale, och deras fonder som såg den stora potentialen och har använt virke och skog i syfte att diversifiera sina portföljer globalt. Under 2010 investerade Harvard närmare en halv miljard USD i skog och utsläppsrätter i Nya Zeeland.

Timmer kan klassificeras som en specialiserad form av långa obligationer vilket gör det enormt populärt bland institutioner. Skogsmark som innehåller skog som växer kommer att generera pengar varje år genom avverkning och försäljning av virke. Det går att med en relativt hög säkerhet att modellera och budgetera den avverkning som görs varje år. I och med att tillväxten av skogen och den avverkning detta för med sig, som påverkas marginellt av rörligheten på de finansiella marknaderna, kan skogsinvesteringar anses vara en strukturerad produkt som i många fall har egenskaper som liknar dem som finns i lång obligation.

De flesta ser skogsmark som en specialiserad typ av fastighetsinvesteringar, där skogen, till skillnad från traditionella fastigheter som generar hyror, genererar sin huvudsakliga avkastning från försäljningen av virke och i vissa länder också utsläppsrätter.

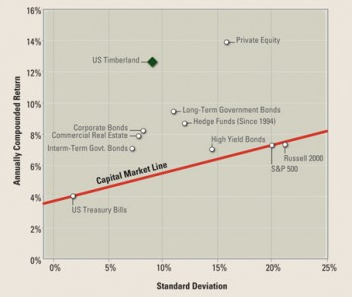

Skog kan betraktas som en högavkastande lågriskinvestering som faktiskt har gått betydligt bättre än både aktier, obligationer och andra råvaror under de senaste trettio åren. Faktum är, under perioden 1973 till och med 2002 gav en investering i aktivt skött skogsmark nästan 15 procent i årlig avkastning vilket skall jämföras med den som aktier gav – 11 procent. Timmer liksom de flesta råvaror är okorrelerad till aktier och till skillnad från alla andra råvaror fortsätter den att växa i tider av lågkonjunktur.

Skogsinvesteringar i korthet

- Ger diversifiering av investeringar

- En ansvarsfull och etiska investering

- Låg korrelation med aktiemarknaden

- Fortsatt ökande värde på grund av biologisk tillväxt av träd

- Priserna är mycket stabila över tiden med långa perioder av tillväxt och minimala fluktuationer i både efterfrågan och utbud

- Stor tillväxtpotential baserad på förestående försörjningskris

Utbud och efterfrågan

Den globala konsumtionen av tropiska träslag har mångdubblats de sista åren, ökningen har varit nästan 25 gånger under de senaste fyra decennierna. I takt med att den globala befolkningen ökar och dess levnadsstandard stiger är det mycket sannolikt att detta mönster kommer att fortsätta. Varje år förstörs minst 150.000 kvadratkilometer tropisk skog som inte ersätts, vilket i kombination med det ökade internationella politiska trycket att bevara skogsmarken och ökat tryck mot dem som ägnar sig åt olaglig skogsavverkning bör göra att värdena på virke stärks ytterligare.

Timmer versus aktier

Eller om vi föredrar det, stockar versus stocks. Timmer har inte bara slagit alla andra tillgångsklasser, det har också skett med en betydligt lägre volatilitet. Timmermarknaden har endast haft en negativ avkastning tre av de senaste 45 åren, medan aktiemarknaden uppvisat en negativ utveckling under i alla fall 12 av dessa. Under 1960-talets stora nedgång på aktiemarknaden, en nedgång som varade till omkring 1980 förlorade en investerare pengar på aktier enbart till följd av inflationen.

Diversifiering

Kommersiell skogsmark påverkas av en annan uppsättning av makroekonomiska faktorer och marknadsfaktorer än övriga tillgångsslag såsom aktier, obligationer och fastigheter, den traditionella grunden för de flesta portföljer. Genom att addera lågkorrelerande skogstillgångar kan risken minskas samtidigt som den möjliga avkastningen stiger.

Faktorer som talar för att virkespriserna kommer att fortsätta stiga

Efterfrågan på virke ökar snabbt, framförallt från de snabbt växande ekonomierna i Kina och i Indien. En aktuell prognos visar att Kinas urbana befolkning, det vill säga boende i städer, kommer att öka från dagens 530 miljoner invånare till 875 miljoner år 2030. Detta motsvarar närmare 40 städer av Londons storlek som måste byggas under de kommande 20 åren för att rymma dessa människor, något som sätter en enorm press på de globala virkespriserna.

Grönt och etiskt, en biologisk tillväxt

Utöver att erbjuda placeraren en riskjusterad avkastning och en finansiell diversifiering, tillför skogsmark mervärden genom den biologiska tillväxten träden ger samtidigt som dessa binder koldioxid.

Träd växer i volym och storlek och i takt med detta ökar även värdet då dessa stiger i värdekedjan. Skogen börjar sitt värde som lågvärderad massaved, men växer sedan till träd med lågt värde, där stammen har en diameter på mellan nio och tolv tum innan det slutligen utvecklas till värdefullt virke med en diameter överstigande tolv tum i diameter.

När ett träd växer och når en av de större och högre klasserna ökar det ekonomiska värdet av dessa. Eventuella negativa effekter av inflation och nedåtgående rörelser i virkespriserna motverkas effektivt av volymtillväxten. Vad som gör timmer en sådan attraktiv investering är effekten av uppåtriktade prisrörelser för virke förbättras av volymtillväxten i skogen.

Kan struktureras för specifika investeringsändamål

Skog är ett otroligt varierande tillgång och kan därför struktureras för att möta olika investeringsändamål. Högre kassaflöden kan uppnås genom en högre andel mer mogna timmerinnehav såsom teak.

Om långsiktiga vinster är viktigare än jämnt kassaflöde kan detta mål uppnås genom att förvärva nyplanteringar och investera i planteringsskede för maximal långsiktig värdeökning i kombination med hög tillväxt och intensiv drift. Om investerarnas mål är att skapa en balans av kassaflöden med betoning på långsiktig tillväxt kan virke av olika åldersgrupper ingå i portföljen för att uppnå detta mål.

Dessutom kan avkastningen förbättras ytterligare med en alternativ hantering såsom utsläppsrätter, användning av lånefinansiering, sälja utvalda fastigheter som har utvecklingspotential eller rekreationsvärde såsom jakträttigheter.

Skogsmark jämfört med andra tillgångar

Nyheter

Blykalla och amerikanska Oklo inleder ett samarbete

Kärnkraftsföretagen Oklo från USA och svenska Blykalla har ingått ett strategiskt partnerskap för att främja tekniksamarbete, samordna leverantörskedjor och dela regulatorisk kunskap mellan länderna. Samarbetet inkluderar att Oklo går in som en av de större investerarna i Blykallas kommande investeringsrunda med ett åtagande på cirka 5 miljoner dollar.

Genom ett gemensamt teknikutvecklingsavtal ska bolagen utbyta insikter om material, komponenter och licensieringspraxis i både USA och Sverige. Målet är att minska kostnader och tidsrisker i utvecklingen av små modulära reaktorer (SMR).

Blykalla utvecklar SEALER, en blykyld snabbreaktor på 55 MWe, medan Oklo fokuserar på natriumkylda reaktorer upp till 75 MWe för industriella och militära tillämpningar i USA.

“Det här samarbetet stärker det växande ekosystemet för avancerade reaktorer i en tid av globalt ökande energibehov,” säger Oklo-grundaren Jacob DeWitte. Blykallas vd Jacob Stedman tillägger: “Vår gemensamma industriella strategi kan hjälpa leverantörer att planera för uppskalning, oavsett vilken sida av Atlanten de befinner sig på.”

Intervju på Bloomberg om samarbetet

Nyheter

Fortsatt stabilt elpris – men dubbelt så dyrt som i fjol

Snittpriset på el för höstmånaderna september till november väntas landa på strax under 50 öre per kilowattimme. Det är nästan en fördubbling jämfört med hösten 2024, då snittet låg på drygt 30 öre. Men nivåerna är fortfarande betydligt lägre än under elpriskrisen 2022. Det visar elbolaget Bixias höstprognos.

Att elpriserna är högre än i fjol beror främst på lägre tillgänglighet i kärnkraften och en svagare hydrologisk balans efter en torr sommar. Även om hösten har börjat blött och september ser ut att bli den nederbördsrikaste månaden sedan 2018, räcker det inte till för att vända vattenbalansen.

– Höstens elpriser är stabila, men klart högre än i fjol. Det är framför allt osäkerheten kring kärnkraften som påverkar där Oskarshamn 3 har varit ur drift längre än planerat. Samtidigt har den hydrologiska balansen inte återhämtat sig efter sommarens underskott, trots den blöta inledningen på hösten. Men jämfört med krisåren 2021 och 2022 ligger priserna fortfarande på en låg nivå, säger Johan Sigvardsson, elprisanalytiker på Bixia.

I september bidrog bristen på kärnkraft till att elpriset nästan fördubblades jämfört med samma månad i fjol. Priset landade på cirka 40 öre per kilowattimme, att jämföra med 22 öre i september 2024. Flera reaktorer stod stilla, däribland Oskarshamn 3, Forsmark 1 samt Lovisa 1 och 2 i Finland. Trots mycket regn under månaden var vattennivåerna fortsatt låga efter den torra sommaren, medan blåsiga perioder tillfälligt pressade ner priserna.

I oktober väntas elpriset hamna runt 45 öre per kilowattimme, jämfört med 27 öre i fjol, och i november kring 60 öre, mot 43 öre förra året. Sammantaget ger det ett höstsnitt i system på knappt 50 öre, jämfört med drygt 30 öre samma period i fjol. Under krisåret 2022 låg snittet för höstmånaderna på över 1,15 kronor per kilowattimme, med perioder på upp mot 4 kronor.

Liten risk för höga höstpriser

Bixia bedömer att priserna kan komma att stiga tillfälligt om vädret blir kallare än normalt eller om kärnkraftsreaktorer får fortsatt försening i återstart. Om till exempel Oskarshamn 3, vars återstart redan skjutits på fem gånger, inte kommer igång enligt plan i mitten av oktober, finns risk att priserna ökar under andra halvan av månaden.

– Risken för pristoppar ökar ju längre in på säsongen vi kommer, eftersom förbrukningen stiger när temperaturen sjunker. Men väderprognoserna ser i nuläget gynnsamma ut, och även om det skulle bli kallare än väntat ser vi inte någon risk för extremt höga priser, säger Johan Sigvardsson.

Dyrare el i syd

Södra Sverige har betalat betydligt mer för elen än norra delarna. Priserna har legat på runt 15 öre per kWh i norr under september, medan syd haft priser på omkring 70 öre. En differentierad prisbild väntas även under resten av hösten, särskilt om kärnkraftsproduktionen i söder fortsätter att vara begränsad och det fortsätter att vara gott om vatten i norr.

Nyheter

Ett samtal om guld, olja, koppar och stål

Samtal om att guldet ständigt slår nya prisrekord, att oljepriserna pressas och vad som händer på kopparmarknaden. Vidare kommenterar Jernkontorets Kristian Ljungblad läget i stålbranschen och hur de svenska stålbolagen mår.

-

Nyheter4 veckor sedan

Nyheter4 veckor sedanEurobattery Minerals satsar på kritiska metaller för Europas självförsörjning

-

Nyheter3 veckor sedan

Nyheter3 veckor sedanMahvie Minerals i en guldtrend

-

Nyheter4 veckor sedan

Nyheter4 veckor sedanGuldpriset kan närma sig 5000 USD om centralbankens oberoende skadas

-

Nyheter4 veckor sedan

Nyheter4 veckor sedanOPEC signalerar att de inte bryr sig om oljepriset faller kommande månader

-

Analys3 veckor sedan

Analys3 veckor sedanVolatile but going nowhere. Brent crude circles USD 66 as market weighs surplus vs risk

-

Nyheter3 veckor sedan

Nyheter3 veckor sedanAktier i guldbolag laggar priset på guld

-

Nyheter3 veckor sedan

Nyheter3 veckor sedanKinas elproduktion slog nytt rekord i augusti, vilket även kolkraft gjorde

-

Nyheter2 veckor sedan

Nyheter2 veckor sedanTyskland har så höga elpriser att företag inte har råd att använda elektricitet