Nyheter

Socker – En söt och politisk råvara

Nedan har vi sammanfattat den globala sockermarknaden samt beskrivit skillnaderna mellan de olika sockersorterna, vilket är viktigt att förstå för den som handlar socker. Det gäller bland annat att se till att det verkligen är Sugar No. 11 futures som du handlar och inget annat.

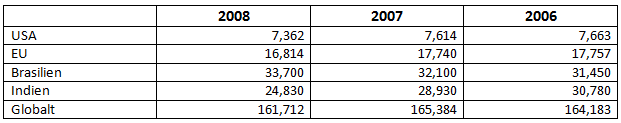

Varje år produceras omkring 160 miljoner ton socker av de största producentländerna Brasilien och Indien samt länder från den Europeiska Unionen. Socker är en speciell råvara så tillvida att den starkaste drivkraften för prissättningen inte är utbud och efterfrågan från marknadens aktörer, utan de statliga regleringarna. Många regeringar tenderar att subventionera sina inhemska sockerproducenter för att på detta sätt kunna dumpa billigt socker på världsmarknaden, medan den amerikanska regeringen i sin tur försöker höja priserna inom landets gränser genom att införa importbegränsningar.

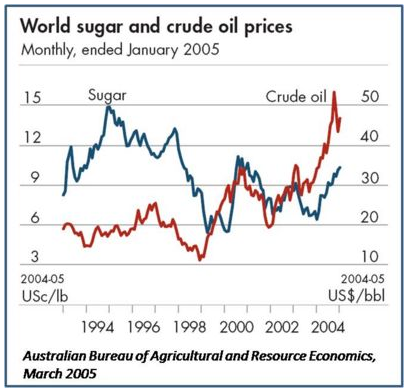

Då socker är en bra källa för etanolframställning tenderar också oljepriset och efterfrågan på etanol att påverka det internationella priset på socker, något som var särskilt märkbart till exempel under första halvåret 2008 då sockerpriserna ökade med mer än 20 % som svar på de stigande bensinpriserna.

Produktion och användning

Större delen av allt kommersiellt handlat socker produceras av två råvaror, sockerrör och sockerbetor, som tillsammans svarar för nästan 75 procent av den globala produktionen. Av detta är det i huvudsak sockerbetor som står för lejonparten av all produktion. Resterande produktion kommer från bland annat dadelpalmen, durra eller sockerlönn.

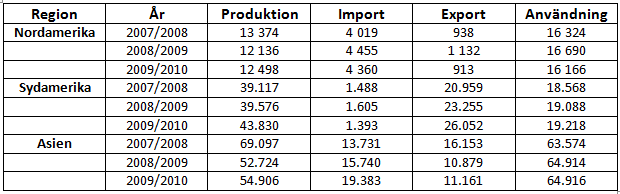

Omkring 69 procent av all världens socker konsumeras i ursprungslandet, medan resten går till export på den internationella världsmarknaden.

Brasilien är världens största producent av socker, följt av Indien (som även är världens största konsument), EU och Kina. Under säsongen 2007/08 producerade Brasilien 31.300 tusen ton, Indien producerade 28.800 tusen ton producerade EU 17.570 tusen ton och Kina producerade 14.600 tusen ton socker.

Säsongen 2009/10 har varit särskilt bekymmersam som en följd av onormala väderförhållanden. Brasilien har sett mycket högre nederbörd än genomsnittet, medan Indien drabbades av den torraste sommaren på över 83 år.

I USA odlas sockerbetor året runt och svarar för 60 % av den totala sockerproduktionen, medan sockerrör är perenna och står för 40 % av den amerikanska totala produktionen. Båda produktionsprocesser ger samma sockerprodukt. Den amerikanska sockerproduktionsindustrin omsätter cirka 10 miljarder USD per år, medan socker och sötningsmedelframställda från majs årligen bidrar med ett värde om 21,1 miljarder USD till den amerikanska bruttonationalprodukten.

Socker används i livsmedel för att söta och tillsätt konsistens och färg. I genomsnitt förbrukar varje amerikan 20,4 kilo socker, 20 kilo produkter baserade på majssirap (HFC) och 1 kilo honung eller sirap årligen. Totalt konsumerar de amerikanska konsumenterna mer än 10 miljoner ton socker per år. Bland slutprodukterna av socker kan nämnas rårörsocker, grossist- och detaljhandel raffinerat socker, spannmål, godis och etanol.

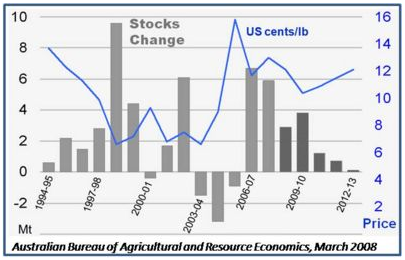

Priser och volymtrender

Under åren 1994 till 2004 sjönk priserna på socker kraftigt till följd av ett ökat utbud. Det totala utbudet har minskat sedan dess, något som också återspeglas i de senare årens priser, men prisbilden har också påverkats positivt på grund av oron för ökade bränslepriser.

USA är den näst största nettoimportören av socker, medan andra viktiga aktörer på världsmarknaden för socker är länderna inom den Europeiska unionen (EU), Brasilien och Indien.

EU-länderna har precis som USA, har infört en politik som gynnar onaturligt höga sockerpriser. Brasilien, å andra sidan, subventionerar sina sockerjordbrukare kraftigt för att stödja sitt socker-etanol-program.

Den globala sockerproduktionen (1.000 kubikton)

Under det första halvåret 2009 nästan fördubblades priset på socker som en följd av dåliga skördar i Indien och Brasilien. De indiska skördarna hotades då landets viktigaste sockerproducerande regioner drabbades av torka, vilket gjorda att Indien för andra gången i världshistorien blev en nettoimportör av socker. De dåliga indiska skördarna i kombination med oförmågan hos de brasilianska sockerbruken att säkra finansieringen av skördarna för att på detta sätt kunna öka sin verksamhet, i kombination med den kraftiga nederbörden under regnperioden ledde till såväl minskade skördar och produktion.

Tjänstemän hos det amerikanska Jordbruksdepartementet har uppgett att produktionen av sockerbetor och sockerrör i USA kommer att kunna motverka nedgången i det utländska utbudet, men livsmedelsproducenterna är fortfarande rädda att sockerpriset kommer att ligga kvar på sina historiskt höga nivåer.

Socker Import / Export i Nordamerika, Sydamerika och Asien

Påverkan på företag

Socker är en viktig råvara för godistillverkare, vilket medför att stigande priser på socker ökar kostnaden för sålda varor för dessa företag. Socker är också en ingrediens för en rad olika bageriprodukter, sirap och konserveringsmedel i mat. Socker används också av tillverkare av frukostflingor.

Dryckesleverantörer som till exempel Coca-Cola Company (KO) och PepsiCo (PEP) använder socker i stor utsträckning i sina produkter. Även om dessa dryckestillverkare i första hand använder majssirap som sockersubstitut i sin inhemska produktion använder de oftast socker i internationell produktion.

Många av dessa företag köper socker genom långsiktiga (5-6 år) terminskontrakt för att dämpa effekten av prishöjningar, och ibland föra prisökningar vidare till konsumenterna.

Förutom att skada företagets resultat har stigande sockerpriser empiriskt orsakat sänkt sysselsättning i de amerikanska livsmedelsföretagen och omlokalisering av sådana företag till Kanada och Mexiko, och ökad import av sockerbaserade livsmedel.

Stigande priser på socker påverkar också etanolproducenterna negativt. Emellertid är de flesta etanolproducenter som använder socker som råvara baserade i länder som Brasilien, som kraftigt subventionerar sin inhemska sockerindustri. I USA, kommer mindre än 3 % av den totala etanolproduktionen från socker.

Stigande sockerpriser gynnar i första hand sockerjordbrukarna. Dessutom kan vissa företag som producerar mycket av sitt egna socker, inklusive Alexander & Baldwin (Alex), amerikansk Crystal Sugar och Imperial Sugar Company (IPSU) dra fördel av uppgångar på sockerpriserna.

Även sockerraffinaderier gynnas av högre priser då detta tenderar att öka deras marginaler. Det är främst företag som Domino Sugar Corporation (USA), Sugar Corporation (USA), Savannah Sugar Estates (Mauritius) och Colonial Sugar Refining (Australia).

Även bolag som är inblandade i produktion och försäljning av majssirap, ett substitut för socker, drar nytta av stigande priser på socker. Företag som Archer-Daniels-Midland (ADM) och Corn Products International (CPO). Dessutom kan många företag som är beroende av socker för sina produkter också använda majssirap som ersättning för socker om priset på denna råvara stiger för kraftigt. Detta gäller särskilt för dryckesföretag.

Ett stort antal utländska företag gynnas också av stigande priser på socker i USA. Många utländska regeringar subventionerar de lokala sockerproducenterna i sina länder för att sälja socker till samma priser som de i USA. Stigande sockerpriser i USA gör att dessa därmed kan höja sina marginaler på kort sikt. Emellertid är det så att då många av dessa företag som en följd av regleringar från sina respektive regeringar tvingas till att sälja sitt socker till ett pris som understiger produktionskostnaderna, så minskar de på långsikt endast sina förluster. Även lägre priser på den amerikanska sockermarknaden kan komma att hjälpa företag utanför USA långsiktigt då dessa kan pressa ned marginalerna för sina amerikanska konkurrenter.

Effekter som påverkar priset på sockermarknaderna

Stödåtgärder tenderar att hålla sockerpriserna på en hög artificiell nivå

Socker är en av världens mest subventionerade jordbruksråvaror. 80 procent av sockermarknaden utanför USA subventioneras av respektive regering, något som gör att dessa producenter kan sälja sitt socker till ett pris som är lägre än produktionskostnaderna för socker i dessa länder. Detta fenomen som kallas för dumpning, gör att utländska tillverkare kan eliminera sina inhemska sockeröverskott och ta marknadsandelar.

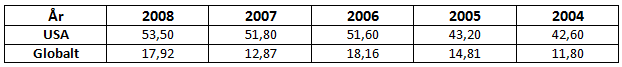

Som svar på prisdumpningarna har den amerikanska kongressen antagit en protektionistisk lagstiftning (Farm Bill år 2002) som gett importrestriktioner för utländskt socker. Sådan lagstiftning hjälper de amerikanska sockerbönderna att konkurrera med utländska producenter, men drabbar också att konsumenterna och amerikanska matföretag eftersom de inhemska sockerpriserna är mer än dubbelt så höga som världsmarknadspriset. Därför är olika politiska influenser på den federala regeringen, till exempel lobbying från sockerjordbrukare, avgörande för sockerpriserna i USA.

Priser på amerikanskt socker versus priset på världsmarknaden

Etanolkommersialisering ökar efterfrågan på socker

Mer än 50 % av världens etanolproduktion kommer från socker. Att tillverka sockerbaserad etanol är i dag effektivare än att tillverka majsbaserad etanol då ration mellan tillförd energi är en till två.

Brasilien som är ledande inom detta område använder 60 % av sin sockerrörsproduktion för produktion av etanol. Å andra sidan, kommer mindre än 3 % av den etanol som produceras i USA från socker. Kommersialiseringen av sockerbaserad etanolproduktion har lett till en ökad efterfrågan på socker, men huruvida detta leder till långsiktiga prisökningar eller en kommersialisering beror till stor del på oljepriset. När oljepriserna stiger blir biobränslen mer attraktiva, vilket ökar efterfrågan på etanol.

Producentkooperativ ger de amerikanska bönderna en ökad kontroll över priserna

Jordbrukare i USA har bildat kooperativ som ger jordbrukarna möjlighet att äga sina bearbetningsanläggningar och bygga dem i anslutning till sockerproduktionen.

Denna vertikala integration gör det också möjligt för de amerikanska jordbrukarna att uppnå stordriftsfördelar. Genom bildandet av kooperativ minskar bearbetnings- och transportkostnader och ger de ger amerikanska bönderna mer makt över priset på socker. Under 2002 kontrollerade dessa kooperativ 82 % av produktionen av sockerbetor på den amerikanska marknaden, vilket gett de inhemska producenterna ett betydande inflytande över försäljningsprocessen, vilket i kombination med en strikt amerikansk jordbrukspolitik gör att de amerikanska sockerpriserna ligger två till tre gånger högre än dem i andra länder.

Kooperativ spelar också en viktig roll vid avgörandet av utvecklingen av socker-till-etanol kommersialiseringen eftersom dessa har kontroll över de inledande bearbetningsskedena och därmed även styr vem som tillåts köpa råvaran.

Hälsoeffekter minskar efterfrågan

Befolkningens ökade oro för sjukdomar så som fetma, hjärtsjukdomar och diabetes, särskilt i USA, har minskat efterfrågan på sockerbaserade produkter. Som ett resultat av detta har konsumenterna styrt om sin konsumtion mot sockerfria livsmedel samt substitut till socker såsom fruktos och majsstärkelse. Under perioden 2005 till 2008 växte intäkterna av den konstgjorda sötningsmedelsindustrin med cirka 8 %. Branschen beräknas vara värd 3 miljarder USD globalt. I jämförelse uppgår den amerikanska marknaden för inhemskt socker till runt 2,3 miljarder USD varav cirka 900 miljoner USD för rörsocker.

Grundläggande makroekonomiska trender styr tillgång och efterfrågan på sockermarknaden

Makroekonomiska trender som påverkar priserna på socker omfattar i första hand disponibla inkomster och befolkningstillväxt. När fler människor har råd att köpa sockerbaserade livsmedel, stiger efterfrågan på socker vilket i sin tur driver upp priserna på socker.

Viktiga regioner för denna tillväxt är Asien, Nordafrika och Mellanöstern, vilket bland annat visas av att sockerkonsumtionen i utvecklingsländerna ökar med 1,8 % årligen. Andra faktorer som styr priset på socker i dessa länder är pris och tillgång på ersättningsämnen som till exempel majssirap, stärkelse och artificiella sötningsmedel. Som en följd av högre priser på sockermarknaden och hälsoaspekter förbrukar befolkningen i många utvecklingsländer betydligt mer artificiella sötningsmedel än vanligt socker.

Sugar No. 11 futures

Socker handlas i huvudsak under namnet Sugar No 11, på New York Board of Trade. Handeln

sker under kortnamnet SB och sockret prissätts i cent och hundradels cent per pund (cirka 0,4535 kilo).

Socker # 11 – Fördelning av fraktkostnaderna mellan köpare och säljare. Socker # 11 säljs ”fritt ombord (FOB)”, vilket innebär att säljaren betalar för att frakta socker till en hamn, och är ansvarig för lastningskostnaderna. Köparen är emellertid ansvarig för lossningskostnader.

Socker # 11 kan ha sitt ursprung från något av följande 29 länder: Argentina, Australien, Barbados, Belize, Brasilien, Colombia, Costa Rica, Dominikanska republiken, El Salvador, Ecuador, Fiji, Franska Antillerna, Guatemala, Honduras, Indien, Jamaica, Malawi, Mauritius, Mexiko, Moçambique, Nicaragua, Peru, Filippinerna, Sydafrika, Swaziland, Taiwan, Thailand, Trinidad, USA och Zimbabwe. Leverans sker till någon hamn i ursprungslandet.

En annan socker future, Sugar # 14, skiljer sig främst från Sugar # 11 genom fraktvillkoren för kontraktet. Priset på Sugar # 14 anger leverans av rörsocker i bulk till namngivna Atlanten och Mexikanska hamnar, kostnad, försäkring och frakt (CIF) förtullat.

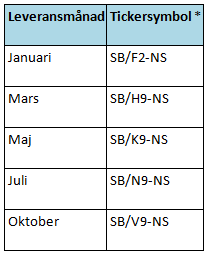

Leveransdatum

Socker nr 11 terminer går till leverans årligen i januari, mars, maj, juli och oktober.

*2 avser årtalet, vilket betyder att tickern SB/F2-NS avser leverans av socker i januari 2012.

Kontraktsspecifikationer

Kontraktstorlek

På New York Board of Trade (NBOT) avser ett futureskontrakt på 112,000 pund, cirka 55,300 kilo socker.

Tick

1/100 cent per pund (motsvarande 11,20 USD/kontrakt).

Daglig prisavvikelse

Ingen

Trading Hours

03:30 till 14:00, New York Time på CME Globex elektroniska plattform.

Sista handelsdagen

Sista bankdagen i månaden före leveransmånaden, med undantag för januari då sista handelsdagen är den andra bankdagen före den 24 kalenderdagen i föregående månad.

Leveranskvalité

Centrifugerat råsocker med en kvalité med en genomsnittlig polarisering om 96 grader.

Nyheter

Oljepriset faller efter ny handelskonflikt mellan USA och Kina

Priset på amerikansk råolja föll med nära 4 procent på fredagen, efter att president Donald Trump hotat Kina med nya tullar. Uttalandet kom som svar på att Peking infört striktare exportkontroller av sällsynta jordartsmetaller – en åtgärd som återigen väcker oro för en avmattning i den globala ekonomin.

USA:s WTI-olja stängde på 58,90 dollar per fat, en nedgång med 2,61 dollar. Brentoljan föll med 3,8 procent till 62,73 dollar.

”Jag kommer att tvingas att ekonomiskt motverka deras drag,” skrev Trump på sin plattform Truth Social och antydde ”massiva tullhöjningar” på kinesiska varor.

Marknaden reagerade kraftigt på beskedet. ”När marknaden ser dessa vedergällningsåtgärder tolkas det som svagare tillväxt och lägre efterfrågan på olja,” sade Andy Lipow, chef för Lipow Oil Associates, till CNBC.

Samtidigt pressas priserna av ökat utbud från OPEC+ och minskad efterfrågan under pågående underhållsarbete vid raffinaderier. Ett eldupphör mellan Israel och Hamas har dessutom minskat oron för störningar i oljeleveranser från Mellanöstern.

”Marknaden fokuserar nu mer på utbudet än på geopolitiken,” sade Helima Croft, råvaruchef vid RBC Capital Markets.

Nyheter

Christian Kopfer kommenterar guld, koppar, olja och stål, samt några råvarubolag

Handelsbankens råvaruanalytiker Christian Kopfer kommenterar vad som just nu händer med råvarorna guld, koppar, olja och stål. Han tar bland annat upp att man inte vill att kopparpriset kommer upp FÖR mycket, utan att det i stället är högt under lång tid.

Han avslutar även med att ge några korta kommentar om råvaruaktier. Han anser att SSAB sköter sig bra samtidigt som värderingen är låg. Han gillar Lundin Mining och Boliden, även om den senare aktien kommit upp något senaste dagarna. Lundin Gold har banken ingen täckning på men han säger att det är ett fantastiskt bolag.

Nyheter

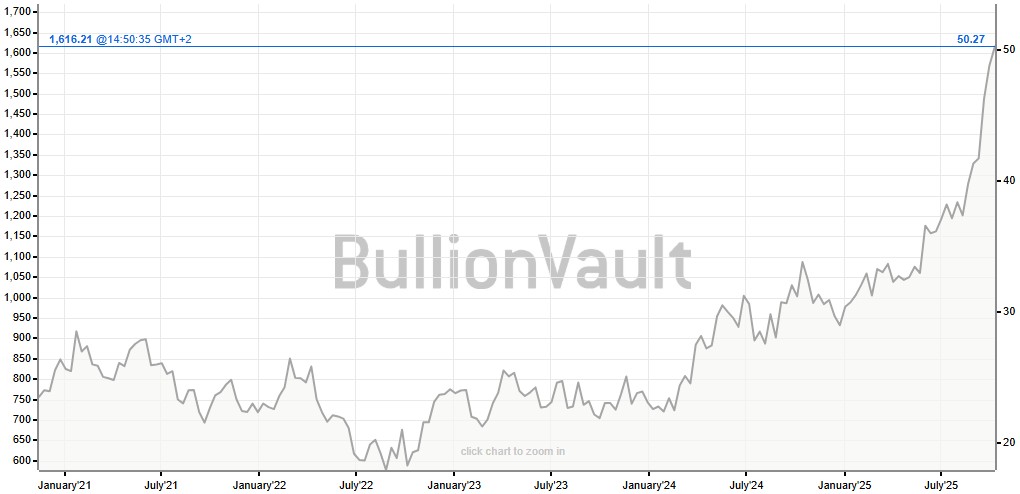

Silver spränger den magiska gränsen, kostar nu över 50 USD per uns

Ädelmetallen silver spränger en smått magisk gräns och handlas nu över 50 USD per uns. Priset har verkligen exploderat. Silver följer med i ett bredare rally där fult nyligen sprängde 4000 USD per uns-nivån. Priset för att låna silver har också skjutit i höjden på senare tid vilket indikerar att tillgången på silver på den fysiska marknaden har börjat bli lågt. Samtidig är efterfrågan från industrin bra och räntorna låga. Och på toppen av det kan vi lägga geopolitisk oro som gör att fler letar sig till fysiska tillgångar som silver.

-

Nyheter4 veckor sedan

Nyheter4 veckor sedanMahvie Minerals i en guldtrend

-

Analys4 veckor sedan

Analys4 veckor sedanVolatile but going nowhere. Brent crude circles USD 66 as market weighs surplus vs risk

-

Nyheter4 veckor sedan

Nyheter4 veckor sedanAktier i guldbolag laggar priset på guld

-

Nyheter4 veckor sedan

Nyheter4 veckor sedanKinas elproduktion slog nytt rekord i augusti, vilket även kolkraft gjorde

-

Nyheter4 veckor sedan

Nyheter4 veckor sedanTyskland har så höga elpriser att företag inte har råd att använda elektricitet

-

Nyheter4 veckor sedan

Nyheter4 veckor sedanGuld når sin högsta nivå någonsin, nu även justerat för inflation

-

Nyheter4 veckor sedan

Nyheter4 veckor sedanDet stigande guldpriset en utmaning för smyckesköpare

-

Analys4 veckor sedan

Analys4 veckor sedanBrent crude ticks higher on tension, but market structure stays soft