Analys

SEB – Råvarukommentarer vecka 27 2012

Sammanfattning: Denna vecka

- Brett råvaruindex: +2,31%

UBS Bloomberg CMCI TR Index - Energi: +1,65%

UBS Bloomberg CMCI Energy TR Index - Ädelmetaller: -0,33%

UBS Bloomberg CMCI Precious Metals TR Index - Industrimetaller: +0,04%

UBS Bloomberg CMCI Industrial Metals TR Index - Jordbruk: +6,0%

UBS Bloomberg CMCI Agriculture TR Index

Kortsiktig marknadsvy:

- Guld: Neutral/köp

- Olja: Neutral

- Koppar: Neutral

- Majs: Neutral/sälj

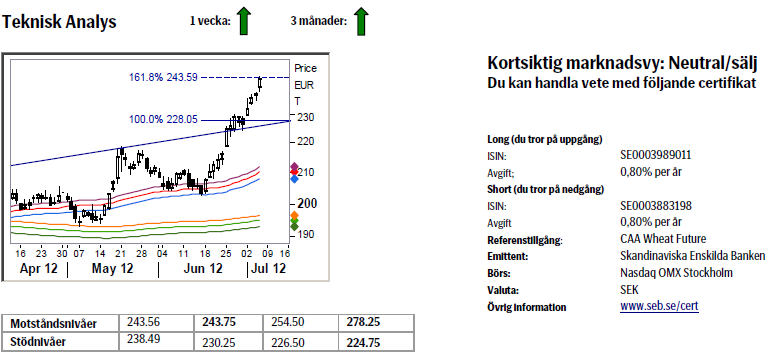

- Vete: Neutral/sälj

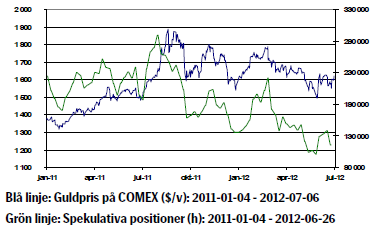

Guld

Guldet reagerade positivt efter förra fredagens EU- toppmöte men fokus vändes sedan mot gårdagens räntebesked från europeiska centralbanken (ECB) där förväntningarna om ytterligare lättnader var höga. ECB sänkte igår sin viktigaste styrränta med 25 räntepunkter. Trots räntesänkningen blev investerarna besvikna när ECB-chefen Draghi sade att ECB inte är redo för ytterligare kvantitativa lättnader. Euron var den stora förloraren efter beskedet, dollarn stärkes och guldet tappade något.

Marknadens fokus idag är amerikanska “ Non farm Pay-rolls”. Förväntat är +100 000 nya arbetstillfällen vilket emellertid är en fortsatt svag siffra.

Samtidigt ökar fokus på kommande måndags eurogruppmöte som ska mejsla ut detaljer kring nödlånen till Spanien och Cypern samt bereda väg för krismekanismen ESM. Det är uppåtpress i italienska och spanska räntor, den 10-åriga spanska räntan uppgick igår till oroväckande 6,7 procent, och igår inledde Greklands premiärminister diskussioner med ”trojkan” om villkoren i låneuppgörelsen. IMF-chefen Lagarde har uttalat att hon ”inte alls är på humör att förhandla eller omförhandla” med Grekland. Situationen ser inte ljus ut och en betalningsinställelse kan inte uteslutas.

På kortsikt är vi fortsatt positiva till guldet som finner stöd i den europeiska skuldkrisen.

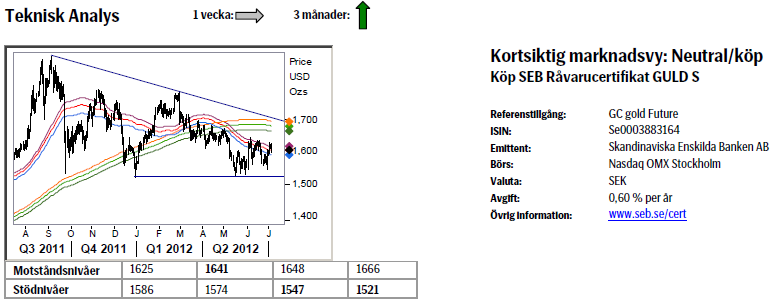

Teknisk analys: Slagigt runt 55dagars bandet.

Ena veckan under, nästa vecka över 55dagars bandet, det är inte lätt att hitta något pålitligt kortsiktigt mönster i denna röra varför vi anser att det bästa man kan göra är att antingen bara sitta långsiktigt lång och vänta ut nuvarande situation eller helt enkelt handla något annat tills bilden klarnar.

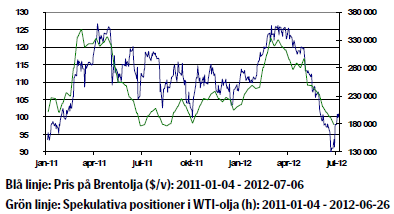

Olja

Pensionskonflikten inom den norska oljeindustrin fortsätter. Arbetsgivarna beslöt att införa lockout för att bryta dödläget i förhandlingarna med facket. Produktionsförlusterna har uppgått till cirka 240 000 fat olja per dag. Produktionsstoppet har pressat upp priserna för Brentoljan men analytiker förväntar sig att norska myndigheter kommer att medla och kanske avbryta lockouten.

I Teheran diskuteras i parlamentet ett lagförslag som skulle göra det möjligt att stoppa tankfartyg i Hormuzsundet tillhörande länder som stöder sanktionerna mot landet. Hur lagen skulle utformas och framförallt tillämpas är inte känt dessutom vet vi i nuläget inte heller hur presidenten eller det militära respektive religiösa styrande toppskiktet ställer sig till förslaget. Skulle de göra allvar av saken kan man nog räkna med motreaktioner från omvärlden. USA har skickat ytterligare minsvepare till området.

Sammantaget har marknaden tagit fasta på utbudsstörningarna ovan samt förhoppningar om nya makroekonomiska stimulanser och Brentoljan steg med 2,3 procent under veckan.

Tisdagens API siffror visade att råoljelagren föll med tre miljoner fat vilket kan härledas från stormen i Mexikanska golfen som tvingat fram produktionsstopp. P.g.a. gårdagen Nationaldag i USA publicerade DOE siffror igår istället för onsdagen. Siffrorna visade att råoljelager föll med 4,2 miljoner fat.

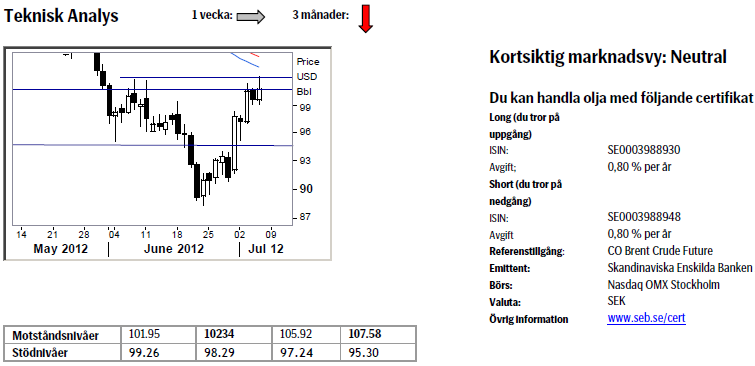

Teknisk analys: Kraftfull rekyl upp till motstånd

Säljarna fick i fredags kasta sig på köpknappen och stoppa ut de senaste korta positionerna givet uppsvinget i risk aptit som följde på EU toppmötet. Denna rekyl bör nu befinna sig i sin slutfas och en vändning söderut är primärt att vänta i innevarande område.

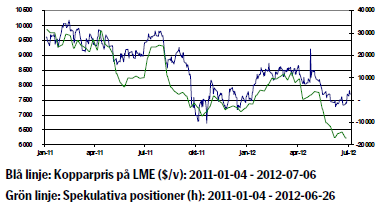

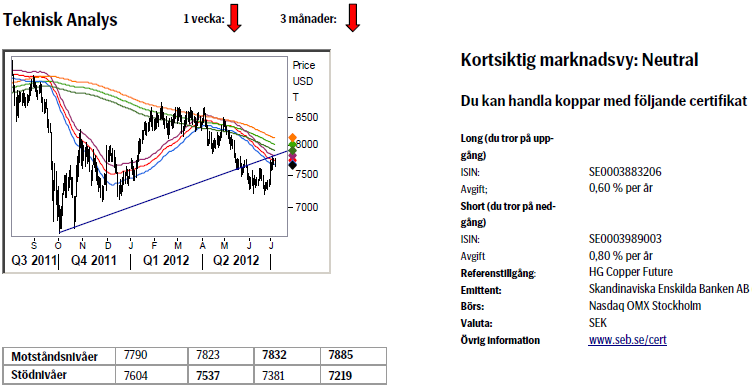

Koppar

Igår sänkte Kinas centralbank (PBOC) styrräntorna, ettåriga in- och utlåningsräntor med 25 respektive 31 punkter, till 3,0 respektive 6,0 procent. Det var andra gången på en månad som Kina sänkte styrräntorna och gårdagens räntesänkning kom som en överraskning. Räntesänkningen är en signal att landets ekonomiska situation inte ser helt ljus ut och denna signal gjorde att kopparn inte steg på räntebeskedet. Myndigheter kommer ha fortsatt restriktiva regleringar för fastighetsmarknaden där man inte önskar en överhettning. Kopparn föll något på beskedet. Kopparn är även mycket känslig för den europeiska skuldproblematiken och därför förhåller vi oss försiktiga till kopparn på kort sikt.

Kinesiskt inköpschefsindex sjönk något (till 50.2 från 50.4) och nivån var något över den förväntade. Inom detta index var det exportefterfrågekomponenten som var betydligt lägre än förväntat. Analytiker är generellt något mindre positiva till Kinas ekonomiska utveckling jämfört med tidigare.

HSBC:s inköpschefsindex för Kinas tjänstesektor sjönk till 52.3 i juni från 54.7 i maj. Nivån är nu den lägsta på tio månader och utvecklingen är inte så positiv men samtidigt är detta index med fokus på servicesektorn mindre viktigt eftersom servicesektorn inte är lika viktig som tillverkningsindustrin i Kina.

Teknisk analys: Förväntas vända ned igen.

Liksom så många andra marknader utlöses en våg av stopp köpande pga EU toppmötet förra fredagen. Nu när denna effekt är på väg att klinga av ska vi också förvänta oss att koppar fortsätter sin sedan tidigare bekräftade nedåttrend. Nedgången bör ta sin början från innevarande område 55d ma band och trend-linjen.

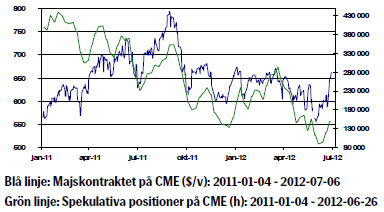

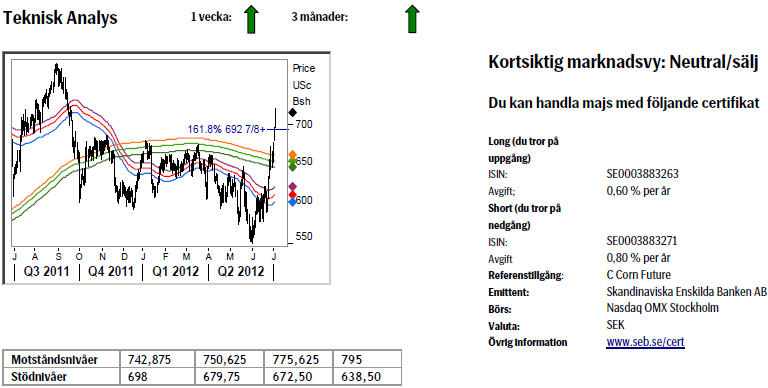

Majs

Priset på majs fortsatte uppåt under veckan och steg 10 procent. Måndagens Crop Progress från United States Department of Agriculture (USDA) visade fortsatta nedjusteringar av kvalitén av amerikansk majs som ”good/excellent” och ligger nu på 48 procent, vilket är 8 procent lägre jämfört med föregående vecka och hela 21 procent lägre jämfört med samma period föregående år.

Den 29:e juni publicerade USDA sin Stocks and Planting report. Lagren av majs i USA ligger 14 procent under nivån samma period föregående år vilket är den lägsta nivån sedan juni 1998 och samtidigt indikerar en stark efterfrågan på majs.

Alltför varmt och torrt väder i mellanvästern i USA har lett till att IGC (International Grains Council) nedjusterar prognosen för amerikansk produktion av majs. Även FN:s livsmedels- och jordbruksorganisation, FAO, justerar ned sin prognos för den globala spannmålsproduktionen 2012 med 25 miljoner ton sedan förra månaden till 2 396 miljoner ton, vilket fortfarande är en rekordnivå och 2 procent högre än toppnoteringen från förra året.

Majs faller tillbaka något idag och vi anser att risken för ”demand-destrucion” är stor vid dessa höga nivåer. Historiskt har priset backat vid dessa nivåer och därför har vi en försiktig hållning till ett ännu högre majspris.

Teknisk analys: Fortsatt stark efterfrågan

Rallyt har fortsatt också den senaste veckan och vare sig teoretiska (Fibonacci projektioner) eller faktiska (tidigare toppar och vändningspunkter) motstånd har kunnat dämpa uppgången. Vi blir dock lite mer vaksamma då sådan styrka sällan varar länge utan ofta skapar s.k. minibubblor, en sådan är dock inte på plats med mindre än att vi inom närmaste veckan når 751/75 området där vi skulle vara extremt försiktiga med långa positioner.

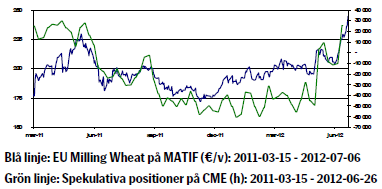

Vete

Priset på vete fortsatte uppåt under veckan och steg 7,5 procent. Måndagens Crop Progress från USDA, visade fortsatta nedjusteringar i kvalitén av amerikanskt vårvete (skördas i augusti/september) som ”good/excellent” och ligger nu på 71 procent, vilket är 8 procent lägre än förra veckan och 1,4 procent högre jämfört med samma period förra året.

IGC (International Grains Council) skrev i sin senaste rapport att utsikterna för världens veteproduktion 2012/13 påverkas av ogynnsamma väderförhållanden i vissa länder, däribland Ryssland, och justerar därför ned sitt estimat av veteproduktion med sex miljoner ton från förra månaden till 665 miljoner ton. Det europeiska kvarnvetet på Matif (nov12) noterade i veckan ett nytt kontraktshögsta och handlades så högt som 235,75 euro innan det stängde på 232 euro. Vetehandlare tittar nu särskilt på rådande väderproblemen och utsikterna i USA. Under junimånad har vetepriset på CBOT stigit med 18 procent.

Även i Ryssland och i Ukraina, där skörden nu startat, fortsätter det torra och varma vädret vilket inte är bra för avkastningen. Kvalitén på vetet är god men mängden utvunnen vete per hektar är mycket låg vilket ger stöd åt vetepriset.

Teknisk analys: Nästa delmål uppnått. Med en fortsatt aggressiv prisuppgång har vi nu redan nått nästa delmål, 243,56 (161,8% Fibo projektion av maj månads uppgång, ett vanligt inbördes förhållande under trendande faser). Dock återstår det att se om marknaden kommer att respondera på motståndet och göra en mindre konsolidering/korrektion innan en ny uppgångsfas tar vid.

[box]SEB Veckobrev Veckans råvarukommentar är producerat av SEB Merchant Banking och publiceras i samarbete och med tillstånd på Råvarumarknaden.se[/box]

Disclaimer

The information in this document has been compiled by SEB Merchant Banking, a division within Skandinaviska Enskilda Banken AB (publ) (“SEB”).

Opinions contained in this report represent the bank’s present opinion only and are subject to change without notice. All information contained in this report has been compiled in good faith from sources believed to be reliable. However, no representation or warranty, expressed or implied, is made with respect to the completeness or accuracy of its contents and the information is not to be relied upon as authoritative. Anyone considering taking actions based upon the content of this document is urged to base his or her investment decisions upon such investigations as he or she deems necessary. This document is being provided as information only, and no specific actions are being solicited as a result of it; to the extent permitted by law, no liability whatsoever is accepted for any direct or consequential loss arising from use of this document or its contents.

About SEB

SEB is a public company incorporated in Stockholm, Sweden, with limited liability. It is a participant at major Nordic and other European Regulated Markets and Multilateral Trading Facilities (as well as some non-European equivalent markets) for trading in financial instruments, such as markets operated by NASDAQ OMX, NYSE Euronext, London Stock Exchange, Deutsche Börse, Swiss Exchanges, Turquoise and Chi-X. SEB is authorized and regulated by Finansinspektionen in Sweden; it is authorized and subject to limited regulation by the Financial Services Authority for the conduct of designated investment business in the UK, and is subject to the provisions of relevant regulators in all other jurisdictions where SEB conducts operations. SEB Merchant Banking. All rights reserved.

Analys

Crude oil soon coming to a port near you

Rebounding along with most markets. But concerns over solidity of Gaza peace may also contribute. Brent crude fell 0.8% yesterday to $61.91/b and its lowest close since May this year. This morning it is bouncing up 0.9% to $62.5/b along with a softer USD amid positive sentiment with both equities and industrial metals moving higher. Concerns that the peace in Gaza may be less solid than what one might hope for also yields some support to Brent. Bets on tech stocks are rebounding, defying fears of trade war. Money moving back into markets. Gold continues upwards its strong trend and a softer dollar helps it higher today as well.

US crude & products probably rose 5.6 mb last week (API) versus a normal seasonal decline of 2.4 mb. The US API last night partial and thus indicative data for US oil inventories. Their data indicates that US crude stocks rose 7.4 mb last week, gasoline stocks rose 3.0 mb while Distillate stocks fell 4.8 mb. Altogether an increase in commercial crude and product stocks of 5.6 mb. Commercial US crude and product stocks normally decline by 2.4 mb this time of year. So seasonally adjusted the US inventories rose 8 mb last week according to the indicative numbers by the API. That is a lot. Also, the counter seasonal trend of rising stocks versus normally declining stocks this time of year looks on a solid pace of continuation. If the API is correct then total US crude and product stocks would stand 41 mb higher than one year ago and 6 mb higher than the 2015-19 average. And if we combine this with our knowledge of a sharp increase in production and exports by OPEC(+) and a large increase in oil at sea, then the current trend in US oil inventories looks set to continue. So higher stocks and lower crude oil prices until OPEC(+) switch to cuts. Actual US oil inventory data today at 18:00 CET.

US commercial crude and product stocks rising to 1293 mb in week 41 if last nights indicative numbers from API are correct.

Crude oil soon coming to a port near you. OPEC has lifted production sharply higher this autumn. At the same time demand for oil in the Middle-East has fallen as we have moved out of summer heat and crude oil burn for power for air-conditioning. The Middle-East oil producers have thus been able to lift exports higher on both accounts. Crude oil and condensates on water has shot up by 177 mb since mid-August. This oil is now on its way to ports around the world. And when they arrive, it will likely help to lift stocks onshore higher. That is probably when we will lose the last bit of front-end backwardation the the crude oil curves. That will help to drive the front-month Brent crude oil price down to the $60/b line and revisit the high $50ies/b. Then the eyes will be all back on OPEC+ when they meet in early November and then again in early December.

Crude oil and condensates at sea have moved straight up by 177 mb since mid-August as OPEC(+) has produced more, consumed less and exported more.

Analys

The Mid-East anchor dragging crude oil lower

When it starts to move lower it moves rather quickly. Gaza, China, IEA. Brent crude is down 2.1% today to $62/b after having traded as high as $66.58/b last Thursday and above $70/b in late September. The sell-off follows the truce/peace in Gaze, a flareup in US-China trade and yet another bearish oil outlook from the IEA.

A lasting peace in Gaze could drive crude oil at sea to onshore stocks. A lasting peace in Gaza would probably calm down the Houthis and thus allow more normal shipments of crude oil to sail through the Suez Canal, the Red Sea and out through the Bab-el-Mandeb Strait. Crude oil at sea has risen from 48 mb in April to now 91 mb versus a pre-Covid normal of about 50-60 mb. The rise to 91 mb is probably the result of crude sailing around Africa to be shot to pieces by the Houthis. If sailings were to normalize through the Suez Canal, then it could free up some 40 mb in transit at sea moving onshore into stocks.

The US-China trade conflict is of course bearish for demand if it continues.

Bearish IEA yet again. Getting closer to 2026. Credibility rises. We expect OPEC to cut end of 2025. The bearish monthly report from the IEA is what it is, but the closer we get to 2026, the more likely the IEA is of being ball-park right in its outlook. In its monthly report today the IEA estimates that the need for crude oil from OPEC in 2026 will be 25.4 mb/d versus production by the group in September of 29.1 mb/d. The group thus needs to do some serious cutting at the end of 2025 if it wants to keep the market balanced and avoid inventories from skyrocketing. Given that IEA is correct that is. We do however expect OPEC to implement cuts to avoid a large increase in inventories in Q1-26. The group will probably revert to cuts either at its early December meeting when they discuss production for January or in early January when they discuss production for February. The oil price will likely head yet lower until the group reverts to cuts.

Dubai: The Mid-East anchor dragging crude oil lower. Surplus emerging in Mid-East pricing. Crude oil prices held surprisingly strong all through the summer. A sign and a key source of that strength came from the strength in the front-end backwardation of the Dubai crude oil curve. It held out strong from mid-June and all until late September with an average 1-3mth time-spread premium of $1.8/b from mid-June to end of September. The 1-3mth time-spreads for Brent and WTI however were in steady deterioration from late June while their flat prices probably were held up by the strength coming from the Persian Gulf. Then in late September the strength in the Dubai curve suddenly collapsed. Since the start of October it has been weaker than both the Brent and the WTI curves. The Dubai 1-3mth time-spread now only stands at $0.25/b. The Middle East is now exporting more as it is producing more and also consuming less following elevated summer crude burn for power (Aircon) etc.

The only bear-element missing is a sudden and solid rise in OECD stocks. The only thing that is missing for the bear-case everyone have been waiting for is a solid, visible rise in OECD stocks in general and US oil stocks specifically. So watch out for US API indications tomorrow and official US oil inventories on Thursday.

No sign of any kind of fire-sale of oil from Saudi Arabia yet. To what we can see, Saudi Arabia is not at all struggling to sell its oil. It only lowered its Official Selling Prices (OSPs) to Asia marginally for November. A surplus market + Saudi determination to sell its oil to the market would normally lead to a sharp lowering of Saudi OSPs to Asia. Not yet at least and not for November.

The 5yr contract close to fixed at $68/b. Of importance with respect to how far down oil can/will go. When the oil market moves into a surplus then the spot price starts to trade in a large discount to the 5yr contract. Typically $10-15/b below the 5yr contract on average in bear-years (2009, 2015, 2016, 2020). But the 5yr contract is usually pulled lower as well thus making this approach a moving target. But the 5yr contract price has now been rock solidly been pegged to $68/b since 2022. And in the 2022 bull-year (Brent spot average $99/b), the 5yr contract only went to $72/b on average. If we assume that the same goes for the downside and that 2026 is a bear-year then the 5yr goes to $64/b while the spot is trading at a $10-15/b discount to that. That would imply an average spot price next year of $49-54/b. But that is if OPEC doesn’t revert to cuts and instead keeps production flowing. We think OPEC(+) will trim/cut production as needed into 2026 to prevent a huge build-up in global oil stocks and a crash in prices. But for now we are still heading lower. Into the $50ies/b.

Analys

More weakness and lower price levels ahead, but the world won’t drown in oil in 2026

Some rebound but not much. Brent crude rebounded 1.5% yesterday to $65.47/b. This morning it is inching 0.2% up to $65.6/b. The lowest close last week was on Thursday at $64.11/b.

The curve structure is almost as week as it was before the weekend. The rebound we now have gotten post the message from OPEC+ over the weekend is to a large degree a rebound along the curve rather than much strengthening at the front-end of the curve. That part of the curve structure is almost as weak as it was last Thursday.

We are still on a weakening path. The message from OPEC+ over the weekend was we are still on a weakening path with rising supply from the group. It is just not as rapidly weakening as was feared ahead of the weekend when a quota hike of 500 kb/d/mth for November was discussed.

The Brent curve is on its way to full contango with Brent dipping into the $50ies/b. Thus the ongoing weakening we have had in the crude curve since the start of the year, and especially since early June, will continue until the Brent crude oil forward curve is in full contango along with visibly rising US and OECD oil inventories. The front-month Brent contract will then flip down towards the $60/b-line and below into the $50ies/b.

At what point will OPEC+ turn to cuts? The big question then becomes: When will OPEC+ turn around to make some cuts? At what (price) point will they choose to stabilize the market? Because for sure they will. Higher oil inventories, some more shedding of drilling rigs in US shale and Brent into the 50ies somewhere is probably where the group will step in.

There is nothing we have seen from the group so far which indicates that they will close their eyes, let the world drown in oil and the oil price crash to $40/b or below.

The message from OPEC+ is also about balance and stability. The world won’t drown in oil in 2026. The message from the group as far as we manage to interpret it is twofold: 1) Taking back market share which requires a lower price for non-OPEC+ to back off a bit, and 2) Oil market stability and balance. It is not just about 1. Thus fretting about how we are all going to drown in oil in 2026 is totally off the mark by just focusing on point 1.

When to buy cal 2026? Before Christmas when Brent hits $55/b and before OPEC+ holds its last meeting of the year which is likely to be in early December.

Brent crude oil prices have rebounded a bit along the forward curve. Not much strengthening in the structure of the curve. The front-end backwardation is not much stronger today than on its weakest level so far this year which was on Thursday last week.

The front-end backwardation fell to its weakest level so far this year on Thursday last week. A slight pickup yesterday and today, but still very close to the weakest year to date. More oil from OPEC+ in the coming months and softer demand and rising inventories. We are heading for yet softer levels.

-

Nyheter3 veckor sedan

Nyheter3 veckor sedanOPEC+ missar produktionsmål, stöder oljepriserna

-

Nyheter4 veckor sedan

Nyheter4 veckor sedanEtt samtal om guld, olja, fjärrvärme och förnybar energi

-

Nyheter2 veckor sedan

Nyheter2 veckor sedanGoldman Sachs höjer prognosen för guld, tror priset når 4900 USD

-

Nyheter2 veckor sedan

Nyheter2 veckor sedanGuld nära 4000 USD och silver 50 USD, därför kan de fortsätta stiga

-

Analys3 veckor sedan

Analys3 veckor sedanAre Ukraine’s attacks on Russian energy infrastructure working?

-

Nyheter2 veckor sedan

Nyheter2 veckor sedanBlykalla och amerikanska Oklo inleder ett samarbete

-

Nyheter4 veckor sedan

Nyheter4 veckor sedanGuldpriset uppe på nya höjder, nu 3750 USD

-

Nyheter2 veckor sedan

Nyheter2 veckor sedanEtt samtal om guld, olja, koppar och stål