Analys

SEB – Råvarukommentarer vecka 22 2012

Brett råvaruindex: -2,79 %

Brett råvaruindex: -2,79 %

UBS Bloomberg CMCI TR Index- Energi: -4,81 %

UBS Bloomberg CMCI Energy TR Index - Ädelmetaller: -1,06%

UBS Bloomberg CMCI Precious Metals TR Index - Industrimetaller: -2,15 %

UBS Bloomberg CMCI Industrial Metals TR Index - Jordbruk: -2,14 %

UBS Bloomberg CMCI Agriculture TR Index

Kortsiktig marknadsvy:

- Guld: Neutral/köp

- Olja: Neutral/sälj

- Koppar: Sälj

- Majs: Sälj

- Vete: Neutral

Guld

Sedan vårt senaste veckobrev har guldet stigit 0,30 procent. Priset verkar tillfälligtvis ha stabiliserats men överskuggas samtidigt av ekonomisk osäkerhet och en eskalerande europeisk kris. Det grekiska valet avgörs den 17:e juni och oron för att landet ska lämna eurosamarbetet är påtaglig. Greklands förre premiärminister Papademos varnar för en akut likviditetskris om folket inte röstar fram en stabil regering.

De senaste dagarna har även genomsyrats av dåliga nyheter från Spanien där läget blir allt mer bekymmersamt. De spanska bankerna är i akut behov av finansiellt stöd och även på regional nivå finns det stora finansiella problem. På tisdagskvällen meddelade dessutom centralbankschefen att han avgår en månad i förtid. Spansk tioårsräntan steg till 6,61 procent. I vanlig ordning motsvaras ränteuppgången i skuldkrisländerna av sjunkande räntor i de mer stabila länderna. Tysklands 10-åriga ränta låg igår på rekordlåga1,20 procent.

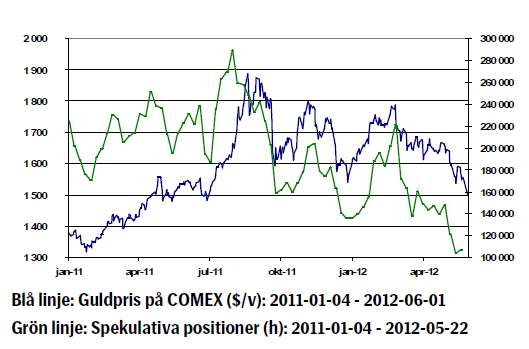

Nettolånga spekulativa positioner på COMEX har fortsatt att minska vilket sätter press på priset.

Förra veckan såg vi de lägsta nivåerna sedan december 2008. Även innehaven i världens största guld ETF, SPDR, fortsätter att minska.

Enligt indiska Bombay Bullion Association har efterfrågan på fysiskt guld i landet minskat. Enligt organisationen kommer Indien att importera cirka 50 ton guld under maj jämfört med 102 ton samma period föregående år. Anledningar till detta är en mot dollarn svag inhemsk valuta samt tullar som införts på importerat guld.

Mycket talar egentligen för guld, men guld beter sig förtillfället som en ”risky asset” och har tydligt kopplat loss från den långa stigande trenden. Vi föredrar för tillfället en försiktig hållning till guldet (med en stop loss i 1450/1500 regionen).

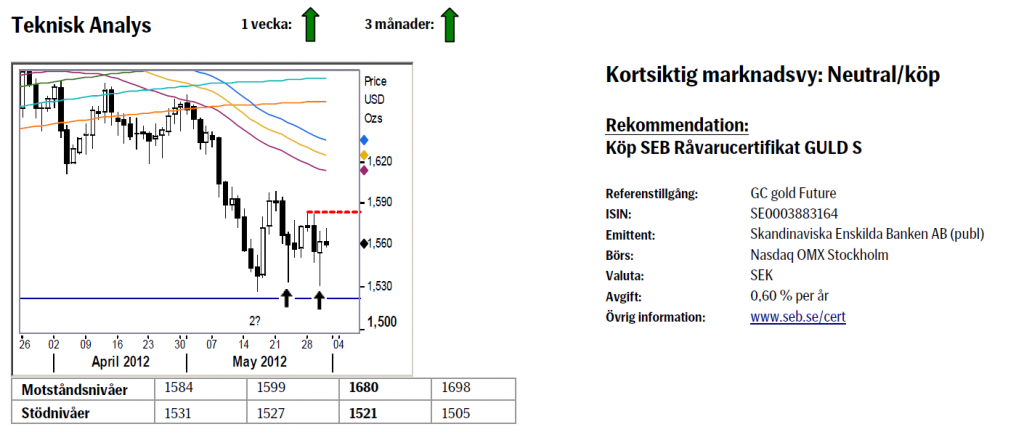

Teknisk analys: Den större bilden förblir som tidigare ograverat positiv så länge marknaden inte faller under 1521 (C vågens botten från december 2011). Denna vecka fokuserar vi lite mer på vad som skett runt maj botten. Som vi kan se har marknaden gång efter annan försökt ta sig nedåt men utan någon framgång vilket spikarna på nedsidan visar med all tydlighet. Detta beteende ska ses positivt (köparna kör över säljarna) samt att köpandet skett trots en kraftigt stigande dollar. Vi vidhåller alltså förra veckans försiktiga köprekommendation.

Olja

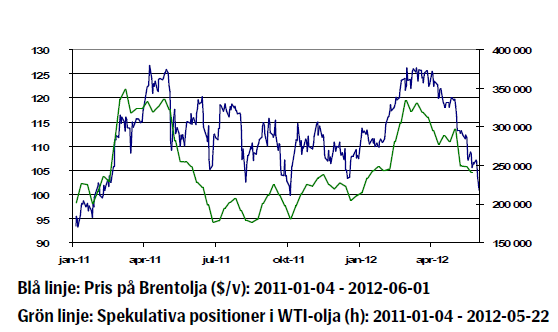

Priset på Nordsjöoljan Brent har sjunkit fem procent veckan som gått och har nu backat hela 14 procent sedan början av maj. Några av anledningarna till svagheten i oljepriset är kombinationen av en för tillfället överproduktion, dollarns styrka och ett negativt makrosentiment till följd av en förvärrad europeisk skuldkris. Saudiarabien har ett uttalat mål att få ner oljepriset till 100 dollar per fat och har hittills lyckats bra med att sätta press på priset. Ett pris under 100 dollar per fat är emellertid inte önskvärt.

Gårdagens officiella rapport över amerikanska oljelager som publiceras av DOE visade att råoljelager steg med 2,2 miljoner fat och lagren är nu de högsta på 22 år. Samtidigt är lagren av oljeprodukter relativt låga vilket är vanligt under raffinaderiunderhållssäsongen.

Spänningarna mellan Iran och västvärlden kvarstår och mötet som ägde rum förra veckan resulterade endast i beslut om nya förhandlingar i Moskva den 18-19 juni. Enligt uppgifter från FN har Iran fortsatt att öka sin produktion av anrikat uran. Iran har tydligt deklarerat att IAEA:s inspektörer inte har tillräckliga motiv för att få besöka Parchinanläggningen, ett forskningscentra för kärnvapen.

Enligt chefen för Irans kärnvapenprogram finns det ingen anledning till att upphöra med produktionen av anrikat uran vilket utgör grunden till en kärnvapenbomb. Sanktioner mot Iran träder ikraft den första juli.

Orkansäsongen har inletts. Enligt amerikanska National Hurricane Center nådde den tropiska stormen Beryl Floridas kust med vindstyrkor strax över 100 km/h. Vi ser en säsongsmässigt svag efterfrågan och vi anser att det finns risk för ett tillbakahållet oljepris på kort sikt. Dippar under 100 dollar kan innebära köptillfälle om man vill äga olja på lite längre sikt.

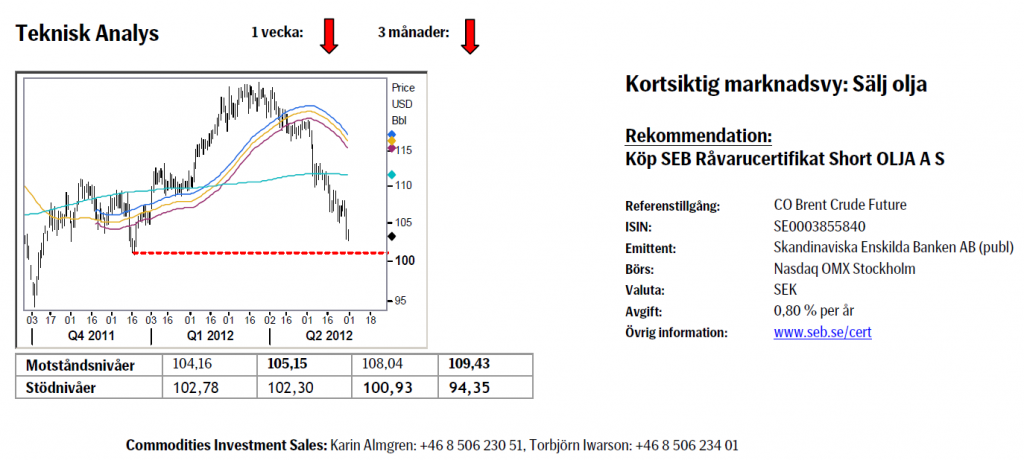

Teknisk analys: Fritt fall för det svarta guldet. Det temporära stödet, 105.15, höll under fyra/fem dagar innan vi kraschade ned igenom det. Vi är nu på väg i full fart mot ett test av nästa huvudstöd, den medel/långsiktiga nyckelnivån 100.93. Om inte köpare återfinnes där kommer en ånyo en säljsignal att utlösas, denna gång med ett mål under 94.

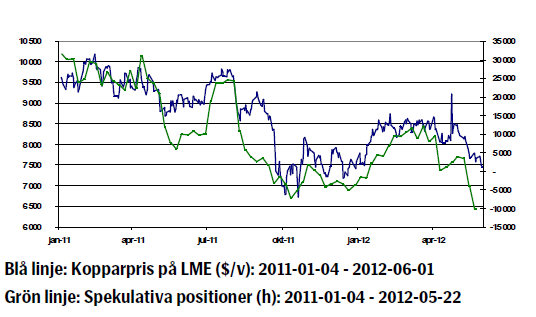

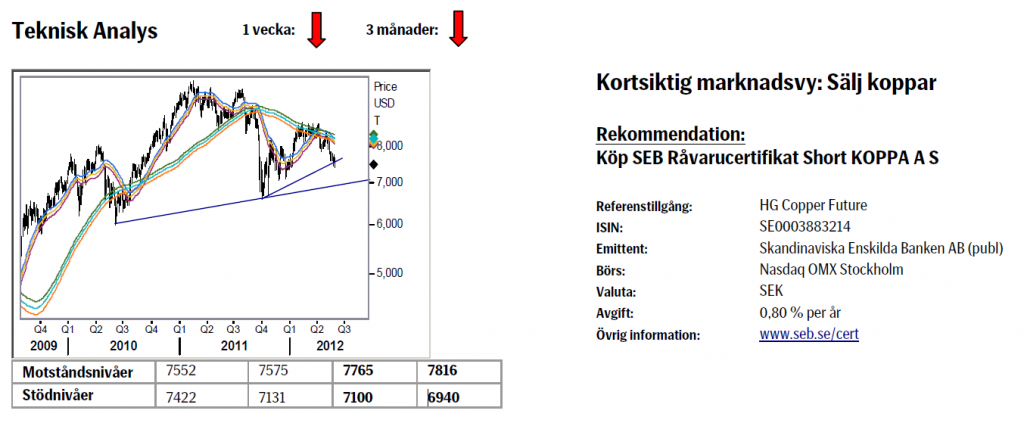

Koppar

Kopparpriset föll 0,75 procent veckan som gick. Kopparn dras ner av svag kinesisk data och den starka handelskopplingen mellan Europa och Kina och vi räknar med att denna turbulens kommer att fortsätta på kort sikt. Rapporter om höga kopparlager fortsätter dessutom att strömma ut ur Kina. Osäkerheten kring Europa påverkar kopparpriset negativt. Euron föll till den lägsta nivån mot dollarn på två år.

Marknaden håller idag ett öga på viktig ekonomisk data. Kinas officiella inköpschefsindex som publicerades i morse kom in lägre än väntat vilket antyder fortsatt tillväxtinbromsning under andra kvartalet. Amerikanska viktiga arbetsmarknadssiffrorna publiceras klockan 14.30.

Frågan är hur Kina kommer att hantera inbromsningen av tillväxten. Kinesiska myndigheter har tydligt påtalat att man genom stimulanser vill stabilisera tillväxten men samtidigt har en kinesisk statlig nyhetsbyrå rapporterat att stimulanserna kommer att bli mindre jämfört med krisen 2008/2009 och denna försiktighet från myndigheternas sida håller tillbaka kopparpriset.

Den globala produktionen av koppar understeg efterfrågan med 81 000 ton i februari i år, efter ett underskott om 29 000 ton i januari. Säsongsjusterat understeg produktionen efterfrågan med 100 000 ton enligt International copper Study Group, ICSG. Detta underskott av koppar i marknaden lyckas inte få priset att lyfta, i alla fall inte på kort sikt. Vi tror inte på en kollaps i kopparpriset men att det kan fortsätta vara skakigt och kortsiktigt tror vi att priset kan falla ytterligare.

Teknisk analys: Billigare koppar på gång. Marknaden har nu även passerat stödlinjen ifrån oktober 2011 varför vi nu fått ännu mer vatten på vår kvarn avseende säljrekommendationen. Som tidigare förväntar vi oss ingen större rekyl innan nacklinjen nås vid 6940.

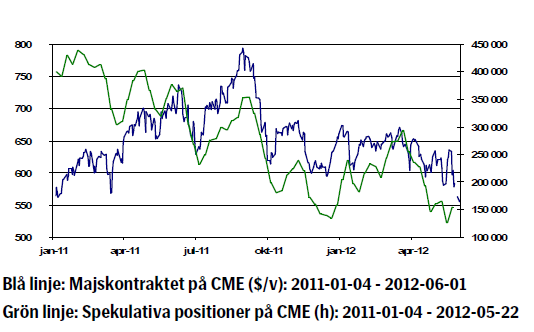

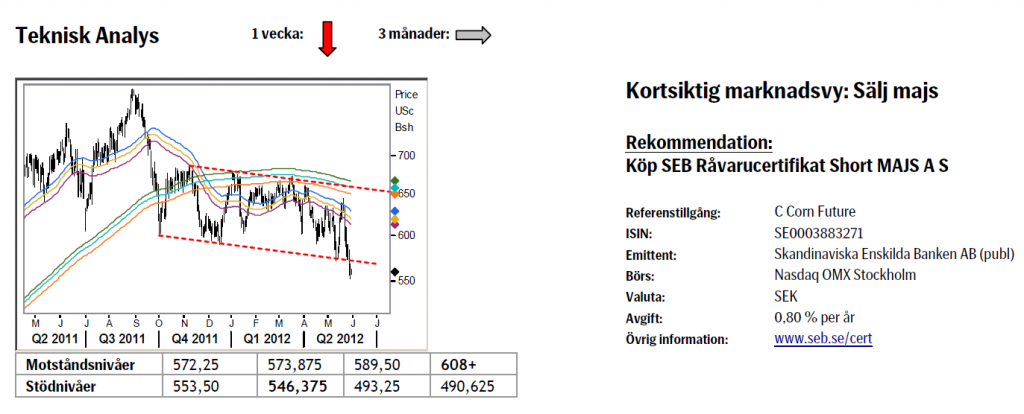

Majs

Majspriset föll 0,89 procent veckan som gick. IGC har reviderat upp den globala majs produktionen för 2012/13 med 13 miljoner ton till rekordhöga 913 miljoner ton, främst till följd av förbättrade utsikter i USA, Kina och Brasilien. Ingående lager justeras upp med 6 miljoner ton till 141 miljoner ton, långt över förra säsongens 129 miljoner ton. Utbudet förväntas vara stabilt (jämfört med 2011/12) och majs kan komma att ersätta en del av vete som foderingrediens. Globala majs lager förväntas däremot att öka till ett treårs högsta i slutet av 2012/13 till följd av en rekordhög produktion.

Ukrainas produktion av majs beräknas till rekordhöga 24 miljoner ton, en ökning med 5.3% från 2011, och exporten till 14 miljoner ton – vilket är i linje med USDA prognos. Argentinas export av majs under 2011/12 estimeras ned 20 procent från förra året.

Kinas majsareal 2012/13 beräknas uppgå till 34.4 miljoner hektar, en ökning med en miljon från tidigare estimat, och landets produktion av majs uppskattas till 189 miljoner ton, jämfört med den tidigare uppskattningen på 186 miljoner ton. Prognosen för Kinas import av majs ligger på 7 miljoner ton, vilket är en ökning med en miljon ton från tidigare estimat och också en miljon ton högre än USDA senaste prognos. Vi fortsätter att vara kortsiktigt negativa till majspriset på grund av goda skördar och höga lagernivåer och rekommenderar därför en kort position.

Teknisk analys: Ramlade ur kanalen. Även om rörelserna företrädesvis fortsatt att vara relativt slumpartade och med låg sannolikhet så noterar vi i alla fall att det potentiella ras vi pekade på för två veckor sedan nu skett. Brottet ned ur den sluttande kanalen ökar naturligtvis nedåttrycket och borde ge mer prispress. Om vi ska följa skolboken borde vi kunna falla så djupt som 491 innan fast mark återfinnes.

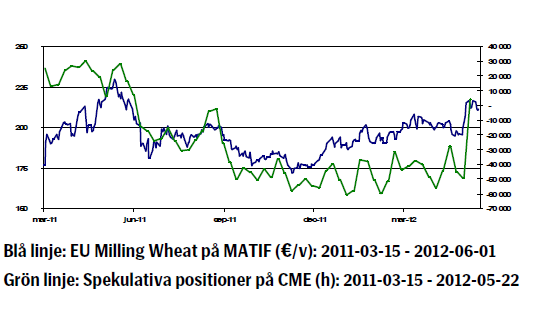

Vete

Vetepriset har under veckan fallit med 2,10 procent. Marknaden för spannmål styrs främst av väderleksrapporter och nu är det framförallt fokus på nederbörd. Efterlängtade regn i Ryssland, Svartahavsregionen, Australien och USA har dämpat oron för allvarlig torka och därmed gjort att priserna, framförallt på vete, har fallit.

Australiens spannmålsproducerande områden i öster har fått välbehövligt regn under helgen och därmed höjt förhoppningarna om en högre avkastning för 2012/13 års veteproduktion. Delar av Ryssland, Ukraina och norra Kazakstan kommer att få svalare temperaturer och regn kommande dagar, vilket gynnar grödorna.

IGC (International Grains Council) skriver i sin senaste rapport att utsikterna för vete kommande säsong 2012/13 var fortsatt goda under maj, men ogynnsamma väderförhållanden i EU, Ryssland och Marocko sänker förväntningarna på kommande skördar och bidrar till att den globala produktionen justeras ned med 5 miljoner ton till 671 miljoner ton, en kraftig nedjustering från förra årets 676 miljoner ton. En ökad användning av foder leder till högre förväntad global konsumtion på 681 miljoner ton, vilket dock lägre än för 2011/12 eftersom majs till viss del förväntas ersätta vete till djurfoder. Detta kommer dock inte att uppväga nedgången i produktionen och globala utgående lager justeras därför ned till ett fyraårs lägsta på 191 miljoner ton.

Den globala exporten förväntas också bli lägre under 2012/13 jämfört med 2011/12 på grund av mindre skördar i Svartahavsregionen och minskat överskott i EU och Argentina för export. Matifvetet steg i slutet av förra veckan på rapporterna om torka i Ryssland, Ukraina och USA. Nya prognoser denna vecka har innehållit regn vilket fått priset att falla tillbaka. Kvalitén på höstvetets skörd i USA ligger nu på 54 procent good/excellent och det är fyra procent lägre jämfört förra veckan. Vi behåller vår neutrala syn på vetet.

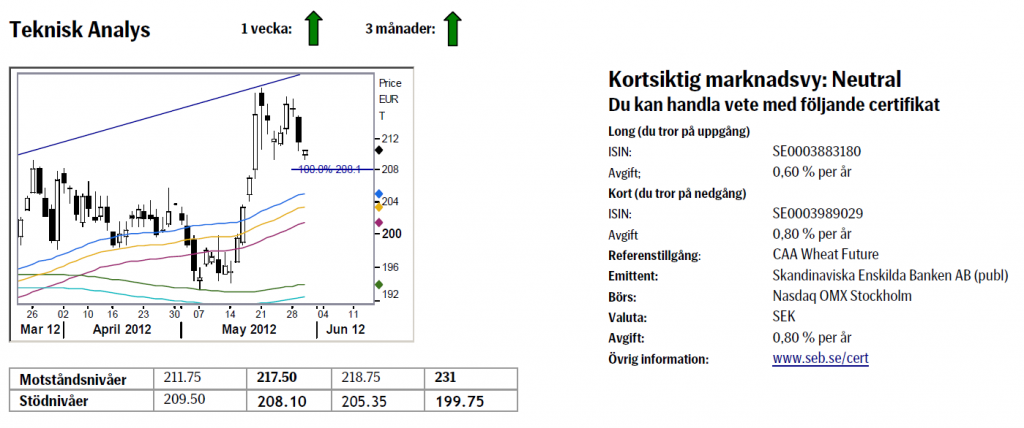

Teknisk analys: Innevarande korrektion lägre bör nu vara i sin slutfas varför vi letar efter nya köpare runt idealmålet för korrektionen, 208.10. En påföljande uppgång över 217.50 kommer sedan att bekräfta fortsättningen av uppåttrenden (och nya toppar vad det lider).

[box]SEB Veckobrev Veckans råvarukommentar är producerat av SEB Merchant Banking och publiceras i samarbete och med tillstånd på Råvarumarknaden.se[/box]

Disclaimer

The information in this document has been compiled by SEB Merchant Banking, a division within Skandinaviska Enskilda Banken AB (publ) (“SEB”).

Opinions contained in this report represent the bank’s present opinion only and are subject to change without notice. All information contained in this report has been compiled in good faith from sources believed to be reliable. However, no representation or warranty, expressed or implied, is made with respect to the completeness or accuracy of its contents and the information is not to be relied upon as authoritative. Anyone considering taking actions based upon the content of this document is urged to base his or her investment decisions upon such investigations as he or she deems necessary. This document is being provided as information only, and no specific actions are being solicited as a result of it; to the extent permitted by law, no liability whatsoever is accepted for any direct or consequential loss arising from use of this document or its contents.

About SEB

SEB is a public company incorporated in Stockholm, Sweden, with limited liability. It is a participant at major Nordic and other European Regulated Markets and Multilateral Trading Facilities (as well as some non-European equivalent markets) for trading in financial instruments, such as markets operated by NASDAQ OMX, NYSE Euronext, London Stock Exchange, Deutsche Börse, Swiss Exchanges, Turquoise and Chi-X. SEB is authorized and regulated by Finansinspektionen in Sweden; it is authorized and subject to limited regulation by the Financial Services Authority for the conduct of designated investment business in the UK, and is subject to the provisions of relevant regulators in all other jurisdictions where SEB conducts operations. SEB Merchant Banking. All rights reserved.

Analys

Brent crude set to dip its feet into the high $50ies/b this week

Parts of the Brent crude curve dipping into the high $50ies/b. Brent crude fell 2.3% over the week to Friday. It closed the week at $61.29/b, a slight gain on the day, but also traded to a low of $60.14/b that same day and just barely avoided trading into the $50ies/b. This morning it is risk-on in equities which seems to help industrial metals a little higher. But no such luck for oil. It is down 0.8% at $60.8/b. This week looks set for Brent crude to dip its feet in the $50ies/b. The Brent 3mth contract actually traded into the high $50ies/b on Friday.

The front-end backwardation has been on a weakening foot and is now about to fully disappear. The lowest point of the crude oil curve has also moved steadily lower and lower and its discount to the 5yr contract is now $6.8/b. A solid contango. The Brent 3mth contract did actually dip into the $50ies/b intraday on Friday when it traded to a low point of $59.93/b.

More weakness to come as lots of oil at sea comes to ports. Mid-East OPEC countries have boosted exports along with lower post summer consumption and higher production. The result is highly visibly in oil at sea which increased by 17 mb to 1,311 mb over the week to Sunday. Up 185 mb since mid-August. On its way to discharge at a port somewhere over the coming month or two.

Don’t forget that the oil market path ahead is all down to OPEC+. Remember that what is playing out in the oil market now is all by design by OPEC+. The group has decided that the unwind of the voluntary cuts is what it wants to do. In a combination of meeting demand from consumers as well as taking back market share. But we need to remember that how this plays out going forward is all at the mercy of what OPEC+ decides to do. It will halt the unwinding at some point. It will revert to cuts instead of unwind at some point.

A few months with Brent at $55/b and 40-50 US shale oil rigs kicked out may be what is needed. We think OPEC+ needs to see the exit of another 40-50 drilling rigs in the US shale oil patches to set US shale oil production on a path to of a 1 mb/d year on year decline Dec-25 to Dec-26. We are not there yet. But a 2-3 months period with Brent crude averaging $55/b would probably do it.

Oil on water increased 17 mb over the week to Sunday while oil in transit increased by 23 mb. So less oil was standing still. More was moving.

Crude oil floating storage (stationary more than 7 days). Down 11 mb over week to Sunday

The lowest point of the Brent crude oil curve versus the 5yr contract. Weakest so far this year.

Crude oil 1mth to 3mth time-spreads. Dubai held out strongly through summer, but then that center of strength fell apart in late September and has been leading weakness in crude curves lower since then.

Analys

Crude oil soon coming to a port near you

Rebounding along with most markets. But concerns over solidity of Gaza peace may also contribute. Brent crude fell 0.8% yesterday to $61.91/b and its lowest close since May this year. This morning it is bouncing up 0.9% to $62.5/b along with a softer USD amid positive sentiment with both equities and industrial metals moving higher. Concerns that the peace in Gaza may be less solid than what one might hope for also yields some support to Brent. Bets on tech stocks are rebounding, defying fears of trade war. Money moving back into markets. Gold continues upwards its strong trend and a softer dollar helps it higher today as well.

US crude & products probably rose 5.6 mb last week (API) versus a normal seasonal decline of 2.4 mb. The US API last night partial and thus indicative data for US oil inventories. Their data indicates that US crude stocks rose 7.4 mb last week, gasoline stocks rose 3.0 mb while Distillate stocks fell 4.8 mb. Altogether an increase in commercial crude and product stocks of 5.6 mb. Commercial US crude and product stocks normally decline by 2.4 mb this time of year. So seasonally adjusted the US inventories rose 8 mb last week according to the indicative numbers by the API. That is a lot. Also, the counter seasonal trend of rising stocks versus normally declining stocks this time of year looks on a solid pace of continuation. If the API is correct then total US crude and product stocks would stand 41 mb higher than one year ago and 6 mb higher than the 2015-19 average. And if we combine this with our knowledge of a sharp increase in production and exports by OPEC(+) and a large increase in oil at sea, then the current trend in US oil inventories looks set to continue. So higher stocks and lower crude oil prices until OPEC(+) switch to cuts. Actual US oil inventory data today at 18:00 CET.

US commercial crude and product stocks rising to 1293 mb in week 41 if last nights indicative numbers from API are correct.

Crude oil soon coming to a port near you. OPEC has lifted production sharply higher this autumn. At the same time demand for oil in the Middle-East has fallen as we have moved out of summer heat and crude oil burn for power for air-conditioning. The Middle-East oil producers have thus been able to lift exports higher on both accounts. Crude oil and condensates on water has shot up by 177 mb since mid-August. This oil is now on its way to ports around the world. And when they arrive, it will likely help to lift stocks onshore higher. That is probably when we will lose the last bit of front-end backwardation the the crude oil curves. That will help to drive the front-month Brent crude oil price down to the $60/b line and revisit the high $50ies/b. Then the eyes will be all back on OPEC+ when they meet in early November and then again in early December.

Crude oil and condensates at sea have moved straight up by 177 mb since mid-August as OPEC(+) has produced more, consumed less and exported more.

Analys

The Mid-East anchor dragging crude oil lower

When it starts to move lower it moves rather quickly. Gaza, China, IEA. Brent crude is down 2.1% today to $62/b after having traded as high as $66.58/b last Thursday and above $70/b in late September. The sell-off follows the truce/peace in Gaze, a flareup in US-China trade and yet another bearish oil outlook from the IEA.

A lasting peace in Gaze could drive crude oil at sea to onshore stocks. A lasting peace in Gaza would probably calm down the Houthis and thus allow more normal shipments of crude oil to sail through the Suez Canal, the Red Sea and out through the Bab-el-Mandeb Strait. Crude oil at sea has risen from 48 mb in April to now 91 mb versus a pre-Covid normal of about 50-60 mb. The rise to 91 mb is probably the result of crude sailing around Africa to be shot to pieces by the Houthis. If sailings were to normalize through the Suez Canal, then it could free up some 40 mb in transit at sea moving onshore into stocks.

The US-China trade conflict is of course bearish for demand if it continues.

Bearish IEA yet again. Getting closer to 2026. Credibility rises. We expect OPEC to cut end of 2025. The bearish monthly report from the IEA is what it is, but the closer we get to 2026, the more likely the IEA is of being ball-park right in its outlook. In its monthly report today the IEA estimates that the need for crude oil from OPEC in 2026 will be 25.4 mb/d versus production by the group in September of 29.1 mb/d. The group thus needs to do some serious cutting at the end of 2025 if it wants to keep the market balanced and avoid inventories from skyrocketing. Given that IEA is correct that is. We do however expect OPEC to implement cuts to avoid a large increase in inventories in Q1-26. The group will probably revert to cuts either at its early December meeting when they discuss production for January or in early January when they discuss production for February. The oil price will likely head yet lower until the group reverts to cuts.

Dubai: The Mid-East anchor dragging crude oil lower. Surplus emerging in Mid-East pricing. Crude oil prices held surprisingly strong all through the summer. A sign and a key source of that strength came from the strength in the front-end backwardation of the Dubai crude oil curve. It held out strong from mid-June and all until late September with an average 1-3mth time-spread premium of $1.8/b from mid-June to end of September. The 1-3mth time-spreads for Brent and WTI however were in steady deterioration from late June while their flat prices probably were held up by the strength coming from the Persian Gulf. Then in late September the strength in the Dubai curve suddenly collapsed. Since the start of October it has been weaker than both the Brent and the WTI curves. The Dubai 1-3mth time-spread now only stands at $0.25/b. The Middle East is now exporting more as it is producing more and also consuming less following elevated summer crude burn for power (Aircon) etc.

The only bear-element missing is a sudden and solid rise in OECD stocks. The only thing that is missing for the bear-case everyone have been waiting for is a solid, visible rise in OECD stocks in general and US oil stocks specifically. So watch out for US API indications tomorrow and official US oil inventories on Thursday.

No sign of any kind of fire-sale of oil from Saudi Arabia yet. To what we can see, Saudi Arabia is not at all struggling to sell its oil. It only lowered its Official Selling Prices (OSPs) to Asia marginally for November. A surplus market + Saudi determination to sell its oil to the market would normally lead to a sharp lowering of Saudi OSPs to Asia. Not yet at least and not for November.

The 5yr contract close to fixed at $68/b. Of importance with respect to how far down oil can/will go. When the oil market moves into a surplus then the spot price starts to trade in a large discount to the 5yr contract. Typically $10-15/b below the 5yr contract on average in bear-years (2009, 2015, 2016, 2020). But the 5yr contract is usually pulled lower as well thus making this approach a moving target. But the 5yr contract price has now been rock solidly been pegged to $68/b since 2022. And in the 2022 bull-year (Brent spot average $99/b), the 5yr contract only went to $72/b on average. If we assume that the same goes for the downside and that 2026 is a bear-year then the 5yr goes to $64/b while the spot is trading at a $10-15/b discount to that. That would imply an average spot price next year of $49-54/b. But that is if OPEC doesn’t revert to cuts and instead keeps production flowing. We think OPEC(+) will trim/cut production as needed into 2026 to prevent a huge build-up in global oil stocks and a crash in prices. But for now we are still heading lower. Into the $50ies/b.

-

Nyheter3 veckor sedan

Nyheter3 veckor sedanOPEC+ missar produktionsmål, stöder oljepriserna

-

Nyheter4 veckor sedan

Nyheter4 veckor sedanEtt samtal om guld, olja, fjärrvärme och förnybar energi

-

Nyheter2 veckor sedan

Nyheter2 veckor sedanGoldman Sachs höjer prognosen för guld, tror priset når 4900 USD

-

Nyheter3 veckor sedan

Nyheter3 veckor sedanGuld nära 4000 USD och silver 50 USD, därför kan de fortsätta stiga

-

Nyheter3 veckor sedan

Nyheter3 veckor sedanBlykalla och amerikanska Oklo inleder ett samarbete

-

Analys4 veckor sedan

Analys4 veckor sedanAre Ukraine’s attacks on Russian energy infrastructure working?

-

Nyheter4 veckor sedan

Nyheter4 veckor sedanGuldpriset uppe på nya höjder, nu 3750 USD

-

Nyheter3 veckor sedan

Nyheter3 veckor sedanEtt samtal om guld, olja, koppar och stål