Analys

SEB – Råvarukommentarer, 14 september 2012

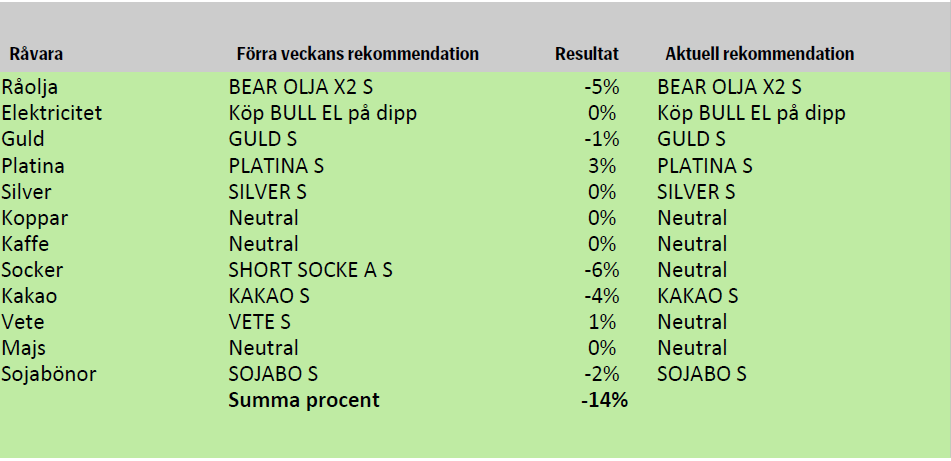

Sammanfattning av rekommendationer

Förra veckans summerade vinst på 28% vändes den här veckan såsom mätt per stängning igår torsdag, till en förlust. Dock skulle det ha sett annorlunda ut om man beräknade vinsten idag, eftersom FED:s besked igår kväll ledde till kursrusning i ädelmetallerna. FED annonserade en öppen Quantitative Easing (QE3), där man ska köpa amerikanska bostadsobligationer för 40 miljarder dollar varje månad till dess sysselsättningen förbättras. FED fortsätter också ”Operation Twist” och behåller räntorna mellan noll och 0.25%. Man lovade att hålla räntorna i botten fram till slutet av 2014. En journalist för the New York Times beskrev den här oväntade aggressiviteten så här: ”We will provide the punch for the party. Heavy pours. And we’re not going to be too careful about closing time.”

Naturligtvis är detta mycket positivt för ädelmetaller. Men fundamentalt är efterfrågan på råvaror alltjämt svag. Det betyder att koppar, olja, elektricitet och annat som efterfrågas när industrin går på högvarv kanske omotiverat har stigit i pris. Sedelpressen skapar inte tillväxt och välstånd.

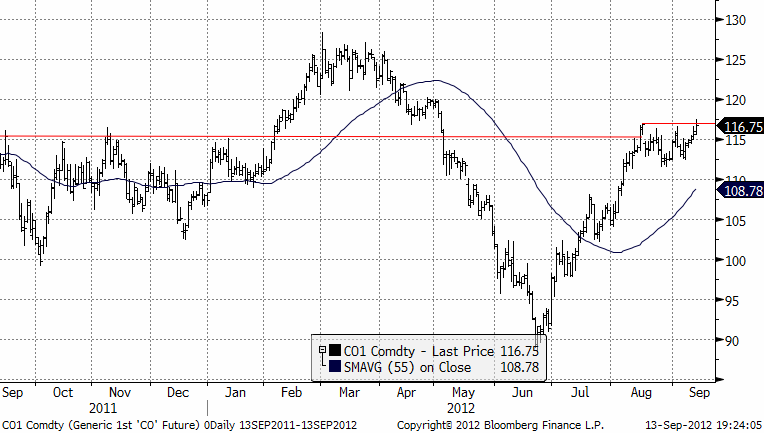

Råolja – Brent

Trots QE3 har råoljepriset svårt att gå över 117 dollar, där det finns ett tekniskt motstånd. Vi förväntar oss ett svagare oljepris in i det fjärde kvartalet, men Iran-problematiken hänger i bakgrunden som ett olöst problem. Orkansäsongen i Mexikanska golfen och underhållsarbeten på Nordsjön, tillsammans med säsongsmässigt hög konsumtion har gett stöd till oljemarknaden. QE3 och det tyska godkännande av ESM ger också stöd. Men underliggande svag makroekonomisk statistik visar att efterfrågan är svag framöver i USA, Europa och Kina. Således tror vi att oljepriset kommer att falla tillbaka något från nuvarande nivå när vi ger oss in i det fjärde kvartalet.

Oljemarknaden är emellertid i en svår situation. Balansen mellan utbud och efterfrågan är svag. Reservkapaciteten är liten, pga sanktionerna mot Iran och det finns inga tecken på ett det ”phony war” är på väg att lösas. Snarare tvärt om. Iran fortsätter arbeta på sitt kärnenergiprogram. Man kan därför lätt tänka sig en ytterligare åtstramning av sanktionerna från EU och USAs sida. Israel har än så länge låtit Kfirerna stå på marken. Strategiska lager finns att lätta på om det skulle bli ännu hårdare restriktioner. Detta skulle kunna gjuta olja på varje prisuppgång.

Vi rekommenderar en kort position i oljemarknaden, om man inte föredrar att förhålla sig neutral. Alltså t ex BEAR OLJA X2 S.

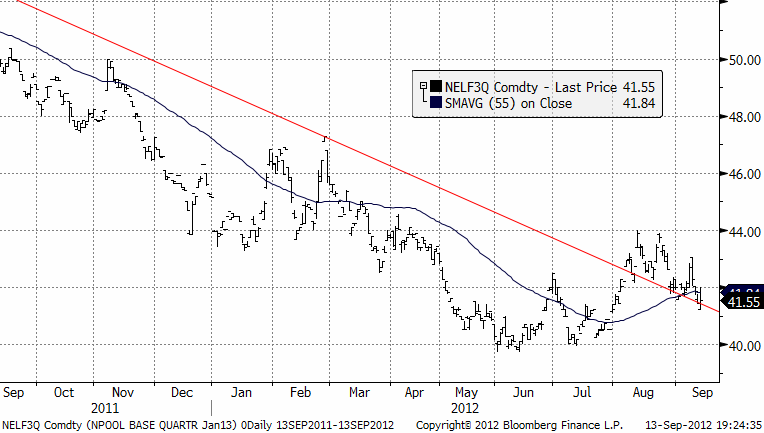

Elektricitet

Vi har noterat att de flesta varit intresserade av att köpa BULL EL X4 S, medan vi här vidhållit att det är lite för tidigt att göra det. Vi tror att priset kommer att utveckla sig svagt under september och oktober, att marknaden söker en botten under den här perioden. Ett pris under 40 euro per MWh är köpvärt. Nu är 40 euro ett tekniskt stöd, så det är möjligt att 40 euro är botten. Mellan 40 och 41 euro kan det vara köptillfälle, men annars bör man vara försiktig med BULL.

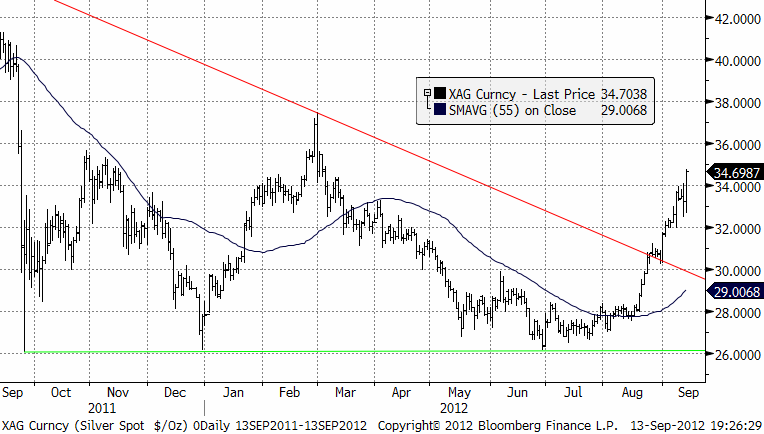

Guld, Silver och Platina

Allt har talat för ädelmetallerna den här veckan: Löften om monetära stimulanser på båda sidor om Atlanten. Tekniskt sett ser det mycket starkt ut. Guld är upp 4 %, silver och platina ca 6 % sedan förra fredagen. Vi deklarerade förra veckan att ädelmetallerna hade mer att ge. Målkurserna som vi angav börjar närma sig och det kan vara idé att börja ta hem vinster. $1800 för guld och $35 för silver utgör motståndsnivåer. Platina kan vara undantaget där potentialen kan vara större med tanke på oroligheterna i Sydafrika som har eskalerat i veckan. Uppror och strejker har spridits till fler gruvor, och flera bedömare varnar för kaos i hela landet. Det är i och för sig inte bra för utbudet på guld heller, även om Sydafrika för längesedan lämnade förstaplatsen som producentland.

Vår favorit är Platina (t ex genom certifikatet PLATINA S, eller för den som vill ha lite mer hävstång, BULL PLATIN X4 S). Nedan ser vi platinaprisets utveckling, där brottet av den långsiktiga motståndslinjen, signalerade att den långa konsolideringsperioden är bruten, på uppsidan. Det ser ut som om 1700, toppen från februiari/mars, kan bli ett motstånd. Det är sent i den raska uppgångsfasen och det är väl inte otroligt att det kommer lite eftertankens kranka blekhet här. Med vägen stadigt inslagen på helikopterpengar i världe borde dock priset på ädelmetaller som t ex platina kunna inflateras mer.

Nedan ser vi priset på guld dividerat med priset på platina. Vi ser att guld har utvecklats sämre än platina sedan mitten av augusti. Tekniskt ser den här trenden stark ut och har potential att gå från 1.05 till 1, dvs en outperformance på ytterligare 5% till platinas fördel. Det mesta av rörelsen från 1.15 är dock avklarad och platina har inte lång tid kvar att vara vår favorit bland ädelmetallerna.

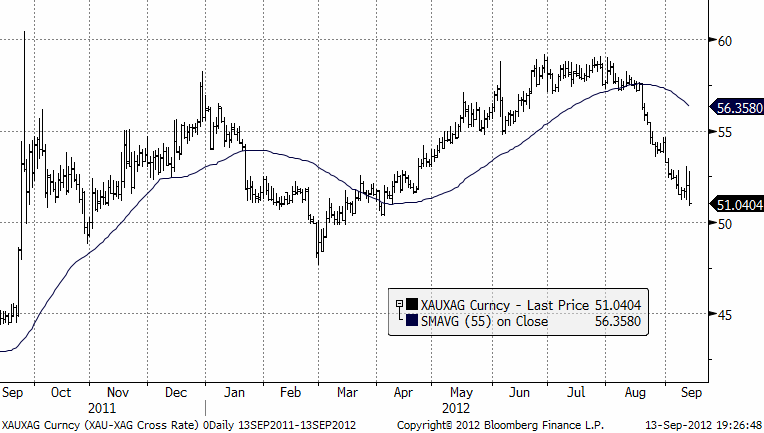

Nedan ser vi silverprisets kursutveckling. Det är samma starka tekniska köpsignal i den här metallen.

Även i den här jämförelsen med silver, ser vi att guld har utvecklats sämre än silver sedan månadsskiftet juli/augusti. Vi ser att det finns en stödnivå kring 50 i kvot mellan guld och silverpris. Silverprisets uppgång i förhållande till guld är nära den nivå och vi rör oss alltså in i stödområdet. Det mesta av silvrets outperformance i förhållande till guld är avklarat.

Koppar

Förra veckans svaga arbetsmarknadsstatistik blev (paradoxalt nog) startskottet för ett nytt rally för både bas- och ädelmetaller. Det var en ”tillräckligt” svag siffra som skulle behövas för att få FED att agera. Helgens nyhet att Kina beslutat om ett infrastrukturpaket inkluderande järnvägs- och tunnelbanebyggen motsvarande 157 Mdr USD, blev nästa impuls. Förväntningarna var således högt ställda, och FED:s besked nu ikväll (torsdag) om ett nytt penningpolitiskt stimulanspaket, har därför ännu inte gett någon större effekt. Prisuppgångarna sedan förra fredagen ligger mellan 5 och 10 % för de stora basmetallerna. Aluminium sticker ut med en uppgång på hela 10 %.

I skrivandes stund ligger kopparpriset på LME kring $8180 ($3,72/Lbs) vilket är upp ca 5 % från förra fredagen. Marknaden har nu (med besked) brutit igenom motståndet. Stimulanspaketen från Kina, Europa och USA har naturligtvis gjort sitt för att stärka stämningsläget. Frågan är hur det ser ut fundamentalt. Det bör påpekas att Kina som förbrukar ca 40 % av all koppar befinner sig i en avmattning. Det gäller att stimulanserna får effekt för att prisnivåerna ska hålla. Det är svårbedömt. Aktörerna räknar med fler åtgärder från den kinesiska ledningen. Frågan är till vilka sektorer stimulanserna riktas. Utbyggnaden av elnätet betyder mest (för koppar). Lagernivåerna är höga, vissa marknadsbedömare uppskattar den totala nivån till hela 1,8 milj. ton (det produceras ca 18-19 milj. ton globalt). Statistiken i Kina är osäker. Om det stämmer är det väldigt stora lager, men kom ihåg att Kina kommer att behöva metallen förr eller senare. Just nu är mycket av ett positivt scenario inprisat. Risken har ökat för en rekyl.

Vi väljer att vara neutrala till koppar till nästa veckobrev.

Kaffe

Priset på Arabica, som handlas i New York, som steg pga regnen i viktiga kaffeodlingsormråden i Brasilien i juni och juli, föll sedan tillbaka i augusti.

Colombia, som är världens näst största producent av arabica, tycks vara på väg mot en mindre skörd än väntat. Colombia behöver skörda 3.6 miljoner säckar (à 60 kg) från och med nu till årsskiftet, eller 34% mer än samma period förra året, för att nå upp till 8.5 miljoner säckar. Det är vad Colombias ”National Federation of Coffee Growers” förutspådde den 10 september.

Tekniskt verkar priset röra sig ”sidledes” och vi avvaktar ett eventuellt köp lite längre fram.

Socker

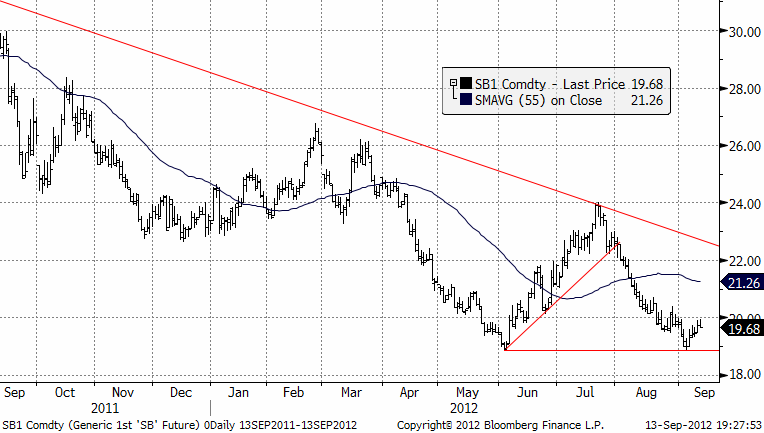

Priset på socker, tycks ha funnit ett stöd. Priset vände upp på samma nivå som i juni. Det skulle inte förvåna om priset nu steg upp mot motståndslinjen, dvs till 21 – 22 cent per pund, ur teknisk synvinkel.

Regnväder har återvänt till Brasiliens sockerrörsproducerande områden. Somar Meteorologia i Sao Paulo kommenterar att fälten kan vara för blöta för att skörda mot slutet av oktober. Branschföreningen Unica rapporterar produktionsdata varannan vecka. I Sud-Oeste (Center South i engelsk betydelse), där delstaten Sao Paulo ligger, hade branschen processat 9.4% mindre sockerrör än förra året fram till slutet av augusti. Augusti låg dock högre än förra året, då man tog igen vad man missat tidigare. Augusti låg 14.2% över förra årets augusti. Risken är nu alltså att regnen åter gör det svårt att skörda, vilket bör ge stöd för priset på socker.

I Indien, världens näst största producent av socker, har monsunen, som står för 70% av nederbörden i landet, fortsatt att förbättras. Från att under sommaren ha legat ca 30% sämre, ligger nederbörden sedan den 1 juni nu bara 9% under genomsnittet för de senaste 50 åren.

Vi stänger positionen i SHORT SOCKE A S. Och så ser vi vad som händer, om det kan utveckla sig ett köptillfälle istället.

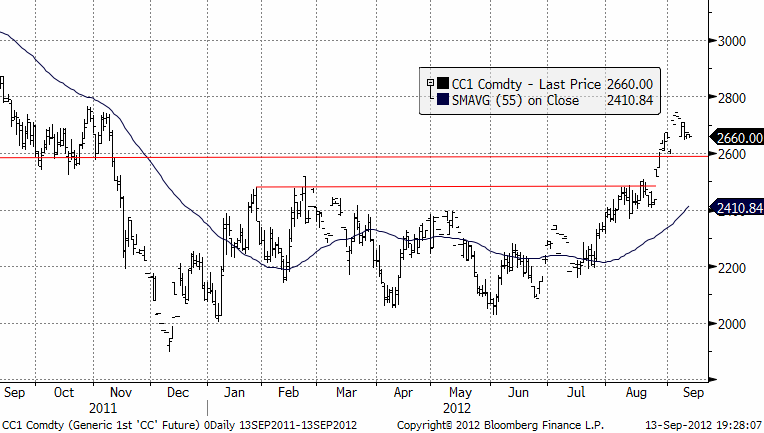

Kakao

Förra veckan rekommenderade vi köp av KAKAO S. Det har varit torrt i Elfenbenskusten i juni och juli och det har påverkat utvecklingen av kakaoskörden negativt. De senaste dagarna har nederbörden återvänt och det har ökat förhoppningarna om skörden. Följaktligen har priset backat de senaste dagarna. Det rapporteras att chokladfabrikanterna avvaktade med köp när priset låg över 2700 dollar och väntade på en rekyl. Vi har nu den rekylen och det kan vara ett köptillfälle just nu.

För spannmål och övriga jordbruksprodukter hänvisas till gårdagens nyhetsbrev.

[box]SEB Veckobrev Veckans råvarukommentar är producerat av SEB Merchant Banking och publiceras i samarbete och med tillstånd på Råvarumarknaden.se[/box]

Disclaimer

The information in this document has been compiled by SEB Merchant Banking, a division within Skandinaviska Enskilda Banken AB (publ) (“SEB”).

Opinions contained in this report represent the bank’s present opinion only and are subject to change without notice. All information contained in this report has been compiled in good faith from sources believed to be reliable. However, no representation or warranty, expressed or implied, is made with respect to the completeness or accuracy of its contents and the information is not to be relied upon as authoritative. Anyone considering taking actions based upon the content of this document is urged to base his or her investment decisions upon such investigations as he or she deems necessary. This document is being provided as information only, and no specific actions are being solicited as a result of it; to the extent permitted by law, no liability whatsoever is accepted for any direct or consequential loss arising from use of this document or its contents.

About SEB

SEB is a public company incorporated in Stockholm, Sweden, with limited liability. It is a participant at major Nordic and other European Regulated Markets and Multilateral Trading Facilities (as well as some non-European equivalent markets) for trading in financial instruments, such as markets operated by NASDAQ OMX, NYSE Euronext, London Stock Exchange, Deutsche Börse, Swiss Exchanges, Turquoise and Chi-X. SEB is authorized and regulated by Finansinspektionen in Sweden; it is authorized and subject to limited regulation by the Financial Services Authority for the conduct of designated investment business in the UK, and is subject to the provisions of relevant regulators in all other jurisdictions where SEB conducts operations. SEB Merchant Banking. All rights reserved.

Analys

Brent slips to USD 64.5: sanction doubts and OPEC focus reduce gains

After reaching USD 66.78 per barrel on Friday afternoon, Brent crude has since traded mostly sideways, yet dipping lower this morning. The market appears to be consolidating last week’s sharp gains, with Brent now easing back to around USD 64.5 per barrel, roughly USD 2.3 below Friday’s peak but still well above last Monday’s USD 60.07 low.

The rebound last week was initially driven by Washington’s decision to blacklist Russia’s two largest oil producers, Rosneft and Lukoil, which together account for nearly half of the country’s crude exports. The move sparked a wave of risk repricing and short covering, with Brent rallying almost 10% from Monday’s trough. Yet, the market is now questioning the actual effectiveness of the sanctions. While a full blacklisting sounds dramatic, the mechanisms for enforcement remain unclear, and so far, there are no signs of disrupted Russian flows.

In practice, these measures are unlikely to materially affect Russian supply or revenues in the near term, yet we have now seen Indian refiners reportedly paused new orders for Russian barrels pending government guidance. BPCL is expected to issue a replacement spot tender within 7–10 days, potentially sourcing crude from non-sanctioned entities instead. Meanwhile, Lukoil is exploring the sale of overseas assets, and Germany has requested extra time for Rosneft to reorganize its refining interests in the country.

The broader market focus is now shifting toward this week’s Fed decision and Sunday’s OPEC+ meeting, both seen as potential short-term price drivers. Renewed U.S.-China trade dialogue ahead of Trump’s meeting with President Xi Jinping in South Korea is also lending some macro support.

In short, while the White House’s latest move adds to geopolitical noise, it does not yet represent a true supply disruption. If Washington had intended to apply real pressure, it could have advanced the long-standing Senate bill enforcing secondary sanctions on buyers of Russian oil, legislation with overwhelming backing, or delivered more direct military assistance to Ukraine. Instead, the latest action looks more like political theatre than policy shift, projecting toughness without imposing material economic pain.

Still, while the immediate supply impact appears limited, the episode has refocused attention on Russia’s export vulnerability and underscored the ongoing geopolitical risk premium in the oil market. Combined with counter-seasonal draws in U.S. crude inventories, record-high barrels at sea, and ongoing uncertainty ahead of the OPEC+ meeting, short-term fundamentals remain somewhat tighter than the broader surplus story suggests.

i.e., the sanctions may prove mostly symbolic, but the combination of geopolitics and uneven inventory draws is likely to keep Brent volatile around the low to mid-USD 60s in the days ahead.

Analys

Sell the rally. Trump has become predictable in his unpredictability

Hesitant today. Brent jumped to an intraday high of $66.36/b yesterday after having touched an intraday low of $60.07/b on Monday as Indian and Chinese buyers cancelled some Russian oil purchases and instead redirected their purchases towards the Middle East due to the news US sanctions. Brent is falling back 0.4% this morning to $65.8/b.

It’s our strong view that the only sensible thing is to sell this rally. In all Trump’s unpredictability he has become increasingly predictable. Again and again he has rumbled about how he is going to be tough on Putin. Punish Putin if he won’t agree to peace in Ukraine. Recent rumbling was about the Tomahawk rockets which Trump threatened on 10 October and 12 October to sell/send to Ukraine. Then on 17 October he said that ”the U.S. didn’t want to give away weapons (Tomahawks) it needs”.

All of Trump’s threats towards Putin have been hot air. So far Trump’s threats have been all hot air and threats which later have evaporated after ”great talks with Putin”. After all these repetitions it is very hard to believe that this time will be any different. The new sanctions won’t take effect before 21. November. Trump has already said that: ”he was hoping that these new sanctions would be very short-lived in any case”. Come 21. November these new sanctions will either evaporate like all the other threats Trump has thrown at Putin before fading them. Or the sanctions will be postponed by another 4 weeks or 8 weeks with the appearance that Trump is even more angry with Putin. But so far Trump has done nothing that hurt Putin/Russia. We can’t imagine that this will be different. The only way forward in our view for a propre lasting peace in Ukraine is to turn Ukraine into defensive porcupine equipped with a stinging tail if need be.

China will likely stand up to Trump if new sanctions really materialize on 21 Nov. Just one country has really stood up to Trump in his tariff trade war this year: China. China has come of age and strength. I will no longer be bullied. Trump upped tariffs. China responded in kind. Trump cut China off from high-end computer chips. China put on the breaks on rare earth metals. China won’t be bullied any more and it has the power to stand up. Some Chinese state-owned companies like Sinopec have cancelled some of their Russian purchases. But China’s Foreign Ministry spokesperson Guo Jiakun has stated that China “oppose unilateral sanctions which lack a basis in international law and authorization of the UN Security Council”. Thus no one, not even the US shall unilaterally dictate China from whom they can buy oil or not. This is yet another opportunity for China to show its new strength and stand up to Trump in a show of force. Exactly how China choses to play this remains to be seen. But China won’t be bullied by over something as important as its oil purchases. So best guess here is that China will defy Trump on this. But probably China won’t need to make a bid deal over this. Firstly because these new sanctions will either evaporate as all the other threats or be postponed once we get to 21 November. Secondly because the sanctions are explicit towards US persons and companies but only ”may” be enforced versus non-US entities.

Sanctions is not a reduction in global supply of oil. Just some added layer of friction. Anyhow, the new sanctions won’t reduce the supply of Russian crude oil to the market. It will only increase the friction in the market with yet more need for the shadow fleet and ship to ship transfer of Russian oil to dodge the sanctions. If they materialize at all.

The jump in crude oil prices is probably due to redirections of crude purchases to the Mid-East and not because all speculators are now turned bullish. Has oil rallied because all speculators now suddenly have turned bullish? We don’t think so. Brent crude has probably jumped because some Indian and Chinese oil purchasers of have redirected their purchases from Russia towards the Mid-East just in case the sanctions really materializes on 21 November.

Analys

Brent crude set to dip its feet into the high $50ies/b this week

Parts of the Brent crude curve dipping into the high $50ies/b. Brent crude fell 2.3% over the week to Friday. It closed the week at $61.29/b, a slight gain on the day, but also traded to a low of $60.14/b that same day and just barely avoided trading into the $50ies/b. This morning it is risk-on in equities which seems to help industrial metals a little higher. But no such luck for oil. It is down 0.8% at $60.8/b. This week looks set for Brent crude to dip its feet in the $50ies/b. The Brent 3mth contract actually traded into the high $50ies/b on Friday.

The front-end backwardation has been on a weakening foot and is now about to fully disappear. The lowest point of the crude oil curve has also moved steadily lower and lower and its discount to the 5yr contract is now $6.8/b. A solid contango. The Brent 3mth contract did actually dip into the $50ies/b intraday on Friday when it traded to a low point of $59.93/b.

More weakness to come as lots of oil at sea comes to ports. Mid-East OPEC countries have boosted exports along with lower post summer consumption and higher production. The result is highly visibly in oil at sea which increased by 17 mb to 1,311 mb over the week to Sunday. Up 185 mb since mid-August. On its way to discharge at a port somewhere over the coming month or two.

Don’t forget that the oil market path ahead is all down to OPEC+. Remember that what is playing out in the oil market now is all by design by OPEC+. The group has decided that the unwind of the voluntary cuts is what it wants to do. In a combination of meeting demand from consumers as well as taking back market share. But we need to remember that how this plays out going forward is all at the mercy of what OPEC+ decides to do. It will halt the unwinding at some point. It will revert to cuts instead of unwind at some point.

A few months with Brent at $55/b and 40-50 US shale oil rigs kicked out may be what is needed. We think OPEC+ needs to see the exit of another 40-50 drilling rigs in the US shale oil patches to set US shale oil production on a path to of a 1 mb/d year on year decline Dec-25 to Dec-26. We are not there yet. But a 2-3 months period with Brent crude averaging $55/b would probably do it.

Oil on water increased 17 mb over the week to Sunday while oil in transit increased by 23 mb. So less oil was standing still. More was moving.

Crude oil floating storage (stationary more than 7 days). Down 11 mb over week to Sunday

The lowest point of the Brent crude oil curve versus the 5yr contract. Weakest so far this year.

Crude oil 1mth to 3mth time-spreads. Dubai held out strongly through summer, but then that center of strength fell apart in late September and has been leading weakness in crude curves lower since then.

-

Nyheter3 veckor sedan

Nyheter3 veckor sedanGoldman Sachs höjer prognosen för guld, tror priset når 4900 USD

-

Nyheter4 veckor sedan

Nyheter4 veckor sedanBlykalla och amerikanska Oklo inleder ett samarbete

-

Nyheter4 veckor sedan

Nyheter4 veckor sedanGuld nära 4000 USD och silver 50 USD, därför kan de fortsätta stiga

-

Nyheter2 veckor sedan

Nyheter2 veckor sedanLeading Edge Materials är på rätt plats i rätt tid

-

Nyheter3 veckor sedan

Nyheter3 veckor sedanNytt prisrekord, guld stiger över 4000 USD

-

Nyheter4 veckor sedan

Nyheter4 veckor sedanEtt samtal om guld, olja, koppar och stål

-

Analys4 veckor sedan

Analys4 veckor sedanOPEC+ will likely unwind 500 kb/d of voluntary quotas in October. But a full unwind of 1.5 mb/d in one go could be in the cards

-

Nyheter2 veckor sedan

Nyheter2 veckor sedanVad guldets uppgång egentligen betyder för världen