Analys

SEB – Råvarukommentarer, 12 maj 2014

Rekommendationer

Kort sammanfattning

ECB-chefen Mario Draghis kommentar i torsdags till varför euron är så stark just nu, att det beror på att kapitalflykten från Ryssland kan ha varit 220 miljarder och inte de 70 miljarder dollar som Rysslands centralbank rapporterat, är högintressant för ett par marknader. I Rysslands valutareserv ingår t ex guld, som det gör för alla länder, vare sig man har något eller inte. Rysslands centralbanks innehav av platina och palladium är däremot statshemligheter. Vi erfar ett Rysslands centralbank sålt en hel del och även om de kan ha lite kvar, så behåller de detta av strategiska anledningar. Vi tror att säljtrycket på palladium i stort sett är borta och att priset därmed kan gå in i en kraftig hausse. Mer om det inne i brevet.

Det kom tre viktiga rapporter inom lantbrukssektorn i veckan som gick. I torsdags publicerade först CONAB sin rapport för maj, där informationen om sojabönorna tilldrog sig mest intresse. Senare samma dag publicerade FAO/AMIS sin rapport för månaden och på fredagskvällen kom USDA med sin maj-rapport, som för första gången presenterade estimat för året 2014/15. FAO/AMIS rapport var överlag negativ för priserna på spannmål och oljeväxter och det var USDA:s rapport också, precis som vi väntat oss.

Kinas importstatistik presenterades tidigare i veckan och den visade starka siffror för importen för en rad råvaror, inte bara för sojabönor. Media gjorde en stor sak av att allt från importen av råolja till sojabönor var stark. Om man dock sätter denna enskilda månad i perspektiv av de senaste åren, snarare bekräftas bilden av en takt i råvaruimporten som mattas.

Geopolitisk oro, som t ex Rysslands krig med Ukraina, gör att människor blir extra sparsamma och det gäller även för konsumtionen av dyrare mat (kött, etc). Konsumtionen av framförallt foderspannmål kan därför påverkas negativt med högre lager och lägre pris på lite sikt som konsekvens, allt annat lika. Av ECB chefen Mario Draghis kommentar till den starka euro-växelkursen, att kapitalflykten från Ryssland varit 220 miljarder dollar den senaste tiden, och inte 70 mdr dollar, som Rysslands centralbank rapporterat, tyder på att Ryssland drabbats av finansiell härdsmälta.

Det är knappast något som gynnar konsumtionen av dyrare mat inom landet. Detta ska man ta i beaktande när man ser på FAO/AMIS och USDA:s estimat av konsumtion av spannmål under 2014/15 och utgående lager. Utgående lager kan bli högre pga lägre konsumtion i folkrika länder, t ex Ryssland. Det innebär att priset på ett års sikt kan bli ännu lägre än de låga nivåer som USDA förutspår på basis av sina utbuds- och efterfrågebalanser.

Råolja – Brent

Amerikanska raffinaderier börjar komma igång igen efter att ha ställt om till sommarproduktion (mer bensin, mindre eldningsolja). Det innebär att vi passerat den säsongsmässigt svagaste tiden för oljemarknaden. Bråket i Libyen med väsentligt mindre produktion än vad som hade varit möjligt, gjorde att priset på olja höll sig högt i april. Vad vi erfar är att Libyen nu bara producerar ca 250,000 fat per dag. Rebellerna har just nu övertaget i konflikten inom landet och hotar att ta tillbaka två av oljehamnarna.

Råoljelagren i USA minskade något, främst beroende på lägre import.

Vi rekommenderar en kort position i olja, t ex med MINIS OLJA B S eller MINIS OLJA A S

Elektricitet

Förra veckan gick vi över till köprekommendation med tillägget att försöka vänta på en rekyl att köpa på. Kanske var det några som hann med att göra det i den rekyl som faktiskt inföll i veckan.

Vi behåller köprekommendationen. Stöd finns på 24 euro och motstånd på 27.

Naturgas

Priset på naturgas befinner sig i en fallande trend. Stöd finns på 4.40 och på lägre nivå 4.20. Vi fortsätter med säljrekommendation.

Koppar

Det Indonesiska exportförbudstemat har av uppenbara skäl varit fixerat vid nickel. Kopparmalmsexporten har varit undantagen, men exportskatterna har ännu inte avgjorts slutgiltigt. Detta har dragit ut på tiden sedan början av året. Kopparmarknaden saknar därför

material från Indonesien.

Den fysiska premien CIF Shanghai har fortsatt uppåt till 130 dollar per ton från 100 dollar för två veckor sedan och 75 dollar i mars. Detta är ett tecken på att efterfrågan ökar snabbare än det går att forsla in material.

Tekniskt är 6750 dollar en viktig motståndsnivå, som ser ut att bli svår för kopparmarknaden att handla över, rent tekniskt, men å andra sidan ser lagren ut att minska stadigt. Teknisk analys säger, var försiktig, men fundamenta säger köp. Vem vinner? Vi fortsätter med köprekommendation i alla fall.

Aluminium

De senaste veckorna har varit något av en besvikelse för dem som trodde att vi hade sett någon slags trendvändning i den här marknaden. Stödet vid 1850 dollar gav vika och marknaden handlade så lågt som 1755 i fredags. Kurvrörelserna de senaste veckorna med press på de längre terminskontraktens contango, antyder att marginella producenter tar tillfället i akt att prissäkra framtida produktion. Vi har sett intresse från konsumenter på vägen ner, men uppenbarligen inte tillräckligt för att hindra marknaden från att falla. Investerarkollektivet lämnar uppenbarligen sina långa positioner och går i någon utsträckning kort igen. Som vi har skrivit i tidigare veckobrev, kommer det att ta tid för marknaden att beta av de senaste årens överproduktion. Men inte desto mindre känns det som om något viktigt har hänt då marknaden tagit ett kliv uppåt. Man ska dock ställa in sig på att priset kan röra sig sidledes ett tag. 1750 dollar-nivån kommer att vara viktig den kommande veckan. Vi tror den håller och rekommenderar köp här.

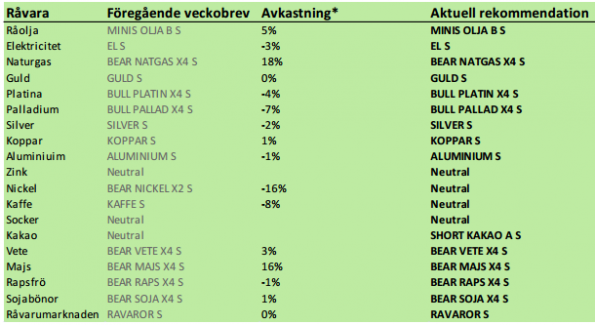

Zink

Metall har stadigt tagit ut från LME:s lagerhus sedan början av april. Frågan nu är om detta går till konsumtion eller inte. Misstanken som föddes tidigt, att metallen flyttades till billigare lager för att ingå i finansieringsaffärer är mindre trolig nu, när contangot är mindre. Det är bara i aluminium som contangot fortfarande är bra nog för den sortens affärer. Uttagen av zink från lagren handlar därför troligtvis om riktig efterfrågan och det är ett gott tecken för zinkmarknaden. Prisrörelserna på LME tycks vara en återspegling av lagerförändringen. Just nu verkar dock priset vara fast inom intervallet 1950 – 2150 dollar.

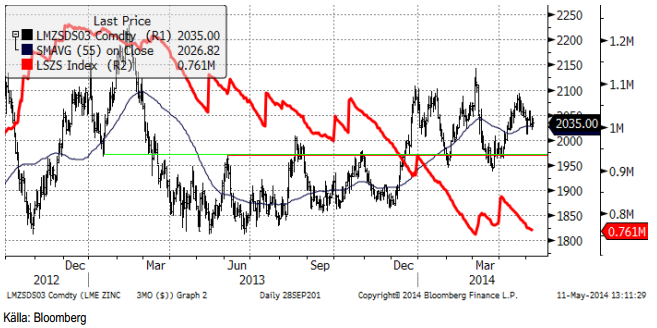

Nickel

Nickelpriset har stigit med imponerande 10% sedan förra veckan. Det är den sjätte veckan i följd som priset stiger. De senaste 14 veckorna är det bara en vecka när priset gått ner. Hittills i år har priset gått upp med 45%. Det är fortfarande samma faktorer som ligger bakom prisuppgången, dvs Indonesien och Ryssland. Den här veckan tillkom emellertid ytterligare en faktor: Vales gruva i Nya Kaledonien har produktionsproblem. Gruvan är liten, och problemen ”borde” inte ha fått den effekt på priset som den fick.

Veckans prisuppgång skedde nästan helt och hållet mellan onsdagen och fredagen. Det är intressant att uppgångarna sker i asiatisk handel. När vi kommer in på morgonen är priset redan högre. Sedan är priset oförändrat, eller faller tillbaka lite. Det kommer rapporter om att kinas produktion av NPI sjunker. Fördelen för NPI-baserad produktion av rostfritt stål var beroende av billig malm från Indonesien. Visserligen har kinesiska verk byggt upp stora lager som de tar av nu, men snart tar den traditionella framställningsmetoden över, med den ekonomi på nickel som det innebär. De flesta analytiker menar att golvet för nickelpriset då blir ca 18,000 dollar per ton. Tillverkningen av rostfritt stål använder ca 60% av nickelutbudet i världen och vi ser tecken på en återhämtning där också. Enligt CRU är industrin tillbaka på en årlig tillväxttakt på 5%. Även haussen i nickelpriset kan ge efterfrågan på rostfritt stål en boost. Köpare av rostfritt stål börjar boka in framtida köp.

Nickelmarknaden har botten bakom sig.

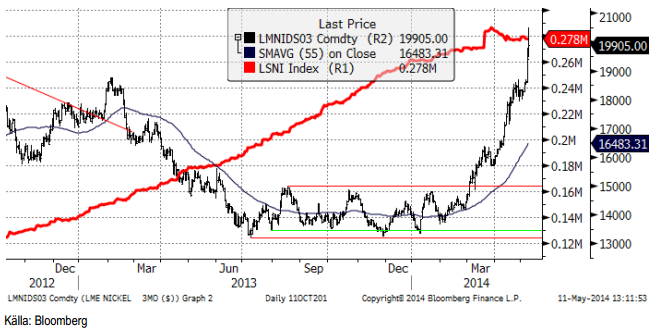

Guld

Guldpriset föll tillbaka efter att Ryska uttalanden varit mindre aggressiva i veckan som gick. Priset rör sig inom ett smalt intervall och stödet vid 1880 är fortfarande intakt. Vi fortsätter att vara försiktigt positiva till guld.

Vi rekommenderar köp av GULD S.

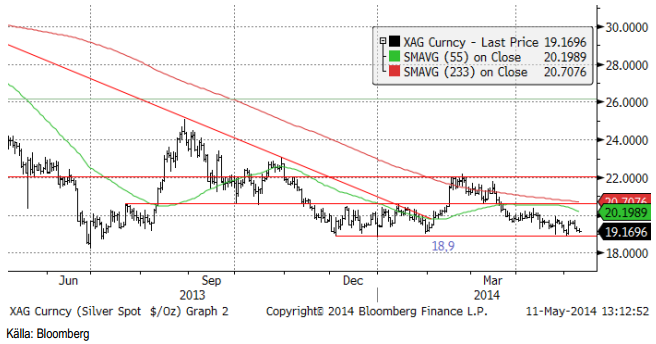

Silver

Silverpriset föll tillbaka i veckan, tillsammans med guld, efter att uttalanden från Ryssland var mindre krigiska än tidigare. När priset nu närmar sig stödet på 18.90 finns därför goda tillfällen att köpa silver.

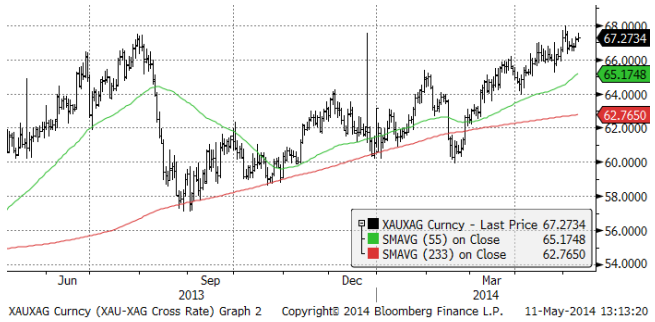

Nedan ser vi ett diagram över priset på guld uttryckt i silver. Det går alltså över 67 finuns silver på varje fin-uns av guld (förra veckan 66 uns silver). Som vi ser är det en hög nivå, dvs silver är billigt i förhållande till guld.

Vi anser att silver är mer köpvärt än guld och skulle vilja köpa på de här nivåerna. Vi rekommenderar köp av SILVER S.

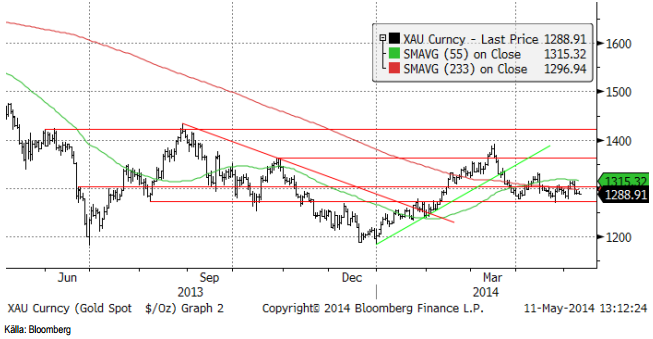

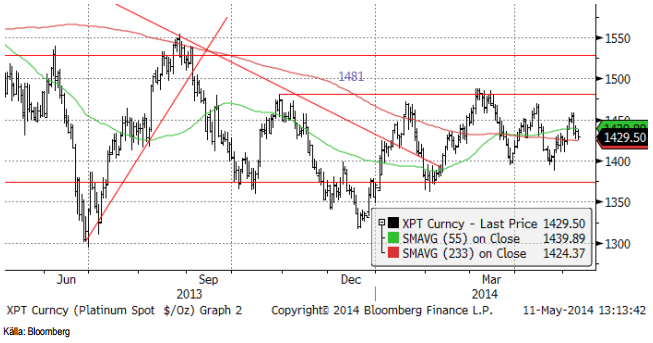

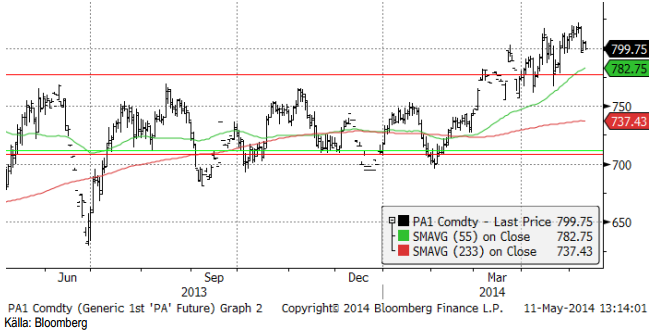

Platina & Palladium

Mario Draghi, chefen för ECB, sade i torsdags att kapitalutflödet från Ryssland kanske varit 220 miljarder dollar, så mycket att det höjt växelkursen på euron. Rysslands centralbank har sagt att utflödet varit 70 miljarder dollar. Detta är dock baserat på den offentliga delen av valutareserven och där ingår guld, men inte palladium, platina och diamanter. Det sägs rakt ut att innehavet av palladium är en statshemlighet i Ryssland. Om Rysslands centralbank sålt palladium, platina och diamanter kan utflödet alltså vara större än det officiella. GFMS menar att Rysslands centralbank hade uppskattningsvis 0.3 miljoner uns palladium innan krisen. Detta förslår inte alls för skillnaden mellan 70 och 220 miljarder dollar. Men de har även vad vi erfar haft platina och diamanter, såväl inom centralbanken som i den strategiska reserven. Vi erfar att metall har flyttats till Schweiz varifrån det sålts vidare. Vi är inte säkra på att allt har lämnat Schweiz. Metall kan finnas i låsta lager, kanske av den sorts lagerhotell som finns på Klotenflygplatsens ”frihamnslager”. Det kan vara så att någon spelare sitter med detta som en lång position och är redo att sälja om priset kommer upp. Vi tror inte att Ryssland har metall kvar som man vill sälja. Det (lilla) man har kvar behövs som en strategisk reserv.

Säljtrycket kan alltså i stort sett vara borta och med det intresse som finns, så skulle priset på palladium och till viss del kanske även platina kunna gå väsentligt mycket högre

Skulle västvärlden gå till nivå 3 i sanktioner mot Ryssland, tror vi att man kommer att låta olje- och gasindustrin vara. Man vill inte ha ett högt pris på gas. Vi tror att man kommer att ge sig på gruvindustrin. Det är då Norilsk Nickel som är det uppenbara målet. Norilsk producerar nickel, platina och palladium. Det finns även en järnmalmsproduktion som kan bli lidande av sanktioner, men huvudsakligen är det palladium och platina som drabbas.

Det allmänna valet i Sydafrika den 7 maj gav ANC drygt 60% av rösterna, vilket innebär att de fortsätter att styra landet som de gjort de senaste 20 åren. Inflationen ligger på en hög nivå, 12% om man extrapolerar de senaste förändringarna i konsumentpriserna. Det är över centralbankens övre gräns på 6% för inflationen och det kan innebära kommande räntehöjningar. Å andra sidan är BNP-tillväxten låg på 1.9% förra året. SEB:s Emerging Markets-ekonom väntar sig att den stiger marginellt till 2.2% i år, men detta kan grusas om det blir räntehöjningar.

Prisdiagrammet på palladium ser vi nedan.

Vi rekommenderar köp av PLATINA S och PALLADIUM S, eller BULL PLATINA X4 S eller BULL PALLAD X4 S.

För den som vill ta ännu mer risk, finns nu även BULL PALLAD X5 S.

Kaffe

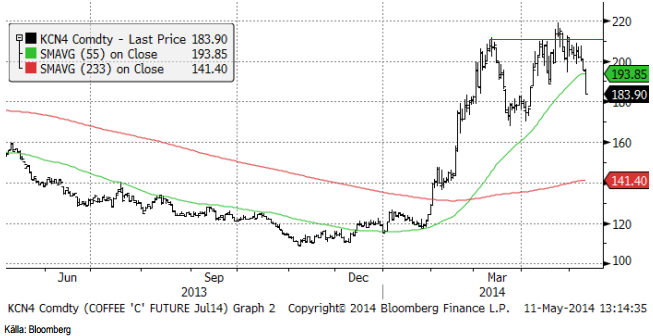

Förra veckan hade vi köp, men skrev också att man skulle ta stoppen om priset gick under 200 cent. Det gjorde priset i torsdags, så vi hoppas att alla är ute ur sina långa positioner nu. Vi har neutral, efter stoppen. Och med tanke på att det förmodligen finns tekniskt stöd vid 180 cent, är det inte läge för att gå kort just nu utan behåller neutral.

En anledning till prisfallet var att sannolikheten för ett El Niño minska kraftigt i den senaste prognosen från Australiens Meteorologiska Byrå. Det innebär att risken för skador på skörden av robusta i Indonesien och Vietnam också minskat på motsvarande sätt.

Neutral rekommendation på kaffe.

Kakao

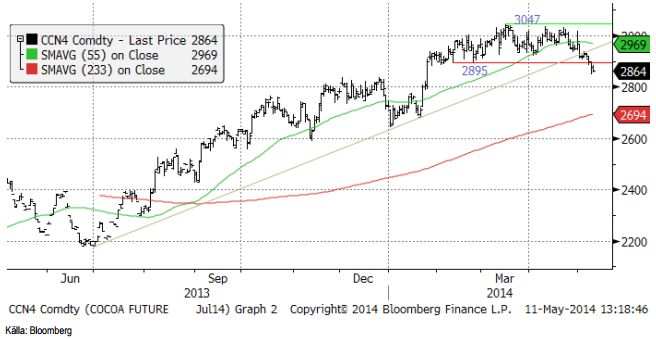

Priset på kakao ligger nu i fallande trend och vi väljer att gå kort. Det är en fint rundad toppformation. Tekniskt stöd finns på 2800 dollar. Vi rekommenderar köp av SHORT KAKAO A S, som har en hävstång strax under -1.

För övriga råvaror från jordbruket se dagens andra analysbrev från SEB.

[box]SEB Veckobrev Veckans råvarukommentar är producerat av SEB Merchant Banking och publiceras i samarbete och med tillstånd på Råvarumarknaden.se[/box]

Disclaimer

The information in this document has been compiled by SEB Merchant Banking, a division within Skandinaviska Enskilda Banken AB (publ) (“SEB”).

Opinions contained in this report represent the bank’s present opinion only and are subject to change without notice. All information contained in this report has been compiled in good faith from sources believed to be reliable. However, no representation or warranty, expressed or implied, is made with respect to the completeness or accuracy of its contents and the information is not to be relied upon as authoritative. Anyone considering taking actions based upon the content of this document is urged to base his or her investment decisions upon such investigations as he or she deems necessary. This document is being provided as information only, and no specific actions are being solicited as a result of it; to the extent permitted by law, no liability whatsoever is accepted for any direct or consequential loss arising from use of this document or its contents.

About SEB

SEB is a public company incorporated in Stockholm, Sweden, with limited liability. It is a participant at major Nordic and other European Regulated Markets and Multilateral Trading Facilities (as well as some non-European equivalent markets) for trading in financial instruments, such as markets operated by NASDAQ OMX, NYSE Euronext, London Stock Exchange, Deutsche Börse, Swiss Exchanges, Turquoise and Chi-X. SEB is authorized and regulated by Finansinspektionen in Sweden; it is authorized and subject to limited regulation by the Financial Services Authority for the conduct of designated investment business in the UK, and is subject to the provisions of relevant regulators in all other jurisdictions where SEB conducts operations. SEB Merchant Banking. All rights reserved.

Analys

A sharp weakening at the core of the oil market: The Dubai curve

Down to the lowest since early May. Brent crude has fallen sharply the latest four days. It closed at USD 64.11/b yesterday which is the lowest since early May. It is staging a 1.3% rebound this morning along with gains in both equities and industrial metals with an added touch of support from a softer USD on top.

What stands out the most to us this week is the collapse in the Dubai one to three months time-spread.

Dubai is medium sour crude. OPEC+ is in general medium sour crude production. Asian refineries are predominantly designed to process medium sour crude. So Dubai is the real measure of the balance between OPEC+ holding back or not versus Asian oil demand for consumption and stock building.

A sharp weakening of the front-end of the Dubai curve. The front-end of the Dubai crude curve has been holding out very solidly throughout this summer while the front-end of the Brent and WTI curves have been steadily softening. But the strength in the Dubai curve in our view was carrying the crude oil market in general. A source of strength in the crude oil market. The core of the strength.

The now finally sharp decline of the front-end of the Dubai crude curve is thus a strong shift. Weakness in the Dubai crude marker is weakness in the core of the oil market. The core which has helped to hold the oil market elevated.

Facts supports the weakening. Add in facts of Iraq lifting production from Kurdistan through Turkey. Saudi Arabia lifting production to 10 mb/d in September (normal production level) and lifting exports as well as domestic demand for oil for power for air con is fading along with summer heat. Add also in counter seasonal rise in US crude and product stocks last week. US oil stocks usually decline by 1.3 mb/week this time of year. Last week they instead rose 6.4 mb/week (+7.2 mb if including SPR). Total US commercial oil stocks are now only 2.1 mb below the 2015-19 seasonal average. US oil stocks normally decline from now to Christmas. If they instead continue to rise, then it will be strongly counter seasonal rise and will create a very strong bearish pressure on oil prices.

Will OPEC+ lift its voluntary quotas by zero, 137 kb/d, 500 kb/d or 1.5 mb/d? On Sunday of course OPEC+ will decide on how much to unwind of the remaining 1.5 mb/d of voluntary quotas for November. Will it be 137 kb/d yet again as for October? Will it be 500 kb/d as was talked about earlier this week? Or will it be a full unwind in one go of 1.5 mb/d? We think most likely now it will be at least 500 kb/d and possibly a full unwind. We discussed this in a not earlier this week: ”500 kb/d of voluntary quotas in October. But a full unwind of 1.5 mb/d”

The strength in the front-end of the Dubai curve held out through summer while Brent and WTI curve structures weakened steadily. That core strength helped to keep flat crude oil prices elevated close to the 70-line. Now also the Dubai curve has given in.

Brent crude oil forward curves

Total US commercial stocks now close to normal. Counter seasonal rise last week. Rest of year?

Total US crude and product stocks on a steady trend higher.

Analys

OPEC+ will likely unwind 500 kb/d of voluntary quotas in October. But a full unwind of 1.5 mb/d in one go could be in the cards

Down to mid-60ies as Iraq lifts production while Saudi may be tired of voluntary cut frugality. The Brent December contract dropped 1.6% yesterday to USD 66.03/b. This morning it is down another 0.3% to USD 65.8/b. The drop in the price came on the back of the combined news that Iraq has resumed 190 kb/d of production in Kurdistan with exports through Turkey while OPEC+ delegates send signals that the group will unwind the remaining 1.65 mb/d (less the 137 kb/d in October) of voluntary cuts at a pace of 500 kb/d per month pace.

Signals of accelerated unwind and Iraqi increase may be connected. Russia, Kazakhstan and Iraq were main offenders versus the voluntary quotas they had agreed to follow. Russia had a production ’debt’ (cumulative overproduction versus quota) of close to 90 mb in March this year while Kazakhstan had a ’debt’ of about 60 mb and the same for Iraq. This apparently made Saudi Arabia angry this spring. Why should Saudi Arabia hold back if the other voluntary cutters were just freeriding? Thus the sudden rapid unwinding of voluntary cuts. That is at least one angle of explanations for the accelerated unwinding.

If the offenders with production debts then refrained from lifting production as the voluntary cuts were rapidly unwinded, then they could ’pay back’ their ’debts’ as they would under-produce versus the new and steadily higher quotas.

Forget about Kazakhstan. Its production was just too far above the quotas with no hope that the country would hold back production due to cross-ownership of oil assets by international oil companies. But Russia and Iraq should be able to do it.

Iraqi cumulative overproduction versus quotas could reach 85-90 mb in October. Iraq has however steadily continued to overproduce by 3-5 mb per month. In July its new and gradually higher quota came close to equal with a cumulative overproduction of only 0.6 mb that month. In August again however its production had an overshoot of 100 kb/d or 3.1 mb for the month. Its cumulative production debt had then risen to close to 80 mb. We don’t know for September yet. But looking at October we now know that its production will likely average close to 4.5 mb/d due to the revival of 190 kb/d of production in Kurdistan. Its quota however will only be 4.24 mb/d. Its overproduction in October will thus likely be around 250 kb/d above its quota with its production debt rising another 7-8 mb to a total of close to 90 mb.

Again, why should Saudi Arabia be frugal while Iraq is freeriding. Better to get rid of the voluntary quotas as quickly as possible and then start all over with clean sheets.

Unwinding the remaining 1.513 mb/d in one go in October? If OPEC+ unwinds the remaining 1.513 mb/d of voluntary cuts in one big go in October, then Iraq’s quota will be around 4.4 mb/d for October versus its likely production of close to 4.5 mb/d for the coming month..

OPEC+ should thus unwind the remaining 1.513 mb/d (1.65 – 0.137 mb/d) in one go for October in order for the quota of Iraq to be able to keep track with Iraq’s actual production increase.

October 5 will show how it plays out. But a quota unwind of at least 500 kb/d for Oct seems likely. An overall increase of at least 500 kb/d in the voluntary quota for October looks likely. But it could be the whole 1.513 mb/d in one go. If the increase in the quota is ’only’ 500 kb/d then Iraqi cumulative production will still rise by 5.7 mb to a total of 85 mb in October.

Iraqi production debt versus quotas will likely rise by 5.7 mb in October if OPEC+ only lifts the overall quota by 500 kb/d in October. Here assuming historical production debt did not rise in September. That Iraq lifts its production by 190 kb/d in October to 4.47 mb/d (August level + 190 kb/d) and that OPEC+ unwinds 500 kb/d of the remining quotas in October when they decide on this on 5 October.

Analys

Modest draws, flat demand, and diesel back in focus

U.S. commercial crude inventories posted a marginal draw last week, falling by 0.6 million barrels to 414.8 million barrels. Inventories remain 4% below the five-year seasonal average, but the draw is far smaller than last week’s massive 9.3-million-barrel decline. Higher crude imports (+803,000 bl d WoW) and steady refinery runs (93% utilization) helped keep the crude balance relatively neutral.

Yet another drawdown indicates commercial crude inventories continue to trend below the 2015–2022 seasonal norm (~440 million barrels), though at 414.8 million barrels, levels are now almost exactly in line with both the 2023 and 2024 trajectory, suggesting stable YoY conditions (see page 3 attached).

Gasoline inventories dropped by 1.1 million barrels and are now 2% below the five-year average. The decline was broad-based, with both finished gasoline and blending components falling, indicating lower output and resilient end-user demand as we enter the shoulder season post-summer (see page 6 attached).

On the diesel side, distillate inventories declined by 1.7 million barrels, snapping a two-week streak of strong builds. At 125 million barrels, diesel inventories are once again 8% below the five-year average and trending near the low end of the historical range.

In total, commercial petroleum inventories (excl. SPR) slipped by 0.5 million barrels on the week to ish 1,281.5 million barrels. While essentially flat, this ends a two-week streak of meaningful builds, reflecting a return to a slightly tighter situation.

On the demand side, the DOE’s ‘products supplied’ metric (see page 6 attached), a proxy for implied consumption, softened slightly. Total demand for crude oil over the past four weeks averaged 20.5 million barrels per day, up just 0.9% YoY.

Summing up: This week’s report shows a re-tightening in diesel supply and modest draws across the board, while demand growth is beginning to flatten. Inventories remain structurally low, but the tone is less bullish than in recent weeks.

-

Nyheter4 veckor sedan

Nyheter4 veckor sedanEurobattery Minerals satsar på kritiska metaller för Europas självförsörjning

-

Nyheter3 veckor sedan

Nyheter3 veckor sedanMahvie Minerals i en guldtrend

-

Nyheter4 veckor sedan

Nyheter4 veckor sedanGuldpriset kan närma sig 5000 USD om centralbankens oberoende skadas

-

Nyheter4 veckor sedan

Nyheter4 veckor sedanOPEC signalerar att de inte bryr sig om oljepriset faller kommande månader

-

Analys3 veckor sedan

Analys3 veckor sedanVolatile but going nowhere. Brent crude circles USD 66 as market weighs surplus vs risk

-

Nyheter3 veckor sedan

Nyheter3 veckor sedanAktier i guldbolag laggar priset på guld

-

Nyheter3 veckor sedan

Nyheter3 veckor sedanKinas elproduktion slog nytt rekord i augusti, vilket även kolkraft gjorde

-

Nyheter2 veckor sedan

Nyheter2 veckor sedanTyskland har så höga elpriser att företag inte har råd att använda elektricitet