Analys

SEB – Råvarukommentarer, 11 mars 2013

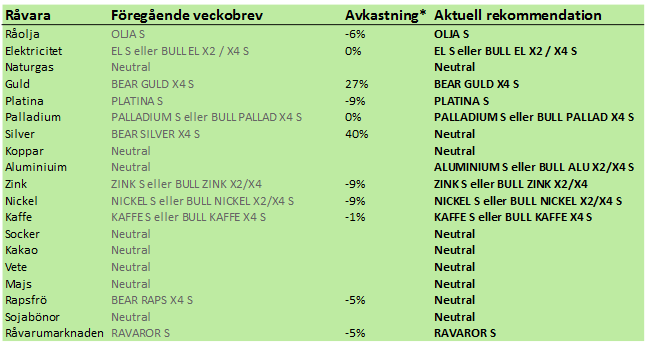

Rekommendationer

*) Avkastningen avser 1:1 råvarucertifikat där de ingår i rekommendationen. I den aktuella tabellen ovan har jag tagit prisförändringen den senaste månaden, eftersom den finns lätt tillgänglig och det är nästan en månad sedan det förra veckobrevet publicerades.

Inledning

Den korta positionen i guld och silver har gett fantatiskt hög avkastning den senaste månaden genom en rekommenderad position i BEAR GULD X4 S och BEAR SILVER X4 S. Vi tror att det finns en liten fallhöjd kvar i guld, men läget är sådant i silver att vi går ur och tar hem vinsten i BEAR SILVER X4 S.

Priset på palladium rusade i slutet av förra veckan. I fredags bröts ett motstånd. Den som är snabb kan säkerligen haka på och förmodligen göra en vinst. Detta är en mycket kortsiktig tradingrekommendation. Köp av BULL PALLAD X4 S, alltså.

Basmetallerna har fallit tillbaka med 9% den senaste veckan, vilket gör nickel och koppar – och nu även aluminium – tycker vi – ännu mer köpvärt ur ett fundamentalt perspektiv.

I fredags publicerade det amerikanska jordbruksdepartemetet sin månadsvisa uppdatering av utbuds- och efterfrågebalanserna i värdlen. Det var inga stora förändringar. Något negativt för vetet och något positivt för majs och sojabönor. Det har varit stora prisfall, som diskonterat ett väder som kanske kan bli bra. Vi tror att det stora prisfallet är bakom oss, men väljer att ligga kvar på neutral rekommendation ännu en vecka. Vi går däremot bort från rekommendationen att vara köpt BEAR RAPS X4 S.

Råvaruindex

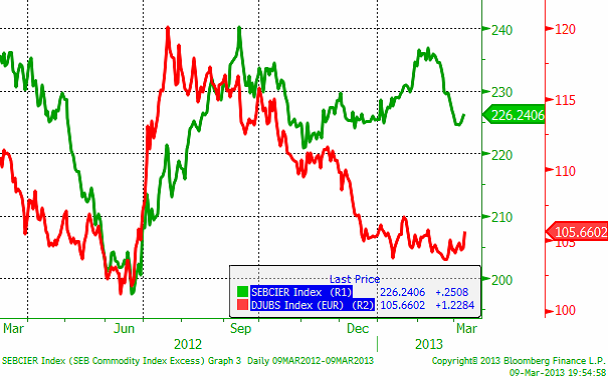

I diagrammet nedan ser vi SEB:s råvaruindex, som följer avkastningen på en diversifierad korg av råvaruterminer. Sammansättningen är gjord med tanke på en nordisk eller europisk placerare. Indexet innehåller t ex terminer på nordisk och tysk el, men ingen amerikansk naturgas.

Indexet har slagit DJ UBS index med 8 procentenheter per år, vilket är statistiskt signifikant (p=0.11), förutom att vara tämligen ekonomiskt signifikant.

Den som vill investera i indexet och den investeringsstrategi som ligger bakom kan läsa mer om certifikatet RAVAROR S.

Indexet har gått ner med 4% den senaste månaden. Dollarn har minskat med 1%. Den samlade värdeförändringen på RAVAROR S är -5%.

Råolja – Brent

Oljepriset har fallit ner till 110 dollar per fat. Den tekniska bilden är otydlig med både brutet tekniskt stöd och att priset just nu vilar på ett annat tekniskt stöd.

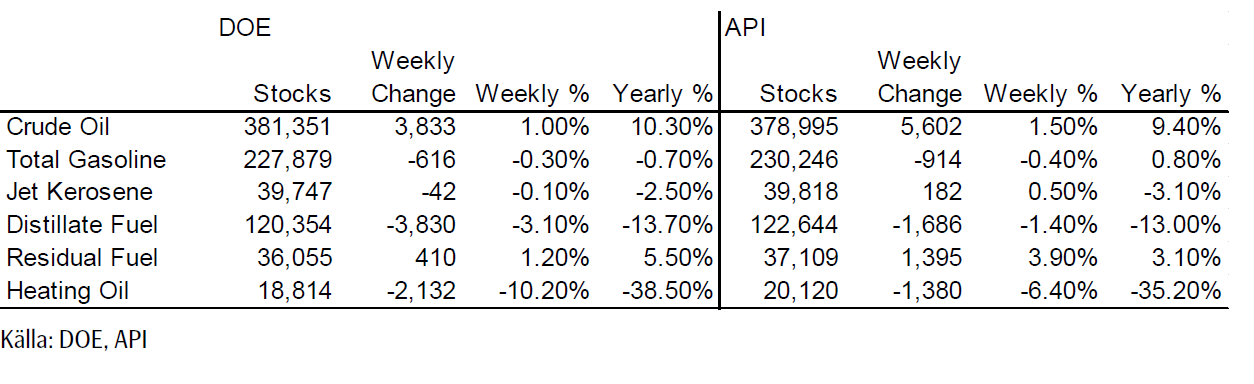

Lagren och lagerförändringarna i USA per den 1 mars ser vi nedan, enligt Department of Energy och American Petroleum Institute.

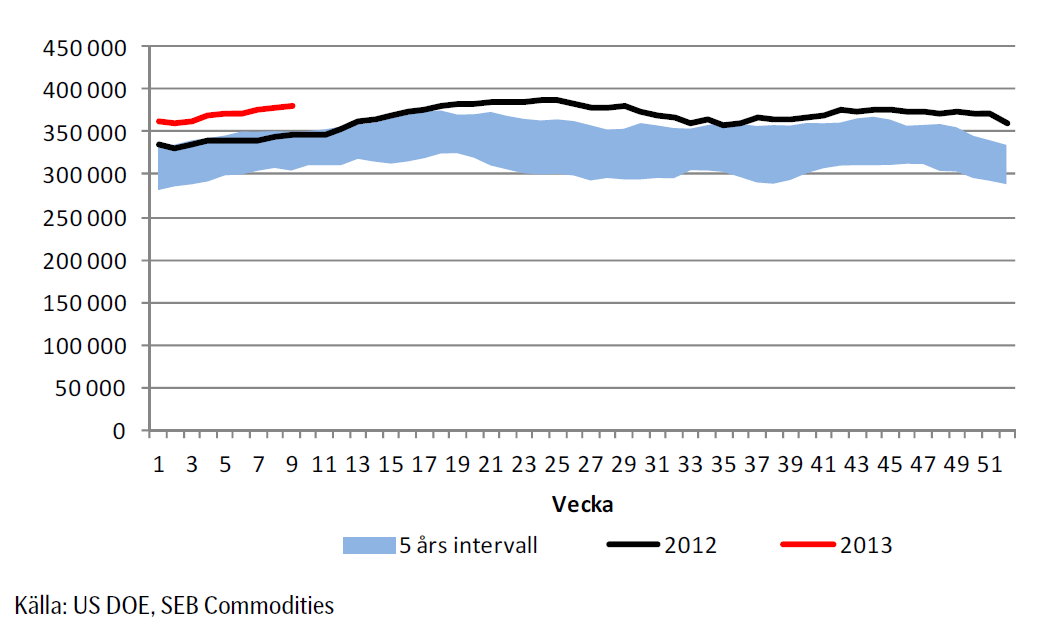

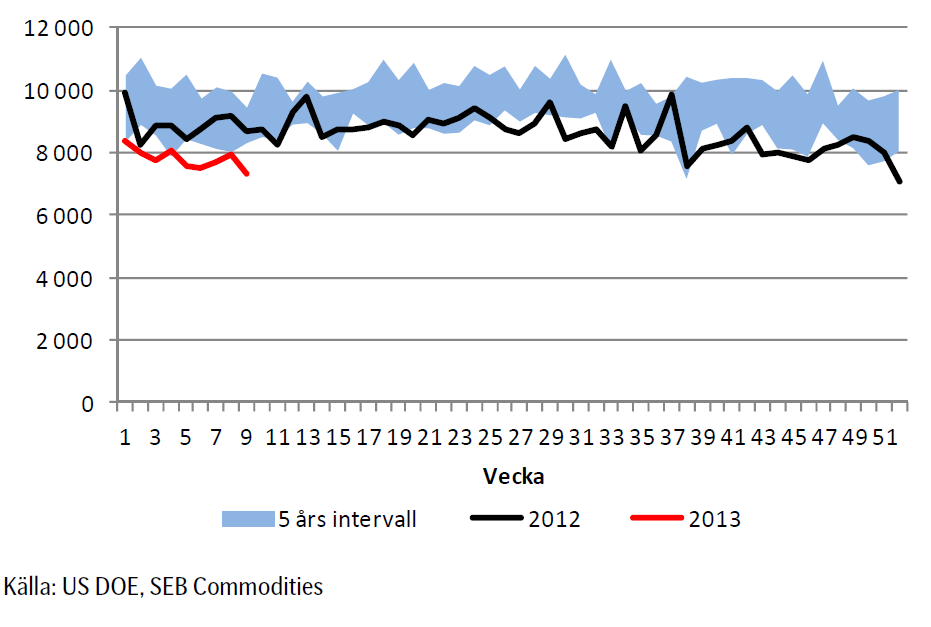

Nedan ser vi amerikanska råoljelager enligt DOE i tusen fat. Den svarta kurvan är 2012 års lagernivåer vecka för vecka och den lilla röda linjen är 2013 års nivå. Vi ser att lagernivåerna fortsätter att vara högre än de varit sedan 2007 för den här tiden på året.

Lagren ökar samtidigt som vi ser att importen av råolja till USA fortsätter att minska.

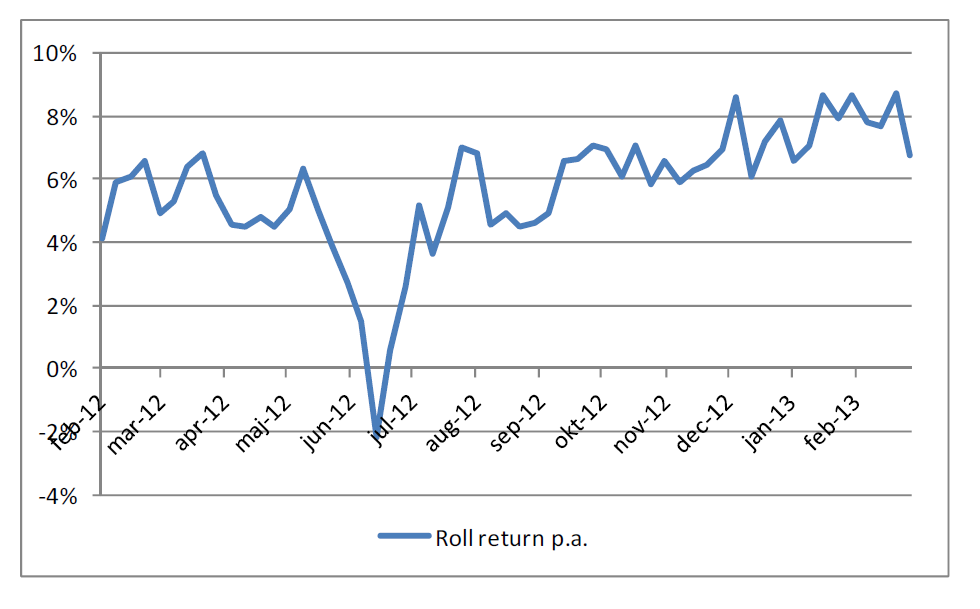

Terminer handlas till en stabil rabatt i förhållande till spotpriset. Det innebär att det går att tjäna pengar på OLJA S, även om inte priset förändrar sig. Vi ser att denna riskpremie varit stabil det senaste året och uppgår till ca 7% på årsbasis. Jämfört med en kreditobligation som ger 7% ränta, har OLJA S fördelen att om ”något otäckt” händer i världen, t ex i Mellanöstern, leder det till att OLJA S ger högre avkastning, medan i princip allt annat som t ex aktier eller obligationer, faller i pris.

Sammanfattningsvis: Vi rekommenderar köp av OLJA S, men inte av BULL OLJA S. Anledningen till denna skillnad och att vi rekommenderar köp av OLJA S är för att rabatten på terminerna innebär en stadig intäkt om ca 6% till 7% per år + ränta på kapitalet.

Elektricitet

Underliggande för SEB:s certifikat på el är nu det tredje kvartalets terminskontrakt. Det avser alltså vad det genomsnittliga spotpriset kommer att bli under juli, augusti och september. Vi ser kursdiagrammet för det senaste året nedan.

Nedanför ser vi prisutvecklingen för det tredje kvartalets tyska elpriskontrakt (röd) och Nord Pools tredje kvartalskontrakt (svart). Det tyska priset har rört slutat falla för två månader sedan.

Den hydrologiska balansen för Nord Pools börsområde har faktiskt försvagats ytterligare, från -11.9 TWh till -14.7 TWh. Än mer intressant är att nuvarande väderprognoser är starkt högtycksinfluerade. Låga temperaturer och lite nederbörd beräknas snabbt urgröpa balansen ytterligare. Endast få veckor fram är den hela -21 TWh, ett signifikant underskott som vi anser inte helt prisats in i terminsmarknaden.

Sammanfattningsvis. En fortsatt god chans till högre elterminer men kolpriset är en osäkerhetsfaktor som kan hämma uppgången. Vi väljer att kvarstå vid vår long rekommendation.

Naturgas

Naturgasterminen på NYMEX (maj 2013) har handlats upp hittills i mars. Motstånd ligger precis ovanför dagens kursnivå. Vi har ingen speciell rekommendation just nu. Sidledes rörelse är mest troligt.

Guld och Silver

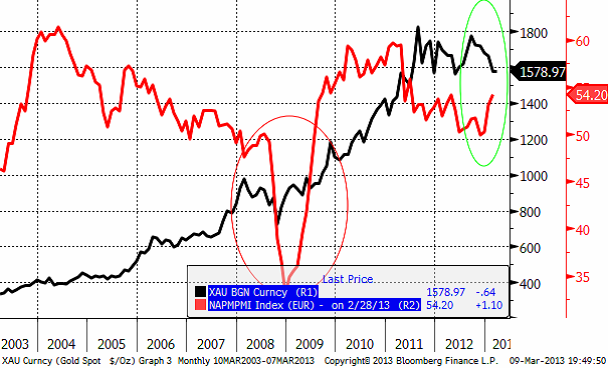

Guldpriset bröt först stödet vid 1670 dollar per ozt och sedan hände allt på en gång i fredags. Priset föll rakt genom stödet vid 1625, ända ner till 1600. Den nu aktuella prisnivån har en del stöd. Vi ser att det skedde en hel del handel på den här nivån i maj, juni och juli förra sommaren. Så det är möjligt att prisfallet hejdar sig mellan 1600 och 1550.

Vi tycker oss känna igen dagens svaga guldmarknad och starka konjunktursignaler från flera gånger förr, senast från bottenvändningen 2008/09.

Nedan ser vi kursdiagrammet för silver i dollar per troy ounce. Priset ligger nära botten i en trendkanal nedåt. Nivåmässigt borde det finnas stöd på den här nivån vid 28 cent. En rekyl uppåt kan komma. Den som vill ta en kortsiktig trade på den, kan göra det. Men läget är i vart fall inte entydigt negativt i det korta perspektivet, så vi väljer att gå ur vår köpta position i BEAR SILVER X2/X4 S.

Platina & Palladium

Palladiumpriset rusar och vi tror att priset kan fortsätta göra det. Den som vågar sig på en korsiktig momentum-trade kan köpa BULL PALLAD X4 S. Platinapriset rekylerade ner i februari. I mars har priset rekylerat uppåt. Sidledes rörelse verkar mest troligt.

Nedan ser vi priset på platina i termer av guld, eller ”växelkursen” mellan XPT och XAU, valutakoderna för de två ädelmetallerna. Platina har fortsatt att vinna på guld.

Palladium rusade i veckan som gick och stängde veckan över tidigare toppnotering. Ett sådant momentum brukar vara lönsamt att snabbt haka på, utan att tänka allt för mycket.

Basmetaller

Det har hänt en hel del – sedan det senaste veckobrevet skrevs (18 februari). Optimismen på förväntningar om ökad efterfrågan i Kina efter ledigheterna kring nyåret (det kinesiska), övergick till avtagande riskaptit och en våg av vinsthemtagningar som svepte över hela råvarufältet. Priserna har fallit tillbaka rejält. Basmetallerna är nu, om än marginellt, ner på året. Sedan topparna i februari har priserna fallit med mellan 5-10 %. Ett undantag är zink (se tidigare placeringsförslag) som håller sig bättre (oförändrad på året). Kina är väldigt avgörande för efterfrågan på basmetaller. Våra ekonomer är positiva till Kina, framför allt baserat på en fortsatt gynnsam kreditpolitik i landet. På 12 månaders sikt kvarstår bedömningen att priserna generellt har uppgångspotentialer i storleksordningen 20-30 %. De senaste veckornas vinsthemtagningar har skapat nya intressanta köptillfällen.

Koppar

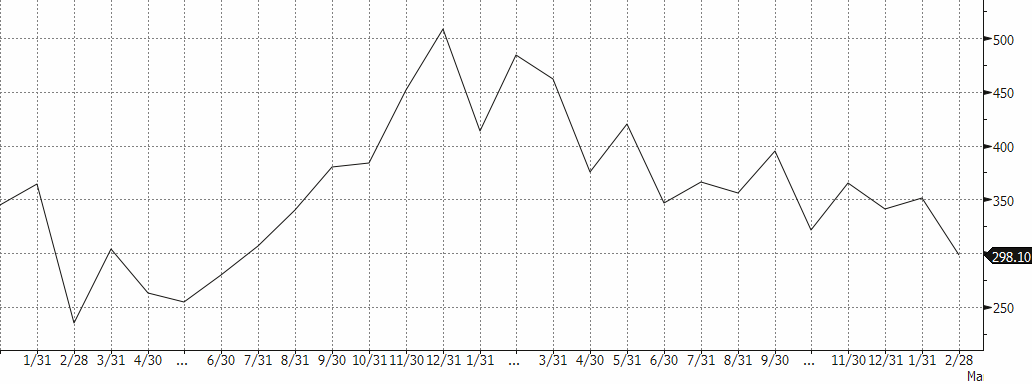

Vi är dock fortsatt försiktigt inställda till kopparn. Vi följer Kinas importsiffror som en indikation på efterfrågan. Siffran i februari kom in på 298 tton (se diagram) jämfört med 350 tton i januari och 485 tton för ett år sedan. Februarisiffran bör dock tas med en nypa salt då ledigheterna i Kina påverkar rapporteringen. Icke desto mindre är trenden ganska tydlig.

Kinas kopparimport (1000-tals ton)

Den tekniska bilden ger stöd till vår neutrala position. Vi är positiva till basmetaller på sikt men avvaktar bättre köptillfällen alternativt väljer någon annan basmetall. Den stora triangelformationen börjar spela ut sin roll. Stödnivåer noteras vid 7600 och 7400. Nivån 7800 fungerar nu som motstånd.

Som vi skrivit tidigare tyder mycket på ökat utbud för koppar, vilket ökar risken för en lite trögare marknad. Vi ser inte den stora potentialen på koppar på uppsidan just nu. Vi rekommenderar därför en fortsatt neutral position. För den som vill satsa på ett starkare tillväxtscenario (än konsensus) i Kina är koppar däremot alltid ett intressant alternativ.

Aluminium

Som vi skrivit tidigare ligger aluminium väldigt ”fast” i ett relativt stort handelsintervall. Nivåer kring $1800-1900 utgör ur ett kostnadsperspektiv starkt stöd. Samtidigt lägger det stora utbudet ett ”tak” på nivåer kring $2300. Den senaste uppgången i februari mötte stora säljordrar från producenter som passade på att ”låsa” framtida priser, vilket satte press på marknaden. Nu när priserna fallit tillbaka ser vi stora intressen från köpsidan (fysiska förbrukare). För den ”trading-benägne” utgör det stora spannet goda vinstmöjligheter.

P.g.a. den låga prisnivån i relation till marginalkostnaden är aluminium köpvärd och vi ansluter den till köprekommendationerna.

Zink

Zinken har fått oförtjänt mycket stryk i den allmänna vinsthemtagningsvågen de senaste tre veckorna. Vi varnade för en rekyl, och den kom. Vi skrev senast att man bör vänta med nya köp till mellan $2000 och $2100. Priset har till och med fallit mer. Med tanke vår generella bedömning för basmetaller erbjuds nu ett nytt bra köptillfälle, och en andra chans att komma in i zinkmarknaden.

Priset ligger nu på stödnivån $1975. Tekniskt sett är alternativet att vänta (med risk för att missa uppgången) för att se om priset kan ta sig ner till stödnivån från trendlinjen kring $1900.

Vi rekommenderar köp av ZINK S eller BULL ZINK X2 / X4 S för den som vill ta mer risk. Vi varnade för rekylen, och nu när den skett är det köpläge igen. Priset ligger nu på stödnivån $1975.

Nickel

Efter den stora tillbakagången ser vi en tydlig stabilisering av priset. Ur ett kostnadsperspektiv börjar nickel bli en väldigt intressant köpkandidat. Marknaden är fortsatt tveksam till den fundamentala situationen. Vi har tidigare bl.a. hänvisat till kommentarer från fysiska aktörer som indikerar att ”det finns gott om nickel”, samtidigt som rapporter gör gällande att exporten av nickelmalm från Indonesien till Kina ökar igen, vilket riskerar att öka utbudet av s.k. Nickel Pig Iron i Kina (vilket i sin tur minskar efterfrågan på nickelbärande skrot och primärnickel). Det senare håller nu på att ”svänga om” då kinesiska producenter är snabba att ställa om produktionen. Det ger ett naturligt stöd till nickelmarknaden. Den tekniska bilden är väldigt tydlig med ett starkt stöd kring nuvarande nivåer. Nickel är tillsammans med zink (och från och med denna vecka även aluminium) en av de mer köpvärda metallerna för tillfället.

Vi rekommenderar köp av NICKEL S eller BULL NICKEL X2 / X4 S för den som vill ta mer risk. Vi varnade för en rekyl, och den kom. Priset har fallit mer än ”befarat”, men är nu på väldigt attraktiva nivåer.

Kaffe

Kaffepriset (maj 2013) gick i början av månaden upp till det glidande medelvärdet, vilket triggade säljordrar. Rekylen nedåt stannade dock på 140 cent och i slutet av förra veckan steg priset återigen upp mot motståndslinjen. Det ser ut som om priset håller på att etablera en botten och konsolidera sig med den vanliga ”sidledes” rörelse som vi brukar se under sådana skeenden.

Vi fortsätter att dela den uppfattningen och tycker att man ska handla kaffe från den ”långa” sidan. Vi fortsätter därför att generellt sett rekommendera köp av KAFFE S.

Socker

Sockerpriset (maj 2013) vände upp från kontraktslägsta i mitten av februari. I torsdags rusade priset och var uppe och rörde på 19 cent, som är ett tekniskt motstånd. Om priset skulle gå över 19 cent får vi en indikation på att prisfallet kan vara över. Fredagens prisfall efter att 19 cent uppnåtts kan dock tolkas som att marknaden behöver hämta kraft för ett nytt test av 19 cent.

Brasiliens regering vill öka användningen av etanol som drivmedel i landet. Många bilar i landet går att köra på både bensin och etanol, men priserna har varit sådana att folk har valt att tanka med bensin. Den ökade fokuseringen på etanol har fått priset att stiga, som vi ser i nedanstående diagram, som visar etanolpriset i Sao Paulo i USD per liter. Den blå linjen är priset på socker i samma delstat.

Vi ser att de två linjerna tenderar att hänga ihop och en uppgång i priset på etanol kan signalera att priset på socker också kommer att stiga framöver.

Finns tecken på att priset på socker är nära botten, men än så länge är pristrenden så stark att vi väljer att behålla neutral rekommendation ytterligare en vecka.

Vi tror att en trendvändning kan vara på gång. Prisuppgången till 19 cent, ett motstånd, är ett observandum.

[box]SEB Veckobrev Veckans råvarukommentar är producerat av SEB Merchant Banking och publiceras i samarbete och med tillstånd på Råvarumarknaden.se[/box]

Disclaimer

The information in this document has been compiled by SEB Merchant Banking, a division within Skandinaviska Enskilda Banken AB (publ) (“SEB”).

Opinions contained in this report represent the bank’s present opinion only and are subject to change without notice. All information contained in this report has been compiled in good faith from sources believed to be reliable. However, no representation or warranty, expressed or implied, is made with respect to the completeness or accuracy of its contents and the information is not to be relied upon as authoritative. Anyone considering taking actions based upon the content of this document is urged to base his or her investment decisions upon such investigations as he or she deems necessary. This document is being provided as information only, and no specific actions are being solicited as a result of it; to the extent permitted by law, no liability whatsoever is accepted for any direct or consequential loss arising from use of this document or its contents.

About SEB

SEB is a public company incorporated in Stockholm, Sweden, with limited liability. It is a participant at major Nordic and other European Regulated Markets and Multilateral Trading Facilities (as well as some non-European equivalent markets) for trading in financial instruments, such as markets operated by NASDAQ OMX, NYSE Euronext, London Stock Exchange, Deutsche Börse, Swiss Exchanges, Turquoise and Chi-X. SEB is authorized and regulated by Finansinspektionen in Sweden; it is authorized and subject to limited regulation by the Financial Services Authority for the conduct of designated investment business in the UK, and is subject to the provisions of relevant regulators in all other jurisdictions where SEB conducts operations. SEB Merchant Banking. All rights reserved.

Analys

Breaking some eggs in US shale

Lower as OPEC+ keeps fast-tracking redeployment of previous cuts. Brent closed down 1.3% yesterday to USD 68.76/b on the back of the news over the weekend that OPEC+ (V8) lifted its quota by 547 kb/d for September. Intraday it traded to a low of USD 68.0/b but then pushed higher as Trump threatened to slap sanctions on India if it continues to buy loads of Russian oil. An effort by Donald Trump to force Putin to a truce in Ukraine. This morning it is trading down 0.6% at USD 68.3/b which is just USD 1.3/b below its July average.

Only US shale can hand back the market share which OPEC+ is after. The overall picture in the oil market today and the coming 18 months is that OPEC+ is in the process of taking back market share which it lost over the past years in exchange for higher prices. There is only one source of oil supply which has sufficient reactivity and that is US shale. Average liquids production in the US is set to average 23.1 mb/d in 2025 which is up a whooping 3.4 mb/d since 2021 while it is only up 280 kb/d versus 2024.

Taking back market share is usually a messy business involving a deep trough in prices and significant economic pain for the involved parties. The original plan of OPEC+ (V8) was to tip-toe the 2.2 mb/d cuts gradually back into the market over the course to December 2026. Hoping that robust demand growth and slower non-OPEC+ supply growth would make room for the re-deployment without pushing oil prices down too much.

From tip-toing to fast-tracking. Though still not full aggression. US trade war, weaker global growth outlook and Trump insisting on a lower oil price, and persistent robust non-OPEC+ supply growth changed their minds. Now it is much more fast-track with the re-deployment of the 2.2 mb/d done already by September this year. Though with some adjustments. Lifting quotas is not immediately the same as lifting production as Russia and Iraq first have to pay down their production debt. The OPEC+ organization is also holding the door open for production cuts if need be. And the group is not blasting the market with oil. So far it has all been very orderly with limited impact on prices. Despite the fast-tracking.

The overall process is nonetheless still to take back market share. And that won’t be without pain. The good news for OPEC+ is of course that US shale now is cooling down when WTI is south of USD 65/b rather than heating up when WTI is north of USD 45/b as was the case before.

OPEC+ will have to break some eggs in the US shale oil patches to take back lost market share. The process is already in play. Global oil inventories have been building and they will build more and the oil price will be pushed lower.

A Brent average of USD 60/b in 2026 implies a low of the year of USD 45-47.5/b. Assume that an average Brent crude oil price of USD 60/b and an average WTI price of USD 57.5/b in 2026 is sufficient to drive US oil rig count down by another 100 rigs and US crude production down by 1.5 mb/d from Dec-25 to Dec-26. A Brent crude average of USD 60/b sounds like a nice price. Do remember though that over the course of a year Brent crude fluctuates +/- USD 10-15/b around the average. So if USD 60/b is the average price, then the low of the year is in the mid to the high USD 40ies/b.

US shale oil producers are likely bracing themselves for what’s in store. US shale oil producers are aware of what is in store. They can see that inventories are rising and they have been cutting rigs and drilling activity since mid-April. But significantly more is needed over the coming 18 months or so. The faster they cut the better off they will be. Cutting 5 drilling rigs per week to the end of the year, an additional total of 100 rigs, will likely drive US crude oil production down by 1.5 mb/d from Dec-25 to Dec-26 and come a long way of handing back the market share OPEC+ is after.

Analys

More from OPEC+ means US shale has to gradually back off further

The OPEC+ subgroup V8 this weekend decided to fully unwind their voluntary cut of 2.2 mb/d. The September quota hike was set at 547 kb/d thereby unwinding the full 2.2 mb/d. This still leaves another layer of voluntary cuts of 1.6 mb/d which is likely to be unwind at some point.

Higher quotas however do not immediately translate to equally higher production. This because Russia and Iraq have ”production debts” of cumulative over-production which they need to pay back by holding production below the agreed quotas. I.e. they cannot (should not) lift production before Jan (Russia) and March (Iraq) next year.

Argus estimates that global oil stocks have increased by 180 mb so far this year but with large skews. Strong build in Asia while Europe and the US still have low inventories. US Gulf stocks are at the lowest level in 35 years. This strong skew is likely due to political sanctions towards Russian and Iranian oil exports and the shadow fleet used to export their oil. These sanctions naturally drive their oil exports to Asia and non-OECD countries. That is where the surplus over the past half year has been going and where inventories have been building. An area which has a much more opaque oil market. Relatively low visibility with respect to oil inventories and thus weaker price signals from inventory dynamics there.

This has helped shield Brent and WTI crude oil price benchmarks to some degree from the running, global surplus over the past half year. Brent crude averaged USD 73/b in December 2024 and at current USD 69.7/b it is not all that much lower today despite an estimated global stock build of 180 mb since the end of last year and a highly anticipated equally large stock build for the rest of the year.

What helps to blur the message from OPEC+ in its current process of unwinding cuts and taking back market share, is that, while lifting quotas, it is at the same time also quite explicit that this is not a one way street. That it may turn around make new cuts if need be.

This is very different from its previous efforts to take back market share from US shale oil producers. In its previous efforts it typically tried to shock US shale oil producers out of the market. But they came back very, very quickly.

When OPEC+ now is taking back market share from US shale oil it is more like it is exerting a continuous, gradually increasing pressure towards US shale oil rather than trying to shock it out of the market which it tried before. OPEC+ is now forcing US shale oil producers to gradually back off. US oil drilling rig count is down from 480 in Q1-25 to now 410 last week and it is typically falling by some 4-5 rigs per week currently. This has happened at an average WTI price of about USD 65/b. This is very different from earlier when US shale oil activity exploded when WTI went north of USD 45/b. This helps to give OPEC+ a lot of confidence.

Global oil inventories are set to rise further in H2-25 and crude oil prices will likely be forced lower though the global skew in terms of where inventories are building is muddying the picture. US shale oil activity will likely decline further in H2-25 as well with rig count down maybe another 100 rigs. Thus making room for more oil from OPEC+.

Analys

Tightening fundamentals – bullish inventories from DOE

The latest weekly report from the US DOE showed a substantial drawdown across key petroleum categories, adding more upside potential to the fundamental picture.

Commercial crude inventories (excl. SPR) fell by 5.8 million barrels, bringing total inventories down to 415.1 million barrels. Now sitting 11% below the five-year seasonal norm and placed in the lowest 2015-2022 range (see picture below).

Product inventories also tightened further last week. Gasoline inventories declined by 2.1 million barrels, with reductions seen in both finished gasoline and blending components. Current gasoline levels are about 3% below the five-year average for this time of year.

Among products, the most notable move came in diesel, where inventories dropped by almost 4.1 million barrels, deepening the deficit to around 20% below seasonal norms – continuing to underscore the persistent supply tightness in diesel markets.

The only area of inventory growth was in propane/propylene, which posted a significant 5.1-million-barrel build and now stands 9% above the five-year average.

Total commercial petroleum inventories (crude plus refined products) declined by 4.2 million barrels on the week, reinforcing the overall tightening of US crude and products.

-

Nyheter3 veckor sedan

Nyheter3 veckor sedanUSA inför 93,5 % tull på kinesisk grafit

-

Nyheter3 veckor sedan

Nyheter3 veckor sedanFusionsföretag visar hur guld kan produceras av kvicksilver i stor skala – alkemidrömmen ska bli verklighet

-

Nyheter4 veckor sedan

Nyheter4 veckor sedanWestinghouse planerar tio nya stora kärnreaktorer i USA – byggstart senast 2030

-

Nyheter3 veckor sedan

Nyheter3 veckor sedanRyska militären har skjutit ihjäl minst 11 guldletare vid sin gruva i Centralafrikanska republiken

-

Nyheter2 veckor sedan

Nyheter2 veckor sedanKopparpriset i fritt fall i USA efter att tullregler presenterats

-

Nyheter4 veckor sedan

Nyheter4 veckor sedanEurobattery Minerals förvärvar majoritet i spansk volframgruva

-

Nyheter1 vecka sedan

Nyheter1 vecka sedanLundin Gold rapporterar enastående borrresultat vid Fruta del Norte

-

Nyheter3 veckor sedan

Nyheter3 veckor sedanKina skärper kontrollen av sällsynta jordartsmetaller, vill stoppa olaglig export