Analys

SEB Råvarubrev 8 september 2015

Riktningssökande råvarumarknad efter stökiga veckor

Förra veckan var något slags mellanvecka, men icke desto mindre viktig, för råvarumarknaden. Att kinesiska marknader var stängda under torsdag och fredag gav sannolikt i någon mån övriga marknader möjlighet att andas efter den senaste tidens våldsamma nedgång. Börserna runt om i världen stängde i och för sig generellt sett veckan på minus men hade en något stabilare och sidledes utveckling mot slutet av veckan. Denna vecka öppnade också med en försiktigt positiv känsla på marknaderna, men i stor utsträckning verkar det vara tekniska effekter och inte alltid med fundamentalt stöd. USA-marknaderna var också stängda igår på grund av Labor Day.

Brentoljan avslutade förra veckan sitt rally mot högre nivåer; mycket på grund av att investerare täckte sina korta positioner, men den handlade fortsatt volatilt under perioden. Dock stängde den veckan på i sammanhanget blygsamma minus en procent. Denna vecka ser vi en fortsatt risk för en kraftig rörelse mot högre nivåer om ett nytt så kallat short covering-rally skulle utlösas i och med de fortsatt mycket stora korta positionerna i marknaden. Det kommer sannolikt finnas ett fundamentalt stöd för oljepriset i och med att flera rapporter kommer under veckan, i vilka vi tror att vi kommer se uppreviderade prognoser för oljepriset samt för global efterfrågan. Läs mer i avsnittet om olja!

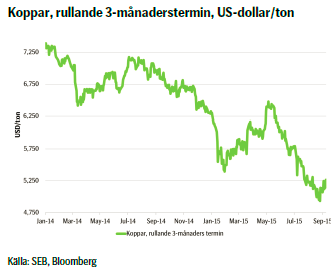

Vad gäller basmetaller har vi sett en marknad som söker riktning. Fundamentalt ser vi ett nedåttryck, samtidigt som flertalet metaller strävar uppåt i pris. Till stor del kan detta förklaras genom att marknaden testar högre nivåer efter den senaste tidens kraftiga nedgångar och söker på så vis något slags jämviktsnivå; åtminstone under en kortare period. Vi noterar att just koppar, vilket vi har en kort position i, i stor utsträckning har påverkats av makrofaktorer under den senaste veckan, samt den allmänna uppgången i metaller. Vi tror dock fortsatt att risken är på nedsidan, varför vi ligger kvar i vår korta rekommendation och bevakar kursen tills den, som vi tror, vänder och då utökar vår position. Läs mer i avsnittet om koppar!

Angående jordbruksprodukter så ligger vi kvar i våra korta positioner i kaffe och socker. De båda har haft en volatil resa, men risken på nedsidan kvarstår. Vi diskuterar den tekniska bilden och konstaterar att både den och fundamentala faktorer övervägande pekar mot en fortsatt nedgång; även om marknaden har varit i en tvekande fas den senaste tiden. El Niño fortsätter att vara ett, skall vi säga, orosmoln på himlen, men effekterna har inte slagit igenom med full kraft – som det verkar.

TRENDER I SAMMANDRAG

- Viss stabilisering för råvaror generellt under förra veckan med mindre nedgångar

- Fortfarande risk för rally uppåt i pris på Brentoljan på grund av stora korta positioner i marknaden. Sannolikt fundamentalt stöd under veckan, även om risken kvarstår på nedsidan

- Basmetaller söker något slags riktning och stabil nivå. Generell uppgång, men risken på nedsidan signifikant

- För jordbruksprodukter är el Niño fortsatt största orosmomentet – sannolikt ej sett alla effekter

VECKANS REKOMMENDATIONER

En placering i certifikat och warranter är förknippat med risker. Du kan förlora hela ditt investerade kapital. Läs mer om riskerna i SEB:s offentliggjorda Grundprospekt för certifikat- och warrantprogram på seb.se/cert eller seb.se/mini.

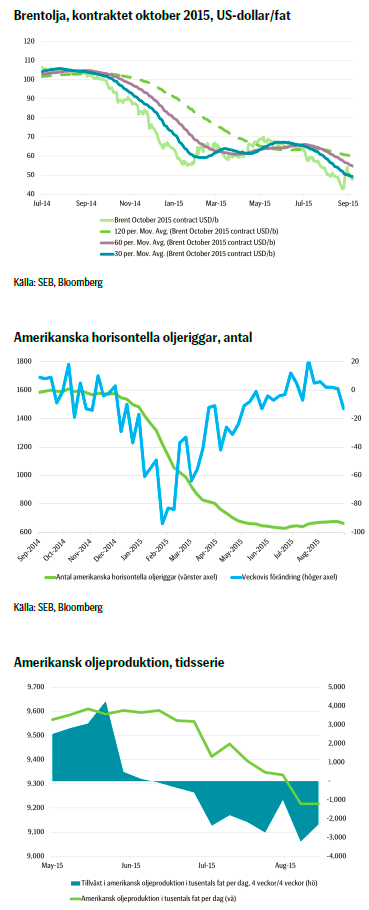

OLJA

De mycket kraftiga prisrörelserna i olja som tog extra fart på grund av att investerare täckte sina korta positioner kom så till ett slut under början av förra veckan. Det kom dock en del ytterligare stöttande faktorer under samma period: Prognoser för amerikansk oljeproduktion nedreviderades relativt kraftigt, samtidigt som amerikansk faktisk oljeproduktion uppvisade en skarp veckovis minskning då siffrorna presenterades på onsdagen. Veckan avrundades genom det största fallet i antalet amerikanska oljeriggar sedan maj och den första minskningen i antal på sju veckor. Dock har ingen av dessa faktorer kunnat skjuta oljepriset vidare uppåt efter förra veckans short covering-rally. Dock är den sammanlagda korta marknadspositioneringen enorm efter att ha ackumulerats i flera månader, så skulle priset lyfta kan vi återigen få en ytterligare större rörelse uppåt då många investerare skulle vilja täcka sina korta positioner.

De mycket kraftiga prisrörelserna i olja som tog extra fart på grund av att investerare täckte sina korta positioner kom så till ett slut under början av förra veckan. Det kom dock en del ytterligare stöttande faktorer under samma period: Prognoser för amerikansk oljeproduktion nedreviderades relativt kraftigt, samtidigt som amerikansk faktisk oljeproduktion uppvisade en skarp veckovis minskning då siffrorna presenterades på onsdagen. Veckan avrundades genom det största fallet i antalet amerikanska oljeriggar sedan maj och den första minskningen i antal på sju veckor. Dock har ingen av dessa faktorer kunnat skjuta oljepriset vidare uppåt efter förra veckans short covering-rally. Dock är den sammanlagda korta marknadspositioneringen enorm efter att ha ackumulerats i flera månader, så skulle priset lyfta kan vi återigen få en ytterligare större rörelse uppåt då många investerare skulle vilja täcka sina korta positioner.

Denna vecka kommer amerikanska energimyndigheten att presentera sin Short Term Energy Outlook på onsdag medan International Energy Agency kommer presentera sin månatliga oljemarknadsrapport på fredag. Revisionerna nedåt av den amerikanska oljeproduktionen kommer sannolikt avspeglas i båda rapporterna och säkerligen i den amerikanska. Detta kommer i sin tur att leda till en kalkylerat mer balanserad oljemarknad samt också ett högre prognosticerat oljepris av den amerikanska energimyndigheten. Ny data visar också på en fortsatt stark tillväxt av efterfrågan under 2015, vilket sannolikt innebär att båda rapporterna kommer revidera sina prognoser för efterfrågan uppåt.

Marknaden handlade igår kring det 30 dagar långa glidande medelvärdet för oljan och prisbilden verkade inte riktigt ha tagit intryck av det överlag positiva sentimentet på aktiemarknaderna efter helgen och vi såg ett säljtryck i Brentoljemarknaden. Generellt är en sådan handel känslig, så investerare tar ofta intryck av vilken sida av medelvärdet som priset stänger på i slutet av dagen; som en indikation på sentiment och vidare riktning. Det visade sig att priset stängde under det glidande medelvärdet, vilket ändrade marknadsbilden. I skrivande stund handlar också oljan ned.

Vidare har vi en del kinesisk data denna vecka med konsumentprisindex på onsdag samt import/export och inte minst industriproduktion på söndag. Dessa data kan definitivt påverka stämningen i marknaden och de senare sätta tonen för nästa vecka.

Förra veckan konstaterade vi att risken är på nedsidan – vi får se om veckans rapporter kan ge stöd åt priset eller om öppningen på veckan med riktning nedåt kommer att sätta stämningen.

Bjarne Schieldrop

Chefsanalytiker råvaror

SEB

TREND

- Förra veckans short covering-rally avslutat

- Korta aggregerade positioner fortfarande mycket stora, vilket ger risk för ny short covering

- Sentimentet i marknaden sannolikt avhängigt veckans oljerapporter samt kinesisk data

- Vi tror att marknaden söker riktning med risken huvudsakligen på nedsidan. Dock finns en tydlig risk med den stora korta positioneringen, vilken kan accelerera en eventuell rörelse uppåt.

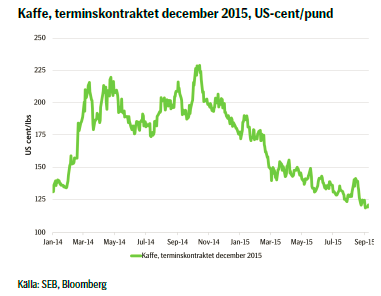

KAFFE

Under förra veckan såg vi en nedgång i kaffepriset, även om det gick upp något mot slutet av veckan. Vad som håller emot är att regn i Brasilien försenar skörden något – fortfarande ligger man efter, jämfört med föregående säsong – och att säsongens skörd har genererat i storlek mindre bönor än förväntat. Andra producerande länder i både Centralamerika och Afrika har varnat för ogynnsamma effekter av el Niño, vilket också ger stöd för priset.

Under förra veckan såg vi en nedgång i kaffepriset, även om det gick upp något mot slutet av veckan. Vad som håller emot är att regn i Brasilien försenar skörden något – fortfarande ligger man efter, jämfört med föregående säsong – och att säsongens skörd har genererat i storlek mindre bönor än förväntat. Andra producerande länder i både Centralamerika och Afrika har varnat för ogynnsamma effekter av el Niño, vilket också ger stöd för priset.

Den brasilianska realen har dock fortsatt att försvagas, vilket har resulterat i ökad export från landet. Intressant nog fortsätter priset sin resa nedåt, så ovan nämna faktorer är inte nog för att hålla emot. Det kom även rapporter under veckan om att kaffet är ”översålt”, det vill säga nedtryckt till nivåer som inte motsvarar åtminstone den kortsiktiga balansen, men fortfarande rör sig kaffet nedåt i pris.

Mot bakgrund av det allmänna, riktningssökande sentimentet och det motsägelsefulla nyhetsflödet kring kaffet väljer vi att lita på den tekniska analysen: Vi ser att kaffet sannolikt kommer att göra ett nytt försök nedåt efter den mindre korrektionen under slutet av förra veckan; sannolikt ned mot 114 US-cent per pund. Priset har studsat mot sin stödlinje och den tydliga, men något mattare trenden är fortsatt nedåt.

Idag tisdag öppnade kaffet lägre men har handlat upp något efter att marknaderna i USA har varit stängda under måndagen. Sannolikt behöver marknaden hitta en ordentlig nivå att utgå från.

TREND

- Negativa trenden i kaffepriset fortsätter

- Motsägelsefullt nyhetsflöde

- Teknisk analys indikerar nytt försök ned mot 114 US-cent/pund

- Vi tror att kaffepriset skall fortsätta nedåt, om än med relativt hög volatilitet. Vi ligger kvar i vår korta rekommendation och bevakar nivåer nedåt 114 US-dollar per pund.

REKOMMENDATION

- BEAR KAFFE X1 S

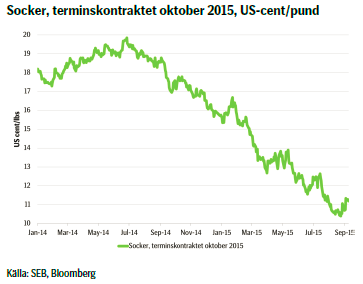

SOCKER

Sockerpriset har fått signifikant stöd under veckan av väderrelaterad oro på grund av el Niño: I Brasilien har det rapporterats om att regn har stört skörden och i Indien har vädret varit för torrt. Det har under förra veckan också diskuterats om sockret, liksom kaffet, har varit ”översålt”. Det skulle vara för att korta positioner är ovanligt stora och att man samtidigt har nått mycket låga prisnivåer.

Sockerpriset har fått signifikant stöd under veckan av väderrelaterad oro på grund av el Niño: I Brasilien har det rapporterats om att regn har stört skörden och i Indien har vädret varit för torrt. Det har under förra veckan också diskuterats om sockret, liksom kaffet, har varit ”översålt”. Det skulle vara för att korta positioner är ovanligt stora och att man samtidigt har nått mycket låga prisnivåer.

Mot detta kan man argumentera att fundamentala faktorer säger att sockerpriset faktiskt skall vara lågt: Efterfrågan från Kina – en av världens numer största konsumenter – minskar, globala lager är fortsatt stora och senast i veckan kom nyheter som hävdade att etanolbilar är omoderna relativt nyare hybridalternativ.

Det skall dock sägas att stora korta positioner absolut ökar risken för så kallad short covering, där investerare i stor omfattning kliver av sina korta positioner i hastig takt och därför driver upp priset. Det är antagligen i mer än ringa utsträckning just det vi såg mot slutet av veckan. Å andra sidan är det också ett argument för att priset faktiskt skall vara lågt: Uppgången är en teknisk, och inte fundamental effekt. Icke desto mindre har ju priset faktiskt gått upp.

Så vad skall man då tro på? Det tekniska perspektivet säger att om de senaste dagarnas korrektion har varit en någorlunda normal sådan, så skulle sockret ha nått sitt mål på 11,60 US-cent per pund i fredags. Nästa stöd uppåt, om vi skulle se en plötslig vändning uppåt, är 12,80. Sannolikt lär vi efter den initiala handeln efter att USA-marknaderna åter öppnat idag se en rörelse nedåt mot en ny botten. Skulle vi inte nå en sådan är det dock läge att börja dra öronen åt sig och vara beredd på en rörelse högre.

Sammantaget tror vi att priset kommer röra sig nedåt. I den inledande handeln idag tisdag rörde sig också priset nedåt. Vi bevakar rörelsen och ser om vi når en ny botten.

TREND

- Sockerpriset rörde sig uppåt mot slutet av förra veckan; dels på grund av vädereffekter, delvis tekniskt

- Korta positioner fortfarande stora – risk för rekyl uppåt

- Vi tror att sockerpriset kommer röra sig nedåt och bevakar det tills vi når en ny botten.

REKOMMENDATION

- BEAR SOCKER X1 S

KOPPAR

Kopparpriset handlade upp under förra veckan mot bakgrund av en lugnare marknad, sannolikt då kinesiska marknader var stängda vilket gav ett visst andrum, samt att metallen följde den allmänna uppgången. Det kom också rapporter om att den kinesiska produktionen under juli inte tog den fart som var förväntad efter schemalagt underhåll i fabrikerna. Dock blev den tekniska effekten uppåt relativt stor, då premier för fysisk leverans i Kina (det vill säga, den premie man som fysisk köpare får betala för att slippa vänta på handläggning i lagren) på koppar ökade och importen till landet ökade därför i augusti, vilket i sin tur gav stöd åt priset.

Kopparpriset handlade upp under förra veckan mot bakgrund av en lugnare marknad, sannolikt då kinesiska marknader var stängda vilket gav ett visst andrum, samt att metallen följde den allmänna uppgången. Det kom också rapporter om att den kinesiska produktionen under juli inte tog den fart som var förväntad efter schemalagt underhåll i fabrikerna. Dock blev den tekniska effekten uppåt relativt stor, då premier för fysisk leverans i Kina (det vill säga, den premie man som fysisk köpare får betala för att slippa vänta på handläggning i lagren) på koppar ökade och importen till landet ökade därför i augusti, vilket i sin tur gav stöd åt priset.

Under ECB:s presskonferens i torsdags konstaterade centralbankschefen Draghi att Kinas dämpning i tillväxeten var allvarlig. Samtidigt steg paradoxalt nog kopparpriset. På fredagen sjönk dock kopparpriset kraftigt då data kom på att tyska industriordrar sjönk i antal, samtidigt som amerikansk data (non-farm payrolls) kom in sämre än förväntat. Rörelsen intradag var hela -4,4% vilket onekligen vittnar om att risken är på nedsidan.

Igår måndag reagerade kopparpriset först negativt på svagare tysk industriproduktion och sedan positivt på att Glencore, en av världens största producenter av koppar, meddelade att man drar ned på produktionen av metallen. Denna svajighet säger en hel del om marknaden just nu.

Tekniskt ser vi att kopparpriset är inne i en korrektionsfas och den är inte klar ännu. Vi gick därför in i vår rekommendation något tidigt, men då fredagen stängde under 5237 US-dollar per ton bör korrektionen ha tappat momentum. Vi tolkar också den senaste veckans rörelse som att under nivån 5045 är det ånyo säljarna som styr. Därför ligger vi kvar i vår rekommendation och vi bevakar kursutvecklingen. När vi ser att korrektionen är klar utökar vi vår korta position ytterligare; eventuellt med högre hävstång.

TREND

- Kopparpriset inne i en korrektionsfas högre

- Stökig marknad med högre volatilitet

- Risken dock kvar på nedsidan efter färdig korrektion

- Vi tror att kopparpriset kommer att fortsätta nedåt efter avklarad korrektion. När vi tror att lokalt maximum är nått utökar vi vår korta position; eventuellt med högre hävstång.

REKOMMENDATION

- BEAR KOPPAR X1 S

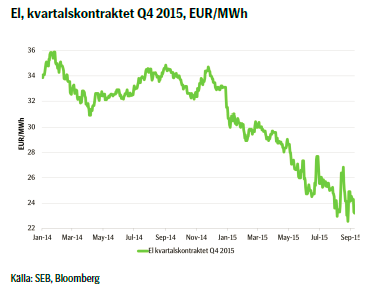

EL

Elpriset har mer eller mindre handlat sidledes med mycket liten variation intradag. Kolpriset har, sett över föregående vecka gått ned något för att faktiskt handlas ned till nya låga nivåer idag. Detta öppnar upp en möjlighet för ytterligare nedgång i elpriset. Utsläppsrätter har mer eller mindre handlat sidledes, samtidigt som den hydrologiska balansen har ökat något litet. Vattenmagasinen är nu mer välfyllda än vad de har varit sedan 2012. Den hydrologiska balansen, det vill säga mängden snö, markvatten, grundvatten och vatten i vattenmagasinen, prognosticeras sjunka högst marginellt framöver.

Elpriset har mer eller mindre handlat sidledes med mycket liten variation intradag. Kolpriset har, sett över föregående vecka gått ned något för att faktiskt handlas ned till nya låga nivåer idag. Detta öppnar upp en möjlighet för ytterligare nedgång i elpriset. Utsläppsrätter har mer eller mindre handlat sidledes, samtidigt som den hydrologiska balansen har ökat något litet. Vattenmagasinen är nu mer välfyllda än vad de har varit sedan 2012. Den hydrologiska balansen, det vill säga mängden snö, markvatten, grundvatten och vatten i vattenmagasinen, prognosticeras sjunka högst marginellt framöver.

I fredags meddelade Vattenfall att man på grund av ”.…den höga effektskatten /…/ beslutat om att begränsa investeringarna för Ringhals 1 och 2. Investeringsbeslut, som fått vänta medan diskussionen med E.ON pågått, kommer inte att tas upp på nytt.” I praktiken innebär detta att de två äldsta reaktorerna kommer att underhållas i begränsad utsträckning och därför måste stängas senast år 2020, vilket alltså är minst fem år tidigare än vad som har varit planerat.

Det här är sannolikt det första steget mot något slags jämvikt i den nordiska energimarkaden, vilken har sett elpriserna sjunka under en längre tid. I och med omställningen mot så kallade gröna alternativ är det kärnkraften som uppenbarligen får en mindre betydande roll. Förvisso ger detta ett fundamentalt stöd för priset, men i den kortare delen av kurvan är dock effekten marginell.

Elpriset reagerade också i begränsad utsträckning på denna nyhet genom att handlas upp några eurocent och trycket blev istället på nedsidan i och med helgens mycket kraftiga nederbörd. Priset öppnade också lägre på måndagen.

Sammantaget ser vi i det korta perspektivet ett fortsatt nedåttryck på elpriset, men frågan kvarstår: Hur långt ned kan det gå?

TREND

- Sidledes prisrörelse under veckan som gick

- Fundamentala faktorer i stort sidledes, medan ökande hydrologisk balans med välfyllda vattenmagasin

- Vi tror att risken i elpriset är på nedsidan, men bedömer det som svårt att sätta en målnivå. Aktiva investerare hittar dock alltid möjligheter i volatiliteten!

AKTUELLA REKOMMENDATIONER

[box]SEB Veckobrev Veckans råvarukommentar är producerat av SEB:s Commodities Sales desk och publiceras i samarbete och med tillstånd på Råvarumarknaden.se[/box]

KÄLLOR

Bloomberg, Reuters, SEB

VILLKOR

För varje enskilt certifikat/mini future finns Slutliga Villkor som anger de fullständiga villkoren. Slutliga Villkor finns tillgängligt på kurssidan för respektive certifikat/mini future på www.seb.se, Börs & finans, fliken Strukturerade placeringar.

RISKER

En sammanfattning av de risker som är förknippade med Börshandlade certifikat generellt finns i Produktbroschyren för respektive certifikat eller mini future som är tillgängligt på seb.se/cert respektive seb.se/mini. För en fullständig bild av riskerna behöver du ta del av SEB:s offentliggjorda Grundprospekt för Certifikat- och Warrantprogram som är publicerat på www.seb.se/cert respektive seb.se/mini.

DISCLAIMER

Detta marknadsföringsmaterial, framtaget av SEB:s Commodities Sales desk, har upprättats enbart i informationssyfte.

Även om innehållet är baserat på källor som SEB bedömt som tillförlitliga ansvarar SEB inte för fel eller brister i informationen. Den utgör inte oberoende, objektiv investeringsanalys och skyddas därför inte av de bestämmelser som SEB har infört för att förebygga potentiella intressekonflikter. Yttranden från SEB:s Commodities Sales desk kan vara oförenliga med tidigare publicerat material från SEB, då den senare hänvisas uppmanas du att läsa den fullständiga rapporten innan någon åtgärd vidtas.

Dokumentationen utgör inte någon investeringsrådgivning och tillhandahålls till dig utan hänsyn till dina investeringsmål. Du uppmanas att självständigt bedöma och komplettera uppgifterna i denna dokumentation och att basera dina investeringsbeslut på material som bedöms erforderligt. Alla framåtblickande uttalanden, åsikter och förväntningar är föremål för risker, osäkerheter och andra faktorer och kan orsaka att det faktiska resultatet avviker väsentligt från det förväntade. Historisk avkastning är ingen garanti för framtida resultat. Detta dokument utgör inte ett erbjudande att teckna några värdepapper eller andra finansiella instrument. SEB svarar inte för förlust eller skada – direkt eller indirekt, eller av vad slag det vara må – som kan uppkomma till följd av användandet av detta material eller dess innehåll.

Observera att det kan förekomma att SEB, dess ledamöter, dess anställda eller dess moder- och/eller dotterbolag vid olika tillfällen innehar, har innehaft eller kommer att inneha aktier, positioner, rådgivningsuppdrag i samband med corporate finance-transaktioner, investment- eller merchantbanking-uppdrag och/eller lån i de bolag/finansiella instrument som nämns i materialet.

Materialet är avsett för mottagaren, all spridning, distribuering mångfaldigande eller annan användning av detta meddelande får inte ske utan SEB:s medgivande. Materialet riktar sig inte till personer vars medverkan kräver ytterligare prospekt, registrerings- eller andra åtgärder än vad som följer av svensk rätt. Det åligger var och en att iaktta sådana restriktioner. Materialet får inte distribueras i eller till land där distribution kräver ovan nämnda åtgärder eller strider mot reglering i sådant land. Materialet riktar sig således inte till fysiska eller juridiska personer hemmahörande i USA eller i något annat land där publicering eller tillhandahållande av materialet är förbjudet eller strider mot tillämpliga bestämmelser i landet.

Oaktat detta får SEB tillåta omfördelning av materialet till utvald tredje part i enlighet med gällande avtal. Materialet får inte spridas till fysiska eller juridiska personer som är medborgare eller har hemvist i ett land där sådan spridning är otillåten enligt tillämplig lag eller annan bestämmelse.

Skandinaviska Enskilda Banken AB (publ) är ett publikt aktiebolag och står under tillsyn av Finansinspektionen samt de lokala finansiella tillsynsmyndigheter i varje jurisdiktionen där SEB har filial eller dotterbolag.

Analys

OPEC+ in a process of retaking market share

Oil prices are likely to fall for a fourth straight year as OPEC+ unwinds cuts and retakes market share. We expect Brent crude to average USD 55/b in Q4/25 before OPEC+ steps in to stabilise the market into 2026. Surplus, stock building, oil prices are under pressure with OPEC+ calling the shots as to how rough it wants to play it. We see natural gas prices following parity with oil (except for seasonality) until LNG surplus arrives in late 2026/early 2027.

Oil market: Q4/25 and 2026 will be all about how OPEC+ chooses to play it

OPEC+ is in a process of unwinding voluntary cuts by a sub-group of the members and taking back market share. But the process looks set to be different from 2014-16, as the group doesn’t look likely to blindly lift production to take back market share. The group has stated very explicitly that it can just as well cut production as increase it ahead. While the oil price is unlikely to drop as violently and lasting as in 2014-16, it will likely fall further before the group steps in with fresh cuts to stabilise the price. We expect Brent to fall to USD 55/b in Q4/25 before the group steps in with fresh cuts at the end of the year.

Natural gas market: Winter risk ahead, yet LNG balance to loosen from 2026

The global gas market entered 2025 in a fragile state of balance. European reliance on LNG remains high, with Russian pipeline flows limited to Turkey and Russian LNG constrained by sanctions. Planned NCS maintenance in late summer could trim exports by up to 1.3 TWh/day, pressuring EU storage ahead of winter. Meanwhile, NE Asia accounts for more than 50% of global LNG demand, with China alone nearing a 20% share (~80 mt in 2024). US shale gas production has likely peaked after reaching 104.8 bcf/d, even as LNG export capacity expands rapidly, tightening the US balance. Global supply additions are limited until late 2026, when major US, Qatari and Canadian projects are due to start up. Until then, we expect TTF to average EUR 38/MWh through 2025, before easing as the new supply wave likely arrives in late 2026 and then in 2027.

Analys

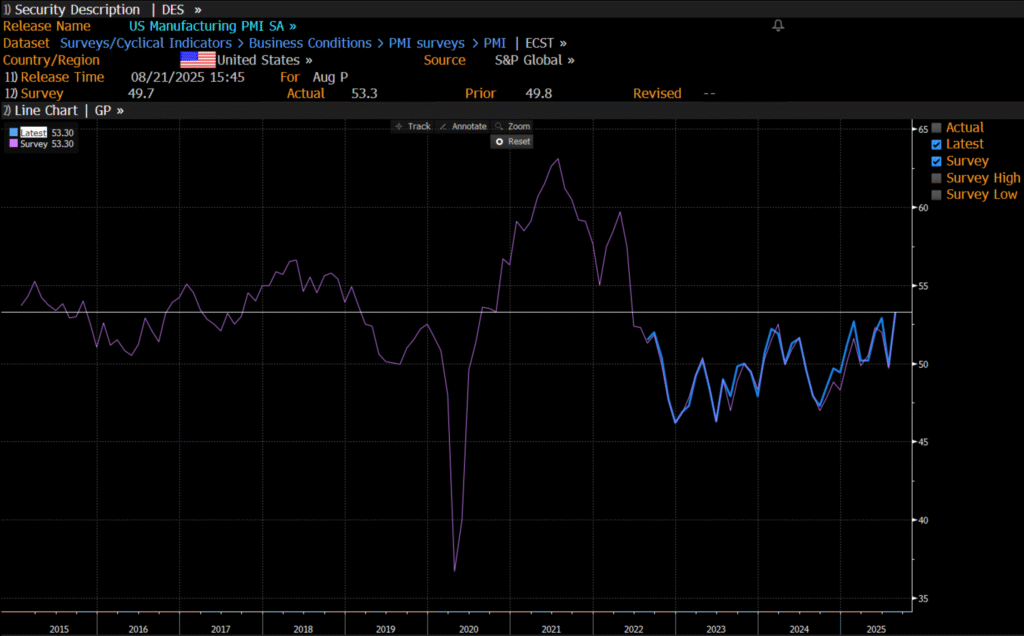

Manufacturing PMIs ticking higher lends support to both copper and oil

Price action contained withing USD 2/b last week. Likely muted today as well with US closed. The Brent November contract is the new front-month contract as of today. It traded in a range of USD 66.37-68.49/b and closed the week up a mere 0.4% at USD 67.48/b. US oil inventory data didn’t make much of an impact on the Brent price last week as it is totally normal for US crude stocks to decline 2.4 mb/d this time of year as data showed. This morning Brent is up a meager 0.5% to USD 67.8/b. It is US Labor day today with US markets closed. Today’s price action is likely going to be muted due to that.

Improving manufacturing readings. China’s manufacturing PMI for August came in at 49.4 versus 49.3 for July. A marginal improvement. The total PMI index ticked up to 50.5 from 50.2 with non-manufacturing also helping it higher. The HCOB Eurozone manufacturing PMI was a disastrous 45.1 last December, but has since then been on a one-way street upwards to its current 50.5 for August. The S&P US manufacturing index jumped to 53.3 in August which was the highest since 2022 (US ISM manufacturing tomorrow). India manufacturing PMI rose further and to 59.3 for August which is the highest since at least 2022.

Are we in for global manufacturing expansion? Would help to explain copper at 10k and resilient oil. JPMorgan global manufacturing index for August is due tomorrow. It was 49.7 in July and has been below the 50-line since February. Looking at the above it looks like a good chance for moving into positive territory for global manufacturing. A copper price of USD 9935/ton, sniffing at the 10k line could be a reflection of that. An oil price holding up fairly well at close to USD 68/b despite the fact that oil balances for Q4-25 and 2026 looks bloated could be another reflection that global manufacturing may be accelerating.

US manufacturing PMI by S&P rose to 53.3 in August. It was published on 21 August, so not at all newly released. But the US ISM manufacturing PMI is due tomorrow and has the potential to follow suite with a strong manufacturing reading.

Analys

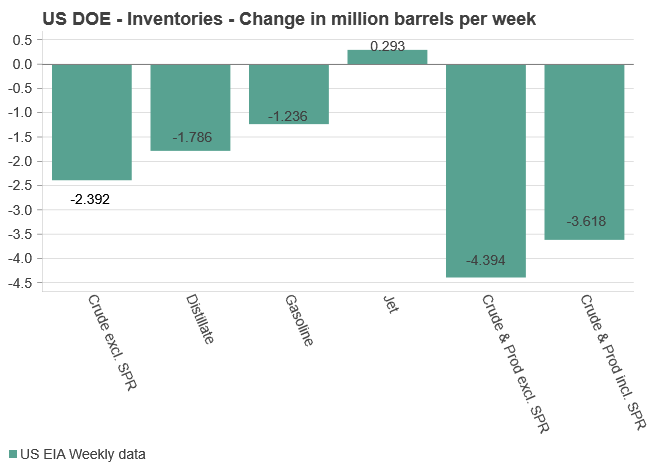

Crude stocks fall again – diesel tightness persists

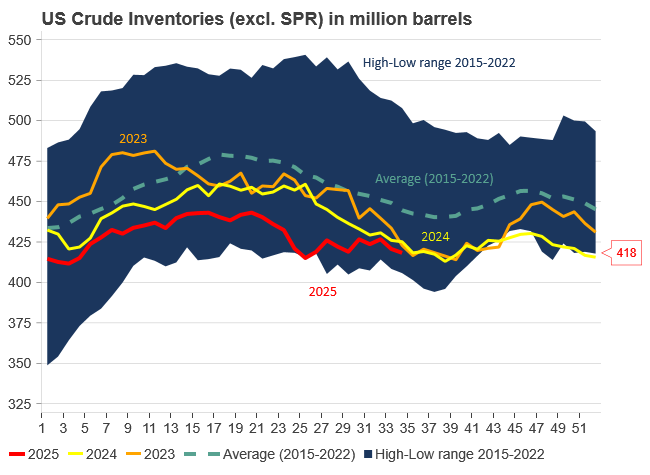

U.S. commercial crude inventories posted another draw last week, falling by 2.4 million barrels to 418.3 million barrels, according to the latest DOE report. Inventories are now 6% below the five-year seasonal average, underlining a persistently tight supply picture as we move into the post-peak demand season.

While the draw was smaller than last week’s 6 million barrel decline, the trend remains consistent with seasonal patterns. Current inventories are still well below the 2015–2022 average of around 449 million barrels.

Gasoline inventories dropped by 1.2 million barrels and are now close to the five-year average. The breakdown showed a modest increase in finished gasoline offset by a decline in blending components – hinting at steady end-user demand.

Diesel inventories saw yet another sharp move, falling by 1.8 million barrels. Stocks are now 15% below the five-year average, pointing to sustained tightness in middle distillates. In fact, diesel remains the most undersupplied segment, with current inventory levels at the very low end of the historical range (see page 3 attached).

Total commercial petroleum inventories – including crude and products but excluding the SPR – fell by 4.4 million barrels on the week, bringing total inventories to approximately 1,259 million barrels. Despite rising refinery utilization at 94.6%, the broader inventory complex remains structurally tight.

On the demand side, the DOE’s ‘products supplied’ metric – a proxy for implied consumption – stayed strong. Total product demand averaged 21.2 million barrels per day over the last four weeks, up 2.5% YoY. Diesel and jet fuel were the standouts, up 7.7% and 1.7%, respectively, while gasoline demand softened slightly, down 1.1% YoY. The figures reflect a still-solid late-summer demand environment, particularly in industrial and freight-related sectors.

-

Nyheter3 veckor sedan

Nyheter3 veckor sedanOmgående mångmiljardfiasko för Equinors satsning på Ørsted och vindkraft

-

Nyheter4 veckor sedan

Nyheter4 veckor sedanLundin Gold hittar ny koppar-guld-fyndighet vid Fruta del Norte-gruvan

-

Nyheter2 veckor sedan

Nyheter2 veckor sedanMeta bygger ett AI-datacenter på 5 GW och 2,25 GW gaskraftverk

-

Nyheter4 veckor sedan

Nyheter4 veckor sedanGuld stiger till över 3500 USD på osäkerhet i världen

-

Analys3 veckor sedan

Analys3 veckor sedanWhat OPEC+ is doing, what it is saying and what we are hearing

-

Nyheter4 veckor sedan

Nyheter4 veckor sedanAlkane Resources och Mandalay Resources har gått samman, aktör inom guld och antimon

-

Nyheter2 veckor sedan

Nyheter2 veckor sedanAker BP gör ett av Norges största oljefynd på ett decennium, stärker resurserna i Yggdrasilområdet

-

Nyheter4 veckor sedan

Nyheter4 veckor sedanLyten, tillverkare av litium-svavelbatterier, tar över Northvolts tillgångar i Sverige och Tyskland