Analys

SEB Råvarubrev 8 december 2015

OPEC stilla i båten, oljepriset rätt ned genom plåten

Förra veckan var stökig på finansmarknaderna. Fokus var på ECB:s besked, vilket mottogs negativt av investerare som hade hoppats på fler och kraftigare åtgärder. Förlängt stödköpsprogram och ytterligare lättnader hjälpte inte, utan euron stärktes generellt och som reaktion på beskedet hela 4 procent mot US-dollarn. Att US-dollarn försvagades – US-dollarindex var över veckan ned cirka 1,7 procent – ger dock en viss, om än sannolikt kortsiktig, lättnad för de tillväxtländer som har lån i US-dollar. Det är en viktig faktor, inte minst för råvaruinvesterare. Bank of International Settlements, som är världens centralbankers samarbetsorganisation, har beräknat att låntagare utanför USA, som inte är banker, har lånat cirka 3,3 biljoner (3,3*10^12) US-dollar. Det är lätt att förstå somligas oro när US-dollarn då stärks. Nästa onsdag, den 16:e, kommuniceras nästa räntebeslut från Fed och marknaden prisar nu in en sannolikhet om 78 procent att räntan skall höjas, vilket påverkar växelkursen.

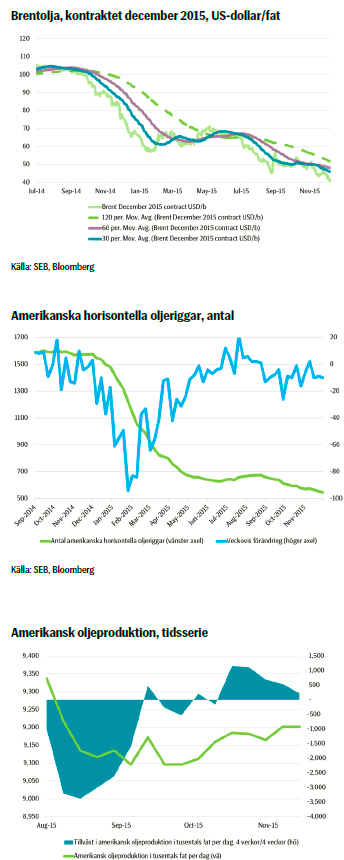

En stor del av marknadens fokus låg förra veckan också på OPEC:s möte i fredags. Där landade man i beslutet att inte göra någonting; det vill säga att det gamla produktionstaket om 30 miljoner fat per dag ligger kvar, men medlemsländerna kommer i praktiken producera så mycket de vill. Man konstaterar också att OPEC bara står för 35-40 procent av den totala globala produktionen; underförstått att man inte kan påverka priset i den utsträckning som man kanske vill. I och med fredagens besked blev vägen öppen nedåt för oljepriset och det har passerat den tidigare årslägsta nivån från augusti. Nu handlar mycket om hur mycket lagringskapacitet som finns i USA och globalt. Om lagren faktiskt börjar bli fulla kan det leda till ytterligare press nedåt på oljepriset. Samtidigt faller antalet riggar i USA, men produktionen är i det närmaste konstant. Läs mer i stycket om olja!

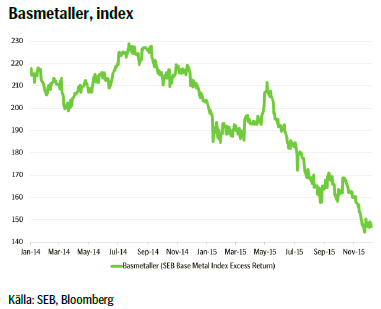

Basmetaller har haft en stökig tidigare vecka, där flera metaller har rekylerat uppåt i pris. Det beror till stor del på tekniska faktorer, såsom att investerare har täckt sina korta positioner och därför ytterligare spätt på utvecklingen. Produktionsneddragningarna som har annonserats från kinesiskt håll har i viss mån gett priset stöd, men reaktionerna avseende just detta har varit dämpade. Sannolikt för att man inte riktigt vet hur stor vikt man faktiskt skall tillmäta dem. Den cyniske skulle säga att producenterna väntar på effekterna av de meddelade neddragningarna i produktionen för att faktiskt slippa dra ned den. Klart är att priserna är inne i en mycket volatil period. Det ger intressanta möjligheter för den investerare som är snabb och aktiv!

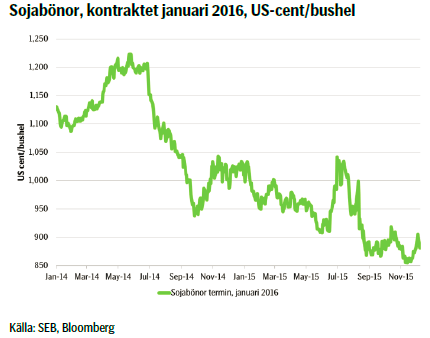

Jordbruksprodukter såg en vecka av generella uppgångar, där majs tog täten med en prisuppgång om 4,7 procent och ett brett index för jordbruksprodukter stängde veckan upp drygt 3 procent. Priset på sojabönor har klättrat uppåt en del och vi var medvetna om den risken då vi förutspådde en volatil utveckling. I skrivande stund har priset dock tydligt vänt nedåt. På torsdag tillträder Argentinas nya president, Mauricio Macri, vilken har utlovat åtgärder för att öka exporten av jordbruksprodukter. Även åtgärder för att försvaga den argentinska peson skall vidtas, vilket ytterligare lär spä på effekten. V tror i att det leder till ökad export av sojabönor och ett lägre pris.

TRENDER I SAMMANDRAG

- Stökig vecka i finansmarknaderna – ECB levererade åtgärder svagare än förväntade

- US-dollarindex försvagades; mycket på grund av just ECB och starkare euro

- Brentoljan ner under 40 US-dollar per fat – OPEC valde att inte göra någonting åt produktionen

- Också stökig vecka för basmetaller – neddragningar av produktion diskuteras och värderas av marknaden

- Sojabönor upp i pris förra veckan på tekniska faktorer. Fundamenta talar för ett lägre pris

VECKANS REKOMMENDATIONER

En placering i certifikat och warranter är förknippat med risker. Du kan förlora hela ditt investerade kapital. Läs mer om riskerna i SEB:s offentliggjorda Grundprospekt för certifikat- och warrantprogram på seb.se/cert eller seb.se/mini.

OLJA

Fredagens OPEC-möte visade med all önskvärd tydlighet att organisationen varken kommer eller kan göra någonting för att balansera oljemarknaden. Den måste balansera sig själv genom prismekanismen. Risken att OPEC skulle göra någonting de närmaste sex månaderna är numer helt borta och oljepriset sjunker ytterligare. Igår gick det förbi den årslägsta nivån om 42,69 US-dollar per fat från augusti.

Fredagens OPEC-möte visade med all önskvärd tydlighet att organisationen varken kommer eller kan göra någonting för att balansera oljemarknaden. Den måste balansera sig själv genom prismekanismen. Risken att OPEC skulle göra någonting de närmaste sex månaderna är numer helt borta och oljepriset sjunker ytterligare. Igår gick det förbi den årslägsta nivån om 42,69 US-dollar per fat från augusti.

Det är USA:s skifferoljeproduktion som genom att sakta ned ytterligare kan få världen i balans de närmaste 1-2 åren och hastigheten på detta beror i sin tur på tillgänglig lagerkapacitet. Det verkar som om det fortfarande finns en del utrymme i USA, vilket skulle innebära att de kortare kontrakten inte behöver falla än mer och skapa ytterligare kraftigare contango, vilket annars skulle vara en naturlig följd av att lagringsutrymmet börjar ta slut. Å andra sidan är det inte helt lätt att veta hur tillgängligt det sista lagerutrymmet faktiskt är, med tanke på exempelvis ägarstrukturer. Hur oljelager globalt ser ut är också svårt att bedöma, men om de börjar bli fulla kan det resultera i att amerikanska lager blir fulla inom 6-8 månader, givet att priset inte sjunker så pass mycket att skifferoljeproduktionen saktar ned i en snabbare takt. Vårt generella antagande är dock att det finns tillräckligt mycket lagerkapacitet kvar för att undvika en total kollaps i priset. Det är dock svårt att bedöma den globala kapaciteten.

Som konstaterat valde OPEC att inte vidta några åtgärder alls i fredags. Ett tag såg det ut som om det skulle bli en höjning av produktionstaket till 31,5 miljoner fat per dag istället för de 30 miljoner som gäller idag. Om detta hade implementerats och om Saudiarabien dessutom hade sagt att man skulle se till att nivån hölls, så hade det gett stöd åt oljepriset. Nu blev det inte så, utan istället låter man medlemmarna i praktiken pumpa så mycket de vill, även om man formellt håller fast vid det gamla produktionstaket. Anledningen som gavs var att osäkerheten kring Irans kommande produktion och eventuell förändring av hur mycket andra OPEC-länder producerar gör att man inte säkert kan sätta ett tak. Samtidigt påpekade man att OPEC bara står för 35-40 procent av global produktion. Sammantaget kommer OPEC inte minska sin produktion utan snarare öka den inom de närmaste åren. Med ett sjunkande pris är den enda vägen till ökade intäkter också ökade volymer. Iran är fortsatt i fokus.

Skifferoljeproduktionen i USA ser ut att vara mer eller mindre konstant, även om antalet oljeriggar fortsätter att falla. Detta är möjligt då produktionen blir allt mer effektiv och vi antar att produktivitetstillväxten är cirka 10 procent per år. I sin tur kommer det i så fall leda till att antalet amerikanska riggar kommer falla mot cirka 250 stycken, med upprätthållen total produktionsvolym.

TREND

- OPEC valde att ej agera på fredagens möte

- Produktionstak på 30 miljoner fat per dag ligger fast, men kommer de facto ej hållas

- Fokus fortsatt på Iran och kommande produktion

- Oljepriset nu på årslägsta nivå

- Skifferoljeproduktion i USA konstant trots fallande antal riggar

- Trycket nedåt på oljepriset fortsätter.

Bjarne Schieldrop

Chief Analyst, Commodities

SEB

SOJABÖNOR

Sedan förra veckan har spekulationerna tilltagit om dålig brasiliansk skörd av sojabönor. Man ligger efter i planteringen av bönorna på grund av hett och torrt väder, men prognosen säger att odlingsområden skall få regn. En stor del av prisrörelsen som sågs förra veckan var dock rent teknisk, även om efterfrågan har ökat från konsumentleden.

Sedan förra veckan har spekulationerna tilltagit om dålig brasiliansk skörd av sojabönor. Man ligger efter i planteringen av bönorna på grund av hett och torrt väder, men prognosen säger att odlingsområden skall få regn. En stor del av prisrörelsen som sågs förra veckan var dock rent teknisk, även om efterfrågan har ökat från konsumentleden.

En faktor som har negativ påverkan på priset är förväntningarna om en starkare US-dollar, men US-dollarindex tappade kraftigt förra veckan efter UCB:s besked som inte motsvarade marknadens förväntningar. Efter det har valutan ånyo börjat stärkas och bör ha negativ påverkan på priset. Investerare diskuterar också i vilken utsträckning effekterna av den kommande, nya argentinska jordbrukspolitiken kommer påverka marknaden. Om valutan, peson, inte försvagas kommer effekterna sannolikt utebli. Nu har den nye presidenten, Mauricio Macri, förklarat att man prioriterar att ta bort policys som stärker peson. Således borde effekterna bli märkbara snart efter att den nya regeringen tillträder i Argentina, vilket är nu på torsdag.

Sammantaget tror vi att volatiliteten som vi ser nu kan fortsätta de närmaste dagarna då marknaden reagerar på tekniska signaler. Å Samtidigt ser vi flera fundamentala faktorer som talar för att det skall bli press nedåt i priset. Igår och idag har dock priset fallit kraftigt, vilket kan vara då kortsiktiga investerare har tagit vinst på den senaste tidens uppgång, men också då man börjar ta hänsyn till en eventuell utbudschock som effekt av Argentinas snart nya politik. Vi är kvar i vår korta position till vi har sett effekterna av Argentinas nya politik, vilken bör leda till kraftigt ökad export av sojabönor och ett lägre pris.

TREND

- Uppgången i pris till stor del teknisk

- US-dollar som igen börjar stärkas skapar press nedåt

- Argentinas nya regering tillträder torsdagen den 10:e december och har sagt att man då direkt skall prioritera åtgärder för att öka export av jordbruksprodukter

- Vi tror att priset på sojabönor kommer fortsätta vara volatilt, men att det skall fortsätta nedåt.

REKOMMENDATION

- BEAR SOJA X1 S

EL

Elpriset fortsätter sin resa nedåt och får inte heller något stöd av de faktorer som kan ge stöd åtminstone på litet längre sikt. Priset på utsläppsrätter har gått ned något litet och kolpriset var ned 4,5 procent förra veckan. Även oljepriset följer som bekant en svag utveckling. Den viktigaste faktorn är fortsatt vädret. Den senaste tiden har vi sett ett betydligt mildare väder än normalt och ser ut att fortsätta.

Elpriset fortsätter sin resa nedåt och får inte heller något stöd av de faktorer som kan ge stöd åtminstone på litet längre sikt. Priset på utsläppsrätter har gått ned något litet och kolpriset var ned 4,5 procent förra veckan. Även oljepriset följer som bekant en svag utveckling. Den viktigaste faktorn är fortsatt vädret. Den senaste tiden har vi sett ett betydligt mildare väder än normalt och ser ut att fortsätta.

Ser man på prognosen över den närmaste veckan kommer vi i Nord Pools område få betydligt mer nederbörd än normalt – det talades tidigare om mer än dubbelt så mycket mot vad som är normalt. Även vindkraften har producerat kring 80 procent av sin maximala kapacitet i den senaste tidens blåsiga väder. Nu ser det ut att bli mindre blåst framöver, men de relativt milda temperaturerna ser ut att fortsätta under veckan. Den hydrologiska balansen har ökat kraftigt och är nu på strax under 10 TWh. Dock prognosticeras den öka till cirka 15 TWh över de närmaste veckorna. Det skulle i så fall innebära nivåer större än någonsin under 2015. Att den nyligen var på normalnivå säger en del om den senaste tidens väder…

Under slutet av förra veckan såg vi att momentum nedåt i priset avtog något, men igår sjönk priset kraftigt igen. Utvecklingen är lätt att förstå mot bakgrund av den senaste tidens väder, Sammantaget kan vi inte vara annat än lika tråkiga som vädret och upprepa vad vi redan har sagt: Vi tror att vi kommer se mer av samma mönster framöver. Man skall dock minnas att vi än så länge är i början av vintern och det vore sensationellt om det inte skulle komma en köldknäpp någon gång under de närmaste månaderna. Då lär priset få stöd och reagera kraftigt. Den som är alert och aktiv när den första rapporten kommer har möjlighet att vara med på den resan…

TREND

- Fortsatt press nedåt i elpriset

- Fundamentala faktorer ned i pris

- Vädret trycker priset nedåt med stor nederbördsmängd och milda temperaturer

- Trycket nedåt i elpriset fortsätter och kommer fortsätta så länge det milda och blöta vädret kvarstår.

BASMETALLER

Basmetallerna såg en stökig vecka med blandad utveckling. Att priserna är volatila är också någonting som vi har förutspått och som beror på flera olika faktorer, men inte minst en tunnare handel och att vi närmar oss slutet av året. Sett över veckan stängde ett brett industrimetallindex +1,9 procent och den metall med störst rörelse var bly, som stängde veckan +4,2 procent.

Basmetallerna såg en stökig vecka med blandad utveckling. Att priserna är volatila är också någonting som vi har förutspått och som beror på flera olika faktorer, men inte minst en tunnare handel och att vi närmar oss slutet av året. Sett över veckan stängde ett brett industrimetallindex +1,9 procent och den metall med störst rörelse var bly, som stängde veckan +4,2 procent.

Aluminium ser fortfarande svaga fundamentalt stöd. I praktiken nästan all kinesisk produktion är olönsam vid dessa prisnivåer, men då lokala regeringar uppenbarligen sätter tillväxt och låga arbetslöshetssiffror främst och därför stöttar producenterna, så fortsätter man producera. Man har också diskuterat att börja bygga mycket stora lager av aluminium, samt förbjuda att gå kort på Shanghai Futures Exchange (SHFE); allt för att ge stöd åt priset. Dock ökar antalet korta spekulativa kontrakt på London Metal Exchange (LME), vilket visar marknadens tro om riktning framöver.

Nickelpriset har också varit volatilt, vilket är naturligt. De annonserade neddragningarna i produktionen har gett tveksam effekt på priset, då investerare tydligen tvivlar på att de faktiskt kommer genomföras. Spekulativa korta positioner har ökat med 26 procent under november. Många i marknaden tycker att neddragningarna i produktionen som producenterna gör är bra, och konstaterar samtidigt att europeisk industri för rostfritt stål är i bättre skick än på länge. Samtidigt ser man att efterfrågan är mycket låg och kinesisk industriproduktion i en nedåtgående trend. Sammantaget: Även om priset får stöd från neddragningar, saknas hur man än vrider och vänder på det fundamental tillväxt. Cynikern skulle tolka det hela som att tillverkarna väntar på effekterna av de annonserade neddragningarna i produktionen för att slippa vidta dem.

Även när det gäller zink är neddragningarna i produktionen vad man pratar om på stan. Feds förmodade räntehöjning ger också negativt tryck på priset; inte minst för att olika finansieringslösningar vid en räntehöjning inte längre kommer vara lönsamma, varför utbudet i så fall skulle öka och få till följd att lager börjar byggas. Detta skulle förstås vara negativt för priset.

Sammantaget ser vi inget egentligt stöd för priset, förutom att det i sig är så lågt att det kanske har planat ut. Volatiliteten består.

TREND

- Volatil utveckling då investerare täcker korta positioner och reagerar på US-dollarns utveckling

- Fortsatt överproduktion och lägre efterfrågan

- Vi tror att priset på basmetaller kommer fortsätta vara volatilt och röra sig inom ett intervall framöver.

AKTUELLA REKOMMENDATIONER

[box]SEB Veckobrev Veckans råvarukommentar är producerat av SEB:s Commodities Sales desk och publiceras i samarbete och med tillstånd på Råvarumarknaden.se[/box]

KÄLLOR

Bloomberg, Reuters, SEB

VILLKOR

För varje enskilt certifikat/mini future finns Slutliga Villkor som anger de fullständiga villkoren. Slutliga Villkor finns tillgängligt på kurssidan för respektive certifikat/mini future på www.seb.se, Börs & finans, fliken Strukturerade placeringar.

RISKER

En sammanfattning av de risker som är förknippade med Börshandlade certifikat generellt finns i Produktbroschyren för respektive certifikat eller mini future som är tillgängligt på seb.se/cert respektive seb.se/mini. För en fullständig bild av riskerna behöver du ta del av SEB:s offentliggjorda Grundprospekt för Certifikat- och Warrantprogram som är publicerat på www.seb.se/cert respektive seb.se/mini.

DISCLAIMER

Detta marknadsföringsmaterial, framtaget av SEB:s Commodities Sales desk, har upprättats enbart i informationssyfte.

Även om innehållet är baserat på källor som SEB bedömt som tillförlitliga ansvarar SEB inte för fel eller brister i informationen. Den utgör inte oberoende, objektiv investeringsanalys och skyddas därför inte av de bestämmelser som SEB har infört för att förebygga potentiella intressekonflikter. Yttranden från SEB:s Commodities Sales desk kan vara oförenliga med tidigare publicerat material från SEB, då den senare hänvisas uppmanas du att läsa den fullständiga rapporten innan någon åtgärd vidtas.

Dokumentationen utgör inte någon investeringsrådgivning och tillhandahålls till dig utan hänsyn till dina investeringsmål. Du uppmanas att självständigt bedöma och komplettera uppgifterna i denna dokumentation och att basera dina investeringsbeslut på material som bedöms erforderligt. Alla framåtblickande uttalanden, åsikter och förväntningar är föremål för risker, osäkerheter och andra faktorer och kan orsaka att det faktiska resultatet avviker väsentligt från det förväntade. Historisk avkastning är ingen garanti för framtida resultat. Detta dokument utgör inte ett erbjudande att teckna några värdepapper eller andra finansiella instrument. SEB svarar inte för förlust eller skada – direkt eller indirekt, eller av vad slag det vara må – som kan uppkomma till följd av användandet av detta material eller dess innehåll.

Observera att det kan förekomma att SEB, dess ledamöter, dess anställda eller dess moder- och/eller dotterbolag vid olika tillfällen innehar, har innehaft eller kommer att inneha aktier, positioner, rådgivningsuppdrag i samband med corporate finance-transaktioner, investment- eller merchantbanking-uppdrag och/eller lån i de bolag/finansiella instrument som nämns i materialet.

Materialet är avsett för mottagaren, all spridning, distribuering mångfaldigande eller annan användning av detta meddelande får inte ske utan SEB:s medgivande. Materialet riktar sig inte till personer vars medverkan kräver ytterligare prospekt, registrerings- eller andra åtgärder än vad som följer av svensk rätt. Det åligger var och en att iaktta sådana restriktioner. Materialet får inte distribueras i eller till land där distribution kräver ovan nämnda åtgärder eller strider mot reglering i sådant land. Materialet riktar sig således inte till fysiska eller juridiska personer hemmahörande i USA eller i något annat land där publicering eller tillhandahållande av materialet är förbjudet eller strider mot tillämpliga bestämmelser i landet.

Oaktat detta får SEB tillåta omfördelning av materialet till utvald tredje part i enlighet med gällande avtal. Materialet får inte spridas till fysiska eller juridiska personer som är medborgare eller har hemvist i ett land där sådan spridning är otillåten enligt tillämplig lag eller annan bestämmelse.

Skandinaviska Enskilda Banken AB (publ) är ett publikt aktiebolag och står under tillsyn av Finansinspektionen samt de lokala finansiella tillsynsmyndigheter i varje jurisdiktionen där SEB har filial eller dotterbolag.

Analys

OPEC+ will likely unwind 500 kb/d of voluntary quotas in October. But a full unwind of 1.5 mb/d in one go could be in the cards

Down to mid-60ies as Iraq lifts production while Saudi may be tired of voluntary cut frugality. The Brent December contract dropped 1.6% yesterday to USD 66.03/b. This morning it is down another 0.3% to USD 65.8/b. The drop in the price came on the back of the combined news that Iraq has resumed 190 kb/d of production in Kurdistan with exports through Turkey while OPEC+ delegates send signals that the group will unwind the remaining 1.65 mb/d (less the 137 kb/d in October) of voluntary cuts at a pace of 500 kb/d per month pace.

Signals of accelerated unwind and Iraqi increase may be connected. Russia, Kazakhstan and Iraq were main offenders versus the voluntary quotas they had agreed to follow. Russia had a production ’debt’ (cumulative overproduction versus quota) of close to 90 mb in March this year while Kazakhstan had a ’debt’ of about 60 mb and the same for Iraq. This apparently made Saudi Arabia angry this spring. Why should Saudi Arabia hold back if the other voluntary cutters were just freeriding? Thus the sudden rapid unwinding of voluntary cuts. That is at least one angle of explanations for the accelerated unwinding.

If the offenders with production debts then refrained from lifting production as the voluntary cuts were rapidly unwinded, then they could ’pay back’ their ’debts’ as they would under-produce versus the new and steadily higher quotas.

Forget about Kazakhstan. Its production was just too far above the quotas with no hope that the country would hold back production due to cross-ownership of oil assets by international oil companies. But Russia and Iraq should be able to do it.

Iraqi cumulative overproduction versus quotas could reach 85-90 mb in October. Iraq has however steadily continued to overproduce by 3-5 mb per month. In July its new and gradually higher quota came close to equal with a cumulative overproduction of only 0.6 mb that month. In August again however its production had an overshoot of 100 kb/d or 3.1 mb for the month. Its cumulative production debt had then risen to close to 80 mb. We don’t know for September yet. But looking at October we now know that its production will likely average close to 4.5 mb/d due to the revival of 190 kb/d of production in Kurdistan. Its quota however will only be 4.24 mb/d. Its overproduction in October will thus likely be around 250 kb/d above its quota with its production debt rising another 7-8 mb to a total of close to 90 mb.

Again, why should Saudi Arabia be frugal while Iraq is freeriding. Better to get rid of the voluntary quotas as quickly as possible and then start all over with clean sheets.

Unwinding the remaining 1.513 mb/d in one go in October? If OPEC+ unwinds the remaining 1.513 mb/d of voluntary cuts in one big go in October, then Iraq’s quota will be around 4.4 mb/d for October versus its likely production of close to 4.5 mb/d for the coming month..

OPEC+ should thus unwind the remaining 1.513 mb/d (1.65 – 0.137 mb/d) in one go for October in order for the quota of Iraq to be able to keep track with Iraq’s actual production increase.

October 5 will show how it plays out. But a quota unwind of at least 500 kb/d for Oct seems likely. An overall increase of at least 500 kb/d in the voluntary quota for October looks likely. But it could be the whole 1.513 mb/d in one go. If the increase in the quota is ’only’ 500 kb/d then Iraqi cumulative production will still rise by 5.7 mb to a total of 85 mb in October.

Iraqi production debt versus quotas will likely rise by 5.7 mb in October if OPEC+ only lifts the overall quota by 500 kb/d in October. Here assuming historical production debt did not rise in September. That Iraq lifts its production by 190 kb/d in October to 4.47 mb/d (August level + 190 kb/d) and that OPEC+ unwinds 500 kb/d of the remining quotas in October when they decide on this on 5 October.

Analys

Modest draws, flat demand, and diesel back in focus

U.S. commercial crude inventories posted a marginal draw last week, falling by 0.6 million barrels to 414.8 million barrels. Inventories remain 4% below the five-year seasonal average, but the draw is far smaller than last week’s massive 9.3-million-barrel decline. Higher crude imports (+803,000 bl d WoW) and steady refinery runs (93% utilization) helped keep the crude balance relatively neutral.

Yet another drawdown indicates commercial crude inventories continue to trend below the 2015–2022 seasonal norm (~440 million barrels), though at 414.8 million barrels, levels are now almost exactly in line with both the 2023 and 2024 trajectory, suggesting stable YoY conditions (see page 3 attached).

Gasoline inventories dropped by 1.1 million barrels and are now 2% below the five-year average. The decline was broad-based, with both finished gasoline and blending components falling, indicating lower output and resilient end-user demand as we enter the shoulder season post-summer (see page 6 attached).

On the diesel side, distillate inventories declined by 1.7 million barrels, snapping a two-week streak of strong builds. At 125 million barrels, diesel inventories are once again 8% below the five-year average and trending near the low end of the historical range.

In total, commercial petroleum inventories (excl. SPR) slipped by 0.5 million barrels on the week to ish 1,281.5 million barrels. While essentially flat, this ends a two-week streak of meaningful builds, reflecting a return to a slightly tighter situation.

On the demand side, the DOE’s ‘products supplied’ metric (see page 6 attached), a proxy for implied consumption, softened slightly. Total demand for crude oil over the past four weeks averaged 20.5 million barrels per day, up just 0.9% YoY.

Summing up: This week’s report shows a re-tightening in diesel supply and modest draws across the board, while demand growth is beginning to flatten. Inventories remain structurally low, but the tone is less bullish than in recent weeks.

Analys

Are Ukraine’s attacks on Russian energy infrastructure working?

Brent crude rose 1.6% yesterday. After trading in a range of USD 66.1 – 68.09/b it settled at USD 67.63/b. A level which we are well accustomed to see Brent crude flipping around since late August. This morning it is trading 0.5% higher at USD 68/b. The market was expecting an increase of 230 kb/d in Iraqi crude exports from Kurdistan through Turkey to the Cheyhan port but that has so far failed to materialize. This probably helped to drive Brent crude higher yesterday. Indications last evening that US crude oil inventories likely fell 3.8 mb last week (indicative numbers by API) probably also added some strength to Brent crude late in the session. The market continues to await the much heralded global surplus materializing as rising crude and product inventories in OECD countries in general and the US specifically.

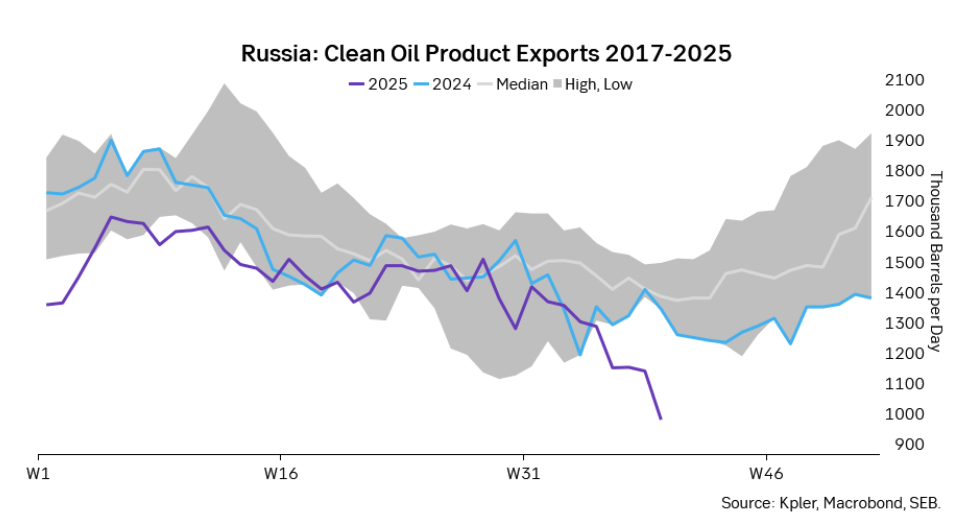

The oil market is starting to focus increasingly on the successful Ukrainian attacks on Russian oil infrastructure. Especially the attacks on Russian refineries. Refineries are highly complex and much harder to repair than simple crude oil facilities like export pipelines, ports and hubs. It can take months and months to repair complex refineries. It is thus mainly Russian oil products which will be hurt by this. First oil product exports will go down, thereafter Russia will have to ration oil product consumption domestically. Russian crude exports may not be hurt as much. Its crude exports could actually go up as its capacity to process crude goes down. SEB’s Emerging Market strategist Erik Meyersson wrote about the Ukrainian campaign this morning: ”Are Ukraine’s attacks on Russian energy infrastructure working?”. Phillips P O’Brian published an interesting not on this as well yesterday: ”An Update On The Ukrainian Campaign Against Russian Refineries”. It is a pay-for article, but it is well worth reading. Amongst other things it highlights the strategic focus of Ukraine towards Russia’s energy infrastructure. A Ukrainian on the matter also put out a visual representation of the attacks on twitter. We have not verified the data representation. It needs to be interpreted with caution in terms of magnitude of impact and current outage.

Complex Russian oil refineries are sitting ducks in the new, modern long-range drone war. Ukraine is building a range of new weapons as well according to O’Brian. The problem with attacks on Russian refineries is thus on the rise. This will likely be an escalating problem for Russia. And oil products around the world may rise versus the crude oil price while the crude oil price itself may not rise all that much due to this.

Russian clean oil product exports as presented by SEB’s Erik Meyersson in his note this morning.

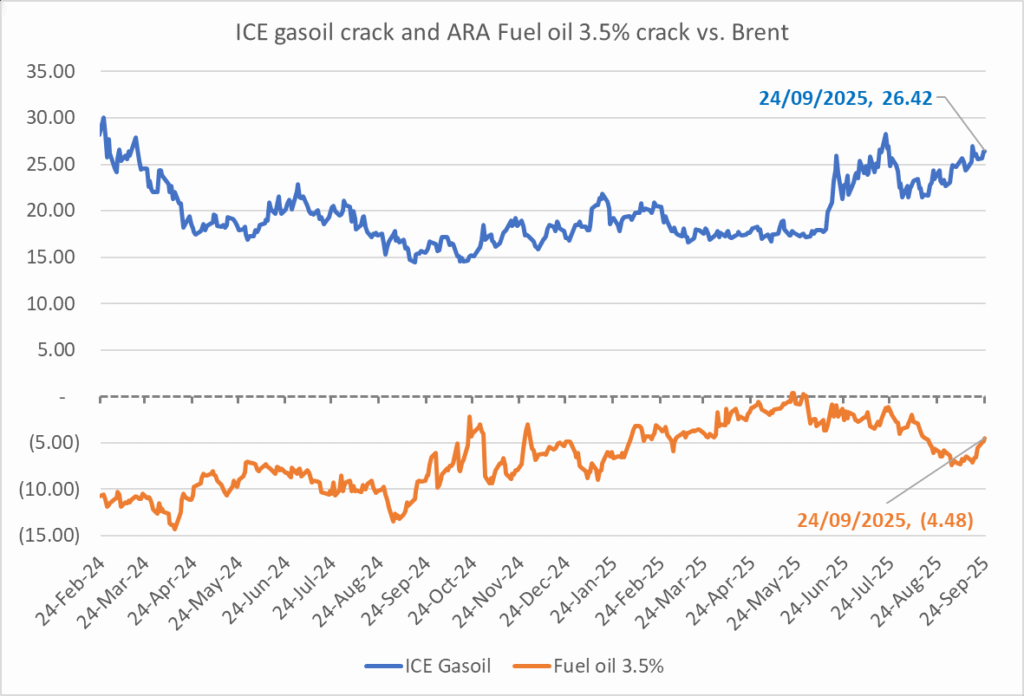

The ICE Gasoil crack and the 3.5% fuel oil crack has been strengthening. The 3.5% crack should have weakened along with rising exports of sour crude from OPEC+, but it hasn’t. Rather it has moved higher instead. The higher cracks could in part be due to the Ukrainian attacks on Russian oil refineries.

Ukrainian inhabitants graphical representation of Ukrainian attacks on Russian oil refineries on Twitter. Highlighting date of attacks, size of refineries and distance from Ukraine. We have not verified the detailed information. And you cannot derive the amount of outage as a consequence of this.

-

Nyheter4 veckor sedan

Nyheter4 veckor sedanEurobattery Minerals satsar på kritiska metaller för Europas självförsörjning

-

Nyheter3 veckor sedan

Nyheter3 veckor sedanMahvie Minerals i en guldtrend

-

Nyheter4 veckor sedan

Nyheter4 veckor sedanGuldpriset kan närma sig 5000 USD om centralbankens oberoende skadas

-

Nyheter4 veckor sedan

Nyheter4 veckor sedanOPEC signalerar att de inte bryr sig om oljepriset faller kommande månader

-

Nyheter3 veckor sedan

Nyheter3 veckor sedanAktier i guldbolag laggar priset på guld

-

Analys3 veckor sedan

Analys3 veckor sedanVolatile but going nowhere. Brent crude circles USD 66 as market weighs surplus vs risk

-

Nyheter2 veckor sedan

Nyheter2 veckor sedanKinas elproduktion slog nytt rekord i augusti, vilket även kolkraft gjorde

-

Nyheter2 veckor sedan

Nyheter2 veckor sedanTyskland har så höga elpriser att företag inte har råd att använda elektricitet