Analys

SEB Råvarubrev 5 maj 2015

Stökigt slut på april öppnar för rekyler i råvaror

Stökigt slut på april öppnar för rekyler i råvaror

MARKNADEN I KORTHET

Sedan vårt förra Råvarubrev har det hänt en hel del i marknaderna, även om större delen av Europa var stängt för majfirande i fredags och London hade bankledighet igår måndag: Amerikansk data överraskade åt det svaga hållet – exempelvis kom årsvis tillväxt i BNP in på 0,2 procent medan konsensusförväntningarna var på 1 procent. Detta fick till följd att US-dollarindex gick ned, det vill säga, US-dollarn försvagades mot de flesta andra valutor, och basmetaller reagerade positivt. Vidare började europeiska räntor att rusa i torsdags. Riktigt vad det var som drev den utvecklingen är det ingen som helt bestämt vet och uttömmande kan förklara, men sannolikt var det en kombination av många olika faktorer: Exempelvis kom positiva rapporter från ECB om att utlåningen till privatpersoner steg i årstakt för första gången på tre år, Tyskland genomförde en auktion på statspapper och mötte dålig efterfrågan samtidigt som flera tunga investerare uttryckte en unison åsikt om att längre tyska statspapper var värda att sälja. Mitt i allt detta valde vår egen Riksbank att på tvärs med förväntningarna låta räntan vara oförändrad, men utöka sina obligationsköp.

Sammantaget var det en stökig vecka med många faktorer som spretade åt olika håll. Euron stärktes mot US-dollarn och kronan stärktes både mot euron och mot US-dollarn. Liksom basmetallerna fick även Brentoljan stöd av den svagare dollarn.

Det är viktigt att lyfta blicken och få litet perspektiv, speciellt efter en vecka som den förra: Hittills i år har de flesta betydande aktieindex runt om i världen visat betydande uppgångar. Mot slutet av veckan såg vi också att statslåneräntor i Europa kraftigt vände uppåt, vilket skapade både huvudbry och aktivitet i marknaderna. Samtidigt är de flesta överens om att första kvartalet har varit mycket svagt. Hur går det ihop och vad är det här tecken på? Sannolikt är uppgången i aktiemarknaderna ett resultat av den goda tillgången på pengar – ”easy money” som de kallas; bland annat ett resultat av Feds och ECB:s stödköpsprogram – och att räntorna gick upp kan vara en kombination av bland annat de faktorer som är angivna i första stycket, samt att investerare sålde på tekniska signaler. Sannolikt är det hur som helst för tidigt att tro att det här är tecken på stabil tillväxt.

I morgon onsdag skall den första, mindre, av Greklands återbetalningar i maj till IMF ske. Då skall också ECB ta ställning till om man behöver öka den procentuella delen som inte kan räknas som säkerhet om man tar grekiska statsobligationer som säkerhet för lån, den så kallade haircuten. För grekiska banker som lånar pengar hos ECB har detta stor betydelse, då man helt enkelt med samma säkerhet som tidigare då får låna mindre. Vad politikerna gör får alltså efterverkningar i flera led. Frågan är hur motståndskraftig euron är mot turbulensen kring Grekland? För den intresserade erbjuder vi certifikat på valutor, vilka gör det möjligt att tjäna pengar på både upp- och nedgångar i valutakurser. Klicka gärna på länkarna till höger och läs mer!

RÅVARUTRENDER I SAMMANDRAG

- Långa positioner i Brentolja fortsätter att öka och är på mycket höga nivåer

- Efter den senaste tidens uppgång ser vi risk för rekyl i oljepriset

- Vi ser klara tekniska signaler på att priset på kaffe och socker skall ned

- Vad gäller nickel och zink ser vi stor risk för en rekyl nedåt i priset

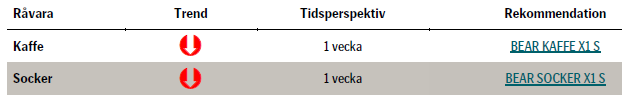

VECKANS REKOMMENDATIONER

En placering i certifikat och warranter är förknippat med risker. Du kan förlora hela ditt investerade kapital. Läs mer om riskerna i SEB:s offentliggjorda Grundprospekt för certifikat- och warrantprogram på seb.se/cert eller seb.se/mini.

OLJA

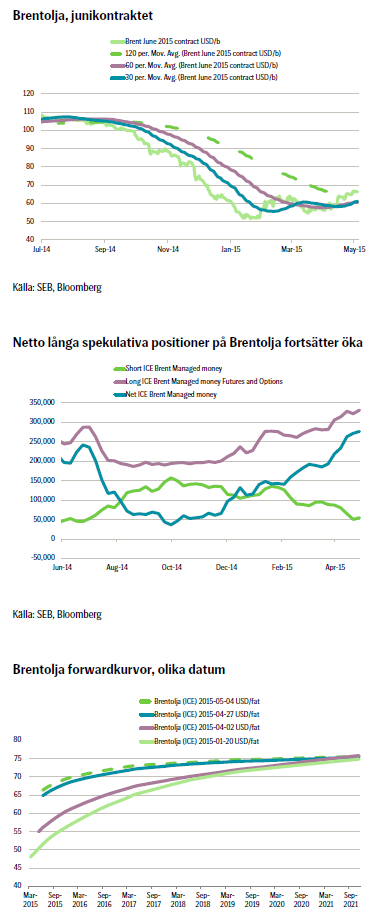

Förra veckan steg priset på Brentolja med 1,8 procent och stängde i slutet av veckan på 66,46 US-dollar per fat. Juni-kontraktet på Brentolja har gradvis stigit sedan mitten av mars, medan US-dollarindex har fallit under samma period. Under förra veckan tappade US-dollarindex cirka 1,7 procent vilket är nästan precis lika mycket som Brentoljan steg. Det verkar onekligen som om förra veckans ökning hade mer att göra med förändringen i US-dollarn än någonting annat.

Förra veckan steg priset på Brentolja med 1,8 procent och stängde i slutet av veckan på 66,46 US-dollar per fat. Juni-kontraktet på Brentolja har gradvis stigit sedan mitten av mars, medan US-dollarindex har fallit under samma period. Under förra veckan tappade US-dollarindex cirka 1,7 procent vilket är nästan precis lika mycket som Brentoljan steg. Det verkar onekligen som om förra veckans ökning hade mer att göra med förändringen i US-dollarn än någonting annat.

Spekulativa långa positioner fortsatte att öka under veckoperioden som slutade den 28:e april. De långa positionerna är nu på en mycket hög nivå och risken för en rekyl har ökat.

Amerikanska oljelager fortsatte att öka, vilket syntes i data som släpptes under förra veckan. Det är för den 24:e veckan i rad som de ökar. Råoljelager i Cushing, Oklahoma, föll dock för första gången på 20 veckor. Det var med positiv medvind härifrån som WTI:n ökade 3,5 procent över veckan. Data på amerikanska oljelager kommer snart att komma in lägre, men det är möjligt att lagren inte kommer att falla i en normal, säsongsbetonad takt.

Sedan råoljepriser började sin klättring uppåt från januaris lägstanivåer har det funnits ett klart mönster: Priser på längre kontrakt (det vill säga kontrakt med leverans längre fram i tid, vilka sägs vara ”längre ut på kurvan”) har handlat stabilt på nivåer kring 75 US-dollar per fat och så ser det fortfarande ut. Detta är också den nivå som kommer att leda till ökad utvinning av amerikansk skifferolja. Innevarande front-kontrakt på Brentoljan handlar på 66 US-dollar per fat, vilket är 9 US-dollar lägre än det fast förankrade priset längre ut på kurvan. Givet att den globala oljemarknaden uppenbarligen har ett utbudsöverskott (OECD-lager ökar), så tror vi att det är en begränsad uppsida kvar i den senaste tidens rally i Brentoljan och risk för rekyler i priset. Därför stänger vi vår långa position i Brentolja och förhåller oss tills vidare avvaktande.

TREND

• Långa positioner är väldigt långa

• Uppenbar risk för rekyler i priser

• Vi tror att det är en begränsad uppsida kvar i senaste tidens rally i priset för Brentoljan, givet att priset börjar närma sig den långsiktiga nivån på 75 US-dollar per fat.

Bjarne Schieldrop

Chefsanalytiker råvaror

SEB

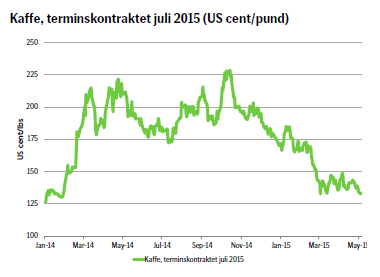

KAFFE

I onsdags höjde den brasilianska centralbanken räntan med 50 punkter till 13,25 procent. Syftet är att stävja inflationen, vilken är på över 8 procent. I och med högre ränta borde realen förstärkas, men istället försvagades den mot US-dollarn. Det kontra-intuitiva skeendet är svårt att förklara, men en rimlig förklaring är att höjningen blev en psykologisk vändpunkt för investerare, vilka valde att realisera sin vinst i och med den senaste tidens förstärkning av realen.

Den tidigare förstärkningen av realen har inneburit att kaffepriset har gått upp, men den senaste veckan rådde ett omvänt förhållande. Detta berodde till stor del på vikande efterfrågan och att rapporter om att skörden nalkades började komma. I övrigt har nyhetsflödet varit tämligen tunt. Nu ser vi också att realen har försvagats mot US-dollarn och tekniskt tror vi att detta kommer att fortsätta både på kort och på längre sikt.

Den tidigare förstärkningen av realen har inneburit att kaffepriset har gått upp, men den senaste veckan rådde ett omvänt förhållande. Detta berodde till stor del på vikande efterfrågan och att rapporter om att skörden nalkades började komma. I övrigt har nyhetsflödet varit tämligen tunt. Nu ser vi också att realen har försvagats mot US-dollarn och tekniskt tror vi att detta kommer att fortsätta både på kort och på längre sikt.

Ur ett tekniskt perspektiv ser vi att kaffet har handlat i ett intervall mellan cirka 132 och 150 US-cent per pund där en konsolidering har skett. Topparna inom intervallet har blivit lägre och lägre och priset har följaktligen trendat nedåt. För att bibehålla pressen på nedsidan skall priset inte gå över 147,25 US-cent per pund, men dit är det onekligen en bit.

Sammantaget tror vi fortsatt på en kort position i kaffe. Priset kan dock mycket väl fortsätta att handla volatilt inom det angivna intervallet, även om trenden är nedåt.

TREND

- Fortsatt volatil utveckling av kaffepriset

- Vi närmar oss skörd av kaffebönor i Brasilien och ett större utbud kommer snart till marknaden

- Vi tror både fundamentalt och tekniskt att kaffepriset skall fortsätta nedåt.

REKOMMENDATION

- BEAR KAFFE X1 S – men håll fortsatt koll på den brasilianska realen!

SOCKER

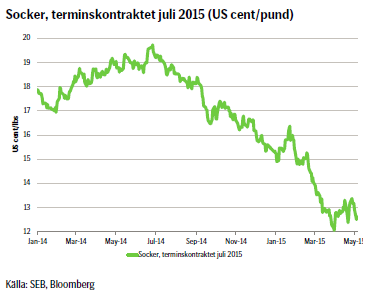

Nyhetsflödet var tämligen tunt under förra veckan vad gäller sockret. Rörelserna i priset har inte varit lika stora som förra veckan, även om utvecklingen inte direkt har varit spikrak. Priset gick ned förra tisdagen för att rekylera uppåt på torsdagen. Det kom också rapporter om att sockerrörsproduktionen i södra centrala Brasilien ökade 11 procent sedan samma period förra året. Den allmänna uppfattningen i marknaden var att handeln lugnade ned sig när det visade sig att utbudet var bättre än förväntat. I övrigt följer sockerpriset tätt den brasilianska realen, om vilken vi skrivit mer i stycket om kaffe.

Nyhetsflödet var tämligen tunt under förra veckan vad gäller sockret. Rörelserna i priset har inte varit lika stora som förra veckan, även om utvecklingen inte direkt har varit spikrak. Priset gick ned förra tisdagen för att rekylera uppåt på torsdagen. Det kom också rapporter om att sockerrörsproduktionen i södra centrala Brasilien ökade 11 procent sedan samma period förra året. Den allmänna uppfattningen i marknaden var att handeln lugnade ned sig när det visade sig att utbudet var bättre än förväntat. I övrigt följer sockerpriset tätt den brasilianska realen, om vilken vi skrivit mer i stycket om kaffe.

Teknikaliteter säger att sockerpriset har handlat nedåt i sitt aktuella intervall efter att ha studsat uppåt mot sina glidande medelvärden och den stora säljsignalen finns vid 12,35 US-cent per pund. Går priset under denna nivå ger det tekniska perspektivet signal om att öka den korta positionen.

Sammantaget ser vi att både det fundamentala och framför allt det tekniska perspektivet tydligt pekar på att priset skall ned. Därför stänger vi förra veckans långa position och positionerar oss för en nedgång.

TREND

- Priset har tätt följt kursen på den brasilianska realen, vilken ser ut att försvagas i både det korta och längre perspektivet

- Tekniska perspektivet ger en klar signal om att priset skall ned

- Vi tror att priset på socker skall fortsätta nedåt.

REKOMMENDATION

- BEAR SOCKER X1 S – men håll fortsatt ett öga på realen!

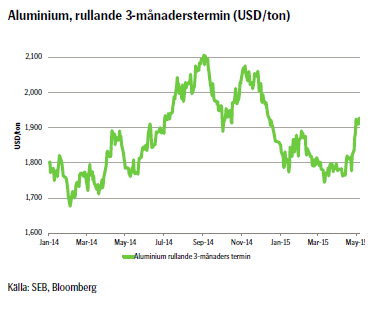

ALUMINIUM

Förra veckan skrev vi en del om fundamentala faktorer och konstaterade att data under veckan från USA sannolikt skulle vara litet positiva. Det är bara att krypa till korset och konstatera att det var ett felaktigt antagande, men det skall sägas att det inte bara var vi som blev överraskade – exempelvis kom BNP in betydligt under förväntningarna. Följaktligen har US-dollarindex försvagats kraftigt och industrimetaller har stärkts. Korrelationen mellan det högre aluminiumpriset och den svagare dollarn är oerhört stark och vår rekommendation gick på grund av rörelsen i valutan som sagt åt helt fel håll.

Förra veckan skrev vi en del om fundamentala faktorer och konstaterade att data under veckan från USA sannolikt skulle vara litet positiva. Det är bara att krypa till korset och konstatera att det var ett felaktigt antagande, men det skall sägas att det inte bara var vi som blev överraskade – exempelvis kom BNP in betydligt under förväntningarna. Följaktligen har US-dollarindex försvagats kraftigt och industrimetaller har stärkts. Korrelationen mellan det högre aluminiumpriset och den svagare dollarn är oerhört stark och vår rekommendation gick på grund av rörelsen i valutan som sagt åt helt fel håll.

Vi är fortfarande övertygade om att priset på aluminium bör gå ned i det närmaste perspektivet, baserat på fundamentala faktorer, men en sådan kraftig dollarförsvagning var vi inte riktigt beredda på. Då antalet nyheter kring aluminium under den senaste veckan har varit tämligen få, tror vi att prisrörelsen på aluminium den senaste tiden till största delen förklaras av rörelsen i US-dollarn.

LME-index lyfte under förra veckan, liksom veckan dessförinnan. Den omvända korrelationen mellan indexet och US-dollarindex är stark med viss fördröjning i tid, där LME-index tenderar att gå upp litet efter att US-dollarindex har försvagats. Detsamma gäller som bekant även för aluminium. Igår måndag var LME stängt medan US-dollarindex stärktes något. Därför kommer vi sannolikt se en rekyl idag och eventuellt under onsdagen.

Vad gäller det tekniska perspektivet finns inte alltför mycket att säga, då större delen av Europa hade stängt i fredags och LME hade stängt igår måndag.

Sammantaget stänger vi vår korta position i aluminium och förhåller oss avvaktande till marknaden ger oss mer information om priset.

TREND

- Fortsatt globalt överskott av aluminium

- Kinesiska och internationella marknaden kommer integreras allt mer, vilket leder till än större internationellt utbud

- Aluminiumpriset har kraftigt stärkts på grund av den svagare US-dollarn.

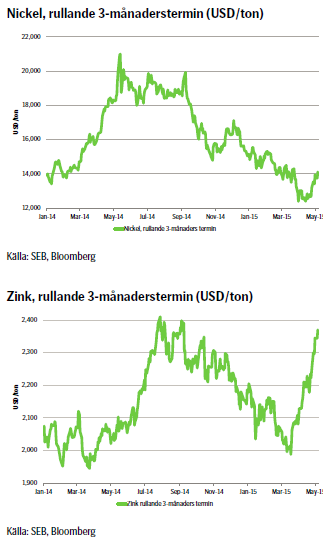

BASMETALLER – NICKEL & ZINK

Basmetaller steg med 3-4 procent under förra veckan, men det är svårt att se någon direkt fundamental anledning till rallyt. Sannolikt är det styrt av finansiella aktörer, liksom av nedåtrörelsen i US-dollarindex. Det talas i marknaden om att stigande råvarupriser och stigande yield på obligationer är ett tidigt tecken på att tillväxten skall vända uppåt, men då gäller också att den senare faktiskt tar fart. Annars kan uppgången i metaller rusa på vad som egentligen är förväntningar – med uppenbar risk för en rekyl.

Basmetaller steg med 3-4 procent under förra veckan, men det är svårt att se någon direkt fundamental anledning till rallyt. Sannolikt är det styrt av finansiella aktörer, liksom av nedåtrörelsen i US-dollarindex. Det talas i marknaden om att stigande råvarupriser och stigande yield på obligationer är ett tidigt tecken på att tillväxten skall vända uppåt, men då gäller också att den senare faktiskt tar fart. Annars kan uppgången i metaller rusa på vad som egentligen är förväntningar – med uppenbar risk för en rekyl.

Vad gäller efterfrågan ser vi ingen riktigt avgörande faktor, utan vi ser snarare att det är utbudet som styr. Frågan är i vilken utsträckning som makrofaktorer och det allmänna sentimentet styr priset? Om detta skriver vi litet mer i inledningen till veckans Råvarubrev.

Vi rekommenderar att ta hem vinsten på vår tidigare nickelrekommendation samt zinkrekommendation då priserna har rusat den senaste tiden och vi kortsiktigt ser en risk för rekyl i båda metallerna; inte minst då US-dollarindex ser ut att stärkas. Den i tid långa zinkpositionen har gått vår väg och vi stänger den efter tre månader. Priset på metallen har under perioden gått upp ungefär 11,5 procent. Zinkrekommendationen var på en vecka och metallen har gått upp ungefär 2,3 procent under perioden.

TREND

- Svårt att identifiera fundamental anledning till senaste veckans rally i basmetaller

- Priset drivs från utbudssidan

- Risk för rekyl nedåt i priset

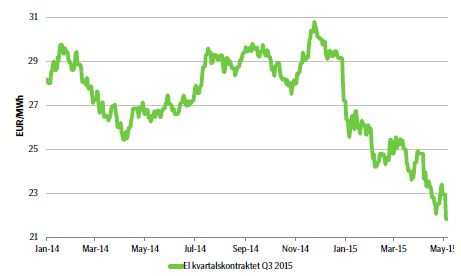

EL

Den nordiska elmarknaden har som vi har beskrivit varit ganska avslagen senaste tiden, men förra veckan ryckte den till då Vattenfall annonserade att man ville stänga ned kärnkraftreaktorerna Ringhals 1 och 2 betydligt tidigare än vad som tidigare har annonserats. Priset på längre elkontrakt gick upp, liksom det underliggande kontraktet för våra certifikat. Dock vände priset nedåt igen mot slutet av förra veckan, baserat på flera faktorer: Dels sjönk priset på kol, då euron stärktes mot US-dollarn och kolet är noterat i just US-dollar, och dels börjar vårfloden komma. Även CO2-priserna, vilka påverkar elpriset, trendar nedåt.

Den nordiska elmarknaden har som vi har beskrivit varit ganska avslagen senaste tiden, men förra veckan ryckte den till då Vattenfall annonserade att man ville stänga ned kärnkraftreaktorerna Ringhals 1 och 2 betydligt tidigare än vad som tidigare har annonserats. Priset på längre elkontrakt gick upp, liksom det underliggande kontraktet för våra certifikat. Dock vände priset nedåt igen mot slutet av förra veckan, baserat på flera faktorer: Dels sjönk priset på kol, då euron stärktes mot US-dollarn och kolet är noterat i just US-dollar, och dels börjar vårfloden komma. Även CO2-priserna, vilka påverkar elpriset, trendar nedåt.

De senaste årens omställning till grön elproduktion har ritat om landskapet och tagit marknadsandelar, vilket uppenbarligen har förändrat dynamiken på elmarknaden. Det är dock svårt att göra någon kortsiktig prediktion. Igår måndag gick priset på kvartalskontraktet Q3 2015 under nivån 22 euro per megawattimme, vilket marknaden betraktar som ett tekniskt brott. Vi ser försök att trycka ned priset ytterligare men kan inte riktigt ge någon rekommendation för ett kort instrument. För den snabbe som handlar intra-dag kan det finnas möjligheter, men någon klar riktning ser vi inte.

TREND

- Tekniskt brott i elpriset

- Fundamentala faktorer har skapat nedåttryck i priset

- Vi repeterar vårt budskap från förra veckan: En aktiv investerare kan fortfarande köpa bear-certifikat på lokala toppar och bull-certifikat i lokala dalar.

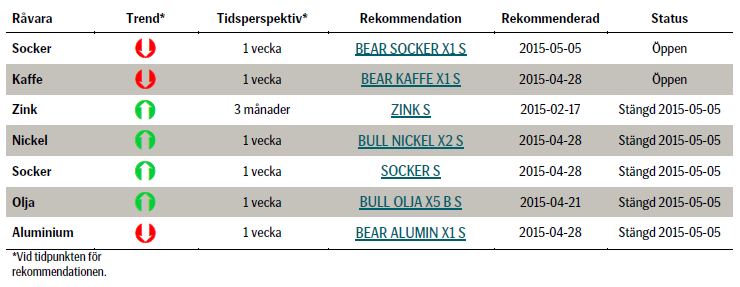

AKTUELLA REKOMMENDATIONER

[box]SEB Veckobrev Veckans råvarukommentar är producerat av SEB:s Commodities Sales desk och publiceras i samarbete och med tillstånd på Råvarumarknaden.se[/box]

KÄLLOR

Bloomberg, Reuters, SEB

VILLKOR

För varje enskilt certifikat/mini future finns Slutliga Villkor som anger de fullständiga villkoren. Slutliga Villkor finns tillgängligt på kurssidan för respektive certifikat/mini future på www.seb.se, Börs & finans, fliken Strukturerade placeringar.

RISKER

En sammanfattning av de risker som är förknippade med Börshandlade certifikat generellt finns i Produktbroschyren för respektive certifikat eller mini future som är tillgängligt på seb.se/cert respektive seb.se/mini. För en fullständig bild av riskerna behöver du ta del av SEB:s offentliggjorda Grundprospekt för Certifikat- och Warrantprogram som är publicerat på www.seb.se/cert respektive seb.se/mini.

DISCLAIMER

Detta marknadsföringsmaterial, framtaget av SEB:s Commodities Sales desk, har upprättats enbart i informationssyfte.

Även om innehållet är baserat på källor som SEB bedömt som tillförlitliga ansvarar SEB inte för fel eller brister i informationen. Den utgör inte oberoende, objektiv investeringsanalys och skyddas därför inte av de bestämmelser som SEB har infört för att förebygga potentiella intressekonflikter. Yttranden från SEB:s Commodities Sales desk kan vara oförenliga med tidigare publicerat material från SEB, då den senare hänvisas uppmanas du att läsa den fullständiga rapporten innan någon åtgärd vidtas.

Dokumentationen utgör inte någon investeringsrådgivning och tillhandahålls till dig utan hänsyn till dina investeringsmål. Du uppmanas att självständigt bedöma och komplettera uppgifterna i denna dokumentation och att basera dina investeringsbeslut på material som bedöms erforderligt. Alla framåtblickande uttalanden, åsikter och förväntningar är föremål för risker, osäkerheter och andra faktorer och kan orsaka att det faktiska resultatet avviker väsentligt från det förväntade. Historisk avkastning är ingen garanti för framtida resultat. Detta dokument utgör inte ett erbjudande att teckna några värdepapper eller andra finansiella instrument. SEB svarar inte för förlust eller skada – direkt eller indirekt, eller av vad slag det vara må – som kan uppkomma till följd av användandet av detta material eller dess innehåll.

Observera att det kan förekomma att SEB, dess ledamöter, dess anställda eller dess moder- och/eller dotterbolag vid olika tillfällen innehar, har innehaft eller kommer att inneha aktier, positioner, rådgivningsuppdrag i samband med corporate finance-transaktioner, investment- eller merchantbanking-uppdrag och/eller lån i de bolag/finansiella instrument som nämns i materialet.

Materialet är avsett för mottagaren, all spridning, distribuering mångfaldigande eller annan användning av detta meddelande får inte ske utan SEB:s medgivande. Materialet riktar sig inte till personer vars medverkan kräver ytterligare prospekt, registrerings- eller andra åtgärder än vad som följer av svensk rätt. Det åligger var och en att iaktta sådana restriktioner. Materialet får inte distribueras i eller till land där distribution kräver ovan nämnda åtgärder eller strider mot reglering i sådant land. Materialet riktar sig således inte till fysiska eller juridiska personer hemmahörande i USA eller i något annat land där publicering eller tillhandahållande av materialet är förbjudet eller strider mot tillämpliga bestämmelser i landet.

Oaktat detta får SEB tillåta omfördelning av materialet till utvald tredje part i enlighet med gällande avtal. Materialet får inte spridas till fysiska eller juridiska personer som är medborgare eller har hemvist i ett land där sådan spridning är otillåten enligt tillämplig lag eller annan bestämmelse.

Skandinaviska Enskilda Banken AB (publ) är ett publikt aktiebolag och står under tillsyn av Finansinspektionen samt de lokala finansiella tillsynsmyndigheter i varje jurisdiktionen där SEB har filial eller dotterbolag.

Analys

Brent crude ticks higher on tension, but market structure stays soft

Brent crude has climbed roughly USD 1.5-2 per barrel since Friday, yet falling USD 0.3 per barrel this mornig and currently trading near USD 67.25/bbl after yesterday’s climb. While the rally reflects short-term geopolitical tension, price action has been choppy, and crude remains locked in a broader range – caught between supply-side pressure and spot resilience.

Prices have been supported by renewed Ukrainian drone strikes targeting Russian infrastructure. Over the weekend, falling debris triggered a fire at the 20mtpa Kirishi refinery, following last week’s attack on the key Primorsk terminal.

Argus estimates that these attacks have halted ish 300 kbl/d of Russian refining capacity in August and September. While the market impact is limited for now, the action signals Kyiv’s growing willingness to disrupt oil flows – supporting a soft geopolitical floor under prices.

The political environment is shifting: the EU is reportedly considering sanctions on Indian and Chinese firms facilitating Russian crude flows, while the U.S. has so far held back – despite Bessent warning that any action from Washington depends on broader European participation. Senator Graham has also publicly criticized NATO members like Slovakia and Hungary for continuing Russian oil imports.

It’s worth noting that China and India remain the two largest buyers of Russian barrels since the invasion of Ukraine. While New Delhi has been hit with 50% secondary tariffs, Beijing has been spared so far.

Still, the broader supply/demand balance leans bearish. Futures markets reflect this: Brent’s prompt spread (gauge of near-term tightness) has narrowed to the current USD 0.42/bl, down from USD 0.96/bl two months ago, pointing to weakening backwardation.

This aligns with expectations for a record surplus in 2026, largely driven by the faster-than-anticipated return of OPEC+ barrels to market. OPEC+ is gathering in Vienna this week to begin revising member production capacity estimates – setting the stage for new output baselines from 2027. The group aims to agree on how to define “maximum sustainable capacity,” with a proposal expected by year-end.

While the IEA pegs OPEC+ capacity at 47.9 million barrels per day, actual output in August was only 42.4 million barrels per day. Disagreements over data and quota fairness (especially from Iraq and Nigeria) have already delayed this process. Angola even quit the group last year after being assigned a lower target than expected. It also remains unclear whether Russia and Iraq can regain earlier output levels due to infrastructure constraints.

Also, macro remains another key driver this week. A 25bp Fed rate cut is widely expected tomorrow (Wednesday), and commodities in general could benefit a potential cut.

Summing up: Brent crude continues to drift sideways, finding near-term support from geopolitics and refining strength. But with surplus building and market structure softening, the upside may remain capped.

Analys

Volatile but going nowhere. Brent crude circles USD 66 as market weighs surplus vs risk

Brent crude is essentially flat on the week, but after a volatile ride. Prices started Monday near USD 65.5/bl, climbed steadily to a mid-week high of USD 67.8/bl on Wednesday evening, before falling sharply – losing about USD 2/bl during Thursday’s session.

Brent is currently trading around USD 65.8/bl, right back where it began. The volatility reflects the market’s ongoing struggle to balance growing surplus risks against persistent geopolitical uncertainty and resilient refined product margins. Thursday’s slide snapped a three-day rally and came largely in response to a string of bearish signals, most notably from the IEA’s updated short-term outlook.

The IEA now projects record global oversupply in 2026, reinforcing concerns flagged earlier by the U.S. EIA, which already sees inventories building this quarter. The forecast comes just days after OPEC+ confirmed it will continue returning idle barrels to the market in October – albeit at a slower pace of +137,000 bl/d. While modest, the move underscores a steady push to reclaim market share and adds to supply-side pressure into year-end.

Thursday’s price drop also followed geopolitical incidences: Israeli airstrikes reportedly targeted Hamas leadership in Doha, while Russian drones crossed into Polish airspace – events that initially sent crude higher as traders covered short positions.

Yet, sentiment remains broadly cautious. Strong refining margins and low inventories at key pricing hubs like Europe continue to support the downside. Chinese stockpiling of discounted Russian barrels and tightness in refined product markets – especially diesel – are also lending support.

On the demand side, the IEA revised up its 2025 global demand growth forecast by 60,000 bl/d to 740,000 bl/d YoY, while leaving 2026 unchanged at 698,000 bl/d. Interestingly, the agency also signaled that its next long-term report could show global oil demand rising through 2050.

Meanwhile, OPEC offered a contrasting view in its latest Monthly Oil Market Report, maintaining expectations for a supply deficit both this year and next, even as its members raise output. The group kept its demand growth estimates for 2025 and 2026 unchanged at 1.29 million bl/d and 1.38 million bl/d, respectively.

We continue to watch whether the bearish supply outlook will outweigh geopolitical risk, and if Brent can continue to find support above USD 65/bl – a level increasingly seen as a soft floor for OPEC+ policy.

Analys

Waiting for the surplus while we worry about Israel and Qatar

Brent crude makes some gains as Israel’s attack on Hamas in Qatar rattles markets. Brent crude spiked to a high of USD 67.38/b yesterday as Israel made a strike on Hamas in Qatar. But it wasn’t able to hold on to that level and only closed up 0.6% in the end at USD 66.39/b. This morning it is starting on the up with a gain of 0.9% at USD 67/b. Still rattled by Israel’s attack on Hamas in Qatar yesterday. Brent is getting some help on the margin this morning with Asian equities higher and copper gaining half a percent. But the dark cloud of surplus ahead is nonetheless hanging over the market with Brent trading two dollar lower than last Tuesday.

Geopolitical risk premiums in oil rarely lasts long unless actual supply disruption kicks in. While Israel’s attack on Hamas in Qatar is shocking, the geopolitical risk lifting crude oil yesterday and this morning is unlikely to last very long as such geopolitical risk premiums usually do not last long unless real disruption kicks in.

US API data yesterday indicated a US crude and product stock build last week of 3.1 mb. The US API last evening released partial US oil inventory data indicating that US crude stocks rose 1.3 mb and middle distillates rose 1.5 mb while gasoline rose 0.3 mb. In total a bit more than 3 mb increase. US crude and product stocks usually rise around 1 mb per week this time of year. So US commercial crude and product stock rose 2 mb over the past week adjusted for the seasonal norm. Official and complete data are due today at 16:30.

A 2 mb/week seasonally adj. US stock build implies a 1 – 1.4 mb/d global surplus if it is persistent. Assume that if the global oil market is running a surplus then some 20% to 30% of that surplus ends up in US commercial inventories. A 2 mb seasonally adjusted inventory build equals 286 kb/d. Divide by 0.2 to 0.3 and we get an implied global surplus of 950 kb/d to 1430 kb/d. A 2 mb/week seasonally adjusted build in US oil inventories is close to noise unless it is a persistent pattern every week.

US IEA STEO oil report: Robust surplus ahead and Brent averaging USD 51/b in 2026. The US EIA yesterday released its monthly STEO oil report. It projected a large and persistent surplus ahead. It estimates a global surplus of 2.2 m/d from September to December this year. A 2.4 mb/d surplus in Q1-26 and an average surplus for 2026 of 1.6 mb/d resulting in an average Brent crude oil price of USD 51/b next year. And that includes an assumption where OPEC crude oil production only averages 27.8 mb/d in 2026 versus 27.0 mb/d in 2024 and 28.6 mb/d in August.

Brent will feel the bear-pressure once US/OECD stocks starts visible build. In the meanwhile the oil market sits waiting for this projected surplus to materialize in US and OECD inventories. Once they visibly starts to build on a consistent basis, then Brent crude will likely quickly lose altitude. And unless some unforeseen supply disruption kicks in, it is bound to happen.

US IEA STEO September report. In total not much different than it was in January

US IEA STEO September report. US crude oil production contracting in 2026, but NGLs still growing. Close to zero net liquids growth in total.

-

Nyheter4 veckor sedan

Nyheter4 veckor sedanMeta bygger ett AI-datacenter på 5 GW och 2,25 GW gaskraftverk

-

Nyheter4 veckor sedan

Nyheter4 veckor sedanAker BP gör ett av Norges största oljefynd på ett decennium, stärker resurserna i Yggdrasilområdet

-

Nyheter4 veckor sedan

Nyheter4 veckor sedanSommarens torka kan ge högre elpriser i höst

-

Analys4 veckor sedan

Analys4 veckor sedanBrent edges higher as India–Russia oil trade draws U.S. ire and Powell takes the stage at Jackson Hole

-

Nyheter3 veckor sedan

Nyheter3 veckor sedanMahvie Minerals är verksamt i guldrikt område i Finland

-

Analys4 veckor sedan

Analys4 veckor sedanIncreasing risk that OPEC+ will unwind the last 1.65 mb/d of cuts when they meet on 7 September

-

Nyheter3 veckor sedan

Nyheter3 veckor sedanNeil Atkinson spår att priset på olja kommer att stiga till 70 USD

-

Analys2 veckor sedan

Analys2 veckor sedanOPEC+ in a process of retaking market share