Analys

SEB Råvarubrev 31 maj 2017

Oljeköparna gick på pumpen.

Oljeköparna gick på pumpen.

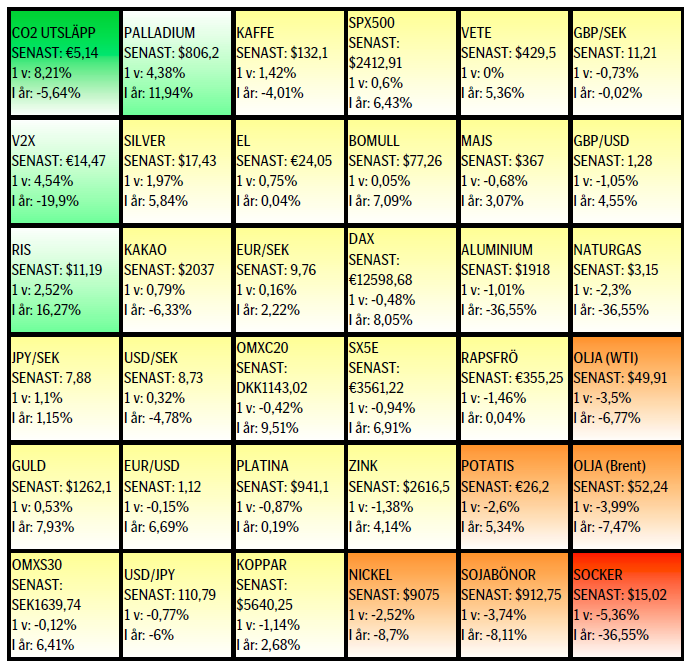

MARKNADEN I KORTHET

Besvikelse över att OPEC-mötet inte ledde till några nya neddragningar av produktionen tillsammans med nyheten om att President Trump föreslagit att avveckla halva den amerikanska strategiska oljereserven (som är 688m fat) fick oljepriset på fall. Möten mellan President Trump och G7/NATO väcker en hel del frågor kring europa och geopolitik. Upprustningar med lånade pengar kan ju jämföras med en form av QE. ECB’s Draghi uttalade sig under måndagen duvaktigt och menade att ekonomin inte än är mogen att klara sig utan ECB’s monetära stimulanser, något som fick euron att backa något. Den kinesiska centralbanken har lättat något på trycket uppåt för korta räntor då effekterna i vissa fall har börjat bli väl smärtsamma. Detta gäller dock bara de kortaste räntorna dvs. upp till cirka en vecka. Hursomhelst så är man just nu mer neutral än åtstramande, vilket man i mångt och mycket varit sedan i slutet av förra året t.ex. 3m SHIBOR har stigit från 2.80% i november till 4.55% idag. Skulle trycket uppåt avta ytterligare bör det vara positivt för kinesiska aktier och även för industrimetaller. Moody’s nedgraderade Kina från A1 till Aa3, den första nedgraderingen sedan 1989.

Råvaror: Så har vi då klarat av OPEC mötet och de signaler som sänts ut från framför allt Saudiarabien och Ryssland visade sig materialiseras i en nio månaders förlängning av avtalet från 30:e november. Att man valde att förlänga till utgången av första kvartalet 2018 och inte bara fram till årsskiftet 2017/18 beror sannolikt på att säsongsmässigt så är första kvartalet relativt svagt och att man därför försöker undvika lageruppbyggnad. Marknadens negativa reaktion visar dock att man sannolikt tolkat Saudiarabiens uttalanden om att göra vad som behövs (”whatever it takes”) som ev. större nedskärningar och inte bara en förlängning, vilket fick priset på fall när så inte blev fallet. Den svagare dollarn och ökad risk för en konflikt på Koreahalvön har lyft guld och silverpriset. Basmetallerna har handlat blandat med koppar och nickel fortsatt på den svaga sidan medan aluminium handlats upp till nära tidigare toppar. Zink har gjort en möjlig vändning uppåt och ser potentiellt spännande ut. Kaffe fortsätter med att försöka bygga en bas för en framtida uppgång medan socker och sojabönor fortsatt att handlas lägre. Elpriset (kvartal 3-terminen) är möjligtvis på väg att bryta upp ur konsolideringen som varat sedan toppen i november förra året.

Valuta: Euron, har efter det franska presidentvalet, haft en positivare period men nu med de franska parlamentsvalen i antågande, rykten om ett Italienskt nyval redan i höst (måste hållas före maj 2018) och bestående grekiska problem så bör verkligheten komma ikapp. Den svenska kronan fortsätter att vara relativt svag.

Börser: Börserna har varit lite blandade med fortsatt styrka i USA där vi haft ett antal dagar med nya rekordnoteringar. I Europa har det varit lite mer av konsolidering och mindre rekyler. Värt att notera att lång Europa nu börjar bli en konsensusposition något som emellanåt förebådar en lite större reaktion (DAX fick t.ex. en teknisk veckosäljsignal för två veckor sedan).

Räntor: Långa räntor har fortsatt att backa men torde nu närma sig ett primärt mål för denna korrektion. Vi är därför nu mer vaksamma på signaler om stigande räntor.

OBSERVATIONER I SAMMANDRAG

- Olja – besvikelse trots OPEC överenskommelse.

- Koppar – fortsatt under press.

- Guld – kämpar med att ta sig tillbaka in i den stigande kanalen.

- Silver – samlar kraft.

- USD/SEK – korrektionen i slutfasen?

- OMX30 – varningsflagg hissad.

En placering i certifikat och warranter är förknippat med risker. Du kan förlora hela ditt investerade kapital. Läs mer om riskerna i SEB:s offentliggjorda Grundprospekt för certifikat- och warrantprogram på seb.se/cert eller seb.se/mini

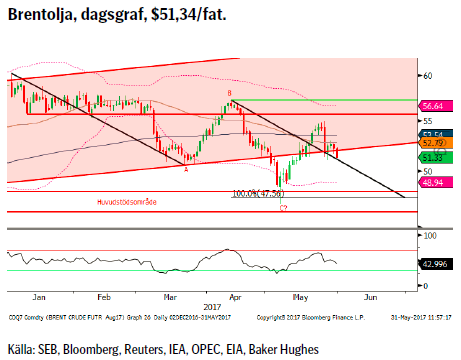

OLJA BRENT

Förutom besvikelsen över att det inte blev några ytterligare nedskärningar i volym utan bara i tid så undrar marknaden över hur OPEC ska kunna komma ur situationen utan att flöda marknaden med olja. Neddragningarna av lagren kommer att fortsätta under 2017 vilket borde få priset att stiga något men å andra sidan kommer det högre priset i så fall att öka incitamenten för amerikanska skifferproducenter att ytterligare trycka på gasen (vissa flaskhalsar, pipelines och riggpersonal, har dock börjat dyka upp så en ökad risk för stigande produktionskostnader) vilket med en viss eftersläpning leder till ännu mer olja och då samtidigt som OPEC ska avsluta produktionsneddragningarna. 2018 kan bli ett spännande år.

Förutom besvikelsen över att det inte blev några ytterligare nedskärningar i volym utan bara i tid så undrar marknaden över hur OPEC ska kunna komma ur situationen utan att flöda marknaden med olja. Neddragningarna av lagren kommer att fortsätta under 2017 vilket borde få priset att stiga något men å andra sidan kommer det högre priset i så fall att öka incitamenten för amerikanska skifferproducenter att ytterligare trycka på gasen (vissa flaskhalsar, pipelines och riggpersonal, har dock börjat dyka upp så en ökad risk för stigande produktionskostnader) vilket med en viss eftersläpning leder till ännu mer olja och då samtidigt som OPEC ska avsluta produktionsneddragningarna. 2018 kan bli ett spännande år.

Konklusion: Besvikelse över att det bara blev en förlängning och inte ytterligare nedskärningar sätter press på priset.

OBSERVATIONER

+ En förlängd OPEC med nio månader till sista mars 2018.

+ Den spekulativa långa nettopositioneringen steg under föregående mätperiod, mest beroende på stängda korta positioner.

+ Maj är den stora underhållsmånaden för Europeiska raff.

+ Situationen i Venezuela förvärras kontinuerligt.

+ Globala lagerneddragningar är nu en etablerad trend.

+ Tekniskt sett så är återinträdet i den stigande kanalen positiv.

– Förslag att sälja halva den amerikanska strategiska reserven.

– Amerikansk produktion är nu upp lika mycket som icke OPEC medlemmarna ska skära ned.

– Amerikansk, Libysk, Brasiliansk produktion ökar (Libyen, Iran & Nigeria även denna gång exkluderade från OPEC överenskommelsen).

– Kontango 2018/19.

– Fortsatt stora investeringar i skifferolja från de stora oljebolagen.

– Antalet borriggar ökar men takten är i avtagande.

– 55 och 233d mv utgör nu motstånd och vi fick nyligen också ett s.k. dödskors dvs. 55d faller under 233d mv.

Tillgängliga certifikat:

BULL OLJA X1, X2, X4, X5, & X10 S

BEAR OLJA X1, X2, X4, X5 & X10 S

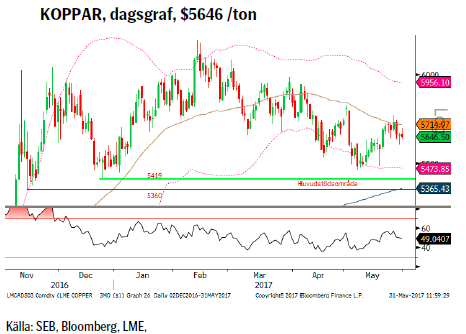

KOPPAR

För två veckor sedan frågade vi oss huruvida studsen var av tillfällig natur eller början på en ny uppgångsfas? Den senaste utvecklingen med oförändrat kinesiskt PMI (efter det föregående svaga) och det prismässiga misslyckandet ovanför 55d mv gör att vi nog får anse uppgången vara av korrektiv och därför tillfällig natur. På lite längre sikt så meddelar Codelco, den Chilenska koppargiganten, att de nu drar igång stora investeringar för att utveckla nya fyndigheter, något som de är i stort behov av då de annars riskerar att få slut på brytbar malm. T.ex. kv.1 2017 sjönk produktionen med 11 %. Så medan den kortsiktiga utvecklingen ser något dyster ut så ser den långsiktiga (2020 talet) betydligt positivare ut.

För två veckor sedan frågade vi oss huruvida studsen var av tillfällig natur eller början på en ny uppgångsfas? Den senaste utvecklingen med oförändrat kinesiskt PMI (efter det föregående svaga) och det prismässiga misslyckandet ovanför 55d mv gör att vi nog får anse uppgången vara av korrektiv och därför tillfällig natur. På lite längre sikt så meddelar Codelco, den Chilenska koppargiganten, att de nu drar igång stora investeringar för att utveckla nya fyndigheter, något som de är i stort behov av då de annars riskerar att få slut på brytbar malm. T.ex. kv.1 2017 sjönk produktionen med 11 %. Så medan den kortsiktiga utvecklingen ser något dyster ut så ser den långsiktiga (2020 talet) betydligt positivare ut.

Konklusion: Befinner sig i en fortsatt fallande trend.

OBSERVATIONER

+ Den spekulativa nettopositioneringen har ökat något.

+ Kopparlagren hos LME har fortsatt att minska.

+ Strejken vid Grasberg-gruvan i Indonesien eskalerar i och med att frånvarande arbetare nu avskedas, än så länge ~4,000. Gruvan går nu med cirka 50 % kapacitet.

+ De tidigare strejkerna gör att vi sannolikt får ett underskott i år (kopparskrotet är dock en joker i leken).

+ Tekniska stöd i $5419 – 5360 området.

– Kinesiska räntor har fortsatt att stiga.

– Likviditetssituationen i Kina (man vill framför allt pressa ”skuggbankssektorn”).

– Kinas PMI för tillverkningsindustrin faller tillbaka.

– Substitution dvs. ersätt dyr koppar med billigare aluminium i ledningar o dyl.

– Fortsatt god tillgång på kopparskrot.

– Tillnyktringen över Trump’s infrastrukturinvesteringar.

– Tekniskt sett ligger vi i ett fallande mönster och under 55d mv, som vi nyligen fallerade ovanför.

Tillgängliga certifikat:

BULL KOPPAR X1 & X4 S

BEAR KOPPAR X2 & X4 S

GULD

Med en anings sämre riskaptit så guldet flyttat fram sin position något sedan vårt senaste utskick. Strejken vid Veladerogruvan i Argentina, en av världens största, har skjutits upp men om inte en överenskommelse nås inom 15 arbetsdagar kommer strejken att dra igång. Utvecklingsmässigt så ser maj månad ut att sluta precis som mars dvs. en initial nedgång följd av en uppgång, ett beteende som visar på att marknaden gärna köper på sig så fort priset försvagas något, något som vi ser positivt på.

Med en anings sämre riskaptit så guldet flyttat fram sin position något sedan vårt senaste utskick. Strejken vid Veladerogruvan i Argentina, en av världens största, har skjutits upp men om inte en överenskommelse nås inom 15 arbetsdagar kommer strejken att dra igång. Utvecklingsmässigt så ser maj månad ut att sluta precis som mars dvs. en initial nedgång följd av en uppgång, ett beteende som visar på att marknaden gärna köper på sig så fort priset försvagas något, något som vi ser positivt på.

Konklusion: Kämpar för att ta sig tillbaka in i den stigande kanalen.

OBSERVATIONER

+ Den spekulativa nettopositioneringen ökade under förra rapportperioden och både långa kontrakt ökade samt korta minskade. Netto är marknaden dock mycket mindre lång än under 2016.

+ Strejkrisk vid Veladerogruvan.

+ Asiatisk import fortsatt stark.

+ Dollarn lite svagare.

+ Den geopolitiska situationen och då framför allt Nordkorea.

+ Fed’s ”mjuka” höjning (givet ”skuldbubblan” kommer centralbanker att vara långsammare med att agera).

+ SPDR gold shares are certfied fully compliant with Shari’ah gold standard.

+ Fallande produktion (peak-gold 2015), det är numera guldskrotet som täcker underskottet.

+ Tekniskt sett är det positivt att vi är tillbaka över både 55 & 233d mv (och vi är nära ett s.k. gyllene kors).

+ Tekniskt sett så ligger vi nära ett brott över 55 månaders mv, något som inte skett sedan 2002.

– Inflationsstatistiken under maj har generellt varit lägre än förväntat.

– Alla typer av volatilitets/skräckindikatorer är på väldigt låga nivåer vilket visar en mycket låg grad av stress i marknaden.

– Kommande räntejusteringar från centralbankerna (FED i juni).

– Om dollarn skulle stiga kraftigt.

– Om inflationen dvs. realräntorna skulle börja falla igen.

– Tekniskt sett fortfarande negativt att vi är under kanalen.

Tillgängliga certifikat:

BULL GULD X1, X2, X4, X5 & X10 S

BEAR GULD X1, X2, X4, X5 & X10 S

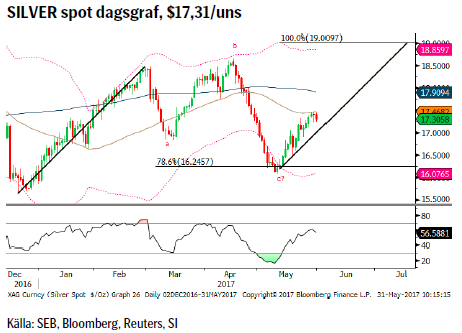

SILVER

Än så länge så ser det ut som om vi kan besvara vår fråga om en eventuell korrektionsbotten med ett positivt svar. Den spekulativa nettopositioneringen ökade under föregående rapportperiod gjorde så framför allt beroende på att korta kontrakt stängdes. Bristen på regelrätt köpande är en svaghet i innevarande uppgång. Kommersiella aktörer ökad dock på sin korta position efter att kraftigt ha minskat denna fram till mitten av maj.

Än så länge så ser det ut som om vi kan besvara vår fråga om en eventuell korrektionsbotten med ett positivt svar. Den spekulativa nettopositioneringen ökade under föregående rapportperiod gjorde så framför allt beroende på att korta kontrakt stängdes. Bristen på regelrätt köpande är en svaghet i innevarande uppgång. Kommersiella aktörer ökad dock på sin korta position efter att kraftigt ha minskat denna fram till mitten av maj.

Konklusion: Troligtvis en kraftansamling under 55d mv.

OBSERVATIONER

+ SLV (silver ETF) har varit storköpare under maj vilket visar på inflöden i fonden.

+ Fortsatt god efterfrågan på fysiskt silver.

+ Produktionsunderskott.

+ Än så länge verkar 2015 ha varit peak silver.

+ Silver för solcellsbruk ökade med drygt en 1/3 under 2016.

+ Något svagare dollar.

+ Den långa spekulativa nettopositioneringen har fallit till sin lägsta nivå på över ett år.

+ Guld/silver relationen ser ut att ha toppat för denna gång så silver bör nu kunna gå bättre än guld.

– Antalet öppna silverterminskontrakt (OI = open interest) är rekordstort.

– Spekulanterna är nu långa EUR och korta USD.

– Volymen har inte riktigt hängt med i uppgången vilket är en negativ faktor.

– En kraftigt stigande dollar.

– En ordentlig ökning av koppar/zink/bly produktionen vilket skulle ge en kraftig ökning av silverproduktionen.

– Tekniskt har vi nu nått motståndet vid 55d mv, ett brott över detta ger ytterligare positiv input.

Tillgängliga certifikat:

BULL SILVER X1 & X4 S

BEAR SILVER X1 & X4 S

USD/SEK

Om inte ett ordentligt rally inträffar under de sista timmarna av maj (stängning över 8,8385) så har vi i år inte följt det normala säsongsmönstret av en stigande dollar under månaden maj. Lättnaden efter det franska presidentvalet, bättre ekonomisk statistik från euro-området och osäkerheten runt President Trump har gett euron medvind. Medvinden har dock varit starkare för EUR/USD än för EUR/SEK varför USD/SEK fallit. Vi ser dock vissa tecken på köpande under februaribotten, 8.6970. Ett tidigarelagt Italienskt val (spekulationer om september) kan också komma att tynga euron.

Om inte ett ordentligt rally inträffar under de sista timmarna av maj (stängning över 8,8385) så har vi i år inte följt det normala säsongsmönstret av en stigande dollar under månaden maj. Lättnaden efter det franska presidentvalet, bättre ekonomisk statistik från euro-området och osäkerheten runt President Trump har gett euron medvind. Medvinden har dock varit starkare för EUR/USD än för EUR/SEK varför USD/SEK fallit. Vi ser dock vissa tecken på köpande under februaribotten, 8.6970. Ett tidigarelagt Italienskt val (spekulationer om september) kan också komma att tynga euron.

Konklusion: Korrektion i slutfasen?

OBSERVATIONER

+ Risk för ett tidigarelagt Italienskt val (måste hållas senast i maj 2018).

+ Svagare EU inflation och duv-aktig ECB (senaste Draghi-talet).

+ Svag svensk BNP.

+ Europeiska aktier är tekniskt sett överköpta.

+ Stigande EUR/SEK.

+ Trolig Fed höjning i juni.

+ Räntedifferensen Tyskland/USA (men den har börjat krympa).

+ Riksbanken motsätter sig en kraftigare kronförstärkning.

+ Korträntedifferensen mellan USA och Sverige bör fortsätta att öka något.

+ Dollarcykeln, 8/16-årscykeln, pekar mot en ny topp under 2017 eller nåddes den redan i december 2016?

+ Tekniskt har stödområdet hållit emot väl.

+ Tekniskt sett vore ett brott över 8,9320 positivt.

– Ekonomiska överraskningsindikatorer överraskar på uppsidan i euroområdet och negativt i USA.

– Amerikansk statistik har överraskat lite på den svagare sidan, t.ex bilförsäljningen tappade rejält under april.

– Bakslagen för Trump och tillnyktringen om ”Trumponomics”.

– ECB förväntas ev. börja normalisera räntan i september.

– Amerikanska aktier ratas till förmån för europeiska.

– Tekniskt sett kvarstående nedåtrisk så länge gapet förblir öppet (och det har än så länge bara blivit delvis fyllt).

Tillgängliga certifikat:

BULL USDSEK X1 & X4 S

BEAR USDSEK X4 S

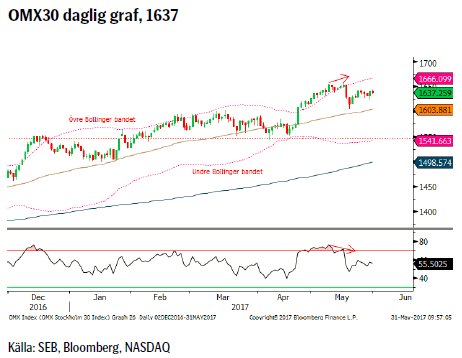

OMX (TEKNISK ANALYS)

Sedan förra utskicket för två veckor sedan så har de tekniska utsikterna ytterligare förvärrats. Vi har nu återvänt in i Bollingerbandet (55d mv +/- 2 standardavvikelser) vilket har en tendens till att guida marknaden lägre. Den senaste toppen åtföljdes av en fallande topp i RSI dvs. en negativ divergens skapades. Så summa summarum så har nedåtriskerna ytterligare ökat. Noterbart är också om att vi avslutar maj månad över 1627 så har vi 11 månader på raken av stigande kurser, något som inte skett sedan 1988/89……

Sedan förra utskicket för två veckor sedan så har de tekniska utsikterna ytterligare förvärrats. Vi har nu återvänt in i Bollingerbandet (55d mv +/- 2 standardavvikelser) vilket har en tendens till att guida marknaden lägre. Den senaste toppen åtföljdes av en fallande topp i RSI dvs. en negativ divergens skapades. Så summa summarum så har nedåtriskerna ytterligare ökat. Noterbart är också om att vi avslutar maj månad över 1627 så har vi 11 månader på raken av stigande kurser, något som inte skett sedan 1988/89……

Konklusion: Vi hissar varningsflaggan!

OBSERVATIONER

+ Trenden är fortsatt positiv.

+ Bollinger bandet expanderar.

+ Priset har passerat 78,6 % korrektionspunkt av 2015/2016 nedgången vilket tenderar att leda till nya toppar.

+ Det långsiktiga vågmönstret är positivt.

– En ”överdrivet” lång uppgångssekvens (11 månader i sträck).

– Negativ RSI divergens vid den senaste toppnoteringen.

– Volatilitetsindex a’ la VIX & V2Xpå väldigt låga nivåer.

– Vecko och månadsgraferna är överköpta. På veckobasis har vi inte varit så här överköpta sedan inför toppen 2015.

– Priset har återvänt in i Bollinger-bandet och en retur in i bandet brukar rendera ytterligare försäljningar.

Tillgängliga certifikat:

BULL OMX X5 S

BEAR OMX X5 S

INFORMATION OM REKOMMENDATIONER

Denna publikation är ett marknadsföringsmaterial för SEBs certifikat-produkter. I och med den nya Marknadsmissbruksförordningen vilken trädde i kraft den tredje juli 2016 har vi inte längre möjlighet att inkludera investeringsrekommendationer rörande certifikat-produkterna.

UTVECKLING SENASTE VECKAN SAMT SEDAN ÅRETS BÖRJAN

[box]SEB Veckobrev Veckans råvarukommentar är producerat av SEB:s Commodities Sales desk och publiceras i samarbete och med tillstånd på Råvarumarknaden.se[/box]

KÄLLOR

Bloomberg, Reuters, SEB

VILLKOR

För varje enskilt certifikat/mini future finns Slutliga Villkor som anger de fullständiga villkoren. Slutliga Villkor finns tillgängligt på kurssidan för respektive certifikat/mini future på www.seb.se, Börs & finans, fliken Strukturerade placeringar.

RISKER

En sammanfattning av de risker som är förknippade med Börshandlade certifikat generellt finns i Produktbroschyren för respektive certifikat eller mini future som är tillgängligt på seb.se/cert respektive seb.se/mini. För en fullständig bild av riskerna behöver du ta del av SEB:s offentliggjorda Grundprospekt för Certifikat- och Warrantprogram som är publicerat på www.seb.se/cert respektive seb.se/mini.

DISCLAIMER

Detta marknadsföringsmaterial, framtaget av SEB:s Commodities Sales desk, har upprättats enbart i informationssyfte.

Även om innehållet är baserat på källor som SEB bedömt som tillförlitliga ansvarar SEB inte för fel eller brister i informationen. Den utgör inte oberoende, objektiv investeringsanalys och skyddas därför inte av de bestämmelser som SEB har infört för att förebygga potentiella intressekonflikter. Yttranden från SEB:s Commodities Sales desk kan vara oförenliga med tidigare publicerat material från SEB, då den senare hänvisas uppmanas du att läsa den fullständiga rapporten innan någon åtgärd vidtas.

Dokumentationen utgör inte någon investeringsrådgivning och tillhandahålls till dig utan hänsyn till dina investeringsmål. Du uppmanas att självständigt bedöma och komplettera uppgifterna i denna dokumentation och att basera dina investeringsbeslut på material som bedöms erforderligt. Alla framåtblickande uttalanden, åsikter och förväntningar är föremål för risker, osäkerheter och andra faktorer och kan orsaka att det faktiska resultatet avviker väsentligt från det förväntade. Historisk avkastning är ingen garanti för framtida resultat. Detta dokument utgör inte ett erbjudande att teckna några värdepapper eller andra finansiella instrument. SEB svarar inte för förlust eller skada – direkt eller indirekt, eller av vad slag det vara må – som kan uppkomma till följd av användandet av detta material eller dess innehåll.

Observera att det kan förekomma att SEB, dess ledamöter, dess anställda eller dess moder- och/eller dotterbolag vid olika tillfällen innehar, har innehaft eller kommer att inneha aktier, positioner, rådgivningsuppdrag i samband med corporate finance-transaktioner, investment- eller merchantbanking-uppdrag och/eller lån i de bolag/finansiella instrument som nämns i materialet.

Materialet är avsett för mottagaren, all spridning, distribuering mångfaldigande eller annan användning av detta meddelande får inte ske utan SEB:s medgivande. Materialet riktar sig inte till personer vars medverkan kräver ytterligare prospekt, registrerings- eller andra åtgärder än vad som följer av svensk rätt. Det åligger var och en att iaktta sådana restriktioner. Materialet får inte distribueras i eller till land där distribution kräver ovan nämnda åtgärder eller strider mot reglering i sådant land. Materialet riktar sig således inte till fysiska eller juridiska personer hemmahörande i USA eller i något annat land där publicering eller tillhandahållande av materialet är förbjudet eller strider mot tillämpliga bestämmelser i landet.

Oaktat detta får SEB tillåta omfördelning av materialet till utvald tredje part i enlighet med gällande avtal. Materialet får inte spridas till fysiska eller juridiska personer som är medborgare eller har hemvist i ett land där sådan spridning är otillåten enligt tillämplig lag eller annan bestämmelse.

Skandinaviska Enskilda Banken AB (publ) är ett publikt aktiebolag och står under tillsyn av Finansinspektionen samt de lokala finansiella tillsynsmyndigheter i varje jurisdiktionen där SEB har filial eller dotterbolag.

Analys

Fundamentals trump geopolitical tensions

Throughout this week, the Brent Crude price has experienced a decline of USD 3 per barrel, despite ongoing turmoil in the Middle East. Price fluctuations have ranged from highs of USD 91 per barrel at the beginning of the week to lows of USD 87 per barrel as of yesterday evening.

Following the release of yesterday’s US inventory report, Brent Crude once again demonstrated resilience against broader macroeconomic concerns, instead focusing on underlying market fundamentals.

Nevertheless, the recent drop in prices may come as somewhat surprising given the array of conflicting signals observed. Despite an increase in US inventories—a typically bearish indicator—we’ve also witnessed escalating tensions in the Middle East, coupled with the reinstatement of US sanctions on Venezuela. Furthermore, there are indications of impending sanctions on Iran in response to the recent attack on Israel.

Treasury Secretary Janet Yellen has indicated that new sanctions targeting Iran, particularly aimed at restricting its oil exports, could be announced as early as this week. As previously highlighted, we maintain the view that Iran’s oil exports remain vulnerable even without further escalation of the conflict. It appears that Israel is exerting pressure on its ally, the US, to impose stricter sanctions on Iran, an action that is unfolding before our eyes.

Iran’s current oil production stands at close to 3.2 million barrels per day. Considering additional condensate production of about 0.8 million barrels per day and subtracting domestic demand of roughly 1.8 million barrels per day, the net export of Iranian crude and condensate is approximately 2.2 million barrels per day.

However, the uncertainty surrounding the enforcement of such sanctions casts doubt on the likelihood of a complete ending of Iranian exports. Approximately 80% of Iran’s exports are directed to independent refineries in China, suggesting that US sanctions may have limited efficacy unless China complies. The prospect of China resisting US pressure on its oil imports from Iran poses a significant challenge to US sanctions enforcement efforts.

Furthermore, any shortfall resulting from sanctions could potentially be offset by other OPEC nations with spare capacity. Saudi Arabia and the UAE, for instance, can collectively produce an additional almost 3 million barrels of oil per day, although this remains a contingency measure.

In addition to developments related to Iran, the Biden administration has re-imposed restrictions on Venezuelan oil, marking the end of a six-month reprieve. This move is expected to impact flows from the South American nation.

Meanwhile, US crude inventories (excluding SPR holdings) surged by 2.7 million barrels last week (page 11 attached), reaching their highest level since June of last year. This increase coincided with a decline in measures of fuel demand (page 14 attached), underscoring a slightly weaker US market.

In summary, while geopolitical tensions persist and new rounds of sanctions are imposed, our market outlook remains intact. We maintain our forecast of an average Brent Crude price of USD 85 per barrel for the year 2024. In the short term, however, prices are expected to hover around the USD 90 per barrel mark as they navigate through geopolitical uncertainties and fundamental factors.

Analys

Brace for Covert Conflict

In the past two trading days, Brent Crude prices have fluctuated between highs of USD 92.2 per barrel and lows of USD 88.7 per barrel. Despite escalation tensions in the Middle East, oil prices have remained relatively stable over the past 24 hours. The recent barrage of rockets and drones in the region hasn’t significantly affected market sentiment regarding potential disruptions to oil supply. The key concern now is how Israel will respond: will it choose a strong retaliation to assert deterrence, risking wider regional instability, or will it revert to targeted strikes on Iran’s proxies in Lebanon, Syria, Yemen, and Iraq? While it’s too early to predict, one thing is clear: brace for increased volatility, uncertainty, and speculation.

Amidst these developments, the market continues to focus on current fundamentals rather than unfolding geopolitical risks. Despite Iran’s recent attack on Israel, oil prices have slid, reflecting a sideways or slightly bearish sentiment. This morning, oil prices stand at USD 90 per barrel, down 2.5% from Friday’s highs.

The attack

Iran’s launch of over 300 rockets and drones toward Israel marks the first direct assault from Iranian territory since 1991. However, the attack, announced well in advance, resulted in minimal damage as Israeli and allied forces intercepted nearly all projectiles. Hence, the damage inflicted was limited. The incident has prompted US President Joe Biden to urge Israel to exercise restraint, as part of broader efforts to de-escalate tensions in the Middle East.

Israel’s response remains uncertain as its war cabinet deliberates on potential courses of action. While the necessity of a response is acknowledged, the timing and magnitude remain undecided.

The attack was allegedly in retaliation for an Israeli airstrike on Iran’s consulate in Damascus, resulting in significant casualties, including a senior leader in the Islamic Revolutionary Guard Corps’ elite Quds Force. It’s notable that this marks the first direct targeting of Israel from Iranian territory, setting the stage for heightened tensions between the two nations.

Despite the scale of the attack, the vast majority of Iranian projectiles were intercepted before reaching Israeli territory. However, a small number did land, causing minor damage to a military base in the southern region.

President Biden swiftly condemned Iran’s actions and pledged to coordinate a diplomatic response with leaders from the G7 nations. The US military’s rapid repositioning of assets in the region underscores the seriousness of the situation.

Iran’s willingness to escalate tensions further depends on Israel’s response, as indicated by General Mohammad Bagheri, chief of staff of the Iranian armed forces. Meanwhile, speculation about a retaliatory attack from Israel persists.

Looking ahead, key questions remain unanswered. Will Iran launch additional attacks? How will Israel respond, and what implications will it have for the region? Moreover, how will Iran’s allies react to the escalating tensions?

Given the potential for a full-scale war between Iran and Israel, concerns about its impact on global energy markets are growing. Both the United States and China have strong incentives to reduce tensions in the region, given the destabilizing effects of a regional conflict.

Our view in conclusion

The recent escalation between Iran and Israel underscores the delicate balance of power in the volatile Middle East. With tensions reaching unprecedented levels and the specter of further escalation looming, the potential for a full-blown conflict cannot be understated. The ramifications of such a scenario would be far-reaching and could have significant implications for regional stability and global security.

Turning to the oil market, there has been much speculation about the possibility of a full-scale blockade of the Strait of Hormuz in the event of further escalation. However, at present, such a scenario remains highly speculative. Nonetheless, it is crucial to note that Iran’s oil production and exports remain at risk even without further escalation. Currently producing close to 3.2 million barrels per day, Iran has significantly increased its production from mid-2020 levels of 1.9 million barrels per day.

In response to the recent attack, Israel may exert pressure on its ally, the US, to impose stricter sanctions on Iran. The enforcement of such sanctions, particularly on Iranian oil exports, could result in a loss of anywhere between 0.5 million to 1 million barrels per day of oil supply. This would likely keep the oil market in deficit for the remainder of the year, contradicting the Biden administration’s wish to maintain oil and gasoline prices at sustainable levels ahead of the election. While other OPEC nations have spare capacity, utilizing it would tighten the global oil market even further. Saudi Arabia and the UAE, for example, could collectively produce an additional almost 3 million barrels of oil per day if necessary.

Furthermore, both Iran and the US have expressed a desire to prevent further escalation. However, much depends on Israel’s response to the recent barrage of rockets. While Israel has historically refrained from responding violently to attacks (1991), the situation remains fluid. If Israel chooses not to respond forcefully, the US may be compelled to promise stronger enforcement of sanctions on Iranian oil exports. Consequently, Iranian oil exports are at risk, regardless of whether a wider confrontation ensues in the Middle East.

Analyzing the potential impact, approximately 2.2 million barrels per day of net Iranian crude and condensate exports could be at risk, factoring in Iranian domestic demand and condensate production. The effectiveness of US sanctions enforcement, however, remains uncertain, especially considering China’s stance on Iranian oil imports.

Despite these uncertainties, the market outlook remains cautiously optimistic for now, with Brent Crude expected to hover around the USD 90 per barrel mark in the near term. Navigating through geopolitical tensions and fundamental factors, the oil market continues to adapt to evolving conflicts in the Middle East and beyond.

Analys

OPEC+ won’t kill the goose that lays the golden egg

Lots of talk about an increasingly tight oil market. And yes, the oil price will move higher as a result of this and most likely move towards USD 100/b. Tensions and flareups in the Middle East is little threat to oil supply and will be more like catalysts driving the oil price higher on the back of a fundamentally bullish market. I.e. flareups will be more like releasing factors. But OPEC+ will for sure produce more if needed as it has no interest in killing the goose (global economy) that lays the golden egg (oil demand growth). We’ll probably get verbal intervention by OPEC+ with ”.. more supply in H2” quite quickly when oil price moves closer to USD 100/b and that will likely subdue the bullishness. OPEC+ in full control of the oil market probably means an oil price ranging from USD 70/b to USD 100/b with an average of around USD 85/b. Just like last year.

Brent crude continues to trade around USD 90/b awaiting catalysts like further inventory declines or Mid East flareups. Brent crude ydy traded in a range of USD 88.78 – 91.1/b before settling at USD 90.38/b. Trading activity ydy seems like it was much about getting comfortable with 90-level. Is it too high? Is there still more upside etc. But in the end it settled above the 90-line. This morning it has traded consistently above the line without making any kind of great leap higher.

Netanyahu made it clear that Rafah will be attacked. Israel ydy pulled some troops out of Khan Younis in Gaza and that calmed nerves in the region a tiny bit. But it seems to be all about tactical preparations rather than an indication of a defuse of the situation. Ydy evening Benjamin Netanyahu in Israel made it clear that a date for an assault on Rafah indeed has been set despite Biden’s efforts to prevent him doing so. Article in FT on this today. So tension in Israel/Gaza looks set to rise in not too long. The market is also still awaiting Iran’s response to the bombing of its consulate in Damascus one week ago. There is of course no oil production in Israel/Gaza and not much in Syria, Lebanon or Yemen either. The effects on the oil market from tensions and flareups in these countries are first and foremost that they work as catalysts for the oil price to move higher in an oil market which is fundamentally bullish. Deficit and falling oil inventories is the fundamental reason for why the oil price is moving higher and for why it is at USD 90/b today. There is also the long connecting string of:

[Iran-Iraq-Syria/Yemen/Lebanon/Gaza – Israel – US]

which creates a remote risk that oil supply in the Middle East potentially could be at risk in the end when turmoil is flaring in the middle of this connecting string. This always creates discomfort in the oil market. But we see little risk premium for a scenario where oil supply is really hurt in the end as neither Iran nor the US wants to end up in such a situation.

Tight market but OPEC+ will for sure produce more if needed to prevent global economy getting hurt. There is increasing talk about the oil market getting very tight in H2-24 and that the oil price could shoot higher unless OPEC+ is producing more. But of course OPEC+ will indeed produce more. The health of the global economy is essential for OPEC+. Healthy oil demand growth is like the goose that lays the golden egg for them. In no way do they want to kill it with too high oil prices. Brent crude averaged USD 82.2/b last year with a high of USD 98/b. So far this year it has averaged USD 82.6/b. SEB’s forecast is USD 85/b for the average year with a high of USD 100/b. We think that a repetition of last year with respect to oil prices is great for OPEC+ and fully acceptable for the global economy and thus will not hinder a solid oil demand growth which OPEC+ needs. Nothing would make OPEC+ more happy than to produce at a normal level and still being able to get USD 85/b. Brent crude will head yet higher because OPEC+ continues to hold back supply Q2-24 resulting in declining inventories and thus higher prices. But when the oil price is nearing USD 100/b we expect verbal intervention from the group with statements like ”… more supply in H2-24” and that will probably dampen bullish prices.

Not only does OPEC+ want to produce at a normal level. It also needs to produce at a normal level. Because at some point in time in the future there will be a situation sooner or later where they will have to cut again. And unless they are back to normal production at that time they won’t be in a position to cut again.

So OPEC+ won’t kill the goose that lays the golden egg. They won’t allow the oil price to stay too high for too long. I.e. USD 100/b or higher. They will produce more in H2-24 if needed to prevent too high oil prices and they have the reserve capacity to do it.

Data today: US monthly oil market report (STEO) with forecast for US crude and liquids production at 18:00 CET

-

Nyheter4 veckor sedan

Nyheter4 veckor sedanMichel Rufli om trenderna som får guldpriset att stiga

-

Nyheter4 veckor sedan

Nyheter4 veckor sedanGuld toppar 2200 USD per uns

-

Nyheter2 veckor sedan

Nyheter2 veckor sedanGuldpriset når nytt all time high och bryter igenom 2300 USD

-

Nyheter3 veckor sedan

Nyheter3 veckor sedanLundin Mining får köprekommendation av BMO

-

Nyheter3 veckor sedan

Nyheter3 veckor sedanVertikal prisuppgång på kakao – priset toppar nu 9000 USD

-

Nyheter2 veckor sedan

Nyheter2 veckor sedanCentralbanker fortsatte att köpa guld under februari

-

Nyheter4 veckor sedan

Nyheter4 veckor sedanKaffepriserna stiger på lågt utbud och stark efterfrågan

-

Nyheter2 veckor sedan

Nyheter2 veckor sedanHur mår den svenska skogsbraschen? Två favoritaktier