Analys

SEB Råvarubrev 30 mars 2016

Inget stöd från den svagare dollarn.

Inget stöd från den svagare dollarn.

MARKNADEN I KORTHET

Efter att vissa FED ledamöter under förra veckan uttryckt sig något mer hökaktigt så plockade Yellen igår kväll effektivt ned förväntningar om en sådan utveckling. Talet var i stort sett en upprepning av budskapet från FEDs marsmöte. Dollarn föll följaktligen tillbaka efter talet. Det är dock intressant att notera att flera råvaror inte dragit nytta av dollarförsvagningen vilket vi anser stärka vår vy om svagare basmetaller och olja. Det faktum att det statliga specialstålbolaget Dongbei Special Steel missade en räntebetalning på sitt obligationslån (första gången ett statligt bolag missar en räntebetalning på en listad obligation) visar på de fortsatta problem stålindustrin står inför.

Råvaror: Olja och basmetaller kämpar för närvarande i motvind medan jordbruksprodukter klarat sig bättre.

Valuta: Dollarn faller antagligen något ytterligare innan vi når fast mark.

Börser: Fortsätter att utvecklas positivt ledda av USA. Bankaktier fortsätter dock att vara ett sänke.

Räntor: Centralbankernas agerande fortsätter att pressa ned de långa räntorna.

OBSERVATIONER I SAMMANDRAG

- Brentoljan ser nu ut att ha satt åtminstone en temporär topp på plats.

- Elpriset har tagit ett kliv uppåt och nu nått vårt säljområde.

- Försöket till en dollarbotten kom av sig efter Yellen. Ett nytt försök bör komma inom kort.

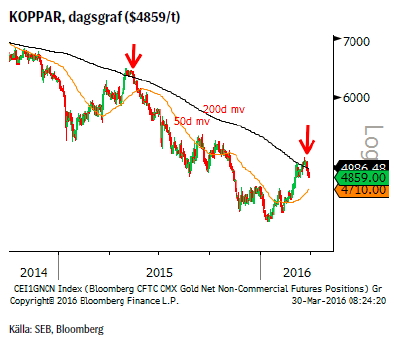

- Koppar ser allt svagare ut och vi ser en klar risk för ytterligare nedgång i närtid.

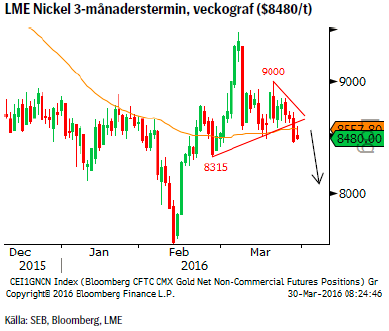

- Nickel närmar sig nu den säljnivå vi pekat ut under de senaste veckorna.

- Dollarsäljarna har visat sig vara mer envisa än vad vi förutsett (stopp under 8,09)

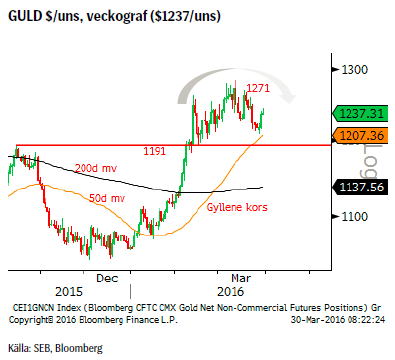

- Guldet har nått ett minimimål för korrektionen men inte med mindre än ett brott över $1271/uns blir vi positiva. Vi anser att marknaden är fortsatt allt för överköpt för att kunna fortsätta uppgången just nu.

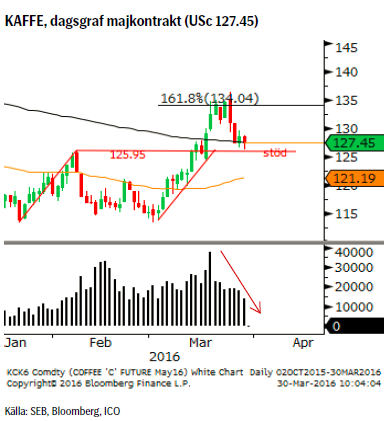

- Kaffet har korrigerat kraftigare än förväntat men vi är kvar långa så länge inte $125,5 bryts.

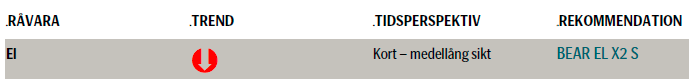

VECKANS REKOMMENDATIONER

En placering i certifikat och warranter är förknippat med risker. Du kan förlora hela ditt investerade kapital. Läs mer om riskerna i SEB:s offentliggjorda Grundprospekt för certifikat- och warrantprogram på seb.se/cert eller seb.se/mini

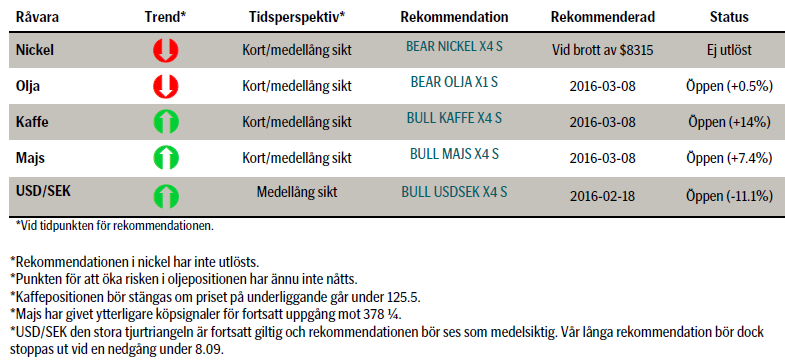

OLJA BRENT

Än så länge så ser det ut som vårt antagande om en (åtminstone temporär) pristopp varit korrekt då förra veckan slutade netto ned för första gången på sex veckor. Den spekulativa netto långa nettopositioneringen fortsatte dock att öka och är nu den högsta sedan juni 2015 (inte långt från förra årets korrektionstopp). Dollarindex stärktes också under förra veckan vilket även det hjälpte till med att guida priset lägre. Fokus kommande veckor är fortsatt på det uppkommande oljeproducent mötet i Doha den 17:e april.

Än så länge så ser det ut som vårt antagande om en (åtminstone temporär) pristopp varit korrekt då förra veckan slutade netto ned för första gången på sex veckor. Den spekulativa netto långa nettopositioneringen fortsatte dock att öka och är nu den högsta sedan juni 2015 (inte långt från förra årets korrektionstopp). Dollarindex stärktes också under förra veckan vilket även det hjälpte till med att guida priset lägre. Fokus kommande veckor är fortsatt på det uppkommande oljeproducent mötet i Doha den 17:e april.

Vi har en negativ vy även för innevarande vecka.

OBSERVATIONER

- Antalet riggar föll igen (-15) igen efter förr förra veckans uppgång och uppgår nu till 372 stycken.

- Gårdagens dollarnedgång gav inte mycket till stöd för oljepriset vilket vi ser som en negativ faktor.

- Lagren fortsätter att stiga (vilket ger incitament att ställa av ytterligare borriggar). Lagren har ökat med 32 miljoner fat bara de senaste fyra veckorna.

- Commitment of Traders (CoT) rapporten visar på fortsatt spekulativt köpande.

- Köpandet är dock i huvudsak stängningar av korta positioner och inte nya långa positioner.

- CoT-positioneringen närmar sig de långa nivåer som vi såg vid förra årets korrektionstopp (Brentpositioneringen är den högsta någonsin).

- Det historiska säsongsmönstret pekar mot en pristopp under våren,

- $38.96 och $38.32/fat är veckans viktigaste stödpunkter.

- $41.62/fat är ett viktigt motstånd.

REKOMMENDATION

- BEAR OLJA X1 S (vi rekommenderar att öka hävstång om/när priset faller under $36,25/fat).

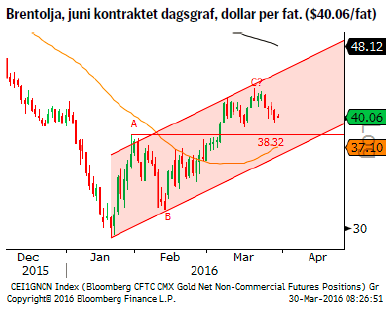

EL

Efter den senaste prisuppgången så har vi hamnat i det område, €17.35 – 18.45 som vi primärt ser som ett målområde för innevarande uppgång. Divergensen mellan olja och el är relativt stor och bör sannolikt inte öka ytterligare. Ett stigande kolpris borde ge stöd men neutraliseras i princip av lägre CO2 priser.

Efter den senaste prisuppgången så har vi hamnat i det område, €17.35 – 18.45 som vi primärt ser som ett målområde för innevarande uppgång. Divergensen mellan olja och el är relativt stor och bör sannolikt inte öka ytterligare. Ett stigande kolpris borde ge stöd men neutraliseras i princip av lägre CO2 priser.

OBSERVATIONER

- Befinner sig nu i det utmålade målområdet €17.35 – 18.45.

- Inflödet till vattenmagasinen fortsätter att öka varefter våren framskrider.

- Vattenmagasinen har sedan förra veckan minskat något och har nu en fyllnadsgrad på 43.5%. Fyllnadsgraden bör minska ytterligare då man nu tappar av för att ge plats för vårfloden.

- Hydrobalansen har ett något större underskott (-7 TWh) jämfört med förra veckan (-5,3 Twh).

- Den meterologiska prognosen säger att vi har torrare väder än normalt att förvänta (under en under året torr period).

- Kanaltaket och 200-dagars medelvärdet utgår två viktiga tekniska motstånd.

- Skulle priset mot förmodan inte vända i det primära målområdet så återfinns ett sekundärt mål vid €20.66.

REKOMMENDATION

- BEAR EL X2 S

KOPPAR (LME 3M)

För det första så är hela metallkomplexet för närvarande på tillbakagång (fortsättning av nedåttrend eller korrektion av årets uppgång). För det andra så tillhör koppar och aluminium de två metaller som ser svagast ut och därför bör drabbas hårdast den närmaste tiden. Det kinesiska köpandet av koppar förväntas minska framgent då arbitraget att köpa koppar ur LMEs lager och sälja motsvarande koppar på Shanghaibörsen nu ser ut att komma till sitt slut då skillnaden i pris nu utjämnas. Kinesiska importörer har också köpt för lager utifall att den kinesiska valutan skulle komma att devalveras. Noterbart är också att trots dollarns fall efter Yellens tal igår kväll föll ändå kopparpriset.

För det första så är hela metallkomplexet för närvarande på tillbakagång (fortsättning av nedåttrend eller korrektion av årets uppgång). För det andra så tillhör koppar och aluminium de två metaller som ser svagast ut och därför bör drabbas hårdast den närmaste tiden. Det kinesiska köpandet av koppar förväntas minska framgent då arbitraget att köpa koppar ur LMEs lager och sälja motsvarande koppar på Shanghaibörsen nu ser ut att komma till sitt slut då skillnaden i pris nu utjämnas. Kinesiska importörer har också köpt för lager utifall att den kinesiska valutan skulle komma att devalveras. Noterbart är också att trots dollarns fall efter Yellens tal igår kväll föll ändå kopparpriset.

OBSERVATIONER

- Arbitraget att flytta koppar till Kina minskar.

- Lageruppbyggnad i Kina pga. oro för CNY-försvagning.

- Dollarkorrektionens sista fas?

- Den långa nettopositioneringen gör att marknaden är sårbar för ett fallande pris (stopp loss försäljningar).

- Kapitalförvaltare har de två senaste veckorna minskat sin långa kopparposition.

- Prisuppgången i år kan inte motiveras av förändrade utbuds/efterfrågekalkyler (Goldman Sachs ser t.ex. inte marknaden i balans förrän 2019).

- Tekniskt så har vi precis återvänt ned under ett negativt lutat 200-dagars glidande medelvärde, precis så som korrektionen 2015 slutade.

REKOMMENDATION

- BEAR KOPPAR X4 S

NICKEL (LME 3M)

Nickelpriset befann sig förra veckan i ett relativt snävt intervall konsoliderandes det tidigare kraftiga prisfallet. Vår vy är fortfarande att priset ska ned ytterligare i närtid och det trots att prognoserna pekar på att marknaden kommer att hamna i underskott tidigare än förväntat. Noterbart är också att trots dollarns fall efter Yellens tal igår kväll föll ändå nickelpriset.

Nickelpriset befann sig förra veckan i ett relativt snävt intervall konsoliderandes det tidigare kraftiga prisfallet. Vår vy är fortfarande att priset ska ned ytterligare i närtid och det trots att prognoserna pekar på att marknaden kommer att hamna i underskott tidigare än förväntat. Noterbart är också att trots dollarns fall efter Yellens tal igår kväll föll ändå nickelpriset.

OBSERVATIONER

- INSG’s (Int’l Nickel Study Group) senaste rapport om ett underskott om 8,100 ton redan i januari indikerar att vi snabbare än förväntat hamnat i underskott.

- Det globala underskottet förväntas att förvärras under kvartal 2.

- Prisutvecklingen visar dock att marknaden tar underskottet med ro och revideringar av data är antagligen också att förvänta.

- Data för januari är ofta föremål för revideringar då inkommande data ofta är försenat pga. det kinesiska nyåret.

- Svaghet inom rostfritt stål och än så länge bara planerade, inte genomförda, produktionsneddragningar bör dämpa försök till prisuppgångar.

- Tekniskt är konsolideringen de senaste veckorna ett fortsättningsmönster för nedsidan ($8315/ton måste dock brytas för att bekräfta nästa steg nedåt).

REKOMMENDATION

- BEAR NICKEL X4 S vid ett brott av $8315/t.

GULD

Guldpriset fortsatte förra veckan att glida nedåt och ett minimimål, $1212/uns, har också uppnåtts. Vi håller dock kvar vår vy att priset bör falla under $1200/uns (idealet är $1191/uns) innan ett nytt försök mot högre nivåer görs. Marknaden adderade, trots nedgången i pris, ytterligare långa positioner och nettopositioneringen är nu den största sedan januari 2015 vilket vi fortsatt ser som en nedåtrisk. Centralbanker i öst fortsätter att köpa guld i stor skala (Ryssland ska enligt IMF ha adderat ytterligare 356,000 uns under februari, även Kina sägs ha gjort så men där saknas data hos IMF).

Guldpriset fortsatte förra veckan att glida nedåt och ett minimimål, $1212/uns, har också uppnåtts. Vi håller dock kvar vår vy att priset bör falla under $1200/uns (idealet är $1191/uns) innan ett nytt försök mot högre nivåer görs. Marknaden adderade, trots nedgången i pris, ytterligare långa positioner och nettopositioneringen är nu den största sedan januari 2015 vilket vi fortsatt ser som en nedåtrisk. Centralbanker i öst fortsätter att köpa guld i stor skala (Ryssland ska enligt IMF ha adderat ytterligare 356,000 uns under februari, även Kina sägs ha gjort så men där saknas data hos IMF).

Vi bibehåller förra veckas rekommendation att gå lång vid en dipp under $1200/uns.

OBSERVATIONER

- Dollarförsvagningen bör vara i sin slutfas trots Yellens idoga försök att spela ned förväntningar om räntehöjningar.

- Flödet in i guldrelaterade aktier och produkter har fortsatt.

- Centralbanker i öst fortsätter att köpa (och i väst att sälja t.ex. Bank of Canada har sålt av hela sitt innehav).

- CoT (Commitment of Traders) rapporten visade att de spekulativa köparna förra veckan kom tillbaka.

- CoT positioneringen är nu den högsta på 14 månader.

- Guldsmedsstrejken (mot höjning av punktskatten på ädelmetaller) i Indien är över vilket kan tänkas öka aktiviteten.

- Tekniskt bör vi hålla oss under $1271/uns för att möjligheten till den sökta nedgången ska kvarstå.

- Tekniskt så skulle även en så kallad huvud/skuldra toppformation kunna vara i görande.

REKOMMENDATION

- BULL GULD X2 S när priset går under $1200.

KAFFE

Kaffepriset förra veckan var som vi fruktade allt för högt och marknaden allt för överköpt. Korrektionen, driven av vinsthemtagningar, blev dock kraftigare än vad vi räknat med. Med underliggande fundamentala faktorer talandes för högre priser samt att volymen fallit kraftigt under korrektionen kvarstår vår positiva vy. Idealt ska priset nu börja stiga från stödet vid $125.95 – 127.49.

Kaffepriset förra veckan var som vi fruktade allt för högt och marknaden allt för överköpt. Korrektionen, driven av vinsthemtagningar, blev dock kraftigare än vad vi räknat med. Med underliggande fundamentala faktorer talandes för högre priser samt att volymen fallit kraftigt under korrektionen kvarstår vår positiva vy. Idealt ska priset nu börja stiga från stödet vid $125.95 – 127.49.

OBSERVATIONER

- ICO pekade i sin senaste rapport på ett ökat skördeunderskott i år.

- Osäkerheten är dock stor hur mycket som kan kompenseras via ”okända” lager.

- Det politiska läget i Brasilien förvärras hela tiden vilket kan komma att ge störningar i både utbud och utskeppning.

- El Niňo har gjort att växterna generellt är i sämre skick och därför förväntas ge en mindre avkastning.

- El Niňo klingar allt tydligare av (havsytetemperaturen i Stilla havet har på några månader fallit med cirka 1.5 grad (av de 3 graders uppgång som fenomenet orsakat).

REKOMMENDATION

- BULL KAFFE X4 S – stopp under 125.5.

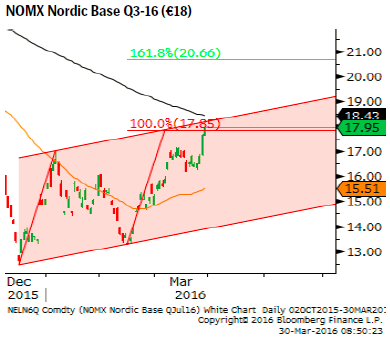

AKTUELLA REKOMMENDATIONER

[box]SEB Veckobrev Veckans råvarukommentar är producerat av SEB:s Commodities Sales desk och publiceras i samarbete och med tillstånd på Råvarumarknaden.se[/box]

KÄLLOR

Bloomberg, Reuters, SEB

VILLKOR

För varje enskilt certifikat/mini future finns Slutliga Villkor som anger de fullständiga villkoren. Slutliga Villkor finns tillgängligt på kurssidan för respektive certifikat/mini future på www.seb.se, Börs & finans, fliken Strukturerade placeringar.

RISKER

En sammanfattning av de risker som är förknippade med Börshandlade certifikat generellt finns i Produktbroschyren för respektive certifikat eller mini future som är tillgängligt på seb.se/cert respektive seb.se/mini. För en fullständig bild av riskerna behöver du ta del av SEB:s offentliggjorda Grundprospekt för Certifikat- och Warrantprogram som är publicerat på www.seb.se/cert respektive seb.se/mini.

DISCLAIMER

Detta marknadsföringsmaterial, framtaget av SEB:s Commodities Sales desk, har upprättats enbart i informationssyfte.

Även om innehållet är baserat på källor som SEB bedömt som tillförlitliga ansvarar SEB inte för fel eller brister i informationen. Den utgör inte oberoende, objektiv investeringsanalys och skyddas därför inte av de bestämmelser som SEB har infört för att förebygga potentiella intressekonflikter. Yttranden från SEB:s Commodities Sales desk kan vara oförenliga med tidigare publicerat material från SEB, då den senare hänvisas uppmanas du att läsa den fullständiga rapporten innan någon åtgärd vidtas.

Dokumentationen utgör inte någon investeringsrådgivning och tillhandahålls till dig utan hänsyn till dina investeringsmål. Du uppmanas att självständigt bedöma och komplettera uppgifterna i denna dokumentation och att basera dina investeringsbeslut på material som bedöms erforderligt. Alla framåtblickande uttalanden, åsikter och förväntningar är föremål för risker, osäkerheter och andra faktorer och kan orsaka att det faktiska resultatet avviker väsentligt från det förväntade. Historisk avkastning är ingen garanti för framtida resultat. Detta dokument utgör inte ett erbjudande att teckna några värdepapper eller andra finansiella instrument. SEB svarar inte för förlust eller skada – direkt eller indirekt, eller av vad slag det vara må – som kan uppkomma till följd av användandet av detta material eller dess innehåll.

Observera att det kan förekomma att SEB, dess ledamöter, dess anställda eller dess moder- och/eller dotterbolag vid olika tillfällen innehar, har innehaft eller kommer att inneha aktier, positioner, rådgivningsuppdrag i samband med corporate finance-transaktioner, investment- eller merchantbanking-uppdrag och/eller lån i de bolag/finansiella instrument som nämns i materialet.

Materialet är avsett för mottagaren, all spridning, distribuering mångfaldigande eller annan användning av detta meddelande får inte ske utan SEB:s medgivande. Materialet riktar sig inte till personer vars medverkan kräver ytterligare prospekt, registrerings- eller andra åtgärder än vad som följer av svensk rätt. Det åligger var och en att iaktta sådana restriktioner. Materialet får inte distribueras i eller till land där distribution kräver ovan nämnda åtgärder eller strider mot reglering i sådant land. Materialet riktar sig således inte till fysiska eller juridiska personer hemmahörande i USA eller i något annat land där publicering eller tillhandahållande av materialet är förbjudet eller strider mot tillämpliga bestämmelser i landet.

Oaktat detta får SEB tillåta omfördelning av materialet till utvald tredje part i enlighet med gällande avtal. Materialet får inte spridas till fysiska eller juridiska personer som är medborgare eller har hemvist i ett land där sådan spridning är otillåten enligt tillämplig lag eller annan bestämmelse.

Skandinaviska Enskilda Banken AB (publ) är ett publikt aktiebolag och står under tillsyn av Finansinspektionen samt de lokala finansiella tillsynsmyndigheter i varje jurisdiktionen där SEB har filial eller dotterbolag.

Analys

The Mid-East anchor dragging crude oil lower

When it starts to move lower it moves rather quickly. Gaza, China, IEA. Brent crude is down 2.1% today to $62/b after having traded as high as $66.58/b last Thursday and above $70/b in late September. The sell-off follows the truce/peace in Gaze, a flareup in US-China trade and yet another bearish oil outlook from the IEA.

A lasting peace in Gaze could drive crude oil at sea to onshore stocks. A lasting peace in Gaza would probably calm down the Houthis and thus allow more normal shipments of crude oil to sail through the Suez Canal, the Red Sea and out through the Bab-el-Mandeb Strait. Crude oil at sea has risen from 48 mb in April to now 91 mb versus a pre-Covid normal of about 50-60 mb. The rise to 91 mb is probably the result of crude sailing around Africa to be shot to pieces by the Houthis. If sailings were to normalize through the Suez Canal, then it could free up some 40 mb in transit at sea moving onshore into stocks.

The US-China trade conflict is of course bearish for demand if it continues.

Bearish IEA yet again. Getting closer to 2026. Credibility rises. We expect OPEC to cut end of 2025. The bearish monthly report from the IEA is what it is, but the closer we get to 2026, the more likely the IEA is of being ball-park right in its outlook. In its monthly report today the IEA estimates that the need for crude oil from OPEC in 2026 will be 25.4 mb/d versus production by the group in September of 29.1 mb/d. The group thus needs to do some serious cutting at the end of 2025 if it wants to keep the market balanced and avoid inventories from skyrocketing. Given that IEA is correct that is. We do however expect OPEC to implement cuts to avoid a large increase in inventories in Q1-26. The group will probably revert to cuts either at its early December meeting when they discuss production for January or in early January when they discuss production for February. The oil price will likely head yet lower until the group reverts to cuts.

Dubai: The Mid-East anchor dragging crude oil lower. Surplus emerging in Mid-East pricing. Crude oil prices held surprisingly strong all through the summer. A sign and a key source of that strength came from the strength in the front-end backwardation of the Dubai crude oil curve. It held out strong from mid-June and all until late September with an average 1-3mth time-spread premium of $1.8/b from mid-June to end of September. The 1-3mth time-spreads for Brent and WTI however were in steady deterioration from late June while their flat prices probably were held up by the strength coming from the Persian Gulf. Then in late September the strength in the Dubai curve suddenly collapsed. Since the start of October it has been weaker than both the Brent and the WTI curves. The Dubai 1-3mth time-spread now only stands at $0.25/b. The Middle East is now exporting more as it is producing more and also consuming less following elevated summer crude burn for power (Aircon) etc.

The only bear-element missing is a sudden and solid rise in OECD stocks. The only thing that is missing for the bear-case everyone have been waiting for is a solid, visible rise in OECD stocks in general and US oil stocks specifically. So watch out for US API indications tomorrow and official US oil inventories on Thursday.

No sign of any kind of fire-sale of oil from Saudi Arabia yet. To what we can see, Saudi Arabia is not at all struggling to sell its oil. It only lowered its Official Selling Prices (OSPs) to Asia marginally for November. A surplus market + Saudi determination to sell its oil to the market would normally lead to a sharp lowering of Saudi OSPs to Asia. Not yet at least and not for November.

The 5yr contract close to fixed at $68/b. Of importance with respect to how far down oil can/will go. When the oil market moves into a surplus then the spot price starts to trade in a large discount to the 5yr contract. Typically $10-15/b below the 5yr contract on average in bear-years (2009, 2015, 2016, 2020). But the 5yr contract is usually pulled lower as well thus making this approach a moving target. But the 5yr contract price has now been rock solidly been pegged to $68/b since 2022. And in the 2022 bull-year (Brent spot average $99/b), the 5yr contract only went to $72/b on average. If we assume that the same goes for the downside and that 2026 is a bear-year then the 5yr goes to $64/b while the spot is trading at a $10-15/b discount to that. That would imply an average spot price next year of $49-54/b. But that is if OPEC doesn’t revert to cuts and instead keeps production flowing. We think OPEC(+) will trim/cut production as needed into 2026 to prevent a huge build-up in global oil stocks and a crash in prices. But for now we are still heading lower. Into the $50ies/b.

Analys

More weakness and lower price levels ahead, but the world won’t drown in oil in 2026

Some rebound but not much. Brent crude rebounded 1.5% yesterday to $65.47/b. This morning it is inching 0.2% up to $65.6/b. The lowest close last week was on Thursday at $64.11/b.

The curve structure is almost as week as it was before the weekend. The rebound we now have gotten post the message from OPEC+ over the weekend is to a large degree a rebound along the curve rather than much strengthening at the front-end of the curve. That part of the curve structure is almost as weak as it was last Thursday.

We are still on a weakening path. The message from OPEC+ over the weekend was we are still on a weakening path with rising supply from the group. It is just not as rapidly weakening as was feared ahead of the weekend when a quota hike of 500 kb/d/mth for November was discussed.

The Brent curve is on its way to full contango with Brent dipping into the $50ies/b. Thus the ongoing weakening we have had in the crude curve since the start of the year, and especially since early June, will continue until the Brent crude oil forward curve is in full contango along with visibly rising US and OECD oil inventories. The front-month Brent contract will then flip down towards the $60/b-line and below into the $50ies/b.

At what point will OPEC+ turn to cuts? The big question then becomes: When will OPEC+ turn around to make some cuts? At what (price) point will they choose to stabilize the market? Because for sure they will. Higher oil inventories, some more shedding of drilling rigs in US shale and Brent into the 50ies somewhere is probably where the group will step in.

There is nothing we have seen from the group so far which indicates that they will close their eyes, let the world drown in oil and the oil price crash to $40/b or below.

The message from OPEC+ is also about balance and stability. The world won’t drown in oil in 2026. The message from the group as far as we manage to interpret it is twofold: 1) Taking back market share which requires a lower price for non-OPEC+ to back off a bit, and 2) Oil market stability and balance. It is not just about 1. Thus fretting about how we are all going to drown in oil in 2026 is totally off the mark by just focusing on point 1.

When to buy cal 2026? Before Christmas when Brent hits $55/b and before OPEC+ holds its last meeting of the year which is likely to be in early December.

Brent crude oil prices have rebounded a bit along the forward curve. Not much strengthening in the structure of the curve. The front-end backwardation is not much stronger today than on its weakest level so far this year which was on Thursday last week.

The front-end backwardation fell to its weakest level so far this year on Thursday last week. A slight pickup yesterday and today, but still very close to the weakest year to date. More oil from OPEC+ in the coming months and softer demand and rising inventories. We are heading for yet softer levels.

Analys

A sharp weakening at the core of the oil market: The Dubai curve

Down to the lowest since early May. Brent crude has fallen sharply the latest four days. It closed at USD 64.11/b yesterday which is the lowest since early May. It is staging a 1.3% rebound this morning along with gains in both equities and industrial metals with an added touch of support from a softer USD on top.

What stands out the most to us this week is the collapse in the Dubai one to three months time-spread.

Dubai is medium sour crude. OPEC+ is in general medium sour crude production. Asian refineries are predominantly designed to process medium sour crude. So Dubai is the real measure of the balance between OPEC+ holding back or not versus Asian oil demand for consumption and stock building.

A sharp weakening of the front-end of the Dubai curve. The front-end of the Dubai crude curve has been holding out very solidly throughout this summer while the front-end of the Brent and WTI curves have been steadily softening. But the strength in the Dubai curve in our view was carrying the crude oil market in general. A source of strength in the crude oil market. The core of the strength.

The now finally sharp decline of the front-end of the Dubai crude curve is thus a strong shift. Weakness in the Dubai crude marker is weakness in the core of the oil market. The core which has helped to hold the oil market elevated.

Facts supports the weakening. Add in facts of Iraq lifting production from Kurdistan through Turkey. Saudi Arabia lifting production to 10 mb/d in September (normal production level) and lifting exports as well as domestic demand for oil for power for air con is fading along with summer heat. Add also in counter seasonal rise in US crude and product stocks last week. US oil stocks usually decline by 1.3 mb/week this time of year. Last week they instead rose 6.4 mb/week (+7.2 mb if including SPR). Total US commercial oil stocks are now only 2.1 mb below the 2015-19 seasonal average. US oil stocks normally decline from now to Christmas. If they instead continue to rise, then it will be strongly counter seasonal rise and will create a very strong bearish pressure on oil prices.

Will OPEC+ lift its voluntary quotas by zero, 137 kb/d, 500 kb/d or 1.5 mb/d? On Sunday of course OPEC+ will decide on how much to unwind of the remaining 1.5 mb/d of voluntary quotas for November. Will it be 137 kb/d yet again as for October? Will it be 500 kb/d as was talked about earlier this week? Or will it be a full unwind in one go of 1.5 mb/d? We think most likely now it will be at least 500 kb/d and possibly a full unwind. We discussed this in a not earlier this week: ”500 kb/d of voluntary quotas in October. But a full unwind of 1.5 mb/d”

The strength in the front-end of the Dubai curve held out through summer while Brent and WTI curve structures weakened steadily. That core strength helped to keep flat crude oil prices elevated close to the 70-line. Now also the Dubai curve has given in.

Brent crude oil forward curves

Total US commercial stocks now close to normal. Counter seasonal rise last week. Rest of year?

Total US crude and product stocks on a steady trend higher.

-

Nyheter4 veckor sedan

Nyheter4 veckor sedanKinas elproduktion slog nytt rekord i augusti, vilket även kolkraft gjorde

-

Nyheter4 veckor sedan

Nyheter4 veckor sedanTyskland har så höga elpriser att företag inte har råd att använda elektricitet

-

Nyheter3 veckor sedan

Nyheter3 veckor sedanOPEC+ missar produktionsmål, stöder oljepriserna

-

Nyheter3 veckor sedan

Nyheter3 veckor sedanEtt samtal om guld, olja, fjärrvärme och förnybar energi

-

Analys4 veckor sedan

Analys4 veckor sedanBrent crude ticks higher on tension, but market structure stays soft

-

Analys3 veckor sedan

Analys3 veckor sedanAre Ukraine’s attacks on Russian energy infrastructure working?

-

Nyheter2 veckor sedan

Nyheter2 veckor sedanGuld nära 4000 USD och silver 50 USD, därför kan de fortsätta stiga

-

Nyheter3 veckor sedan

Nyheter3 veckor sedanGuldpriset uppe på nya höjder, nu 3750 USD