Analys

SEB Råvarubrev 3 maj 2016

En pressad dollar, men hur länge till?

En pressad dollar, men hur länge till?

MARKNADEN I KORTHET

Riskaptiten har varit lite blandad med aktier, obligationer och dollar på ett sluttande plan. Råvaror och råvaruaktier har dock fortsatt att visa styrka. Kinesiska åtgärder för att stävja ”överspekulation” i råvaror har sjösatts och flera åtgärder riskerar att introduceras om inte önskad effekt infinner sig.

Råvaror: Oljan fortsatte upp till $48/fat området där vi finner ett kluster av motstånd (volatilitetskanal, priskanaltak m.m.) Guld och silver fortsatte stiga vilket gjorde vårt rekylscenario (huvud/skuldra topp i guld) obsolet. Silver fortsatte att överglänsa guldet. Basmetaller steg i den dollarnegativa miljön. Jordbruksprodukter som sojabönor och ris fortsatte att stiga och majs fortsatte sin återhämtning. Kaffe fortsätter dock att se svagt ut.

Valuta: Dollarn fortsatte, lite förvånande för oss, att ta stryk förra veckan, men en botten borde nu inte vara långt borta. Framför allt tappade dollarn mot yenen efter att Bank of Japan lämnat räntorna oförändrade (marknaden trodde på ytterligare negativa räntor) men även euron stärkte på sig och avslutade april med den högsta månadsstängningen sedan december 2014. Australien sänkte räntan med 0,25% till 1,75% vilket pressare en redan fallande kurs.

Börser: Överlag en lite tyngre vecka med framför allt fallande priser under slutet av veckan. S&P 500 gjorde för första gången på ett tag en lägre topp så mer svaghet är trolig i närtid. Nikkei255 har fallit tillbaka pga. den starkare yenen men så länge vi håller oss kvar över 15,471 så ser vi nedgången som temporär.

Räntor: Långa fortsatte att stiga förra veckan och som tidigare så är det i Europa som räntorna fram för allt stiger. T.ex. så fyrfaldigades räntan, från 0.07 till 0.30 %, på den tyska 10-åriga Bunden. Den krympande skillnaden mellan amerikanska och tyska räntor ligger också sannolikt bakom åtminstone en del av den dollarförsvagning vi sett under våren.

OBSERVATIONER I SAMMANDRAG

- Brentoljan har nu nått kanaltaket så nu för vi se om vi är mogna för en korrektion.

- Elpriset (Kv3 2016) har stabiliserats.

- Guldets starka prisutveckling har överraskat oss men nytt rekylförsök troligt inom kort.

- Silver har om något gått ännu starkare än guldet, vilket det ju också finns fog för.

- Guld/silver relationen har på längre sikt mycket kvar att ge så fortsatt övervikta silver.

- Priset på ris har rusat på torkan i Asien.

- Dollarutvecklingen har varit överraskande negativ.

- Majs fortsätter att återhämta sig efter förr förra fredagens ras.

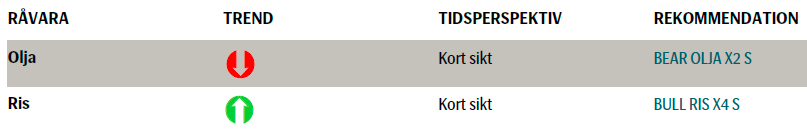

VECKANS NYA REKOMMENDATIONER

En placering i certifikat och warranter är förknippat med risker. Du kan förlora hela ditt investerade kapital. Läs mer om riskerna i SEB:s offentliggjorda Grundprospekt för certifikat- och warrantprogram på seb.se/cert eller seb.se/mini

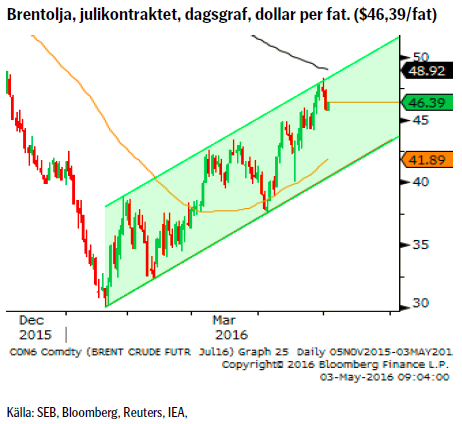

OLJA BRENT

Just nu verkar det stå och väga mellan ett fortsatt positivt sentiment och hårda fakta såsom fortsatt ökande produktion och stigande lager. Vi tror att verkligheten dock kommer att ta överhanden utlösandes en korrektion ned mot $40,05 eller t.o.m. $37ish varför vi intar en lätt negativ vy för de kommande veckorna.

Just nu verkar det stå och väga mellan ett fortsatt positivt sentiment och hårda fakta såsom fortsatt ökande produktion och stigande lager. Vi tror att verkligheten dock kommer att ta överhanden utlösandes en korrektion ned mot $40,05 eller t.o.m. $37ish varför vi intar en lätt negativ vy för de kommande veckorna.

OBSERVATIONER

- Oljepriset tillbaka till kontango efter att junikontraktet förfallit.

- Risken för produktionsstörningar i Venezuela ökar givet både den ekonomiska och politiska utvecklingen.

- OPEC’s utbud ökade under april till den högsta produktionen sedan 1989 (enligt Bloomberg).

- Överutbudet av bensin och diesel (ny raff-kapacitet från framför allt Mellanöstern och Asien) bör pressa crack-marginalerna vilket kan komma att minska efterfrågan på olja.

- Antalet riggar föll förra veckan med ytterligare 11stycken (till 332 stycken).

- Den amerikanska produktionen fortsätter att falla.

- Lagren är fortsatt mycket stora och flytande lager (tankers) fortsätter att öka se t.ex. uppankrade tankers utanför Singapore. (http://www.marinetraffic.com/en/ais/home/centerx:104/centery:1/zoom:10 )

- Saudisk produktion ökar men i huvudsak för att möta uppgången av domestik efterfrågan under sommaren (luftkonditioneringen under sommaren kräver 300-500,000 fat mer per dag beroende på när Ramadan infaller).

- Den långa nettopositioneringen i USA ökade inte under förra veckan

- Det historiska säsongsmönstret pekar mot en pristopp under vår – tidig sommar.

- Tekniskt är oljan kraftigt överköpt.

REKOMMENDATION

- BEAR OLJA X2 S

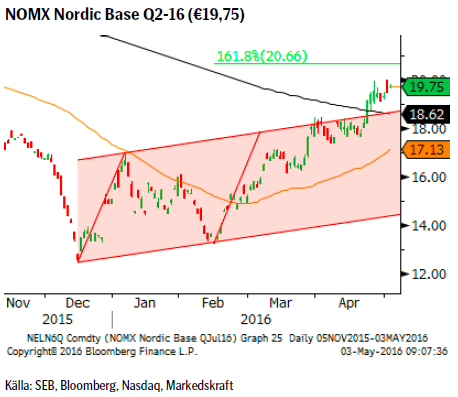

EL

Elpriset är mer eller mindre oförändrat sedan förra veckan. Flera tecken kan nu skönjas om att uppgången åtminstone har tagit en paus. Oljepriset har glidit ner något från den senaste toppen och utsläppsrätterna har fallit rätt kraftigt sedan mitten på förra veckan. Dock får elpriset stöd från ett ökat underskott i hydrobalansen samt ett torrare väder än normalt.

Elpriset är mer eller mindre oförändrat sedan förra veckan. Flera tecken kan nu skönjas om att uppgången åtminstone har tagit en paus. Oljepriset har glidit ner något från den senaste toppen och utsläppsrätterna har fallit rätt kraftigt sedan mitten på förra veckan. Dock får elpriset stöd från ett ökat underskott i hydrobalansen samt ett torrare väder än normalt.

OBSERVATIONER

- Ringhals 2 har varit under renovering ett bra tag (förväntas åter i drift i mitten av september) däremot är nu också R1 ur drift för revision och beräknas åter vara i drift den 4:e juni.

- Oskarshamn 1, revison beräknas avslutad 15:e maj.

- Har än så länge lyckats hålla sig kvar ovanför det tidigare utmålade målområdet €17,85 – 19,10.

- Vattenmagasinen har sedan förra veckan fortsatt att minska och har nu en fyllnadsgrad på 34,9%. Fyllnadsgraden bör minska ytterligare då man nu kör för fullt för att ge plats för den kommande vårfloden (inflödet ökar nu snabbt).

- Underskottet i hydrobalansen ökar och det framför allt i den svenska delen av den nordiska elmarknaden.

- Vi ser nu ut att ha få en riktigt torr period kommande tio dagar med nederbörd under medel (i en normalt torr del av året).

- Det kalla vädret ger vika och vi får nu en period av övernormal (cirka 2 grader) temperatur.

- Priset på CO2 utsläppsrätter har fallit tillbaka ordentligt från toppen förra veckan.

- En möjlig dubbeltopp efter måndagens nedgång.

- Kanaltaket och 233-dagars medelvärde är två viktiga tidigare motstånd som nu agerar stöd.

- Skulle priset mot förmodan inte vända ned så återfinns ett sekundärt mål vid €20,66.

REKOMMENDATION

- Ingen rekommendation.

GULD

Just nu jagar vi fruktlöst ett köptillfälle och för just denna gång så har tillfället gått oss ur händerna. Dock anser vi att de varningstecken som vi sedan mars pekat på fortfarande är giltiga varför vi fortsätter att avvakta med att åter köpa in oss i trenden. Den egentliga skillnaden framöver är att en framtida rekyl antagligen inte kommer att nå $1191 – 1140 området utan snarare $1208 – 1191.

Just nu jagar vi fruktlöst ett köptillfälle och för just denna gång så har tillfället gått oss ur händerna. Dock anser vi att de varningstecken som vi sedan mars pekat på fortfarande är giltiga varför vi fortsätter att avvakta med att åter köpa in oss i trenden. Den egentliga skillnaden framöver är att en framtida rekyl antagligen inte kommer att nå $1191 – 1140 området utan snarare $1208 – 1191.

OBSERVATIONER

- GULD/SILVER förhållandet bröt förra veckan ned i vad som ser ut att vara en stark säljsignal GULD/köpsignal SILVER.

- Dollarnedgången har fortsatt att elda på uppgången i framför allt ädelmetaller (så gör även negativa räntor och börsosäkerhet).

- Nya guldgruvor i piplinan (t.ex. El-Limon i Mexico som förväntas tillföra 369,000uns/år när driften når full kapacitet).

- Flödet in i guldrelaterade aktier fortsätter (många prognoser är fortsatt positiva till guldet). Flödet i börshandlade fonder (ETF) svängde dock förra veckan till negativt och en av de större fonderna GDX tappade 3,25% av sitt kapital (vinsthemtagningar).

- Centralbanker i öst fortsätter att öka sina innehav.

- CoT (Commitment of Traders) rapporten visade att köparna även förra veckan fortsatte att addera till den redan långa positioneringen och den långa nettopositioneringen har nu nått sin största nivå sedan 2011 (då priset var $1900).

- Den långa CoT positioneringen är en riskfaktor.

- Tekniskt så noterar vi 1) triangeln som ofta är den sista konsolideringen i en stigningsfas och 2) den negativa divergensen dvs. högre toppar i pris, fallande toppar i MACD-indikatorn.

REKOMMENDATION

- Ingen rekommendation (BULL GULD X2 S någonstans under $1200).

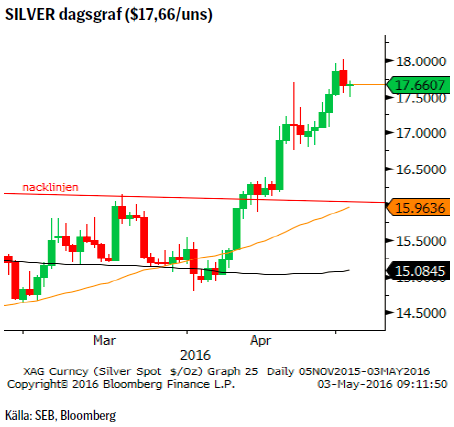

SILVER

Helt uppenbart så tog vi vinst för tidigt på förr förra veckans köprekommendation. Vår vy är att efterföljande rally för närvarande är en icke hållbar excess varför åtminstone en rekyl söderut bör vara på väg. Vi fortsätter dock att favorisera silver framför guld då det historiskt finns en tendens för silver att gå bättre än guld i ädelmetallrallyn.

Helt uppenbart så tog vi vinst för tidigt på förr förra veckans köprekommendation. Vår vy är att efterföljande rally för närvarande är en icke hållbar excess varför åtminstone en rekyl söderut bör vara på väg. Vi fortsätter dock att favorisera silver framför guld då det historiskt finns en tendens för silver att gå bättre än guld i ädelmetallrallyn.

OBSERVATIONER

- Silverproduktionen beräknas minska med upp till 5 % i år, den första nedgången sedan 2011.

- Givet de låga metallpriserna generellt så kommer få gruvor att öppnas/prospekteras kommande år och eftersom silver ofta är en biprodukt till annan gruvbrytning bör utbudet fortsätta att minska.

- Förvaltare och ETF:er är redan mycket långa (CoT visar på en historiskt lång nettopositionering).

- Guld/silver förhållandet talar för fortsatt större prisstegring för silver jämfört med guld (det förhållandet har också en tendens att visa på en starkare konjunktur).

- ETF statistik visar fortsatt flöde in i silver ETF:er (och ut ur guld dito).

- Marknaden verkar tillfälligtvis ha toppat över $17.28 motståndet varför en kortsiktigare rekyl kan förväntas.

- Tekniskt så söker vi vinsthemtagningar runt $18,34/uns.

REKOMMENDATION

- Ingen rekommendation (BULL SILVER X4 S efter nedåtrekyl).

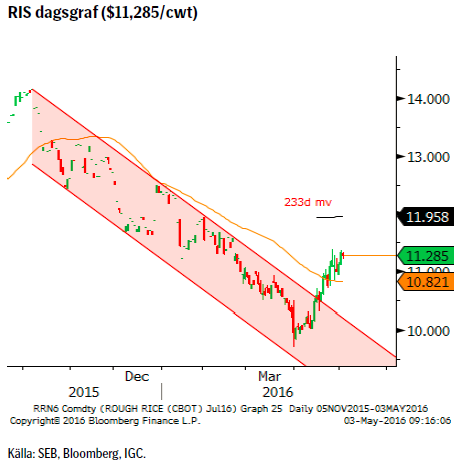

RIS

Trots att El Niňo nu mer eller mindre klingat av som väderfenomen (ytvattentemperaturen i Still havet har fallit kraftigt sedan i vintras) plågas stora delar av den Asiatiska kontinenten av värmeböljor och utdragen torka. Effekten har inte låtit vänta på sig och

Trots att El Niňo nu mer eller mindre klingat av som väderfenomen (ytvattentemperaturen i Still havet har fallit kraftigt sedan i vintras) plågas stora delar av den Asiatiska kontinenten av värmeböljor och utdragen torka. Effekten har inte låtit vänta på sig och

OBSERVATIONER

- I spåren av El Niňo plågar torkan de tre största av världens risproducenter, Indien, Thailand och Vietnam.

- Värmebölja och torka har gjort att t.ex. Mekongflodens delta mer eller mindre riskerar att torka ut (och kinesiska dammar uppströms har inte gjort situationen bättre) med vattennivåer på 90-års lägsta.

- Världsproduktionen riskerar att i år falla för första gången sedan 2010 (t.ex. har bl.a. Thailand förbjudit bönderna att bevattna risodlingarna).

- Att priset ännu inte gått upp mer beror på att lagren varit goda men IGC (Int’l Grain Council) säger att de inte räcker för evigt.

- Estimatet är att lagren faller med cirka 1/3 i år, det största uttaget på mer än decennium.

- IGC spår också att Kina för tredje året i rad kommer att behöva importera ris.

- Om situationen förvärras så finns en viss risk att vi får se en upprepning av 2008 dvs. risk för exportförbud (den gången nådde priset nästan $30/cwt innan toppen nåddes).

- Tekniskt så talar uppbrottet ur den fallande kanalen för mer prisuppgång och 233d mv torde vara nästa hållpunkt på uppsidan.

REKOMMENDATION

- BULL RIS X4

USD/SEK

Den triangulära konsolidering som vi under det senaste året navigerat efter har givet brottet av 8,0940 visat sig vara fel. Dock medför ”felet” inte någon större justering av den tänkta framtida utvecklingen. Istället för en positiv triangel arbetar vi nu med antagandet om en positiv s.k. flagga, ett vanligt fortsättningsmönster i stigande trender. Vi söker följaktligen tecken på att den underliggande uppåttrenden är på väg att fortsätta och söker primärt en vändning (och ett köp) i området runt 7,89. När vi finner någon form av mer trovärdiga tecken på vändning så återkommer vi med en BULL USDSEK X4 S rekommendation.

Den triangulära konsolidering som vi under det senaste året navigerat efter har givet brottet av 8,0940 visat sig vara fel. Dock medför ”felet” inte någon större justering av den tänkta framtida utvecklingen. Istället för en positiv triangel arbetar vi nu med antagandet om en positiv s.k. flagga, ett vanligt fortsättningsmönster i stigande trender. Vi söker följaktligen tecken på att den underliggande uppåttrenden är på väg att fortsätta och söker primärt en vändning (och ett köp) i området runt 7,89. När vi finner någon form av mer trovärdiga tecken på vändning så återkommer vi med en BULL USDSEK X4 S rekommendation.

OBSERVATIONER

- Riksbanken har fortsatt att varna för ytterligare åtgärder (valutainterventioner?) om kronan förstärks för mycket för fort.

- Troligtvis en ökad räntespread då FED förväntas fortsätta att höja sin styrränta.

- Möjlig dubbelbotten i KIX index (konjunkturinstitutets handelsvägda kronindex som används av Riksbanken).

- Marknadens positionering i USD (CoT report) visar att den aggregerade långa nettopositionen kraftigt har krympt under våren.

- Tekniskt sett är marknaden kraftigt översåld.

REKOMMENDATION

- Ingen rekommendation

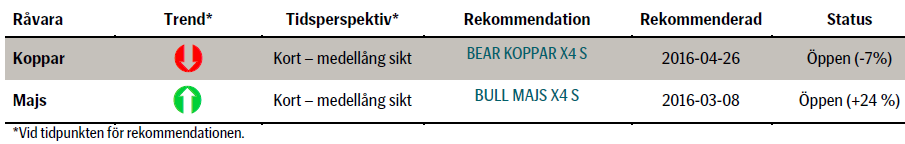

AKTUELLA REKOMMENDATIONER

Koppar bör stoppas ut om priset på underliggande (koppar 3m LME) stiger över $5138/t.

Majs ser ut att ha mer uppsidespotential (efter att ha lämnat en stark månadsköpsignal under april) varför vi ligger kvar med vår rekommendation.

[box]SEB Veckobrev Veckans råvarukommentar är producerat av SEB:s Commodities Sales desk och publiceras i samarbete och med tillstånd på Råvarumarknaden.se[/box]

KÄLLOR

Bloomberg, Reuters, SEB

VILLKOR

För varje enskilt certifikat/mini future finns Slutliga Villkor som anger de fullständiga villkoren. Slutliga Villkor finns tillgängligt på kurssidan för respektive certifikat/mini future på www.seb.se, Börs & finans, fliken Strukturerade placeringar.

RISKER

En sammanfattning av de risker som är förknippade med Börshandlade certifikat generellt finns i Produktbroschyren för respektive certifikat eller mini future som är tillgängligt på seb.se/cert respektive seb.se/mini. För en fullständig bild av riskerna behöver du ta del av SEB:s offentliggjorda Grundprospekt för Certifikat- och Warrantprogram som är publicerat på www.seb.se/cert respektive seb.se/mini.

DISCLAIMER

Detta marknadsföringsmaterial, framtaget av SEB:s Commodities Sales desk, har upprättats enbart i informationssyfte.

Även om innehållet är baserat på källor som SEB bedömt som tillförlitliga ansvarar SEB inte för fel eller brister i informationen. Den utgör inte oberoende, objektiv investeringsanalys och skyddas därför inte av de bestämmelser som SEB har infört för att förebygga potentiella intressekonflikter. Yttranden från SEB:s Commodities Sales desk kan vara oförenliga med tidigare publicerat material från SEB, då den senare hänvisas uppmanas du att läsa den fullständiga rapporten innan någon åtgärd vidtas.

Dokumentationen utgör inte någon investeringsrådgivning och tillhandahålls till dig utan hänsyn till dina investeringsmål. Du uppmanas att självständigt bedöma och komplettera uppgifterna i denna dokumentation och att basera dina investeringsbeslut på material som bedöms erforderligt. Alla framåtblickande uttalanden, åsikter och förväntningar är föremål för risker, osäkerheter och andra faktorer och kan orsaka att det faktiska resultatet avviker väsentligt från det förväntade. Historisk avkastning är ingen garanti för framtida resultat. Detta dokument utgör inte ett erbjudande att teckna några värdepapper eller andra finansiella instrument. SEB svarar inte för förlust eller skada – direkt eller indirekt, eller av vad slag det vara må – som kan uppkomma till följd av användandet av detta material eller dess innehåll.

Observera att det kan förekomma att SEB, dess ledamöter, dess anställda eller dess moder- och/eller dotterbolag vid olika tillfällen innehar, har innehaft eller kommer att inneha aktier, positioner, rådgivningsuppdrag i samband med corporate finance-transaktioner, investment- eller merchantbanking-uppdrag och/eller lån i de bolag/finansiella instrument som nämns i materialet.

Materialet är avsett för mottagaren, all spridning, distribuering mångfaldigande eller annan användning av detta meddelande får inte ske utan SEB:s medgivande. Materialet riktar sig inte till personer vars medverkan kräver ytterligare prospekt, registrerings- eller andra åtgärder än vad som följer av svensk rätt. Det åligger var och en att iaktta sådana restriktioner. Materialet får inte distribueras i eller till land där distribution kräver ovan nämnda åtgärder eller strider mot reglering i sådant land. Materialet riktar sig således inte till fysiska eller juridiska personer hemmahörande i USA eller i något annat land där publicering eller tillhandahållande av materialet är förbjudet eller strider mot tillämpliga bestämmelser i landet.

Oaktat detta får SEB tillåta omfördelning av materialet till utvald tredje part i enlighet med gällande avtal. Materialet får inte spridas till fysiska eller juridiska personer som är medborgare eller har hemvist i ett land där sådan spridning är otillåten enligt tillämplig lag eller annan bestämmelse.

Skandinaviska Enskilda Banken AB (publ) är ett publikt aktiebolag och står under tillsyn av Finansinspektionen samt de lokala finansiella tillsynsmyndigheter i varje jurisdiktionen där SEB har filial eller dotterbolag.

Analys

Sell the rally. Trump has become predictable in his unpredictability

Hesitant today. Brent jumped to an intraday high of $66.36/b yesterday after having touched an intraday low of $60.07/b on Monday as Indian and Chinese buyers cancelled some Russian oil purchases and instead redirected their purchases towards the Middle East due to the news US sanctions. Brent is falling back 0.4% this morning to $65.8/b.

It’s our strong view that the only sensible thing is to sell this rally. In all Trump’s unpredictability he has become increasingly predictable. Again and again he has rumbled about how he is going to be tough on Putin. Punish Putin if he won’t agree to peace in Ukraine. Recent rumbling was about the Tomahawk rockets which Trump threatened on 10 October and 12 October to sell/send to Ukraine. Then on 17 October he said that ”the U.S. didn’t want to give away weapons (Tomahawks) it needs”.

All of Trump’s threats towards Putin have been hot air. So far Trump’s threats have been all hot air and threats which later have evaporated after ”great talks with Putin”. After all these repetitions it is very hard to believe that this time will be any different. The new sanctions won’t take effect before 21. November. Trump has already said that: ”he was hoping that these new sanctions would be very short-lived in any case”. Come 21. November these new sanctions will either evaporate like all the other threats Trump has thrown at Putin before fading them. Or the sanctions will be postponed by another 4 weeks or 8 weeks with the appearance that Trump is even more angry with Putin. But so far Trump has done nothing that hurt Putin/Russia. We can’t imagine that this will be different. The only way forward in our view for a propre lasting peace in Ukraine is to turn Ukraine into defensive porcupine equipped with a stinging tail if need be.

China will likely stand up to Trump if new sanctions really materialize on 21 Nov. Just one country has really stood up to Trump in his tariff trade war this year: China. China has come of age and strength. I will no longer be bullied. Trump upped tariffs. China responded in kind. Trump cut China off from high-end computer chips. China put on the breaks on rare earth metals. China won’t be bullied any more and it has the power to stand up. Some Chinese state-owned companies like Sinopec have cancelled some of their Russian purchases. But China’s Foreign Ministry spokesperson Guo Jiakun has stated that China “oppose unilateral sanctions which lack a basis in international law and authorization of the UN Security Council”. Thus no one, not even the US shall unilaterally dictate China from whom they can buy oil or not. This is yet another opportunity for China to show its new strength and stand up to Trump in a show of force. Exactly how China choses to play this remains to be seen. But China won’t be bullied by over something as important as its oil purchases. So best guess here is that China will defy Trump on this. But probably China won’t need to make a bid deal over this. Firstly because these new sanctions will either evaporate as all the other threats or be postponed once we get to 21 November. Secondly because the sanctions are explicit towards US persons and companies but only ”may” be enforced versus non-US entities.

Sanctions is not a reduction in global supply of oil. Just some added layer of friction. Anyhow, the new sanctions won’t reduce the supply of Russian crude oil to the market. It will only increase the friction in the market with yet more need for the shadow fleet and ship to ship transfer of Russian oil to dodge the sanctions. If they materialize at all.

The jump in crude oil prices is probably due to redirections of crude purchases to the Mid-East and not because all speculators are now turned bullish. Has oil rallied because all speculators now suddenly have turned bullish? We don’t think so. Brent crude has probably jumped because some Indian and Chinese oil purchasers of have redirected their purchases from Russia towards the Mid-East just in case the sanctions really materializes on 21 November.

Analys

Brent crude set to dip its feet into the high $50ies/b this week

Parts of the Brent crude curve dipping into the high $50ies/b. Brent crude fell 2.3% over the week to Friday. It closed the week at $61.29/b, a slight gain on the day, but also traded to a low of $60.14/b that same day and just barely avoided trading into the $50ies/b. This morning it is risk-on in equities which seems to help industrial metals a little higher. But no such luck for oil. It is down 0.8% at $60.8/b. This week looks set for Brent crude to dip its feet in the $50ies/b. The Brent 3mth contract actually traded into the high $50ies/b on Friday.

The front-end backwardation has been on a weakening foot and is now about to fully disappear. The lowest point of the crude oil curve has also moved steadily lower and lower and its discount to the 5yr contract is now $6.8/b. A solid contango. The Brent 3mth contract did actually dip into the $50ies/b intraday on Friday when it traded to a low point of $59.93/b.

More weakness to come as lots of oil at sea comes to ports. Mid-East OPEC countries have boosted exports along with lower post summer consumption and higher production. The result is highly visibly in oil at sea which increased by 17 mb to 1,311 mb over the week to Sunday. Up 185 mb since mid-August. On its way to discharge at a port somewhere over the coming month or two.

Don’t forget that the oil market path ahead is all down to OPEC+. Remember that what is playing out in the oil market now is all by design by OPEC+. The group has decided that the unwind of the voluntary cuts is what it wants to do. In a combination of meeting demand from consumers as well as taking back market share. But we need to remember that how this plays out going forward is all at the mercy of what OPEC+ decides to do. It will halt the unwinding at some point. It will revert to cuts instead of unwind at some point.

A few months with Brent at $55/b and 40-50 US shale oil rigs kicked out may be what is needed. We think OPEC+ needs to see the exit of another 40-50 drilling rigs in the US shale oil patches to set US shale oil production on a path to of a 1 mb/d year on year decline Dec-25 to Dec-26. We are not there yet. But a 2-3 months period with Brent crude averaging $55/b would probably do it.

Oil on water increased 17 mb over the week to Sunday while oil in transit increased by 23 mb. So less oil was standing still. More was moving.

Crude oil floating storage (stationary more than 7 days). Down 11 mb over week to Sunday

The lowest point of the Brent crude oil curve versus the 5yr contract. Weakest so far this year.

Crude oil 1mth to 3mth time-spreads. Dubai held out strongly through summer, but then that center of strength fell apart in late September and has been leading weakness in crude curves lower since then.

Analys

Crude oil soon coming to a port near you

Rebounding along with most markets. But concerns over solidity of Gaza peace may also contribute. Brent crude fell 0.8% yesterday to $61.91/b and its lowest close since May this year. This morning it is bouncing up 0.9% to $62.5/b along with a softer USD amid positive sentiment with both equities and industrial metals moving higher. Concerns that the peace in Gaza may be less solid than what one might hope for also yields some support to Brent. Bets on tech stocks are rebounding, defying fears of trade war. Money moving back into markets. Gold continues upwards its strong trend and a softer dollar helps it higher today as well.

US crude & products probably rose 5.6 mb last week (API) versus a normal seasonal decline of 2.4 mb. The US API last night partial and thus indicative data for US oil inventories. Their data indicates that US crude stocks rose 7.4 mb last week, gasoline stocks rose 3.0 mb while Distillate stocks fell 4.8 mb. Altogether an increase in commercial crude and product stocks of 5.6 mb. Commercial US crude and product stocks normally decline by 2.4 mb this time of year. So seasonally adjusted the US inventories rose 8 mb last week according to the indicative numbers by the API. That is a lot. Also, the counter seasonal trend of rising stocks versus normally declining stocks this time of year looks on a solid pace of continuation. If the API is correct then total US crude and product stocks would stand 41 mb higher than one year ago and 6 mb higher than the 2015-19 average. And if we combine this with our knowledge of a sharp increase in production and exports by OPEC(+) and a large increase in oil at sea, then the current trend in US oil inventories looks set to continue. So higher stocks and lower crude oil prices until OPEC(+) switch to cuts. Actual US oil inventory data today at 18:00 CET.

US commercial crude and product stocks rising to 1293 mb in week 41 if last nights indicative numbers from API are correct.

Crude oil soon coming to a port near you. OPEC has lifted production sharply higher this autumn. At the same time demand for oil in the Middle-East has fallen as we have moved out of summer heat and crude oil burn for power for air-conditioning. The Middle-East oil producers have thus been able to lift exports higher on both accounts. Crude oil and condensates on water has shot up by 177 mb since mid-August. This oil is now on its way to ports around the world. And when they arrive, it will likely help to lift stocks onshore higher. That is probably when we will lose the last bit of front-end backwardation the the crude oil curves. That will help to drive the front-month Brent crude oil price down to the $60/b line and revisit the high $50ies/b. Then the eyes will be all back on OPEC+ when they meet in early November and then again in early December.

Crude oil and condensates at sea have moved straight up by 177 mb since mid-August as OPEC(+) has produced more, consumed less and exported more.

-

Nyheter4 veckor sedan

Nyheter4 veckor sedanOPEC+ missar produktionsmål, stöder oljepriserna

-

Nyheter3 veckor sedan

Nyheter3 veckor sedanGoldman Sachs höjer prognosen för guld, tror priset når 4900 USD

-

Nyheter3 veckor sedan

Nyheter3 veckor sedanBlykalla och amerikanska Oklo inleder ett samarbete

-

Nyheter3 veckor sedan

Nyheter3 veckor sedanGuld nära 4000 USD och silver 50 USD, därför kan de fortsätta stiga

-

Nyheter2 veckor sedan

Nyheter2 veckor sedanLeading Edge Materials är på rätt plats i rätt tid

-

Nyheter3 veckor sedan

Nyheter3 veckor sedanNytt prisrekord, guld stiger över 4000 USD

-

Nyheter3 veckor sedan

Nyheter3 veckor sedanEtt samtal om guld, olja, koppar och stål

-

Analys3 veckor sedan

Analys3 veckor sedanOPEC+ will likely unwind 500 kb/d of voluntary quotas in October. But a full unwind of 1.5 mb/d in one go could be in the cards