Analys

SEB Råvarubrev 26 april 2016

Metallrally i slutfas?

Metallrally i slutfas?

MARKNADEN I KORTHET

Riskaptiten har varit fortsatt i stigande och t.ex. St. Louis FED’s finansiella stressindex föll förra veckan tillbaka till sin lägsta nivå sedan december förra året. Riksbanken lämnade styrräntan oförändrad men utökade köpen av obligationer, effekten på kronan har dock varit försumbar. Långa räntor har fortsatt stiga på båda sidor om Atlanten men mest i Europa.

Råvaror: Oljan har fortsatt att handla relativt volatilt med ena dagen upp och nästa ned. Vår vy är dock att vi nu är nära åtminstone en temporär topp. Huvudrollen på råvaruscenen har dock fortsatt att spelas av silvret som nu också brutit en flerårig nedåttrend mot guldet. Rallyt i de flesta jordbruksprodukter (förutom sojabönor) ersattes i slutet av förra veckan av en dramatisk korrektion (vi tror dock att priserna snart är på väg upp igen). Basmetallerna och då framför allt koppar ser ut att vara nära sin korrektionstopp. Spekulation har varit en primär drivkraft vilket nu kinesiska myndigheter försöker slå ned på. Inför den kommande långhelgen i Kina riskerar vi att få se en del vinsthemtagningar.

Valuta: Dollarn återhämtade sig något under förra veckan men det uppkommande FED mötet på onsdag lär ju bli avgörande för utvecklingen under resten av veckan. Det brittiska pundet har återhämtat sig. NOK/SEK är fortsatt en möjlig bubblare men bara så om vi bryter under 0,9725.

Börser: I huvudsak en fortsatt positiv miljö dock med en viss tvekan avseende den amerikanska marknaden. Nikke225 har passerat den viktiga 17,292 punkten. MSCI tillväxtmarknadsindex visar tecken på att innevarande uppgångsfas sannolikt är klar.

Räntor: Långa räntor har fortsatt att stiga och då framför allt i Tyskland (en fyrdubbling (7 – 28 punkter) på bara två veckor).

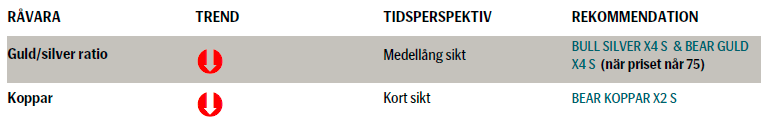

OBSERVATIONER I SAMMANDRAG

- Brentoljan är fortsatt volatil (och nära sitt kortsiktiga tak).

- Elpriset (Kv3 2016) har fortsatt att handla med en positiv underton.

- Guldets prisutveckling i slutet av förra veckan stärker oss i vår korrektionsvy.

- Silver har antagligen gått händelserna lite i förväg.

- Guld/silver relationen har lämnat en stark signal för övervikt i silver.

- Koppar bör vara i slutfasen av sin korrektiva (?) uppgång.

- Dollarutvecklingen har varit positiv men allt hänger nu på FED mötet i morgon onsdag.

VECKANS REKOMMENDATIONER

En placering i certifikat och warranter är förknippat med risker. Du kan förlora hela ditt investerade kapital. Läs mer om riskerna i SEB:s offentliggjorda Grundprospekt för certifikat- och warrantprogram på seb.se/cert eller seb.se/mini

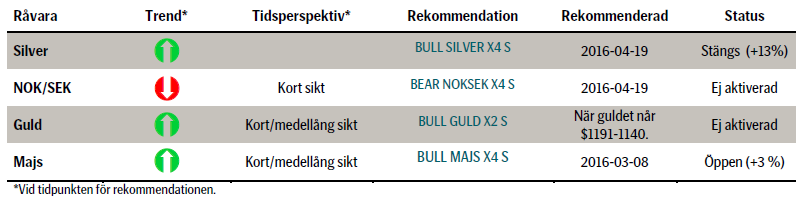

OLJA BRENT

Vare sig det misslyckade mötet i Doha eller strejken i Kuwait visade sig ha några bestående implikationer för oljepriset. Den underliggande styrkan består fortfarande och de senaste dagarnas utveckling (upp och därefter sidledes) indikerar att vi ännu inte nått vägs ände avseende prisuppgången. Givet positioneringens storlek och närheten till kanaltaket gör att vi är fortsatt avvaktande till nya köp.

Vare sig det misslyckade mötet i Doha eller strejken i Kuwait visade sig ha några bestående implikationer för oljepriset. Den underliggande styrkan består fortfarande och de senaste dagarnas utveckling (upp och därefter sidledes) indikerar att vi ännu inte nått vägs ände avseende prisuppgången. Givet positioneringens storlek och närheten till kanaltaket gör att vi är fortsatt avvaktande till nya köp.

OBSERVATIONER

- FOMC på onsdag kväll kan ge något starkare dollarrörelser beroende på om beskedet tolkas duv eller hökaktigt.

- Strejken i Kuwait blev ytterst kortvarig.

- Irans oljeproduktion ökar mycket snabbare än någon hade förväntat sig.

- Antalet riggar föll förra veckan med ytterligare åtta stycken (till 343 stycken).

- Den amerikanska produktionen fortsätter att falla och bör fortsätta att göra så (EIA prognostiserar att nedgången i maj bör hamna runt 114t fat per dag).

- Allt fler prognoser pekar mot en bättre balans under andra halvåret (fallande amerikansk produktion, ökad arabisk konsumtion (luftkonditioneringen under sommaren kräver 300-500,000 fat mer per dag beroende på när Ramadan infaller)).

- Den långa nettopositioneringen i Brent är mycket stor (408k kontrakt).

- SEB har lyft prisprognosen för kvartal två och tre med $5/fat till respektive $45 och $50/fat.

- Det historiska säsongsmönstret pekar mot en pristopp under vår – tidig sommar.

- $45,96 (förra veckans topp) och $46,63 (kanaltaket och 200d mv) är veckans viktigaste motstånd. $40,05 – 39,67 (föregående rekylbotten, 50d mv & kanalbotten) veckans viktigaste stödområde.

REKOMMENDATION

- Ingen rekommendation.

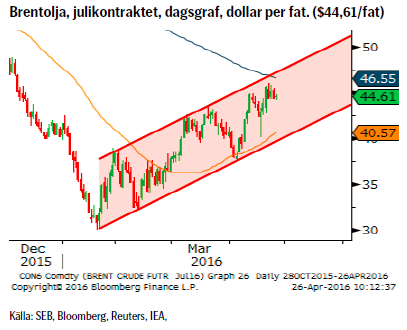

EL

Elpriset fortsatte klättra förra veckan understött av stigande olje, kol, CO2 och fraktpriser. Dessutom har ju den senaste veckan utmärkts av en något kallare än prognostiserad temperatur. Prisuppgången har tagit förnyad fart efter att marknaden nu passerat både 200dagars medelvärdet och den övre delen av den stigande kanalen. Nästa potentiella mål ligger vid €20,66. Ett fall tillbaka in i kanalen skulle vara en negativ signal indikerandes att toppen troligtvis passerats för denna gång.

Elpriset fortsatte klättra förra veckan understött av stigande olje, kol, CO2 och fraktpriser. Dessutom har ju den senaste veckan utmärkts av en något kallare än prognostiserad temperatur. Prisuppgången har tagit förnyad fart efter att marknaden nu passerat både 200dagars medelvärdet och den övre delen av den stigande kanalen. Nästa potentiella mål ligger vid €20,66. Ett fall tillbaka in i kanalen skulle vara en negativ signal indikerandes att toppen troligtvis passerats för denna gång.

OBSERVATIONER

- Befinner sig fortfarande i den övre delen av det utmålade målområdet €17,85 – 19,10.

- Vattenmagasinen har sedan förra veckan fortsatt att minska och har nu en fyllnadsgrad på 36,1%. Fyllnadsgraden bör minska ytterligare då man nu kör för fullt för att ge plats för den kommande vårfloden (inflödet ökar nu snabbt).

- Hydrobalansen närmar sig balans efter att ha legat på minussidan ett bra tag.

- Nederbörden kommande tiodagarsperiod ser ut att hamna betydligt över vad som är normalt för året.

- Det kalla vädret fortsätter men under den senare delen av prognosen något mindre så, dock fortsatt under medel.

- CO2 utsläppsrätterna har efter en paus fortsatt att stiga.

- Kanaltaket och 200-dagars medelvärde är två viktiga motstånd som nu passerats.

- Skulle priset mot förmodan inte vända i det primära målområdet så återfinns ett sekundärt mål vid €20,66.

REKOMMENDATION

- Ingen rekommendation.

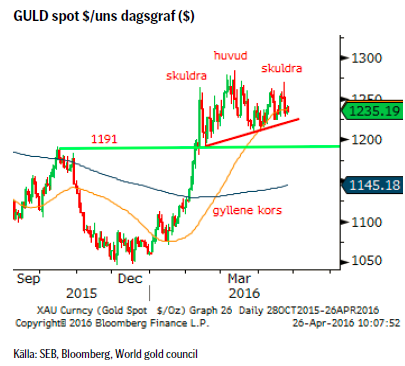

GULD

Frågan är om vi nu äntligen får se köparna kapitulera. Förra veckans rally kom snabbt av sig och förbyttes i en nedgång. Med en andra och lägre topp troligen på plats så bör snart några av de som under senare tid fortsatt att bygga upp långa positioner tvingas dra i nödbromsen. Lägg dessutom till att vi fått en kraftig säljsignal i relationen GULD/SILVER vilken bör ge ytterligare skjuts åt den förskjutning från guld till silver ETF:er som vi redan noterat under de senaste veckorna.

Frågan är om vi nu äntligen får se köparna kapitulera. Förra veckans rally kom snabbt av sig och förbyttes i en nedgång. Med en andra och lägre topp troligen på plats så bör snart några av de som under senare tid fortsatt att bygga upp långa positioner tvingas dra i nödbromsen. Lägg dessutom till att vi fått en kraftig säljsignal i relationen GULD/SILVER vilken bör ge ytterligare skjuts åt den förskjutning från guld till silver ETF:er som vi redan noterat under de senaste veckorna.

På medellång sikt är vi fortfarande positiva till guldet men vi inväntar fortsatt ett bättre läge att köpa. För den riktigt kortsiktige kvarstår definitivt möjligheten att köpa BEAR GULD X5 S för en nedgång till $1191 -$1140 (där den ska stängas).

OBSERVATIONER

- FOMC på onsdag kväll kan ge något starkare dollarrörelser beroende på om beskedet tolkas duv eller hökaktigt.

- GULD/SILVER förhållandet bröt förra veckan ned i vad som ser ut att vara en stark säljsignal GULD/köpsignal SILVER.

- Flödet in i guldrelaterade aktier fortsätter (många prognoser är fortsatt positiva till guldet). Flödet in i börshandlade fonder har dock stagnerat.

- Centralbanker i öst fortsätter att köpa, dock var kinesiska guldköp under mars de minsta på ett bra tag.

- CoT (Commitment of Traders) rapporten visade att köparna förra veckan fortsatte att addera till den redan långa positioneringen och den långa nettopositioneringen har nu nått sin största nivå sedan 2011 (då priset var $1900).

- Den långa CoT positioneringen är fortsatt riskabelt stor.

- Tekniskt bör vi fortsätta att hålla oss under $1271/uns för att möjligheten till den sökta nedgången ska kvarstå, vilket vi hittills har gjort.

- Tekniskt så har en möjlig dubbeltopp nu skapats.

- Tekniskt så skulle den möjliga huvud/skuldra toppformationen kunna (utlöses vid brott av $1208/uns) få kursen att falla ned i $1191 – 1142/uns intervallet.

REKOMMENDATION

- BULL GULD X2 S någonstans under $1200.

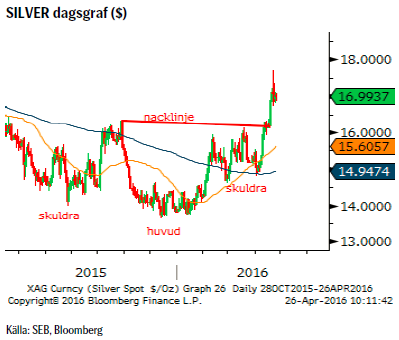

SILVER

Köpsignalen förra veckan (både mot $ såväl som mot guld) har lett till önskad utveckling men sannolikt väl snabbt varför det kortsiktigt finns en något förhöjd korrektionsrisk (ett köptillfälle om den materialiseras). Den underliggande drivkraften för den kraftiga uppgången är egentligen rätt enkel, fallande produktion och ökande efterfrågan (t.ex. i Nordamerika var efterfrågan på nypräglade silvermynt under 2015 så stor att både överprissättning och försenade leveranser inte var ovanliga).

Köpsignalen förra veckan (både mot $ såväl som mot guld) har lett till önskad utveckling men sannolikt väl snabbt varför det kortsiktigt finns en något förhöjd korrektionsrisk (ett köptillfälle om den materialiseras). Den underliggande drivkraften för den kraftiga uppgången är egentligen rätt enkel, fallande produktion och ökande efterfrågan (t.ex. i Nordamerika var efterfrågan på nypräglade silvermynt under 2015 så stor att både överprissättning och försenade leveranser inte var ovanliga).

Givet en, enligt oss, för snabb rörelse och rekordstor positionering väljer vi att ta vinst och söka ett nytt köp lite lägre.

OBSERVATIONER

- FOMC på onsdag kväll kan ge något starkare dollarrörelser beroende på om beskedet tolkas duv eller hökaktigt.

- Silverproduktionen beräknas minska med upp till 5 % i år, den första nedgången sedan 2011.

- Givet de låga metallpriserna generellt så kommer få gruvor att öppnas/prospekteras kommande år och eftersom silver ofta är en biprodukt till annan gruvbrytning bör utbudet fortsätta att minska.

- Förvaltare och ETF:er är redan mycket långa (CoT visar på en ny historiskt lång nettopositionering).

- Guld/silver förhållandet talar för fortsatt större prisstegring för silver jämfört med guld (det förhållandet har också en tendens att visa på en starkare konjunktur).

- ETF statistik visar fortsatt flöde in i silver ETF:er (och ut ur guld dito).

- Tekniskt så marknaden förra veckan lämnat flera veckobaserade köpsignaler (en första signal kom via det gyllene kors som skapades för några veckor sedan). Nästa mål återfinns vid $17.28/uns (även om vi ser potential för ytterligare uppgång under året).

- Marknaden verkar tillfälligtvis ha toppat över $17.28 motståndet varför en kortsiktigare rekyl kan förväntas.

- Viktiga stöd i området $15,90 – 15,79/uns.

REKOMMENDATION

- BULL SILVER X4 S – ta vinst o sök ett nytt köp vid 16,50.

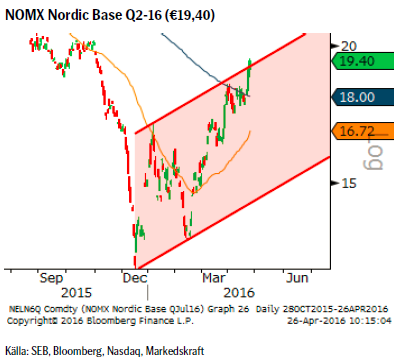

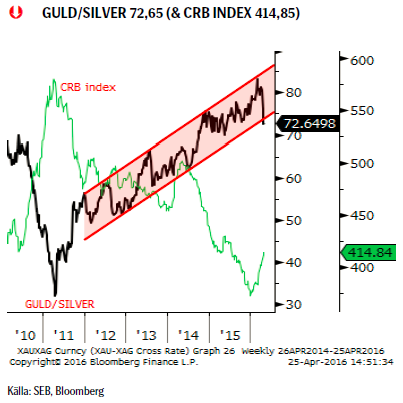

GULD/SILVER RELATION & CRB INDEX

En av förra veckans intressantaste rörelser var kanske det faktum att guld/silver (antal uns silver per ett uns guld) relationen föll ned ur en mångårig stigande kanal. Beteendet indikerar att vi nu gått in i en period där silver ska gå betydligt bättre än guld. Historiskt så har sådana perioder också visat på en tendens för att även andra råvaror då också stiger i pris. Kortsiktigt är dock nedgången för guld/silver något överdriven varför vi bör se om vi inte kan få en rekyl upp tillbaka till trendlinjen (återtesta och bekräfta) för att där gå in i en relationsaffär, kort guld – lång silver.

En av förra veckans intressantaste rörelser var kanske det faktum att guld/silver (antal uns silver per ett uns guld) relationen föll ned ur en mångårig stigande kanal. Beteendet indikerar att vi nu gått in i en period där silver ska gå betydligt bättre än guld. Historiskt så har sådana perioder också visat på en tendens för att även andra råvaror då också stiger i pris. Kortsiktigt är dock nedgången för guld/silver något överdriven varför vi bör se om vi inte kan få en rekyl upp tillbaka till trendlinjen (återtesta och bekräfta) för att där gå in i en relationsaffär, kort guld – lång silver.

OBSERVATIONER

- Ett brott ned ur en mångårig stigande kanal.

- Guld har en betydligt mer balanserad utbudssituation än silver.

- ETF flödet (ut ur guld och in i silver) stödjer det tekniska brottet.

- När silver går bättre än guld brukar råvaror generellt (CRB index) ha en tendens att också göra så.

- Silver är en relativt högbetametall återspeglandes (både ädel och industrimetall) den underliggande ekonomin.

- Tekniska indikatorer är översålda varför rekylrisken är relativt stor.

REKOMMENDATION

- GULD BEAR X4 S och SILVER BULL X4 S när förhållandet når upp till 75 (silver uns per guld uns).

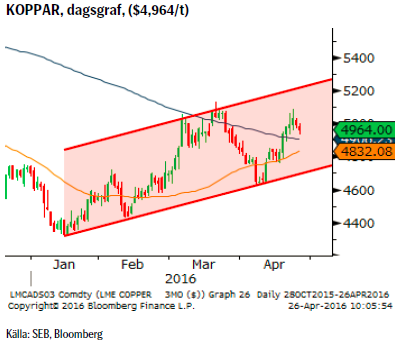

KOPPAR

Den senaste uppgången bör ses som korrektiv då den i huvudsak drivits av bättre kinesisk fastighetsdata (denna gång är de stigande priserna till en betydligt större del driven av lån/billiga pengar) samt en ökning av spekulativa köp (som de kinesiska myndigheterna nu försöker dämpa med olika åtgärder) och till viss del en svagare dollar. Dessutom har vissa signaler om kommande ökade investeringar i framför allt sydamerikanska kopparfyndigheter nått marknaden (om de blir av är dock en annan fråga?).

Den senaste uppgången bör ses som korrektiv då den i huvudsak drivits av bättre kinesisk fastighetsdata (denna gång är de stigande priserna till en betydligt större del driven av lån/billiga pengar) samt en ökning av spekulativa köp (som de kinesiska myndigheterna nu försöker dämpa med olika åtgärder) och till viss del en svagare dollar. Dessutom har vissa signaler om kommande ökade investeringar i framför allt sydamerikanska kopparfyndigheter nått marknaden (om de blir av är dock en annan fråga?).

OBSERVATIONER

- Långhelg i Kina riskerar att dra ned aktiviteten denna vecka (och eventuellt nästa).

- Kinesiska börser har ökat både marginalkraven och transaktionskostnaderna för att motverka ökad spekulation.

- Stigande fastighetespriser i Kina har spätt på metallprisuppgången.

- CAT’s ordförande säger att den senaste prisuppgången på metaller vare sig är uthållig eller tillräcklig. Försäljningen av CAT’s gruvmaskiner föll för den 40:e raka månaden i mars.

- En kanadensisk rapport visar att 52 % (eller 669 stycken) av alla Kanadalistade gruvbolag är zombies (och som vi ser det så gör prisuppgången att den nödvändiga struktur-rationaliseringen bara kommer att ta längre tid).

- LME-lagren har under april så sakteliga börjat öka igen efter den kraftiga nedgången sedan skiftet januari/februari (mest beroende på att arbitraget att skeppa fysiskt koppar från LME till SHFE (Shanghai) mer eller mindre stängts.

- Tekniskt så är uppgången från början av april korrektiv så länge den inte passerar marstoppen, $5131/t.

REKOMMENDATION

- BEAR KOPPAR X2 S

AKTUELLA REKOMMENDATIONER

[box]SEB Veckobrev Veckans råvarukommentar är producerat av SEB:s Commodities Sales desk och publiceras i samarbete och med tillstånd på Råvarumarknaden.se[/box]

KÄLLOR

Bloomberg, Reuters, SEB

VILLKOR

För varje enskilt certifikat/mini future finns Slutliga Villkor som anger de fullständiga villkoren. Slutliga Villkor finns tillgängligt på kurssidan för respektive certifikat/mini future på www.seb.se, Börs & finans, fliken Strukturerade placeringar.

RISKER

En sammanfattning av de risker som är förknippade med Börshandlade certifikat generellt finns i Produktbroschyren för respektive certifikat eller mini future som är tillgängligt på seb.se/cert respektive seb.se/mini. För en fullständig bild av riskerna behöver du ta del av SEB:s offentliggjorda Grundprospekt för Certifikat- och Warrantprogram som är publicerat på www.seb.se/cert respektive seb.se/mini.

DISCLAIMER

Detta marknadsföringsmaterial, framtaget av SEB:s Commodities Sales desk, har upprättats enbart i informationssyfte.

Även om innehållet är baserat på källor som SEB bedömt som tillförlitliga ansvarar SEB inte för fel eller brister i informationen. Den utgör inte oberoende, objektiv investeringsanalys och skyddas därför inte av de bestämmelser som SEB har infört för att förebygga potentiella intressekonflikter. Yttranden från SEB:s Commodities Sales desk kan vara oförenliga med tidigare publicerat material från SEB, då den senare hänvisas uppmanas du att läsa den fullständiga rapporten innan någon åtgärd vidtas.

Dokumentationen utgör inte någon investeringsrådgivning och tillhandahålls till dig utan hänsyn till dina investeringsmål. Du uppmanas att självständigt bedöma och komplettera uppgifterna i denna dokumentation och att basera dina investeringsbeslut på material som bedöms erforderligt. Alla framåtblickande uttalanden, åsikter och förväntningar är föremål för risker, osäkerheter och andra faktorer och kan orsaka att det faktiska resultatet avviker väsentligt från det förväntade. Historisk avkastning är ingen garanti för framtida resultat. Detta dokument utgör inte ett erbjudande att teckna några värdepapper eller andra finansiella instrument. SEB svarar inte för förlust eller skada – direkt eller indirekt, eller av vad slag det vara må – som kan uppkomma till följd av användandet av detta material eller dess innehåll.

Observera att det kan förekomma att SEB, dess ledamöter, dess anställda eller dess moder- och/eller dotterbolag vid olika tillfällen innehar, har innehaft eller kommer att inneha aktier, positioner, rådgivningsuppdrag i samband med corporate finance-transaktioner, investment- eller merchantbanking-uppdrag och/eller lån i de bolag/finansiella instrument som nämns i materialet.

Materialet är avsett för mottagaren, all spridning, distribuering mångfaldigande eller annan användning av detta meddelande får inte ske utan SEB:s medgivande. Materialet riktar sig inte till personer vars medverkan kräver ytterligare prospekt, registrerings- eller andra åtgärder än vad som följer av svensk rätt. Det åligger var och en att iaktta sådana restriktioner. Materialet får inte distribueras i eller till land där distribution kräver ovan nämnda åtgärder eller strider mot reglering i sådant land. Materialet riktar sig således inte till fysiska eller juridiska personer hemmahörande i USA eller i något annat land där publicering eller tillhandahållande av materialet är förbjudet eller strider mot tillämpliga bestämmelser i landet.

Oaktat detta får SEB tillåta omfördelning av materialet till utvald tredje part i enlighet med gällande avtal. Materialet får inte spridas till fysiska eller juridiska personer som är medborgare eller har hemvist i ett land där sådan spridning är otillåten enligt tillämplig lag eller annan bestämmelse.

Skandinaviska Enskilda Banken AB (publ) är ett publikt aktiebolag och står under tillsyn av Finansinspektionen samt de lokala finansiella tillsynsmyndigheter i varje jurisdiktionen där SEB har filial eller dotterbolag.

Analys

Fear that retaliations will escalate but hopes that they are fading in magnitude

Brent crude spikes to USD 90.75/b before falling back as Iran plays it down. Brent crude fell sharply on Wednesday following fairly bearish US oil inventory data and yesterday it fell all the way to USD 86.09/b before a close of USD 87.11/b. Quite close to where Brent traded before the 1 April attack. This morning Brent spiked back up to USD 90.75/b (+4%) on news of Israeli retaliatory attack on Iran. Since then it has quickly fallen back to USD 88.2/b, up only 1.3% vs. ydy close.

The fear is that we are on an escalating tit-for-tat retaliatory path. Following explosions in Iran this morning the immediate fear was that we now are on a tit-for-tat escalating retaliatory path which in the could end up in an uncontrollable war where the US unwillingly is pulled into an armed conflict with Iran. Iran has however largely diffused this fear as it has played down the whole thing thus signalling that the risk for yet another leg higher in retaliatory strikes from Iran towards Israel appears low.

The hope is that the retaliatory strikes will be fading in magnitude and then fizzle out. What we can hope for is that the current tit-for-tat retaliatory strikes are fading in magnitude rather than rising in magnitude. Yes, Iran may retaliate to what Israel did this morning, but the hope if it does is that it is of fading magnitude rather than escalating magnitude.

Israel is playing with ”US house money”. What is very clear is that neither the US nor Iran want to end up in an armed conflict with each other. The US concern is that it involuntary is dragged backwards into such a conflict if Israel cannot control itself. As one US official put it: ”Israel is playing with (US) house money”. One can only imagine how US diplomatic phone lines currently are running red-hot with frenetic diplomatic efforts to try to defuse the situation.

It will likely go well as neither the US nor Iran wants to end up in a military conflict with each other. The underlying position is that both the US and Iran seems to detest the though of getting involved in a direct military conflict with each other and that the US is doing its utmost to hold back Israel. This is probably going a long way to convince the market that this situation is not going to fully blow up.

The oil market is nonetheless concerned as there is too much oil supply at stake. The oil market is however still naturally concerned and uncomfortable about the whole situation as there is so much oil supply at stake if the situation actually did blow up. Reports of traders buying far out of the money call options is a witness of that.

Analys

Fundamentals trump geopolitical tensions

Throughout this week, the Brent Crude price has experienced a decline of USD 3 per barrel, despite ongoing turmoil in the Middle East. Price fluctuations have ranged from highs of USD 91 per barrel at the beginning of the week to lows of USD 87 per barrel as of yesterday evening.

Following the release of yesterday’s US inventory report, Brent Crude once again demonstrated resilience against broader macroeconomic concerns, instead focusing on underlying market fundamentals.

Nevertheless, the recent drop in prices may come as somewhat surprising given the array of conflicting signals observed. Despite an increase in US inventories—a typically bearish indicator—we’ve also witnessed escalating tensions in the Middle East, coupled with the reinstatement of US sanctions on Venezuela. Furthermore, there are indications of impending sanctions on Iran in response to the recent attack on Israel.

Treasury Secretary Janet Yellen has indicated that new sanctions targeting Iran, particularly aimed at restricting its oil exports, could be announced as early as this week. As previously highlighted, we maintain the view that Iran’s oil exports remain vulnerable even without further escalation of the conflict. It appears that Israel is exerting pressure on its ally, the US, to impose stricter sanctions on Iran, an action that is unfolding before our eyes.

Iran’s current oil production stands at close to 3.2 million barrels per day. Considering additional condensate production of about 0.8 million barrels per day and subtracting domestic demand of roughly 1.8 million barrels per day, the net export of Iranian crude and condensate is approximately 2.2 million barrels per day.

However, the uncertainty surrounding the enforcement of such sanctions casts doubt on the likelihood of a complete ending of Iranian exports. Approximately 80% of Iran’s exports are directed to independent refineries in China, suggesting that US sanctions may have limited efficacy unless China complies. The prospect of China resisting US pressure on its oil imports from Iran poses a significant challenge to US sanctions enforcement efforts.

Furthermore, any shortfall resulting from sanctions could potentially be offset by other OPEC nations with spare capacity. Saudi Arabia and the UAE, for instance, can collectively produce an additional almost 3 million barrels of oil per day, although this remains a contingency measure.

In addition to developments related to Iran, the Biden administration has re-imposed restrictions on Venezuelan oil, marking the end of a six-month reprieve. This move is expected to impact flows from the South American nation.

Meanwhile, US crude inventories (excluding SPR holdings) surged by 2.7 million barrels last week (page 11 attached), reaching their highest level since June of last year. This increase coincided with a decline in measures of fuel demand (page 14 attached), underscoring a slightly weaker US market.

In summary, while geopolitical tensions persist and new rounds of sanctions are imposed, our market outlook remains intact. We maintain our forecast of an average Brent Crude price of USD 85 per barrel for the year 2024. In the short term, however, prices are expected to hover around the USD 90 per barrel mark as they navigate through geopolitical uncertainties and fundamental factors.

Analys

Brace for Covert Conflict

In the past two trading days, Brent Crude prices have fluctuated between highs of USD 92.2 per barrel and lows of USD 88.7 per barrel. Despite escalation tensions in the Middle East, oil prices have remained relatively stable over the past 24 hours. The recent barrage of rockets and drones in the region hasn’t significantly affected market sentiment regarding potential disruptions to oil supply. The key concern now is how Israel will respond: will it choose a strong retaliation to assert deterrence, risking wider regional instability, or will it revert to targeted strikes on Iran’s proxies in Lebanon, Syria, Yemen, and Iraq? While it’s too early to predict, one thing is clear: brace for increased volatility, uncertainty, and speculation.

Amidst these developments, the market continues to focus on current fundamentals rather than unfolding geopolitical risks. Despite Iran’s recent attack on Israel, oil prices have slid, reflecting a sideways or slightly bearish sentiment. This morning, oil prices stand at USD 90 per barrel, down 2.5% from Friday’s highs.

The attack

Iran’s launch of over 300 rockets and drones toward Israel marks the first direct assault from Iranian territory since 1991. However, the attack, announced well in advance, resulted in minimal damage as Israeli and allied forces intercepted nearly all projectiles. Hence, the damage inflicted was limited. The incident has prompted US President Joe Biden to urge Israel to exercise restraint, as part of broader efforts to de-escalate tensions in the Middle East.

Israel’s response remains uncertain as its war cabinet deliberates on potential courses of action. While the necessity of a response is acknowledged, the timing and magnitude remain undecided.

The attack was allegedly in retaliation for an Israeli airstrike on Iran’s consulate in Damascus, resulting in significant casualties, including a senior leader in the Islamic Revolutionary Guard Corps’ elite Quds Force. It’s notable that this marks the first direct targeting of Israel from Iranian territory, setting the stage for heightened tensions between the two nations.

Despite the scale of the attack, the vast majority of Iranian projectiles were intercepted before reaching Israeli territory. However, a small number did land, causing minor damage to a military base in the southern region.

President Biden swiftly condemned Iran’s actions and pledged to coordinate a diplomatic response with leaders from the G7 nations. The US military’s rapid repositioning of assets in the region underscores the seriousness of the situation.

Iran’s willingness to escalate tensions further depends on Israel’s response, as indicated by General Mohammad Bagheri, chief of staff of the Iranian armed forces. Meanwhile, speculation about a retaliatory attack from Israel persists.

Looking ahead, key questions remain unanswered. Will Iran launch additional attacks? How will Israel respond, and what implications will it have for the region? Moreover, how will Iran’s allies react to the escalating tensions?

Given the potential for a full-scale war between Iran and Israel, concerns about its impact on global energy markets are growing. Both the United States and China have strong incentives to reduce tensions in the region, given the destabilizing effects of a regional conflict.

Our view in conclusion

The recent escalation between Iran and Israel underscores the delicate balance of power in the volatile Middle East. With tensions reaching unprecedented levels and the specter of further escalation looming, the potential for a full-blown conflict cannot be understated. The ramifications of such a scenario would be far-reaching and could have significant implications for regional stability and global security.

Turning to the oil market, there has been much speculation about the possibility of a full-scale blockade of the Strait of Hormuz in the event of further escalation. However, at present, such a scenario remains highly speculative. Nonetheless, it is crucial to note that Iran’s oil production and exports remain at risk even without further escalation. Currently producing close to 3.2 million barrels per day, Iran has significantly increased its production from mid-2020 levels of 1.9 million barrels per day.

In response to the recent attack, Israel may exert pressure on its ally, the US, to impose stricter sanctions on Iran. The enforcement of such sanctions, particularly on Iranian oil exports, could result in a loss of anywhere between 0.5 million to 1 million barrels per day of oil supply. This would likely keep the oil market in deficit for the remainder of the year, contradicting the Biden administration’s wish to maintain oil and gasoline prices at sustainable levels ahead of the election. While other OPEC nations have spare capacity, utilizing it would tighten the global oil market even further. Saudi Arabia and the UAE, for example, could collectively produce an additional almost 3 million barrels of oil per day if necessary.

Furthermore, both Iran and the US have expressed a desire to prevent further escalation. However, much depends on Israel’s response to the recent barrage of rockets. While Israel has historically refrained from responding violently to attacks (1991), the situation remains fluid. If Israel chooses not to respond forcefully, the US may be compelled to promise stronger enforcement of sanctions on Iranian oil exports. Consequently, Iranian oil exports are at risk, regardless of whether a wider confrontation ensues in the Middle East.

Analyzing the potential impact, approximately 2.2 million barrels per day of net Iranian crude and condensate exports could be at risk, factoring in Iranian domestic demand and condensate production. The effectiveness of US sanctions enforcement, however, remains uncertain, especially considering China’s stance on Iranian oil imports.

Despite these uncertainties, the market outlook remains cautiously optimistic for now, with Brent Crude expected to hover around the USD 90 per barrel mark in the near term. Navigating through geopolitical tensions and fundamental factors, the oil market continues to adapt to evolving conflicts in the Middle East and beyond.

-

Nyheter2 veckor sedan

Nyheter2 veckor sedanGuldpriset når nytt all time high och bryter igenom 2300 USD

-

Nyheter4 veckor sedan

Nyheter4 veckor sedanGuld toppar 2200 USD per uns

-

Nyheter3 veckor sedan

Nyheter3 veckor sedanLundin Mining får köprekommendation av BMO

-

Nyheter4 veckor sedan

Nyheter4 veckor sedanVertikal prisuppgång på kakao – priset toppar nu 9000 USD

-

Nyheter4 veckor sedan

Nyheter4 veckor sedanKaffepriserna stiger på lågt utbud och stark efterfrågan

-

Nyheter2 veckor sedan

Nyheter2 veckor sedanCentralbanker fortsatte att köpa guld under februari

-

Nyheter2 veckor sedan

Nyheter2 veckor sedanHur mår den svenska skogsbraschen? Två favoritaktier

-

Nyheter2 veckor sedan

Nyheter2 veckor sedanKakaomarknaden är extrem för tillfället