Analys

SEB Råvarubrev 24 januari 2017

Trumps uttalanden tynger dollarn.

Trumps uttalanden tynger dollarn.

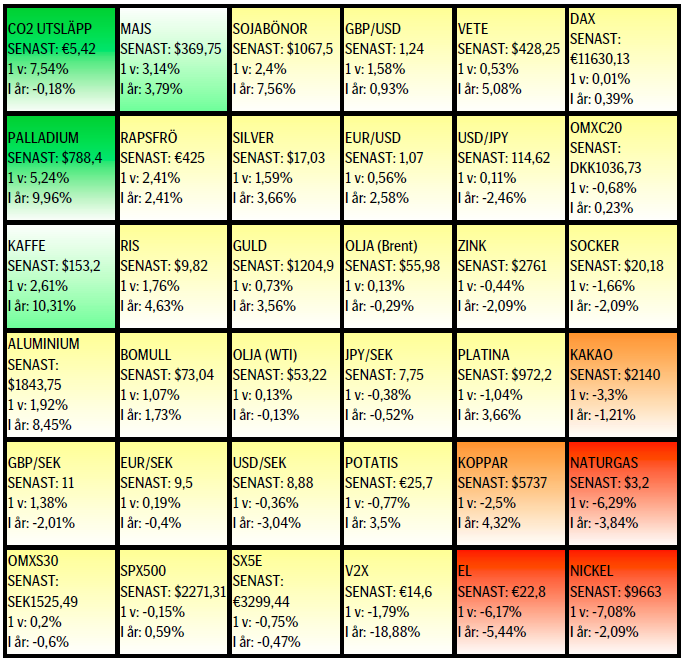

MARKNADEN I KORTHET

Som förväntat så ledde installationen av Trump som president nummer 45 till ytterligare osäkerhet. Fokus sedan installationen har svängt från infrastrukturinvesteringar (kontrolleras av kongress och senat vilket tar tid) till handelsfrågor (kontrolleras av presidenten och kan därmed omedelbart utföras) som upphävandet av TTP och kravet på omförhandlingar av NAFTA-avtalet, vilket oroar marknaden. Dessutom har Trump m.fl. i den nya administrationen pekat på en allt för stark dollar vilket också har fått kursen att back ytterligare. Den brittiska högsta domstolen fastslog idag, tisdag, att beslutet om att utlösa artikel 50, för att utlösa utträdesförhandlingarna, ska tas av parlamentet. Beslutet ger ökad osäkerhet och pundet backar följaktligen. Det kinesiska nyårsfirandet (vi går nu in i tuppens år) drar igång med nyårsafton på fredag, sedan är kineserna mer eller mindre lediga kommande vecka vilket bör ge en lugnare metallmarknad.

Råvaror: Brentoljan har fortsatt sitt meanderlopp inom det sedan tidigare frammejslade $54 – 58 intervallet. Den spekulativa långa positioneringen har nått nya rekordnivåer och detta kan komma att bli ett problem om priset inte börjar stiga inom en inte allt för avlägsen framtid. Aluminiumet har stigit kraftigt dels pga. den amerikanska tullens beslag av vad som tros vara illegalt kinesiskt aluminium via tredje land. US har också dragit Kina inför WTO avseende aluminium. Dessutom har de fruktansvärda luftföroreningarna i norra Kina gjort att det finns en risk för beordrade produktionsstopp. Guldet stängde över $1208 förra veckan vilket är medelsiktigt positivt. Majs har brutit upp ur en flera månader lång konsolidering. Järnmalmsproduktionen ökar nu när Vale’s nya projekt SD11 gjort sin första skeppning till Asien.

Valuta: Dollarn fortsätter att försvagas dels pga. uttalanden om en ohemult stark dollar men också då tillväxt och vinstutsikter i Europa förbättrats samt att inflationen i eurozonen stigit. Den svenska kronan har fortsatt att förstärkas men än är det en bit kvar innan Riksbanken börjar protestera.

Börser: De allra flesta av de större börserna befinner sig troligen i en positiv konsolidering, förväntade vinstökningar lär hålla intresset uppe. Vissa tecken finns dock på att eurozonen och tillväxtmarknader kan tänkas gå bättre än S & P 500.

Räntor: Långa räntor har stigit för mycket (det tyckte vi redan i december) och i princip har vi trampat vatten sedan mitten av december. Kortsiktigt bör vi kunna se lägre obligationsräntor.

OBSERVATIONER I SAMMANDRAG

- Olja – fortsatt intervallhandel.

- Majs – positivt momentum guidar vidare norrut.

- Guld – positiv veckostängning förra veckan.

- Sojabönor – översvämningar i Argentina håller priset uppe.

- USD/SEK – brottet under 8,99 ger ytterligare press.

- OMXS30 – 55d mv fortsätter ge stöd åt korrektionstankarna.

En placering i certifikat och warranter är förknippat med risker. Du kan förlora hela ditt investerade kapital. Läs mer om riskerna i SEB:s offentliggjorda Grundprospekt för certifikat- och warrantprogram på seb.se/cert eller seb.se/mini

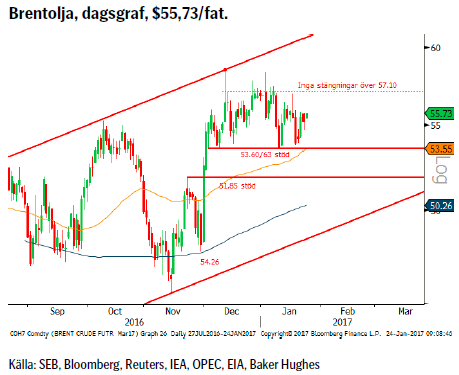

OLJA BRENT

Priset har sedan förra veckan fortsatt att handla i ett begränsat intervall. Trots detta fortsatte, efter en veckas paus, den långa spekulativa positioneringen att växa. Intressant statistik är naturligtvis den kraftiga ökningen av borriggar samt det faktum att Ryssland nu tagit över rollen från Saudierna som Kinas största leverantör. Rykten gör gällande att Ekvatorialguinea är på väg in som OPEC medlem (de deltar redan i överenskommelsen men med en ytterst marginell produktionsneddragning).

Priset har sedan förra veckan fortsatt att handla i ett begränsat intervall. Trots detta fortsatte, efter en veckas paus, den långa spekulativa positioneringen att växa. Intressant statistik är naturligtvis den kraftiga ökningen av borriggar samt det faktum att Ryssland nu tagit över rollen från Saudierna som Kinas största leverantör. Rykten gör gällande att Ekvatorialguinea är på väg in som OPEC medlem (de deltar redan i överenskommelsen men med en ytterst marginell produktionsneddragning).

Konklusion: Så länge $53,60 fungerar som golv bör ett nytt test över $57,10 förväntas (hittills har vi provat åtta gånger ovanför utan att kunna hålla kvar vid uppgången vid stängning).

OBSERVATIONER

+ Den långa (netto & brutto) ökade igen förra veckan.

+ Svagare dollar.

+ Överenskommelsen verkar fungera och Saudi verkar ha kapat sin produktion till under 10m fpd.

+ Algeriet seglar möjligtvis upp som en risk under 2017.

+ Libysk risk fortsätter att öka med allt större spänningar mellan de olika klanerna och den FN-stödda regeringen (dessutom sägs nu Ryssland söka en förhandlingsposition).

+ Situationen i Venezuela fortsätter att försämras (ett avgörande bör ske i år).

+ Tekniskt så

– Antalet borriggar i USA ökade förra veckan med 29, det högsta antalet sedan 2013 (dvs. högre produktion kv4 och framåt).

– Det har tidigare alltid ”fuskats” vid OPEC-avtal.

– Den spekulativa långa nettopositioneringen är rekordstor vilket utgör en klar risk om priset skulle börja backa.

– Fortsatt god produktivitetsutveckling hos skifferoljeproducenter (rapporter om ökad robotanvändning är en intressant utveckling).

– Amerikanska skifferoljeproducenter ökar produktionen.

– Libysk och Nigeriansk produktion kan komma att öka.

Tillgängliga certifikat:

BULL OLJA X1, X2, X4, X5, & X10 S

BEAR OLJA X1, X2, X4, X5 & X10 S

MAJS

Om botemedlet mot låga priser är låga priser så kan de senaste årens nedgång i majs mycket väl ha kommit till vägs ände och det trots de rekordlager som fyller silos runt världen. Vissa analytiker förväntar sig dock att lagren i år ska komma att börja krympa. Högre energipriser kan också komma att ge etanol ett välbehövligt lyft.

Om botemedlet mot låga priser är låga priser så kan de senaste årens nedgång i majs mycket väl ha kommit till vägs ände och det trots de rekordlager som fyller silos runt världen. Vissa analytiker förväntar sig dock att lagren i år ska komma att börja krympa. Högre energipriser kan också komma att ge etanol ett välbehövligt lyft.

Konklusion: Rallyt har fortsatt att visa styrka.

OBSERVATIONER

+ Utbrotten av ”armyworm”, larverna av en majsätande fjärilsart som drabbat Zambia, Zimbabwe och Malawi. Skulle även Sydafrika drabbas så kan läget bli prekärt.

+ Råvarufonders ombalansering i januari har troligtvis tillfört ett köpande av 60 – 100,000 kontrakt.

+ Den långa spekulativa nettopositioneringen ökade men är modest i storlek.

+ Den senaste WASDE rapporten visade på förväntningar om lägre arealer med majs 2017 (styrs till viss del om till soja).

+ Minskade kinesisk subventioner till majsodling kan komma att leda till ett större importbehov.

+ Det är väl torrt i södra Argentina (till skillnad mot den för blöta situationen i de områden där man odlar sojabönor).

+ Tekniskt sett så handlar marknaden starkt efter utbrottet av oktober/januari konsolideringen.

– Väldigt stora lager globalt. I USA de största på decennier.

– Andra skörden, Safrinha, i Brasilien förväntas för närvarande bli god.

– Lyckosamma regnförhållanden i Sydafrika för grödor sådda under hösten.

– Den allt svagare mexikanska peson kan komma att lägga hinder för amerikansk export av både majs och kött (som ju utfodras med en hel del majs).

– Tekniskt sett så kan 233d mv vid 372 ½ utgöra ett hinder.

Tillgängliga certifikat:

BULL MAJS X1 & X4 S

BEAR MAJS X2 & X4 S

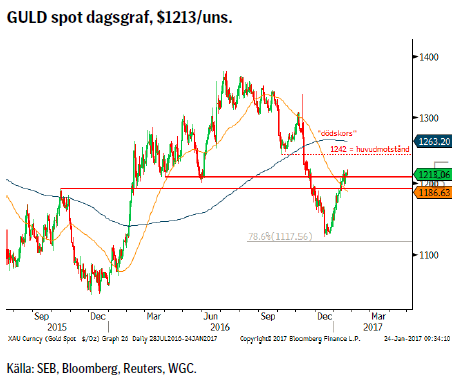

GULD

Guldpriset stängde förra veckan strax över motståndet vid $1208, något som borde vara positivt för fortsatt uppgång under våren. Kortsiktigt sett så är marknaden överköpt vilket tillsammans med den veckolånga stängningen i Kina för nyårsfirande (Tuppens år) mycket väl kan leda till en viss kortsiktigare vinsthemtagning. Även mer frekventa uttalande från Trump och den nya administrationen om att dollarn är för hög torde ge stöd åt guldet.

Guldpriset stängde förra veckan strax över motståndet vid $1208, något som borde vara positivt för fortsatt uppgång under våren. Kortsiktigt sett så är marknaden överköpt vilket tillsammans med den veckolånga stängningen i Kina för nyårsfirande (Tuppens år) mycket väl kan leda till en viss kortsiktigare vinsthemtagning. Även mer frekventa uttalande från Trump och den nya administrationen om att dollarn är för hög torde ge stöd åt guldet.

Konklusion: Fortsatt osäkerhet stödjer guldpriset.

OBSERVATIONER

+ Säsongsmässigt så är januari och februari starka månader för guld (upp 7 av de senaste 10 åren).

+ Dollarkorrektionen (eller är det vändningen?).

+ Både korta och långa spekulativa kontrakt föll under föregående mätperiod, netto blev det ett litet minus.

+ ”Trump-onomics” utgör en stor osäkerhet.

+ Ökat inflationstryck gör ”fysiska” tillgångar attraktivare.

+ Fallande produktion (peak-gold 2015).

+ Tekniskt så är vändningen upp från 78,6% nivån väldigt intressant och så är brottet över $1208.

– Stigande räntor utgör en motvind för guldpriset (men vi tror nu att de långa räntorna är mogna för en korrektion nedåt).

– Fed’s något hökaktigare hållning vid decembermötet.

– Fallande efterfrågan under kvartal tre.

– Osäkerheten om vad som sker i den Indiska marknaden efter indragningen av kontanter.

– Det kinesiska nyåret med början 28 januari kommer att minska aktiviteten i de flesta råvarumarknader.

– Tekniskt har brottet av $1208 givit grönt ljus för $1242.

Tillgängliga certifikat:

BULL GULD X1, X2, X4, X5 & X10 S

BEAR GULD X1, X2, X4, X5 & x10 S

SOJABÖNOR

Trots den kraftiga uppgången från botten in början av januari så håller sig priset kvar på relativt höga nivåer. Framför allt är det sannolikt översvämningarna i Argentina som fått marknaden att framstå som fast. Några av de högst avkastande jordarna står under vatten och troligtvis så tar det ett tag innan marken torkat ut och då kommer det med stor sannolikhet att vara för sent för att så soja på dessa marker.

Trots den kraftiga uppgången från botten in början av januari så håller sig priset kvar på relativt höga nivåer. Framför allt är det sannolikt översvämningarna i Argentina som fått marknaden att framstå som fast. Några av de högst avkastande jordarna står under vatten och troligtvis så tar det ett tag innan marken torkat ut och då kommer det med stor sannolikhet att vara för sent för att så soja på dessa marker.

Konklusion: Efter innevarande mindre(?) korrektion borde marknaden det finnas utrymme att klättra ytterligare.

OBSERVATIONER

+ Översvämningarna i norra Argentina har fått landets jordbruksdepartement att revidera ned estimaten för sådden. (planteringssäsongen i Argentina slutar normalt i mitten av januari sen måsta andra grödor väljas).

+ Den långa spekulativa nettopositioneringen har ökat (dvs. ökat köpande) men är inte på en oroande hög nivå).

+ WASDE rapporten tolkades positivt för sojabönor.

+ En tendens (hur länge?) till något svagare dollar.

+ Några utbrott av sojarost har rapporterats, sprids sporerna under den tidiga skörden kan det påverka volymer och kvalitet på de senare skördarna.

+ Kinesisk svinproduktion fortsätter att öka vilket också ökar efterfrågan på sojabönor (mycket av den ökade Amerikanska exporten bör ha hamnat i Kina).

+ Tekniskt håller vi koll på 233d mv, vilket sedan i somras har fungerat som ett dynamiskt stöd (vilket det åter visade förra veckan).

– Amerikanska sojalager nådde i december nytt rekord.

– Kinesisk produktionsareal för sojabönor förväntas att öka då sämre subsidier för majs leder till att man styr om till soja.

– Även amerikanska bönder verkar styra om majs och veteproduktion till sojabönor givet de låga priserna på de förstnämnda.

– Nya rekordskördar i Sydamerika och USA är relativt troliga under normal väderförhållanden.

– En allt för stark dollar kan försvåra amerikansk export.

– Tekniskt så flyttar vi upp huvudstödet till USc 1016.

Tillgängliga certifikat:

BULL SOJABÖNOR X1 & X4 S

BEAR SOJABÖNOR X1 & X4 S

USD/SEK

Brottet av 8,99 stödet har lett till de försäljningar som man kunde förvänta sig. Trump och hans administrations uttalanden om en för stark dollar har givit ammunition till ytterligare dollarförsäljningar. Man ska även tänka på att prognoser om en högre dollar också är en mycket stor konsensuppfattning för 2017 vilket tillsammans med en fortsatt stor aggregerad lång spekulativ dollar positionering utgör en klar risk för ytterligare korrektion (för att skaka ut de svagare, de tagna efter det amerikanska valet, av de långa dollarpositionerna).

Brottet av 8,99 stödet har lett till de försäljningar som man kunde förvänta sig. Trump och hans administrations uttalanden om en för stark dollar har givit ammunition till ytterligare dollarförsäljningar. Man ska även tänka på att prognoser om en högre dollar också är en mycket stor konsensuppfattning för 2017 vilket tillsammans med en fortsatt stor aggregerad lång spekulativ dollar positionering utgör en klar risk för ytterligare korrektion (för att skaka ut de svagare, de tagna efter det amerikanska valet, av de långa dollarpositionerna).

Konklusion: Fortsatta försäljningar skulle inte förvåna.

OBSERVATIONER

+ Trump-onomics bör leda till högre inflation.

+ Flera räntehöjningar från FED är att vänta.

+ Räntedifferensen mellan USA och Sverige bör fortsätta att öka (vilket gjort kronan till en finansieringsvaluta).

+ Fortsatt, för att inte säga konstant, kris för Italienska banker.

+ Amerikanska aktier är i ropet (alla index har gjort nya toppar).

+ Dollarcykeln (åtta årscykeln sedan 1970-talet) pekar på en ny topp under 2017.

+ Tekniskt så är trenden fortsatt positiv varför nedgången än så länge betraktas som korrektiv.

– Uttalanden från amerikansk administration om den starka dollarn.

– Stigande svensk inflation (ger minskad risk för ytterligare åtgärder från Riksbanken) men är den uthållig eller bara en tillfällig oljeeffekt?

– Hur mycket ”Trumponomics” blir det?

– Amerikanska aktier börjar se dyra ut jämfört med Europeiska.

– Det positiva säsongsmönstret är slut (nästa topp säsongsmässigt bör vara i maj).

– Tekniskt så kan brottet av 8,99 leda till ett eventuellt besök i stödområdet 8,75 – 8,70.

Tillgängliga certifikat:

BULL USDSEK X1 & X4 S

BEAR USDSEK X4 S

OMXS30 (TEKNISK UTBLICK)

Vi ligger ännu kvar i samma korrektion/konsolidering som vi befunnit oss i den senaste månaden. Om gårdagens botten inte passeras så har vi skapat en första högre botten vilket bör tolkas positivt och som ett tidigt tecken för förnyat köpande.

Vi ligger ännu kvar i samma korrektion/konsolidering som vi befunnit oss i den senaste månaden. Om gårdagens botten inte passeras så har vi skapat en första högre botten vilket bör tolkas positivt och som ett tidigt tecken för förnyat köpande.

Konklusion: 55d medelvärdet fortsätter att ge stöd åt marknaden.

OBSERVATIONER

+ En högre botten? Tjurflagga?

+ Nedgången är mycket långsammare än uppgången vilket är vanligt i korrektioner.

+ Priset ligger över 55 och 233v medelvärden.

+ Priset har brutit upp över 2015 års topplinje.

+ Mönstret av fallande toppar från våren 2015 har brutits.

+ 55 och 233d mv har nu båda två positiv lutningar och mellanrummet dem emellan ökar (= bra momentum).

+ Ett gyllene kors på plats (55d mv korsar upp över 233d mv).

+ Långsiktig dubbelbotten vid 1240/46 stödet.

– Har nått 1533/1547 motståndet och stötts bort från detta.

– Skillnaden mellan 55 och 233d mv är ovanligt stort.

– Fortsatt risk för stigande obligationsräntor (på sikt, kortsiktigt bör vi se en mindre korrektion).

– Om 55d medelvärdet skulle brytas öppnas upp för mer nedgång.

Tillgängliga certifikat:

BULL OMX X5 S

BEAR OMX X5 S

INFORMATION OM REKOMMENDATIONER

Denna publikation är ett marknadsföringsmaterial för SEBs certifikat-produkter. I och med den nya Marknadsmissbruksförordningen vilken trädde i kraft den tredje juli 2016 har vi inte längre möjlighet att inkludera investeringsrekommendationer rörande certifikat-produkterna.

UTVECKLING SENASTE VECKAN SAMT SEDAN ÅRETS BÖRJAN

[box]SEB Veckobrev Veckans råvarukommentar är producerat av SEB:s Commodities Sales desk och publiceras i samarbete och med tillstånd på Råvarumarknaden.se[/box]

KÄLLOR

Bloomberg, Reuters, SEB

VILLKOR

För varje enskilt certifikat/mini future finns Slutliga Villkor som anger de fullständiga villkoren. Slutliga Villkor finns tillgängligt på kurssidan för respektive certifikat/mini future på www.seb.se, Börs & finans, fliken Strukturerade placeringar.

RISKER

En sammanfattning av de risker som är förknippade med Börshandlade certifikat generellt finns i Produktbroschyren för respektive certifikat eller mini future som är tillgängligt på seb.se/cert respektive seb.se/mini. För en fullständig bild av riskerna behöver du ta del av SEB:s offentliggjorda Grundprospekt för Certifikat- och Warrantprogram som är publicerat på www.seb.se/cert respektive seb.se/mini.

DISCLAIMER

Detta marknadsföringsmaterial, framtaget av SEB:s Commodities Sales desk, har upprättats enbart i informationssyfte.

Även om innehållet är baserat på källor som SEB bedömt som tillförlitliga ansvarar SEB inte för fel eller brister i informationen. Den utgör inte oberoende, objektiv investeringsanalys och skyddas därför inte av de bestämmelser som SEB har infört för att förebygga potentiella intressekonflikter. Yttranden från SEB:s Commodities Sales desk kan vara oförenliga med tidigare publicerat material från SEB, då den senare hänvisas uppmanas du att läsa den fullständiga rapporten innan någon åtgärd vidtas.

Dokumentationen utgör inte någon investeringsrådgivning och tillhandahålls till dig utan hänsyn till dina investeringsmål. Du uppmanas att självständigt bedöma och komplettera uppgifterna i denna dokumentation och att basera dina investeringsbeslut på material som bedöms erforderligt. Alla framåtblickande uttalanden, åsikter och förväntningar är föremål för risker, osäkerheter och andra faktorer och kan orsaka att det faktiska resultatet avviker väsentligt från det förväntade. Historisk avkastning är ingen garanti för framtida resultat. Detta dokument utgör inte ett erbjudande att teckna några värdepapper eller andra finansiella instrument. SEB svarar inte för förlust eller skada – direkt eller indirekt, eller av vad slag det vara må – som kan uppkomma till följd av användandet av detta material eller dess innehåll.

Observera att det kan förekomma att SEB, dess ledamöter, dess anställda eller dess moder- och/eller dotterbolag vid olika tillfällen innehar, har innehaft eller kommer att inneha aktier, positioner, rådgivningsuppdrag i samband med corporate finance-transaktioner, investment- eller merchantbanking-uppdrag och/eller lån i de bolag/finansiella instrument som nämns i materialet.

Materialet är avsett för mottagaren, all spridning, distribuering mångfaldigande eller annan användning av detta meddelande får inte ske utan SEB:s medgivande. Materialet riktar sig inte till personer vars medverkan kräver ytterligare prospekt, registrerings- eller andra åtgärder än vad som följer av svensk rätt. Det åligger var och en att iaktta sådana restriktioner. Materialet får inte distribueras i eller till land där distribution kräver ovan nämnda åtgärder eller strider mot reglering i sådant land. Materialet riktar sig således inte till fysiska eller juridiska personer hemmahörande i USA eller i något annat land där publicering eller tillhandahållande av materialet är förbjudet eller strider mot tillämpliga bestämmelser i landet.

Oaktat detta får SEB tillåta omfördelning av materialet till utvald tredje part i enlighet med gällande avtal. Materialet får inte spridas till fysiska eller juridiska personer som är medborgare eller har hemvist i ett land där sådan spridning är otillåten enligt tillämplig lag eller annan bestämmelse.

Skandinaviska Enskilda Banken AB (publ) är ett publikt aktiebolag och står under tillsyn av Finansinspektionen samt de lokala finansiella tillsynsmyndigheter i varje jurisdiktionen där SEB har filial eller dotterbolag.

Analys

OPEC+ in a process of retaking market share

Oil prices are likely to fall for a fourth straight year as OPEC+ unwinds cuts and retakes market share. We expect Brent crude to average USD 55/b in Q4/25 before OPEC+ steps in to stabilise the market into 2026. Surplus, stock building, oil prices are under pressure with OPEC+ calling the shots as to how rough it wants to play it. We see natural gas prices following parity with oil (except for seasonality) until LNG surplus arrives in late 2026/early 2027.

Oil market: Q4/25 and 2026 will be all about how OPEC+ chooses to play it

OPEC+ is in a process of unwinding voluntary cuts by a sub-group of the members and taking back market share. But the process looks set to be different from 2014-16, as the group doesn’t look likely to blindly lift production to take back market share. The group has stated very explicitly that it can just as well cut production as increase it ahead. While the oil price is unlikely to drop as violently and lasting as in 2014-16, it will likely fall further before the group steps in with fresh cuts to stabilise the price. We expect Brent to fall to USD 55/b in Q4/25 before the group steps in with fresh cuts at the end of the year.

Natural gas market: Winter risk ahead, yet LNG balance to loosen from 2026

The global gas market entered 2025 in a fragile state of balance. European reliance on LNG remains high, with Russian pipeline flows limited to Turkey and Russian LNG constrained by sanctions. Planned NCS maintenance in late summer could trim exports by up to 1.3 TWh/day, pressuring EU storage ahead of winter. Meanwhile, NE Asia accounts for more than 50% of global LNG demand, with China alone nearing a 20% share (~80 mt in 2024). US shale gas production has likely peaked after reaching 104.8 bcf/d, even as LNG export capacity expands rapidly, tightening the US balance. Global supply additions are limited until late 2026, when major US, Qatari and Canadian projects are due to start up. Until then, we expect TTF to average EUR 38/MWh through 2025, before easing as the new supply wave likely arrives in late 2026 and then in 2027.

Analys

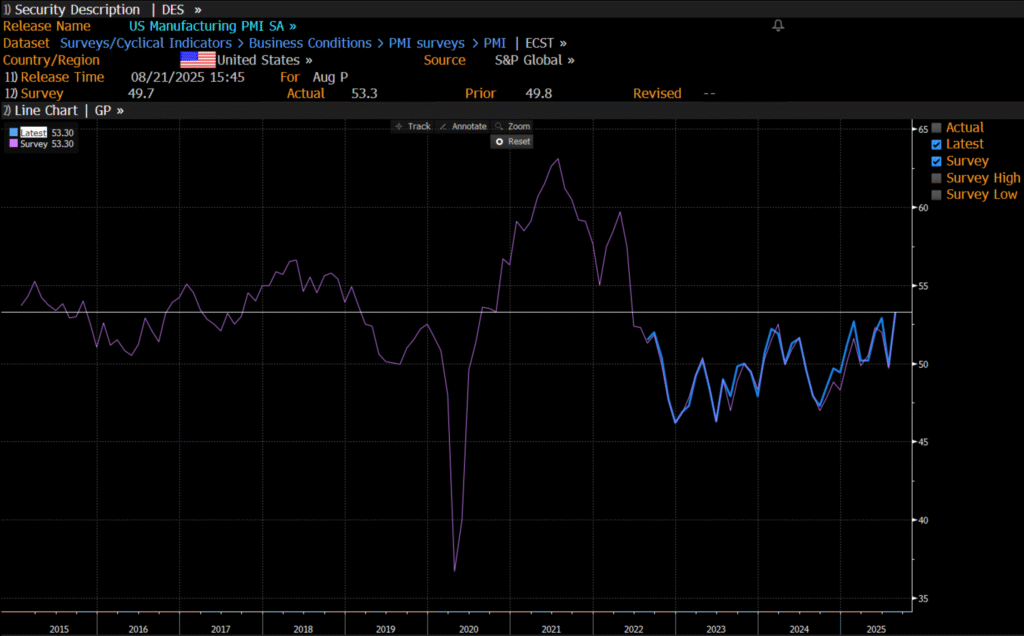

Manufacturing PMIs ticking higher lends support to both copper and oil

Price action contained withing USD 2/b last week. Likely muted today as well with US closed. The Brent November contract is the new front-month contract as of today. It traded in a range of USD 66.37-68.49/b and closed the week up a mere 0.4% at USD 67.48/b. US oil inventory data didn’t make much of an impact on the Brent price last week as it is totally normal for US crude stocks to decline 2.4 mb/d this time of year as data showed. This morning Brent is up a meager 0.5% to USD 67.8/b. It is US Labor day today with US markets closed. Today’s price action is likely going to be muted due to that.

Improving manufacturing readings. China’s manufacturing PMI for August came in at 49.4 versus 49.3 for July. A marginal improvement. The total PMI index ticked up to 50.5 from 50.2 with non-manufacturing also helping it higher. The HCOB Eurozone manufacturing PMI was a disastrous 45.1 last December, but has since then been on a one-way street upwards to its current 50.5 for August. The S&P US manufacturing index jumped to 53.3 in August which was the highest since 2022 (US ISM manufacturing tomorrow). India manufacturing PMI rose further and to 59.3 for August which is the highest since at least 2022.

Are we in for global manufacturing expansion? Would help to explain copper at 10k and resilient oil. JPMorgan global manufacturing index for August is due tomorrow. It was 49.7 in July and has been below the 50-line since February. Looking at the above it looks like a good chance for moving into positive territory for global manufacturing. A copper price of USD 9935/ton, sniffing at the 10k line could be a reflection of that. An oil price holding up fairly well at close to USD 68/b despite the fact that oil balances for Q4-25 and 2026 looks bloated could be another reflection that global manufacturing may be accelerating.

US manufacturing PMI by S&P rose to 53.3 in August. It was published on 21 August, so not at all newly released. But the US ISM manufacturing PMI is due tomorrow and has the potential to follow suite with a strong manufacturing reading.

Analys

Crude stocks fall again – diesel tightness persists

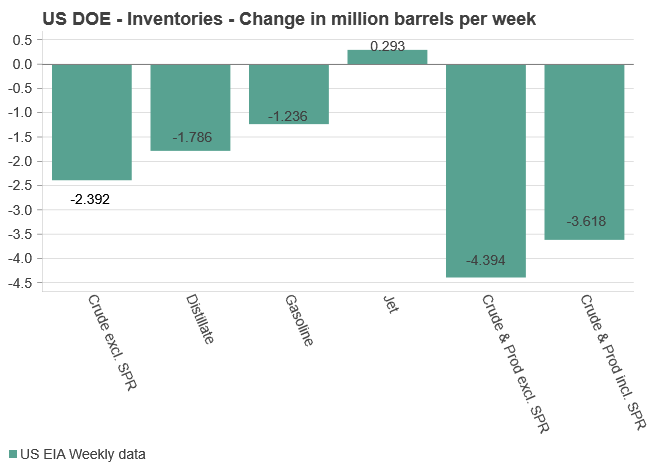

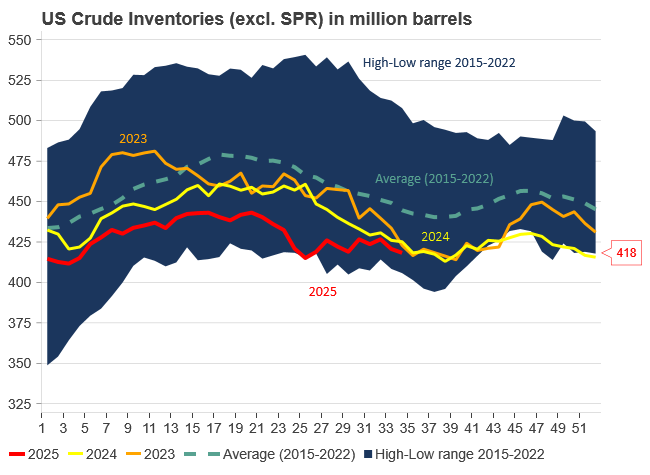

U.S. commercial crude inventories posted another draw last week, falling by 2.4 million barrels to 418.3 million barrels, according to the latest DOE report. Inventories are now 6% below the five-year seasonal average, underlining a persistently tight supply picture as we move into the post-peak demand season.

While the draw was smaller than last week’s 6 million barrel decline, the trend remains consistent with seasonal patterns. Current inventories are still well below the 2015–2022 average of around 449 million barrels.

Gasoline inventories dropped by 1.2 million barrels and are now close to the five-year average. The breakdown showed a modest increase in finished gasoline offset by a decline in blending components – hinting at steady end-user demand.

Diesel inventories saw yet another sharp move, falling by 1.8 million barrels. Stocks are now 15% below the five-year average, pointing to sustained tightness in middle distillates. In fact, diesel remains the most undersupplied segment, with current inventory levels at the very low end of the historical range (see page 3 attached).

Total commercial petroleum inventories – including crude and products but excluding the SPR – fell by 4.4 million barrels on the week, bringing total inventories to approximately 1,259 million barrels. Despite rising refinery utilization at 94.6%, the broader inventory complex remains structurally tight.

On the demand side, the DOE’s ‘products supplied’ metric – a proxy for implied consumption – stayed strong. Total product demand averaged 21.2 million barrels per day over the last four weeks, up 2.5% YoY. Diesel and jet fuel were the standouts, up 7.7% and 1.7%, respectively, while gasoline demand softened slightly, down 1.1% YoY. The figures reflect a still-solid late-summer demand environment, particularly in industrial and freight-related sectors.

-

Nyheter4 veckor sedan

Nyheter4 veckor sedanOmgående mångmiljardfiasko för Equinors satsning på Ørsted och vindkraft

-

Nyheter2 veckor sedan

Nyheter2 veckor sedanMeta bygger ett AI-datacenter på 5 GW och 2,25 GW gaskraftverk

-

Nyheter4 veckor sedan

Nyheter4 veckor sedanGuld stiger till över 3500 USD på osäkerhet i världen

-

Analys4 veckor sedan

Analys4 veckor sedanWhat OPEC+ is doing, what it is saying and what we are hearing

-

Nyheter2 veckor sedan

Nyheter2 veckor sedanAker BP gör ett av Norges största oljefynd på ett decennium, stärker resurserna i Yggdrasilområdet

-

Nyheter4 veckor sedan

Nyheter4 veckor sedanLyten, tillverkare av litium-svavelbatterier, tar över Northvolts tillgångar i Sverige och Tyskland

-

Analys2 veckor sedan

Analys2 veckor sedanBrent sideways on sanctions and peace talks

-

Nyheter3 veckor sedan

Nyheter3 veckor sedanEtt samtal om koppar, kaffe och spannmål