Analys

SEB Råvarubrev 20 september 2016

Centralbanker (Bank of Japan & FED) i fokus.

Marknadsoron mätt som Fed’s finansiella stressindex har sedan förra veckan ökat något men ligger fortfarande långt ifrån oroande nivåer. Börsnedgångarna har mer övergått till att intervallhandel, ena dagen upp och andra dagen ned. Obligationsräntorna har dock inte backat många punkter ifrån förra veckans topp vilket vi finner vara ett rätt intressant beteende. Vi kan förvänta oss ett lugn fram tills imorgon (och en ökad volatilitet därefter) när både Bank of Japan och Federal Reserve kommer med sina räntebesked. BoJ förväntas att antagligen utöka köp av ETF, REIT e. dyl. det är dock mer tveksamt om man utökar obligationsköpen då det i nuvarande inköpstakt inte kommer att finnas några statsobligationer kvar på marknaden om cirka tre år. FED förväntas inte göra någonting denna gång heller.

Råvaror: Oljan har tappat något sedan förra veckan men följer i princip det meandrande mönster vi förväntat oss inför det informella OPEC–mötet i Alger den 26-28 sept. Nymex-olja ser ytterligare något svagare ut och vi skulle inte vara helt förvånade att se den ned mot $40/Bbl området (i skrivande stund ligger den på $43). Basmetallerna har alla rört sig något uppåt under senaste veckan med huvudfokus på nickel och den miljörevisionsrapport från Filippinerna som förväntas komma inom kort (gruvstängningar?). Ädelmetaller fortsätter att konsolidera medan jordbruksprodukter som majs och vete har stigit dock från väldigt låga nivåer. Dags för potatisrallyt (botten i juni – toppen i sept. = 62 %) att ta en paus? Förra veckans prisutveckling indikerar att så är fallet. Socker har brutit upp ur sin senaste konsolidering och nått fyra års högsta efter indikationer om ytterligare ökat underskott för nästa år. Vi är lite tveksamma till hållbarheten i detta det senaste rallyt.

Valuta: Dollarn har stärkt på sig sedan förra veckan men lär nu ta en paus till onsdag kväll när FOMC kommer med sitt räntebesked. SEK fortsätter att handla på den svaga sidan (budgeten idag lär inte heller innehålla någon kioskvältare) och förra veckans bubblare, JPY/SEK har nu brutit upp ur sin positiva triangel. NOK/SEK fortsätter också att steg för steg ta sig norrut.

Börser: MSCI världsindex har ännu inte handlats upp till en ny rekordnivå vilket indikerar att innevarande svaghet är temporär. Förra veckans negativa prisutveckling indikerar dock att mer nedgång bör vara att vänta i närtid. MSCI tillväxtmarknadsindex visar också en viss svaghet men lämnade dock ingen veckosignal såsom världsindexet gjorde.

Räntor: Den tyska 10-åringen vände i onsdags åter ned och handlades under fredagen igen till negativ ränta (så länge räntan ligger kvar över -0,13 % finns dock möjligheten till ett nytt försök högre kvar). Amerikanska långräntor (10 & 30år) har dock ett något mer konstruktivt mönster vilket talar för ytterligare uppgång.

OBSERVATIONER I SAMMANDRAG

- Oljepriset handlas nedåt men dock fortfarande i det förväntade intervallet.

- Nickelpriset rycker inför miljöbesked från Filippinerna.

- Guld och silver fortsätter sannolikt att konsolidera.

- USD/SEK fortsätter trycka på för att lämna konsolideringsintervallet.

- Har majs (US) fått fast mark under fötterna?

- OMXS30 nedgången har än så länge utvecklats som en korrektion.

En placering i certifikat och warranter är förknippat med risker. Du kan förlora hela ditt investerade kapital. Läs mer om riskerna i SEB:s offentliggjorda Grundprospekt för certifikat- och warrantprogram på seb.se/cert eller seb.se/mini

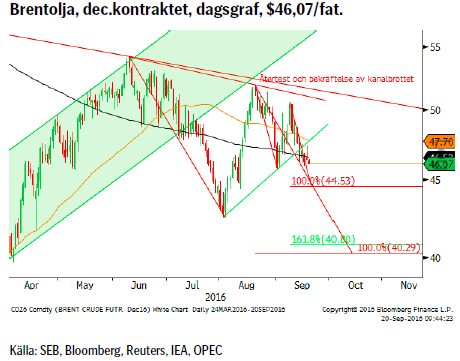

OLJA BRENT

Marknaden befinner sig fortfarande i det kontrakterande intervall som vi förutspått ska hålla sig fram tills det informella OPEC-mötet i Alger den 26-28 september. Dock har prisbilden försvagats något i och med fallet ned under $47,00. Förra veckans rapport från EIA visade att antalet borrade men inte igångsatta källor (s.k. DUC’s, (drilled but uncompleted)) fortfarande är många och trots en viss nedgång det senaste halvåret ligger balansen på en historiskt hög nivå. Detta är källor som snabbt kan komma igång om priset skulle stiga.

Marknaden befinner sig fortfarande i det kontrakterande intervall som vi förutspått ska hålla sig fram tills det informella OPEC-mötet i Alger den 26-28 september. Dock har prisbilden försvagats något i och med fallet ned under $47,00. Förra veckans rapport från EIA visade att antalet borrade men inte igångsatta källor (s.k. DUC’s, (drilled but uncompleted)) fortfarande är många och trots en viss nedgång det senaste halvåret ligger balansen på en historiskt hög nivå. Detta är källor som snabbt kan komma igång om priset skulle stiga.

Konklusion: Sammantaget är utsikterna denna vecka något mer negativa än föregående vecka.

OBSERVATIONER

+ Spekulationer om ett produktionstak vid Algermötet.

+ Libysk export som förväntades komma igång i närtid lär återförsenas efter de senaste incidenterna mellan olika intressesfärer.

+ Situationen i Venezuela fortsätter att förvärras.

+ Iransk produktion verkar ha nått en platå.

+ US naturgas är fortsatt i stark efterfrågan.

– Fortsatt överutbud.

– Iransk export (inte produktion) på 5-års högsta.

– Saudisk produktion på rekordnivå (men bör säsongsmässigt snart börja minska då behovet av luftkonditionering avtar).

– Irakisk export förväntas öka ytterligare.

– Antalet amerikanska borriggar fortsätter att öka (och antalet borrade men ej igångsatta källor, DUC’s (drilled but uncompleted wells) på fortsatt hög nivå).

– Nigeriansk gerilla (Delta Avengers) har infört vapenvila.

– Lagren är fortsatt mycket stora (över 5-års snitt) men har de senaste veckorna fallit något.

– Det historiska säsongsmönstret talar för att en pristopp har satts under sommaren.

– Tekniskt så blir bilden än svagare om $45,70 bryts (vilket torde öppna upp för 44,53 som nästa stöd).

Tillgängliga certifikat:

BULL OLJA X1, X2 ,X4, X5, & X10 S

BEAR OLJA X1, X2, X4, X5 & X10 S

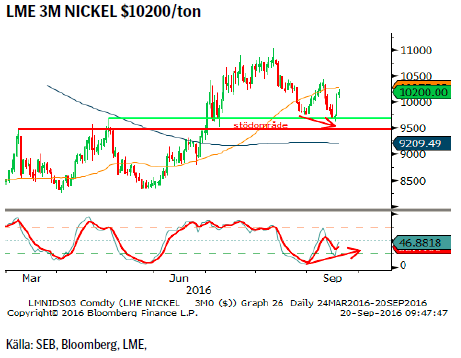

NICKEL LME 3M

Till skillnad mot aluminium, koppar och nu även zink ser den kortsiktiga situationen för nickel bättre ut. Risken för produktionsstörningar/stopp i framför allt Filippinerna har fått priserna att stiga den senaste veckan. Den nya, sedan i våras, presidenten/regeringen har satt gruvsektorn och framför allt dagbrott under en betydligt hårdare miljöprövning och senare under veckan förväntas beslut om huruvida ytterligare produktion kommer att tvingas stänga tills strängare miljövillkor är uppfyllda.

Till skillnad mot aluminium, koppar och nu även zink ser den kortsiktiga situationen för nickel bättre ut. Risken för produktionsstörningar/stopp i framför allt Filippinerna har fått priserna att stiga den senaste veckan. Den nya, sedan i våras, presidenten/regeringen har satt gruvsektorn och framför allt dagbrott under en betydligt hårdare miljöprövning och senare under veckan förväntas beslut om huruvida ytterligare produktion kommer att tvingas stänga tills strängare miljövillkor är uppfyllda.

Konklusion: Avklarad korrektion? Gruvstängningar pga. miljökrav?

OBSERVATIONER

+ Fortsatt positiv vy på medellång – lång sikt så länge inte $9700/9480 passeras.

+ Filippinska hot om nickelgruvestängningar efter den miljörevision som förväntas offentliggöras senare denna vecka.

+ Enligt källor kan så mycket som upp till 8 % av världsproduktionen komma att beröras.

+ Ökad produktion men också ökad efterfrågan på rostfritt stål i Kina.

+ Tekniskt så föreligger ett misslyckat försök ned i stödområdet samt en möjlig positiv divergens (lägre botten i pris/högre botten i stochastic-indikatorn).

– Minskad kinesisk NPI (nickel pi giron) produktion (men också ökade lager av malm vilket gör att produktionen åter kan öka utan att pressa upp efterfrågan på malm).

– Lagren av raffinerat nickel var i augusti 252,000t att jämföra med 130,000t i augusti 2015.

– Falcondogruvan i Dominikanska republiken verkar enligt källor ha smugit igång igen efter Glencore sålde denna för några år sedan.

– En viss överproduktion kvarstår och förväntas öka något under både 2017 och 2018.

– LME lagren har ökat under sommaren (minskat marginellt på slutet).

Tillgängliga certifikat:

BULL NICKEL X1, X2, & X4 S

BEAR NICKEL X2 & X4

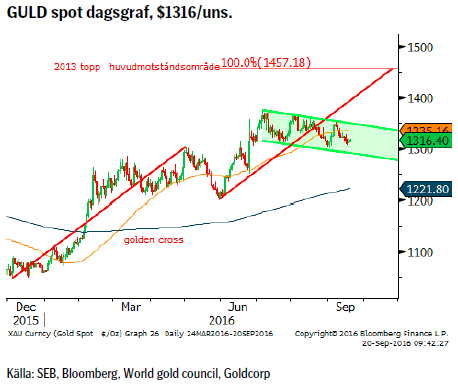

GULD

Guldet som förra veckan försökte men förvägrades kliva över den övre barriären i den möjliga ”tjurflaggan” avslutade veckan nära lägstanivån. Efter ett misslyckat försök på uppsidan är det vanligt att fokus svänger till den lägre barriären dvs. i detta fall ett test ned mot $1300 nivån.

Guldet som förra veckan försökte men förvägrades kliva över den övre barriären i den möjliga ”tjurflaggan” avslutade veckan nära lägstanivån. Efter ett misslyckat försök på uppsidan är det vanligt att fokus svänger till den lägre barriären dvs. i detta fall ett test ned mot $1300 nivån.

Konklusion: Fortsatt i konsolideringsfas men håll koll på BoJ & FOMC/FED på onsdag.

OBSERVATIONER

+ ETF-flödena var förra veckan blandade med utflöden ur guldfonder men inflöden i mindre guldgruvefonder.

+ Efterfrågan från världens 1,6miljarder muslimer kan komma att öka dramatiskt när en Sharia-standard för guld förväntas komma på plats under hösten.

+ FED’s obeslutsamhet avseende nästa räntehöjning.

+ Eventuella nya penningpolitiska stimulanser från ECB och Bank of Japan (BoJ ger besked på onsdag denna vecka).

+ Fallande guldproduktion (produktionen toppade 2015?).

+ Statsobligationer till ett värde av mer än $11 biljoner handlas nu till negativ ränta (och större delen av alla mellan 0 – 1 %).

+ Det viktiga motståndsområdet i $1400-området har ännu inte utmanats.

+ Tekniskt så kvarstår förutsättningarna för en så kallad ”tjurflagga”.

– Fortsatt positiva signaler för en starkare dollar.

– En minskning av nettolånga (långa positioner minskade med 18599 och korta ökade med 3848) spekulativa positionen som dock fortsatt är historiskt stor.

– Centralbankerna har sedan i våras successivt minskat sina inköp månad för månad.

– Rekylfasen i den negativa guld/silver-trenden ser nu att ha avslutats vilket riskerar att påverka guldpriset negativ (åtminstone relativt silver).

– Mycket tunga motstånd i $1400-området riskerar tynga.

– Tekniskt kvarstår risken för en djupare rekyl så länge inte priset klättrar upp över $1368.

Tillgängliga certifikat:

BULL GULD X1, X2, 4, 5 & 10 S

BEAR GULD X2, X4, X5 & X10 S

USD/SEK

Dollarn fortsatte, efter den senaste högre botten, att förstärkas förra veckan (fredagen avslutades starkt efter högre än förväntad KPI från USA). Avseende innevarande vecka så står, FOMC mötet med åtföljande räntebesked på onsdag kväll kl. 20.00, i fokus. Sannolikheten för en höjning är enligt marknadens prissättning dock låg (en överraskande höjning skulle å andra sidan fånga marknaden ”felpositionerad” med en kraftigt stigande dollar som följd).

Dollarn fortsatte, efter den senaste högre botten, att förstärkas förra veckan (fredagen avslutades starkt efter högre än förväntad KPI från USA). Avseende innevarande vecka så står, FOMC mötet med åtföljande räntebesked på onsdag kväll kl. 20.00, i fokus. Sannolikheten för en höjning är enligt marknadens prissättning dock låg (en överraskande höjning skulle å andra sidan fånga marknaden ”felpositionerad” med en kraftigt stigande dollar som följd).

Konklusion: Fullt fokus på räntebeskedet från USA på onsdag kväll.

OBSERVATIONER

+ Räntedifferensen mellan USA och Sverige bör fortsätta att öka.

+ Högre amerikansk KPI (2015 ser också ut att ha givit de största löneökningarna i USA på många år).

+ Svensk ekonomi har börjat sakta in.

+ Dollarcykeln (sedan 1970-talet) pekar på en ny topp under 2017.

+ Positiv ränta i USA attraherar inflöden.

+ Den spekulativa långa nettopositioneringen i $-index är bara en fjärdedel av vad den var i början på året. Denna ökade dock ytterst marginellt under den senaste rapporteringsperioden.

+ JPY/SEK har brutit upp ur sin konsolidering och även EUR/SEK ser ut att vara på gång så kronförsvagningen kan komma att ge hävstång till ett brott av USD/SEK.

+ Tekniskt så är konsolideringen ett fortsättningsmönster talandes för en fortsättning av den tidigare uppåttrenden.

– Att FED gång efter annan har skjutit upp räntehöjningarna.

– FED vill inte ha en allt för stark dollar.

– Osäkerhet om presidentvalet.

– Den starka dollarn är en klar motvind för amerikanska exportföretag samt att den ger en deflationsimpuls som i sin tur gör FED än mer obeslutsam.

Tillgängliga certifikat:

BULL USDSEK X1 & X4 S

BEAR USDSEK X4 S

MAJS

Är det värsta nu över efter det mycket kraftiga prisfallet sedan toppen i juni (som mest ned med 30 %)? Ja i alla fall i det kortare perspektivet så pekar flera faktorer mot att så kan vara fallet. Den spekulativa positionen, som var mycket stor, har förvänts i en lite nettokort position. Produktionen för innevarande år skrivs på flera ställen ned (även om lagren är fortsatt mycket stora). USA har även stämt Kina inför WTO pga. vad man anser vara otillbörliga subsidier till kinesiska bönder (vilket anses ha ökat kinesisk produktion och skadat amerikansk export).

Är det värsta nu över efter det mycket kraftiga prisfallet sedan toppen i juni (som mest ned med 30 %)? Ja i alla fall i det kortare perspektivet så pekar flera faktorer mot att så kan vara fallet. Den spekulativa positionen, som var mycket stor, har förvänts i en lite nettokort position. Produktionen för innevarande år skrivs på flera ställen ned (även om lagren är fortsatt mycket stora). USA har även stämt Kina inför WTO pga. vad man anser vara otillbörliga subsidier till kinesiska bönder (vilket anses ha ökat kinesisk produktion och skadat amerikansk export).

Konklusion: En möjlig botten kan ha satts på plats.

OBSERVATIONER

+ Spekulationer om en något lägre avkastning per hektar än vad den amerikanska jordbruksmyndigheten räknat med.

+ Den senaste WASDE rapporten pekade på lägre produktion, lägre lager och högre priser.

+ Stark amerikansk export bör krympa de stora lagren (som dock är de största sedan det sena 1980-talet).

+ Brasiliansk safrinha (andra)-skörden blev en besvikelse (den senaste revideringen i september kapade bort ytterligare 1,47m ton jämfört med augustiprognosen).

+ Kinesisk produktion skrivs ned pga. torrare förhållanden.

+ Efter att ha varit påfallande långa under framför allt juni så har den spekulativa långa nettopositionen sedan dess, i takt med att priset fallit, helt eliminerats (och vänts till en mindre kort netto position).

+ Tekniskt kan en s.k. inverterad huvud/skuldra-botten formation vara i görningen.

– Än så länge goda planteringsförutsättningar i södra Brasilien för första-sådden för 2016/17.

– Fortsatta rekordlager i framför allt USA.

– Gynnsamma priser i lokal valuta (BRL) indikerar en ökad förstamajssådd på bekostnad av sojabönor.

– Tekniskt negativt om 326 ¾ passeras på nedsidan.

Tillgängliga certifikat:

BULL MAJS X1 & X4 S

BEAR MAJS X1 & X4 S

OMXS30 (RENT TEKNISK UTBLICK)

Den negativa vändningsdagen den sjätte september har än så länge levererat förväntat resultat dvs. fallande priser. Nedgången har dock skett under ordnade former vilket indikerar att denna är av korrektiv art. Det är dock ännu för tidigt att blåsa faran över och ett test ned i 1397 – 1370 området är fortfarande en realitet.

Den negativa vändningsdagen den sjätte september har än så länge levererat förväntat resultat dvs. fallande priser. Nedgången har dock skett under ordnade former vilket indikerar att denna är av korrektiv art. Det är dock ännu för tidigt att blåsa faran över och ett test ned i 1397 – 1370 området är fortfarande en realitet.

Konklusion: För att bibehålla en medelsiktigt positiv vy så bör området mellan 1397 – 1370 attrahera förnyat köpande (än så länge har inte stödområdet testats).

OBSERVATIONER

+ Priset ligger över både 55 och 233d mv.

+ Priset har brutit över rekyltoppen från mars, 1432 och därigenom brutit mönstret av fallande toppar.

+ 55d mv har en positiv lutning.

+ 55d mv är på väg att korsa 233d mv = ett troligt gyllene kors.

+ Långsiktig dubbelbotten vid 1240/46 stödet.

– Starka motstånd vid 1483.

– Kortsiktigare indikatorer har vänt till sälj.

– Befinner sig i korrektion efter den negativa vändningsdagen 6 september.

Tillgängliga certifikat:

BULL OMX X5 S

BEAR OMX X5 S

INFORMATION OM REKOMMENDATIONER

Denna publikation är ett marknadsföringsmaterial för SEBs certifikat-produkter. I och med den nya Marknadsmissbruksförordningen vilken trädde i kraft den tredje juli 2016 har vi inte längre möjlighet att inkludera investeringsrekommendationer rörande certifikat-produkterna.

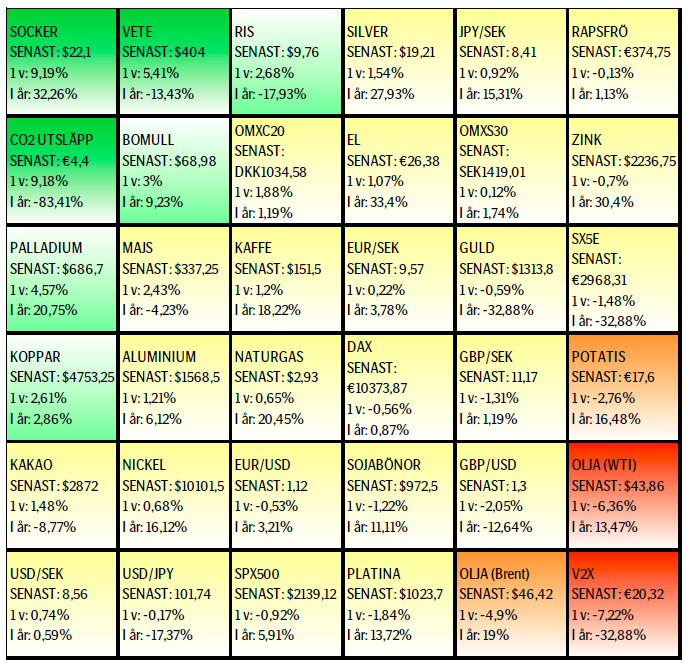

UTVECKLING SENASTE VECKAN SAMT SEDAN ÅRETS BÖRJAN

[box]SEB Veckobrev Veckans råvarukommentar är producerat av SEB:s Commodities Sales desk och publiceras i samarbete och med tillstånd på Råvarumarknaden.se[/box]

KÄLLOR

Bloomberg, Reuters, SEB

VILLKOR

För varje enskilt certifikat/mini future finns Slutliga Villkor som anger de fullständiga villkoren. Slutliga Villkor finns tillgängligt på kurssidan för respektive certifikat/mini future på www.seb.se, Börs & finans, fliken Strukturerade placeringar.

RISKER

En sammanfattning av de risker som är förknippade med Börshandlade certifikat generellt finns i Produktbroschyren för respektive certifikat eller mini future som är tillgängligt på seb.se/cert respektive seb.se/mini. För en fullständig bild av riskerna behöver du ta del av SEB:s offentliggjorda Grundprospekt för Certifikat- och Warrantprogram som är publicerat på www.seb.se/cert respektive seb.se/mini.

DISCLAIMER

Detta marknadsföringsmaterial, framtaget av SEB:s Commodities Sales desk, har upprättats enbart i informationssyfte.

Även om innehållet är baserat på källor som SEB bedömt som tillförlitliga ansvarar SEB inte för fel eller brister i informationen. Den utgör inte oberoende, objektiv investeringsanalys och skyddas därför inte av de bestämmelser som SEB har infört för att förebygga potentiella intressekonflikter. Yttranden från SEB:s Commodities Sales desk kan vara oförenliga med tidigare publicerat material från SEB, då den senare hänvisas uppmanas du att läsa den fullständiga rapporten innan någon åtgärd vidtas.

Dokumentationen utgör inte någon investeringsrådgivning och tillhandahålls till dig utan hänsyn till dina investeringsmål. Du uppmanas att självständigt bedöma och komplettera uppgifterna i denna dokumentation och att basera dina investeringsbeslut på material som bedöms erforderligt. Alla framåtblickande uttalanden, åsikter och förväntningar är föremål för risker, osäkerheter och andra faktorer och kan orsaka att det faktiska resultatet avviker väsentligt från det förväntade. Historisk avkastning är ingen garanti för framtida resultat. Detta dokument utgör inte ett erbjudande att teckna några värdepapper eller andra finansiella instrument. SEB svarar inte för förlust eller skada – direkt eller indirekt, eller av vad slag det vara må – som kan uppkomma till följd av användandet av detta material eller dess innehåll.

Observera att det kan förekomma att SEB, dess ledamöter, dess anställda eller dess moder- och/eller dotterbolag vid olika tillfällen innehar, har innehaft eller kommer att inneha aktier, positioner, rådgivningsuppdrag i samband med corporate finance-transaktioner, investment- eller merchantbanking-uppdrag och/eller lån i de bolag/finansiella instrument som nämns i materialet.

Materialet är avsett för mottagaren, all spridning, distribuering mångfaldigande eller annan användning av detta meddelande får inte ske utan SEB:s medgivande. Materialet riktar sig inte till personer vars medverkan kräver ytterligare prospekt, registrerings- eller andra åtgärder än vad som följer av svensk rätt. Det åligger var och en att iaktta sådana restriktioner. Materialet får inte distribueras i eller till land där distribution kräver ovan nämnda åtgärder eller strider mot reglering i sådant land. Materialet riktar sig således inte till fysiska eller juridiska personer hemmahörande i USA eller i något annat land där publicering eller tillhandahållande av materialet är förbjudet eller strider mot tillämpliga bestämmelser i landet.

Oaktat detta får SEB tillåta omfördelning av materialet till utvald tredje part i enlighet med gällande avtal. Materialet får inte spridas till fysiska eller juridiska personer som är medborgare eller har hemvist i ett land där sådan spridning är otillåten enligt tillämplig lag eller annan bestämmelse.

Skandinaviska Enskilda Banken AB (publ) är ett publikt aktiebolag och står under tillsyn av Finansinspektionen samt de lokala finansiella tillsynsmyndigheter i varje jurisdiktionen där SEB har filial eller dotterbolag.

Analys

Brent crude set to dip its feet into the high $50ies/b this week

Parts of the Brent crude curve dipping into the high $50ies/b. Brent crude fell 2.3% over the week to Friday. It closed the week at $61.29/b, a slight gain on the day, but also traded to a low of $60.14/b that same day and just barely avoided trading into the $50ies/b. This morning it is risk-on in equities which seems to help industrial metals a little higher. But no such luck for oil. It is down 0.8% at $60.8/b. This week looks set for Brent crude to dip its feet in the $50ies/b. The Brent 3mth contract actually traded into the high $50ies/b on Friday.

The front-end backwardation has been on a weakening foot and is now about to fully disappear. The lowest point of the crude oil curve has also moved steadily lower and lower and its discount to the 5yr contract is now $6.8/b. A solid contango. The Brent 3mth contract did actually dip into the $50ies/b intraday on Friday when it traded to a low point of $59.93/b.

More weakness to come as lots of oil at sea comes to ports. Mid-East OPEC countries have boosted exports along with lower post summer consumption and higher production. The result is highly visibly in oil at sea which increased by 17 mb to 1,311 mb over the week to Sunday. Up 185 mb since mid-August. On its way to discharge at a port somewhere over the coming month or two.

Don’t forget that the oil market path ahead is all down to OPEC+. Remember that what is playing out in the oil market now is all by design by OPEC+. The group has decided that the unwind of the voluntary cuts is what it wants to do. In a combination of meeting demand from consumers as well as taking back market share. But we need to remember that how this plays out going forward is all at the mercy of what OPEC+ decides to do. It will halt the unwinding at some point. It will revert to cuts instead of unwind at some point.

A few months with Brent at $55/b and 40-50 US shale oil rigs kicked out may be what is needed. We think OPEC+ needs to see the exit of another 40-50 drilling rigs in the US shale oil patches to set US shale oil production on a path to of a 1 mb/d year on year decline Dec-25 to Dec-26. We are not there yet. But a 2-3 months period with Brent crude averaging $55/b would probably do it.

Oil on water increased 17 mb over the week to Sunday while oil in transit increased by 23 mb. So less oil was standing still. More was moving.

Crude oil floating storage (stationary more than 7 days). Down 11 mb over week to Sunday

The lowest point of the Brent crude oil curve versus the 5yr contract. Weakest so far this year.

Crude oil 1mth to 3mth time-spreads. Dubai held out strongly through summer, but then that center of strength fell apart in late September and has been leading weakness in crude curves lower since then.

Analys

Crude oil soon coming to a port near you

Rebounding along with most markets. But concerns over solidity of Gaza peace may also contribute. Brent crude fell 0.8% yesterday to $61.91/b and its lowest close since May this year. This morning it is bouncing up 0.9% to $62.5/b along with a softer USD amid positive sentiment with both equities and industrial metals moving higher. Concerns that the peace in Gaza may be less solid than what one might hope for also yields some support to Brent. Bets on tech stocks are rebounding, defying fears of trade war. Money moving back into markets. Gold continues upwards its strong trend and a softer dollar helps it higher today as well.

US crude & products probably rose 5.6 mb last week (API) versus a normal seasonal decline of 2.4 mb. The US API last night partial and thus indicative data for US oil inventories. Their data indicates that US crude stocks rose 7.4 mb last week, gasoline stocks rose 3.0 mb while Distillate stocks fell 4.8 mb. Altogether an increase in commercial crude and product stocks of 5.6 mb. Commercial US crude and product stocks normally decline by 2.4 mb this time of year. So seasonally adjusted the US inventories rose 8 mb last week according to the indicative numbers by the API. That is a lot. Also, the counter seasonal trend of rising stocks versus normally declining stocks this time of year looks on a solid pace of continuation. If the API is correct then total US crude and product stocks would stand 41 mb higher than one year ago and 6 mb higher than the 2015-19 average. And if we combine this with our knowledge of a sharp increase in production and exports by OPEC(+) and a large increase in oil at sea, then the current trend in US oil inventories looks set to continue. So higher stocks and lower crude oil prices until OPEC(+) switch to cuts. Actual US oil inventory data today at 18:00 CET.

US commercial crude and product stocks rising to 1293 mb in week 41 if last nights indicative numbers from API are correct.

Crude oil soon coming to a port near you. OPEC has lifted production sharply higher this autumn. At the same time demand for oil in the Middle-East has fallen as we have moved out of summer heat and crude oil burn for power for air-conditioning. The Middle-East oil producers have thus been able to lift exports higher on both accounts. Crude oil and condensates on water has shot up by 177 mb since mid-August. This oil is now on its way to ports around the world. And when they arrive, it will likely help to lift stocks onshore higher. That is probably when we will lose the last bit of front-end backwardation the the crude oil curves. That will help to drive the front-month Brent crude oil price down to the $60/b line and revisit the high $50ies/b. Then the eyes will be all back on OPEC+ when they meet in early November and then again in early December.

Crude oil and condensates at sea have moved straight up by 177 mb since mid-August as OPEC(+) has produced more, consumed less and exported more.

Analys

The Mid-East anchor dragging crude oil lower

When it starts to move lower it moves rather quickly. Gaza, China, IEA. Brent crude is down 2.1% today to $62/b after having traded as high as $66.58/b last Thursday and above $70/b in late September. The sell-off follows the truce/peace in Gaze, a flareup in US-China trade and yet another bearish oil outlook from the IEA.

A lasting peace in Gaze could drive crude oil at sea to onshore stocks. A lasting peace in Gaza would probably calm down the Houthis and thus allow more normal shipments of crude oil to sail through the Suez Canal, the Red Sea and out through the Bab-el-Mandeb Strait. Crude oil at sea has risen from 48 mb in April to now 91 mb versus a pre-Covid normal of about 50-60 mb. The rise to 91 mb is probably the result of crude sailing around Africa to be shot to pieces by the Houthis. If sailings were to normalize through the Suez Canal, then it could free up some 40 mb in transit at sea moving onshore into stocks.

The US-China trade conflict is of course bearish for demand if it continues.

Bearish IEA yet again. Getting closer to 2026. Credibility rises. We expect OPEC to cut end of 2025. The bearish monthly report from the IEA is what it is, but the closer we get to 2026, the more likely the IEA is of being ball-park right in its outlook. In its monthly report today the IEA estimates that the need for crude oil from OPEC in 2026 will be 25.4 mb/d versus production by the group in September of 29.1 mb/d. The group thus needs to do some serious cutting at the end of 2025 if it wants to keep the market balanced and avoid inventories from skyrocketing. Given that IEA is correct that is. We do however expect OPEC to implement cuts to avoid a large increase in inventories in Q1-26. The group will probably revert to cuts either at its early December meeting when they discuss production for January or in early January when they discuss production for February. The oil price will likely head yet lower until the group reverts to cuts.

Dubai: The Mid-East anchor dragging crude oil lower. Surplus emerging in Mid-East pricing. Crude oil prices held surprisingly strong all through the summer. A sign and a key source of that strength came from the strength in the front-end backwardation of the Dubai crude oil curve. It held out strong from mid-June and all until late September with an average 1-3mth time-spread premium of $1.8/b from mid-June to end of September. The 1-3mth time-spreads for Brent and WTI however were in steady deterioration from late June while their flat prices probably were held up by the strength coming from the Persian Gulf. Then in late September the strength in the Dubai curve suddenly collapsed. Since the start of October it has been weaker than both the Brent and the WTI curves. The Dubai 1-3mth time-spread now only stands at $0.25/b. The Middle East is now exporting more as it is producing more and also consuming less following elevated summer crude burn for power (Aircon) etc.

The only bear-element missing is a sudden and solid rise in OECD stocks. The only thing that is missing for the bear-case everyone have been waiting for is a solid, visible rise in OECD stocks in general and US oil stocks specifically. So watch out for US API indications tomorrow and official US oil inventories on Thursday.

No sign of any kind of fire-sale of oil from Saudi Arabia yet. To what we can see, Saudi Arabia is not at all struggling to sell its oil. It only lowered its Official Selling Prices (OSPs) to Asia marginally for November. A surplus market + Saudi determination to sell its oil to the market would normally lead to a sharp lowering of Saudi OSPs to Asia. Not yet at least and not for November.

The 5yr contract close to fixed at $68/b. Of importance with respect to how far down oil can/will go. When the oil market moves into a surplus then the spot price starts to trade in a large discount to the 5yr contract. Typically $10-15/b below the 5yr contract on average in bear-years (2009, 2015, 2016, 2020). But the 5yr contract is usually pulled lower as well thus making this approach a moving target. But the 5yr contract price has now been rock solidly been pegged to $68/b since 2022. And in the 2022 bull-year (Brent spot average $99/b), the 5yr contract only went to $72/b on average. If we assume that the same goes for the downside and that 2026 is a bear-year then the 5yr goes to $64/b while the spot is trading at a $10-15/b discount to that. That would imply an average spot price next year of $49-54/b. But that is if OPEC doesn’t revert to cuts and instead keeps production flowing. We think OPEC(+) will trim/cut production as needed into 2026 to prevent a huge build-up in global oil stocks and a crash in prices. But for now we are still heading lower. Into the $50ies/b.

-

Nyheter4 veckor sedan

Nyheter4 veckor sedanOPEC+ missar produktionsmål, stöder oljepriserna

-

Nyheter4 veckor sedan

Nyheter4 veckor sedanEtt samtal om guld, olja, fjärrvärme och förnybar energi

-

Nyheter2 veckor sedan

Nyheter2 veckor sedanGoldman Sachs höjer prognosen för guld, tror priset når 4900 USD

-

Nyheter3 veckor sedan

Nyheter3 veckor sedanBlykalla och amerikanska Oklo inleder ett samarbete

-

Nyheter3 veckor sedan

Nyheter3 veckor sedanGuld nära 4000 USD och silver 50 USD, därför kan de fortsätta stiga

-

Analys4 veckor sedan

Analys4 veckor sedanAre Ukraine’s attacks on Russian energy infrastructure working?

-

Nyheter4 veckor sedan

Nyheter4 veckor sedanGuldpriset uppe på nya höjder, nu 3750 USD

-

Nyheter3 veckor sedan

Nyheter3 veckor sedanEtt samtal om guld, olja, koppar och stål