Analys

SEB Råvarubrev 15 september 2015

Var inte rädd för Fed – antagligen ingen skada skedd

Förra veckan stängde de flesta större aktiemarknader runt om i världen på plus. US-dollarn försvagades relativt kraftigt med nästan 2,4 procent mot kronan, vilken också stärktes något mot euron. Överlag såg vi att råvaror fortsatte sina rörelser uppåt i pris över nästan samtliga sektorer, men basmetaller och jordbruksprodukter såg de största rörelserna efter att marknaderna stängt veckan. Data kom in blandat, där tillväxten i kinesisk industriproduktion för augusti kom in lägre än förväntat på 6,1 procent – vilket förvisso i stor utsträckning berodde på att myndigheterna stängt så många som 10 000 fabriker inför det stora 70-årsfirandet av segern över Japan – medan industriproduktionen i eurozonen växte med 0,6 procent i juli. Det senare var något bättre än vad marknaden hade förväntat.

Denna vecka är dock allt fokus på om Fed skall höja den amerikanska styrräntan eller inte. Förvisso är den av marknaden inprisade sannolikheten för en höjning på torsdag i skrivande stund cirka 28 procent, men fler än hälften av de analytiker som ingår i finanstjänsten Bloombergs undersökning tror på en höjning. SEB tror att räntan kommer höjas på torsdag vilket förstås har påverkan på råvarumarknaden. Exempelvis är det en negativ faktor för oljepriset liksom för basmetaller. Dels ökar kostnaden för att finansiera lager och dels ökar alternativkostnaden rent generellt. Dock skall det påpekas att lånekostnader per se sannolikt inte ökar allt för mycket av en enda mindre räntehöjning, men det är en mycket viktig signal till marknaden om att resan mot högre räntor, åtminstone i USA, har börjat. Samtidigt skall detta inte överdrivas – kanske är det bättre att faktiskt höja räntan men kommunicera ett nedtonat budskap än inte höja räntan och därigenom implicera att man är orolig för tillväxten. Torsdag kväll klockan 20:00 kommer beskedet – var så säker på att det kommer att flytta marknaden; oavsett vad utfallet blir!

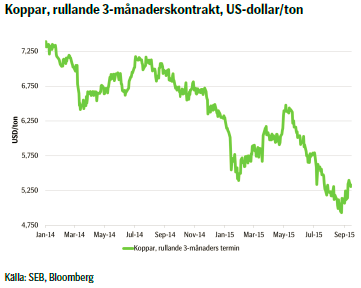

Som konstaterat fortsatte basmetaller under förra veckan sin resa uppåt i pris. Sannolikt var detta i stor utsträckning en teknisk och korrektiv rörelse och mycket riktigt har basmetaller vänt nedåt under början av denna vecka. Det saknas större, avgörande nyheter från sektorn och rörelsen sker sannolikt till största delen på helgens svagare än förväntade data från Kina och det negativa sentimentet på världens börser. Vad gäller vår korta position i koppar ligger vi kvar i den och väntar på att marknaden vänder, då vi utökar vår position ytterligare.

Jordbruksprodukter har haft en volatil vecka – dels har valutorna i stora exporterande länder såsom Ryssland och Brasilien försvagats, samtidigt som amerikanska jordbruksverket (USDA) släppte sin viktiga prognosrapport för produktion av olika grödor. Det fick bland annat både majs, sojabönor och vete att röra på sig rejält. I övrigt försöker man förstå el Niño och effekterna av fenomenet, vilket förutspås ha maximala effekter kring årsskiftet och därefter relativt snabbt försvagas framåt hösten 2016.

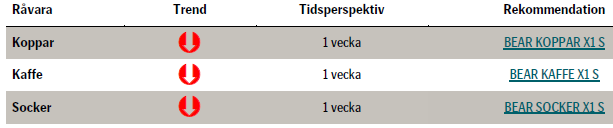

TRENDER I SAMMANDRAG

- Full fokus på Fed:s räntebeslut på torsdag – höjning generellt bearish för råvaror

- Brentoljan fortfarande i global överproduktion. Underhållssäsong för raffinaderier, oro över kinesisk tillväxt, lägre priser från Saudiarabien och Fed:s eventuella räntehöjning negativa faktorer

- Basmetaller har sett generell uppgång; egentligen utan fundamentalt stöd

- Jordbruksprodukter volatila på grund av el Niño och reviderade globala produktionsestimat

VECKANS REKOMMENDATIONER

En placering i certifikat och warranter är förknippat med risker. Du kan förlora hela ditt investerade kapital. Läs mer om riskerna i SEB:s offentliggjorda Grundprospekt för certifikat- och warrantprogram på seb.se/cert eller seb.se/mini.

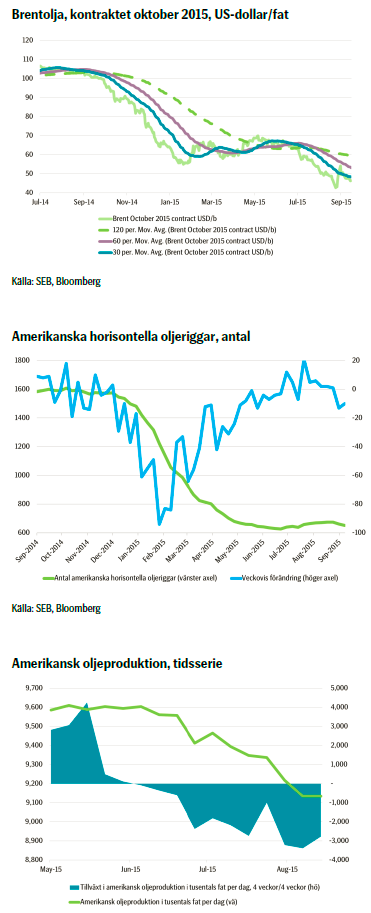

OLJA

Förra veckan var oljan ned cirka tre procent och mot slutet av veckan påverkades kursen negativt av ett generellt svagare sentiment. Denna vecka öppnar börserna något nedåt och så även oljan. De huvudfaktorer som ger risk på nedsidan är som vi ser ett fortsatt globalt överskott av olja, ökande underhåll för raffinaderierna in i oktober, oro för Kinas tillväxt, Saudiarabiens sänkning av priserna till oktober samt förväntningar om att Fed sänker räntan på torsdag.

Förra veckan var oljan ned cirka tre procent och mot slutet av veckan påverkades kursen negativt av ett generellt svagare sentiment. Denna vecka öppnar börserna något nedåt och så även oljan. De huvudfaktorer som ger risk på nedsidan är som vi ser ett fortsatt globalt överskott av olja, ökande underhåll för raffinaderierna in i oktober, oro för Kinas tillväxt, Saudiarabiens sänkning av priserna till oktober samt förväntningar om att Fed sänker räntan på torsdag.

De massiva korta positionerna som har ackumulerats senaste tiden blev inte skrämda av den senaste tidens kraftiga prisrörelse uppåt och dessa investerare är därför tydligen mycket fasta i sin tro att oljepriset skall ned ytterligare. Därför är risken för ytterligare en kraftig rörelse uppåt begränsad. De investerare som inte hade samma övertygelse har redan täckt sina positioner. Med andra ord är vi tillbaka till en situation där fundamentala faktorer är viktigast.

Efterfrågan från raffinaderierna för olja minskar då vi närmar oss säsongen för underhåll. Det är förvisso normalt, men kommer icke desto mindre lämna mer olja i marknaden medan underhållet pågår.

Viktigare är dock veckorapporten för amerikansk oljeproduktion vilken i stor utsträckning bestämmer sentimentet på marknaden och data visade att den föll skarpt, samtidigt som antalet oljeriggar också kraftigt minskade. Förra veckan var detta dock inte nog för att motverka en bearish marknad och en negativ syn på utvecklingen i Kina. Ganska blandad lagerdata under veckan hade dock mindre påverkan på marknaden. Uppenbarligen hårdnar villkoren för amerikanska shale oil-producenter då priset på WTI:n fluktuerar kring 45 US-dollar per fat. Om amerikanska energimyndigheten (EIA) får rätt i sin prognos om att den amerikanska skifferoljeproduktionen kommer att minska, men i lugnare takt efter september, så tror vi att det har en signifikant negativ påverkan på oljepriset. Än så länge har dock inte marknaden prisat in en så snabb minskning i amerikansk oljeproduktion då det är osäkert om veckodata verkligen speglar verkligheten.

Om fallet i statistiken fortsätter i samma takt kommer emellertid marknaden förr eller senare att börja prisa in detta fall, vilket innebär att vi får ett stöd för oljepriset. Vidare tror EIA att produktionen globalt kommer att vara i ett överskott om 1,1 miljoner fat per dag under 2016 och detta över samtliga kvartal. Konsumtionen tror man skall gå sidledes mot slutet av nästa år och att lagerbyggnaden i OECD-länderna alltså skall öka.

Sammantaget tror vi dock att amerikansk oljeproduktion sannolikt kommer att minska snabbare än vad EIA prognosticerar. Tillväxten i global efterfrågan kommer sannolikt att vara starkare än vad myndigheten tror samt att det finns en klar möjlighet att OPEC faktiskt minskar sin produktion någon gång under 2016.

Bjarne Schieldrop

Chefsanalytiker råvaror

SEB

TREND

- Fortfarande mycket omfattande korta positioner i Brentolja

- Efterfrågan från raffinaderier minskar säsongsbetonat

- Amerikansk lagerdata någorlunda konstruktiv, men produktionen faller kraftigt

- Vi tror att amerikansk oljeproduktion kan minska snabbare än vad EIA prognosticerar samt att efterfrågan är starkare än vad man har räknat med

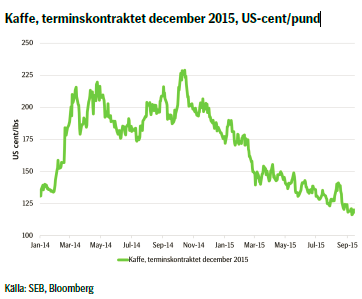

KAFFE

Under veckan som gick blev Brasilien nedgraderat till BB+ från BBB- i kreditbetyg av S&P, vilket förutom en så kallad high yield/junk bond-rating innebar att landets valuta, realen, deprecierade mot US-dollarn. Detta har direkt påverkan på exporten, i detta fall av kaffe, och därigenom priset, vilket har fortsatt att sjunka under veckan.

Under veckan som gick blev Brasilien nedgraderat till BB+ från BBB- i kreditbetyg av S&P, vilket förutom en så kallad high yield/junk bond-rating innebar att landets valuta, realen, deprecierade mot US-dollarn. Detta har direkt påverkan på exporten, i detta fall av kaffe, och därigenom priset, vilket har fortsatt att sjunka under veckan.

Fundamentalt ser det ut som tidigare, med en något mindre skörd som ger stöd för priset. Å andra sidan är väderleksförhållandena just nu gynnsamma för nästa skördeperiod. Hur som helst är realens försvagning den enskilt viktigaste faktorn för prisets utveckling just nu.

Senaste dagarna har kaffepriset gått upp något och en del bedömare påstår att alla dåliga nyheter redan har prisats in, men det verkar märkligt att priset då skall stiga.

Tekniskt ser vi att det just nu onekligen verkar vara säljarna som bestämmer: De dagar som kursen har stängt högre har uppgången varit relativt liten, medan de dagar som kursen har stängt lägre har det varit betydligt lägre. Med andra ord verkar marknaden uppenbarligen tycka att risken är på nedsidan, även om vi ser en viss risk för vidare korrektion på uppsidan. Idag tisdag har dock marknaden kraftigt vänt nedåt, vilket gör att marknaden går med oss.

TREND

- Brasilien nedgraderat efter längre tids finansiell turbulens

- Valutan, realen, fortsätter exponentiellt sin försvagning mot US-dollarn, vilket ökar exporten och pressar priset på kaffe

- Mot bakgrund av oförändrad fundamenta och den kraftiga försvagningen av valutan tror vi på fortsatt lägre kaffepris

REKOMMENDATION

- BEAR KAFFE X1 S

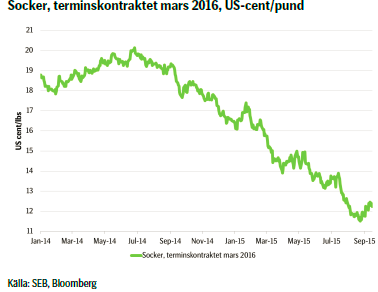

SOCKER

Precis som för kaffepriset är en svagare brasiliansk valuta en negativ faktor (se stycket om kaffe) för sockerpriset, då landet är en av världens viktigaste producenter av råvaran. Genast ställde sockerbruk om tillverkningen och började producera mer socker på bekostnad av etanol. Samtidigt kom dock rapporter från Sydafrika, vilket är kontinentens största producent av sockerrör, om att 34 procent av skörden är förstörd på grund av torka, vilket förstås driver priserna högre. Å andra sidan diskuterade marknaden i veckan förväntningar på att Indien skall bli en nettoexportör av socker.

Precis som för kaffepriset är en svagare brasiliansk valuta en negativ faktor (se stycket om kaffe) för sockerpriset, då landet är en av världens viktigaste producenter av råvaran. Genast ställde sockerbruk om tillverkningen och började producera mer socker på bekostnad av etanol. Samtidigt kom dock rapporter från Sydafrika, vilket är kontinentens största producent av sockerrör, om att 34 procent av skörden är förstörd på grund av torka, vilket förstås driver priserna högre. Å andra sidan diskuterade marknaden i veckan förväntningar på att Indien skall bli en nettoexportör av socker.

Tekniskt ser det ut som om sockerpriset är i en konsolideringsfas och att köparna sedan någon vecka styr. Det är i skenet av den senaste tidens fundamentala nyheter märkligt och sannolikt kommer vi att komma till en punkt då marknaden ånyo vänder nedåt. Vi har varit uppe mot vårt 90 dagar långa glidande medelvärde och är idag på nedsidan nära det 50 dagar långa glidande medelvärdet. Risken är på nedsidan, men vi skall inte bli förvånade om vi kommer se en tids sidledes rörelse. Dock tror vi att priset skall fortsätta nedåt.

Vi noterar att vi gick in i vår korta position väl tidigt, men tror fortsatt på ett lägre sockerpris. Vi bevakar nivåerna och då marknaden vänder utökar vi vår korta position; eventuellt med ett certifikat med högre hävstång.

TREND

- Försvagningen av realen negativ faktor för sockerpriset

- Betydligt sämre skörd än förväntat i Sydafrika stöd för priset

- Tekniskt långsiktig nedåttryck på priset

- Sammantaget tror vi fortsatt på ett lägre sockerpris

REKOMMENDATION

- BEAR SOCKER X1 S

KOPPAR

Kopparpriset har över de senaste veckorna haft ett rejält uppsving tillsammans med priserna på andra basmetaller. Liksom för andra metaller har priset fått extra stöd av att investerare har täckt sina korta positioner då priset har gått upp – short covering – men för kopparen specifika nyheter har också kommit senaste tiden, där produktionsminskningar är av avgjort störst betydelse. Flera internationellt stora aktörer med Glencore i spetsen har annonserat stora nedjusteringar av sin produktion, vilket har gett priset visst stöd. Mer positiva tongångar hörs också bland analytiker i marknaden. Men är den lägre tillverkligen tillräcklig för att per omgående ge priset stöd?

Kopparpriset har över de senaste veckorna haft ett rejält uppsving tillsammans med priserna på andra basmetaller. Liksom för andra metaller har priset fått extra stöd av att investerare har täckt sina korta positioner då priset har gått upp – short covering – men för kopparen specifika nyheter har också kommit senaste tiden, där produktionsminskningar är av avgjort störst betydelse. Flera internationellt stora aktörer med Glencore i spetsen har annonserat stora nedjusteringar av sin produktion, vilket har gett priset visst stöd. Mer positiva tongångar hörs också bland analytiker i marknaden. Men är den lägre tillverkligen tillräcklig för att per omgående ge priset stöd?

Ser man till fundamentala faktorer så har importen till Kina av koppar minskat under året och flertalet sentimentsindikatorer från landet är inte lika positiva som de har varit; eller direkt negativa. Vidare kom igår data på industriproduktion i euroområdet vilken växte med 0,6 procent, men har å andra sidan varit negativ under i princip hela 2015. Lagren på London Metal Exchange (LME) har också kraftigt växt under ett års tid. Samtidigt ser vi en av marknaden hög inprisad sannolikhet för att FED skall höja räntan åtminstone någon gång under återstoden 2015 vilket med största sannolikhet kommer att ha negativ påverkan på kopparpriset.

Även tekniskt ser vi att kopparen efter sin korrektion sannolikt kommer att fortsätta nedåt. Så frågan är om den minskade produktionen är nog för att skjuta kopparpriset högre redan nu, eller om metallen skall fortsätta ett tag till på sin resa nedåt? Vi tror på det senare och ligger därför kvar i vår korta position. När vi ser att priset återigen vänder nedåt utökar vi positionen; möjligtvis med ett instrument med högre hävstång.

TREND

- Större neddragningar i produktionen av koppar globalt

- Fundamentala faktorer dock fortsatt negativa för priset

- Vi tror fortsatt att kopparpriset skall ned. När korrektionen är över utökar vi vår korta position; möjligtvis med ett instrument med högre hävstång.

REKOMMENDATION

- BEAR KOPPAR X1 S

EL

Elpriset har återigen vänt nedåt och fortsatt mot nya lägstanivåer efter förra veckans högre priser som ett resultat av det finare vädret. Priset på utsläppsrätter har egentligen gått sidledes, kolpriset har gått ned något, US-dollarn har försvagats mot kronan och det har dragit in mer regnväder över Norden. Allt sammantaget har priset alltså vänt nedåt och vi noterar att vi är nära nya lägstanivåer för det kontrakt som nu handlas.

Vi anser definitivt att risken är på nedsidan, men vid så låga nivåer som vi nu ser är marknaden känslig och volatiliteten är som synes hög. Vi vill därför inte ge någon rekommendation, men konstaterar som förut att i rådande marknad har den intresserade investeraren stora chanser till goda affärer – om man är påpasslig!

TREND

- Elpriset återigen på väg ned

- Sämre väder senaste tiden skapar nedåtpress

- Fundamentala faktorer sidledes eller nedåt

- Vi konstaterar att risken i elpriset fortsatt är på nedsidan

AKTUELLA REKOMMENDATIONER

[box]SEB Veckobrev Veckans råvarukommentar är producerat av SEB:s Commodities Sales desk och publiceras i samarbete och med tillstånd på Råvarumarknaden.se[/box]

KÄLLOR

Bloomberg, Reuters, SEB

VILLKOR

För varje enskilt certifikat/mini future finns Slutliga Villkor som anger de fullständiga villkoren. Slutliga Villkor finns tillgängligt på kurssidan för respektive certifikat/mini future på www.seb.se, Börs & finans, fliken Strukturerade placeringar.

RISKER

En sammanfattning av de risker som är förknippade med Börshandlade certifikat generellt finns i Produktbroschyren för respektive certifikat eller mini future som är tillgängligt på seb.se/cert respektive seb.se/mini. För en fullständig bild av riskerna behöver du ta del av SEB:s offentliggjorda Grundprospekt för Certifikat- och Warrantprogram som är publicerat på www.seb.se/cert respektive seb.se/mini.

DISCLAIMER

Detta marknadsföringsmaterial, framtaget av SEB:s Commodities Sales desk, har upprättats enbart i informationssyfte.

Även om innehållet är baserat på källor som SEB bedömt som tillförlitliga ansvarar SEB inte för fel eller brister i informationen. Den utgör inte oberoende, objektiv investeringsanalys och skyddas därför inte av de bestämmelser som SEB har infört för att förebygga potentiella intressekonflikter. Yttranden från SEB:s Commodities Sales desk kan vara oförenliga med tidigare publicerat material från SEB, då den senare hänvisas uppmanas du att läsa den fullständiga rapporten innan någon åtgärd vidtas.

Dokumentationen utgör inte någon investeringsrådgivning och tillhandahålls till dig utan hänsyn till dina investeringsmål. Du uppmanas att självständigt bedöma och komplettera uppgifterna i denna dokumentation och att basera dina investeringsbeslut på material som bedöms erforderligt. Alla framåtblickande uttalanden, åsikter och förväntningar är föremål för risker, osäkerheter och andra faktorer och kan orsaka att det faktiska resultatet avviker väsentligt från det förväntade. Historisk avkastning är ingen garanti för framtida resultat. Detta dokument utgör inte ett erbjudande att teckna några värdepapper eller andra finansiella instrument. SEB svarar inte för förlust eller skada – direkt eller indirekt, eller av vad slag det vara må – som kan uppkomma till följd av användandet av detta material eller dess innehåll.

Observera att det kan förekomma att SEB, dess ledamöter, dess anställda eller dess moder- och/eller dotterbolag vid olika tillfällen innehar, har innehaft eller kommer att inneha aktier, positioner, rådgivningsuppdrag i samband med corporate finance-transaktioner, investment- eller merchantbanking-uppdrag och/eller lån i de bolag/finansiella instrument som nämns i materialet.

Materialet är avsett för mottagaren, all spridning, distribuering mångfaldigande eller annan användning av detta meddelande får inte ske utan SEB:s medgivande. Materialet riktar sig inte till personer vars medverkan kräver ytterligare prospekt, registrerings- eller andra åtgärder än vad som följer av svensk rätt. Det åligger var och en att iaktta sådana restriktioner. Materialet får inte distribueras i eller till land där distribution kräver ovan nämnda åtgärder eller strider mot reglering i sådant land. Materialet riktar sig således inte till fysiska eller juridiska personer hemmahörande i USA eller i något annat land där publicering eller tillhandahållande av materialet är förbjudet eller strider mot tillämpliga bestämmelser i landet.

Oaktat detta får SEB tillåta omfördelning av materialet till utvald tredje part i enlighet med gällande avtal. Materialet får inte spridas till fysiska eller juridiska personer som är medborgare eller har hemvist i ett land där sådan spridning är otillåten enligt tillämplig lag eller annan bestämmelse.

Skandinaviska Enskilda Banken AB (publ) är ett publikt aktiebolag och står under tillsyn av Finansinspektionen samt de lokala finansiella tillsynsmyndigheter i varje jurisdiktionen där SEB har filial eller dotterbolag.

Analys

A sharp weakening at the core of the oil market: The Dubai curve

Down to the lowest since early May. Brent crude has fallen sharply the latest four days. It closed at USD 64.11/b yesterday which is the lowest since early May. It is staging a 1.3% rebound this morning along with gains in both equities and industrial metals with an added touch of support from a softer USD on top.

What stands out the most to us this week is the collapse in the Dubai one to three months time-spread.

Dubai is medium sour crude. OPEC+ is in general medium sour crude production. Asian refineries are predominantly designed to process medium sour crude. So Dubai is the real measure of the balance between OPEC+ holding back or not versus Asian oil demand for consumption and stock building.

A sharp weakening of the front-end of the Dubai curve. The front-end of the Dubai crude curve has been holding out very solidly throughout this summer while the front-end of the Brent and WTI curves have been steadily softening. But the strength in the Dubai curve in our view was carrying the crude oil market in general. A source of strength in the crude oil market. The core of the strength.

The now finally sharp decline of the front-end of the Dubai crude curve is thus a strong shift. Weakness in the Dubai crude marker is weakness in the core of the oil market. The core which has helped to hold the oil market elevated.

Facts supports the weakening. Add in facts of Iraq lifting production from Kurdistan through Turkey. Saudi Arabia lifting production to 10 mb/d in September (normal production level) and lifting exports as well as domestic demand for oil for power for air con is fading along with summer heat. Add also in counter seasonal rise in US crude and product stocks last week. US oil stocks usually decline by 1.3 mb/week this time of year. Last week they instead rose 6.4 mb/week (+7.2 mb if including SPR). Total US commercial oil stocks are now only 2.1 mb below the 2015-19 seasonal average. US oil stocks normally decline from now to Christmas. If they instead continue to rise, then it will be strongly counter seasonal rise and will create a very strong bearish pressure on oil prices.

Will OPEC+ lift its voluntary quotas by zero, 137 kb/d, 500 kb/d or 1.5 mb/d? On Sunday of course OPEC+ will decide on how much to unwind of the remaining 1.5 mb/d of voluntary quotas for November. Will it be 137 kb/d yet again as for October? Will it be 500 kb/d as was talked about earlier this week? Or will it be a full unwind in one go of 1.5 mb/d? We think most likely now it will be at least 500 kb/d and possibly a full unwind. We discussed this in a not earlier this week: ”500 kb/d of voluntary quotas in October. But a full unwind of 1.5 mb/d”

The strength in the front-end of the Dubai curve held out through summer while Brent and WTI curve structures weakened steadily. That core strength helped to keep flat crude oil prices elevated close to the 70-line. Now also the Dubai curve has given in.

Brent crude oil forward curves

Total US commercial stocks now close to normal. Counter seasonal rise last week. Rest of year?

Total US crude and product stocks on a steady trend higher.

Analys

OPEC+ will likely unwind 500 kb/d of voluntary quotas in October. But a full unwind of 1.5 mb/d in one go could be in the cards

Down to mid-60ies as Iraq lifts production while Saudi may be tired of voluntary cut frugality. The Brent December contract dropped 1.6% yesterday to USD 66.03/b. This morning it is down another 0.3% to USD 65.8/b. The drop in the price came on the back of the combined news that Iraq has resumed 190 kb/d of production in Kurdistan with exports through Turkey while OPEC+ delegates send signals that the group will unwind the remaining 1.65 mb/d (less the 137 kb/d in October) of voluntary cuts at a pace of 500 kb/d per month pace.

Signals of accelerated unwind and Iraqi increase may be connected. Russia, Kazakhstan and Iraq were main offenders versus the voluntary quotas they had agreed to follow. Russia had a production ’debt’ (cumulative overproduction versus quota) of close to 90 mb in March this year while Kazakhstan had a ’debt’ of about 60 mb and the same for Iraq. This apparently made Saudi Arabia angry this spring. Why should Saudi Arabia hold back if the other voluntary cutters were just freeriding? Thus the sudden rapid unwinding of voluntary cuts. That is at least one angle of explanations for the accelerated unwinding.

If the offenders with production debts then refrained from lifting production as the voluntary cuts were rapidly unwinded, then they could ’pay back’ their ’debts’ as they would under-produce versus the new and steadily higher quotas.

Forget about Kazakhstan. Its production was just too far above the quotas with no hope that the country would hold back production due to cross-ownership of oil assets by international oil companies. But Russia and Iraq should be able to do it.

Iraqi cumulative overproduction versus quotas could reach 85-90 mb in October. Iraq has however steadily continued to overproduce by 3-5 mb per month. In July its new and gradually higher quota came close to equal with a cumulative overproduction of only 0.6 mb that month. In August again however its production had an overshoot of 100 kb/d or 3.1 mb for the month. Its cumulative production debt had then risen to close to 80 mb. We don’t know for September yet. But looking at October we now know that its production will likely average close to 4.5 mb/d due to the revival of 190 kb/d of production in Kurdistan. Its quota however will only be 4.24 mb/d. Its overproduction in October will thus likely be around 250 kb/d above its quota with its production debt rising another 7-8 mb to a total of close to 90 mb.

Again, why should Saudi Arabia be frugal while Iraq is freeriding. Better to get rid of the voluntary quotas as quickly as possible and then start all over with clean sheets.

Unwinding the remaining 1.513 mb/d in one go in October? If OPEC+ unwinds the remaining 1.513 mb/d of voluntary cuts in one big go in October, then Iraq’s quota will be around 4.4 mb/d for October versus its likely production of close to 4.5 mb/d for the coming month..

OPEC+ should thus unwind the remaining 1.513 mb/d (1.65 – 0.137 mb/d) in one go for October in order for the quota of Iraq to be able to keep track with Iraq’s actual production increase.

October 5 will show how it plays out. But a quota unwind of at least 500 kb/d for Oct seems likely. An overall increase of at least 500 kb/d in the voluntary quota for October looks likely. But it could be the whole 1.513 mb/d in one go. If the increase in the quota is ’only’ 500 kb/d then Iraqi cumulative production will still rise by 5.7 mb to a total of 85 mb in October.

Iraqi production debt versus quotas will likely rise by 5.7 mb in October if OPEC+ only lifts the overall quota by 500 kb/d in October. Here assuming historical production debt did not rise in September. That Iraq lifts its production by 190 kb/d in October to 4.47 mb/d (August level + 190 kb/d) and that OPEC+ unwinds 500 kb/d of the remining quotas in October when they decide on this on 5 October.

Analys

Modest draws, flat demand, and diesel back in focus

U.S. commercial crude inventories posted a marginal draw last week, falling by 0.6 million barrels to 414.8 million barrels. Inventories remain 4% below the five-year seasonal average, but the draw is far smaller than last week’s massive 9.3-million-barrel decline. Higher crude imports (+803,000 bl d WoW) and steady refinery runs (93% utilization) helped keep the crude balance relatively neutral.

Yet another drawdown indicates commercial crude inventories continue to trend below the 2015–2022 seasonal norm (~440 million barrels), though at 414.8 million barrels, levels are now almost exactly in line with both the 2023 and 2024 trajectory, suggesting stable YoY conditions (see page 3 attached).

Gasoline inventories dropped by 1.1 million barrels and are now 2% below the five-year average. The decline was broad-based, with both finished gasoline and blending components falling, indicating lower output and resilient end-user demand as we enter the shoulder season post-summer (see page 6 attached).

On the diesel side, distillate inventories declined by 1.7 million barrels, snapping a two-week streak of strong builds. At 125 million barrels, diesel inventories are once again 8% below the five-year average and trending near the low end of the historical range.

In total, commercial petroleum inventories (excl. SPR) slipped by 0.5 million barrels on the week to ish 1,281.5 million barrels. While essentially flat, this ends a two-week streak of meaningful builds, reflecting a return to a slightly tighter situation.

On the demand side, the DOE’s ‘products supplied’ metric (see page 6 attached), a proxy for implied consumption, softened slightly. Total demand for crude oil over the past four weeks averaged 20.5 million barrels per day, up just 0.9% YoY.

Summing up: This week’s report shows a re-tightening in diesel supply and modest draws across the board, while demand growth is beginning to flatten. Inventories remain structurally low, but the tone is less bullish than in recent weeks.

-

Nyheter3 veckor sedan

Nyheter3 veckor sedanMahvie Minerals i en guldtrend

-

Nyheter4 veckor sedan

Nyheter4 veckor sedanGuldpriset kan närma sig 5000 USD om centralbankens oberoende skadas

-

Nyheter4 veckor sedan

Nyheter4 veckor sedanOPEC signalerar att de inte bryr sig om oljepriset faller kommande månader

-

Analys3 veckor sedan

Analys3 veckor sedanVolatile but going nowhere. Brent crude circles USD 66 as market weighs surplus vs risk

-

Nyheter3 veckor sedan

Nyheter3 veckor sedanAktier i guldbolag laggar priset på guld

-

Nyheter3 veckor sedan

Nyheter3 veckor sedanKinas elproduktion slog nytt rekord i augusti, vilket även kolkraft gjorde

-

Nyheter3 veckor sedan

Nyheter3 veckor sedanTyskland har så höga elpriser att företag inte har råd att använda elektricitet

-

Nyheter3 veckor sedan

Nyheter3 veckor sedanGuld når sin högsta nivå någonsin, nu även justerat för inflation