Analys

SEB Råvarubrev 14 april 2015

Valutaeffekter, volatilitet och vårvindar

Valutaeffekter, volatilitet och vårvindar

MARKNADEN I KORTHET

När man summerar marknaderna sedan förra Råvarubrevet i slutet av mars ser man idel svarta siffror: Asienbörserna har gått upp, amerikanska börserna likaså, tillsammans med Euro Stoxx och OMX. US-dollarindex har fortsatt uppåt och kronan har försvagats mot US-dollarn. För en investerare är det, som vi har konstaterat tidigare, viktigt att hålla ett öga på valutorna och rent generellt kanske främst förhållandet mellan US-dollarn och kronan, då de absolut flesta råvaror är nominerade i US-dollar och man som investerare ofta är intresserad av att få avkastningen i kronor.

Oljan har haft en volatil utveckling och i fokus är dels Iran och dels IEA:s data för OECD:s oljelager, vilket kommer på onsdag. Ramverket kring Irans kärnenergiprogram, som man kom överens om innan påsken, har en i grunden negativ inverkan på oljepriset, men alltför många osäkerheter kring själva avtalet återstår. Vad gäller siffrorna för OECD:s oljelager kan de ge en tydlig indikation om global balans i marknaden – läs mer nedan!

Vi följer upp vad vi tidigare har skrivit om kaffe och socker, men där har nyhetsflödet varit begränsat. Intressant är också utvecklingen på zink – priset har tagit ett rejält kliv uppåt den senaste tiden. Så rubrikens alliteration sammanfattar den senaste tiden ganska väl: Håll koll på relevanta valutor parallellt med trender och rörelser – och passa på att njuta av våren!

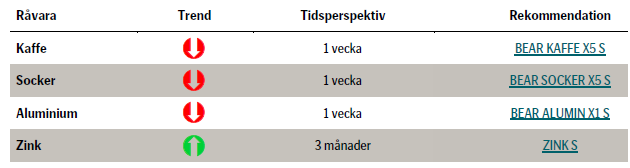

Från och med denna vecka introducerar vi en tabell med våra aktuella rekommendationer. I den kan du se när vi har rekommenderat vilken råvara, samt även vilken trend vi såg vid tidpunkten för rekommendationen. När en rekommendation stängs kommer den att ligga kvar i en vecka för att sedan tas bort ur tabellen. Aktuellt pris kan du följa på www.seb.se/cert!

TRENDER I SAMMANDRAG

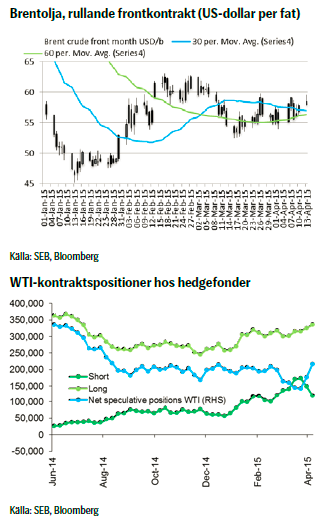

- Brentoljepriset stiger sakta uppåt och drivkraften kommer från den amerikanska marknaden. I USA börjar oljeproduktionen så smått att falla, raffinaderierna drar igång efter underhåll och säsongen med ökad bilism börjar snart. Spekulanterna ökar på sina långa positioner, medan korta positioner stängs. På kort sikt ses flera tecken på att priset skall fortsätta uppåt. Fundamentalt tror vi på ett snittpris om 55 US-dollar per fat i Q2-15 på Brentoljan och 65 US-dollar per fat i Q3-15 i takt med att efterfrågan på olja i marknaden ökar med 1,5 miljoner fat per dag från Q2 till Q3. Oljemarknaden kommer att vara relativt balanserad i H2-15, om än med betydande lager av olja.

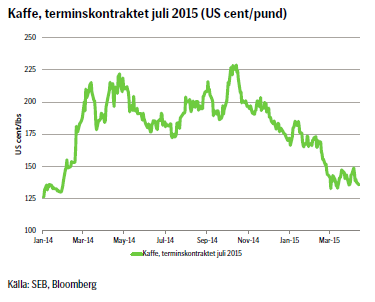

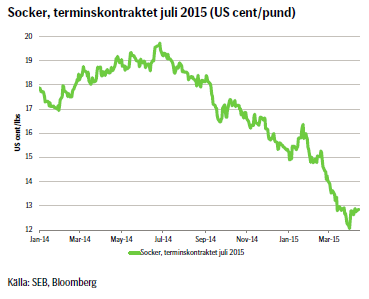

- Kaffe– och sockerpriset skall vidare ned på grund av överskott och utsikt för en svagare brasiliansk real. Uppgången i kaffe och socker den senaste tiden är enbart ett resultat av en kortlivad förstärkning av realen

- Ta hem förtjänsten på positioner i zink då priset har gått upp mycket på kort tid. Fundamentalt är vi bullish på sikt, men vi tror att det nu är stor risk för en korrektion. Ta nya positioner på lägre nivåer

- Vad gäller aluminium ser vi tekniskt ett nedåttryck på kort och mellanlång sikt. Aluminiumjätten Alcoa estimerar ett överskott i marknaden. Vi är fundamentalt bullish på längre sikt, men på kort sikt tror vi att den nedåtgående trenden kommer att fortsätta.

VECKANS REKOMMENDATIONER

En placering i certifikat och warranter är förknippat med risker. Du kan förlora hela ditt investerade kapital. Läs mer om riskerna i SEB:s offentliggjorda Grundprospekt för certifikat- och warrantprogram på seb.se/cert eller seb.se/mini.

OLJA

Sedan fredagen den 27:e mars till fredagen den 10:e april, det vill säga över påsken, steg Brentoljan 2,6 procent till 57,9 US-dollar per fat. Bidragande faktorer var uppgångar globalt på aktier (+2,6 procent) medan US-dollarindex ökade 2,1 procent. Uppgången i Brentoljepriset är tämligen kraftig, givet den starkare US-dollarn.

Under perioden annonserades ramverket kring överenskommelsen angående Irans kärnenergiprogram. Detta är överlag en bearish faktor för oljepriset, men många okända faktorer återstår. Om överenskommelsen går igenom i juni med alla detaljer intakta kommer det sannolikt att sänka amerikanska energimyndighetens (EIA) prisprediktion för 2016 med 5-15 US-dollar per fat, enligt EIA själva. Än så länge verkar marknaden inte ha tagit stor notis om överenskommelsen vad gäller prissättningen. EIA:s nuvarande prediktion för 2016 är WTI på 70 US-dollar per fat och Brentoljan på 75 US-dollar per fat.

Under perioden annonserades ramverket kring överenskommelsen angående Irans kärnenergiprogram. Detta är överlag en bearish faktor för oljepriset, men många okända faktorer återstår. Om överenskommelsen går igenom i juni med alla detaljer intakta kommer det sannolikt att sänka amerikanska energimyndighetens (EIA) prisprediktion för 2016 med 5-15 US-dollar per fat, enligt EIA själva. Än så länge verkar marknaden inte ha tagit stor notis om överenskommelsen vad gäller prissättningen. EIA:s nuvarande prediktion för 2016 är WTI på 70 US-dollar per fat och Brentoljan på 75 US-dollar per fat.

Den största negativa stöten när det gäller priset på Brentolja över de senaste 14 dagarna verkar ha kommit från WTI:n, där priset ökade 5,7 procent till 51,6 US-dollar per fat; sannolikt på basis av att amerikansk oljeproduktion har minskat, ökad amerikansk raffinaderiverksamhet samtidigt som att säsongen för ökad bilism kommer närmare. Spekulativa positioner netto för WTI har ökat. De som är bullish fortsätter att öka sina positioner, medan de som är bearish har börjat stänga sina.

OPEC fortsatte å sin sida att under mars producera höga 31 miljoner fat per dag med Saudiarabiens produktion på 10,3 miljoner fat per dag, vilket är nära rekordnivå och det finns inga indikationer på att något OPEC-land vill minska produktionen. Logiken är enkel: Den amerikanska skifferoljeindustrin har en mycket kort responstid och om priset är rätt, så kan USA öka produktionen med 1 miljon fat per år. Om OPEC alltså minskar produktionen för att höja priset så kommer USA att öka sin produktion vilket minskar priset och därigenom beröva OPEC motsvarande volym. Föga förvånande talar OPEC numer ofta om marknadsandelar.

Den månatliga marknadsrapporten från International Energy Agency (IEA) kommer klockan 10:00 CET på torsdag. Den mest intressanta statistiken denna gång kommer att vara OECD:s data för oljelager. Anledningen är att oljepriset i stor utsträckning har utvecklat sig mer positivt än vad många hade förväntat sig – oss inkluderade. På pappret verkar den globala balansen vad gäller olja peka på ett stort överskott för 2015. Det är emellertid svårt att veta exakt i en så gigantisk marknad med mycket data som släpar efter. Exempelvis reviderar man fortfarande data för 2014 års efterfrågan. OECD-data för oljelager ökade under hela förra året då man producerade ett överskott. Under januari och februari i år verkade det dock som om förändringarna i OECD:s oljelager följde säsongsnormen. På onsdag får vi data för de båda månaderna samt indikativa siffror för mars. Om IEA:s data återigen indikerar att förändringar i OECD-lager följer säsongsmönstret, så är det en relativt god indikation på att det globala överskottet i råoljeproduktionen är mindre än vad många tror. Det skulle stämma väl överens med utvecklingen i priset över de senaste månaderna, samt även stämma överens med det faktum att OPEC har höjt sina officiella försäljningspriser under de senaste två månaderna.

TREND

- Man har kommit överens om ramverket kring Irans kärnenergiprogram. Negativ inverkan på priset, men för många osäkerheter återstår för att priset skall tryckas ned

- Amerikanska oljelager fortsätter att öka, men verksamheten hos raffinaderierna ökar samtidigt som säsongen med ökad bilism i USA närmar sig

- Korta WTI-positioner har minskat samtidigt som långa positioner fortsätter att växa i antal

- IEA:s data för OECD:s oljelager kommer att ge värdefull information vad gäller den globala marknadsbalansen

- Vi tror fortsatt att den globala marknaden är i överskott. US-dollarn kommer också sannolikt att stärkas ytterligare. Båda faktorerna är negativa för oljepriset i US-dollar. På kort sikt har vi emellertid en dynamik där amerikansk oljeproduktion börjar falla, amerikanska raffinaderier ökar sin produktion samtidigt som den amerikanska bilismen snart ökar säsongsmässigt. Detta kan på kort sikt leda till ett högre oljepris – trycket uppåt fortsätter att komma från den amerikanska WTI-oljan, vilket vi har sett de senaste 14 dagarna. Det finns gott om pengar och villiga investerare som kommer att driva oljepriset uppåt i det korta perspektivet.

REKOMMENDATION

- I det korta perspektivet kan man ta chansen på en lång position i olja. Det är dock viktigt att ta onsdagens statistik – klockan 10 CET – från IEA i beaktande, vilken kommer ge en tydligare bild av den fundamentala balansen i den globala oljemarknaden.

KAFFE

De senaste två veckorna har kaffepriset åkt jojo och är efter en uppgång om nästan 10 procent nu nere på nästan exakt samma pris som för två veckor sedan, men intra-dagvariationen har varit stor. Trots att brasilianska plantor verkar ge en mindre skörd än vad de skulle kunna, så verkar skörden ändå bli större än förra året.

De senaste två veckorna har kaffepriset åkt jojo och är efter en uppgång om nästan 10 procent nu nere på nästan exakt samma pris som för två veckor sedan, men intra-dagvariationen har varit stor. Trots att brasilianska plantor verkar ge en mindre skörd än vad de skulle kunna, så verkar skörden ändå bli större än förra året.

Någonting som är mycket viktigt för både kaffe- och sockerpriset är den brasilianska realen, vilken har stärkts cirka 10 procent mot US-dollarn under den sista veckan i mars. Det hjälpte till att lyfta priset på kaffe och det har samvarierat tydligt med valutan senaste tiden.

Under mars sattes nya rekord vad gäller kaffeexporten från Brasilien och i fredags kom ytterligare rapporter om goda skördar och träd som är i gott skick. Tekniska signaler om att den starkare korrektionen i den brasilianska realen skulle vara avslutad och att valutan istället skulle börja försvagas ytterligare kom samtidigt, varför vi tror på att kaffepriset skall fortsätta nedåt. Tekniska signaler avseende kaffepriset talar nu också för en rörelse nedåt. Man måste dock minnas att senaste tidens utveckling har varit mycket volatil, vilket förvisso ger intressanta möjligheter till intradag-handel.

TREND

- Utvecklingen av kaffepriset har senaste tiden tätt följt den brasilianska realen

- Fundamentala faktorer, liksom tekniska, talar för en rörelse nedåt

- Vi tror att kaffepriset skall röra sig nedåt på kort sikt, med reservation för hög volatilitet.

REKOMMENDATION

- BEAR KAFFE X5 S

SOCKER

Även sockret har haft en volatil utveckling över de senaste veckorna. Nyhetsflödet är väl snarast att se som begränsat, men korrelationen med den brasilianska realen har varit mycket stark. Efterfrågan är säsongsbetonad och har ökat, medan utbudet är lägre. Faktorerna i kombination, men kanske främst valutaeffekten, har drivit upp priset vilket har ökat med ca 10 procent sedan slutet av mars. Intressant var också att storspelaren Suedzucker under förra veckan rapporterade ytterligare svikande förtjänst på sockret.

Även sockret har haft en volatil utveckling över de senaste veckorna. Nyhetsflödet är väl snarast att se som begränsat, men korrelationen med den brasilianska realen har varit mycket stark. Efterfrågan är säsongsbetonad och har ökat, medan utbudet är lägre. Faktorerna i kombination, men kanske främst valutaeffekten, har drivit upp priset vilket har ökat med ca 10 procent sedan slutet av mars. Intressant var också att storspelaren Suedzucker under förra veckan rapporterade ytterligare svikande förtjänst på sockret.

Den tekniska vyn ger signaler om att priset skall upp ytterligare under en veckas tid i en korrektion mot 13,24 US-cent per pund, men sedan fortsätta på sin trend nedåt.

TREND

- Priset på socker kommer sannolikt följa en förmodat svagare brasiliansk real nedåt

- Den tekniska vyn ger signaler om fortsatt nedgång med tidigare trend

- Vi tror att sockret kommer att röra sig nedåt efter avklarad korrektion uppåt

REKOMMENDATION

- BEAR SOCKER X5 S – efter avklarad korrektion

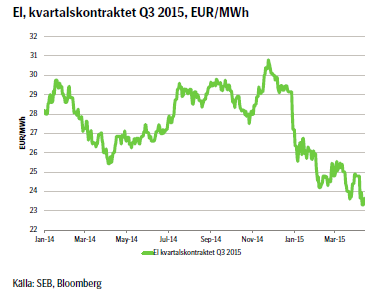

EL

Den 23-24 mars nådde vi en lokal botten i elpriset, som sedan klättrade uppåt under några dagar. Efter påsken kom dock direkt ett kraftigt nedställ i priset på elterminen och i fredags nådde vi en ny lägstanivå om 23,30 euro per MWh – ett pris vi aldrig tidigare har sett – för att på måndagen sträva något uppåt.

Den 23-24 mars nådde vi en lokal botten i elpriset, som sedan klättrade uppåt under några dagar. Efter påsken kom dock direkt ett kraftigt nedställ i priset på elterminen och i fredags nådde vi en ny lägstanivå om 23,30 euro per MWh – ett pris vi aldrig tidigare har sett – för att på måndagen sträva något uppåt.

Överlag svävar en ganska tråkig känsla över marknaden och de nya lägstanivåerna till trots finns det en tydlig risk på nedsidan, även om bilden är något blandad: Vädret den kommande veckan skall vara varmare än normalt för att veckan därefter ha prognosticerats till återigen litet kallare. Vårfloden är i annalkande, även om det än så länge är för kallt för att den verkligen skall sätta igång. Samtidigt finns det redan ett överskott vad gäller den hydrologiska balansen med 3-6 TWh. Å andra sidan går kärnkraftverken in i den årliga underhållsperioden, vilket ger positivt stöd för elpriset.

Sammantaget kan vi sluta oss till att fundamentala faktorer talar för en volatil utveckling av spotpriset framöver och ger stöd för en ytterligare nedgång. Dock är det vanskligt att ge någon tydlig rekommendation i och med att vi rör oss i ett okänt territorium vad gäller priset. För den initierade och ständigt uppdaterade investeraren kan det dock vara en intressant marknad som ger möjlighet att handla på volatila rörelser.

TREND

- Nya lägstanivåer

- Fundamentala faktorer visar att risken övervägande är på nedsidan

- Vi tror dock att priset kommer att röra sig volatilt den närmaste tiden och förhåller oss trots ovanstående neutrala

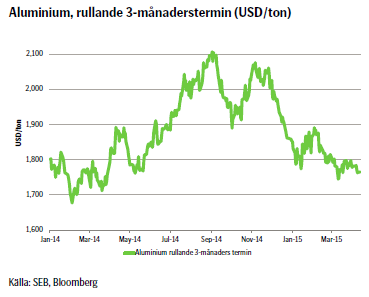

ALUMINIUM

Under perioden fredag 27:e mars till fredag 10:e april gick US-dollarindex upp 2,1 procent, medan kronan försvagades 2,8 procent mot US-dollarn. Samtidigt gick aluminium ned 1 procent. En lång position i metallen gav i kronor under samma tid 1,8 procent. Sektorindex för metaller är nästan oförändrat, men aluminium har tappat drygt en procent över samma period.

Under perioden fredag 27:e mars till fredag 10:e april gick US-dollarindex upp 2,1 procent, medan kronan försvagades 2,8 procent mot US-dollarn. Samtidigt gick aluminium ned 1 procent. En lång position i metallen gav i kronor under samma tid 1,8 procent. Sektorindex för metaller är nästan oförändrat, men aluminium har tappat drygt en procent över samma period.

Natten till torsdag förra veckan, svensk tid, släppte den amerikanska alumniniumjätten Alcoa sin kvartalsrapport, vilken också kan fungera som en sentimentsindikator. Huvuddragen för hela marknaden var att man ser en signifikant överproduktion av aluminium under 2015 och man drar ner på eller lägger ned produktion. Man ser också den lägsta graden av tillväxt av global konsumtion på tre år, trots att Kina ökar sin produktion – vilket man gjorde med drygt nio procentunder 2014. Alcoas och marknadens konsensusvy för efterfrågan på aluminium är dock starka 5-6,5 procent under 2015.

Enligt det tekniska perspektivet är en nedgång trolig; både på kortare och på mellanlång sikt. Vidare säger en av världens största producenter att marknaden är i överskott och vi tror att US-dollarn skall fortsätta att stärkas. Samtliga dessa faktorer är negativa för priset på aluminium. Fundamentala faktorer såsom en ökande global användning av aluminium samt en normalisering av marknaden, samt ett i tid mer nära behov att täcka in framtida åtaganden, är förvisso positiva och på längre sikt tror vi också att marknaden skall stärkas, men i det korta perspektivet är vår övertygelse att trenden är negativ. På basis av vad vi har konstaterat ovan stänger vi tills vidare vår tidigare långa position för att kunna ta en ny lång position på lägre nivåer längre fram.

TREND

- Alcoa och marknaden spår ett överskott under 2015

- Produktion av aluminium minskar eller läggs ned

- Tekniska signaler om fortsatt trend nedåt

- Vi bedömer att trenden med sjunkande pris på aluminium kommer att fortsätta i det korta perspektivet

REKOMMENDATION

- BEAR ALUMIN X1 S

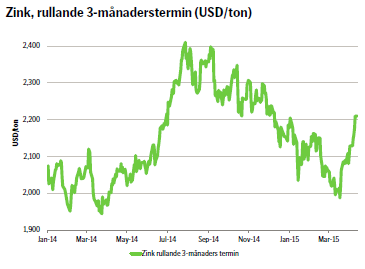

ZINK

Som vi tidigare nämnt i Råvarubrevet kommer flera gruvstängningar att påverka den fundamentala balansen för zink. Den senaste i raden av uttjänta gruvor är den gigantiska Century-gruvan i Australien som enligt de senaste uppgifterna kommer att stänga helt efter sommaren. Underskottet av zink väntas uppgå till 200 000-300 000 ton, vilket motsvarar 1-2 procent av den globala produktionen. Ett underskott innebär lagerminskningar, vilket också är tydligt om man studerar LME-lagrets utveckling. Sedan i höstas har det minskat från ca 750 000 ton till dagens 500 000 ton. Än så länge är det dock ingen riktig brist – prisutvecklingen de senaste veckorna tyder på någonting annat.

Som vi tidigare nämnt i Råvarubrevet kommer flera gruvstängningar att påverka den fundamentala balansen för zink. Den senaste i raden av uttjänta gruvor är den gigantiska Century-gruvan i Australien som enligt de senaste uppgifterna kommer att stänga helt efter sommaren. Underskottet av zink väntas uppgå till 200 000-300 000 ton, vilket motsvarar 1-2 procent av den globala produktionen. Ett underskott innebär lagerminskningar, vilket också är tydligt om man studerar LME-lagrets utveckling. Sedan i höstas har det minskat från ca 750 000 ton till dagens 500 000 ton. Än så länge är det dock ingen riktig brist – prisutvecklingen de senaste veckorna tyder på någonting annat.

3-månderspriset på LME har stigit med 10 procent sedan bottennoteringen i mars. Räknat i svenska kronor är uppgången hela 16 procent (tack vare uppgången i US-dollar). Frågan alla ställer sig nu är om prisuppgången kommer för tidigt. Kortsiktigt finns risk för en rekyl. Vi tar därför vinst på halva positionen (ZINK S) i syfte att åter ta positionen vid senare tillfälle. För nya positioner bör man vänta in en eventuell rekyl och köpa på ”dipparna”.

TREND

- Flera gruvstängningar i år och under nästa – kommer inte fullt ut att ersättas. Risk för brist på zink under 2016

- Terminskurvan på zink är attraktiv. Terminspremien (contangon) är endast ca 2 procent sett 12 månader framåt

- Bra köpläge nu efter det Kinesiska nyåret

- Vi är fundamentalt bullish zink, men priset har gått snabbt uppåt den senaste tiden, så en korrektion nedåt är antagligen snart förestående. Tag förtjänst på tidigare långa positioner och gå åter lång på lägre nivåer i en nära framtid.

REKOMMENDATION

- ZINK S

[box]SEB Veckobrev Veckans råvarukommentar är producerat av SEB:s Commodities Sales desk och publiceras i samarbete och med tillstånd på Råvarumarknaden.se[/box]

KÄLLOR

Bloomberg, Reuters, SEB

VILLKOR

För varje enskilt certifikat/mini future finns Slutliga Villkor som anger de fullständiga villkoren. Slutliga Villkor finns tillgängligt på kurssidan för respektive certifikat/mini future på www.seb.se, Börs & finans, fliken Strukturerade placeringar.

RISKER

En sammanfattning av de risker som är förknippade med Börshandlade certifikat generellt finns i Produktbroschyren för respektive certifikat eller mini future som är tillgängligt på seb.se/cert respektive seb.se/mini. För en fullständig bild av riskerna behöver du ta del av SEB:s offentliggjorda Grundprospekt för Certifikat- och Warrantprogram som är publicerat på www.seb.se/cert respektive seb.se/mini.

DISCLAIMER

Detta marknadsföringsmaterial, framtaget av SEB:s Commodities Sales desk, har upprättats enbart i informationssyfte.

Även om innehållet är baserat på källor som SEB bedömt som tillförlitliga ansvarar SEB inte för fel eller brister i informationen. Den utgör inte oberoende, objektiv investeringsanalys och skyddas därför inte av de bestämmelser som SEB har infört för att förebygga potentiella intressekonflikter. Yttranden från SEB:s Commodities Sales desk kan vara oförenliga med tidigare publicerat material från SEB, då den senare hänvisas uppmanas du att läsa den fullständiga rapporten innan någon åtgärd vidtas.

Dokumentationen utgör inte någon investeringsrådgivning och tillhandahålls till dig utan hänsyn till dina investeringsmål. Du uppmanas att självständigt bedöma och komplettera uppgifterna i denna dokumentation och att basera dina investeringsbeslut på material som bedöms erforderligt. Alla framåtblickande uttalanden, åsikter och förväntningar är föremål för risker, osäkerheter och andra faktorer och kan orsaka att det faktiska resultatet avviker väsentligt från det förväntade. Historisk avkastning är ingen garanti för framtida resultat. Detta dokument utgör inte ett erbjudande att teckna några värdepapper eller andra finansiella instrument. SEB svarar inte för förlust eller skada – direkt eller indirekt, eller av vad slag det vara må – som kan uppkomma till följd av användandet av detta material eller dess innehåll.

Observera att det kan förekomma att SEB, dess ledamöter, dess anställda eller dess moder- och/eller dotterbolag vid olika tillfällen innehar, har innehaft eller kommer att inneha aktier, positioner, rådgivningsuppdrag i samband med corporate finance-transaktioner, investment- eller merchantbanking-uppdrag och/eller lån i de bolag/finansiella instrument som nämns i materialet.

Materialet är avsett för mottagaren, all spridning, distribuering mångfaldigande eller annan användning av detta meddelande får inte ske utan SEB:s medgivande. Materialet riktar sig inte till personer vars medverkan kräver ytterligare prospekt, registrerings- eller andra åtgärder än vad som följer av svensk rätt. Det åligger var och en att iaktta sådana restriktioner. Materialet får inte distribueras i eller till land där distribution kräver ovan nämnda åtgärder eller strider mot reglering i sådant land. Materialet riktar sig således inte till fysiska eller juridiska personer hemmahörande i USA eller i något annat land där publicering eller tillhandahållande av materialet är förbjudet eller strider mot tillämpliga bestämmelser i landet.

Oaktat detta får SEB tillåta omfördelning av materialet till utvald tredje part i enlighet med gällande avtal. Materialet får inte spridas till fysiska eller juridiska personer som är medborgare eller har hemvist i ett land där sådan spridning är otillåten enligt tillämplig lag eller annan bestämmelse.

Skandinaviska Enskilda Banken AB (publ) är ett publikt aktiebolag och står under tillsyn av Finansinspektionen samt de lokala finansiella tillsynsmyndigheter i varje jurisdiktionen där SEB har filial eller dotterbolag.

Analys

OPEC+ will likely unwind 500 kb/d of voluntary quotas in October. But a full unwind of 1.5 mb/d in one go could be in the cards

Down to mid-60ies as Iraq lifts production while Saudi may be tired of voluntary cut frugality. The Brent December contract dropped 1.6% yesterday to USD 66.03/b. This morning it is down another 0.3% to USD 65.8/b. The drop in the price came on the back of the combined news that Iraq has resumed 190 kb/d of production in Kurdistan with exports through Turkey while OPEC+ delegates send signals that the group will unwind the remaining 1.65 mb/d (less the 137 kb/d in October) of voluntary cuts at a pace of 500 kb/d per month pace.

Signals of accelerated unwind and Iraqi increase may be connected. Russia, Kazakhstan and Iraq were main offenders versus the voluntary quotas they had agreed to follow. Russia had a production ’debt’ (cumulative overproduction versus quota) of close to 90 mb in March this year while Kazakhstan had a ’debt’ of about 60 mb and the same for Iraq. This apparently made Saudi Arabia angry this spring. Why should Saudi Arabia hold back if the other voluntary cutters were just freeriding? Thus the sudden rapid unwinding of voluntary cuts. That is at least one angle of explanations for the accelerated unwinding.

If the offenders with production debts then refrained from lifting production as the voluntary cuts were rapidly unwinded, then they could ’pay back’ their ’debts’ as they would under-produce versus the new and steadily higher quotas.

Forget about Kazakhstan. Its production was just too far above the quotas with no hope that the country would hold back production due to cross-ownership of oil assets by international oil companies. But Russia and Iraq should be able to do it.

Iraqi cumulative overproduction versus quotas could reach 85-90 mb in October. Iraq has however steadily continued to overproduce by 3-5 mb per month. In July its new and gradually higher quota came close to equal with a cumulative overproduction of only 0.6 mb that month. In August again however its production had an overshoot of 100 kb/d or 3.1 mb for the month. Its cumulative production debt had then risen to close to 80 mb. We don’t know for September yet. But looking at October we now know that its production will likely average close to 4.5 mb/d due to the revival of 190 kb/d of production in Kurdistan. Its quota however will only be 4.24 mb/d. Its overproduction in October will thus likely be around 250 kb/d above its quota with its production debt rising another 7-8 mb to a total of close to 90 mb.

Again, why should Saudi Arabia be frugal while Iraq is freeriding. Better to get rid of the voluntary quotas as quickly as possible and then start all over with clean sheets.

Unwinding the remaining 1.513 mb/d in one go in October? If OPEC+ unwinds the remaining 1.513 mb/d of voluntary cuts in one big go in October, then Iraq’s quota will be around 4.4 mb/d for October versus its likely production of close to 4.5 mb/d for the coming month..

OPEC+ should thus unwind the remaining 1.513 mb/d (1.65 – 0.137 mb/d) in one go for October in order for the quota of Iraq to be able to keep track with Iraq’s actual production increase.

October 5 will show how it plays out. But a quota unwind of at least 500 kb/d for Oct seems likely. An overall increase of at least 500 kb/d in the voluntary quota for October looks likely. But it could be the whole 1.513 mb/d in one go. If the increase in the quota is ’only’ 500 kb/d then Iraqi cumulative production will still rise by 5.7 mb to a total of 85 mb in October.

Iraqi production debt versus quotas will likely rise by 5.7 mb in October if OPEC+ only lifts the overall quota by 500 kb/d in October. Here assuming historical production debt did not rise in September. That Iraq lifts its production by 190 kb/d in October to 4.47 mb/d (August level + 190 kb/d) and that OPEC+ unwinds 500 kb/d of the remining quotas in October when they decide on this on 5 October.

Analys

Modest draws, flat demand, and diesel back in focus

U.S. commercial crude inventories posted a marginal draw last week, falling by 0.6 million barrels to 414.8 million barrels. Inventories remain 4% below the five-year seasonal average, but the draw is far smaller than last week’s massive 9.3-million-barrel decline. Higher crude imports (+803,000 bl d WoW) and steady refinery runs (93% utilization) helped keep the crude balance relatively neutral.

Yet another drawdown indicates commercial crude inventories continue to trend below the 2015–2022 seasonal norm (~440 million barrels), though at 414.8 million barrels, levels are now almost exactly in line with both the 2023 and 2024 trajectory, suggesting stable YoY conditions (see page 3 attached).

Gasoline inventories dropped by 1.1 million barrels and are now 2% below the five-year average. The decline was broad-based, with both finished gasoline and blending components falling, indicating lower output and resilient end-user demand as we enter the shoulder season post-summer (see page 6 attached).

On the diesel side, distillate inventories declined by 1.7 million barrels, snapping a two-week streak of strong builds. At 125 million barrels, diesel inventories are once again 8% below the five-year average and trending near the low end of the historical range.

In total, commercial petroleum inventories (excl. SPR) slipped by 0.5 million barrels on the week to ish 1,281.5 million barrels. While essentially flat, this ends a two-week streak of meaningful builds, reflecting a return to a slightly tighter situation.

On the demand side, the DOE’s ‘products supplied’ metric (see page 6 attached), a proxy for implied consumption, softened slightly. Total demand for crude oil over the past four weeks averaged 20.5 million barrels per day, up just 0.9% YoY.

Summing up: This week’s report shows a re-tightening in diesel supply and modest draws across the board, while demand growth is beginning to flatten. Inventories remain structurally low, but the tone is less bullish than in recent weeks.

Analys

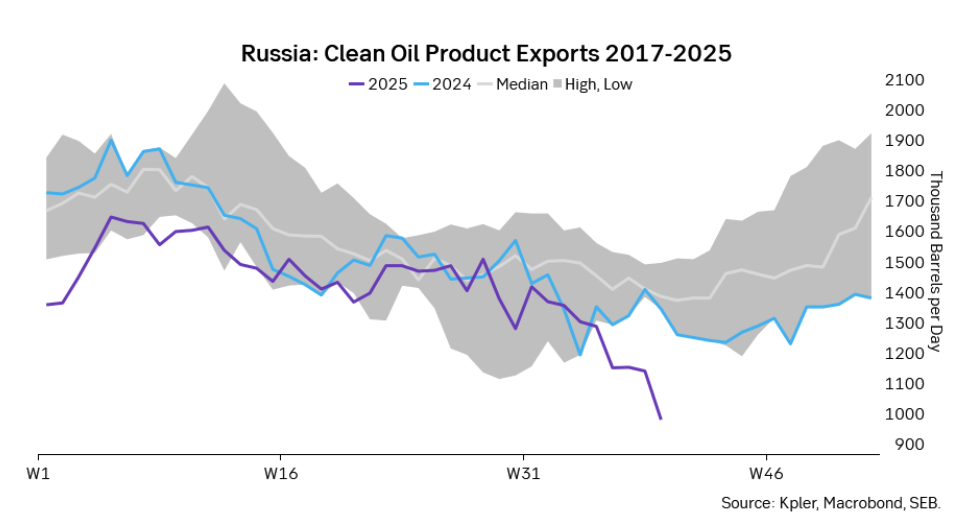

Are Ukraine’s attacks on Russian energy infrastructure working?

Brent crude rose 1.6% yesterday. After trading in a range of USD 66.1 – 68.09/b it settled at USD 67.63/b. A level which we are well accustomed to see Brent crude flipping around since late August. This morning it is trading 0.5% higher at USD 68/b. The market was expecting an increase of 230 kb/d in Iraqi crude exports from Kurdistan through Turkey to the Cheyhan port but that has so far failed to materialize. This probably helped to drive Brent crude higher yesterday. Indications last evening that US crude oil inventories likely fell 3.8 mb last week (indicative numbers by API) probably also added some strength to Brent crude late in the session. The market continues to await the much heralded global surplus materializing as rising crude and product inventories in OECD countries in general and the US specifically.

The oil market is starting to focus increasingly on the successful Ukrainian attacks on Russian oil infrastructure. Especially the attacks on Russian refineries. Refineries are highly complex and much harder to repair than simple crude oil facilities like export pipelines, ports and hubs. It can take months and months to repair complex refineries. It is thus mainly Russian oil products which will be hurt by this. First oil product exports will go down, thereafter Russia will have to ration oil product consumption domestically. Russian crude exports may not be hurt as much. Its crude exports could actually go up as its capacity to process crude goes down. SEB’s Emerging Market strategist Erik Meyersson wrote about the Ukrainian campaign this morning: ”Are Ukraine’s attacks on Russian energy infrastructure working?”. Phillips P O’Brian published an interesting not on this as well yesterday: ”An Update On The Ukrainian Campaign Against Russian Refineries”. It is a pay-for article, but it is well worth reading. Amongst other things it highlights the strategic focus of Ukraine towards Russia’s energy infrastructure. A Ukrainian on the matter also put out a visual representation of the attacks on twitter. We have not verified the data representation. It needs to be interpreted with caution in terms of magnitude of impact and current outage.

Complex Russian oil refineries are sitting ducks in the new, modern long-range drone war. Ukraine is building a range of new weapons as well according to O’Brian. The problem with attacks on Russian refineries is thus on the rise. This will likely be an escalating problem for Russia. And oil products around the world may rise versus the crude oil price while the crude oil price itself may not rise all that much due to this.

Russian clean oil product exports as presented by SEB’s Erik Meyersson in his note this morning.

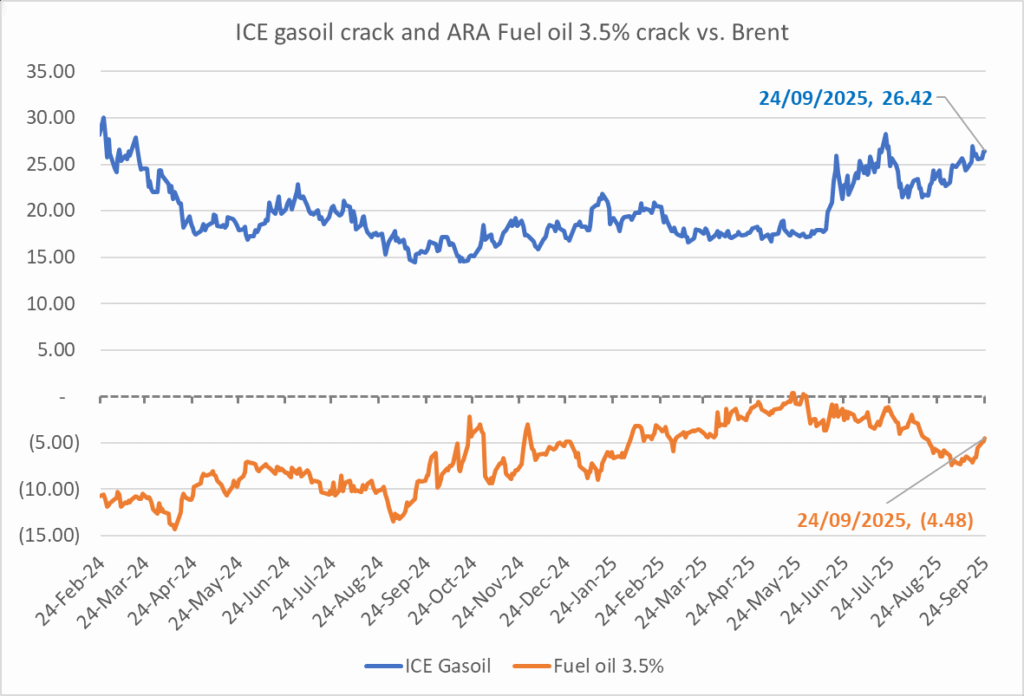

The ICE Gasoil crack and the 3.5% fuel oil crack has been strengthening. The 3.5% crack should have weakened along with rising exports of sour crude from OPEC+, but it hasn’t. Rather it has moved higher instead. The higher cracks could in part be due to the Ukrainian attacks on Russian oil refineries.

Ukrainian inhabitants graphical representation of Ukrainian attacks on Russian oil refineries on Twitter. Highlighting date of attacks, size of refineries and distance from Ukraine. We have not verified the detailed information. And you cannot derive the amount of outage as a consequence of this.

-

Nyheter4 veckor sedan

Nyheter4 veckor sedanEurobattery Minerals satsar på kritiska metaller för Europas självförsörjning

-

Nyheter3 veckor sedan

Nyheter3 veckor sedanMahvie Minerals i en guldtrend

-

Nyheter4 veckor sedan

Nyheter4 veckor sedanGuldpriset kan närma sig 5000 USD om centralbankens oberoende skadas

-

Nyheter4 veckor sedan

Nyheter4 veckor sedanOPEC signalerar att de inte bryr sig om oljepriset faller kommande månader

-

Analys3 veckor sedan

Analys3 veckor sedanVolatile but going nowhere. Brent crude circles USD 66 as market weighs surplus vs risk

-

Nyheter3 veckor sedan

Nyheter3 veckor sedanAktier i guldbolag laggar priset på guld

-

Nyheter3 veckor sedan

Nyheter3 veckor sedanKinas elproduktion slog nytt rekord i augusti, vilket även kolkraft gjorde

-

Nyheter2 veckor sedan

Nyheter2 veckor sedanTyskland har så höga elpriser att företag inte har råd att använda elektricitet