Analys

SEB Råvarubrev 13 februari 2018

När kommer höjningen Riksbanken?

När kommer höjningen Riksbanken?

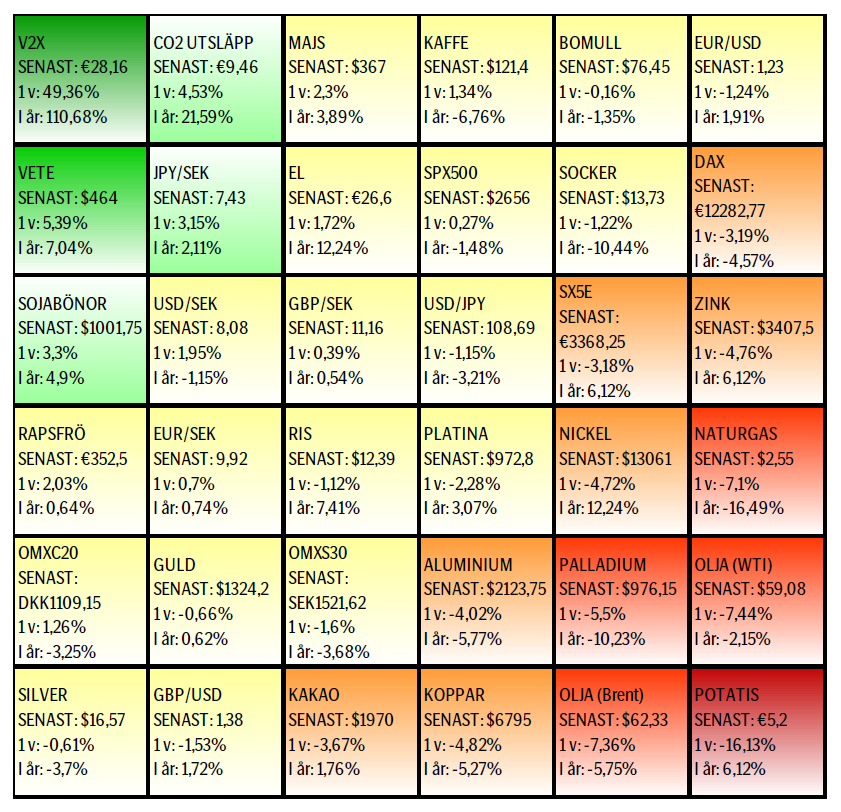

MARKNADEN I KORTHET

Börsfallet har om inte kommit av sig så åtminstone tagit en paus. Den oroande slutsatsen av de senaste veckorna är att både aktier och obligationer fallit i tandem så denna gång har inte obligationer (eller blandfonder) varit den säkra hamn de oftast brukat vara. Den ökade volatiliteten kommer också att fortsätta tvinga placerare att dra ned på sina exponeringar enligt olika riskmodeller. Om amerikansk löneökningskostnad anges som den primära utlösaren av oron så finns fog för att förvänta sig ytterligare stigande lönepress. En god indikation är att allt fler deltidsanställda får utökad arbetstid. Riksbanken kommer med besked onsdag fm. Ingen ränteförändring kommer nu utan frågan är när? Vår investerarundersökning visar att i september är huvudspåret men till skillnad mot i dec-17 så är det nu betydligt fler som tror att det dröjer inpå 2019. Imorgon onsdag kommer också amerikansk prisstatistik (KPI) för januari. En avvikelse från det förväntade, framför allt på uppsidan kan få oron att snabbt flamma upp igen. Kina börjar på torsdag sitt långa (t.o.m. 21/3) nyårsfirande av hundens år. Se dessutom upp med SDP’s medlemsomröstning om den nya storkoalitionen med CDU/CSU, inte på något vis ett garanterat ja och därigenom en underskattad risk för nyval.

Råvaror: Korrektionen i oljepriset har visat sig bli kraftigare än vad vi initialt trodde. Den nettolånga spekulativa positionen har nu börjat minska men är fortfarande oerhört stor i ett historiskt perspektiv varför ett svagare pris kommer att dra fram mer utbud i form av nedstängning av långa terminer. Guldet har inte svarat speciellt mycket på börsoron men vi kan ju hursomhelst notera att priset är ett av de få som inte fallit nämnvärt. Guld/silver relationen har åter fallerat över 80 (uns silver per uns guld) något som upprepats gång efter gång de senaste decennierna. Palladium/platina spreaden går nu allt fortare ihop, vilket faller sig naturligt tycker vi, givet den kraftigt översålda platinan. Bas-metallerna fortsätter att korrigera lägre och bör fortsätta att göra så. Kakao är tillbaka och testar sitt 55d mv band utbrott. Socker ser ut att ha avslutat en mindre uppåt korrektion och torde alltså vara sårbar för förnyade försäljningar. Elpriserna, både spot (som dock efter köldknäppen fallit tillbaka) och termin har klättrat något högre. Så ock utsläppsrätterna som nu har fördubblats sedan början av 2017

Valuta: Dollar och yen har åter visat sig fungera som trygga hamnar i tider av oro och i och med att vi ser ytterligare börsoro framför oss så bör dessa två valutor fortsätta att göra bättre ifrån sig.

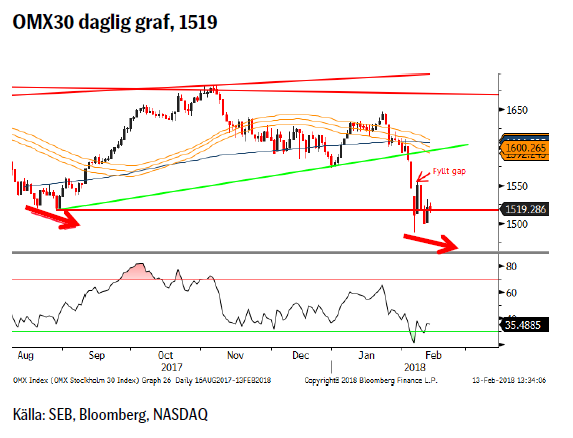

Börser: Det troligaste scenariot kvarstår, dvs. en korrektiv studs och sedan en ny nedgångssekvens. Det blir alltså väldigt viktigt att se reaktionerna under förra veckans botten. Blir denna temporär eller ett misslyckande. OMXS30 har också fått ett ”dödskors” i form av 55d mv brytandes under 233d mv.

Räntor: Obligationsräntorna har, trots börsoro, fortsatt att hålla sig nära eller t.o.m. lyckats stiga över de senaste topparna. En amerikansk 10-åring ligger på 2,82 % efter att igår nått 2,89 % som högst, den högsta nivån på fyra år.

OBSERVATIONER I SAMMANDRAG

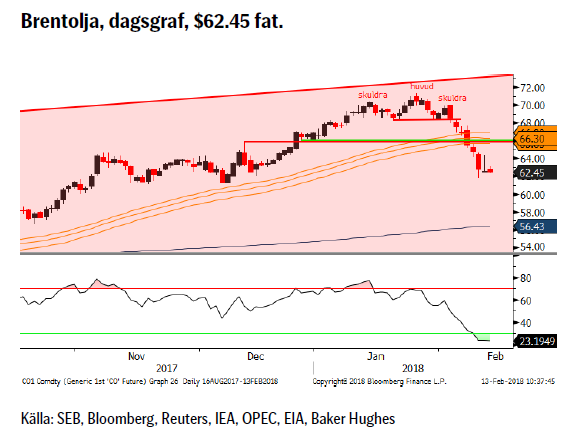

- Olja – större korrektion än förväntat.

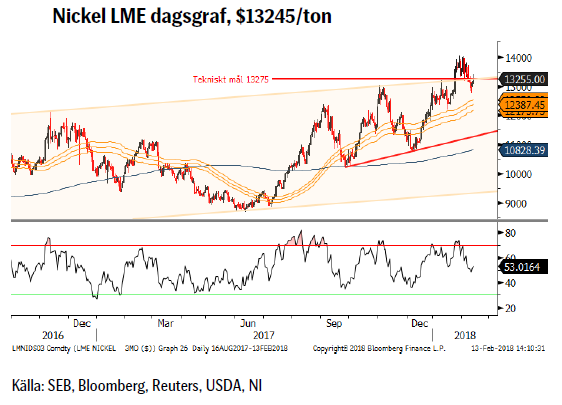

- Nickel – falskt brott upp ur den stigande kanalen.

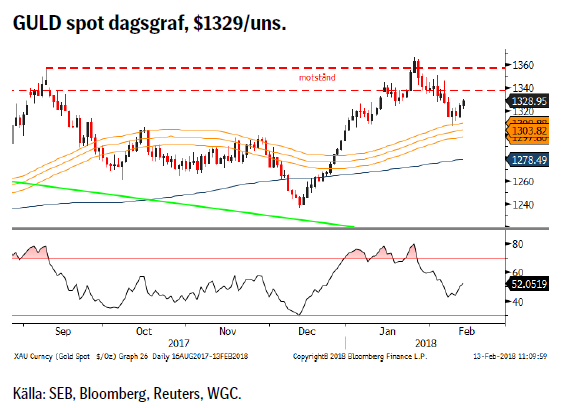

- Guld – relativt aktier stark utveckling.

- DAX – faran är inte på något vis över än.

- USD/SEK – oron talar för starkare dollar.

- OMX30 – troligtvis en negativ triangel.

En placering i certifikat och warranter är förknippat med risker. Du kan förlora hela ditt investerade kapital. Läs mer om riskerna i SEB:s offentliggjorda Grundprospekt för certifikat- och warrantprogram på seb.se/cert eller seb.se/mini

OLJA BRENT

I och med brottet ned igenom 55d mv bandet har vi gått från en mindre till en större korrektion. Varningstecknet i form av fortsatt spekulativt köpande i en fallande marknad fungerade väl och spekulanterna har nu börjat sälja ned sin mycket stora långa nettoposition (som är fortsatt väldigt stor). EIA rapporten igår måndag visade på fortsatt ökning av borrningsaktiviteten och även antalet borrade men icke produktionsigångsatta källor. I årstakt förväntas skifferoljan öka med cirka 1,3m fpd vilket torde ge en total amerikansk produktion för 2018 om ca.10,85m fpd. Trots det så riskerar vi ett underskott för 2018 om OPEC fullföljer sina produktionsbegränsningar.

I och med brottet ned igenom 55d mv bandet har vi gått från en mindre till en större korrektion. Varningstecknet i form av fortsatt spekulativt köpande i en fallande marknad fungerade väl och spekulanterna har nu börjat sälja ned sin mycket stora långa nettoposition (som är fortsatt väldigt stor). EIA rapporten igår måndag visade på fortsatt ökning av borrningsaktiviteten och även antalet borrade men icke produktionsigångsatta källor. I årstakt förväntas skifferoljan öka med cirka 1,3m fpd vilket torde ge en total amerikansk produktion för 2018 om ca.10,85m fpd. Trots det så riskerar vi ett underskott för 2018 om OPEC fullföljer sina produktionsbegränsningar.

Konklusion: Nedgången börjar bli översåld.

OBSERVATIONER

+ Saudierna vill fortsätta samarbetet in i 2019.

+ Kinas import ökar åter.

+ Förlängningen av produktionsbegränsningarna.

+ Att förlängningen nu också omfattar Libyen och Nigeria.

+ Geopolitikens återkomst i form av en riskpremie i oljepriset.

+ Kurvans negativa lutning (backwardation) gör det lönsammare att ligga lång.

+ Långa spekulativa nettopositioner är rekordstora, men minskar

+ Ökad global efterfrågan och uppreviderad global tillväxt.

+ Produktionen i Venezuela faller och faller och faller.

+ Tekniskt börjar nedgången bli översåld.

– EIA reviderar åter upp US produktion (10,8–10,9m fpd).

– De stora spekulativa positionerna.

– Fortsatt ökning av nya borriggar och DUC’s.

– Troligt att dollarn återtar en del förlorad mark givet oron.

– De geopolitiska riskerna har minskat något.

– Tekniskt negativt brott under 55d mv bandet.

– Tekniskt nästa stöd i låga 61 området.

Tillgängliga certifikat:

BULL OLJA X1, X2, X4, X5, & X10 S

BEAR OLJA X1, X2, X4, X5 & X10 S

NICKEL

För närvarande verkar 14.000 nivån vara nog. Efter ett antal försök så har vi nu backat tillbaka till lägre nivåer. Den fortsatta uppgången i kobolt (spot har sedan ett år tillbaka gått från 33000 till 81280 $/t) gör dock att spekulationerna är höga om att nickel ska kunna, åtminstone till viss del, konkurrera med kobolt. Bilföretagen kämpar med näbbar och klor för att tillförsäkra sig framtida leveranser av kobolt och litium. Hursomhelst så är den näraliggande risken fortsatt på nedsidan men potentialen söderut begränsas naturligtvis en del av batteriproblematiken.

För närvarande verkar 14.000 nivån vara nog. Efter ett antal försök så har vi nu backat tillbaka till lägre nivåer. Den fortsatta uppgången i kobolt (spot har sedan ett år tillbaka gått från 33000 till 81280 $/t) gör dock att spekulationerna är höga om att nickel ska kunna, åtminstone till viss del, konkurrera med kobolt. Bilföretagen kämpar med näbbar och klor för att tillförsäkra sig framtida leveranser av kobolt och litium. Hursomhelst så är den näraliggande risken fortsatt på nedsidan men potentialen söderut begränsas naturligtvis en del av batteriproblematiken.

Konklusion: Tillbaka i kanalen och risk för mer säljande.

OBSERVATIONER

+ Billigare för batteritillverkare än kobolt.

+ 2017 kommer att landa på ett underskott och även 2018 spås göra så.

+ Lägsta LME lagren sedan 2014.

+ Rostfritt har gått starkare än förväntat.

+ IMF har justerat upp global tillväxt och utsikterna i närtid goda.

+ Lång spekulativ nettopositionering ökade till den högsta på ett år och det är långa kontrakt som öppnas upp.

+ Fallande dollar har pressat upp metallpriserna.

+ Ökad optimism i råvaror vilket leder till inflöden i råvarufonder.

+ Optimism om elbilssektorn (vilket är för tidigt, tror jag).

+ Kostnadsgolvet har stigit.

– Den långa nettopositionen har börjat minska och det genom både stängda långa och nyöppnade korta kontrakt.

– Större än förväntad kinesisk produktion.

– Lagren är stora men ses fortsätta falla 2018/2019.

– Indonesisk export kommer att öka årligen de närmaste åren.

– Australien har flera nya projekt på gång.

– Om det klarnar runt miljölagarna på Filippinerna.

– Se upp för mars som tillsammans med maj är den sämsta månaden de senaste tio åren.

– Lägre infrastruktur och bostadsinvesteringar i Kina.

– Negativt tillbaka i kanalen dvs. falskt uppsidesbrott.

Tillgängliga certifikat:

BULL NICKEL X1, X2 & X4 S

BEAR NICKEL X1, X2 & X4 S

GULD

Den stora börs- och obligationsoron tog initialt även guldet med sig nedåt men nedgången blev ju väldigt begränsad jämfört med framför allt aktierna. Vi har dock även sett att guldpriset tappat något mot silverpriset då relationen åter blivit bortstött ovanför 80 (antalet uns silver för ett uns guld) något som skett gång efter annan under de senaste decennierna. Följaktligen ser guld dyrt ut jämfört med silver, i en relativprissättning.

Den stora börs- och obligationsoron tog initialt även guldet med sig nedåt men nedgången blev ju väldigt begränsad jämfört med framför allt aktierna. Vi har dock även sett att guldpriset tappat något mot silverpriset då relationen åter blivit bortstött ovanför 80 (antalet uns silver för ett uns guld) något som skett gång efter annan under de senaste decennierna. Följaktligen ser guld dyrt ut jämfört med silver, i en relativprissättning.

Konklusion: Positiv bias ovanför 55d mv bandet.

OBSERVATIONER

+ Efterfrågan på guld inför det Kinesiska nyårsfirandet.

+ Newcrest Mining rapporterade om ett betydligt högre kostnadsgolv 2017.

+ Inflationstrycket i USA fortsätter upp, nu senast med löneökningstakten lite över förväntat.

+ Rykten om minskad moms (f.n. 18 %) på investeringsguld i Ryssland

+ Fortsatt risk för Bitcoin nedgång.

+ Säsongsmässigt så är januari och februari normalt sett relativt bra månader för guldet.

+ Utvecklingen av den kinesiska guld ETF marknaden.

+ Shariastandarden för guld är långsiktigt positivt.

+ Tekniskt positivt att 55d mv bandet fortsätter att vara stöd.

– Den spekulativa (både netto och brutto) långa positioneringen har fortsatt att minska och är nu tillbaka på nivåer vi inte sett sedan augusti.

– Reaktionen på börsnedgången fortsatt begränsad.

– En större dollarkorrektion bör snart vara på väg.

– Klubbandet av den amerikanska skattererformen.

– Dåligt gensvar på spänningarna Saudiarabien/Iran.

– Realräntorna är i stigande.

– $1350/75 området måste passeras innan en positivare vy appliceras.

– Tekniskt sett så är det negativt att marknaden stöttes bort från motståndsområdet.

Tillgängliga certifikat:

BULL GULD X1, X2, X4, X5 & X10 S

BEAR GULD X1, X2, X4, X5 & X10 S

DAX

För det första så ska vi vara försiktiga inför SDP’s medlemsomröstning om huruvida man ska acceptera det framförhandlade förslaget och ingå en ny storkoalition med Fru Merkel. Ett ja är inte på något vis garanterat och kom ihåg att den extra partikongressen gav grönt ljus med minsta möjliga marginal. Motståndet mot GroKo (Grosses koalition) är framför kompakt inom ungdomsrörelsen. Det italienska valet rycker också allt närmare. Summa summarum har vi en del orosmoment framför oss och det förutom det generellt skakiga börsläget.

För det första så ska vi vara försiktiga inför SDP’s medlemsomröstning om huruvida man ska acceptera det framförhandlade förslaget och ingå en ny storkoalition med Fru Merkel. Ett ja är inte på något vis garanterat och kom ihåg att den extra partikongressen gav grönt ljus med minsta möjliga marginal. Motståndet mot GroKo (Grosses koalition) är framför kompakt inom ungdomsrörelsen. Det italienska valet rycker också allt närmare. Summa summarum har vi en del orosmoment framför oss och det förutom det generellt skakiga börsläget.

Konklusion: Faran är inte på något vis över än.

OBSERVATIONER

+ Om SDP röstar ja till förslaget till ny koalition.

+ Historiken, upp 7/10 senaste åren, är positiv för mars.

+ Fortsatt bra ekonomisk statistik (EU & Ty inköpschefsindex).

+ Eurozons index för banker har brutit ut på uppsidan.

+ Nu tillväxt i alla euro-länder.

+ ECB lär hålla räntorna låga för lång tid framöver.

+ Den långa vågräkningen är fortsatt positiv (så länge inte 10474 passeras på nedsidan).

– Risken för att SDP’s medlemmar röstar nej till koalitionen.

– Det kommande Italienska valet.

– Den starka euron bör börja oro ECB.

– Tyska långa räntor är fortsatt i stigande mer än 100 % upp sedan mitten av december (0,3 – 0,75 %).

– Brittisk bilförsäljning har fallit kraftigt (en av de största exportmarknaderna för tysk bilindustri).

– Dieselgate (vi har inte sett slutet på detta än).

– Brott under 233d mv.

– Negativt kort/medelsiktigt vågmönster.

– Exit den positiva kanalen.

– Tekniskt har vi nu säljsignaler i flera tidsintervall vilka också underbyggs av de negativa divergenserna.

Tillgängliga certifikat:

BULL DAX X2, X5, X10 & X15 S

BEAR DAX X1, X2, X5, X10 & X15 S

USD/SEK

US financial conditions index (ett mått på tajtare/lättare likviditetssituation utifrån ett antal variabler i ränte och aktiemarknaderna i USA) har fortsatt att stramas åt vilket givit understöd till en starkare dollar. Fortsatt oro (vilket undertecknad tror på) bör fortsatt ge incitament till starkare dollar och yen. Håll koll på morgondagens Riksbanksbesked, inte för räntan utan för en eventuell förändring av den framtida räntebanan. Ett nyval i Tyskland (om SDP’s medlemmar gör tummen ned för överenskommelsen med CDU/CSU) kan också tänkas försvaga euron dvs. stärka dollarn. Håll också koll på onsdagens inflationsstatistik i USA med tanke på att högre löneökningar noterades i den senaste arbetsmarknadsstatistiken.

US financial conditions index (ett mått på tajtare/lättare likviditetssituation utifrån ett antal variabler i ränte och aktiemarknaderna i USA) har fortsatt att stramas åt vilket givit understöd till en starkare dollar. Fortsatt oro (vilket undertecknad tror på) bör fortsatt ge incitament till starkare dollar och yen. Håll koll på morgondagens Riksbanksbesked, inte för räntan utan för en eventuell förändring av den framtida räntebanan. Ett nyval i Tyskland (om SDP’s medlemmar gör tummen ned för överenskommelsen med CDU/CSU) kan också tänkas försvaga euron dvs. stärka dollarn. Håll också koll på onsdagens inflationsstatistik i USA med tanke på att högre löneökningar noterades i den senaste arbetsmarknadsstatistiken.

Konklusion: Tillbaka över åttan!

OBSERVATIONER

+ Global börsoro har en tendens till att stärka dollar och yen.

+ Inflationen är så sakteliga i stigande i USA varför marknaden nu börjar prisa in fyra snarare än tre höjningar under 2018.

+ Fram tills Riksbanken gör sin första höjning kommer räntedifferensen USA – Sverige att öka.

+ Atlanta FED indikatorn pekar på 5,4 % årstillväxt under kvartal 1 2018.

+ Feds minskning av balansräkningen.

+ Financial conditions har fortsatt att tajta till sig.

+ Fortsatt stor kort dollarposition mot euron.

+ Det kommande Italienska valet.

+ Amerikansk rapportsäsong har varit mycket starkare än den svenska.

+ Tekniskt sett i en möjlig bottenformation i och med det falska brottet under 7.8880.

– Långa €/$ positioner har börjat minska om än marginellt.

– Europa har fortsatt att överraska positivt.

– Överoptimism över det amerikanska skattepaketet.

– Skuldtaket är ännu inte på plats i USA.

– Ökat budgetunderskott och därigenom ökad upplåning i USA.

– Fallande dollar trend.

– Tekniskt är vi fortfarande negativt placerade under 55d mv bandet.

Tillgängliga certifikat:

BULL USD/SEK X1 & X4 S

BEAR USD/SEK X1 & X4 S

OMXS30

Än så länge har vi till punkt och pricka följt skolboken. Vi först den lilla rekyl vi såg komma och den fyllde sedan det öppna gapet innan vi åter föll. Dock har vi ännu inte satt någon ny botten, vilket vi anser bör ske innan vi kan börja leta efter en botten formation. Det troligaste utfallet för närvarande är att vi skapar en negativ triangel, ett negativt fortsättningsmönster, för att därefter falla ned till en ny botten. Hur denna nya botten sedan tas emot, fyndköpare eller paniksäljare, avgör huruvida vi kan börja skapa en bottenformation eller ej. Håll koll på Riksbanksbeskedet onsdag fm då framför allt en något hökaktigare räntebana skulle kunna stärka kronan. Ny bostadsstatistik kommer också på onsdag (Valueguard).

Än så länge har vi till punkt och pricka följt skolboken. Vi först den lilla rekyl vi såg komma och den fyllde sedan det öppna gapet innan vi åter föll. Dock har vi ännu inte satt någon ny botten, vilket vi anser bör ske innan vi kan börja leta efter en botten formation. Det troligaste utfallet för närvarande är att vi skapar en negativ triangel, ett negativt fortsättningsmönster, för att därefter falla ned till en ny botten. Hur denna nya botten sedan tas emot, fyndköpare eller paniksäljare, avgör huruvida vi kan börja skapa en bottenformation eller ej. Håll koll på Riksbanksbeskedet onsdag fm då framför allt en något hökaktigare räntebana skulle kunna stärka kronan. Ny bostadsstatistik kommer också på onsdag (Valueguard).

Konklusion: Vi bör se minst en botten till.

OBSERVATIONER

+ Säsongsmässigt feb historiskt (upp 8/10 senaste år) starkt.

+ Mjuk Riksbank väntar med första höjningen trots högre KPIF.

+ Svensk ek statistik fortsätter att vara relativt positiv och EU dito allt starkare.

+ Det långsiktiga vågmönstret är fortsatt positivt.

+ Om vi spikar under föregående botten eller kliver tillbaka över 55d mv bandet.

– Om Riksbanken är hökaktigare.

– Fortsatt risk för svensk bomarknad.

– PMI vände åter ned.

– Vi har brutit under 55d mv bandet och 233d mv.

– En negativ månadsvändningssignal i november.

– Negativa veckosignaler.

– Vi har nu ett, 55/233d, dödskors på plats.

– Vi har brutit under föregående korrektionsbotten.

Tillgängliga certifikat:

BULL OMX X5, X10 & X15 S

BEAR OMX X1, X5, X10 & X15 S

UTVECKLING SENASTE VECKAN SAMT SEDAN ÅRETS BÖRJAN

[box]SEB Veckobrev Veckans råvarukommentar är producerat av SEB:s Commodities Sales desk och publiceras i samarbete och med tillstånd på Råvarumarknaden.se[/box]

KÄLLOR

Bloomberg, Reuters, SEB

VILLKOR

För varje enskilt certifikat/mini future finns Slutliga Villkor som anger de fullständiga villkoren. Slutliga Villkor finns tillgängligt på kurssidan för respektive certifikat/mini future på www.seb.se, Börs & finans, fliken Strukturerade placeringar.

RISKER

En sammanfattning av de risker som är förknippade med Börshandlade certifikat generellt finns i Produktbroschyren för respektive certifikat eller mini future som är tillgängligt på seb.se/cert respektive seb.se/mini. För en fullständig bild av riskerna behöver du ta del av SEB:s offentliggjorda Grundprospekt för Certifikat- och Warrantprogram som är publicerat på www.seb.se/cert respektive seb.se/mini.

DISCLAIMER

Detta marknadsföringsmaterial, framtaget av SEB:s Commodities Sales desk, har upprättats enbart i informationssyfte.

Även om innehållet är baserat på källor som SEB bedömt som tillförlitliga ansvarar SEB inte för fel eller brister i informationen. Den utgör inte oberoende, objektiv investeringsanalys och skyddas därför inte av de bestämmelser som SEB har infört för att förebygga potentiella intressekonflikter. Yttranden från SEB:s Commodities Sales desk kan vara oförenliga med tidigare publicerat material från SEB, då den senare hänvisas uppmanas du att läsa den fullständiga rapporten innan någon åtgärd vidtas.

Dokumentationen utgör inte någon investeringsrådgivning och tillhandahålls till dig utan hänsyn till dina investeringsmål. Du uppmanas att självständigt bedöma och komplettera uppgifterna i denna dokumentation och att basera dina investeringsbeslut på material som bedöms erforderligt. Alla framåtblickande uttalanden, åsikter och förväntningar är föremål för risker, osäkerheter och andra faktorer och kan orsaka att det faktiska resultatet avviker väsentligt från det förväntade. Historisk avkastning är ingen garanti för framtida resultat. Detta dokument utgör inte ett erbjudande att teckna några värdepapper eller andra finansiella instrument. SEB svarar inte för förlust eller skada – direkt eller indirekt, eller av vad slag det vara må – som kan uppkomma till följd av användandet av detta material eller dess innehåll.

Observera att det kan förekomma att SEB, dess ledamöter, dess anställda eller dess moder- och/eller dotterbolag vid olika tillfällen innehar, har innehaft eller kommer att inneha aktier, positioner, rådgivningsuppdrag i samband med corporate finance-transaktioner, investment- eller merchantbanking-uppdrag och/eller lån i de bolag/finansiella instrument som nämns i materialet.

Materialet är avsett för mottagaren, all spridning, distribuering mångfaldigande eller annan användning av detta meddelande får inte ske utan SEB:s medgivande. Materialet riktar sig inte till personer vars medverkan kräver ytterligare prospekt, registrerings- eller andra åtgärder än vad som följer av svensk rätt. Det åligger var och en att iaktta sådana restriktioner. Materialet får inte distribueras i eller till land där distribution kräver ovan nämnda åtgärder eller strider mot reglering i sådant land. Materialet riktar sig således inte till fysiska eller juridiska personer hemmahörande i USA eller i något annat land där publicering eller tillhandahållande av materialet är förbjudet eller strider mot tillämpliga bestämmelser i landet.

Oaktat detta får SEB tillåta omfördelning av materialet till utvald tredje part i enlighet med gällande avtal. Materialet får inte spridas till fysiska eller juridiska personer som är medborgare eller har hemvist i ett land där sådan spridning är otillåten enligt tillämplig lag eller annan bestämmelse.

Skandinaviska Enskilda Banken AB (publ) är ett publikt aktiebolag och står under tillsyn av Finansinspektionen samt de lokala finansiella tillsynsmyndigheter i varje jurisdiktionen där SEB har filial eller dotterbolag.

Analys

OPEC+ in a process of retaking market share

Oil prices are likely to fall for a fourth straight year as OPEC+ unwinds cuts and retakes market share. We expect Brent crude to average USD 55/b in Q4/25 before OPEC+ steps in to stabilise the market into 2026. Surplus, stock building, oil prices are under pressure with OPEC+ calling the shots as to how rough it wants to play it. We see natural gas prices following parity with oil (except for seasonality) until LNG surplus arrives in late 2026/early 2027.

Oil market: Q4/25 and 2026 will be all about how OPEC+ chooses to play it

OPEC+ is in a process of unwinding voluntary cuts by a sub-group of the members and taking back market share. But the process looks set to be different from 2014-16, as the group doesn’t look likely to blindly lift production to take back market share. The group has stated very explicitly that it can just as well cut production as increase it ahead. While the oil price is unlikely to drop as violently and lasting as in 2014-16, it will likely fall further before the group steps in with fresh cuts to stabilise the price. We expect Brent to fall to USD 55/b in Q4/25 before the group steps in with fresh cuts at the end of the year.

Natural gas market: Winter risk ahead, yet LNG balance to loosen from 2026

The global gas market entered 2025 in a fragile state of balance. European reliance on LNG remains high, with Russian pipeline flows limited to Turkey and Russian LNG constrained by sanctions. Planned NCS maintenance in late summer could trim exports by up to 1.3 TWh/day, pressuring EU storage ahead of winter. Meanwhile, NE Asia accounts for more than 50% of global LNG demand, with China alone nearing a 20% share (~80 mt in 2024). US shale gas production has likely peaked after reaching 104.8 bcf/d, even as LNG export capacity expands rapidly, tightening the US balance. Global supply additions are limited until late 2026, when major US, Qatari and Canadian projects are due to start up. Until then, we expect TTF to average EUR 38/MWh through 2025, before easing as the new supply wave likely arrives in late 2026 and then in 2027.

Analys

Manufacturing PMIs ticking higher lends support to both copper and oil

Price action contained withing USD 2/b last week. Likely muted today as well with US closed. The Brent November contract is the new front-month contract as of today. It traded in a range of USD 66.37-68.49/b and closed the week up a mere 0.4% at USD 67.48/b. US oil inventory data didn’t make much of an impact on the Brent price last week as it is totally normal for US crude stocks to decline 2.4 mb/d this time of year as data showed. This morning Brent is up a meager 0.5% to USD 67.8/b. It is US Labor day today with US markets closed. Today’s price action is likely going to be muted due to that.

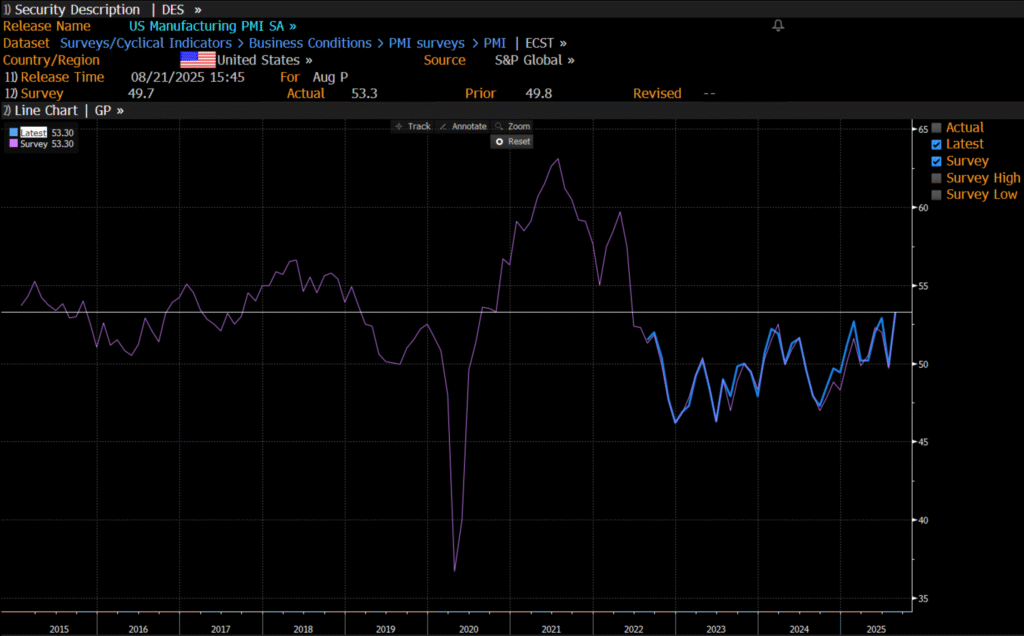

Improving manufacturing readings. China’s manufacturing PMI for August came in at 49.4 versus 49.3 for July. A marginal improvement. The total PMI index ticked up to 50.5 from 50.2 with non-manufacturing also helping it higher. The HCOB Eurozone manufacturing PMI was a disastrous 45.1 last December, but has since then been on a one-way street upwards to its current 50.5 for August. The S&P US manufacturing index jumped to 53.3 in August which was the highest since 2022 (US ISM manufacturing tomorrow). India manufacturing PMI rose further and to 59.3 for August which is the highest since at least 2022.

Are we in for global manufacturing expansion? Would help to explain copper at 10k and resilient oil. JPMorgan global manufacturing index for August is due tomorrow. It was 49.7 in July and has been below the 50-line since February. Looking at the above it looks like a good chance for moving into positive territory for global manufacturing. A copper price of USD 9935/ton, sniffing at the 10k line could be a reflection of that. An oil price holding up fairly well at close to USD 68/b despite the fact that oil balances for Q4-25 and 2026 looks bloated could be another reflection that global manufacturing may be accelerating.

US manufacturing PMI by S&P rose to 53.3 in August. It was published on 21 August, so not at all newly released. But the US ISM manufacturing PMI is due tomorrow and has the potential to follow suite with a strong manufacturing reading.

Analys

Crude stocks fall again – diesel tightness persists

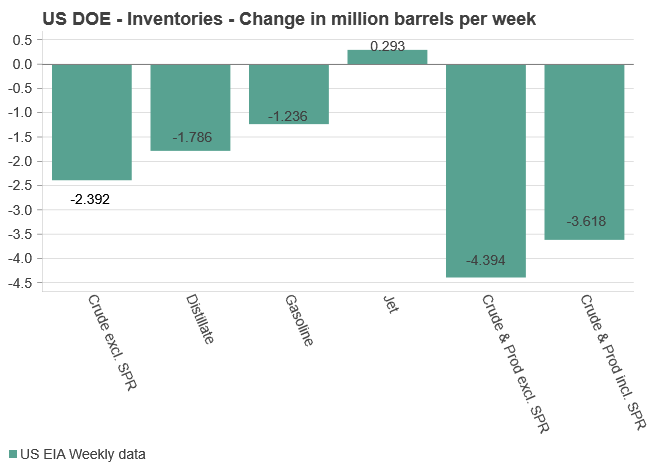

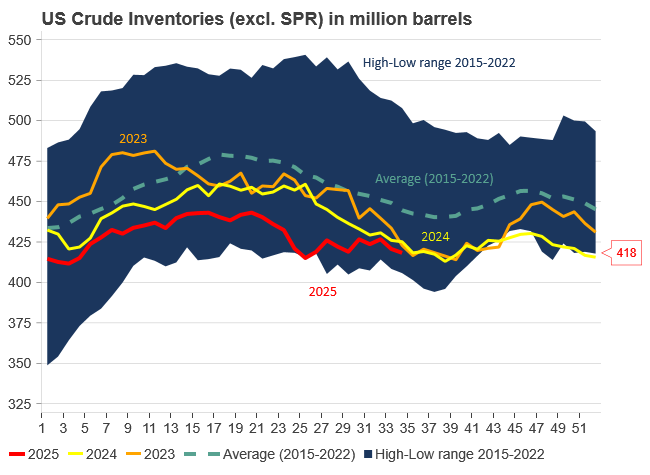

U.S. commercial crude inventories posted another draw last week, falling by 2.4 million barrels to 418.3 million barrels, according to the latest DOE report. Inventories are now 6% below the five-year seasonal average, underlining a persistently tight supply picture as we move into the post-peak demand season.

While the draw was smaller than last week’s 6 million barrel decline, the trend remains consistent with seasonal patterns. Current inventories are still well below the 2015–2022 average of around 449 million barrels.

Gasoline inventories dropped by 1.2 million barrels and are now close to the five-year average. The breakdown showed a modest increase in finished gasoline offset by a decline in blending components – hinting at steady end-user demand.

Diesel inventories saw yet another sharp move, falling by 1.8 million barrels. Stocks are now 15% below the five-year average, pointing to sustained tightness in middle distillates. In fact, diesel remains the most undersupplied segment, with current inventory levels at the very low end of the historical range (see page 3 attached).

Total commercial petroleum inventories – including crude and products but excluding the SPR – fell by 4.4 million barrels on the week, bringing total inventories to approximately 1,259 million barrels. Despite rising refinery utilization at 94.6%, the broader inventory complex remains structurally tight.

On the demand side, the DOE’s ‘products supplied’ metric – a proxy for implied consumption – stayed strong. Total product demand averaged 21.2 million barrels per day over the last four weeks, up 2.5% YoY. Diesel and jet fuel were the standouts, up 7.7% and 1.7%, respectively, while gasoline demand softened slightly, down 1.1% YoY. The figures reflect a still-solid late-summer demand environment, particularly in industrial and freight-related sectors.

-

Nyheter4 veckor sedan

Nyheter4 veckor sedanOmgående mångmiljardfiasko för Equinors satsning på Ørsted och vindkraft

-

Nyheter2 veckor sedan

Nyheter2 veckor sedanMeta bygger ett AI-datacenter på 5 GW och 2,25 GW gaskraftverk

-

Nyheter4 veckor sedan

Nyheter4 veckor sedanGuld stiger till över 3500 USD på osäkerhet i världen

-

Analys4 veckor sedan

Analys4 veckor sedanWhat OPEC+ is doing, what it is saying and what we are hearing

-

Nyheter2 veckor sedan

Nyheter2 veckor sedanAker BP gör ett av Norges största oljefynd på ett decennium, stärker resurserna i Yggdrasilområdet

-

Nyheter4 veckor sedan

Nyheter4 veckor sedanLyten, tillverkare av litium-svavelbatterier, tar över Northvolts tillgångar i Sverige och Tyskland

-

Analys2 veckor sedan

Analys2 veckor sedanBrent sideways on sanctions and peace talks

-

Nyheter2 veckor sedan

Nyheter2 veckor sedanEtt samtal om koppar, kaffe och spannmål