Analys

SEB Råvarubrev 13 december 2016

Veckans huvudattraktion är onsdagens räntebesked från Federal Reserve. Marknaden har har fullt ut prisat in en höjning med 0,25 % varför denna inte bör bli någon överraskning (överraskning torde det dock bli om höjningen uteblir). Fokus bör istället ligga på vad FED säger om framtida höjningar (antal och takt) vilket lär sätta tonen för både obligationer och aktier. I Italien har, efter Renzis avgång, Gentiloni utsetts till ny premiärminister, vilket stärker vår uppfattning om att det inte blir något nyval utan ordinarier val 2018 är det som gäller. I Sverige skedde under måndagen årets insättning på premiepensionskontona (PPM). Årets insättning blev 38 miljarder kronor (varav vi räknar med att cirka 25mdr går till utländska fonder). Svensk inflation ligger fortfarande en bra bit under Riksbankens mål så frågan kvarstår, kommer Riksbanken att agera vid nästa veckas (21/12) möte?

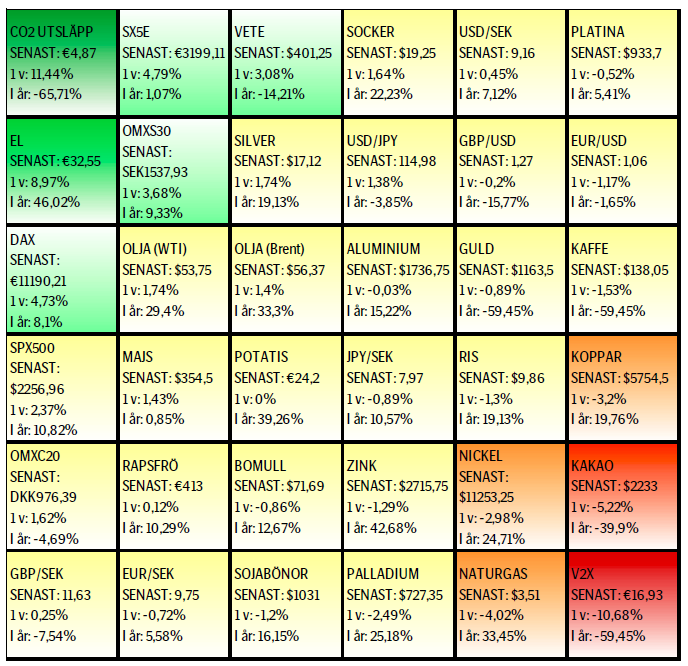

Råvaror: I och med att OPEC i lördags kom överens med icke-OPEC medlemmar att dessa ska minska sin produktion med 558,000 fpd (där Ryssland ska stå för 300,000) så började veckan med stigande priser. Uppgången har dock i skrivande stund kommit av sig något och skulle veckan sluta i nivå med förra fredagens stängning (~$54,33/fat) så skulle vi inte bli förvånade om en viss vinsthemtagning inför årsskiftet sker. Basmetaller har mer eller mindre fortsatt att handla i ett intervall, vi anser fortfarande att de flesta av dem har stigit för mycket för fort varför korrektionsrisken är fortsatt hög. Elmarknaden (både spot och termin) ser ut nu ut att ha hittat fast mark och priserna är sedan förra veckan stigit (el, kol och utsläppsrätter). Ädelmetaller har det fortsatt jobbigt även om nedgången ser ut att vara i avtagande. Kaffe är efter den brutala nedgången kraftigt översålt.

Valuta: Dollarn har överlag fortsatt att gå starkt (mot kronan har vi som vi tidigare pekat på tappat fart då kronan i sig själv inte längre faller så hävstången stark dollar – svag krona är borta). EUR/USD föll som en sten efter ECB’s möte förra veckan. Vi får se vad efterdyningarna efter FED’s räntebesked onsdag kan leda till. Den turkiska liran är under hård press och USD/TRY har nått nya rekordnivåer.

Börser: Inställningen till aktiemarknaden är fortsatt positiv men vi börjar se vissa tecken på överdrift då många marknader nu krupit upp i överköpt territorium (t.ex. RSI (relativt styrke index), något vi inte sett sedan februari 2015. VIX volatilitetsindex har också stigit något sedan förra veckan.

Räntor: Långa räntor har fortsatt att stiga men även här ser vi utmattningstecken varför vi inte skulle bli förvånade att se en viss lättnad inom kort (kanske FED blir den utlösande faktorn).

OBSERVATIONER I SAMMANDRAG

- Olja – dags för rallyt att ta en paus?

- Koppar – fortsatt motvind.

- Zink – efter en fördubbling under 2016, dags att hämta andan!?

- El – uppgång sedan förra veckan.

- USD/SEK – FED den 14:e och Riksbanken den 21:a sätter tonen.

- OMXS30 – nu uppe vid ett viktigt motstånd.

En placering i certifikat och warranter är förknippat med risker. Du kan förlora hela ditt investerade kapital. Läs mer om riskerna i SEB:s offentliggjorda Grundprospekt för certifikat- och warrantprogram på seb.se/cert eller seb.se/mini

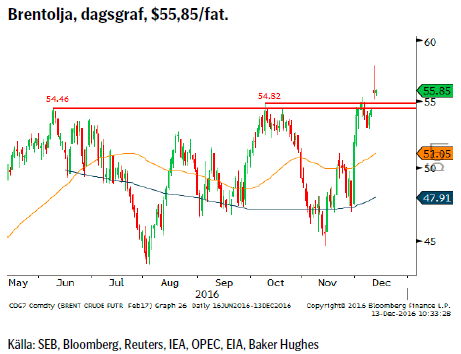

OLJA BRENT

Så fick vi i lördags även ett produktionsbegränsningsavtal mellan OPEC och icke OPEC-medlemmar på plats vilket mottogs positivt av marknaden som raskt handlade upp oljepriset med 4-5 %. De länder som tillsammans ska begränsa sin produktion med 558,000 fpd är Azerbajdzjan, Kazakstan, Mexiko, Oman och Ryssland, där den sistnämnda bär den största bördan om 300,000 fpd. Det återstår nu att se om produktionsbegränsningarna träder i kraft vid årsskiftet och huruvida det kommer att fuskas eller ej. Dessutom finns det flera faktorer som bör kunna ge mer olja framöver. För det första har amerikanska skifferproducenter nu starkare incitament (högre pris) för ökad produktion, vilket också kan ses i form av ökad terminsförsäljning för 2017-19. För det andra så har olje-kurvan gått från kontango till mer eller mindre backwardation vilket gör det oattraktivt att sitta på framför allt flytande lager (lagerkostnaden) vilket bör skynda på avvecklingen av dessa långa fysiska positioner. För det tredje så kan, under OPEC överenskommelsen, både Libyen och Nigeria öka sin produktion.

Så fick vi i lördags även ett produktionsbegränsningsavtal mellan OPEC och icke OPEC-medlemmar på plats vilket mottogs positivt av marknaden som raskt handlade upp oljepriset med 4-5 %. De länder som tillsammans ska begränsa sin produktion med 558,000 fpd är Azerbajdzjan, Kazakstan, Mexiko, Oman och Ryssland, där den sistnämnda bär den största bördan om 300,000 fpd. Det återstår nu att se om produktionsbegränsningarna träder i kraft vid årsskiftet och huruvida det kommer att fuskas eller ej. Dessutom finns det flera faktorer som bör kunna ge mer olja framöver. För det första har amerikanska skifferproducenter nu starkare incitament (högre pris) för ökad produktion, vilket också kan ses i form av ökad terminsförsäljning för 2017-19. För det andra så har olje-kurvan gått från kontango till mer eller mindre backwardation vilket gör det oattraktivt att sitta på framför allt flytande lager (lagerkostnaden) vilket bör skynda på avvecklingen av dessa långa fysiska positioner. För det tredje så kan, under OPEC överenskommelsen, både Libyen och Nigeria öka sin produktion.

Konklusion: Alla goda nyheter bör nu vara mer eller mindre inkluderade i dagens pris varför risken för en reaktion (vinsthemtagningar spekulativa positioner) bör öka.

OBSERVATIONER

+ Överenskommelsen om ett produktionstak om 32,5m fpd.

+ Den spekulativa långa nettopositioneringen har nått en ny rekordnivå (korta kontrakt har stängts och långa öppnats).

+ Nya oroligheter i Nigeria.

+ Situationen i Venezuela är fortsatt mycket osäker.

+ Tekniskt så har vi nog stigit lite för mycket, lite för fort.

– Den spekulativa långa nettopositioneringen rekordstor.

– Många konsumenter har prissäkrat en stor del av 2017 behovet

– Fortsatt god produktivitetsutveckling hos skifferoljeprod.

– Amerikanska skifferoljeprod. ökar produktionen.

– Libysk och Nigeriansk produktion bör öka framöver.

– Antalet amerikanska borriggar fortsätter stadigt att öka (ökad oljeproduktion följer med 3-6månaders eftersläpning).

– Tekniskt så har vi en överköpt situation.

Tillgängliga certifikat:

BULL OLJA X1, X2, X4, X5, & X10 S

BEAR OLJA X1, X2, X4, X5 & X10 S

KOPPAR

Vi anser fortfarande att kopparrallyt är överdrivet, för mycket, för fort, varför risken för åtminstone en slagig intervallhandel eller en regelrätt priskorrektion bör vara stor. Ny statistik visar också att lagren under de senaste veckorna (med en acceleration senaste dagarna) ökat kraftigt.

Vi anser fortfarande att kopparrallyt är överdrivet, för mycket, för fort, varför risken för åtminstone en slagig intervallhandel eller en regelrätt priskorrektion bör vara stor. Ny statistik visar också att lagren under de senaste veckorna (med en acceleration senaste dagarna) ökat kraftigt.

Konklusion: Vi anser fortfarande att risken för en korrektion är hög.

OBSERVATIONER

+ Trump’s uttalanden har spätt på förväntningarna om stora infrastrukturinvesteringar (oklart hur detta ska finansieras om skatterna samtidigt ska sänkas samt att det är en lång ledtid för denna typ av projekt).

+ Kv. 3 statistik visade på att bruten malm i högre grad varit av lägre kvalitet vilket ökat spekulationer om att flera stora gruvor passerat max produktion (utan nya investeringar).

+ Marknaden tror att årets historiskt få produktionsstörningar inte upprepar sig 2017.

+ Kinesisk efterfrågan håller ställningarna.

– LME statistiken visar att lagren nu ökar snabbt (högsta nivån sedan november 2015).

– Kinesiska myndigheter försöker minska spekulationen.

– Producenter gör nu som vi föreslog för ett tag sedan och låser in priset för framtida produktion.

– Koppar har nu gjort sitt ”komma ikapp” rally.

– Ny rekordlång spekulativ positionering (långa kontrakt).

– Kopparmarknaden befinner sig inte i underskott.

– Givet fortsatt fallande produktionskostnader bör produktionen komma att öka (då marginalerna nu är bättre).

– Fallande volym i uppgång är svaghet.

– Tekniskt så ser vi att köparna gång efter annan misslyckas runt 6,000/ton området.

– Tekniskt har vi en negativ divergens (högre toppar i pris – lägre toppar i styrkeindex).

Tillgängliga certifikat:

BULL KOPPAR X1, X2, & X4 S

BEAR KOPPAR X2, & X4 S

ZINK

Under 2016 har zinkpriset mer eller mindre fördubblats men efter den senaste tjurrusningen (efter det amerikanska presidentvalet) anser vi att priset nog sprungit ifrån verkligheten. Även om en ny topp förvisso inte kan uteslutas (säsongsmönstret har en bias mot stigande pris tidigt på det nya året) så pekar ett flertal faktorer mot att vi nu bör gå in i en betydligt lugnare fas. Så tittar vi en bit framåt så ser vi mer av konsolidering (och eventuellt korrektion) framför oss. 2017 bör leda till ökad produktion, dock inte tillräcklig för att marknaden ska hamna i ett överskott igen men med resultat att vi ser ett minskat underskott.

Under 2016 har zinkpriset mer eller mindre fördubblats men efter den senaste tjurrusningen (efter det amerikanska presidentvalet) anser vi att priset nog sprungit ifrån verkligheten. Även om en ny topp förvisso inte kan uteslutas (säsongsmönstret har en bias mot stigande pris tidigt på det nya året) så pekar ett flertal faktorer mot att vi nu bör gå in i en betydligt lugnare fas. Så tittar vi en bit framåt så ser vi mer av konsolidering (och eventuellt korrektion) framför oss. 2017 bör leda till ökad produktion, dock inte tillräcklig för att marknaden ska hamna i ett överskott igen men med resultat att vi ser ett minskat underskott.

Konklusion: Sannolikt övergår nu zinkmarknaden från en kraftigt stigande trend till en mer sidledes, konsoliderande marknad.

OBSERVATIONER

+ Lagren är historiskt låga (men upp från botten i somras).

+ Starkare än förväntad Kinesisk statistik i november.

+ Amerikansk bilförsäljning ligger kvar på höga nivåer.

+ ”Trump-onomics”.

+ Ökat inflationstryck gör ”fysiska” tillgångar attraktivare.

+ Lägre produktion 2016 än 2015.

+ Flera utbrutna gruvor tvingades stänga under hösten 2015.

– Stigande produktion förväntas under 2017 (dock i en så pass lugn takt att förhoppningen är att priset inte ska falla) då flera gruvbolag som t.ex. Glencore och Lundin Mining ser ut att så sakteliga öka sin produktion igen.

– Volymen (handeln på LME) är fallande.

– Nedtrappning av kinesisk stimulans nästa år.

– Kinesiska ansträngningar att minska det spekulativa inslaget (marginalkrav, transaktionskostnader, positionsstorlek etc.).

– Tekniskt uppvisar trenden nu flera tecken på utmattning.

Tillgängliga certifikat:

BULL ZINK X1, X2, & X4 S

BEAR ZINK X2 & X4 S

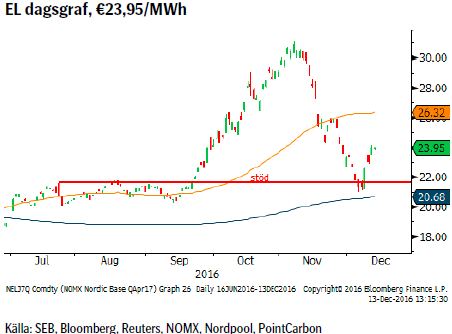

EL

Elpriset (både spot och termin) har under den senaste veckan rört sig uppåt mest beroende på att vi nu har kommit in i en period med kallare väder (och precis som tidigare så är den dåliga hydrobalansen en konstant risk för spotpriset men mindre så för terminspriset som nu snart rullar över till andra kvartalet (och första kvartalet går till avräkning)). Kvartalsterminspriset blir därmed mer exponerat mot snödjupet då detta ger en fingervisning om hur vårfloden kan komma att bli. Kom ihåg att förra årets dåliga vårflod är en av grundorsakerna till den dåliga hydrobalansen.

Elpriset (både spot och termin) har under den senaste veckan rört sig uppåt mest beroende på att vi nu har kommit in i en period med kallare väder (och precis som tidigare så är den dåliga hydrobalansen en konstant risk för spotpriset men mindre så för terminspriset som nu snart rullar över till andra kvartalet (och första kvartalet går till avräkning)). Kvartalsterminspriset blir därmed mer exponerat mot snödjupet då detta ger en fingervisning om hur vårfloden kan komma att bli. Kom ihåg att förra årets dåliga vårflod är en av grundorsakerna till den dåliga hydrobalansen.

Konklusion: Temperatur (spotpris) och snömängd (terminspris) är just nu drivkrafterna.

OBSERVATIONER

+ Priset på kol och utsläppsrätter har åter vänt upp.

+ Hydrobalansen befinner sig i ett fortsatt underskott om cirka 11/12 TWh, återstår dock att se om vi kan få en ytterligare förbättring gällande kvartal 2, för vintern (spotpriset) kan ju inte situationen förändras speciellt mycket nu när nederbörden kommer i fast form (här blir snödjupet en viktig information).

+ En begränsning av överföringskapacitet från Norge kan förvärra en bristsituation vid riktigt kall väderlek.

+ Kallt väder är just nu den enskilt största risken för högre priser.

+ Fransk kärnkrafts tillgänglighet är just nu på lägsta nivå för den senaste tio-års perioden och den nationella nätoperatören varnar för ökad risk för el-brist (för första gången på fyra år har U.K. exporterat el till Frankrike). Enligt plan ska alla vara tillbaka på nätet senast den 18/1-2017.

+ Vattenfyllnadsgraden i vattenmagsinen har fallit från 67,1 % till 65,3 % (vilket är cirka 25 % under normalvärdet).

+ Tekniskt vände vi strax under stödet i €21,80 -21,60 området men är nu tillbaka ovanför.

– Alla kärnkraftsreaktorer (ja utom O2:an men den ska, bestämdes det i oktober 2015, att stängas i förtid varför den aldrig återstartades efter senaste revision) går sedan i lördags, första gången på nästan två år, med normal produktion.

– Snödjupet är bättre än vad det var på dagen för ett år sedan.

– Kinas regering har givit order om ökad kolproduktion.

– Risk för att marknaden har överreagerat på problemen inom fransk kärnkraft (samt att vi kommer allt närmare den tidpunkt när revisionerna ska vara klara).

Tillgängliga certifikat:

BULL EL X2, X4 &X5 S

BEAR EL X1, X2, X4 & X5 S

USD/SEK

De senaste tio dagarna har vi verkligen åkt berg och dalbana. Efter den senaste toppen (9,3110) åkte vi på bara några dagar ned till 9,0000 nivån innan vi återvände högre. Beteendet faller väl in i med vad vi varnat för dvs. att det nu bara är dollarn som driver valutaparet (då kronan inte längre försvagas mot euron, nu är det snarare det omvända som gäller). Kronan har också klarat årets premiepensinsinsättning bättre än normalt (många kronor som ska säljas när en stor del av de 38 miljarderna placeras utomlands). Många är prognoserna för 2017 som talar för högre dollar, vi tror på ytterligare en period av konsolidering innan så möjligtvis blir fallet. Fed’s räntebesked 14/12 och Riksbankens dito den 21/12 är självfallet av stort intresse för utvecklingen.

De senaste tio dagarna har vi verkligen åkt berg och dalbana. Efter den senaste toppen (9,3110) åkte vi på bara några dagar ned till 9,0000 nivån innan vi återvände högre. Beteendet faller väl in i med vad vi varnat för dvs. att det nu bara är dollarn som driver valutaparet (då kronan inte längre försvagas mot euron, nu är det snarare det omvända som gäller). Kronan har också klarat årets premiepensinsinsättning bättre än normalt (många kronor som ska säljas när en stor del av de 38 miljarderna placeras utomlands). Många är prognoserna för 2017 som talar för högre dollar, vi tror på ytterligare en period av konsolidering innan så möjligtvis blir fallet. Fed’s räntebesked 14/12 och Riksbankens dito den 21/12 är självfallet av stort intresse för utvecklingen.

Konklusion: Än så länge ser vi nedgången som korrektiv.

OBSERVATIONER

+ Svag svensk inflation ökar sannolikheten för att RB agerar.

+ ”Trumponomics” ger fortsatt en positiv input.

+ Fortsatt, för att inte säga konstant, kris för Italienska banker.

+ Amerikanska aktier är i ropet (alla index har gjort nya toppar).

+ En till fullo inprisad räntehöjning i USA den 14 december.

+ Trumps tal om stora infrastrukturinvesteringar har fått marknaden att köpa råvaror, aktier, dollar och sälja obligationer.

+ Räntedifferensen mellan USA och Sverige bör fortsätta att öka (vilket gjort kronan till en finansieringsvaluta).

+ Dollarcykeln (åtta årscykeln sedan 1970-talet) pekar på en ny topp under 2017.

+ Tekniskt så befinner vi oss i en positiv konsolidering.

– Amerikanska aktier börjar se dyra ut jämfört med Europeiska.

– Det positiva säsongsmönstret är slut.

– Att Riksbanken inte levererar mer/fler stimulanser.

– Att FED igen (december) skjuter upp nästa höjning.

– Mycket starkt motstånd vid 9,33.

Tillgängliga certifikat:

BULL USDSEK X1 & X4 S

BEAR USDSEK X4 S

OMXS30 (TEKNISK UTBLICK)

Marknaden har sedan slutet av den lilla korrektionen lagt i överväxeln och har i skrivande stund (om vi nu stänger högre idag) stigit sju dagar på rad (något vi senast såg under första halvan av juli). Vi har nu nått ett viktigt motstånd i form av korrektionstoppen vid 1547 varför vi i kombination med det mest överköpta läget sedan februari 2015 ser en ökad risk för en rekyl (när brottet över 1547 kommer förstärks den längre positiva bilden).

Marknaden har sedan slutet av den lilla korrektionen lagt i överväxeln och har i skrivande stund (om vi nu stänger högre idag) stigit sju dagar på rad (något vi senast såg under första halvan av juli). Vi har nu nått ett viktigt motstånd i form av korrektionstoppen vid 1547 varför vi i kombination med det mest överköpta läget sedan februari 2015 ser en ökad risk för en rekyl (när brottet över 1547 kommer förstärks den längre positiva bilden).

Konklusion: Det kan bli en paus i uppgången givet det viktiga motståndet vid 1533/1547.

OBSERVATIONER

+ Priset ligger över 55 och 233v medelvärden.

+ Priset har brutit upp över 2015 års topplinje.

+ Mönstret av fallande toppar från våren 2015 har brutits.

+ 55 och 233d mv har nu båda två positiv lutningar och mellanrummet dem emellan ökar (= bra momentum).

+ Ett gyllene kors på plats (55d mv korsar upp över 233d mv).

+ Långsiktig dubbelbotten vid 1240/46 stödet.

– Har nått 1533/1547 motståndet.

– Markanden är nu överköpt.

– Fortsatt risk för stigande obligationsräntor.

Tillgängliga certifikat:

BULL OMX X5 S

BEAR OMX X5 S

INFORMATION OM REKOMMENDATIONER

Denna publikation är ett marknadsföringsmaterial för SEBs certifikat-produkter. I och med den nya Marknadsmissbruksförordningen vilken trädde i kraft den tredje juli 2016 har vi inte längre möjlighet att inkludera investeringsrekommendationer rörande certifikat-produkterna.

UTVECKLING SENASTE VECKAN SAMT SEDAN ÅRETS BÖRJAN

[box]SEB Veckobrev Veckans råvarukommentar är producerat av SEB:s Commodities Sales desk och publiceras i samarbete och med tillstånd på Råvarumarknaden.se[/box]

KÄLLOR

Bloomberg, Reuters, SEB

VILLKOR

För varje enskilt certifikat/mini future finns Slutliga Villkor som anger de fullständiga villkoren. Slutliga Villkor finns tillgängligt på kurssidan för respektive certifikat/mini future på www.seb.se, Börs & finans, fliken Strukturerade placeringar.

RISKER

En sammanfattning av de risker som är förknippade med Börshandlade certifikat generellt finns i Produktbroschyren för respektive certifikat eller mini future som är tillgängligt på seb.se/cert respektive seb.se/mini. För en fullständig bild av riskerna behöver du ta del av SEB:s offentliggjorda Grundprospekt för Certifikat- och Warrantprogram som är publicerat på www.seb.se/cert respektive seb.se/mini.

DISCLAIMER

Detta marknadsföringsmaterial, framtaget av SEB:s Commodities Sales desk, har upprättats enbart i informationssyfte.

Även om innehållet är baserat på källor som SEB bedömt som tillförlitliga ansvarar SEB inte för fel eller brister i informationen. Den utgör inte oberoende, objektiv investeringsanalys och skyddas därför inte av de bestämmelser som SEB har infört för att förebygga potentiella intressekonflikter. Yttranden från SEB:s Commodities Sales desk kan vara oförenliga med tidigare publicerat material från SEB, då den senare hänvisas uppmanas du att läsa den fullständiga rapporten innan någon åtgärd vidtas.

Dokumentationen utgör inte någon investeringsrådgivning och tillhandahålls till dig utan hänsyn till dina investeringsmål. Du uppmanas att självständigt bedöma och komplettera uppgifterna i denna dokumentation och att basera dina investeringsbeslut på material som bedöms erforderligt. Alla framåtblickande uttalanden, åsikter och förväntningar är föremål för risker, osäkerheter och andra faktorer och kan orsaka att det faktiska resultatet avviker väsentligt från det förväntade. Historisk avkastning är ingen garanti för framtida resultat. Detta dokument utgör inte ett erbjudande att teckna några värdepapper eller andra finansiella instrument. SEB svarar inte för förlust eller skada – direkt eller indirekt, eller av vad slag det vara må – som kan uppkomma till följd av användandet av detta material eller dess innehåll.

Observera att det kan förekomma att SEB, dess ledamöter, dess anställda eller dess moder- och/eller dotterbolag vid olika tillfällen innehar, har innehaft eller kommer att inneha aktier, positioner, rådgivningsuppdrag i samband med corporate finance-transaktioner, investment- eller merchantbanking-uppdrag och/eller lån i de bolag/finansiella instrument som nämns i materialet.

Materialet är avsett för mottagaren, all spridning, distribuering mångfaldigande eller annan användning av detta meddelande får inte ske utan SEB:s medgivande. Materialet riktar sig inte till personer vars medverkan kräver ytterligare prospekt, registrerings- eller andra åtgärder än vad som följer av svensk rätt. Det åligger var och en att iaktta sådana restriktioner. Materialet får inte distribueras i eller till land där distribution kräver ovan nämnda åtgärder eller strider mot reglering i sådant land. Materialet riktar sig således inte till fysiska eller juridiska personer hemmahörande i USA eller i något annat land där publicering eller tillhandahållande av materialet är förbjudet eller strider mot tillämpliga bestämmelser i landet.

Oaktat detta får SEB tillåta omfördelning av materialet till utvald tredje part i enlighet med gällande avtal. Materialet får inte spridas till fysiska eller juridiska personer som är medborgare eller har hemvist i ett land där sådan spridning är otillåten enligt tillämplig lag eller annan bestämmelse.

Skandinaviska Enskilda Banken AB (publ) är ett publikt aktiebolag och står under tillsyn av Finansinspektionen samt de lokala finansiella tillsynsmyndigheter i varje jurisdiktionen där SEB har filial eller dotterbolag.

Analys

Tightening fundamentals – bullish inventories from DOE

The latest weekly report from the US DOE showed a substantial drawdown across key petroleum categories, adding more upside potential to the fundamental picture.

Commercial crude inventories (excl. SPR) fell by 5.8 million barrels, bringing total inventories down to 415.1 million barrels. Now sitting 11% below the five-year seasonal norm and placed in the lowest 2015-2022 range (see picture below).

Product inventories also tightened further last week. Gasoline inventories declined by 2.1 million barrels, with reductions seen in both finished gasoline and blending components. Current gasoline levels are about 3% below the five-year average for this time of year.

Among products, the most notable move came in diesel, where inventories dropped by almost 4.1 million barrels, deepening the deficit to around 20% below seasonal norms – continuing to underscore the persistent supply tightness in diesel markets.

The only area of inventory growth was in propane/propylene, which posted a significant 5.1-million-barrel build and now stands 9% above the five-year average.

Total commercial petroleum inventories (crude plus refined products) declined by 4.2 million barrels on the week, reinforcing the overall tightening of US crude and products.

Analys

Bombs to ”ceasefire” in hours – Brent below $70

A classic case of “buy the rumor, sell the news” played out in oil markets, as Brent crude has dropped sharply – down nearly USD 10 per barrel since yesterday evening – following Iran’s retaliatory strike on a U.S. air base in Qatar. The immediate reaction was: “That was it?” The strike followed a carefully calibrated, non-escalatory playbook, avoiding direct threats to energy infrastructure or disruption of shipping through the Strait of Hormuz – thus calming worst-case fears.

After Monday morning’s sharp spike to USD 81.4 per barrel, triggered by the U.S. bombing of Iranian nuclear facilities, oil prices drifted sideways in anticipation of a potential Iranian response. That response came with advance warning and caused limited physical damage. Early this morning, both the U.S. President and Iranian state media announced a ceasefire, effectively placing a lid on the immediate conflict risk – at least for now.

As a result, Brent crude has now fallen by a total of USD 12 from Monday’s peak, currently trading around USD 69 per barrel.

Looking beyond geopolitics, the market will now shift its focus to the upcoming OPEC+ meeting in early July. Saudi Arabia’s decision to increase output earlier this year – despite falling prices – has drawn renewed attention considering recent developments. Some suggest this was a response to U.S. pressure to offset potential Iranian supply losses.

However, consensus is that the move was driven more by internal OPEC+ dynamics. After years of curbing production to support prices, Riyadh had grown frustrated with quota-busting by several members (notably Kazakhstan). With Saudi Arabia cutting up to 2 million barrels per day – roughly 2% of global supply – returns were diminishing, and the risk of losing market share was rising. The production increase is widely seen as an effort to reassert leadership and restore discipline within the group.

That said, the FT recently stated that, the Saudis remain wary of past missteps. In 2018, Riyadh ramped up output at Trump’s request ahead of Iran sanctions, only to see prices collapse when the U.S. granted broad waivers – triggering oversupply. Officials have reportedly made it clear they don’t intend to repeat that mistake.

The recent visit by President Trump to Saudi Arabia, which included agreements on AI, defense, and nuclear cooperation, suggests a broader strategic alignment. This has fueled speculation about a quiet “pump-for-politics” deal behind recent production moves.

Looking ahead, oil prices have now retraced the entire rally sparked by the June 13 Israel–Iran escalation. This retreat provides more political and policy space for both the U.S. and Saudi Arabia. Specifically, it makes it easier for Riyadh to scale back its three recent production hikes of 411,000 barrels each, potentially returning to more moderate increases of 137,000 barrels for August and September.

In short: with no major loss of Iranian supply to the market, OPEC+ – led by Saudi Arabia – no longer needs to compensate for a disruption that hasn’t materialized, especially not to please the U.S. at the cost of its own market strategy. As the Saudis themselves have signaled, they are unlikely to repeat previous mistakes.

Conclusion: With Brent now in the high USD 60s, buying oil looks fundamentally justified. The geopolitical premium has deflated, but tensions between Israel and Iran remain unresolved – and the risk of missteps and renewed escalation still lingers. In fact, even this morning, reports have emerged of renewed missile fire despite the declared “truce.” The path forward may be calmer – but it is far from stable.

Analys

A muted price reaction. Market looks relaxed, but it is still on edge waiting for what Iran will do

Brent crossed the 80-line this morning but quickly fell back assigning limited probability for Iran choosing to close the Strait of Hormuz. Brent traded in a range of USD 70.56 – 79.04/b last week as the market fluctuated between ”Iran wants a deal” and ”US is about to attack Iran”. At the end of the week though, Donald Trump managed to convince markets (and probably also Iran) that he would make a decision within two weeks. I.e. no imminent attack. Previously when when he has talked about ”making a decision within two weeks” he has often ended up doing nothing in the end. The oil market relaxed as a result and the week ended at USD 77.01/b which is just USD 6/b above the year to date average of USD 71/b.

Brent jumped to USD 81.4/b this morning, the highest since mid-January, but then quickly fell back to a current price of USD 78.2/b which is only up 1.5% versus the close on Friday. As such the market is pricing a fairly low probability that Iran will actually close the Strait of Hormuz. Probably because it will hurt Iranian oil exports as well as the global oil market.

It was however all smoke and mirrors. Deception. The US attacked Iran on Saturday. The attack involved 125 warplanes, submarines and surface warships and 14 bunker buster bombs were dropped on Iranian nuclear sites including Fordow, Natanz and Isfahan. In response the Iranian Parliament voted in support of closing the Strait of Hormuz where some 17 mb of crude and products is transported to the global market every day plus significant volumes of LNG. This is however merely an advise to the Supreme leader Ayatollah Ali Khamenei and the Supreme National Security Council which sits with the final and actual decision.

No supply of oil is lost yet. It is about the risk of Iran closing the Strait of Hormuz or not. So far not a single drop of oil supply has been lost to the global market. The price at the moment is all about the assessed risk of loss of supply. Will Iran choose to choke of the Strait of Hormuz or not? That is the big question. It would be painful for US consumers, for Donald Trump’s voter base, for the global economy but also for Iran and its population which relies on oil exports and income from selling oil out of that Strait as well. As such it is not a no-brainer choice for Iran to close the Strait for oil exports. And looking at the il price this morning it is clear that the oil market doesn’t assign a very high probability of it happening. It is however probably well within the capability of Iran to close the Strait off with rockets, mines, air-drones and possibly sea-drones. Just look at how Ukraine has been able to control and damage the Russian Black Sea fleet.

What to do about the highly enriched uranium which has gone missing? While the US and Israel can celebrate their destruction of Iranian nuclear facilities they are also scratching their heads over what to do with the lost Iranian nuclear material. Iran had 408 kg of highly enriched uranium (IAEA). Almost weapons grade. Enough for some 10 nuclear warheads. It seems to have been transported out of Fordow before the attack this weekend.

The market is still on edge. USD 80-something/b seems sensible while we wait. The oil market reaction to this weekend’s events is very muted so far. The market is still on edge awaiting what Iran will do. Because Iran will do something. But what and when? An oil price of 80-something seems like a sensible level until something do happen.

-

Nyheter4 veckor sedan

Nyheter4 veckor sedanStor uppsida i Lappland Guldprospekterings aktie enligt analys

-

Nyheter4 veckor sedan

Nyheter4 veckor sedanSilverpriset släpar efter guldets utveckling, har mer uppsida

-

Nyheter3 veckor sedan

Nyheter3 veckor sedanUppgången i oljepriset planade ut under helgen

-

Nyheter3 veckor sedan

Nyheter3 veckor sedanLåga elpriser i sommar – men mellersta Sverige får en ökning

-

Nyheter2 veckor sedan

Nyheter2 veckor sedanMahvie Minerals växlar spår – satsar fullt ut på guld

-

Analys3 veckor sedan

Analys3 veckor sedanVery relaxed at USD 75/b. Risk barometer will likely fluctuate to higher levels with Brent into the 80ies or higher coming 2-3 weeks

-

Nyheter1 vecka sedan

Nyheter1 vecka sedanOljan, guldet och marknadens oroande tystnad

-

Nyheter1 vecka sedan

Nyheter1 vecka sedanJonas Lindvall är tillbaka med ett nytt oljebolag, Perthro, som ska börsnoteras