Analys

SEB Råvarubrev 1 mars 2016

Metaller och dollar upp i tandem

Metaller och dollar upp i tandem

MARKNADEN I KORTHET

För andra veckan på raken så fortsatte den positiva undertonen. Fortfarande så finns dock en del tvivel vilket tydligt lyser igenom då marknaderna fortfarande tenderar till att sälja av risk inför helgerna (en övertygad marknad går hem lång på fredagen). St. Louis Federal Reserve banks Financial Stress Index föll förra veckan också tillbaka från sin högsta nivå sedan 2011.

Råvaror: Den bottenformation i zink som vi fick i januari erhöll sin bekräftelse under februari och nickels prisrörelser har skapat ett falskt månadsbrott på nedsidan (=möjlig medelsiktig botten). Oljan var fortsatt volatil men slutade förra veckan med ett falskt uppsidesbrott (möjlig korrektionstopp). Dock pekar månadsgrafen på fortsatt byggande av en mer bestående botten då vi nu fick en andra lång spik på nedsidan (= misslyckade försäljningar). Statistiken visar också att bl.a. hedgefonder i allt större utsträckning tar positiva oljepositioner. Sydafrika sägs planera för en sockerskatt om 20 % för sötade drycker (och de är inte ensamma med den tanken). Skulle förslaget klubbas bör det vara negativt för socker på lite längre sikt.

Valuta: Dollarn fortsatte (fortsätter) sin uppgång från veckan före (och igen mer eller mindre i tandem med olja och metaller, dvs. inte den vanliga ordningen). USD/JPY var dock undantaget då yenen var fortsatt efterfrågad. Den kinesiska valutan, CNY, fortsatte för andra veckan i rad att försvagas något.

Börser: I månadsgraferna sticker en hel del aktiebörser (t.ex. S&P 500) ut med återigen långa spikar på nedsidan (= köpare på nedställ) och 1820/1810 har utkristalliserats som kritiskt stöd.

Räntor: Amerikanska räntor vände upp några punkter under förra veckan medan tyska föll tillbaka några. I Sverige kan man ju tycka att den urstarka BNP siffran borde ge åtminstone en liten uppgång samt att hålla tillbaka ytterligare Riksbankssänkningar.

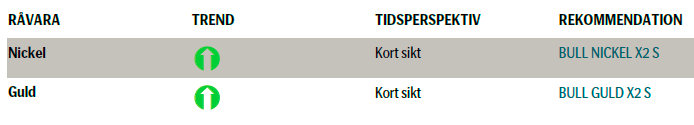

TRENDER I SAMMANDRAG

- Zink och nickel fortsätter att vara i en positiv fas.

- Oljan ser ut att stabilisera sig i ett $32 – $37 intervall.

- Majs i position för en möjlig dubbelbotten.

- Guld redo att snart fortsätta norrut.

- Sojabönor sannolikt i slutfasen av sin nedgång.

- Kaffe vände åter ned.

VECKANS REKOMMENDATIONER

En placering i certifikat och warranter är förknippat med risker. Du kan förlora hela ditt investerade kapital. Läs mer om riskerna i SEB:s offentliggjorda Grundprospekt för certifikat- och warrantprogram på seb.se/cert eller seb.se/mini

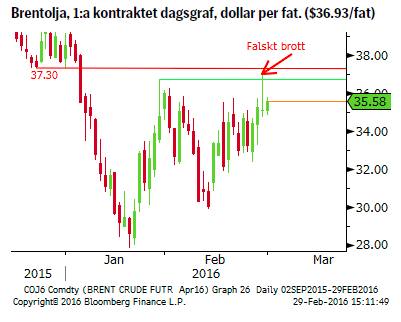

OLJA BRENT

Trots en nedgång i fredags så slutade även förra veckan netto upp. Förslaget till frysning av produktionen tillsammans med stark amerikansk konsumentdata, fallande bensinlager, fallande produktion samt en generellt fortsatt något bättre riskaptit samverkade till att stödja oljepriset. Den enda oroande faktorn förra veckan var att brottet upp över $36.25/fat misslyckades. Frågan är dock om försäljningarna i fredags är en del av rullningen från mars till aprilkontraktet? Skulle så vara fallet så är ju signalvärdet av det falska brottet inte mycket värt.

Trots en nedgång i fredags så slutade även förra veckan netto upp. Förslaget till frysning av produktionen tillsammans med stark amerikansk konsumentdata, fallande bensinlager, fallande produktion samt en generellt fortsatt något bättre riskaptit samverkade till att stödja oljepriset. Den enda oroande faktorn förra veckan var att brottet upp över $36.25/fat misslyckades. Frågan är dock om försäljningarna i fredags är en del av rullningen från mars till aprilkontraktet? Skulle så vara fallet så är ju signalvärdet av det falska brottet inte mycket värt.

TREND

- Antalet riggar fortsätter att falla. Senaste veckan med 13 ned till 400 vilket i sin tur indikerar att den amerikanska oljeproduktionen under 2016 bör minska ytterligare (produktionen har nu fallit fem veckor i sträck).

- Oljelagren fortsatte att öka men en kraftigare än förväntad nedgång i lagren för bensin och diesel fick ett positivt genomslag.

- Det rysk-saudiska förslaget om en frysning av produktionen på januaris nivå gav fortsatt stöd under veckan.

- Amerikanska producenter av skifferolja säger att kommer oljepriset upp mot $40/fat så kommer vi att åter öka investeringarna (med försäljning på 12 termin erhåller man ju redan idag cirka $8 över spotpriset givet contangon).

- Kina lättade på måndagen på bankernas kassakrav i ett försök att parera nedgången i den inhemska ekonomin.

- Oro för om den venezuelanska produktionen kan upprätthållas om situationen i landet förvärras.

REKOMMENDATION

- Vi rekommenderar fortfarande en strategi bestående av att sälja in i uppgångar (idealmål = $39/fat) då vi inte ser dessa som bestående.

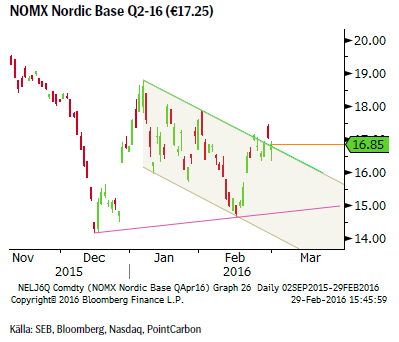

EL

För tredje månaden på raken har säljarna misslyckats med att hålla priset kvar under €16.80. Varje försöka att pressa priset lägre har bara resulterat i förnyat fyndköpande som innan månadens slut reverserat priset till eller över €16.80. Denna typ av beteende har en historisk tendens till att inträffa under urbottningsprocesser.

För tredje månaden på raken har säljarna misslyckats med att hålla priset kvar under €16.80. Varje försöka att pressa priset lägre har bara resulterat i förnyat fyndköpande som innan månadens slut reverserat priset till eller över €16.80. Denna typ av beteende har en historisk tendens till att inträffa under urbottningsprocesser.

TREND

- Befinner sig fortsatt i en konsolidering i en fallande trend.

- Ringhals kopplades idag åter in på nätet efter snabbstoppet förra veckan (full effekt förväntas per andra mars).

- Hydrobalansen är prognosticerad till -2,1 TWh (dvs. under normalt) givet utsikten till något kallare (kommande två veckor) och torrare (fr.o.m, fjärde mars).

REKOMMENDATION

- Ingen rekommendation för närvarande.

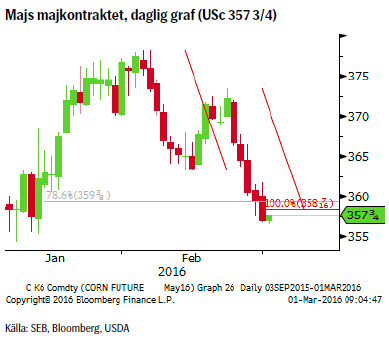

MAJS

Den fallande trenden sedan slutet på den förra korrektionen närmar sig nu den tidigare årsbotten. Nyhetsflödet är fortsatt negativt men prisutvecklingen visar att marknaden redan, tror vi, tagit höjd för detta. Om vårt antagande är riktigt samt att vi har landat i ett område (359 3/8 – 358 7/16) som möjligtvis kan utgöra en bas för förnyade försök att skapa en botten. Den modige går lång i detta område med en stopp strax under föregående botten, 354 ½.

Den fallande trenden sedan slutet på den förra korrektionen närmar sig nu den tidigare årsbotten. Nyhetsflödet är fortsatt negativt men prisutvecklingen visar att marknaden redan, tror vi, tagit höjd för detta. Om vårt antagande är riktigt samt att vi har landat i ett område (359 3/8 – 358 7/16) som möjligtvis kan utgöra en bas för förnyade försök att skapa en botten. Den modige går lång i detta område med en stopp strax under föregående botten, 354 ½.

TREND

- Den rådande trenden är nedåtriktad men har i år tappat fart.

- USAs jordbruksdepartement prognosticerar att 2016 slutar med de största lagren på 12 år.

- Växande efterfrågan från Centralamerika och Asien.

- Den starka dollarn är dock en motvind.

- Faller inte priset ned till nya bottnar så bör det ses som om allt negativt redan är i priset (= möjlig vändning).

- Det är vanligt att den första korrektionen efter en vändning (om det var en vändning) går 78.6% av föregående rörelse, dvs. i detta fall till ~359 3/8.

REKOMMENDATION

- BULL MAJS X2 S (dubbla vid ett brott över USc 373).

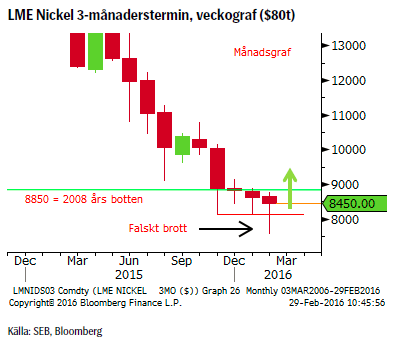

NICKEL (LME 3M)

Björnfällan (veckograf) som vi pekade på förra veckan har nu, i och med februaris utgång, ”transformerats” upp till en månatlig björnfälla (falskt brott). Följaktligen bör vi fortsatt ha en positiv vy på nickel för de kommande månaderna. Vi ligger följaktligen kvar med vår rekommendation (BULL NICKEL X2 S) från förra veckan.

Björnfällan (veckograf) som vi pekade på förra veckan har nu, i och med februaris utgång, ”transformerats” upp till en månatlig björnfälla (falskt brott). Följaktligen bör vi fortsatt ha en positiv vy på nickel för de kommande månaderna. Vi ligger följaktligen kvar med vår rekommendation (BULL NICKEL X2 S) från förra veckan.

TREND

- Trots den rekyl som pågår (och bör pågå ytterligare ett tag) så är den långsiktiga trenden fortsatt i fallande.

- Uppgången är än så länge mer beroende på täckning av korta positioner (statistiken visar att t ex momentumdrivna fonder svängt till att bygga långa positioner) än fundamentala förändringar.

- Något annat än mindre produktionsneddragningar har ännu inte rapporterats in under det första kvartalet.

- MBR (MetalBulletin Research (LME)) räknar dock med en marknad i balans för Kv1-2016.

- Tecken på att producenter säljer in i uppgången.

- En större och längre korrektion riskerar fortfarande att fördröja nödvändig produktionsneddragning.

- Ett förstahandsmål för rekylen bör sökas vid 9330.

REKOMMENDATION

- BULL NICKEL X2 S

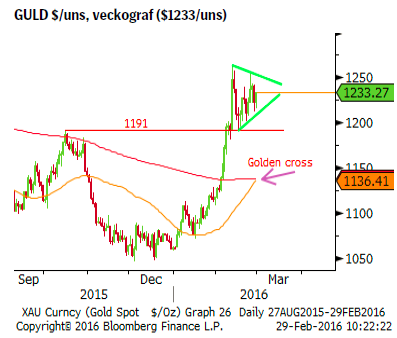

GULD

Guldpriset är fortsatt konsoliderande. I och med den senaste veckans utveckling så ser det mer och mer ut som om att vi håller på att skapa en positiv triangel, ett fortsättningsmönster för uppsidan. Artiklar i pressen är också i huvudsak fortsatt positiva till guldet varför intresset för ytterligare köp (från i huvudsak ETF-kunder) bör vara fortsatt starkt.

Guldpriset är fortsatt konsoliderande. I och med den senaste veckans utveckling så ser det mer och mer ut som om att vi håller på att skapa en positiv triangel, ett fortsättningsmönster för uppsidan. Artiklar i pressen är också i huvudsak fortsatt positiva till guldet varför intresset för ytterligare köp (från i huvudsak ETF-kunder) bör vara fortsatt starkt.

TREND

- Den triangulära konsolideringen är ett fortsättningsmönster.

- Utbud och efterfrågan är mer eller mindre i balans så en mindre förändring av den ena eller den andra faktorn kan ge stora prisförändringar.

- Börshandlade guldfonder (ETF) upp på den högsta nivån sedan 2014.

- Med noll – minusräntor i många länder så är kostnaden att hålla guld försumbar vilket ökar attraktionskraften.

- Positioneringen i futuresmarknaden visas att marknadsaktörerna fortsätter att minska korta och öka långa positioner. Nettopositioneringen (ökande lång) visar på ett fortsatt positivt sentiment.

- En så kallad gyllene korsning av 50 och 200-dagars medelvärde är ytterst nära att ske (vilket bör ge mer positiv press och ytterligare köp).

- Nästa viktiga prisnivå är $1308/uns, den punkt där vi bryter de senaste årens trend av fallande toppar.

- Hotet mot vår positiva vy på guldet kommer även framgent i första hand ifrån en (allt för) snabbt stigande dollar.

REKOMMENDATION

- BULL GULD X2S

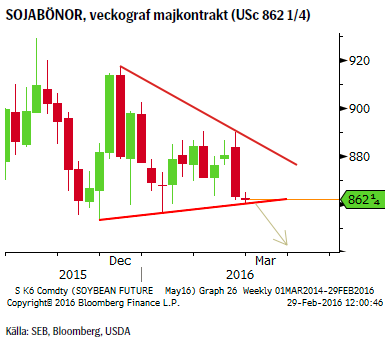

SOJABÖNOR

Nära ögat, men priset vände ned precis från motståndet vid 890 USc och föll därefter aggressivt vidare mot allt lägre nivåer. Vi har nu siktet inställt på även ett brott av novemberbotten, 853 ½. Statistik som borde ha stärkt priset hade omvänd effekt vilket torde visa vilken negativ trend vi ännu befinner oss i.

Nära ögat, men priset vände ned precis från motståndet vid 890 USc och föll därefter aggressivt vidare mot allt lägre nivåer. Vi har nu siktet inställt på även ett brott av novemberbotten, 853 ½. Statistik som borde ha stärkt priset hade omvänd effekt vilket torde visa vilken negativ trend vi ännu befinner oss i.

TREND

- Brottet ned från den flera månader långa konsolideringen har utlöst en ny säljsignal och vi räknar följaktligen med att snart se priset falla ned under novembers botten, 853 ½).

- USDA (US Department of Agriculture) förutspår (till skillnad från WASDE rapporten) en i princip oförändrad (faktiskt en liten reduktion) lagersituation vilket var något överraskande.

- Reduktion av arealen för sojaodling (från 2015 års rekord) ser ut att ligga bakom merparten av balanseringen.

- Även efterfrågan förutspås öka och då framför allt sojamjöl till djurfoder (USA) samt för export.

- Då priset fortsatte att falla förra veckan så är det tydligt att marknaden ännu inte riktigt tror på prognoserna.

- Den argentinska peson har fallit med cirka 40 % sedan december vilket fortsätter ge stöd till Argentinska exportörer.

REKOMMENDATION

- BEAR SOJA X4 S – ta vinst när priset på underliggande når USc 845.

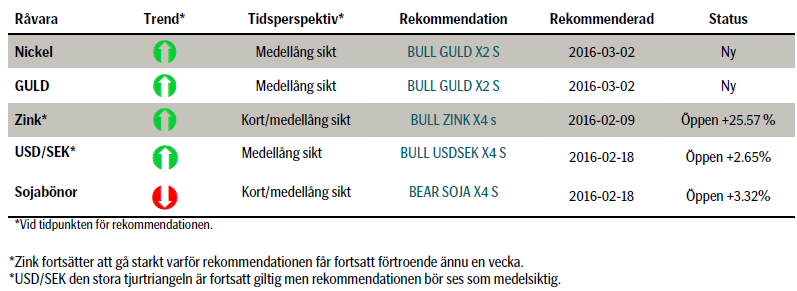

AKTUELLA REKOMMENDATIONER

[box]SEB Veckobrev Veckans råvarukommentar är producerat av SEB:s Commodities Sales desk och publiceras i samarbete och med tillstånd på Råvarumarknaden.se[/box]

KÄLLOR

Bloomberg, Reuters, SEB

VILLKOR

För varje enskilt certifikat/mini future finns Slutliga Villkor som anger de fullständiga villkoren. Slutliga Villkor finns tillgängligt på kurssidan för respektive certifikat/mini future på www.seb.se, Börs & finans, fliken Strukturerade placeringar.

RISKER

En sammanfattning av de risker som är förknippade med Börshandlade certifikat generellt finns i Produktbroschyren för respektive certifikat eller mini future som är tillgängligt på seb.se/cert respektive seb.se/mini. För en fullständig bild av riskerna behöver du ta del av SEB:s offentliggjorda Grundprospekt för Certifikat- och Warrantprogram som är publicerat på www.seb.se/cert respektive seb.se/mini.

DISCLAIMER

Detta marknadsföringsmaterial, framtaget av SEB:s Commodities Sales desk, har upprättats enbart i informationssyfte.

Även om innehållet är baserat på källor som SEB bedömt som tillförlitliga ansvarar SEB inte för fel eller brister i informationen. Den utgör inte oberoende, objektiv investeringsanalys och skyddas därför inte av de bestämmelser som SEB har infört för att förebygga potentiella intressekonflikter. Yttranden från SEB:s Commodities Sales desk kan vara oförenliga med tidigare publicerat material från SEB, då den senare hänvisas uppmanas du att läsa den fullständiga rapporten innan någon åtgärd vidtas.

Dokumentationen utgör inte någon investeringsrådgivning och tillhandahålls till dig utan hänsyn till dina investeringsmål. Du uppmanas att självständigt bedöma och komplettera uppgifterna i denna dokumentation och att basera dina investeringsbeslut på material som bedöms erforderligt. Alla framåtblickande uttalanden, åsikter och förväntningar är föremål för risker, osäkerheter och andra faktorer och kan orsaka att det faktiska resultatet avviker väsentligt från det förväntade. Historisk avkastning är ingen garanti för framtida resultat. Detta dokument utgör inte ett erbjudande att teckna några värdepapper eller andra finansiella instrument. SEB svarar inte för förlust eller skada – direkt eller indirekt, eller av vad slag det vara må – som kan uppkomma till följd av användandet av detta material eller dess innehåll.

Observera att det kan förekomma att SEB, dess ledamöter, dess anställda eller dess moder- och/eller dotterbolag vid olika tillfällen innehar, har innehaft eller kommer att inneha aktier, positioner, rådgivningsuppdrag i samband med corporate finance-transaktioner, investment- eller merchantbanking-uppdrag och/eller lån i de bolag/finansiella instrument som nämns i materialet.

Materialet är avsett för mottagaren, all spridning, distribuering mångfaldigande eller annan användning av detta meddelande får inte ske utan SEB:s medgivande. Materialet riktar sig inte till personer vars medverkan kräver ytterligare prospekt, registrerings- eller andra åtgärder än vad som följer av svensk rätt. Det åligger var och en att iaktta sådana restriktioner. Materialet får inte distribueras i eller till land där distribution kräver ovan nämnda åtgärder eller strider mot reglering i sådant land. Materialet riktar sig således inte till fysiska eller juridiska personer hemmahörande i USA eller i något annat land där publicering eller tillhandahållande av materialet är förbjudet eller strider mot tillämpliga bestämmelser i landet.

Oaktat detta får SEB tillåta omfördelning av materialet till utvald tredje part i enlighet med gällande avtal. Materialet får inte spridas till fysiska eller juridiska personer som är medborgare eller har hemvist i ett land där sådan spridning är otillåten enligt tillämplig lag eller annan bestämmelse.

Skandinaviska Enskilda Banken AB (publ) är ett publikt aktiebolag och står under tillsyn av Finansinspektionen samt de lokala finansiella tillsynsmyndigheter i varje jurisdiktionen där SEB har filial eller dotterbolag.

Analys

Brent slips to USD 64.5: sanction doubts and OPEC focus reduce gains

After reaching USD 66.78 per barrel on Friday afternoon, Brent crude has since traded mostly sideways, yet dipping lower this morning. The market appears to be consolidating last week’s sharp gains, with Brent now easing back to around USD 64.5 per barrel, roughly USD 2.3 below Friday’s peak but still well above last Monday’s USD 60.07 low.

The rebound last week was initially driven by Washington’s decision to blacklist Russia’s two largest oil producers, Rosneft and Lukoil, which together account for nearly half of the country’s crude exports. The move sparked a wave of risk repricing and short covering, with Brent rallying almost 10% from Monday’s trough. Yet, the market is now questioning the actual effectiveness of the sanctions. While a full blacklisting sounds dramatic, the mechanisms for enforcement remain unclear, and so far, there are no signs of disrupted Russian flows.

In practice, these measures are unlikely to materially affect Russian supply or revenues in the near term, yet we have now seen Indian refiners reportedly paused new orders for Russian barrels pending government guidance. BPCL is expected to issue a replacement spot tender within 7–10 days, potentially sourcing crude from non-sanctioned entities instead. Meanwhile, Lukoil is exploring the sale of overseas assets, and Germany has requested extra time for Rosneft to reorganize its refining interests in the country.

The broader market focus is now shifting toward this week’s Fed decision and Sunday’s OPEC+ meeting, both seen as potential short-term price drivers. Renewed U.S.-China trade dialogue ahead of Trump’s meeting with President Xi Jinping in South Korea is also lending some macro support.

In short, while the White House’s latest move adds to geopolitical noise, it does not yet represent a true supply disruption. If Washington had intended to apply real pressure, it could have advanced the long-standing Senate bill enforcing secondary sanctions on buyers of Russian oil, legislation with overwhelming backing, or delivered more direct military assistance to Ukraine. Instead, the latest action looks more like political theatre than policy shift, projecting toughness without imposing material economic pain.

Still, while the immediate supply impact appears limited, the episode has refocused attention on Russia’s export vulnerability and underscored the ongoing geopolitical risk premium in the oil market. Combined with counter-seasonal draws in U.S. crude inventories, record-high barrels at sea, and ongoing uncertainty ahead of the OPEC+ meeting, short-term fundamentals remain somewhat tighter than the broader surplus story suggests.

i.e., the sanctions may prove mostly symbolic, but the combination of geopolitics and uneven inventory draws is likely to keep Brent volatile around the low to mid-USD 60s in the days ahead.

Analys

Sell the rally. Trump has become predictable in his unpredictability

Hesitant today. Brent jumped to an intraday high of $66.36/b yesterday after having touched an intraday low of $60.07/b on Monday as Indian and Chinese buyers cancelled some Russian oil purchases and instead redirected their purchases towards the Middle East due to the news US sanctions. Brent is falling back 0.4% this morning to $65.8/b.

It’s our strong view that the only sensible thing is to sell this rally. In all Trump’s unpredictability he has become increasingly predictable. Again and again he has rumbled about how he is going to be tough on Putin. Punish Putin if he won’t agree to peace in Ukraine. Recent rumbling was about the Tomahawk rockets which Trump threatened on 10 October and 12 October to sell/send to Ukraine. Then on 17 October he said that ”the U.S. didn’t want to give away weapons (Tomahawks) it needs”.

All of Trump’s threats towards Putin have been hot air. So far Trump’s threats have been all hot air and threats which later have evaporated after ”great talks with Putin”. After all these repetitions it is very hard to believe that this time will be any different. The new sanctions won’t take effect before 21. November. Trump has already said that: ”he was hoping that these new sanctions would be very short-lived in any case”. Come 21. November these new sanctions will either evaporate like all the other threats Trump has thrown at Putin before fading them. Or the sanctions will be postponed by another 4 weeks or 8 weeks with the appearance that Trump is even more angry with Putin. But so far Trump has done nothing that hurt Putin/Russia. We can’t imagine that this will be different. The only way forward in our view for a propre lasting peace in Ukraine is to turn Ukraine into defensive porcupine equipped with a stinging tail if need be.

China will likely stand up to Trump if new sanctions really materialize on 21 Nov. Just one country has really stood up to Trump in his tariff trade war this year: China. China has come of age and strength. I will no longer be bullied. Trump upped tariffs. China responded in kind. Trump cut China off from high-end computer chips. China put on the breaks on rare earth metals. China won’t be bullied any more and it has the power to stand up. Some Chinese state-owned companies like Sinopec have cancelled some of their Russian purchases. But China’s Foreign Ministry spokesperson Guo Jiakun has stated that China “oppose unilateral sanctions which lack a basis in international law and authorization of the UN Security Council”. Thus no one, not even the US shall unilaterally dictate China from whom they can buy oil or not. This is yet another opportunity for China to show its new strength and stand up to Trump in a show of force. Exactly how China choses to play this remains to be seen. But China won’t be bullied by over something as important as its oil purchases. So best guess here is that China will defy Trump on this. But probably China won’t need to make a bid deal over this. Firstly because these new sanctions will either evaporate as all the other threats or be postponed once we get to 21 November. Secondly because the sanctions are explicit towards US persons and companies but only ”may” be enforced versus non-US entities.

Sanctions is not a reduction in global supply of oil. Just some added layer of friction. Anyhow, the new sanctions won’t reduce the supply of Russian crude oil to the market. It will only increase the friction in the market with yet more need for the shadow fleet and ship to ship transfer of Russian oil to dodge the sanctions. If they materialize at all.

The jump in crude oil prices is probably due to redirections of crude purchases to the Mid-East and not because all speculators are now turned bullish. Has oil rallied because all speculators now suddenly have turned bullish? We don’t think so. Brent crude has probably jumped because some Indian and Chinese oil purchasers of have redirected their purchases from Russia towards the Mid-East just in case the sanctions really materializes on 21 November.

Analys

Brent crude set to dip its feet into the high $50ies/b this week

Parts of the Brent crude curve dipping into the high $50ies/b. Brent crude fell 2.3% over the week to Friday. It closed the week at $61.29/b, a slight gain on the day, but also traded to a low of $60.14/b that same day and just barely avoided trading into the $50ies/b. This morning it is risk-on in equities which seems to help industrial metals a little higher. But no such luck for oil. It is down 0.8% at $60.8/b. This week looks set for Brent crude to dip its feet in the $50ies/b. The Brent 3mth contract actually traded into the high $50ies/b on Friday.

The front-end backwardation has been on a weakening foot and is now about to fully disappear. The lowest point of the crude oil curve has also moved steadily lower and lower and its discount to the 5yr contract is now $6.8/b. A solid contango. The Brent 3mth contract did actually dip into the $50ies/b intraday on Friday when it traded to a low point of $59.93/b.

More weakness to come as lots of oil at sea comes to ports. Mid-East OPEC countries have boosted exports along with lower post summer consumption and higher production. The result is highly visibly in oil at sea which increased by 17 mb to 1,311 mb over the week to Sunday. Up 185 mb since mid-August. On its way to discharge at a port somewhere over the coming month or two.

Don’t forget that the oil market path ahead is all down to OPEC+. Remember that what is playing out in the oil market now is all by design by OPEC+. The group has decided that the unwind of the voluntary cuts is what it wants to do. In a combination of meeting demand from consumers as well as taking back market share. But we need to remember that how this plays out going forward is all at the mercy of what OPEC+ decides to do. It will halt the unwinding at some point. It will revert to cuts instead of unwind at some point.

A few months with Brent at $55/b and 40-50 US shale oil rigs kicked out may be what is needed. We think OPEC+ needs to see the exit of another 40-50 drilling rigs in the US shale oil patches to set US shale oil production on a path to of a 1 mb/d year on year decline Dec-25 to Dec-26. We are not there yet. But a 2-3 months period with Brent crude averaging $55/b would probably do it.

Oil on water increased 17 mb over the week to Sunday while oil in transit increased by 23 mb. So less oil was standing still. More was moving.

Crude oil floating storage (stationary more than 7 days). Down 11 mb over week to Sunday

The lowest point of the Brent crude oil curve versus the 5yr contract. Weakest so far this year.

Crude oil 1mth to 3mth time-spreads. Dubai held out strongly through summer, but then that center of strength fell apart in late September and has been leading weakness in crude curves lower since then.

-

Nyheter3 veckor sedan

Nyheter3 veckor sedanGoldman Sachs höjer prognosen för guld, tror priset når 4900 USD

-

Nyheter4 veckor sedan

Nyheter4 veckor sedanBlykalla och amerikanska Oklo inleder ett samarbete

-

Nyheter4 veckor sedan

Nyheter4 veckor sedanGuld nära 4000 USD och silver 50 USD, därför kan de fortsätta stiga

-

Nyheter2 veckor sedan

Nyheter2 veckor sedanLeading Edge Materials är på rätt plats i rätt tid

-

Nyheter3 veckor sedan

Nyheter3 veckor sedanNytt prisrekord, guld stiger över 4000 USD

-

Nyheter4 veckor sedan

Nyheter4 veckor sedanEtt samtal om guld, olja, koppar och stål

-

Analys4 veckor sedan

Analys4 veckor sedanOPEC+ will likely unwind 500 kb/d of voluntary quotas in October. But a full unwind of 1.5 mb/d in one go could be in the cards

-

Nyheter4 veckor sedan

Nyheter4 veckor sedanNeptune Energy bekräftar enorma litiumfyndigheter i Tyskland