Analys

SEB – Jordbruksprodukter, vecka 2

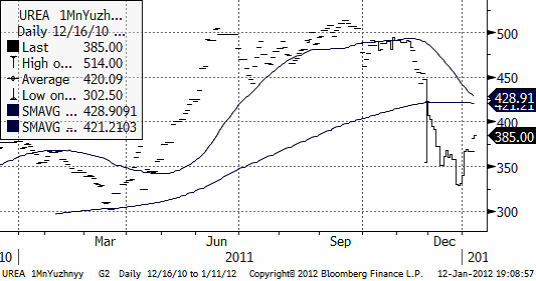

I detta det första veckobrevet för 2012 om marknaderna för jordbruksprodukter. Årets första dagar har varit avvaktande och det är först i och med gårdagens WASDE-rapport från USDA och den kvartalsvisa sådd- och lagerstatistiken, som kalenderåret börjar. Som vanligt så här års är det på södra halvklotet det sker saker.

I detta det första veckobrevet för 2012 om marknaderna för jordbruksprodukter. Årets första dagar har varit avvaktande och det är först i och med gårdagens WASDE-rapport från USDA och den kvartalsvisa sådd- och lagerstatistiken, som kalenderåret börjar. Som vanligt så här års är det på södra halvklotet det sker saker.

La Niña har återkommit och drivit upp spannmålspriserna, men ensembleprognosen från NOAA indikerar att La Niña har nått sin kulmen. Väderleksrapporter t ex på brasilianska tv-kanalen Canal Rural visar ganska mycket regn i torkdrabbade södra Brasilien (och norra Argentina).

Ryssland har lyckats hämta sig med besked från torkkatastrofen år 2010. Vi tror året kommer att innebära sjunkande priser på spannmål. För veteodlare erbjuder också Chicago-terminerna ett attraktivt contango för den som vill sälja och prissäkra årets skörd.

Vete

För att summera 2011 års prisrörelser på vete, kan vi konstatera att kvarnvetet på Matif noterar en nedgång sedan förra årets början med 50,00 eur/t (minus 19.8%). Det högsta stängningspriset under året på 278.50 eur/t noterades i februari och det lägsta stängningspriset under året var 178.50 eur/t i slutet av november.

För att summera 2011 års prisrörelser på vete, kan vi konstatera att kvarnvetet på Matif noterar en nedgång sedan förra årets början med 50,00 eur/t (minus 19.8%). Det högsta stängningspriset under året på 278.50 eur/t noterades i februari och det lägsta stängningspriset under året var 178.50 eur/t i slutet av november.

Fodervete på LIFFE London presterade ännu något sämre med en nedgång på 46.75 GBP/t (minus 23.5%) sedan förra årets början. Det högsta stängningspriset under 2011 blev 217.50 GBP/t och noterades i april och det lägsta stängningspriset låg på 141.00 GBP/t och noterades i december.

Det amerikanska vetet på CBOT har klarat sig något bättre i jämförelse med det europeiska och ”bara” fallit med 141 1/2 cent (-18%) sedan förra årets början. Det högsta stängningspriset på 886 cent noterades i februari och det lägsta stängningspriset på 573 ½ cent noterades i mitten på december.

2011 var också året då rapporter om rekordskördar duggade tätt, bl a från Australien, Kazakstan, Indien och Kina. I Indien estimerar man nu en ännu högre skörd för 2012 än förra årets rekordskörd på 85.93 miljoner ton till följd av ökad areal och fördelaktigt väder. Skörden där börjar om 2-3 månader.

Sedan förra veckobrevet i mitten av december har priset på vete vänt uppåt. Detta är orsakat av en ökande oro för torka i Sydamerika (framförallt Argentina), som har drivit upp priserna på majs och sojabönor och gett support till vetet men också på grund av torka i delar av USA och Östeuropa. Framförallt Ukraina har drabbats hårt av detta och där räknar man med en betydligt lägre skörd i år.

Ur ett politiskt perspektiv säger regeringen i Ukraina att de trots detta inte kan se någon anledning till höjda brödpriser under 2012, vilket troligtvis hänger samman med att det är parlamentsval i oktober. En svagare euro har också gjort det europeiska vetet mer konkurrenskraftigt på exportfronten, det senaste beviset på det var i fredags då Frankrike knep nya marknadsandelar då Egyptens GASC köpte 240 000 ton vete varav hälften franskt (andra halvan fördelades mellan Ukraina och Ryssland / Kazakstan).

Enligt Rysslands jordbruksminister var förra året en milstolpe inom den ryska jordbrukssektorn då man nu har uppfyllt målet att vara självförsörjande på spannmål, socker, raps, potatis och fjäderfäproduktion. De räknar också med att inom loppet av 2-3 år ska även den ryska produktionen av fläsk att uppfylla det kravet. Danmark lär påverkas negativt, då en stor del av Danmarks produktion gått till ryska konsumenter.

Ryssland lyckades också övervinna följderna av det tidigare årets torka och kraftigt öka produktionen av sina viktigaste grödor. Spannmålsskörden uppgick till 92 miljoner ton, en ökning med över 50% från året innan. Fram till årsskiftet har Ryssland exporterat ca 17 miljoner ton spannmål, varav ca 14 miljoner ton vete.

Prognosen för 2011/12 är en export på 25 miljoner ton, men takten brukar avta något under denna årstid bla på grund av logistikproblem.

Men även om Ryssland drar i bromsen för export vid 25 miljoner ton så finns det andra som mer än gärna tar vid, Kazakstan t.ex.

Nedan ser vi kursdiagrammet för novemberkontraktet på Matif.

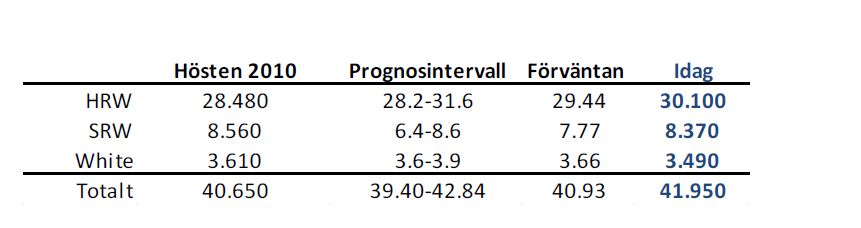

Det var inte bara WASDE-rapporten som släpptes idag, utan också kvartalsvisa lager i USA och höstevetesådden i USA. Lagerstatistiken överskuggades av WASDE-statistiken, men höstsådden hade stor effekt. Nedan ser vi sådden i miljoner acres. Totalt sett har arealen ökat med 2.5%. White wheat minskar, medan SRWW (Chicagosorten) ökar med 7.7% och Kansas City-sorten HRWW ökar med 2.2%.

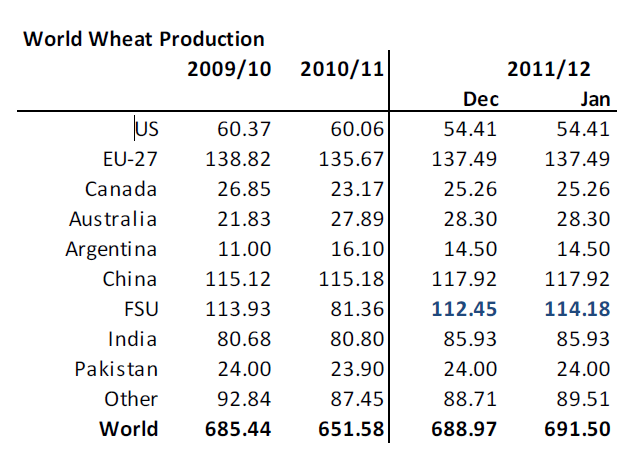

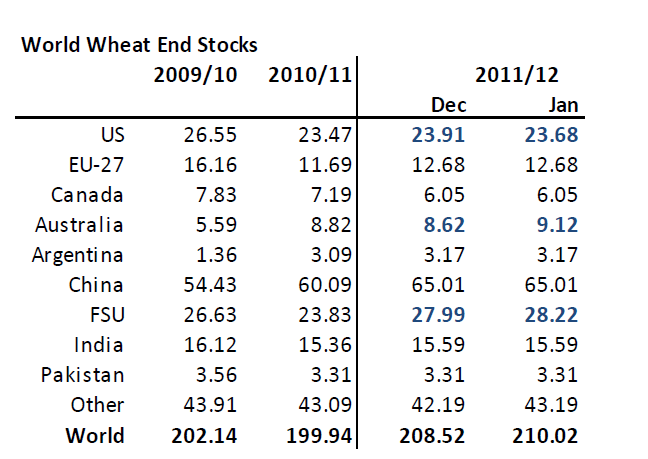

Plantingsrapporten i sig var klart negativ för prisutvecklingen, men WASDE-statistiken som vi ska gå vidare till nu, var också negativ. Nedan ser vi först tabellen för global produktion.

Vi ser att global produktion justerades upp med 2.5 mt. Det är främst i FSU (Kazakstan) med 1.5 mt och Brasilien med 0.8 mt som produktionen blivit högre än vad man trodde i december. Global konsumtion ökade också, med 1.2 mt, och en stor del av det sker i just Kazakstan, vilket förklarar varför utgående lager i FSU inte förändras med bara +0.23 mt.

Australiens export väntas bli något lägre, vilket innebär att lagren ökar. Totalt sett visade WASDE högre utgående lager, dvs mer av samma trend som i höstas.

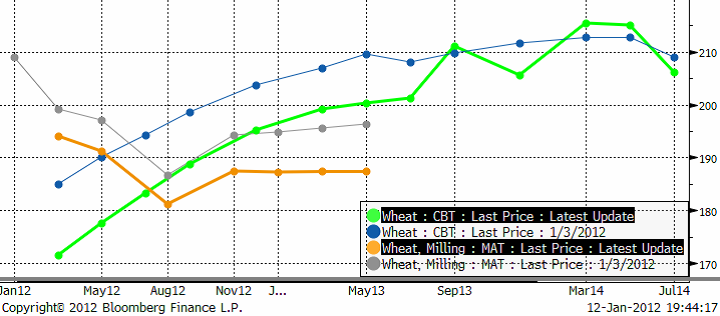

Nedan ser vi terminskurvan för Chicagovete och Matif nu och för en vecka sedan. De ”feta” kurvorna är de aktuella. De ”smala” är förra veckans. Det fortsätter att vara ”backwardation” på Matif, dvs terminspriserna för längre löptid är lägre än för korta. I USA är det däremot ”contango”, högre terminspriser ju längre ut i tiden man kommer. Det är lagringskostnaden som orsakar contangot. Notera att priserna är mycket lägre nu (efter WASDE) än de var för 7 dagar sedan.

Vi fortsätter att tro på en nedgång i vetepriset under året.

Maltkorn

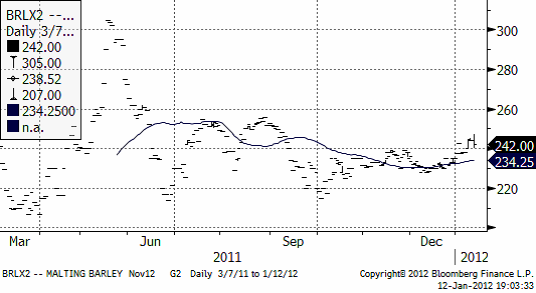

Maltkornsmarknaden har behållit sin styrka relativt andra spannmål med novemberleverans på Matif på 242 euro per ton.

Potatis

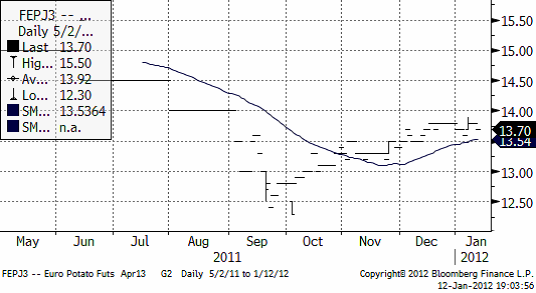

Priset på potatis har fortsatt att stiga, för leverans nästa år (av sommarens skörd).

Majs

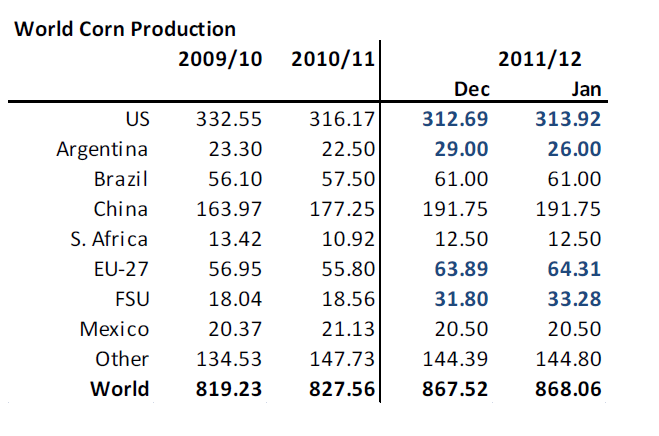

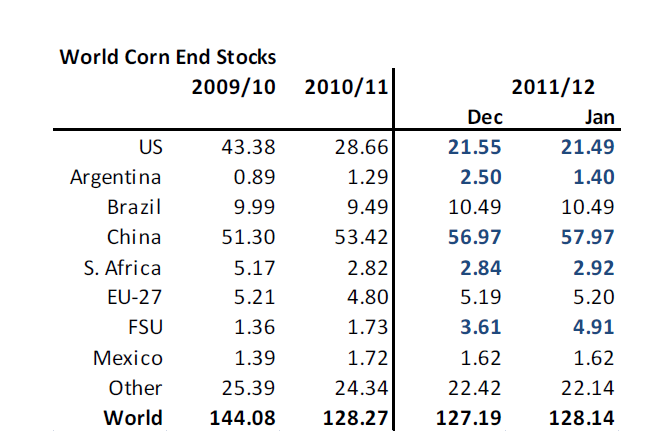

WASDE justerade upp global produktion något. Argentinas produktion sänktes med 3 mt till 26 mt. Det beror på den svåra torkan där. Däremot lämnade USDA Brasiliens skörd oförändrad på 61 mt. Skörden justerades dock upp i USA, något i EU och framförallt i FSU (fd Sovjetunionen, närmare bestämt i Ukraina).

Exporten sänktes med 1.5 mt för Argentina, men höjdes för USA. Nedan ser vi att globala utgående lager väntas bli 1 mt högre än man trodde i december. Vi noterar att Kina väntas notera högre utgående lager.

3 mt lägre skörd i Argentina orsakades av torkan där. Med WASDE för januari nu bakom oss – och ett motsvarande stort prisfall, är det vädret i Sydamerika som står i fokus. Torka i Argentina och södra Brasilien talas mycket om, men vad handlar det om, egentligen?

Majs odlas i norra delarna av Argentina. Ca 20% av skörden sker i delstaten Buenos Aires och något mindre i Cordoba, något åt nordöst från BA. De rapporter som finns säger att torkan är svårast just i delstaten Buenos Aires. Nederbördsstatistik finns för flygplatser och för att inte få ett utpräglat kustklimat som för Buenos Aires flygplats, när det mesta odlas betydligt längre in i delstaten, så kan man istället studera nederbörden vid staden Cordobas flygplats. Förhoppningsvis är detta något mer representativt för hur det regnar över majsfälten.

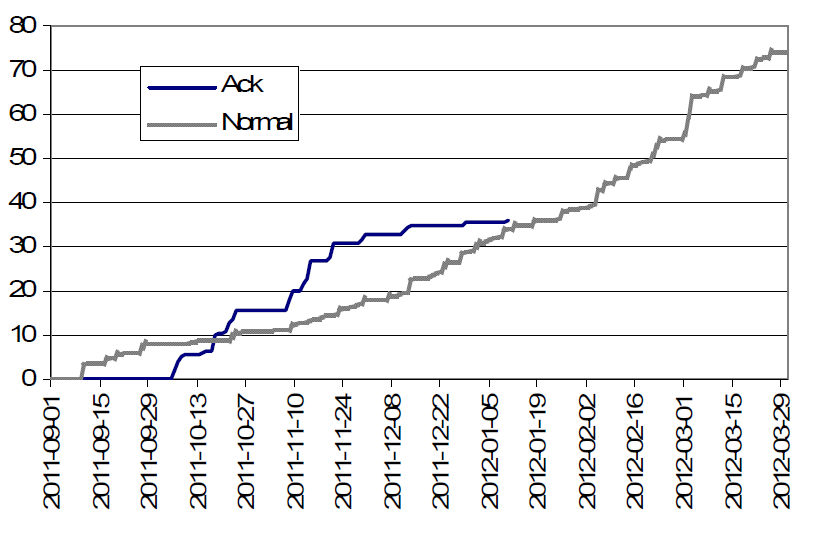

Nedan ser vi ackumulerad nederbörd från odlingsårets början, som för den här delen av Argentina börjar ungefär den första september. Skörden avslutas normalt i mars. Vi ser att nederbörden har avtagit och det har varit ganska ”torrt” i december och i de första tio dagarna i januari. Det finns alltså en befogad oro för nederbörden framöver i Argentina och kanske södra Brasilien. I Brasilien i stort är det just nu enorma skyfall och i södra Brasilien är det värst. I närheten av Santa Catarina har en hel by spolats bort. Nedan, alltså, ackumulerad nederbörd sedan första september med normalnederbörd inriktad, för Cordoba:

Igår, onsdag, sade Brasiliens jordbruksminister Afonso Florence, till journalister i Brasilia att Brasiliens torka kan leda till ”stora” skördebortfall i Brasiliens södra delar – och tillade att detta ”uppenbarligen” kommer att ha en effekt på inflationen.

Jag tror att man ska tolka detta som att huvudbudskapet egentligen handlar om inflation. Inflation är Brasiliens stora skelett i garderoben. Från att ha varit relativt nedtryckt, har den nu kommit tillbaka och ligger på 6.5%. Arbetslösheten är rekordlåg på 5%, men tillväxten ligger på endast 2%. Landet behöver trycka tillbaka inflationen, men gör man det förlorar man tillväxten. Oron gäller alltså först och främst inflationen och jag tror inte att torkan i södra Brasilien är ett påtagligt hot. Torkan beror på att La Niña kommit tillbaka.

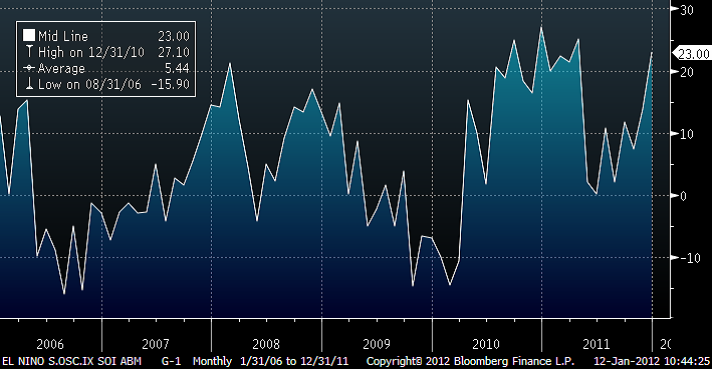

Nedan ser vi ett diagram över the Southern Oscillation Index, som publiceras av the Commonwealth Bureau of Meteorology. Ett värde över +8 indikerar att det råder La Niña-förhållanden.

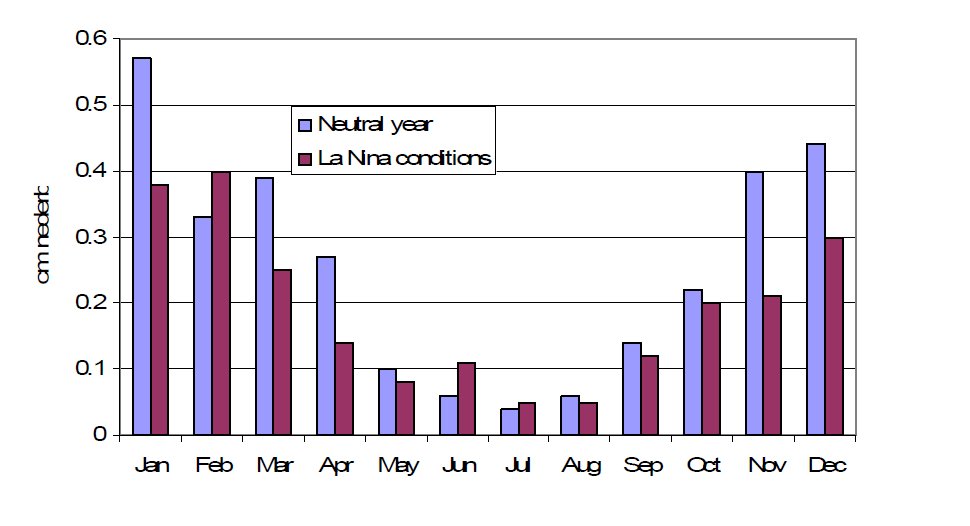

La Niña orsakar torrt väder i södra Sydamerika och det är troligtvis därför som vi ser att nederbörden i Cordoba avtagit den senaste tiden. Nedan ser vi nederbörden månad för månad för när ENSO-är neutral och när det råder La Niña-förhållanden.

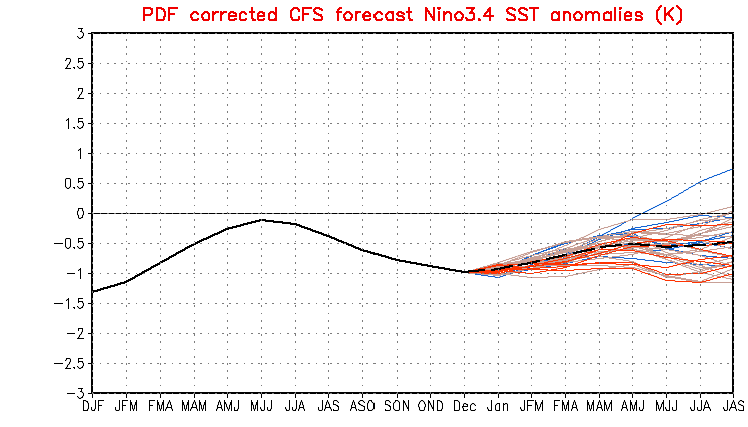

Frågan är hur länge La Niña hänger sig kvar den här gången. Ensembleprognosen från NOAA:s Climate Prediction Center med modellen CSF.v1, publicerad den 9 januari, som vi ser nedan, förutspår att La Niña-förhållanden håller i sig under våren på norra halvklotet (och södra halvklotets höst).

Däremot ser vi att La Niña enligt prognosen når sin ”topp” nu, eller rentav har nått sin topp. Glädjande nog väntas regn just nu i Argentina, men skörden är redan skadad eftersom tidigt sådd majs redan har börjat bilda kolvar och dessa inte fått tillräckligt med näring. I vissa områden har det inte regnat på 40 dagar (så kallad biblisk torka). Sojabönorna har inte drabbats lika hårt och lär kunna repa sig med de regn som nu tycks komma.

Nedan ser vi decemberkontraktet på CBOT, där priset just fallit ner från 600-cent-nivån.

Tekniskt ser det ut som om priset skulle kunna falla ner mot 500 cent, men 550 cent är ett starkt stöd, där det funnits starka köpintressen tidigare.

Sojabönor

Priset på sojabönor föll också kraftigt efter WASDE-rapporten, även om det kom in köpare efter den värsta paniken. Som nämnt ovan har inte den torka som varit påverkat sojaskörden i Argentina så mycket att plantorna inte kan hämta sig om/när det börjar regna. I Brasilien ser det enligt flera källor utmärkt ut.

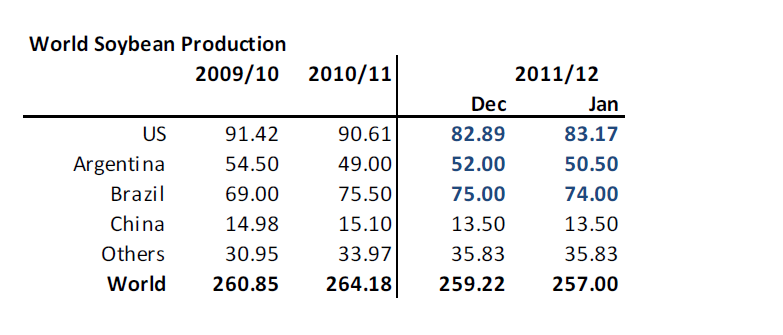

WASDE-rapporten ser vi nedan:

Skörden justerades ner 1.5 mt i Argentina och 1 mt i Brasilien. USA:s produktion justerades upp på grund av ett högre estimat för odlad areal. Produktionen är summa summarum sänkt med lite drygt 2 mt.

Man gör ingen justering för utgående lager i Kina (antagligen pga brist på information), men man justerar upp utgående lager för USA, huvudsakligen på grund av lägre export. Man justerar ner lagren i Argentina och Brasilien (pga lägre skörd). Utgående lager minskar något mindre än produktionen minskar.

Raps

Skörden av canola i Australien ser ut att nå rekordnivåer. I sin decemberrapport skriver AOF att idealiska väderförhållanden gör att skörden uppgår till 2.95 miljoner ton vilket överstiger det tidigare rekordet från 1999 med över en halv miljon ton. Även värdet på skörden väntas bli rekordhögt.

Faktorer som verkar kursstödjande är den ihållande efterfrågan på biodiesel, framförallt från EU, samt efterfrågan på olja och mjöl från Kina, tillsammans med farhågor över hur det torra vädret i Sydamerika kommer att påverka produktionen av sojabönor.

Rapporter kommer också om rekordskörd i Storbritannien. Avkastningen ökade med 13% till rekordhöga 3.9 ton per hektar och arealen ökade med 10%. Detta ledde till en produktion på 2.8 miljoner ton, en betydande ökning med 24% från 2010. Även Ryssland rapporterar en rekordskörd av raps på 1.1 miljoner ton.

Den fortsatta prisuppgången på råolja, som påverkas av den rådande situationen i Nigeria samt Irans hot om att stänga av Hormuzsundet, har också gett stöd åt rapspriset.

Nedan ser vi priset på novemberterminen på Matif och det stora kursfallet efter WASDE-rapporten klockan 14:30 idag.

Vi har en negativ vy på Matif raps.

Mjölk

Nedan ser vi priset på marskontraktet på flytande mjölk (kontakt avräknat mot USDA:s prisindex). Priset har den senaste månaden fortsatt att stiga.

Gris

Priset på lean hogs har, efter en kort rekyl vid årsskiftet, fortsatt ner, genom 85-cent-nivån. Priset ligger fortfarande kvar i den toppformation som av allt att döma har skapats.

Valutor

EURSEK har helt naturligt noterat lägre priser och var nere på 8.80 kr. Vid jämna siffror hopar sig väntande ordrar, köpordrar i det här fallet när kurserna går nedåt. Idag noterades en kraftig uppgång från den nivån och det får ses mot bakgrund av att det sannolikt fanns mycket köpordar vid 8.80. När Spaniens framgångsrika emission av nya obligationer nådde marknaden handlades euron upp. Uppgångar mot 9 kr ska nog betraktas som säljtillfällen, eftersom t ex Spaniens situation inte är löst bara för att de lyckas låna mer pengar.

EURUSD är i en tydlig negativ trend. Det kom negativ statistik från USA som gjorde att dollarn var en svag valuta idag. Vi ser det ännu tydligare mot SEK i nästa diagram.

USDSEK har en stigande trend och har nått upp till heltalet 7 kr per dollar. Växelkursen har vänt ner därifrån tre gånger tidigare och frågan är nu om kursen ska orka ta sig igenom den här gången. Sker det, så är det en viktig signal från marknaden om ekonomin i USA, men det skulle också kunna ske t ex om Iran blockerar Hormussundet och ökad geopolitisk oro gör att folk vill ”fly” till den ”säkra” dollarn.

Gödsel

Kväve

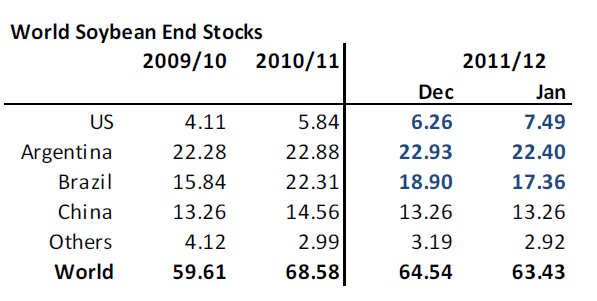

Nedan ser vi 1 månads terminspris på Urea fob Uyzhnyy. Priset har fallit kraftigt under hösten. En botten noterades vid årsskiftet på lite drygt 325 dollar per ton, men har sedan snabbt rekylerat upp till 385 dollar.

[box]SEB Veckobrev Jordbruksprodukter är producerat av SEB Merchant Banking och publiceras i samarbete och med tillstånd på Råvarumarknaden.se[/box]

Disclaimer

The information in this document has been compiled by SEB Merchant Banking, a division within Skandinaviska Enskilda Banken AB (publ) (“SEB”).

Opinions contained in this report represent the bank’s present opinion only and are subject to change without notice. All information contained in this report has been compiled in good faith from sources believed to be reliable. However, no representation or warranty, expressed or implied, is made with respect to the completeness or accuracy of its contents and the information is not to be relied upon as authoritative. Anyone considering taking actions based upon the content of this document is urged to base his or her investment decisions upon such investigations as he or she deems necessary. This document is being provided as information only, and no specific actions are being solicited as a result of it; to the extent permitted by law, no liability whatsoever is accepted for any direct or consequential loss arising from use of this document or its contents.

About SEB

SEB is a public company incorporated in Stockholm, Sweden, with limited liability. It is a participant at major Nordic and other European Regulated Markets and Multilateral Trading Facilities (as well as some non-European equivalent markets) for trading in financial instruments, such as markets operated by NASDAQ OMX, NYSE Euronext, London Stock Exchange, Deutsche Börse, Swiss Exchanges, Turquoise and Chi-X. SEB is authorized and regulated by Finansinspektionen in Sweden; it is authorized and subject to limited regulation by the Financial Services Authority for the conduct of designated investment business in the UK, and is subject to the provisions of relevant regulators in all other jurisdictions where SEB conducts operations. SEB Merchant Banking. All rights reserved.

Analys

OPEC+ will likely unwind 500 kb/d of voluntary quotas in October. But a full unwind of 1.5 mb/d in one go could be in the cards

Down to mid-60ies as Iraq lifts production while Saudi may be tired of voluntary cut frugality. The Brent December contract dropped 1.6% yesterday to USD 66.03/b. This morning it is down another 0.3% to USD 65.8/b. The drop in the price came on the back of the combined news that Iraq has resumed 190 kb/d of production in Kurdistan with exports through Turkey while OPEC+ delegates send signals that the group will unwind the remaining 1.65 mb/d (less the 137 kb/d in October) of voluntary cuts at a pace of 500 kb/d per month pace.

Signals of accelerated unwind and Iraqi increase may be connected. Russia, Kazakhstan and Iraq were main offenders versus the voluntary quotas they had agreed to follow. Russia had a production ’debt’ (cumulative overproduction versus quota) of close to 90 mb in March this year while Kazakhstan had a ’debt’ of about 60 mb and the same for Iraq. This apparently made Saudi Arabia angry this spring. Why should Saudi Arabia hold back if the other voluntary cutters were just freeriding? Thus the sudden rapid unwinding of voluntary cuts. That is at least one angle of explanations for the accelerated unwinding.

If the offenders with production debts then refrained from lifting production as the voluntary cuts were rapidly unwinded, then they could ’pay back’ their ’debts’ as they would under-produce versus the new and steadily higher quotas.

Forget about Kazakhstan. Its production was just too far above the quotas with no hope that the country would hold back production due to cross-ownership of oil assets by international oil companies. But Russia and Iraq should be able to do it.

Iraqi cumulative overproduction versus quotas could reach 85-90 mb in October. Iraq has however steadily continued to overproduce by 3-5 mb per month. In July its new and gradually higher quota came close to equal with a cumulative overproduction of only 0.6 mb that month. In August again however its production had an overshoot of 100 kb/d or 3.1 mb for the month. Its cumulative production debt had then risen to close to 80 mb. We don’t know for September yet. But looking at October we now know that its production will likely average close to 4.5 mb/d due to the revival of 190 kb/d of production in Kurdistan. Its quota however will only be 4.24 mb/d. Its overproduction in October will thus likely be around 250 kb/d above its quota with its production debt rising another 7-8 mb to a total of close to 90 mb.

Again, why should Saudi Arabia be frugal while Iraq is freeriding. Better to get rid of the voluntary quotas as quickly as possible and then start all over with clean sheets.

Unwinding the remaining 1.513 mb/d in one go in October? If OPEC+ unwinds the remaining 1.513 mb/d of voluntary cuts in one big go in October, then Iraq’s quota will be around 4.4 mb/d for October versus its likely production of close to 4.5 mb/d for the coming month..

OPEC+ should thus unwind the remaining 1.513 mb/d (1.65 – 0.137 mb/d) in one go for October in order for the quota of Iraq to be able to keep track with Iraq’s actual production increase.

October 5 will show how it plays out. But a quota unwind of at least 500 kb/d for Oct seems likely. An overall increase of at least 500 kb/d in the voluntary quota for October looks likely. But it could be the whole 1.513 mb/d in one go. If the increase in the quota is ’only’ 500 kb/d then Iraqi cumulative production will still rise by 5.7 mb to a total of 85 mb in October.

Iraqi production debt versus quotas will likely rise by 5.7 mb in October if OPEC+ only lifts the overall quota by 500 kb/d in October. Here assuming historical production debt did not rise in September. That Iraq lifts its production by 190 kb/d in October to 4.47 mb/d (August level + 190 kb/d) and that OPEC+ unwinds 500 kb/d of the remining quotas in October when they decide on this on 5 October.

Analys

Modest draws, flat demand, and diesel back in focus

U.S. commercial crude inventories posted a marginal draw last week, falling by 0.6 million barrels to 414.8 million barrels. Inventories remain 4% below the five-year seasonal average, but the draw is far smaller than last week’s massive 9.3-million-barrel decline. Higher crude imports (+803,000 bl d WoW) and steady refinery runs (93% utilization) helped keep the crude balance relatively neutral.

Yet another drawdown indicates commercial crude inventories continue to trend below the 2015–2022 seasonal norm (~440 million barrels), though at 414.8 million barrels, levels are now almost exactly in line with both the 2023 and 2024 trajectory, suggesting stable YoY conditions (see page 3 attached).

Gasoline inventories dropped by 1.1 million barrels and are now 2% below the five-year average. The decline was broad-based, with both finished gasoline and blending components falling, indicating lower output and resilient end-user demand as we enter the shoulder season post-summer (see page 6 attached).

On the diesel side, distillate inventories declined by 1.7 million barrels, snapping a two-week streak of strong builds. At 125 million barrels, diesel inventories are once again 8% below the five-year average and trending near the low end of the historical range.

In total, commercial petroleum inventories (excl. SPR) slipped by 0.5 million barrels on the week to ish 1,281.5 million barrels. While essentially flat, this ends a two-week streak of meaningful builds, reflecting a return to a slightly tighter situation.

On the demand side, the DOE’s ‘products supplied’ metric (see page 6 attached), a proxy for implied consumption, softened slightly. Total demand for crude oil over the past four weeks averaged 20.5 million barrels per day, up just 0.9% YoY.

Summing up: This week’s report shows a re-tightening in diesel supply and modest draws across the board, while demand growth is beginning to flatten. Inventories remain structurally low, but the tone is less bullish than in recent weeks.

Analys

Are Ukraine’s attacks on Russian energy infrastructure working?

Brent crude rose 1.6% yesterday. After trading in a range of USD 66.1 – 68.09/b it settled at USD 67.63/b. A level which we are well accustomed to see Brent crude flipping around since late August. This morning it is trading 0.5% higher at USD 68/b. The market was expecting an increase of 230 kb/d in Iraqi crude exports from Kurdistan through Turkey to the Cheyhan port but that has so far failed to materialize. This probably helped to drive Brent crude higher yesterday. Indications last evening that US crude oil inventories likely fell 3.8 mb last week (indicative numbers by API) probably also added some strength to Brent crude late in the session. The market continues to await the much heralded global surplus materializing as rising crude and product inventories in OECD countries in general and the US specifically.

The oil market is starting to focus increasingly on the successful Ukrainian attacks on Russian oil infrastructure. Especially the attacks on Russian refineries. Refineries are highly complex and much harder to repair than simple crude oil facilities like export pipelines, ports and hubs. It can take months and months to repair complex refineries. It is thus mainly Russian oil products which will be hurt by this. First oil product exports will go down, thereafter Russia will have to ration oil product consumption domestically. Russian crude exports may not be hurt as much. Its crude exports could actually go up as its capacity to process crude goes down. SEB’s Emerging Market strategist Erik Meyersson wrote about the Ukrainian campaign this morning: ”Are Ukraine’s attacks on Russian energy infrastructure working?”. Phillips P O’Brian published an interesting not on this as well yesterday: ”An Update On The Ukrainian Campaign Against Russian Refineries”. It is a pay-for article, but it is well worth reading. Amongst other things it highlights the strategic focus of Ukraine towards Russia’s energy infrastructure. A Ukrainian on the matter also put out a visual representation of the attacks on twitter. We have not verified the data representation. It needs to be interpreted with caution in terms of magnitude of impact and current outage.

Complex Russian oil refineries are sitting ducks in the new, modern long-range drone war. Ukraine is building a range of new weapons as well according to O’Brian. The problem with attacks on Russian refineries is thus on the rise. This will likely be an escalating problem for Russia. And oil products around the world may rise versus the crude oil price while the crude oil price itself may not rise all that much due to this.

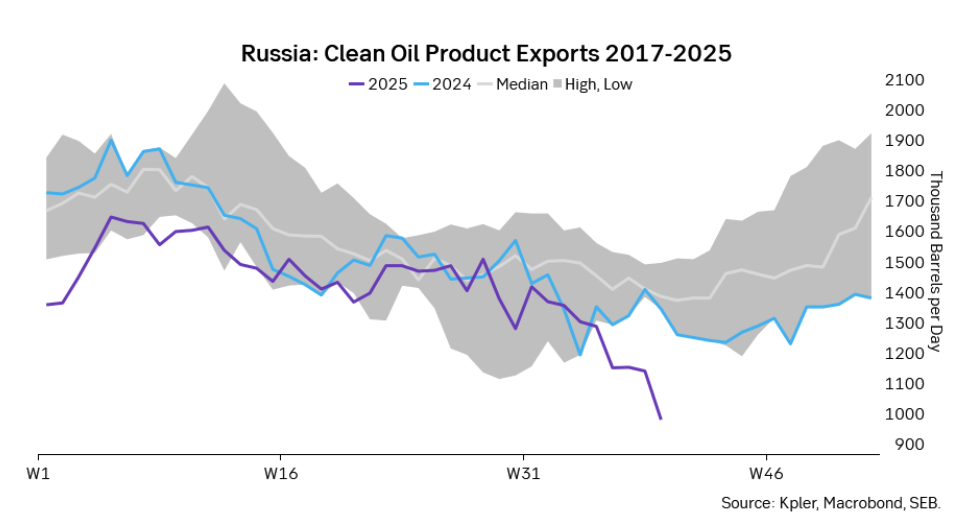

Russian clean oil product exports as presented by SEB’s Erik Meyersson in his note this morning.

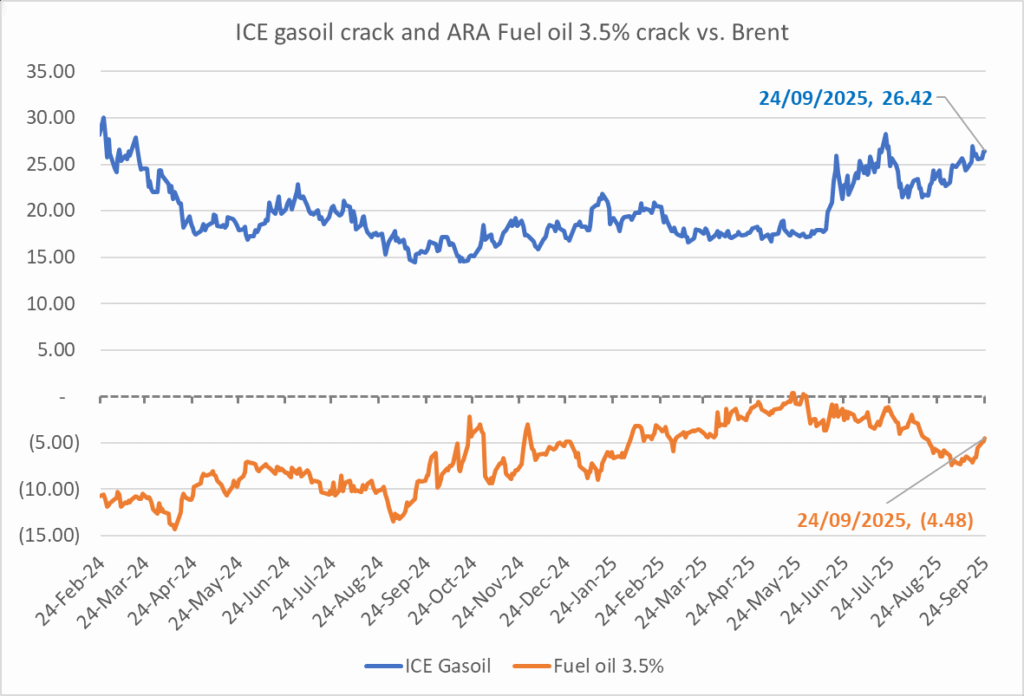

The ICE Gasoil crack and the 3.5% fuel oil crack has been strengthening. The 3.5% crack should have weakened along with rising exports of sour crude from OPEC+, but it hasn’t. Rather it has moved higher instead. The higher cracks could in part be due to the Ukrainian attacks on Russian oil refineries.

Ukrainian inhabitants graphical representation of Ukrainian attacks on Russian oil refineries on Twitter. Highlighting date of attacks, size of refineries and distance from Ukraine. We have not verified the detailed information. And you cannot derive the amount of outage as a consequence of this.

-

Nyheter4 veckor sedan

Nyheter4 veckor sedanEurobattery Minerals satsar på kritiska metaller för Europas självförsörjning

-

Nyheter3 veckor sedan

Nyheter3 veckor sedanMahvie Minerals i en guldtrend

-

Nyheter4 veckor sedan

Nyheter4 veckor sedanGuldpriset kan närma sig 5000 USD om centralbankens oberoende skadas

-

Nyheter4 veckor sedan

Nyheter4 veckor sedanOPEC signalerar att de inte bryr sig om oljepriset faller kommande månader

-

Analys3 veckor sedan

Analys3 veckor sedanVolatile but going nowhere. Brent crude circles USD 66 as market weighs surplus vs risk

-

Nyheter3 veckor sedan

Nyheter3 veckor sedanAktier i guldbolag laggar priset på guld

-

Nyheter3 veckor sedan

Nyheter3 veckor sedanKinas elproduktion slog nytt rekord i augusti, vilket även kolkraft gjorde

-

Nyheter2 veckor sedan

Nyheter2 veckor sedanTyskland har så höga elpriser att företag inte har råd att använda elektricitet