Analys

SEB Jordbruksprodukter, 21 januari 2013

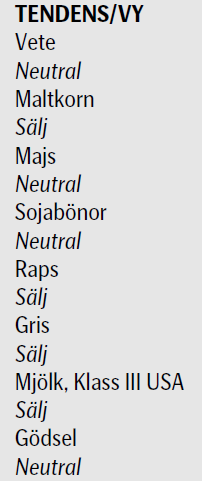

Det var allmän prisuppgång – mot de fallande pristrenderna – i veckan på spannmål och oljeväxter. Även om torkan i USA slog nya rekord i veckan som gick, ser den tekniska bilden inte så tydligt positiv ut. Vi går därför över från köprekommendation på vete och majs, till neutral rekommendation. Vi byter rekommendation från sälj till neutral på sojabönor. Effekten av WASDE-rapporten har ebbat ut och på ena sidan har marknaden nu torkan i USA och kanske bristen på nederbörd i Argentina. På den andra finns det faktum att priset är högt och därmed ska stimulera till högre produktion.

Det var allmän prisuppgång – mot de fallande pristrenderna – i veckan på spannmål och oljeväxter. Även om torkan i USA slog nya rekord i veckan som gick, ser den tekniska bilden inte så tydligt positiv ut. Vi går därför över från köprekommendation på vete och majs, till neutral rekommendation. Vi byter rekommendation från sälj till neutral på sojabönor. Effekten av WASDE-rapporten har ebbat ut och på ena sidan har marknaden nu torkan i USA och kanske bristen på nederbörd i Argentina. På den andra finns det faktum att priset är högt och därmed ska stimulera till högre produktion.

Ny börs för durum-vete öppnar i Italien

Borsa Italiana, som driver den italienska aktiebörsen i Milano, startar handel med terminer på durumvete idag, måndagen den 21 januari. Futureskontrakten går under namnet ”AGREX”. Syftet är att hjälpa pastaproducenterna att hantera prissvängningarna. Italien är också världens största producent av grödan, som också går på export till länder i Nordafrika och Mellanöstern, där den anrättas till couscous. Barilla, som är världens största pastaproducent och köper 70% av sin råvara från Italien, välkomnar börsen och de möjligheter den ger att minska riskerna. Barilla har också väglett börsen i skapandet av ett kontrakt som ska vara så användbart som möjligt för riskhantering i branschen. AGREX-kontrakten är på 50 ton och kontraktsmånaderna är mars, maj, september och december. Handeln sker på derivatbörsen IDEM och leveranspunkten är den syditalienska staden Foggia.

Borsa Italiana, som driver den italienska aktiebörsen i Milano, startar handel med terminer på durumvete idag, måndagen den 21 januari. Futureskontrakten går under namnet ”AGREX”. Syftet är att hjälpa pastaproducenterna att hantera prissvängningarna. Italien är också världens största producent av grödan, som också går på export till länder i Nordafrika och Mellanöstern, där den anrättas till couscous. Barilla, som är världens största pastaproducent och köper 70% av sin råvara från Italien, välkomnar börsen och de möjligheter den ger att minska riskerna. Barilla har också väglett börsen i skapandet av ett kontrakt som ska vara så användbart som möjligt för riskhantering i branschen. AGREX-kontrakten är på 50 ton och kontraktsmånaderna är mars, maj, september och december. Handeln sker på derivatbörsen IDEM och leveranspunkten är den syditalienska staden Foggia.

Odlingsväder

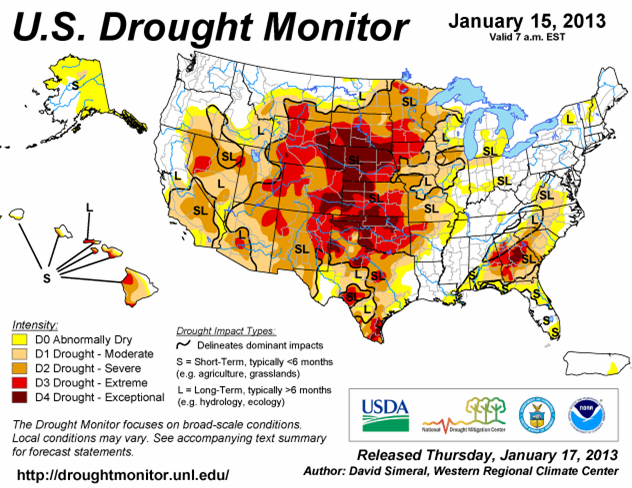

Torkan i USA håller i sig, som vi ser i den senaste ”Drought Monitor”, som publicerades i torsdags. Sedan förra veckan har torkan förvärrats.

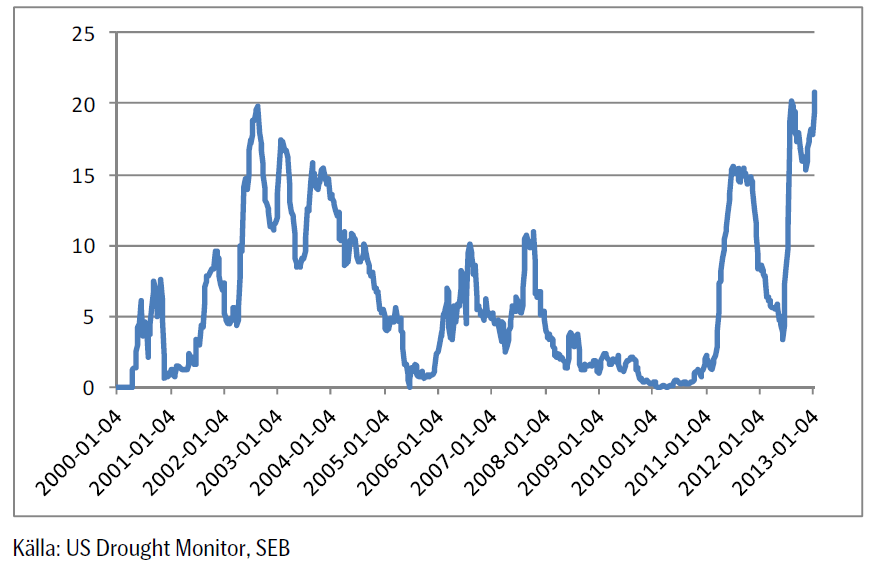

Om vi summerar andelen av USA som är drabbad av D3 (extrem torka) och D4 (exceptionell torka) och gör ett diagram över tiden, får vi nedanstående bild. Där ser vi att 20.8% av USA är drabbat av de svåraste kategorierna av torka. Det är det mesta de senaste tio åren, så långt det finns data tillgängligt.

Torsdagens långtidsprognos från NOAA sade att ”varmt och torrt” väder kommer att fortsätta råda på Prärien fram till och under sommaren.

Det regnar normalt i norra Brasilien. Argentina och södra Brasilien är torrt och väntas fortsätta vara torrt så långt som prognoserna är tillförlitliga (10 dagar). Argentina har varit torrt ett ganska långt tag nu. Hela EU får mer nederbörd än normalt nu, utom Skandinavien. Det är också kallare än normalt i praktiskt taget hela EU.

Den senaste IGC-rapporten

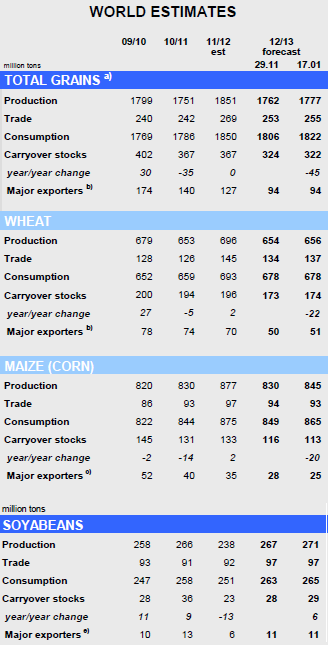

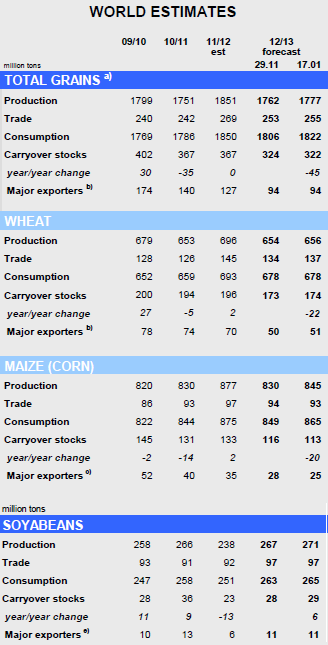

IGC (International Grains Council) justerar upp sitt estimat något för den globala spannmålsproduktionen 2012/13 från 1762 mt till 1777 mt, vilket dock är betydligt lägre än produktionen 2011/12. Trots en förväntad nedgång i konsumtionen för första gången på 14 år, så väntas lagren att minska med 45 mt.

Den globala produktionen av vete 2012/13 justeras upp med 2 mt till 656 mt, som en följd av högre produktion i Australien (+0.5 mt) , Kanada (+0.5 mt), Kina (+0.6 mt) och EU-27 (+0.3 mt), vilket dock är en minskning från 696 mt 2011/12. Utgående lager justeras upp med 1 mt till 174 mt, vilket dock är en minskning med 22 procent på årsbasis till följd av markant nedgång i OSS. Fokus ligger nu på tillståndet för norra halvklotets höstgrödor 2013/13, särskilt för de områden i USA som drabbats av torka. På andra håll i världen är utsikterna generellt mer lovande och den globala produktionen förväntas preliminärt att öka med 4 procent på årsbasis för 2013/14, med en ökning av areal på 2 procent.

IGC justerar upp estimatet för den globala majsproduktionen med nästan 2 procent jämfört med förra månaden som en följd av högre estimat för Kina (+10 mt), USA (+1.4 mt) och ljusare utsikter för Argentina, men då även konsumtionen justeras upp så revideras utgående lager ner med 3 mt till 113 mt, den snävaste nivån på nio år. Den globala produktionen av sojabönor 2012/13 justeras upp av IGC till rekordhöga 271 mt, vilket är en ökning med 14 procent på årsbasis som en följd av en förväntad markant ökning av produktionen i Sydamerika. Den globala produktionen av raps/canola 2012/13 förväntas minska med 3 procent på årsbasis.

Vete

Nedan ser vi november (2013) kontraktet, där priset föll kraftigt i fredags, men återhämtade sig och stängde på 217.50, nästan oförändrat på dagen.

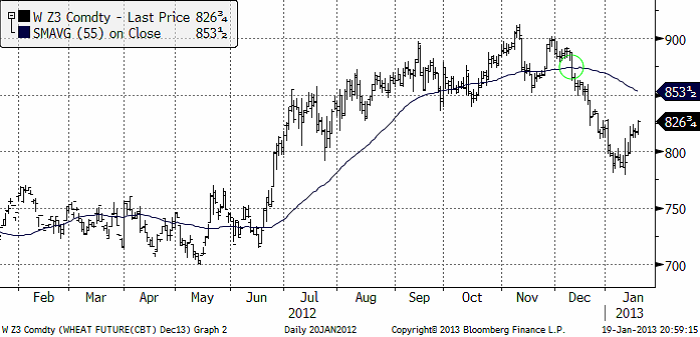

Nedan ser vi decemberkontraktet på CBOT. Chicago-vetet var ovanligt starkt i veckan, men så är det också världens billigaste vete.

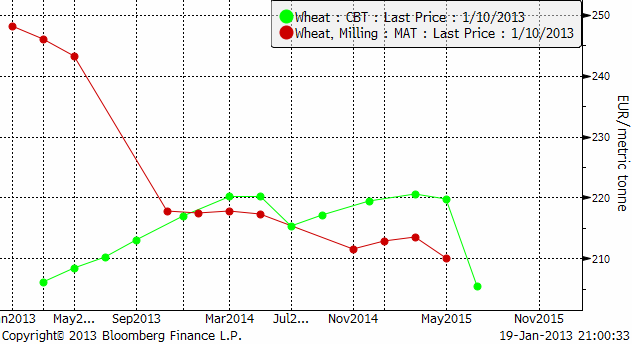

Vi ser här en bild på terminskurvorna för Matif och Chicago, båda omräknade till euro per ton.

Av diagrammet ovan ser man att gammal skörd av Matif-vete är avsevärt mycket dyrare än Chicagovetet. Maj-terminen handlas dessutom lägre än mars-terminen. Det säger att den som väntar med att sälja till maj riskerar att få väsentligt sämre betalt – och dessutom får bära ränte- och lagerkostnader fram till dess.

Den som vill ta en position på högre priser och har fysiskt vete i lager gör därför sannolikt bäst i att sälja den fysiska varan och istället köpa terminer.

En annan utveckling vi sett den senaste tiden är att bristen på fodervete i norra Europa inneburit att denna blivit dyrare än brödvete. I veckan gick en last fodervete från Frankrike till norra Tyskland erfar vi.

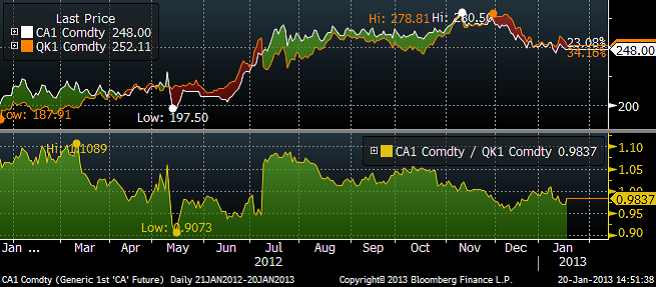

I diagrammet nedan ser vi, i den nedre delen, kvoten mellan ”spotkontraktet” på Matif och spotkontraktet på Liffe för engelskt fodervete. Vi ser att fodervetet i år blivit ett par procent dyrare än brödvetet.

Strategie Grains justerar ner sitt estimat för EU:s veteproduktion 2013/14 med 1.7 mt till 133.3 mt som en följd av det blöta vädret under sådden och lägre areal. Nedjusteringar görs för grödor i bl.a Sverige, Danmark, Frankrike Tyskland, och framförallt Storbritannien. En produktion på 133 mt skulle dock fortfarande innebära en förbättring jämfört med de 123.9 mt som unionen uppnådde förra året då blött väder förstörde skördar i delar av nordvästra Europa medan de östra delarna drabbades av torka.

Argentinas jordbruksdepartement sänkte skördeestimatet med 400,000 ton till 10.1 mt. USDA hade 11 mt i WASDE:n från den 11 januari. Buenos Aires Grain Exchange (BAGE) ligger på 9.8 mt.

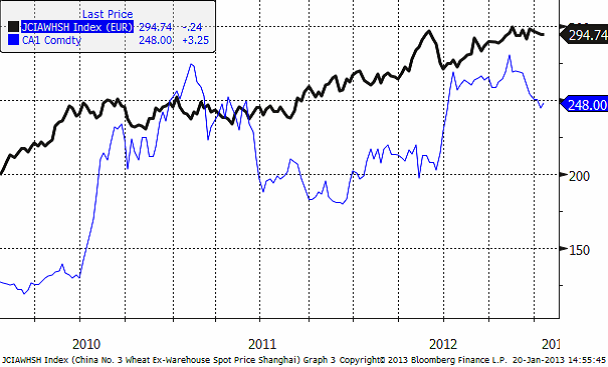

Det kinesiska vetepriset FOB lagerhus i Shanghai (svart linje nedan) har hittills i år fallet ner med 5 euro till 294.74 euro / ton. Vi får tolka det som ett styrketecken, eftersom det är ordentligt mycket mindre än t ex Matif (blå linje nedan).

Fundamentalt talar de flesta faktorer för ett stigande pris. Rapporten från Strategie Grains gör det däremot inte. Tekniskt ser uppgången ut som en rekyl i en fallande marknad. Därför går vi nu över till neutral rekommendation på vete.

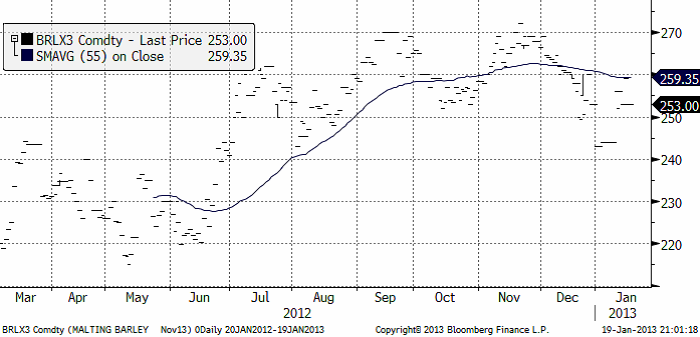

Maltkorn

November 2013-kontraktet steg först upp till 260 euro men föll sedan ner till 253 euro, 1 euro högre än förra veckans stängning. Detta innebär att 240 euro-nivån höll. Där fanns verkligen motiverade köpare.

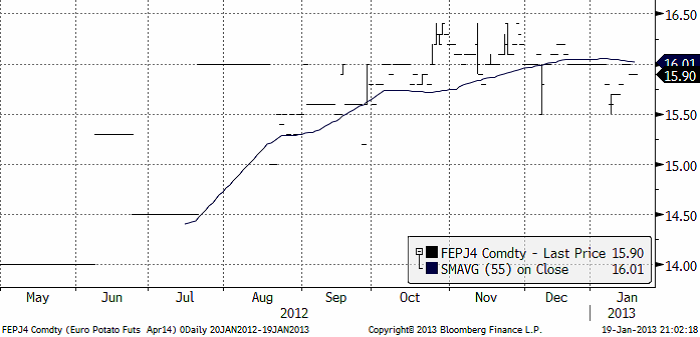

Potatis

Potatispriset för leverans i april nästa år (2014) steg från 15.70 för en vecka sedan till 15.90 i fredags vid stängning.

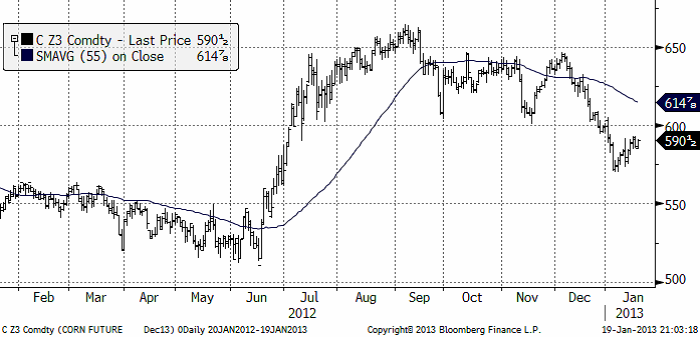

Majs

Majspriset (december 2013) fortsatte att stiga hela förra veckan, efter WASDE-rapporten fredagen den 11 januari. Tekniskt ser det ut som en rekyl uppåt mot en fallande trend. 600 cent på decemberkontraktet har tidigare bevisat sig vara en viktig nivå, som nu fungerar som ett motstånd. Den tekniska analysen indikerar alltså att prisuppgången efter lager- och WASDE-rapporten från USDA, börjar närma sig sitt slut och att trenden nedåt kan fortsätta.

Fundamentalt pekar nyhetsflödet dock i motsatt riktning. Nyheterna, särskilt NOAA:s långtidsprognos om varmt och torrt väder i centrala USA (corn belt), gör att oron ökat i veckan.

Den veckovisa exportstatistiken för majs från USA förbättrades 16 Mbu, till en ackumulerad nivå på 518 Mbu för marknadsföringsåret. Det är dock 49% mindre än förra året.

Antalet nötkreatur i USA rapporteras nu ligga på 60-års-lägsta, efter att de slaktats ut i brist på foder (crop condition var ännu sämre för betesmark i USA, än de var för majs i somras/höstas).

BAGE rapporterade i veckan att 93% av sådden är klar i Argentina. Det väntas vara fortsatt torrt i landet. De flesta lokala estimat på skörden ligger väsentligt under jordbruksdepartementets och USDA:s estimat på 28 – 30 mt. De lokala estimaten ligger ca 5 mt lägre kring 24 – 25 mt. Argentinas export väntas vara tidig. Dels för att terminskurvan är i backwardation. Att vänta ger förmodligen lägre pris. Man vill säkert också komma före Brasiliens bönder, som skördar lite efter Argentinas – vilket återspeglar sig i terminskurvan.

Tisdagens Department of Energy (DOE) rapport var en besvikelse vad gäller etanolefterfrågan. Sammanfattnignsvis: Ihållande torka i USA, som enligt NOAA väntas hålla i sig till sommaren, gör att många lär hålla i sin gamla skörd av majs. Argentinas skörd tycks av dem närmast marken (lokala estimat) ligga väsentligt lägre än vad USDA förutspådde för en vecka sedan. Nästan allt – utom etanolefterfrågan och foderefterfrågan i USA – pekar på att priset borde kunna fortsätta att stiga. Mot detta talar den tekniska analysen. Så där är vi. Till nästa vecka behåller vi vår positiva vy, men tycker att man ska ta hem vinster på långa positioner om priset närmar sig 600 cent – i väntan på mer information

Sojabönor

Sojabönorna hängde med majs och vete uppåt, också med stöd av en något svagare dollar i veckan. Trenden är alltjämt nedåtriktad. Brottet av stödlinjen visade sig falskt, än så länge. 55-dagars glidande medelvärde, som många tittar på, ligger strax över dagens kursnivå och kan ge anledning till säljordrar kring den. Tekniskt är bilden ännu i vänteläge. Stiger kursen från de här nivåerna, bryts den nedåtgående trenden.

Just nu finns inga signaler om styrka eller svaghet, så bäst är att vara neutral. Vi byter alltså rekommendation från sälj till neutral.

Raps

Rapspriset (november 2013) fann stöd vid 415 euro. Det senaste prisfallet nådde faktiskt inte ända ner till 415 euro. Det fanns alltså ivriga fyndköpare som väntade.

Trenden har varit nedåtriktad sedan i september / oktober. Frågan är om det håller på att vända nu. Det är lite för tidigt att ändra rekommendation och med tanke på att det finns motstånd på ovansidan redan på 430 euro-nivån, går det inte att ändra rekommendation från sälj till köp. Vi ligger alltså kvar med säljrekommendation i väntan på ny information.

Gris

Grispriset (Maj 13), amerikansk Lean Hogs, har brutit en teknisk stödnivå (röd linje i diagrammet nedan). 94 cent per pund var första stödnivån, men antagligen fortsätter priset ner mot 92 cent i första hand.

Omfattningen av grisbranschen i USA visade en liten uppgång det sista kvartalet förra året. Det var en ökning med 29,000 djur. Antalet djur har sedan 90-talet minskat från 7.5 miljoner djur till 5.8 miljoner, som vi ser i diagrammet nedan.

På samma sätt har hjorden av nötkreatur i USA fortsatt att minska, men där såg vi en ny bottennotering i den senaste statistiken.

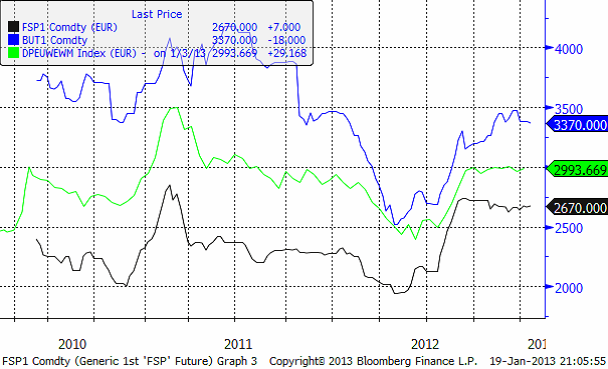

Mjölk

I diagrammet nedan ser vi tre kurvor.Den gröna linjen är priset på skummjölkspulver i euro per ton på Eurex-börsen. Den blå är priset på smör på Eurex börsen. Priserna på Eurex anges i euro per ton.

Slutligen så den gröna linjen. Den visar priset på helmjölkspulver (WMP) FOB Västeuropa. Källan är USDA och priserna uppdateras varannan vecka. Vi ser att WMP-priset legat stabilt det fjärde kvartalet förra året, med en liten nedgång mot slutet av året. 2013 har dock börjat med en liten prisuppgång.

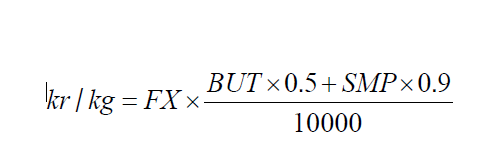

Det börsbaserade priset i svenska kronor beräknas med formeln:

där

BUT = priset på smör i euro per ton

SMP = priset på skummjölkspulver i euro per ton

FX = växelkursen för EURSEK.

EURSEK

EURSEK stärktes successivt under veckan som gick och nådde upp till de gamla motståndsnivåerna. Det finns inte mycket ny information som ger anledning till att anta annat än att den ”sidledes” rörelse vi sett de senaste månaderna ska fortsätta.

USDSEK

Dollarn föll mot kronan i veckan som gick. Det är fortsatt instabilt finansiellt och politiskt i USA. Stödnivån från botten i september är bruten, men det blev inte något förnyat kursfall i veckan. Trenden är dock nedåt och även om det blir lite ”sidledes” rörelse i veckan, tycks trenden vara nedåt.

[box]SEB Veckobrev Jordbruksprodukter är producerat av SEB Merchant Banking och publiceras i samarbete och med tillstånd på Råvarumarknaden.se[/box]

Disclaimer

The information in this document has been compiled by SEB Merchant Banking, a division within Skandinaviska Enskilda Banken AB (publ) (“SEB”).

Opinions contained in this report represent the bank’s present opinion only and are subject to change without notice. All information contained in this report has been compiled in good faith from sources believed to be reliable. However, no representation or warranty, expressed or implied, is made with respect to the completeness or accuracy of its contents and the information is not to be relied upon as authoritative. Anyone considering taking actions based upon the content of this document is urged to base his or her investment decisions upon such investigations as he or she deems necessary. This document is being provided as information only, and no specific actions are being solicited as a result of it; to the extent permitted by law, no liability whatsoever is accepted for any direct or consequential loss arising from use of this document or its contents.

About SEB

SEB is a public company incorporated in Stockholm, Sweden, with limited liability. It is a participant at major Nordic and other European Regulated Markets and Multilateral Trading Facilities (as well as some non-European equivalent markets) for trading in financial instruments, such as markets operated by NASDAQ OMX, NYSE Euronext, London Stock Exchange, Deutsche Börse, Swiss Exchanges, Turquoise and Chi-X. SEB is authorized and regulated by Finansinspektionen in Sweden; it is authorized and subject to limited regulation by the Financial Services Authority for the conduct of designated investment business in the UK, and is subject to the provisions of relevant regulators in all other jurisdictions where SEB conducts operations. SEB Merchant Banking. All rights reserved.

Analys

More weakness and lower price levels ahead, but the world won’t drown in oil in 2026

Some rebound but not much. Brent crude rebounded 1.5% yesterday to $65.47/b. This morning it is inching 0.2% up to $65.6/b. The lowest close last week was on Thursday at $64.11/b.

The curve structure is almost as week as it was before the weekend. The rebound we now have gotten post the message from OPEC+ over the weekend is to a large degree a rebound along the curve rather than much strengthening at the front-end of the curve. That part of the curve structure is almost as weak as it was last Thursday.

We are still on a weakening path. The message from OPEC+ over the weekend was we are still on a weakening path with rising supply from the group. It is just not as rapidly weakening as was feared ahead of the weekend when a quota hike of 500 kb/d/mth for November was discussed.

The Brent curve is on its way to full contango with Brent dipping into the $50ies/b. Thus the ongoing weakening we have had in the crude curve since the start of the year, and especially since early June, will continue until the Brent crude oil forward curve is in full contango along with visibly rising US and OECD oil inventories. The front-month Brent contract will then flip down towards the $60/b-line and below into the $50ies/b.

At what point will OPEC+ turn to cuts? The big question then becomes: When will OPEC+ turn around to make some cuts? At what (price) point will they choose to stabilize the market? Because for sure they will. Higher oil inventories, some more shedding of drilling rigs in US shale and Brent into the 50ies somewhere is probably where the group will step in.

There is nothing we have seen from the group so far which indicates that they will close their eyes, let the world drown in oil and the oil price crash to $40/b or below.

The message from OPEC+ is also about balance and stability. The world won’t drown in oil in 2026. The message from the group as far as we manage to interpret it is twofold: 1) Taking back market share which requires a lower price for non-OPEC+ to back off a bit, and 2) Oil market stability and balance. It is not just about 1. Thus fretting about how we are all going to drown in oil in 2026 is totally off the mark by just focusing on point 1.

When to buy cal 2026? Before Christmas when Brent hits $55/b and before OPEC+ holds its last meeting of the year which is likely to be in early December.

Brent crude oil prices have rebounded a bit along the forward curve. Not much strengthening in the structure of the curve. The front-end backwardation is not much stronger today than on its weakest level so far this year which was on Thursday last week.

The front-end backwardation fell to its weakest level so far this year on Thursday last week. A slight pickup yesterday and today, but still very close to the weakest year to date. More oil from OPEC+ in the coming months and softer demand and rising inventories. We are heading for yet softer levels.

Analys

A sharp weakening at the core of the oil market: The Dubai curve

Down to the lowest since early May. Brent crude has fallen sharply the latest four days. It closed at USD 64.11/b yesterday which is the lowest since early May. It is staging a 1.3% rebound this morning along with gains in both equities and industrial metals with an added touch of support from a softer USD on top.

What stands out the most to us this week is the collapse in the Dubai one to three months time-spread.

Dubai is medium sour crude. OPEC+ is in general medium sour crude production. Asian refineries are predominantly designed to process medium sour crude. So Dubai is the real measure of the balance between OPEC+ holding back or not versus Asian oil demand for consumption and stock building.

A sharp weakening of the front-end of the Dubai curve. The front-end of the Dubai crude curve has been holding out very solidly throughout this summer while the front-end of the Brent and WTI curves have been steadily softening. But the strength in the Dubai curve in our view was carrying the crude oil market in general. A source of strength in the crude oil market. The core of the strength.

The now finally sharp decline of the front-end of the Dubai crude curve is thus a strong shift. Weakness in the Dubai crude marker is weakness in the core of the oil market. The core which has helped to hold the oil market elevated.

Facts supports the weakening. Add in facts of Iraq lifting production from Kurdistan through Turkey. Saudi Arabia lifting production to 10 mb/d in September (normal production level) and lifting exports as well as domestic demand for oil for power for air con is fading along with summer heat. Add also in counter seasonal rise in US crude and product stocks last week. US oil stocks usually decline by 1.3 mb/week this time of year. Last week they instead rose 6.4 mb/week (+7.2 mb if including SPR). Total US commercial oil stocks are now only 2.1 mb below the 2015-19 seasonal average. US oil stocks normally decline from now to Christmas. If they instead continue to rise, then it will be strongly counter seasonal rise and will create a very strong bearish pressure on oil prices.

Will OPEC+ lift its voluntary quotas by zero, 137 kb/d, 500 kb/d or 1.5 mb/d? On Sunday of course OPEC+ will decide on how much to unwind of the remaining 1.5 mb/d of voluntary quotas for November. Will it be 137 kb/d yet again as for October? Will it be 500 kb/d as was talked about earlier this week? Or will it be a full unwind in one go of 1.5 mb/d? We think most likely now it will be at least 500 kb/d and possibly a full unwind. We discussed this in a not earlier this week: ”500 kb/d of voluntary quotas in October. But a full unwind of 1.5 mb/d”

The strength in the front-end of the Dubai curve held out through summer while Brent and WTI curve structures weakened steadily. That core strength helped to keep flat crude oil prices elevated close to the 70-line. Now also the Dubai curve has given in.

Brent crude oil forward curves

Total US commercial stocks now close to normal. Counter seasonal rise last week. Rest of year?

Total US crude and product stocks on a steady trend higher.

Analys

OPEC+ will likely unwind 500 kb/d of voluntary quotas in October. But a full unwind of 1.5 mb/d in one go could be in the cards

Down to mid-60ies as Iraq lifts production while Saudi may be tired of voluntary cut frugality. The Brent December contract dropped 1.6% yesterday to USD 66.03/b. This morning it is down another 0.3% to USD 65.8/b. The drop in the price came on the back of the combined news that Iraq has resumed 190 kb/d of production in Kurdistan with exports through Turkey while OPEC+ delegates send signals that the group will unwind the remaining 1.65 mb/d (less the 137 kb/d in October) of voluntary cuts at a pace of 500 kb/d per month pace.

Signals of accelerated unwind and Iraqi increase may be connected. Russia, Kazakhstan and Iraq were main offenders versus the voluntary quotas they had agreed to follow. Russia had a production ’debt’ (cumulative overproduction versus quota) of close to 90 mb in March this year while Kazakhstan had a ’debt’ of about 60 mb and the same for Iraq. This apparently made Saudi Arabia angry this spring. Why should Saudi Arabia hold back if the other voluntary cutters were just freeriding? Thus the sudden rapid unwinding of voluntary cuts. That is at least one angle of explanations for the accelerated unwinding.

If the offenders with production debts then refrained from lifting production as the voluntary cuts were rapidly unwinded, then they could ’pay back’ their ’debts’ as they would under-produce versus the new and steadily higher quotas.

Forget about Kazakhstan. Its production was just too far above the quotas with no hope that the country would hold back production due to cross-ownership of oil assets by international oil companies. But Russia and Iraq should be able to do it.

Iraqi cumulative overproduction versus quotas could reach 85-90 mb in October. Iraq has however steadily continued to overproduce by 3-5 mb per month. In July its new and gradually higher quota came close to equal with a cumulative overproduction of only 0.6 mb that month. In August again however its production had an overshoot of 100 kb/d or 3.1 mb for the month. Its cumulative production debt had then risen to close to 80 mb. We don’t know for September yet. But looking at October we now know that its production will likely average close to 4.5 mb/d due to the revival of 190 kb/d of production in Kurdistan. Its quota however will only be 4.24 mb/d. Its overproduction in October will thus likely be around 250 kb/d above its quota with its production debt rising another 7-8 mb to a total of close to 90 mb.

Again, why should Saudi Arabia be frugal while Iraq is freeriding. Better to get rid of the voluntary quotas as quickly as possible and then start all over with clean sheets.

Unwinding the remaining 1.513 mb/d in one go in October? If OPEC+ unwinds the remaining 1.513 mb/d of voluntary cuts in one big go in October, then Iraq’s quota will be around 4.4 mb/d for October versus its likely production of close to 4.5 mb/d for the coming month..

OPEC+ should thus unwind the remaining 1.513 mb/d (1.65 – 0.137 mb/d) in one go for October in order for the quota of Iraq to be able to keep track with Iraq’s actual production increase.

October 5 will show how it plays out. But a quota unwind of at least 500 kb/d for Oct seems likely. An overall increase of at least 500 kb/d in the voluntary quota for October looks likely. But it could be the whole 1.513 mb/d in one go. If the increase in the quota is ’only’ 500 kb/d then Iraqi cumulative production will still rise by 5.7 mb to a total of 85 mb in October.

Iraqi production debt versus quotas will likely rise by 5.7 mb in October if OPEC+ only lifts the overall quota by 500 kb/d in October. Here assuming historical production debt did not rise in September. That Iraq lifts its production by 190 kb/d in October to 4.47 mb/d (August level + 190 kb/d) and that OPEC+ unwinds 500 kb/d of the remining quotas in October when they decide on this on 5 October.

-

Nyheter4 veckor sedan

Nyheter4 veckor sedanKinas elproduktion slog nytt rekord i augusti, vilket även kolkraft gjorde

-

Nyheter4 veckor sedan

Nyheter4 veckor sedanTyskland har så höga elpriser att företag inte har råd att använda elektricitet

-

Nyheter3 veckor sedan

Nyheter3 veckor sedanOPEC+ missar produktionsmål, stöder oljepriserna

-

Nyheter3 veckor sedan

Nyheter3 veckor sedanEtt samtal om guld, olja, fjärrvärme och förnybar energi

-

Analys4 veckor sedan

Analys4 veckor sedanBrent crude ticks higher on tension, but market structure stays soft

-

Analys3 veckor sedan

Analys3 veckor sedanAre Ukraine’s attacks on Russian energy infrastructure working?

-

Nyheter2 veckor sedan

Nyheter2 veckor sedanGuld nära 4000 USD och silver 50 USD, därför kan de fortsätta stiga

-

Nyheter3 veckor sedan

Nyheter3 veckor sedanGuldpriset uppe på nya höjder, nu 3750 USD