Analys

SEB Jordbruksprodukter, 12 november 2012

WASDE-rapporten tolkades av marknaden som negativ för vete, majs och sojabönor eftersom USDA:s estimat på utgående lager höjdes i rapporten som publicerades 14:30 i fredags. SEB fortsätter, att som första bank i världen, erbjuda sina kunder att prissäkra ett börsbaserat mjölkpris i kronor per kilo, i poster om 10,000 kg.

WASDE-rapporten tolkades av marknaden som negativ för vete, majs och sojabönor eftersom USDA:s estimat på utgående lager höjdes i rapporten som publicerades 14:30 i fredags. SEB fortsätter, att som första bank i världen, erbjuda sina kunder att prissäkra ett börsbaserat mjölkpris i kronor per kilo, i poster om 10,000 kg.

Odlingsväder

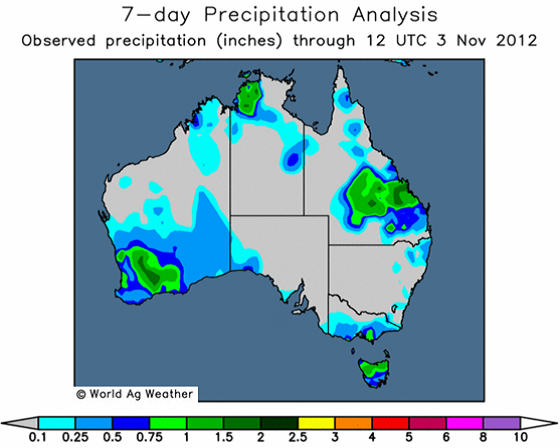

Den senaste veckan har det varit god nederbörd över nästan alla viktiga odlingsområden i världen. Amerikanska Prärien ser ut att få mer nederbörd. Kina har fått lite mer nederbörd än normalt i norr (viktigt veteodlingsområde). I Ryssland regnar det. Europa fortsätter dock att bli lite torrare. North Atlantic Oscillation förutspås gå till negativ fas, vilket betyder att kalla och torra luftmassor norrifrån trycker ner de vanliga västliga vindarna från Atlanten bort från norra Europa, så att de tar en södrare väg. Detta innebär i så fall mer nederbörd över centrala Europa och mindre i Norden, om prognosen slår in.

Den senaste veckan har det varit god nederbörd över nästan alla viktiga odlingsområden i världen. Amerikanska Prärien ser ut att få mer nederbörd. Kina har fått lite mer nederbörd än normalt i norr (viktigt veteodlingsområde). I Ryssland regnar det. Europa fortsätter dock att bli lite torrare. North Atlantic Oscillation förutspås gå till negativ fas, vilket betyder att kalla och torra luftmassor norrifrån trycker ner de vanliga västliga vindarna från Atlanten bort från norra Europa, så att de tar en södrare väg. Detta innebär i så fall mer nederbörd över centrala Europa och mindre i Norden, om prognosen slår in.

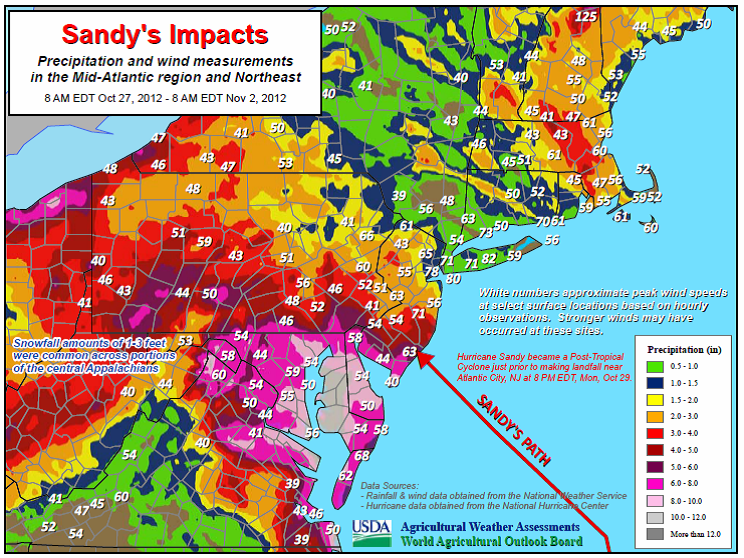

Södra Brasilien är torrt, men centrala och norra delarna har över normal nederbörd. Southern Oscillation Index ligger på +2.4, dvs samma nivå som den senaste månaden. Ett värde mellan +8 och -8 indikerar neutrala ENSO-förhållanden. Inte nog med att 2012 var ett tufft år för de amerikanska lantbrukarna på grund av den svåra torkan i stora delar av USA, dessutom slog stormen Sandy till och orsakade förödelse längs östkusten. Eftersom växtsäsongen i stort sett var klar i stora delar i dessa områden och många lantbrukare hade skyndat på skörden inför stormen så är den totala inverkan på jordbruket lyckligtvis inte så ödesdiger, även om det finns lokala områden där grödorna skadats svårt genom bl.a massiva översvämningar.

Vete

Nedan ser vi kursdiagrammet för marskontraktet på Matif. I denna har kursen nu brutit över båda av de två viktiga motståndsnivåerna – och vi har därför köprekommendation på vete. Trots detta tror vi inte att det finns en stor uppsidespotential för priset, eftersom det redan är mycket högt. Det ”vanliga” i fall som dessa, är att kursen rekylerar tillbaka ner från dagens 275.5 till utbrottsnivån 270 euro. Därifrån vänder kursen upp och testar toppnivån. En tänkbar strategi just nu är alltså, enligt textboken i teknisk analys, att avvakta rekylen ner mot 270 och köpa där. Om kursen bryter årshögsta, kan man köpa ännu mer.

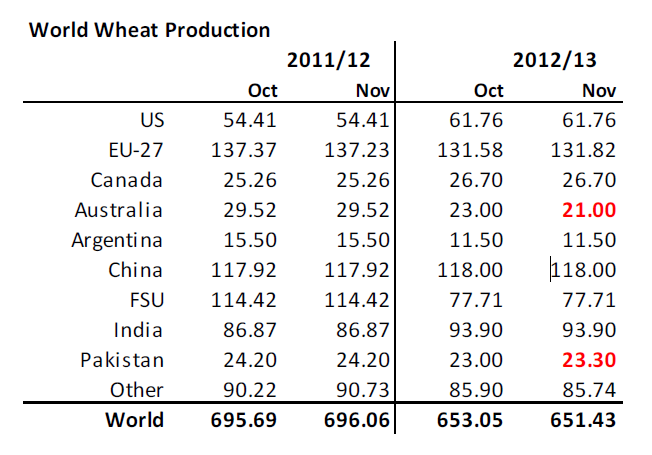

WASDE-rapportens ”bottom line” var en sänkning av global produktion, vilket alltså fick folk att handla upp priset på Matif (men inte i Chicago). Vi noterar sänkningen av skördeestimatet för Australien, som nu ligger på 21 mt. Man rörde inte Argentinas estimat.

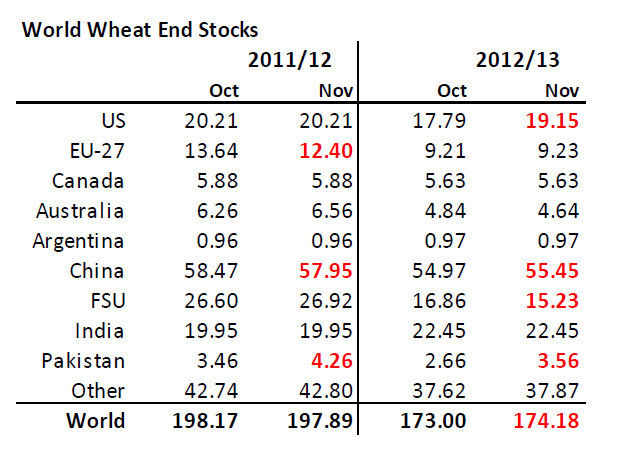

Utgående lager höjdes globalt. Det beror på att USDA antar att konsumtionen minskar. Man räknar t ex med ytterligare 1.5 mt lägre konsumtion i EU.

Ska man så försöka sig på en sammanfattning av WASDEn för vete: USDA:s siffror släpar efter. Det är välkänt att de brukar göra så. Vi har länge sett och skrivit här om hur vädret ”borde” påverka skörden i t ex Australien, men det har tagit USDA nästan ett kvartal att justera sina siffror. Nu förefaller de dock ha gått ännu lägre än vad vi trodde. När det gäller utgående lager, så har de varit – och är – och kommer att vara – papperstunna. Det behövs inte mycket för att den globala situationen ska bli ganska allvarlig. Nu ska det inte tolkas för dramatiskt. Man måste inte äta franskbröd, utan kan äta andra saker också, men det kan bli ont om vete om något ytterligare produktionsproblem tillstöter.

Ser vi till kontraktet med leverans efter nästa års skörd, november 2013-kontraktet, har det brutit över alla nivåer och har tangerat 250 euro, där det funnits tillräckligt med säljordrar i väntan för att hindra priset att gå över, i alla fall än så länge. Om en rekyl nedåt kommer, vilket skulle kunna ske enbart för att folk som legat köpta vill ta hem vinster, ”borde” den gå ner mot 240.

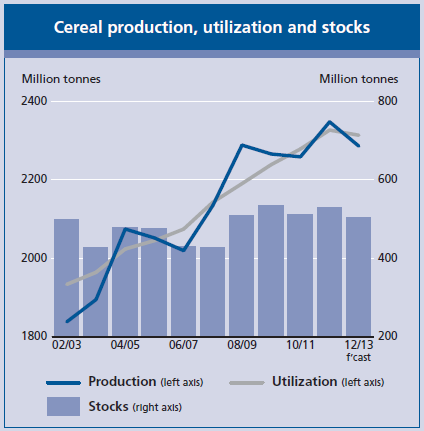

FAO skriver i sin senaste rapport att det globala utbudet och efterfrågan på spannmål är betydligt tightare än 2011/12 som en följd av lägre produktion som understiger efterfrågan och kraftigt minskande spannmålslager. Den globala spannmålsproduktionen 2012 förväntas falla med 2.7 procent från föregående års rekordskörd, och justeras nu ned till 2 284 mt frfån förra månadens estimat på 2 286 mt.

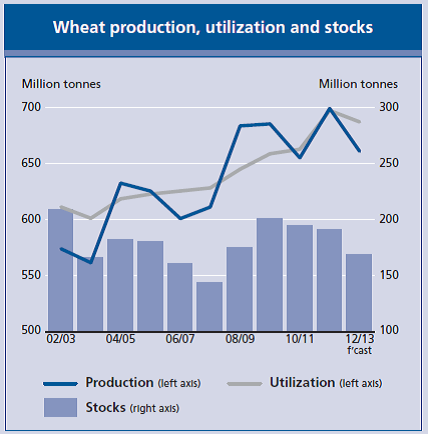

Prognosen för den globala veteproduktionen 2012 visar på en minskning med 5.5 procent från förra årets rekordnivå. Den svåra torkan i Östeuropa och Centralasien samt sämre utsikter för det södra halvklotet är bidragande faktorer till att FAO nu justerar ned estimatet till 661.2 mt, från förra månadens 663 mt. Konsumtionen av vete förväntas uppgå till 687.5 mt, vilket innebär att konsumtionen skulle överstiga produktionen för andra året i rad. Utgående lager justeras ned till 166.7 mt från förra månadens 171.8 mt.

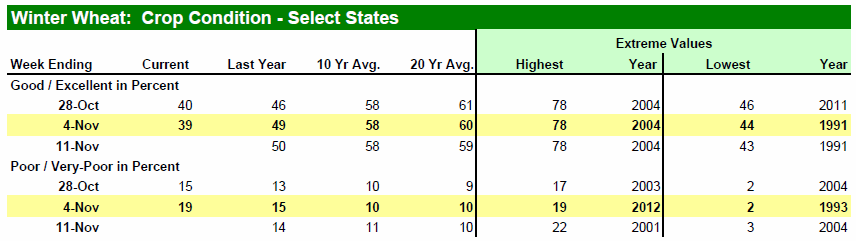

Måndagens Crop Progress från USDA visar att sådden av det amerikanska höstvetet i stort sett är klar, med 92% per i söndags, en ökning från förra veckans 88% och strax över det femåriga genomsnittet (90%). Höstvetets uppkomst i de 18 stater som rapporterat ligger på 73%, vilket i stort sett är i linje med det femåriga genomsnittet på 74% vid denna tid. Vad som däremot har börjat generera en viss oro är grödornas tillstånd. Det amerikanska höstvetet, som står för merparten av landets skörd, har fått sin värsta start sedan mätningarna började till följd av ogynnsamma väderförhållanden som har tvingat en del lantbrukare att så om grödorna. Tillståndet för höstvete i slutet av oktober anses ge en fingervisning om grödornas framtidsutsikter, då grödorna snart sätts på prov inför vintern och där frost redan har noterats i flera stater, men det finns dock tillfällen – exempelvis förra säsongen – då grödorna, en dålig start till trots, nådde en hög avkastning. Enligt rapporten är endast 39% av höstvete klassat som ”good/excellent”, vilket är 1% lägre från förra veckan och betydligt lägre än förra årets 49% vid denna tid. Grödor klassade som ”very poor/poor” har ökat med 4% sedan förra veckan och i South Dakota tillhörde 52% denna kategori, medan grödorna i Nebraska och Colorado med denna klassificering uppgick till 49% resp 28%.

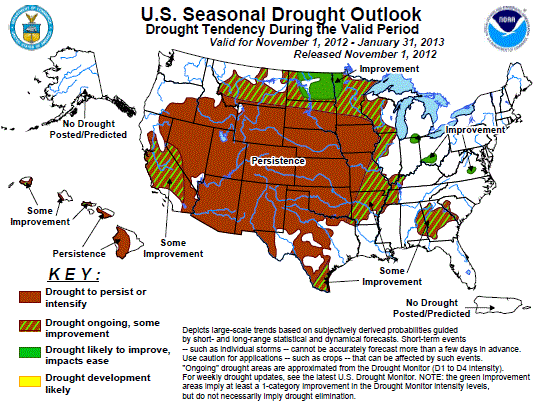

Prognoser visar dessutom att sannolikheten för att det torra vädret fortsätter är stor.

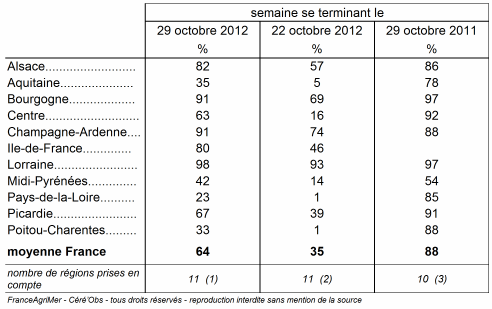

Sådden av höstgrödor pågår fortfarande i Frankrike och Storbritannien och har försenats av regn och även snö. I Frankrike var sådden av vete endast avklarad till 64% i slutet av förra månaden, jämfört med 88% året innan. FranceAgriMer säger att vete produktionen 2012/13 kommer att öka med 5.4 procent i år till 35.8 mt, vilket dock är en nedjustering med 185 000 ton från månaden innan som en följd av lägre avkastning (7.35 ton/ha).

Regnet i Storbritannien, som orsakade stora bortfall i avkastningen, fördröjer nu också sådden där och skapar nu oro inför nästa års skörd. Kontraktet för fodervete på LIFFE noterade rekordhöga priser nu under veckan, se nedan:

Ukraina har nu skördat 42 mt spannmål från 94 procent av den odlade arealen, med en genomsnittlig avkastning på 3.03 t/ha jämfört med 3.58 t/ha vid samma tidpunkt förra året. Skörden av vete är nu avslutad och beräknas uppgå till 15.5 mt, medan skörden av majs fortfarande pågår med 81 procent av den odlade arealen avklarad (15.7 mt). Sådden av höstgrödor är också i sitt slutskede med 6.6 miljoner hektar höstvete, 303 000 hektar höstråg och 1.1 miljoner hektar höstkorn. Sådd areal av vete har ökat i år och anses vara i mycket bättre skick än förra året.

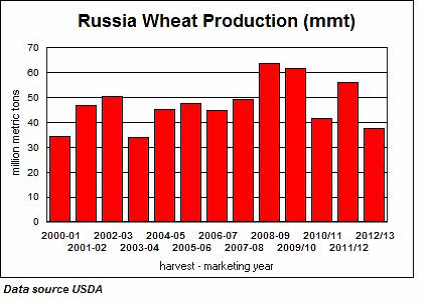

SovEcon uppskattar att Rysslands vete produktion 2012 kommer att uppgå till ca 37.5 mt, vilket är en nedjustering från tidigare prognos på 38.0 mt och lägre än USDA’s prognos på 38 mt. I Ryssland är spannmålsskörden i stort sett klar nu och ser ut att minska med 22.5 mt från 94.2 mt under 2011 till 71.7 mt.

Kazakstans spannmålsskörd är nu klar och sägs uppgå till 14.7 mt jämfört med förra årets 27 mt, på grund torka. Den genomsnittliga avkastningen var 0.98 t/ha mot 1.77 t/ha året innan. Indien ser ut att vara på väg mot en ny rekordskörd av vete under 2013, vilket skulle innebära att utbudet kommer att överstiga efterfrågan för sjätte året i rad, efter att sena monsunregn gynnat markfuktigheten, vilket har uppmuntrat lantbrukare att så höstgrödor. Produktionen 2012 uppgick till 93.93 mt och Indien har blivit en aggressiv exportör den här säsongen då inhemska lager har ökat kraftigt och globala vetepriser har stigit. Enligt uppgift är sådden nu avklarad till 3-5%, och beräknas att vara avklarad till 40- 60% per den 20 nov. CHB justerar ned sin prognos för västra Australiens vete produktion 2012/13 till 8.5-9.3 mt från tidigare estimat på 9.1-9.3 mt, och jämfört med förra årets rekordhöga 15 mt. Efter det långvariga, torra vädret under hela växtsäsongen som resulterar i en lägre avkastning, är det nu istället regnet under skörd och kvalitetsproblem som frustrerar lantbrukarna. Många analytiker tror att den totala produktionen kan komma att falla ner mot 21 mt i fredagens WASDE-rapport, mot nuvarande 23 mt.

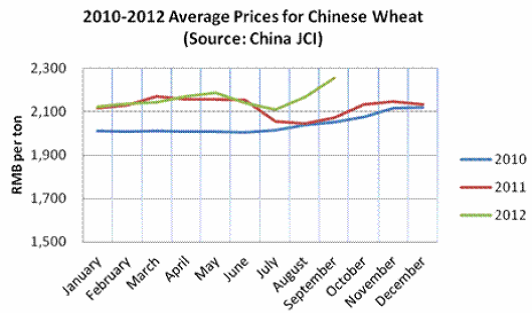

Buenos Aires Grain Exchange uppskattar landets produktion av vete 2012/13 till 10.12 mt jämfört med 13.2 mt förra året. Prognosen för Kinas veteproduktion 2012/13 är oförändrad på 108.0 mt, och ett tight globalt utbud och höga priser tros dämpa Kinas import av vete 2012/13, vilken nu uppskattas till 1.5 mt.

Även om officiella kinesiska regeringskällor uppskattar ännu en ökning av den kinesiska vete produktionen på årsbasis tror USDA att denna prognos är alltför hög, ca 10 mt, då de inhemska vete priserna har fortsatt att stiga, framförallt om det förväntas att fodertillverkare istället kommer att använda mer av majs än vete i sin produktion av kostnadsskäl.

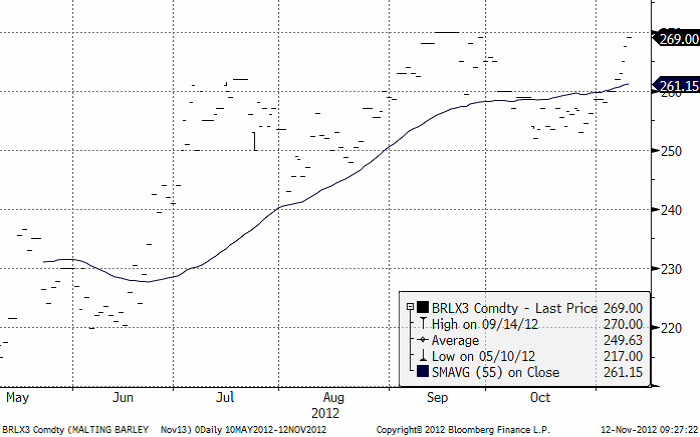

Maltkorn

November 2013-kontraktet har sedan mitten av oktober stigit från 252 euro till 269. 270 euro ser ut att vara ett ställe där det finns många säljordrar. Bryts den nivån kan priset gå till nästa jämna prisnivå.

Potatis

Potatispriset har rekylerat ner från den högsta nivån på 32 euro per dt som noterades den 1 november.

Majs

Majspriset (mars 2012) har fortsatt att röra sig sidledes. Tekniskt lutar bedömningen åt att det är ”bearish”. Fundamentalt fluktuerar vågen fortfarande, det klassiska läget ”fluctuat nec mergitur”.

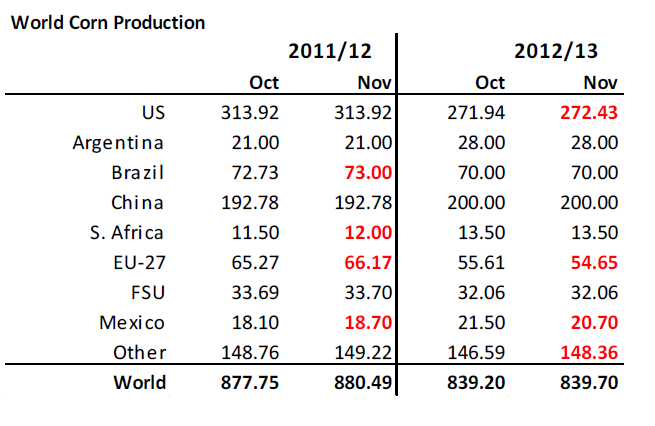

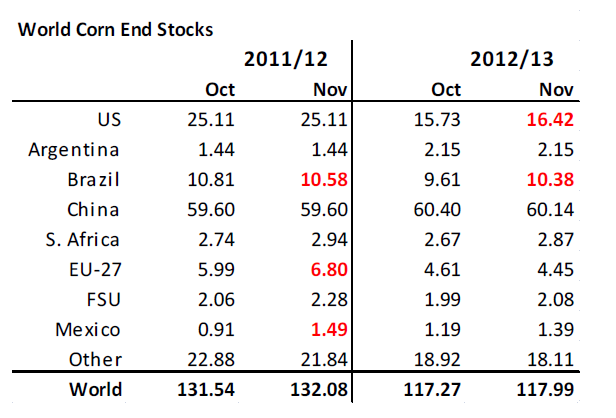

USDA ändrade knappt skördeestimaten från oktobers WASDE i fredagens uppdatering. Utgående lager ändrades inte heller (trots lägre pris). Det är ganska märkligt i sig, eftersom det är ganska välkänt att pris påverkar efterfrågan, ”allt annat lika”.

Måndagens Crop Progress från USDA visar att den amerikanska majsskörden nu närmar sig sitt slut, och av de 18 stater som rapporterar har 13 av dem skördat mer än 90%. Per i söndags så var 95% av årets skörd avklarad, en ökning från förra veckans 91% och en bra bit över det femåriga genomsnittet på 71%. Skördetakten i de olika ”I” staterna ligger långt över det femåriga genomsnittet med Iowa på 98% vs det femåriga genomsnittet på 69%, Indiana 89% vs 74% och Illinois på 98% vs 77%.

Majsproduktionen i Kina 2012/13 förväntas öka med 3 procent till 198 mt, och lägre inhemska priser kan leda till en högre användning av majs till foder istället för vete. Lantbrukarnas förhoppningar om höga priser har fått dem att odla majs istället för sojabönor, vilket bl.a har ökat majsarealen i Heilongjiang med ca 15 procent. Globala priser på majs överstiger de inhemska majspriserna och förväntas därmed dämpa importbehovet.

USDA’s attaché i Peking uppskattar Kinas majsproduktion 2012/13 till 198.0 mt, vilket är något under det officiella estimatet från USDA på 200 mt, men fortfarande en rekordnivå för tredje året i rad.

Majsskörden i Ukraina uppgår nu till 15.7 mt med 81% av arealen avklarad och med en genomsnittlig avkastning på 4.4 ton/ha – en minskning från 5.98 ton/ha förra året. Celeres estimerar att sådden av majs i Brasilien nu är avklarad till 60.6% och justerar samtidigt ned sin prognos för produktionen 2012/13 från 76.45 mt till 75.62 mt. Conab justerar också ned sin prognos marginellt till 71.55-72.85 mt från tidigare 71.9-73.2 mt.

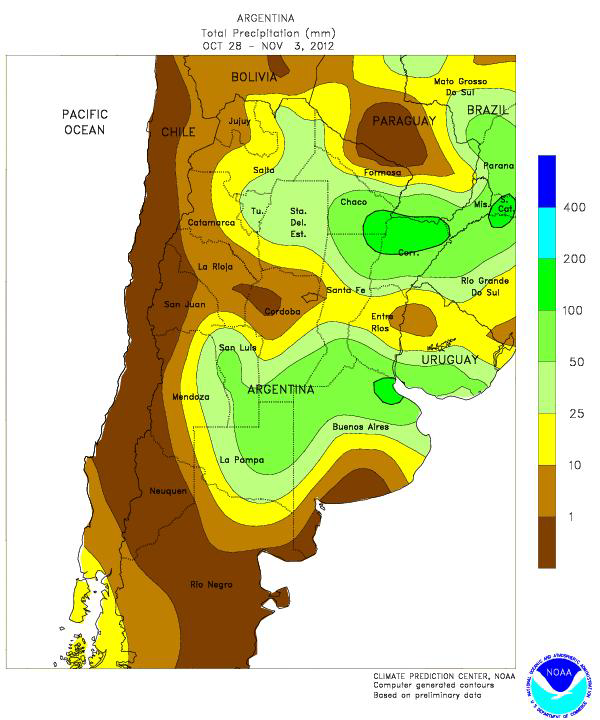

Cordonnier justerar ned sin prognos för Argentinas majs produktion 2012/13 med 3.5 mt till 22.5 mt, som en följd av översvämningar och sen sådd. USDA’s prognos ligger på 28.0 mt. Sådden av majs i Argentina är nu avklarad till 43%, men försenas fortfarande av svåra förhållanden efter de kraftiga regnfallen under oktober måndag.

Sojabönor

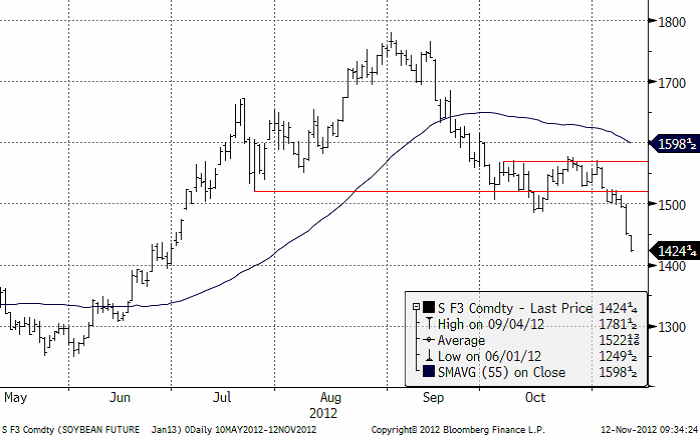

Januarikontraktet på sojabönor föll, som vi skrev om, under stödet och vi rekommenderar därmed en kort position. Dock ska sägas att sådana här rörelser går fort och att det finns nya potentiella stöd på dagens kursnivåer.

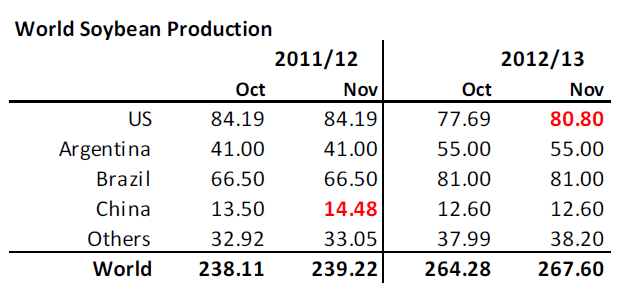

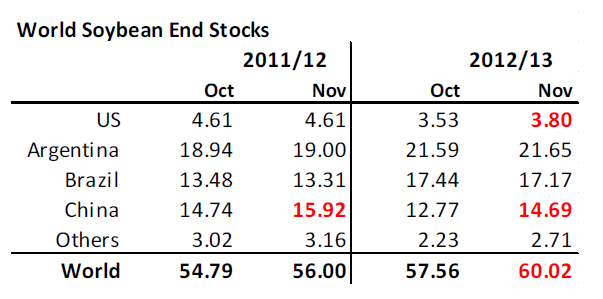

Nedan ser vi produktionsestimaten från USDA i fredags. Det är klart ”bearish numbers”. Men de kommer huvudsakligen från en högre produktion i USA. För att lyckas med detta har USDA antagit att skörden per acre blir högre än vad någon enda privat firma har antagit. Om man tror att de ute på fältet kan detta bättre, får vi själva tro att produktionen på global basis inte alls ser ut att vara högre nu i november än den var i oktober. Argentina har dessutom haft väderproblem, sedan dess, så Argentinas skörd kanske till och med borde vara lägre.

Högre utgående lager i världen beror helt och hållet på att USDA har antagit att skörden per acre i USA blir högre än vad någon annan privat analytiker har antagit. Det kan hända att USDA har rätt, men det är inte sannolikt.

Vi noterar dock att oljepriset (petroleum) fallit i pris, vilket tynger marknaden för sojabönor just nu. Måndagens Crop Progress från USDA visar att också skörden av sojabönor börjar närma sig sitt slut. Per i söndags så var 93% av den amerikanska sojabönsskörden avklarad, en ökning från förra veckans 87% och det femåriga genomsnittet på 86% vid detta datum. Bra väder med temperaturer något under det normala har präglat större delen av ”majsbältet” och påskyndat skörden. Skörden i Indiana är nu avklarad till 89%, en ökning från förra veckans 81% och exakt i linje med det femåriga genomsnittet.

Fallande priser i sojabönor påverkat priset i palmolja som har fortsatt att falla.. Höga lager i hos topp producenterna Indonesien och Malaysia, i kombination med hög produktion pressar priset på palmolja, tillsammans med prisnedgångar i andra marknader för vegetabiliska oljor.

Celeres uppskattar att sådden av sojabönor i Brasilien nu är avklarad till 37%, upp från förra veckans 27%. Prognosen för landets produktion 2012/13 är oförändrad från förra månaden på rekordhöga 79.02 mt, och även försäljningen av skörden för 2012/13 är oförändrad från förra veckan på 48%.

Conab höjer sin prognos något för produktionen av sojabönor till 80.09-82.99 mt, vilket är en ökning från deras tidigare estimat förra månaden på 80-82.8 mt. Cordonnier’s prognos för Argentinas produktion av sojabönor 2012/13 är oförändrad på 56.0 mt. Rosario Grain Exchange säger att sådden av majs och sojabönor har ökat under de senaste dagarna förutom i låglänta områden som fortfarande är för blöta. Enligt BAGE var 4% av sådden avklarad per den 1 nov.

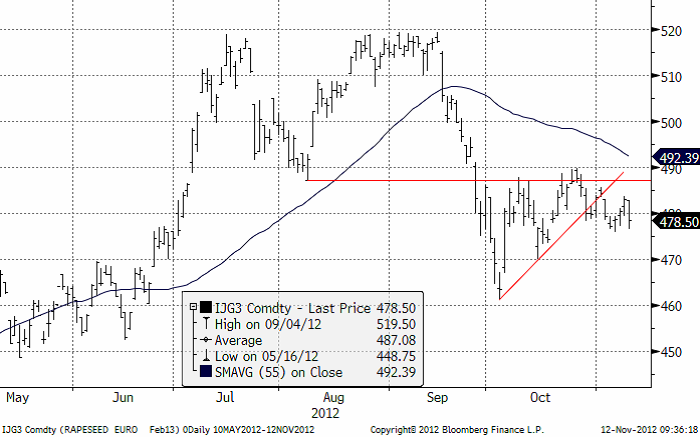

Raps

Rapspriset (februari 2013) har brutit stödet och vi tolkar marknadsläget som att säljsignalen är given. Priset har rekylerat upp mot 484, som gav ett säljtillfälle. Om man ska gissa på något, är det att priset ska falla. Om priset faller under 470, kan man sälja ännu mer. Vi har därmed säljrekommendation på raps.

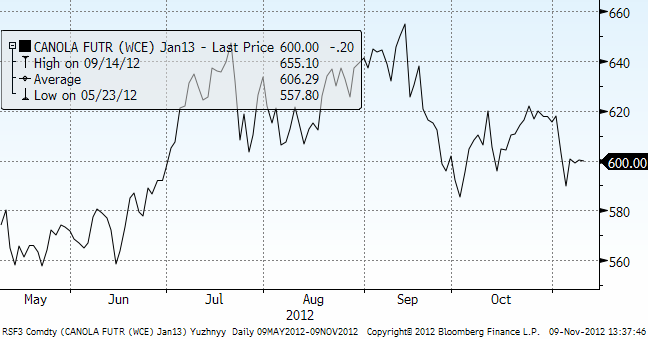

Europeiska lantbrukare kommer sannolikt att öka sådden av raps med 7% inför skörden 2013, delvis på bekostnad av vete, enligt Oil World. Höga priser och gynnsamma förhållanden vid sådd jämfört med förra året talar för en återhämtning. CNGOIC estimerar Kinas rapsproduktion 2012 till 12.2 mt, en minskning med 9.15% från förra året. Canola kontraktet med leverans i Jan13 föll tillbaka kraftigt under slutet av förra veckan och i början på denna vecka. Rapporter om att kanadensiska lantbrukare har ökat sin försäljning kraftigt under den senaste veckan pressade priserna.

Gris

Grispriset som fann stöd på 70 cent har nu stigit upp till tidigare toppnivåer från i somras. De som legat köpta lean hogs bör nog ta hem vinster på den här nivån och avvakta vad som händer härnäst. 82 cent är en övre gräns, en nivå där priset i juli månad vände ner.

Mjölk

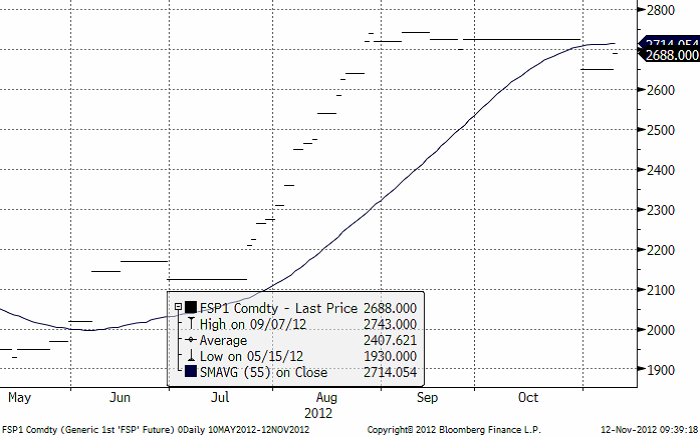

Priset på mjölkpulver i Nordeuropa noteras på 2688, vilket är ett steg upp från 2650 euro per ton, som priset låg på förra veckan.

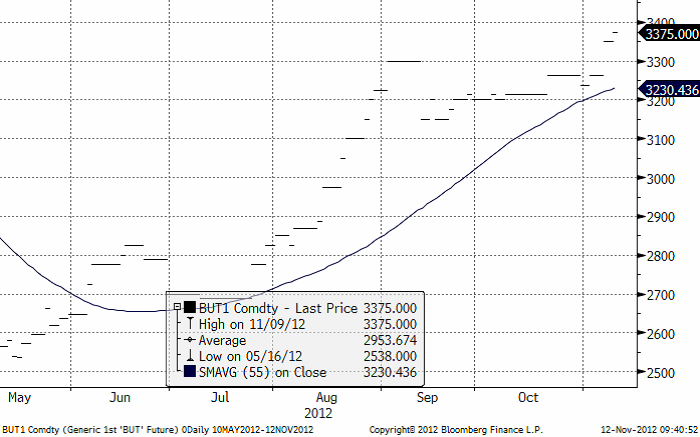

Nedan ser vi priset på smör, som stigit till 3375 från förra veckans notering på 3238 euro per ton.

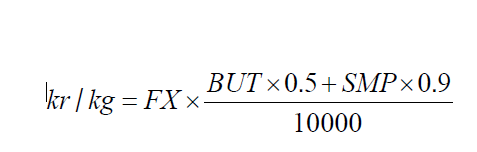

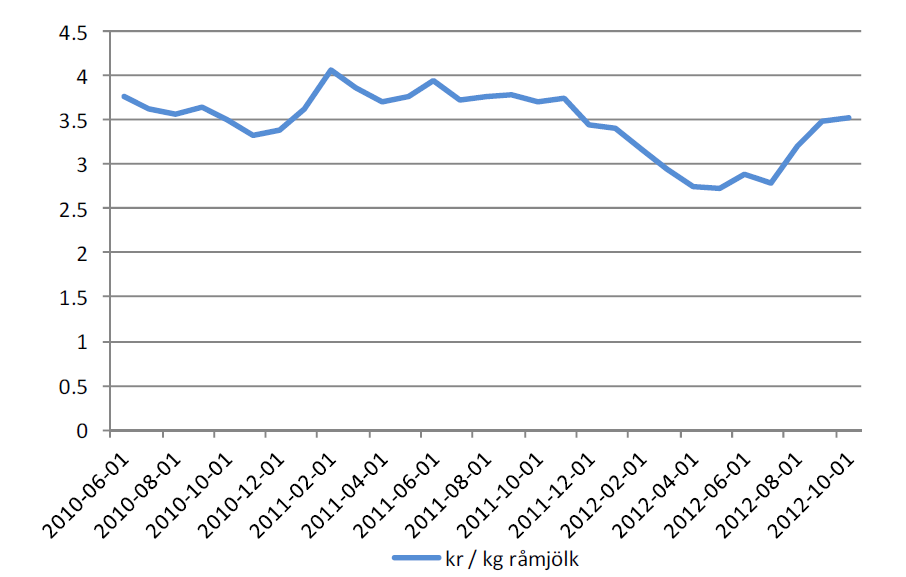

Det börsbaserade priset i svenska kronor steg från den sista september till den sista oktober från 3.48 kr per kilo till 3.52 kr. För att beräkna ett pris utifrån börsnoteringarna på smör och SMP utgår man från att 0.5 ton smör och 0.9 ton SMP ger 10 ton råmjölk. Formeln blir:

där

BUT = priset på smör i euro per ton

SMP = priset på skummjölkspulver i euro per ton

FX = växelkursen för EURSEK.

Nedanstående graf är baserad på EUREX index för spotpriserna för smör och SMP (inte terminspriserna på EUREX). Det terminsbaserade priset ser du i tabellen i slutet av det här veckobrevet. Det råkar också vara 3.52 kr / kg.

SEB erbjuder, som första bank i världen, sina kunder att prissäkra ovanstående pris (marknad) i kronor per kilo med terminskontrakt.

På den amerikanska börsen CME i Chicago har priset på Klass 3 mjölk brutit tekniska stöd och fallit av ganska abrupt. Vi tror att detta är början på en fallande pristrend för amerikansk mjölk och rekommenderar sälj.

Socker

Priset på socker (mars 2013) befinner sig i en stark baissemarknad. Priset har just noterat nytt årslägsta och ligger i trenden för att söka en ny bottennotering.

Gödsel

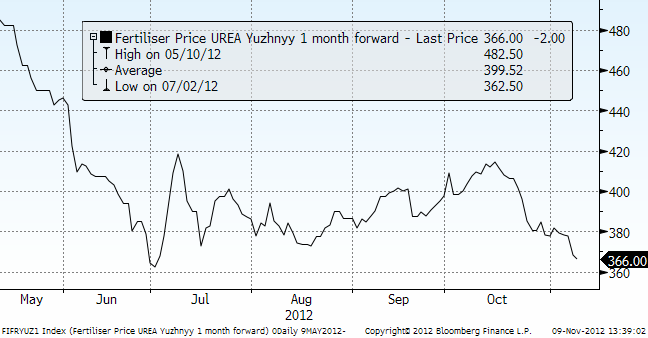

Sedan förra veckan har priserna fortsatt att sjunka, både på den europeiska marknaden och på den internationella marknaden. Yuzhnyy Urea handlas runt 370 usd/t och Egypt Urea har fallit igenom 430 usd/ton nivån. På utbudssidan, så borde planerade leveranser till till USA under fjärde kvartalet täcka efterfrågan för första halvåret under 2013. Vissa utbudsstörningar av Egypt från Sorfert är något oroande, men bortfall ersätts av andra källor. Generellt så ser den europeiska efterfrågan på urea ut att vara väl tillgodosedd.

EURSEK

EURSEK har precis brutit det kortsiktiga motståndet. Det kan signalera stigande euro mot kronor de närmaste dagarna.

USDSEK

USDSEK har just brutit en viktig motståndsnivå. Det signalerar förestående uppgång. Nästa nivå ligger på 6.78. Bryts den finns möjlighet till kursuppgång till 6.90 i första hand. Det ser helt klart ”bullish” ut för dollarn mot kronan. Eftersom även euron ser stark ut, måste det vara kronan som är svag.

[box]SEB Veckobrev Jordbruksprodukter är producerat av SEB Merchant Banking och publiceras i samarbete och med tillstånd på Råvarumarknaden.se[/box]

Disclaimer

The information in this document has been compiled by SEB Merchant Banking, a division within Skandinaviska Enskilda Banken AB (publ) (“SEB”).

Opinions contained in this report represent the bank’s present opinion only and are subject to change without notice. All information contained in this report has been compiled in good faith from sources believed to be reliable. However, no representation or warranty, expressed or implied, is made with respect to the completeness or accuracy of its contents and the information is not to be relied upon as authoritative. Anyone considering taking actions based upon the content of this document is urged to base his or her investment decisions upon such investigations as he or she deems necessary. This document is being provided as information only, and no specific actions are being solicited as a result of it; to the extent permitted by law, no liability whatsoever is accepted for any direct or consequential loss arising from use of this document or its contents.

About SEB

SEB is a public company incorporated in Stockholm, Sweden, with limited liability. It is a participant at major Nordic and other European Regulated Markets and Multilateral Trading Facilities (as well as some non-European equivalent markets) for trading in financial instruments, such as markets operated by NASDAQ OMX, NYSE Euronext, London Stock Exchange, Deutsche Börse, Swiss Exchanges, Turquoise and Chi-X. SEB is authorized and regulated by Finansinspektionen in Sweden; it is authorized and subject to limited regulation by the Financial Services Authority for the conduct of designated investment business in the UK, and is subject to the provisions of relevant regulators in all other jurisdictions where SEB conducts operations. SEB Merchant Banking. All rights reserved.

Analys

Crude oil soon coming to a port near you

Rebounding along with most markets. But concerns over solidity of Gaza peace may also contribute. Brent crude fell 0.8% yesterday to $61.91/b and its lowest close since May this year. This morning it is bouncing up 0.9% to $62.5/b along with a softer USD amid positive sentiment with both equities and industrial metals moving higher. Concerns that the peace in Gaza may be less solid than what one might hope for also yields some support to Brent. Bets on tech stocks are rebounding, defying fears of trade war. Money moving back into markets. Gold continues upwards its strong trend and a softer dollar helps it higher today as well.

US crude & products probably rose 5.6 mb last week (API) versus a normal seasonal decline of 2.4 mb. The US API last night partial and thus indicative data for US oil inventories. Their data indicates that US crude stocks rose 7.4 mb last week, gasoline stocks rose 3.0 mb while Distillate stocks fell 4.8 mb. Altogether an increase in commercial crude and product stocks of 5.6 mb. Commercial US crude and product stocks normally decline by 2.4 mb this time of year. So seasonally adjusted the US inventories rose 8 mb last week according to the indicative numbers by the API. That is a lot. Also, the counter seasonal trend of rising stocks versus normally declining stocks this time of year looks on a solid pace of continuation. If the API is correct then total US crude and product stocks would stand 41 mb higher than one year ago and 6 mb higher than the 2015-19 average. And if we combine this with our knowledge of a sharp increase in production and exports by OPEC(+) and a large increase in oil at sea, then the current trend in US oil inventories looks set to continue. So higher stocks and lower crude oil prices until OPEC(+) switch to cuts. Actual US oil inventory data today at 18:00 CET.

US commercial crude and product stocks rising to 1293 mb in week 41 if last nights indicative numbers from API are correct.

Crude oil soon coming to a port near you. OPEC has lifted production sharply higher this autumn. At the same time demand for oil in the Middle-East has fallen as we have moved out of summer heat and crude oil burn for power for air-conditioning. The Middle-East oil producers have thus been able to lift exports higher on both accounts. Crude oil and condensates on water has shot up by 177 mb since mid-August. This oil is now on its way to ports around the world. And when they arrive, it will likely help to lift stocks onshore higher. That is probably when we will lose the last bit of front-end backwardation the the crude oil curves. That will help to drive the front-month Brent crude oil price down to the $60/b line and revisit the high $50ies/b. Then the eyes will be all back on OPEC+ when they meet in early November and then again in early December.

Crude oil and condensates at sea have moved straight up by 177 mb since mid-August as OPEC(+) has produced more, consumed less and exported more.

Analys

The Mid-East anchor dragging crude oil lower

When it starts to move lower it moves rather quickly. Gaza, China, IEA. Brent crude is down 2.1% today to $62/b after having traded as high as $66.58/b last Thursday and above $70/b in late September. The sell-off follows the truce/peace in Gaze, a flareup in US-China trade and yet another bearish oil outlook from the IEA.

A lasting peace in Gaze could drive crude oil at sea to onshore stocks. A lasting peace in Gaza would probably calm down the Houthis and thus allow more normal shipments of crude oil to sail through the Suez Canal, the Red Sea and out through the Bab-el-Mandeb Strait. Crude oil at sea has risen from 48 mb in April to now 91 mb versus a pre-Covid normal of about 50-60 mb. The rise to 91 mb is probably the result of crude sailing around Africa to be shot to pieces by the Houthis. If sailings were to normalize through the Suez Canal, then it could free up some 40 mb in transit at sea moving onshore into stocks.

The US-China trade conflict is of course bearish for demand if it continues.

Bearish IEA yet again. Getting closer to 2026. Credibility rises. We expect OPEC to cut end of 2025. The bearish monthly report from the IEA is what it is, but the closer we get to 2026, the more likely the IEA is of being ball-park right in its outlook. In its monthly report today the IEA estimates that the need for crude oil from OPEC in 2026 will be 25.4 mb/d versus production by the group in September of 29.1 mb/d. The group thus needs to do some serious cutting at the end of 2025 if it wants to keep the market balanced and avoid inventories from skyrocketing. Given that IEA is correct that is. We do however expect OPEC to implement cuts to avoid a large increase in inventories in Q1-26. The group will probably revert to cuts either at its early December meeting when they discuss production for January or in early January when they discuss production for February. The oil price will likely head yet lower until the group reverts to cuts.

Dubai: The Mid-East anchor dragging crude oil lower. Surplus emerging in Mid-East pricing. Crude oil prices held surprisingly strong all through the summer. A sign and a key source of that strength came from the strength in the front-end backwardation of the Dubai crude oil curve. It held out strong from mid-June and all until late September with an average 1-3mth time-spread premium of $1.8/b from mid-June to end of September. The 1-3mth time-spreads for Brent and WTI however were in steady deterioration from late June while their flat prices probably were held up by the strength coming from the Persian Gulf. Then in late September the strength in the Dubai curve suddenly collapsed. Since the start of October it has been weaker than both the Brent and the WTI curves. The Dubai 1-3mth time-spread now only stands at $0.25/b. The Middle East is now exporting more as it is producing more and also consuming less following elevated summer crude burn for power (Aircon) etc.

The only bear-element missing is a sudden and solid rise in OECD stocks. The only thing that is missing for the bear-case everyone have been waiting for is a solid, visible rise in OECD stocks in general and US oil stocks specifically. So watch out for US API indications tomorrow and official US oil inventories on Thursday.

No sign of any kind of fire-sale of oil from Saudi Arabia yet. To what we can see, Saudi Arabia is not at all struggling to sell its oil. It only lowered its Official Selling Prices (OSPs) to Asia marginally for November. A surplus market + Saudi determination to sell its oil to the market would normally lead to a sharp lowering of Saudi OSPs to Asia. Not yet at least and not for November.

The 5yr contract close to fixed at $68/b. Of importance with respect to how far down oil can/will go. When the oil market moves into a surplus then the spot price starts to trade in a large discount to the 5yr contract. Typically $10-15/b below the 5yr contract on average in bear-years (2009, 2015, 2016, 2020). But the 5yr contract is usually pulled lower as well thus making this approach a moving target. But the 5yr contract price has now been rock solidly been pegged to $68/b since 2022. And in the 2022 bull-year (Brent spot average $99/b), the 5yr contract only went to $72/b on average. If we assume that the same goes for the downside and that 2026 is a bear-year then the 5yr goes to $64/b while the spot is trading at a $10-15/b discount to that. That would imply an average spot price next year of $49-54/b. But that is if OPEC doesn’t revert to cuts and instead keeps production flowing. We think OPEC(+) will trim/cut production as needed into 2026 to prevent a huge build-up in global oil stocks and a crash in prices. But for now we are still heading lower. Into the $50ies/b.

Analys

More weakness and lower price levels ahead, but the world won’t drown in oil in 2026

Some rebound but not much. Brent crude rebounded 1.5% yesterday to $65.47/b. This morning it is inching 0.2% up to $65.6/b. The lowest close last week was on Thursday at $64.11/b.

The curve structure is almost as week as it was before the weekend. The rebound we now have gotten post the message from OPEC+ over the weekend is to a large degree a rebound along the curve rather than much strengthening at the front-end of the curve. That part of the curve structure is almost as weak as it was last Thursday.

We are still on a weakening path. The message from OPEC+ over the weekend was we are still on a weakening path with rising supply from the group. It is just not as rapidly weakening as was feared ahead of the weekend when a quota hike of 500 kb/d/mth for November was discussed.

The Brent curve is on its way to full contango with Brent dipping into the $50ies/b. Thus the ongoing weakening we have had in the crude curve since the start of the year, and especially since early June, will continue until the Brent crude oil forward curve is in full contango along with visibly rising US and OECD oil inventories. The front-month Brent contract will then flip down towards the $60/b-line and below into the $50ies/b.

At what point will OPEC+ turn to cuts? The big question then becomes: When will OPEC+ turn around to make some cuts? At what (price) point will they choose to stabilize the market? Because for sure they will. Higher oil inventories, some more shedding of drilling rigs in US shale and Brent into the 50ies somewhere is probably where the group will step in.

There is nothing we have seen from the group so far which indicates that they will close their eyes, let the world drown in oil and the oil price crash to $40/b or below.

The message from OPEC+ is also about balance and stability. The world won’t drown in oil in 2026. The message from the group as far as we manage to interpret it is twofold: 1) Taking back market share which requires a lower price for non-OPEC+ to back off a bit, and 2) Oil market stability and balance. It is not just about 1. Thus fretting about how we are all going to drown in oil in 2026 is totally off the mark by just focusing on point 1.

When to buy cal 2026? Before Christmas when Brent hits $55/b and before OPEC+ holds its last meeting of the year which is likely to be in early December.

Brent crude oil prices have rebounded a bit along the forward curve. Not much strengthening in the structure of the curve. The front-end backwardation is not much stronger today than on its weakest level so far this year which was on Thursday last week.

The front-end backwardation fell to its weakest level so far this year on Thursday last week. A slight pickup yesterday and today, but still very close to the weakest year to date. More oil from OPEC+ in the coming months and softer demand and rising inventories. We are heading for yet softer levels.

-

Nyheter3 veckor sedan

Nyheter3 veckor sedanOPEC+ missar produktionsmål, stöder oljepriserna

-

Nyheter4 veckor sedan

Nyheter4 veckor sedanEtt samtal om guld, olja, fjärrvärme och förnybar energi

-

Nyheter2 veckor sedan

Nyheter2 veckor sedanGoldman Sachs höjer prognosen för guld, tror priset når 4900 USD

-

Nyheter2 veckor sedan

Nyheter2 veckor sedanGuld nära 4000 USD och silver 50 USD, därför kan de fortsätta stiga

-

Nyheter3 veckor sedan

Nyheter3 veckor sedanBlykalla och amerikanska Oklo inleder ett samarbete

-

Analys4 veckor sedan

Analys4 veckor sedanAre Ukraine’s attacks on Russian energy infrastructure working?

-

Nyheter4 veckor sedan

Nyheter4 veckor sedanGuldpriset uppe på nya höjder, nu 3750 USD

-

Nyheter3 veckor sedan

Nyheter3 veckor sedanEtt samtal om guld, olja, koppar och stål