Analys

SEB – Råvarukommentarer, 12 november 2012

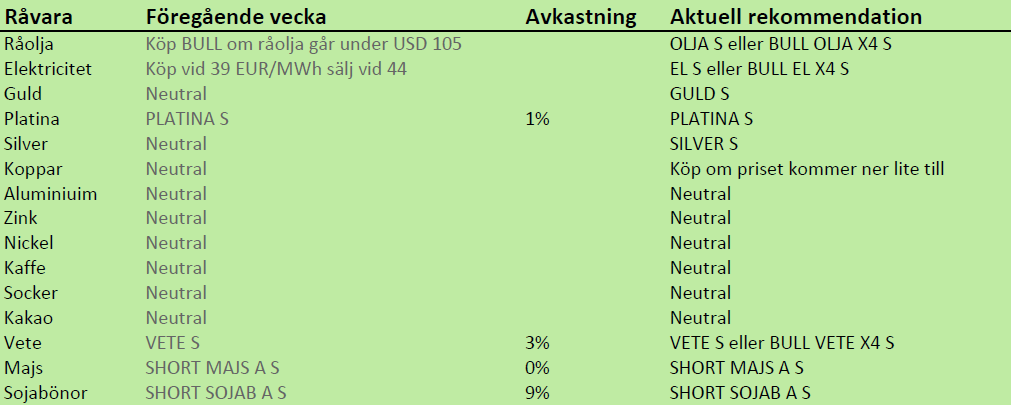

Sammanfattning av rekommendationer

Råolja – Brent

Den gångna veckan har varit dramatisk i oljemarknaden. Brent har handlats, upp och ned, mellan 104.76 och 111.64 USD/fat. Flera olika faktorer har bidragit till volatiliteten,

- Stormen Sandy gjorde att stora delar av den amerikanska östkustens raffinaderier stängde. Efterfrågan på råolja sjönk tillfälligt medan efterfrågan på drivmedel sköt i höjden .

- Svag tysk ekonomisk statistik och oro över skuldkrisen i Europa pressade priset.

- Förnyade utbudsstörningar i Nordsjöfälten följer upp en höst med rekordlåg produktionsnivå.

- Geopolitisk oro i Mellanöstern med nya bombattentat i Damaskus och attentat och skador på viktiga oljeledningar.

- Presidentvalet i USA. När Barack Obama utropades till segrare utbröt ett veritabelt rally i de flesta tillgångsslag, inte minst olja. Effekten blev mycket kortlivad och redan samma dag följde ett lika kraftigt fall.

- Positiv ekonomisk data från USA och Kina. 7. Ledarskiftet i Kina väcker förhoppningar om utökade stimulanser.

Trots en oroväckande teknisk formation, se graf, där en stängning under 104.76 öppnar för ytterligare fall, så tycker vi att den nedre delen av veckans handelsintervall, kring 105-106 nivån, är köpvärd, då;

- Vi det bedömer det som osannolikt att priset på råolja, varaktigt, kommer att falla under 105-nivån, såvida inte tillväxtprognoserna skrivs ned väsentligt. Den senaste statistiken från både Kina och USA indikerar att det värsta kanske ligger bakom oss. Samtidigt är situationen i Europa fortfarande illavarslande.

- Oljepriset kommer att fortsätta vara väl understött av stora geopolitiska risker.

- Det krävs ett högt oljepris för att stimulera tillräckliga investeringar i ny kapacitet.

- Många producentländer behöver ett högt pris för att balansera budgeten.

- Brent lämpar sig väl för produktion av mellandestillat som bensin och diesel. Lagren av mellandestillat är historiskt låga och den kommande vintern riskerar att urholka lagren ytterligare.

- Produktionen i Nordsjön har, under hösten, varit kraftigt begränsad. Problemen skulle nu ha varit lösta men istället meddelas nu ytterligare störningar och förseningar.

Elektricitet

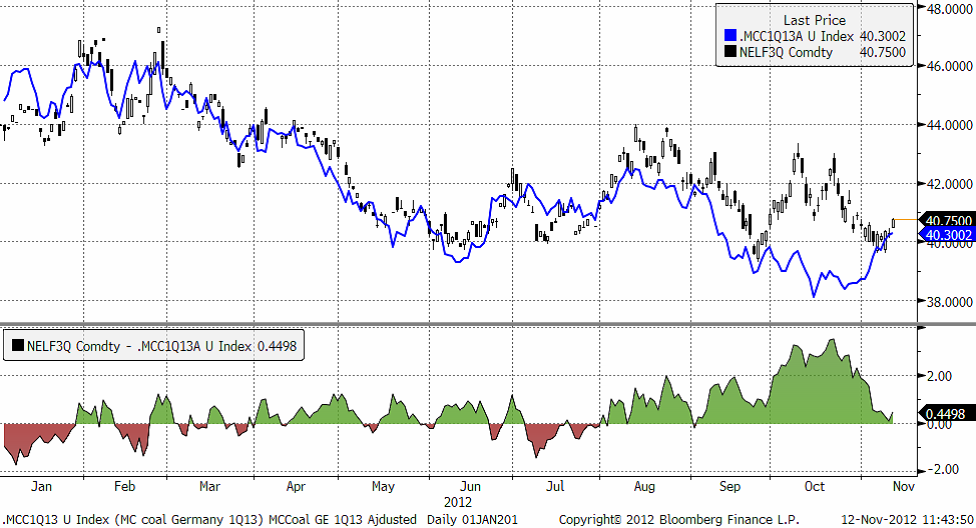

Q1-2013 terminen på Nord Pool har sedan början av juni handlats i ett intervall mellan 39.60 och 44 EUR/MWh. God tillgång på vatten och lägre bränslepriser har pressat priset lägre.

I grafen är marginalkostnaden för kolkraft, blå linje, justerad. Verklig marginalkostnad är lägre.

Nu pekar ett antal faktorer mot en uppgång;

Kostnaden mellan att producera el i kolkraftverk vilket oftast är marginalprissättande och elterminerna, har under en tid varit ovanligt stor, se graf ovan. Därmed har det, tidigare, funnits mer fallhöjd i elterminerna. Sedan mitten av oktober har differensen successivt minskat, eftersom

- Elpriset har fallit

- Det europeiska priset på kol och utsläppsrätter har stigit.

Vid nuvarande differens ser vi potential för högre elterminspriser. Den utlösande faktorn för högre elpriser kommer sannolikt vara ett väderskifte. Sommaren och hösten har varit nederbördsrik. Blötvädret är redan inprisat, varför ett skifte till kallare och torrare väder bäddar för snabb uppgång. De båda uppgångar som skedde i oktober följde båda på moderata väderleksskiften, vilket visar på potentialen. Vår rekommendation är att ligga steget före, alltså att köpa innan ett eventuellt väderskifte, då det med stor sannolik kommer vara försent att agera när skiftet väl bekräftas.

Då utfallsrummet är begränsat (vi tror inte på priser över 44, så rekommenderar vi certifikatet Bull El X2 S, för att erhålla god utväxling på prisrörelsen.

SEB har följande börshandlade certifikat kopplade till elterminer på Nasdaq OMX.

Lång position — Kort position

EL S – – – – – – – Bear El X2 S

Bull El X2 S — Bear El X4 S

Bull El X4 S

Väderprognoserna är, i högsta grad, fortsatt blöta och milda men vi tror att nästa skifte till torrare, kallare väder, kortsiktigt kommer skicka marknaden högre. Inte minst om det kombineras med högre kol och CO2 priser, där det nu alltså finns tecken på att marknaden kanske har vänt. Vi rekommenderar därför att man agerar på det.

Guld och Silver

Guld har rekylerat upp. Marknaden tolkar valet av en fortsättning av ”change” i USA, som mer pengar i systemet, vilket talar för guld. Tekniskt ser diagrammet nedan dock inte fullt så positivt ut. 55-dagars glidande medelvärde fungerar då och då som ett motstånd och det ser ut att göra det nu. 1750, en nivå strax ovanför dagens kursnivå ser också ut att vara ett visst tekniskt motstånd. Vi rekommenderar dock köp av guld och silver, men vill då också gärna ha en stop-loss. En nivå man skulle kunna lägga en sådan är vid 1670, som markerar botten vid nedgången i början av november.

Nedan ser vi kursdiagrammet för silver i dollar per troy ounce. Situationen är identisk med den för guld.

Platina

Platina har fallit tillbaka med övriga metaller. Vi bedömer att dagens kursnivå är ett köptillfälle. Men de senaste dagarnas sidledes rörelse kan också vara en teknisk flagga, halvvägs ner från toppnoteringen i oktober. 1530 är en nivå som om den bryts, signalerar ytterligare nedgång. Det är därmed en nivå man bör ha sin stop-loss på.

Vi tror på ädelmetaller som placering i nuvarande makromiljö. Den oroliga utvecklingen i Sydafrika har redan påverkat utbudet märkbart. Vi tror att platina priset kommer att utmana igen och återgå till ”normaltillståndet”, d.v.s. att vara dyrare än guld.

Basmetaller

I marknadsbrevet kommer vi från och med nu följa fler metaller: koppar, aluminium, zink och nickel. På London Metal Exchange (LME) handlas också traditionellt bly och tenn, vilka än så länge röner begränsat intresse i vår del av världen, både från industri och investerare. LME har relativt nyligen introducerat molybden och kobolt (s.k. minor metals) efter stor efterfrågan från industrin, men den finansiella handeln har inte riktigt kommit igång ännu. Situationen är liknande för LME:s stålkontrakt för Steel Billets.

Tillbaka till de stora kontrakten. Koppar är ”flaggskeppet” och har handlats sedan LME:s begynnelse för 130 år sedan. Aluminium, nickel och zink är nyare kontrakt som introducerades först på 70 och 80-talen. Alla fyra är nu helt accepterade av den globala metallindustrin, och LME:s officiella noteringar är prisbas för all fysisk handel, både primärt, i halvfabrikat och på återvunnen råvara (skrot i dagligt tal).

Den fundamentala och trendmässiga situationen varierar lite mellan metallerna. Vi har tidigare skrivit om koppar, vilken generellt bedöms ha den mest positiva fundamentala situationen, med stark underliggande efterfrågan i kombination med eftersläpande utbud. Det har lett till en nästan kroniskt tight marknad.

Aluminium drivs av stark efterfrågan. Ännu starkare än för koppar då metallen konstant hittar nya användningsområden. Aluminiums egenskaper bl.a. när det gäller vikt, gör att den tar marknadsandelar. Produktionen ökar också i hög takt. Tillgången på råvaran bauxit är mer eller mindre obegränsad (och billig) vilket borgar för ett stabilt utbud. Den trånga sektorn är energi, den största kostnaden vid framställning av aluminium.

Det största användningsområdet för zink är ytbehandling av stål, som drivs av tillväxtmarknadernas starka efterfrågan. Utbudet har kommit ikapp de senaste åren med följd att lagren ökat kraftigt. De är snart färdigbrutet i flera stora gruvor världen över. Ny kapacitet släpar efter, så zinken kan hamna i ett betydligt stramare läge de kommande åren.

60 % av allt nickel går till produktion rostfritt stål, vars marknad i genomsnitt vuxit med 5 % de senaste 25-30 åren. Utbudet av nickel har traditionellt hållits i några få händer varför det ofta uppstår brist (och höga priser). Produktionen ökar, delvis via produktion av tackjärn i Kina med högt nickelinnehåll, s.k. Nickel Pig Iron, som används vid som substitut till skrot.

Priserna ligger nu vid produktionskostnadsnivå

Aluminium, zink och nickel handlas, ur ett produktionskostnadsperspektiv, till väldigt låga nivåer. Priserna ”tuggar sig” ner i marginalkostnadskurvan. Ur det perspektivet talar mycket för en ytterst begränsad nedsida. Starkare konjunktur kan snabbt vända trenderna. Timingen beror mycket på lagersituationen, som varierar mellan metallerna. P.g.a. koppars, sedan många år, väldigt tighta läge har priset aldrig fallit tillbaka till marginalkostnadsnivå, av fundamentala skäl. Det finns en ”inbyggd” premie p.g.a. Kinas stora behov (geologiska förutsättningar saknas för tillräckligt stor inhemsk produktion), i kombination med minskande kopparhalter i de Chilenska gruvorna (landet står för 20-25 % av världsutbudet).

Vi följer upp kopparn i detta brev, och återkommer med löpande kommentarer på övriga metaller i kommande marknadsbrev.

Först vår generella syn på basmetaller just nu som sammanfattas nedan:

- Stimulanspaketen startade septemberrallyt (QE3, ECB obligationsköp, infrastrukturinvesteringar i Kina 157 Mdr USD). Priserna steg 15-25 %.

- Marknaden diskonterade ökad industriell efterfrågan som ännu inte har materialiserats.

- Amerikansk statistik starkare än väntat de senaste veckorna (husmarknad, industriproduktion, arbetsmarknad). Marknaden har tolkat detta som att sannolikheten för ytterligare stimulanser minskar. Dessutom var ett presidentbyte en möjlighet vilket marknaden tolkade som risk för ny centralbankschef och därmed mindre monetära stimulanser.

- Fonder likviderade – priserna tillbaka på ”ruta ett”.

Vart går marknaden härifrån?

- Förväntade konsumtionsinriktade stimulanser i Kina.

- Stora nya infrastrukturinvesteringar är också en möjlighet efter maktskiftet i Kina.

- Fortsatt hög sannolikhet för penningpolitiska stimulanser i USA, Japan och Europa

- Låga lager i industrin. Ett ”hand to mouth” beteende bland metallinköpare. Lagerbyggnad (ökad efterfrågan) förväntas nu när osäkerheten inför det amerikanska valet är över.

- Många basmetaller är på historiskt på låga nivåer (nickel, aluminium och zink), på eller nära marginalkostnaden.

- Vi tror på en positiv pristrend på 12 månaders sikt, med möjliga uppgångar på minst 25 %. Priserna kan vända redan före årsskiftet, men kommer troligtvis att accelerera först under Q1 och Q2 2013.

Koppar

Kopparn följde i mångt och mycket börserna och övriga finansiella marknader under veckan. Onsdagens kraftiga uppgång efter det amerikanska valet kom av sig i takt med att börserna föll tillbaka. LME-koppar noterades som högst i $7800 efter att börjat veckan på $7700, men stänger ned 1,6 % på nivåer kring $7600. Veckans lägsta såg vi på $7500. Vi varnade för den tekniska bilden som för tillfället har överhanden. Det påtalades då att ett brott av 7600 kan signalera ytterligare nedgång till den stora stödnivån 7400. Vi får inte räkna bort den risken.

Fundamentalt kvarstår vi med bedömningen att potentialen är större på uppsidan, och att vi snart kan komma i riktigt bra köplägen. Fler tecken i veckan tyder på vändning i Kina. Industriproduktion, detaljhandel och inflation kom in bättre än väntat. Inköpsindex har etablerat sig över 50 igen. Prisskillnaden mellan LME och Shanghai har nu, i och med LME:s nedgång, krympt varför fysiska aktörer tror på ökad import, kommande månader. Lagret om ca 700 tton, som enligt uppgift finns i kinesiska frihamnslager (det globala lagret av koppar beräknas till ca 1 Mton, ca 5 % av världsproduktionen), bedöms sitta på relativt fasta händer (som säkerhet för olika finansieringslösningar). Maktskiftet i Kina kan skapa ett visst vakuum den närmsta tiden då många aktörer väntar på finansiering för redan beslutade infrastrukturprojekt. Det som verkligen talar för koppar i detta sammanhang är det stora behovet av kapacitetsutbyggnad för elöverföring (kablar). Kina använder traditionellt mycket kopparkabel (en tendens i övriga världen är annars ökad användning av aluminium i kablar av kostnadsskäl).

Rapporter gör gällande att Kinas ”National Development and Reform Commission” som har ett mandat för strategiska råvaruinköp, har utrymme för, och planerar nya inköp av basmetaller. När det gäller koppar ryktas det om ca 200 tton. Historiskt sett har detta skett från tid till annan och det får utan tvekan stor prispåverkan. När och om Kina köper strategiskt, är naturligtvis omöjligt att sia om. Men bara ryktesspridningen och marknadens tidigare erfarenhet av dessa köp, kommer enligt vår uppfattning (i kombination med ovanstående faktorer) att ge stöd till kopparmarknaden.

Den tekniska bilden gör oss fortsatt avvaktande, men det letas köplägen, i synnerhet vid en fortsatt rörelse ned mot nivån $7400.

Kaffe

Kaffepriset (mars 2013) har konsoliderat sig strax under ett motstånd. Det ser onekligen ut som om marknaden gärna ”vill” handla upp priset, men det finns som vi ser ett starkt motstånd precis på den nivå som priset ligger nu. 160 cent per pund borde också vara ett starkt motstånd.

För spannmål och övriga jordbruksprodukter hänvisas till veckans nyhetsbrev om jordbruksprodukter.

[box]SEB Veckobrev Veckans råvarukommentar är producerat av SEB Merchant Banking och publiceras i samarbete och med tillstånd på Råvarumarknaden.se[/box]

Disclaimer

The information in this document has been compiled by SEB Merchant Banking, a division within Skandinaviska Enskilda Banken AB (publ) (“SEB”).

Opinions contained in this report represent the bank’s present opinion only and are subject to change without notice. All information contained in this report has been compiled in good faith from sources believed to be reliable. However, no representation or warranty, expressed or implied, is made with respect to the completeness or accuracy of its contents and the information is not to be relied upon as authoritative. Anyone considering taking actions based upon the content of this document is urged to base his or her investment decisions upon such investigations as he or she deems necessary. This document is being provided as information only, and no specific actions are being solicited as a result of it; to the extent permitted by law, no liability whatsoever is accepted for any direct or consequential loss arising from use of this document or its contents.

About SEB

SEB is a public company incorporated in Stockholm, Sweden, with limited liability. It is a participant at major Nordic and other European Regulated Markets and Multilateral Trading Facilities (as well as some non-European equivalent markets) for trading in financial instruments, such as markets operated by NASDAQ OMX, NYSE Euronext, London Stock Exchange, Deutsche Börse, Swiss Exchanges, Turquoise and Chi-X. SEB is authorized and regulated by Finansinspektionen in Sweden; it is authorized and subject to limited regulation by the Financial Services Authority for the conduct of designated investment business in the UK, and is subject to the provisions of relevant regulators in all other jurisdictions where SEB conducts operations. SEB Merchant Banking. All rights reserved.

Analys

Tightening fundamentals – bullish inventories from DOE

The latest weekly report from the US DOE showed a substantial drawdown across key petroleum categories, adding more upside potential to the fundamental picture.

Commercial crude inventories (excl. SPR) fell by 5.8 million barrels, bringing total inventories down to 415.1 million barrels. Now sitting 11% below the five-year seasonal norm and placed in the lowest 2015-2022 range (see picture below).

Product inventories also tightened further last week. Gasoline inventories declined by 2.1 million barrels, with reductions seen in both finished gasoline and blending components. Current gasoline levels are about 3% below the five-year average for this time of year.

Among products, the most notable move came in diesel, where inventories dropped by almost 4.1 million barrels, deepening the deficit to around 20% below seasonal norms – continuing to underscore the persistent supply tightness in diesel markets.

The only area of inventory growth was in propane/propylene, which posted a significant 5.1-million-barrel build and now stands 9% above the five-year average.

Total commercial petroleum inventories (crude plus refined products) declined by 4.2 million barrels on the week, reinforcing the overall tightening of US crude and products.

Analys

Bombs to ”ceasefire” in hours – Brent below $70

A classic case of “buy the rumor, sell the news” played out in oil markets, as Brent crude has dropped sharply – down nearly USD 10 per barrel since yesterday evening – following Iran’s retaliatory strike on a U.S. air base in Qatar. The immediate reaction was: “That was it?” The strike followed a carefully calibrated, non-escalatory playbook, avoiding direct threats to energy infrastructure or disruption of shipping through the Strait of Hormuz – thus calming worst-case fears.

After Monday morning’s sharp spike to USD 81.4 per barrel, triggered by the U.S. bombing of Iranian nuclear facilities, oil prices drifted sideways in anticipation of a potential Iranian response. That response came with advance warning and caused limited physical damage. Early this morning, both the U.S. President and Iranian state media announced a ceasefire, effectively placing a lid on the immediate conflict risk – at least for now.

As a result, Brent crude has now fallen by a total of USD 12 from Monday’s peak, currently trading around USD 69 per barrel.

Looking beyond geopolitics, the market will now shift its focus to the upcoming OPEC+ meeting in early July. Saudi Arabia’s decision to increase output earlier this year – despite falling prices – has drawn renewed attention considering recent developments. Some suggest this was a response to U.S. pressure to offset potential Iranian supply losses.

However, consensus is that the move was driven more by internal OPEC+ dynamics. After years of curbing production to support prices, Riyadh had grown frustrated with quota-busting by several members (notably Kazakhstan). With Saudi Arabia cutting up to 2 million barrels per day – roughly 2% of global supply – returns were diminishing, and the risk of losing market share was rising. The production increase is widely seen as an effort to reassert leadership and restore discipline within the group.

That said, the FT recently stated that, the Saudis remain wary of past missteps. In 2018, Riyadh ramped up output at Trump’s request ahead of Iran sanctions, only to see prices collapse when the U.S. granted broad waivers – triggering oversupply. Officials have reportedly made it clear they don’t intend to repeat that mistake.

The recent visit by President Trump to Saudi Arabia, which included agreements on AI, defense, and nuclear cooperation, suggests a broader strategic alignment. This has fueled speculation about a quiet “pump-for-politics” deal behind recent production moves.

Looking ahead, oil prices have now retraced the entire rally sparked by the June 13 Israel–Iran escalation. This retreat provides more political and policy space for both the U.S. and Saudi Arabia. Specifically, it makes it easier for Riyadh to scale back its three recent production hikes of 411,000 barrels each, potentially returning to more moderate increases of 137,000 barrels for August and September.

In short: with no major loss of Iranian supply to the market, OPEC+ – led by Saudi Arabia – no longer needs to compensate for a disruption that hasn’t materialized, especially not to please the U.S. at the cost of its own market strategy. As the Saudis themselves have signaled, they are unlikely to repeat previous mistakes.

Conclusion: With Brent now in the high USD 60s, buying oil looks fundamentally justified. The geopolitical premium has deflated, but tensions between Israel and Iran remain unresolved – and the risk of missteps and renewed escalation still lingers. In fact, even this morning, reports have emerged of renewed missile fire despite the declared “truce.” The path forward may be calmer – but it is far from stable.

Analys

A muted price reaction. Market looks relaxed, but it is still on edge waiting for what Iran will do

Brent crossed the 80-line this morning but quickly fell back assigning limited probability for Iran choosing to close the Strait of Hormuz. Brent traded in a range of USD 70.56 – 79.04/b last week as the market fluctuated between ”Iran wants a deal” and ”US is about to attack Iran”. At the end of the week though, Donald Trump managed to convince markets (and probably also Iran) that he would make a decision within two weeks. I.e. no imminent attack. Previously when when he has talked about ”making a decision within two weeks” he has often ended up doing nothing in the end. The oil market relaxed as a result and the week ended at USD 77.01/b which is just USD 6/b above the year to date average of USD 71/b.

Brent jumped to USD 81.4/b this morning, the highest since mid-January, but then quickly fell back to a current price of USD 78.2/b which is only up 1.5% versus the close on Friday. As such the market is pricing a fairly low probability that Iran will actually close the Strait of Hormuz. Probably because it will hurt Iranian oil exports as well as the global oil market.

It was however all smoke and mirrors. Deception. The US attacked Iran on Saturday. The attack involved 125 warplanes, submarines and surface warships and 14 bunker buster bombs were dropped on Iranian nuclear sites including Fordow, Natanz and Isfahan. In response the Iranian Parliament voted in support of closing the Strait of Hormuz where some 17 mb of crude and products is transported to the global market every day plus significant volumes of LNG. This is however merely an advise to the Supreme leader Ayatollah Ali Khamenei and the Supreme National Security Council which sits with the final and actual decision.

No supply of oil is lost yet. It is about the risk of Iran closing the Strait of Hormuz or not. So far not a single drop of oil supply has been lost to the global market. The price at the moment is all about the assessed risk of loss of supply. Will Iran choose to choke of the Strait of Hormuz or not? That is the big question. It would be painful for US consumers, for Donald Trump’s voter base, for the global economy but also for Iran and its population which relies on oil exports and income from selling oil out of that Strait as well. As such it is not a no-brainer choice for Iran to close the Strait for oil exports. And looking at the il price this morning it is clear that the oil market doesn’t assign a very high probability of it happening. It is however probably well within the capability of Iran to close the Strait off with rockets, mines, air-drones and possibly sea-drones. Just look at how Ukraine has been able to control and damage the Russian Black Sea fleet.

What to do about the highly enriched uranium which has gone missing? While the US and Israel can celebrate their destruction of Iranian nuclear facilities they are also scratching their heads over what to do with the lost Iranian nuclear material. Iran had 408 kg of highly enriched uranium (IAEA). Almost weapons grade. Enough for some 10 nuclear warheads. It seems to have been transported out of Fordow before the attack this weekend.

The market is still on edge. USD 80-something/b seems sensible while we wait. The oil market reaction to this weekend’s events is very muted so far. The market is still on edge awaiting what Iran will do. Because Iran will do something. But what and when? An oil price of 80-something seems like a sensible level until something do happen.

-

Nyheter3 veckor sedan

Nyheter3 veckor sedanStor uppsida i Lappland Guldprospekterings aktie enligt analys

-

Nyheter4 veckor sedan

Nyheter4 veckor sedanBrookfield ska bygga ett AI-datacenter på hela 750 MW i Strängnäs

-

Nyheter4 veckor sedan

Nyheter4 veckor sedanSommaren inleds med sol och varierande elpriser

-

Nyheter3 veckor sedan

Nyheter3 veckor sedanSilverpriset släpar efter guldets utveckling, har mer uppsida

-

Analys4 veckor sedan

Analys4 veckor sedanBrent needs to fall to USD 58/b to make cheating unprofitable for Kazakhstan

-

Nyheter4 veckor sedan

Nyheter4 veckor sedanTradingfirman XTX Markets bygger datacenter i finska Kajana för 1 miljard euro

-

Nyheter2 veckor sedan

Nyheter2 veckor sedanUppgången i oljepriset planade ut under helgen

-

Nyheter2 veckor sedan

Nyheter2 veckor sedanLåga elpriser i sommar – men mellersta Sverige får en ökning