Analys

SEB Jordbruksprodukter, 11 mars 2013

WASDE-rapporten i fredags ledde inte till några stora kursrörelser. Gammal skörd av vete handlas nu under majsen.

WASDE-rapporten i fredags ledde inte till några stora kursrörelser. Gammal skörd av vete handlas nu under majsen.

Odlingsväder

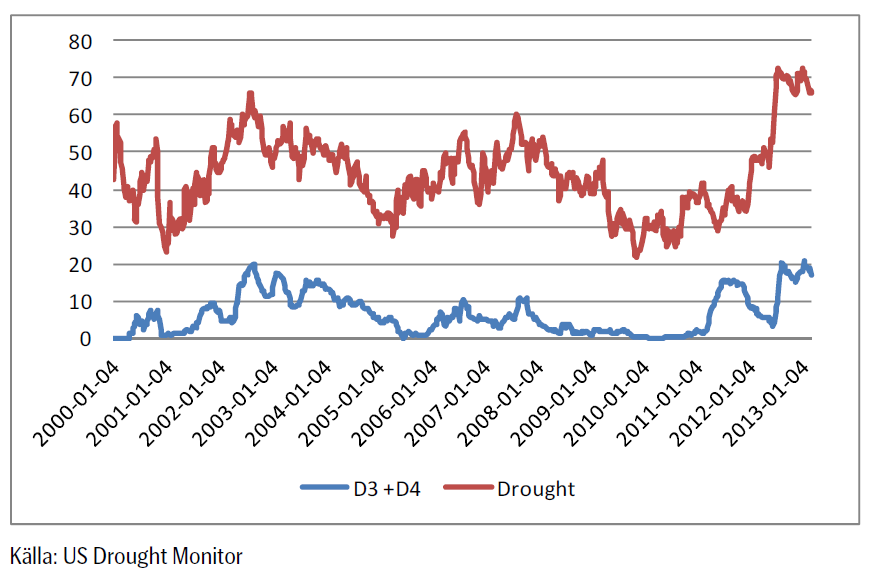

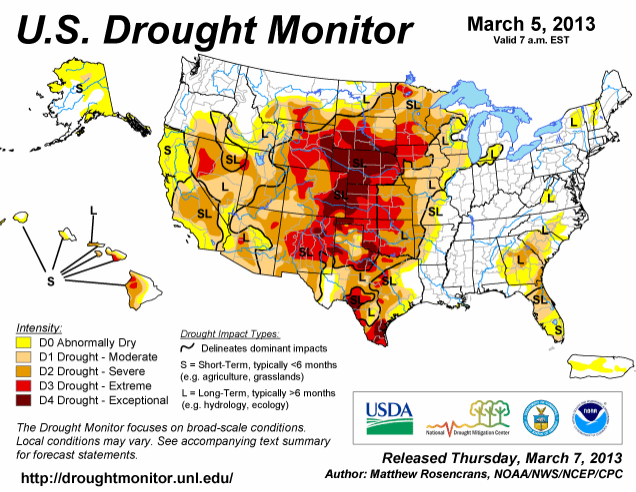

Trots att den allmänna uppfattningen är att torkan har avtagit i USA – det har ju regnat i Kansas – var torkan faktiskt något värre den senaste veckan, enligt US Drought Monitor. Ibland sägs det skämtsamt att nederbörden på La Salle Street är helt avgörande. Chicagobörsen ligger där.

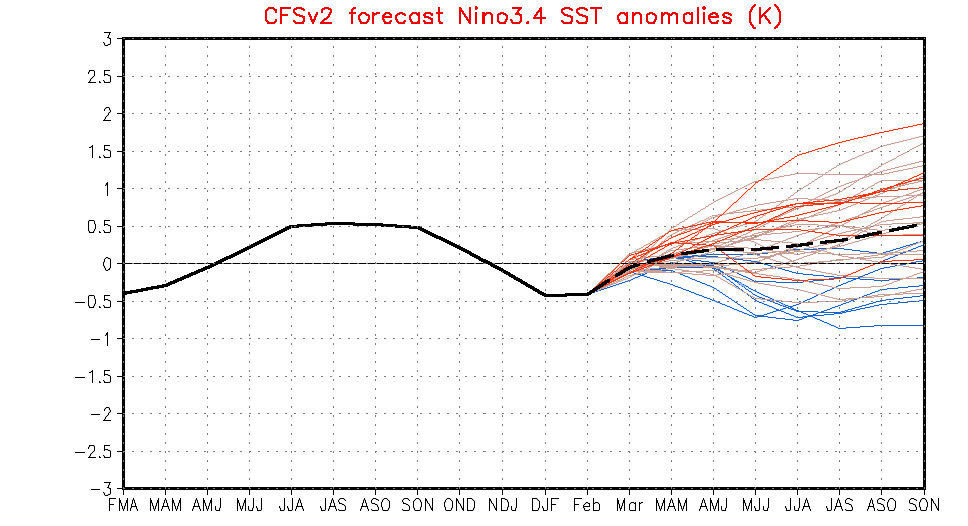

Ensembleprognosen för ENSO (El Niño / La Niña) väntas vara neutral under hela odlingssäsongen på norra halvklotet, enligt NOAA:s klimatmodell.

Vete

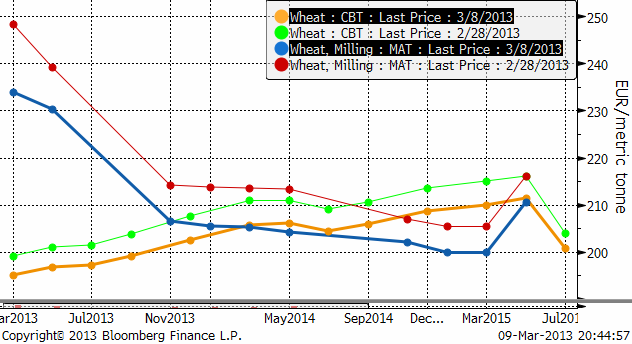

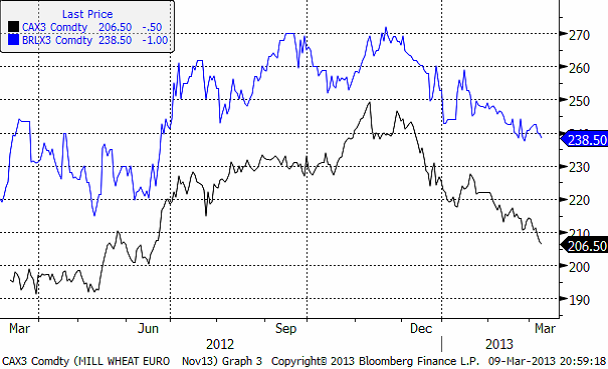

Priset på november (2013) kontraktet slutade 1% lägre än förra veckan, efter att ha börjat med ett kraftigt prisfall ner till 210 euro innan rekylen uppåt kom. 210 euro är ett tekniskt stöd. Bryts detta på uppsidan i veckan som kommer, är prisfallet från början av december troligen hejdat för ett tag framöver. Men det mest sannolika är att priset vänder ner igen för ett nytt test av 210-nivån.

Nedan ser vi decemberkontraktet på CBOT, som inte lyckades rekylera upp lika mycket som Matif, efter att ha inlett veckan med prisfall. Det finns en gammal stödnivå på 755, som även fungerade i veckan som gick. Det finns också ett motstånd på 779 cent. Däremellan ligger nu marknaden. Frågan är vilket av stödet eller motståndet som ska brytas. Vi skulle gissa att stödet bryts, baserat på hur kursutvecklingen brukar bli när det är så här. Det finns i så fall potential för priset att falla ner mot 700 cent, eller strax däröver, det vill säga in i det prisintervall som vetet handlade i under förra våren.

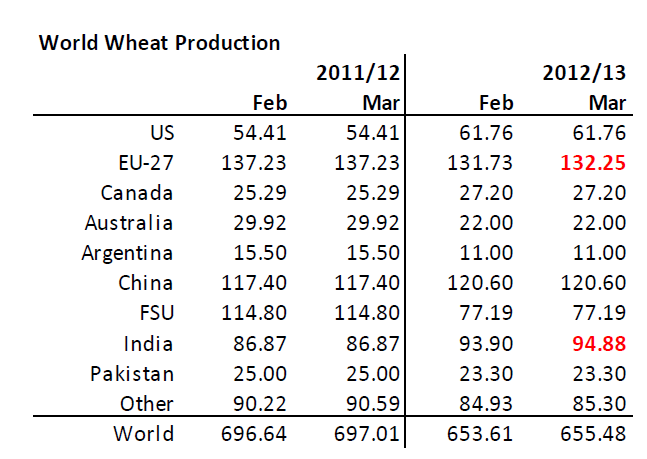

I fredags kväll publicerade det amerikanska jordbruksdepartementet USDA sin månatliga WASDE-rapport. Produktionen i år väntas nu bli 1.9 mt högre än tidigare. Uppjusteringarna gjordes för EU-27 (i Litauen med 500,000 ton) och i Indien. Indien har haft bra väder efter sommarens dåliga monsun. USDA borde kanske ha passat på att sänka Argentinas skörd med 1 mt, men gjorde det inte. Praktiskt taget ingen tror längre att skörden blir 11 mt i Argentina.

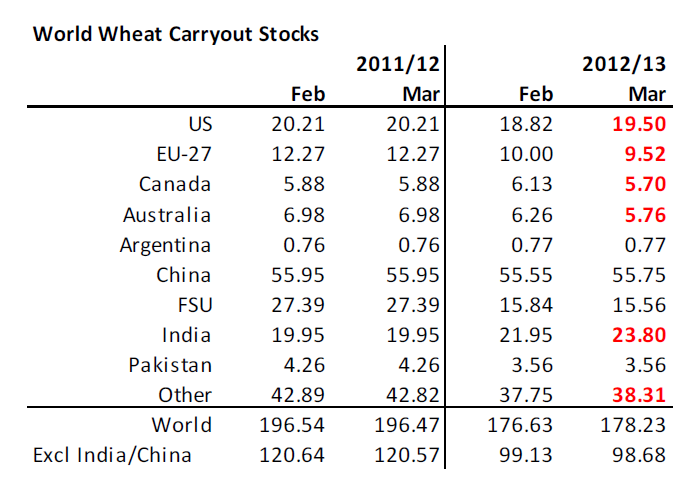

Nedan ser vi utgående lager. Högre utgående lager på global basis, framförallt i Indien, som man inte räknar med ska exportera det extra väntade tillskottet. Eftersom Indien och Kina är länder som har förhållandevis stora lager och som gärna av matsäkerhetsskäl håller stora lager, är det intressant att studera globala lager UTAN dessa länder. Då ser vi faktiskt att USDA räknar med LÄGRE lager, inte högre. Detta på grund av lägre lager i EU-27 (när man inte trodde det var möjligt), i Kanada och i Australien.

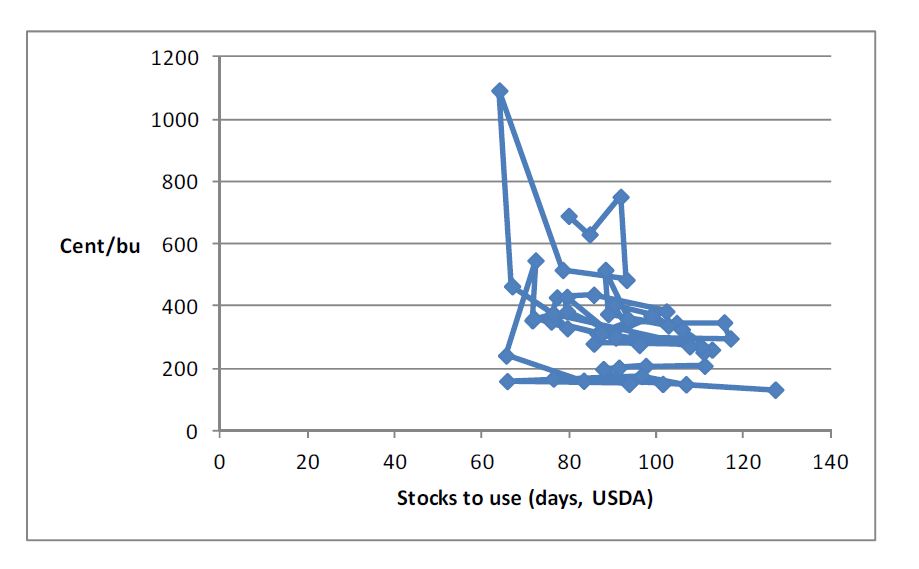

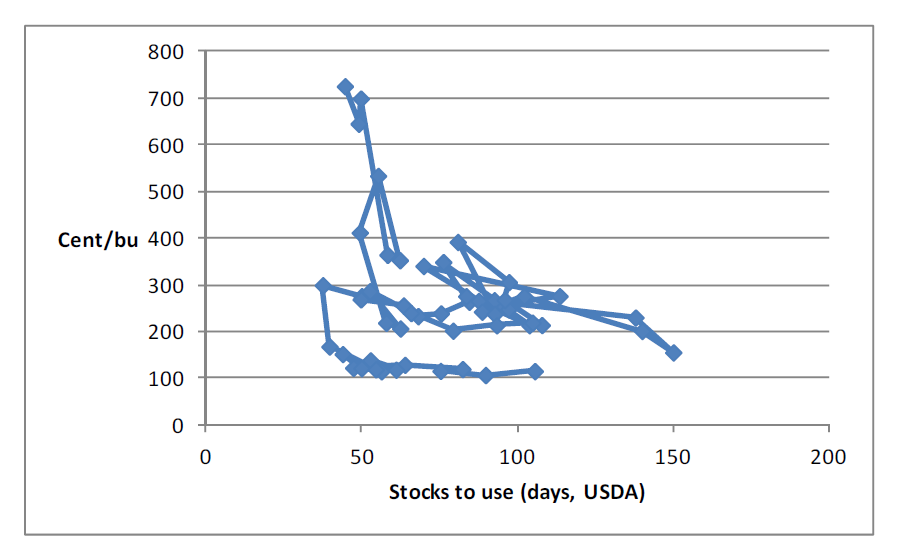

Marknaden tog rapporten, som det varit så mycket spanning inför, med en lättnadens suck. Det var inga stora förändringar. Priset föll något lite på rapporten. Nedan ser vi förhållandet mellan pris och lager sedan 1960; varje punkt är ett rapporttillfälle i mars, för varje år sedan dess. Fredagens rapport är den sista punkten, vid ca 700 cent. Vi ser att priset i förhållande till lager inte avviker från förhållandet de senaste åren. Vi måste dra slutsatsen att priset är rätt idag. Om något skulle priset faktiskt kunna vara lite högre, i synnerhet om vi betänker att Argentinas skörd inte kommer att bli 11 mt, i alla fall enligt argentinarna själva.

Ser vi till terminskurvorna för Matif och Chicago, ser vi att priserna har fallit över hela linjen.

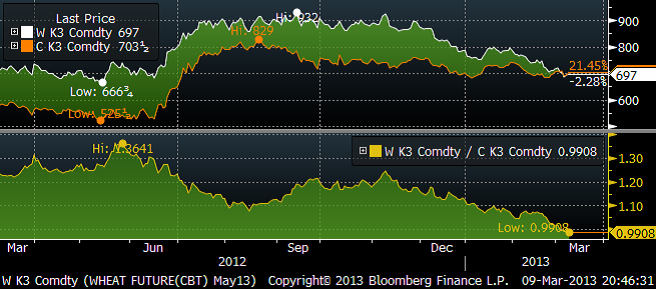

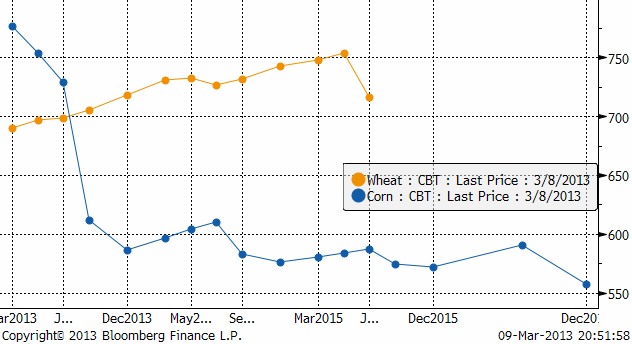

Märkligt nog har vetepriset (för gammal skörd, maj, t ex) fallit så mycket att det blivit billigare än majs. Vi ser det i diagrammet nedan.

Det finns rapporter från USA att majs ersätts med vete i såväl två etanolfabriker som allmänt i foderblandningar. Detta gör att USDA:s foderefterfrågan i WASDE-rapporten kan vara helt underskattad. Nedan ser vi terminskurvorna för vete och majs. Notera att priserna för majs är omräknade från cent / 56 pund till cent / 60 bushels. När man handlar majsterminer på börsen handlar man dem i cent per bushel och en majs-bushel är 56 pund, medan en bushel vete är 60 pund. Maj-leverans för majs ligger alltså på 754 och vete på 697. Det är en jättestor skillnad när man dessutom betänker att vete innehåller betydligt mer värdefullt protein än majs.

I Brasilien har sådden av den andra skörden påbörjats nu. De senaste åren har sådden börjat i mars. Eftersom det har regnat en hel del, går sådden långsamt. Detta gynnar veteodlingen eftersom den kan sås senare än majs. I Paraná, som är tidigt ute, är 51% av arealen sådd. Där är 6% sådd med vete, hittills, men man kan förvänta sig att den andelen ökar med tiden.

Crop ratings i USA är fortsatt riktigt dåliga och man väntar sig en stor skörd av majs som ska reparera all brist i lagren. Vi tror att priset på vete ur fundamentalt perspektiv kan ha fallit för mycket de senaste månaderna och att priset borde vara högre, inte lägre. Momentum i marknaden är nedåtriktat, så prisfallet måste stanna av först. Sedan är det möjligt att en rekyl uppåt kan komma till stånd.

Maltkorn

Priset på maltkorn med leverans i november har fallit i synk med prisfallet på kvarnvete, som vi ser i nedanstående diagram. Eftersom prisrörelserna är så synkroniserade är det många som prissäkrar via den mycket likvidare terminsmarknaden på kvarnvete än den tämligen illikvida och därmed riskablare marknaden för maltkorn.

Majs

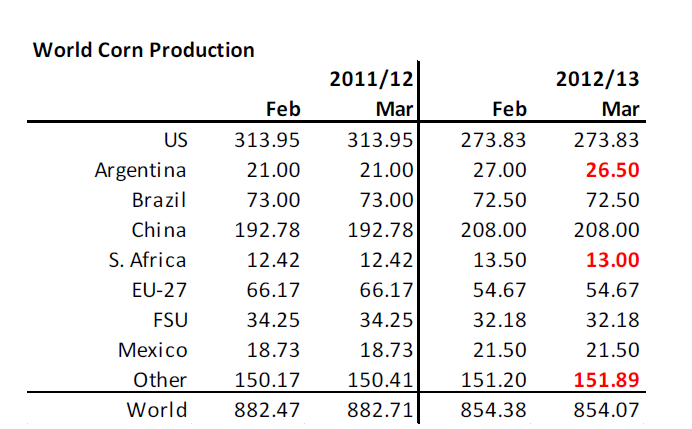

Majspriset (december 2013) har sjunkit betydligt försiktigare än vetet. I förra veckobrevet, som kom för ungefär en månad sedan, skrev vi att vi trodde att priset skulle gå ner till ca 530 cent. Marknaden har ännu inte nått dit. Det tolkar vi som ett styrketecken. WASDE-rapporten något lägre produktion, främst i Argentina och Sydafrika. Argentinas skörd ligger fortfarande över vad konsensus är bland andra. Brasiliens skörd ligger å andra sidan på 72.5 mt. Conab i Brasilien estimerar 76 mt.

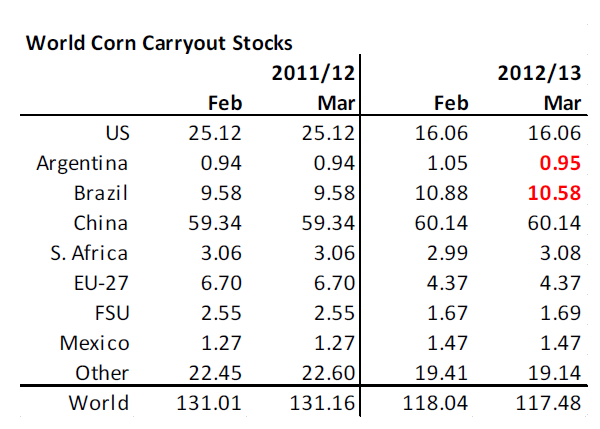

Nedan ser vi estimatet för utgående lager. Det är något lägre lager, framförallt i Brasilien (och där kan USDA ha fel med flera miljoner ton om Conab har rätt).

Pris i förhållande till lager är naturligtvis ”off the charts”, fast egentligen inte. Globala lager är så ansträngda att priset har potential att röra sig kraftigt såväl uppåt som nedåt. Som vi noterat ligger priset på majs för gammal skörd över priset för gammal skörd av vete. Efter skörd ska naturligtvis världens största rekordskörd tröskas i USA och därför är priserna mycket lägre.

Priserna i Sydamerika har hållit sig stabila. I Paraná hade 19% blivit skördat den 25 februari. För den andra skörden hade 51% blivit sått. I Rio Grande do Sul hade 45% av skörden blivit tröskad per den 28 februari enligt Emater, jordbruksbyrån i delstaten. Det är lite tidigare än förra årets 41%.

I Argentina har Bolsa de Rosario justerat ner skördeprognosen till 25.5 mt, vilket överensstämmer med Bolsa de Cereales, som tidigare förutspått 25 mt.

Nedan ser vi terminspriset (december). Vi ser att priset fallit ner till en nivå där det finns gott om tekniskt stöd. Vi tror att prisfallet är över och att priserna rör sig sidledes. Vädret i USA kommer att styra under våren.

Veckovis etanolproduktion i USA ligger på samma nivå som efter sommaren, väl över de lägsta nivåerna under säsongen.

Vi har en neutral vy på majspriset och tror på sidledes rörelse när prisfallet nu torde ebba ut.

Sojabönor

Sojabönorna (november 2013) har hållit stödet på 1254 cent per bushel. Den senaste tekniska signalen är dock faktiskt en säljsignal. Enligt den tekniska analysen borde vi få se en prisnedgång.

Den senaste veckan har styrkan i marknaden förklarats med fördröjning av lastningen av sojabönor i Brasilianska hamnar. Ny arbetslagstiftning i Brasilien som reglerar arbetstider och förhållanden för transport- och hamnarbetare har gjort att transportkostnaderna har ökat och lastningen gått långsammare. Vi har sett att det blivit en kö av fartyg utanför hamnarna som väntar på lastning. Detta har gjort att priset inne i landet har sjunkit eftersom priset där är exportpriset minus transportkostnad med följden att lantbrukarna väntar med att sälja sin vara. Hittills har ca 60% av sojaskörden sålts enligt CEPEA.

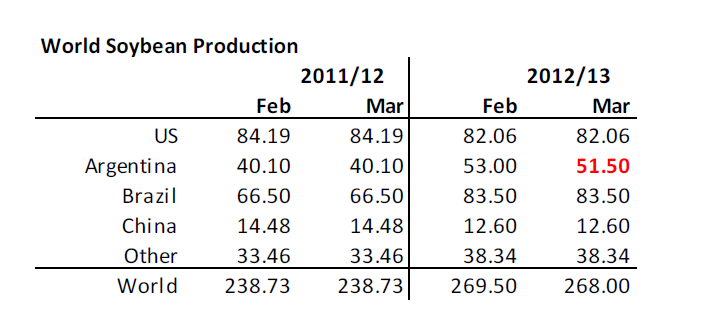

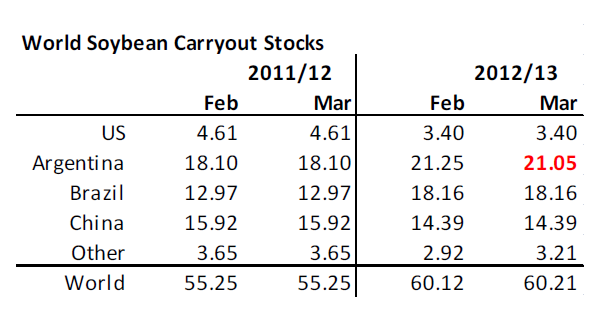

WASDE-rapporten visade på lägre global produktion, helt beroende på en nedjustering av Argentinas väntade skörd.

För att inte skicka “fel” signaler till marknaden, eller av någon annan anledning, justerade USDA också efterfrågan, i USA. Utgående lager är alltså oförändrade, som vi ser i nedanstående tabell.

Nedan ser vi relationen mellan pris och utgående lager. Vi ser att priset om något ser ut att ligga högt.

I veckan som kommer får man hålla koll på om priset håller sig över det tekniska stödet vid 1254 eller om det bryts. Om det bryts vill vi vara korta sojabönor.

Raps

Rapspriset (november 2013) har fortsätt att röra sig ”sidledes”, såsom det gjort de tre senaste månaderna. Efter WASDE-rapporten och prisnedgången på sojabönor handlades även rapspriset ner.

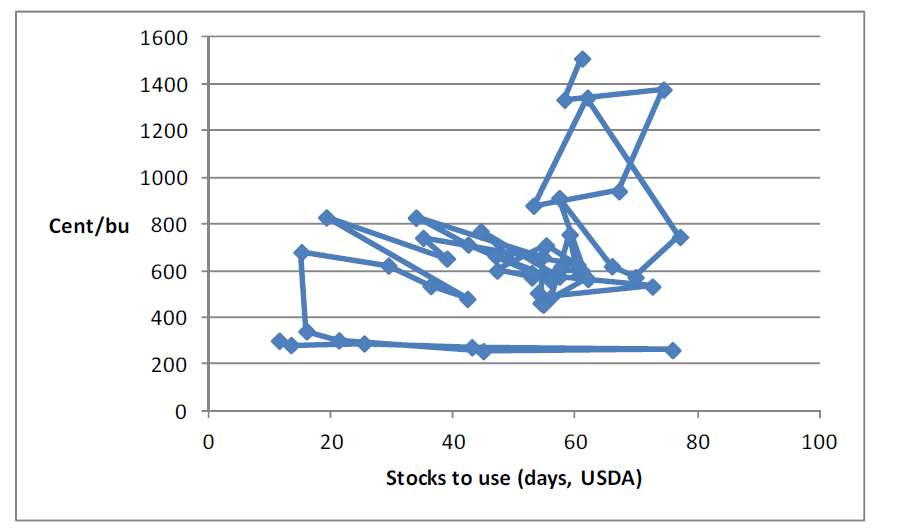

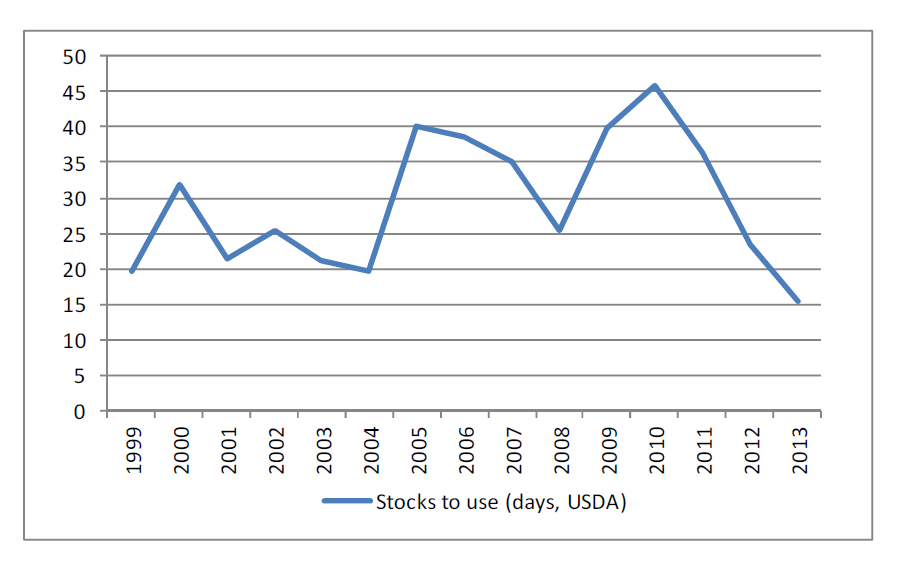

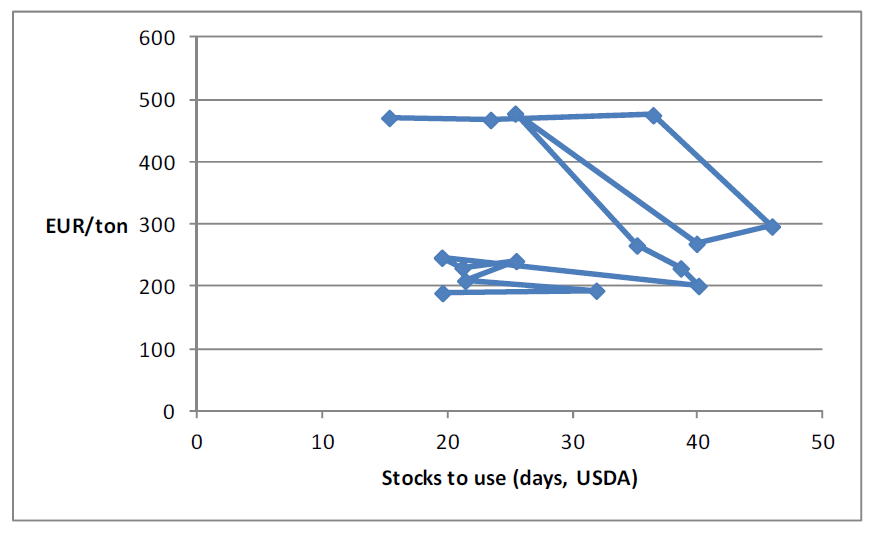

Rapsmarknaden har mindre utgående lager än sojabönorna. WASDE-rapporten anger utgående lager till motsvarande 15 dagars konsumtion. Det ska jämföras med förra årets 23 dagar. Som vi ser i diagrammet nedan väntar sig USDA mycket låga lager av rapsfrö som utgående lager nästa år i slutet av juni.

I förhållande till pris är relationen helt ur led, som vi ser i diagrammet nedan. Med så låga lager som USDA prognosticerar ligger priset för lågt. Det ”borde” ligga norr om 600 euro per ton.

Vi har haft en negativ vy på raps, men väljer nu att gå över till neutral rekommendation.

Gris

Grispriset (Maj 13) rekylerade upp kraftigt på rapporter om låga lager. Vi ser rekylen uppåt än så länge som en rekyl och inte som början på en trend uppåt.

Mjölk

Intresset för prissäkring av mjölk via terminer på mjölkprodukter är stort i Sverige. Ingen har än så länge gjort någon affär, men med tanke på hur fulla seminarierna är, är det sannolikt bara en tidsfråga innan den första anser sig förstå hur terminer fungerar och vilken nytta prissäkring kan ha för att hantera risk och för att tjäna pengar och den första affären görs.

SEB Commodities erbjuder ett litet ”prova-på” kontrakt som består av 0.5 ton Eurex-smör och 0.9 ton Eurex SMP. Ett paket som motsvarar 10 ton flytande mjölkråvara. Just nu är det underliggande värdet på ett sådant kontrakt drygt 33 000 kronor.

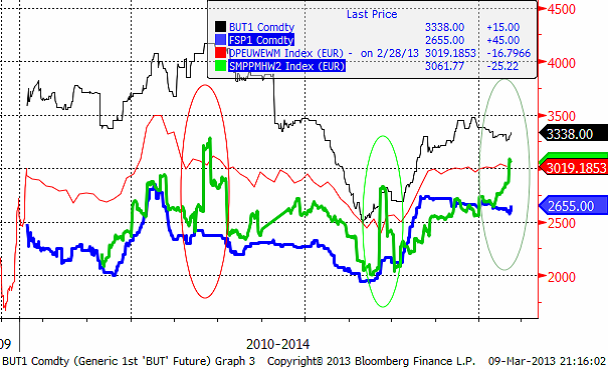

I kursdiagrammet nedan ser vi fyra kurvor, som förra veckan. Överst har vi smör i euro per ton, alla är i euro per ton. Den tunna röda linjen USDA:s notering för SMP i västra Europa. Den feta blå linjen är terminspriset på SMP på Eurex, som avser snittpriset på SMP i Tyskland, Holland och Frankrike. Den gröna linjen är Fonterras auktionspris på SMP.

Det har uppmärksammats i mjölkbranschen i Sverige att Fonterra-priset har stigit kraftigt den senaste månaden. Den gröna kurvan pekar rakt uppåt. Vi ser dock inte alls någon sympati för denna hausse i de andra noteringarna. Jag misstror prisuppgången på Fonterra och tror inte att uppgången nu innehåller någon information alls om hur priset kommer att gå på andra mjölkmarknader. Det gör jag därför att vi har sett exakt samma avvikande beteende hos Fonterra-priset tidigare. I diagrammet ovan har jag ringat in de tre kursrusningar vi sett i Fonterrapriset och vi ser att det är Fonterrapriset som omotiverat stiger och därför faller tillbaka lika plötsligt som uppgången kom.

Jag vill hävda att den bästa indikatorn på rätt pris är Eurex-börsen. Den har dessutom den fördelen att vem som helst när som helst kan surfa in på Eurex och se vad priset är just vid det tillfället. Via länken kan man t ex se vad aktuellt pris är för terminer på SMP:

www.eurexchange.com/exchange-en/products/com/agr/14016/

På andra sidan Atlanten fortsätter mjölkpriset att falla, som vi ser nedan. Prisuppgången i mars månad kommer säkerligen att följas av prisfall. Det ser ut som om nedgången började i fredags och kommer att fortsätta i resten av veckan.

Vi har en klar säljrekommendation på mjölkterminer.

EURSEK

EURSEK faller. Eurokrisen har fått ny eld. 8.20 kr är nästa stöd.

USDSEK

Dollarn håller sig stadigt under motståndslinjen i fallande trenden. Senast var priset uppe vid den och misslyckades med att bryta igenom, vilket brukar följas av nya kursfall.

[box]SEB Veckobrev Jordbruksprodukter är producerat av SEB Merchant Banking och publiceras i samarbete och med tillstånd på Råvarumarknaden.se[/box]

Disclaimer

The information in this document has been compiled by SEB Merchant Banking, a division within Skandinaviska Enskilda Banken AB (publ) (“SEB”).

Opinions contained in this report represent the bank’s present opinion only and are subject to change without notice. All information contained in this report has been compiled in good faith from sources believed to be reliable. However, no representation or warranty, expressed or implied, is made with respect to the completeness or accuracy of its contents and the information is not to be relied upon as authoritative. Anyone considering taking actions based upon the content of this document is urged to base his or her investment decisions upon such investigations as he or she deems necessary. This document is being provided as information only, and no specific actions are being solicited as a result of it; to the extent permitted by law, no liability whatsoever is accepted for any direct or consequential loss arising from use of this document or its contents.

About SEB

SEB is a public company incorporated in Stockholm, Sweden, with limited liability. It is a participant at major Nordic and other European Regulated Markets and Multilateral Trading Facilities (as well as some non-European equivalent markets) for trading in financial instruments, such as markets operated by NASDAQ OMX, NYSE Euronext, London Stock Exchange, Deutsche Börse, Swiss Exchanges, Turquoise and Chi-X. SEB is authorized and regulated by Finansinspektionen in Sweden; it is authorized and subject to limited regulation by the Financial Services Authority for the conduct of designated investment business in the UK, and is subject to the provisions of relevant regulators in all other jurisdictions where SEB conducts operations. SEB Merchant Banking. All rights reserved.

Analys

OPEC+ will likely unwind 500 kb/d of voluntary quotas in October. But a full unwind of 1.5 mb/d in one go could be in the cards

Down to mid-60ies as Iraq lifts production while Saudi may be tired of voluntary cut frugality. The Brent December contract dropped 1.6% yesterday to USD 66.03/b. This morning it is down another 0.3% to USD 65.8/b. The drop in the price came on the back of the combined news that Iraq has resumed 190 kb/d of production in Kurdistan with exports through Turkey while OPEC+ delegates send signals that the group will unwind the remaining 1.65 mb/d (less the 137 kb/d in October) of voluntary cuts at a pace of 500 kb/d per month pace.

Signals of accelerated unwind and Iraqi increase may be connected. Russia, Kazakhstan and Iraq were main offenders versus the voluntary quotas they had agreed to follow. Russia had a production ’debt’ (cumulative overproduction versus quota) of close to 90 mb in March this year while Kazakhstan had a ’debt’ of about 60 mb and the same for Iraq. This apparently made Saudi Arabia angry this spring. Why should Saudi Arabia hold back if the other voluntary cutters were just freeriding? Thus the sudden rapid unwinding of voluntary cuts. That is at least one angle of explanations for the accelerated unwinding.

If the offenders with production debts then refrained from lifting production as the voluntary cuts were rapidly unwinded, then they could ’pay back’ their ’debts’ as they would under-produce versus the new and steadily higher quotas.

Forget about Kazakhstan. Its production was just too far above the quotas with no hope that the country would hold back production due to cross-ownership of oil assets by international oil companies. But Russia and Iraq should be able to do it.

Iraqi cumulative overproduction versus quotas could reach 85-90 mb in October. Iraq has however steadily continued to overproduce by 3-5 mb per month. In July its new and gradually higher quota came close to equal with a cumulative overproduction of only 0.6 mb that month. In August again however its production had an overshoot of 100 kb/d or 3.1 mb for the month. Its cumulative production debt had then risen to close to 80 mb. We don’t know for September yet. But looking at October we now know that its production will likely average close to 4.5 mb/d due to the revival of 190 kb/d of production in Kurdistan. Its quota however will only be 4.24 mb/d. Its overproduction in October will thus likely be around 250 kb/d above its quota with its production debt rising another 7-8 mb to a total of close to 90 mb.

Again, why should Saudi Arabia be frugal while Iraq is freeriding. Better to get rid of the voluntary quotas as quickly as possible and then start all over with clean sheets.

Unwinding the remaining 1.513 mb/d in one go in October? If OPEC+ unwinds the remaining 1.513 mb/d of voluntary cuts in one big go in October, then Iraq’s quota will be around 4.4 mb/d for October versus its likely production of close to 4.5 mb/d for the coming month..

OPEC+ should thus unwind the remaining 1.513 mb/d (1.65 – 0.137 mb/d) in one go for October in order for the quota of Iraq to be able to keep track with Iraq’s actual production increase.

October 5 will show how it plays out. But a quota unwind of at least 500 kb/d for Oct seems likely. An overall increase of at least 500 kb/d in the voluntary quota for October looks likely. But it could be the whole 1.513 mb/d in one go. If the increase in the quota is ’only’ 500 kb/d then Iraqi cumulative production will still rise by 5.7 mb to a total of 85 mb in October.

Iraqi production debt versus quotas will likely rise by 5.7 mb in October if OPEC+ only lifts the overall quota by 500 kb/d in October. Here assuming historical production debt did not rise in September. That Iraq lifts its production by 190 kb/d in October to 4.47 mb/d (August level + 190 kb/d) and that OPEC+ unwinds 500 kb/d of the remining quotas in October when they decide on this on 5 October.

Analys

Modest draws, flat demand, and diesel back in focus

U.S. commercial crude inventories posted a marginal draw last week, falling by 0.6 million barrels to 414.8 million barrels. Inventories remain 4% below the five-year seasonal average, but the draw is far smaller than last week’s massive 9.3-million-barrel decline. Higher crude imports (+803,000 bl d WoW) and steady refinery runs (93% utilization) helped keep the crude balance relatively neutral.

Yet another drawdown indicates commercial crude inventories continue to trend below the 2015–2022 seasonal norm (~440 million barrels), though at 414.8 million barrels, levels are now almost exactly in line with both the 2023 and 2024 trajectory, suggesting stable YoY conditions (see page 3 attached).

Gasoline inventories dropped by 1.1 million barrels and are now 2% below the five-year average. The decline was broad-based, with both finished gasoline and blending components falling, indicating lower output and resilient end-user demand as we enter the shoulder season post-summer (see page 6 attached).

On the diesel side, distillate inventories declined by 1.7 million barrels, snapping a two-week streak of strong builds. At 125 million barrels, diesel inventories are once again 8% below the five-year average and trending near the low end of the historical range.

In total, commercial petroleum inventories (excl. SPR) slipped by 0.5 million barrels on the week to ish 1,281.5 million barrels. While essentially flat, this ends a two-week streak of meaningful builds, reflecting a return to a slightly tighter situation.

On the demand side, the DOE’s ‘products supplied’ metric (see page 6 attached), a proxy for implied consumption, softened slightly. Total demand for crude oil over the past four weeks averaged 20.5 million barrels per day, up just 0.9% YoY.

Summing up: This week’s report shows a re-tightening in diesel supply and modest draws across the board, while demand growth is beginning to flatten. Inventories remain structurally low, but the tone is less bullish than in recent weeks.

Analys

Are Ukraine’s attacks on Russian energy infrastructure working?

Brent crude rose 1.6% yesterday. After trading in a range of USD 66.1 – 68.09/b it settled at USD 67.63/b. A level which we are well accustomed to see Brent crude flipping around since late August. This morning it is trading 0.5% higher at USD 68/b. The market was expecting an increase of 230 kb/d in Iraqi crude exports from Kurdistan through Turkey to the Cheyhan port but that has so far failed to materialize. This probably helped to drive Brent crude higher yesterday. Indications last evening that US crude oil inventories likely fell 3.8 mb last week (indicative numbers by API) probably also added some strength to Brent crude late in the session. The market continues to await the much heralded global surplus materializing as rising crude and product inventories in OECD countries in general and the US specifically.

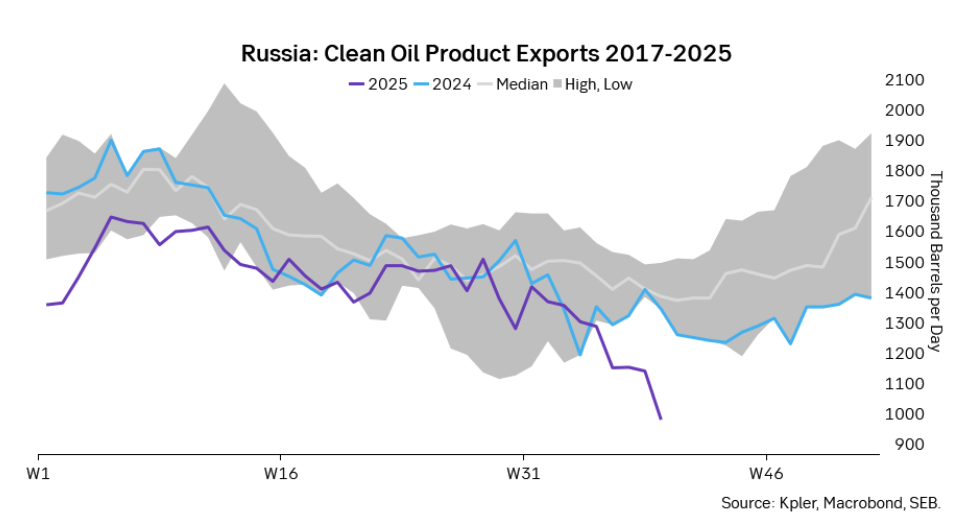

The oil market is starting to focus increasingly on the successful Ukrainian attacks on Russian oil infrastructure. Especially the attacks on Russian refineries. Refineries are highly complex and much harder to repair than simple crude oil facilities like export pipelines, ports and hubs. It can take months and months to repair complex refineries. It is thus mainly Russian oil products which will be hurt by this. First oil product exports will go down, thereafter Russia will have to ration oil product consumption domestically. Russian crude exports may not be hurt as much. Its crude exports could actually go up as its capacity to process crude goes down. SEB’s Emerging Market strategist Erik Meyersson wrote about the Ukrainian campaign this morning: ”Are Ukraine’s attacks on Russian energy infrastructure working?”. Phillips P O’Brian published an interesting not on this as well yesterday: ”An Update On The Ukrainian Campaign Against Russian Refineries”. It is a pay-for article, but it is well worth reading. Amongst other things it highlights the strategic focus of Ukraine towards Russia’s energy infrastructure. A Ukrainian on the matter also put out a visual representation of the attacks on twitter. We have not verified the data representation. It needs to be interpreted with caution in terms of magnitude of impact and current outage.

Complex Russian oil refineries are sitting ducks in the new, modern long-range drone war. Ukraine is building a range of new weapons as well according to O’Brian. The problem with attacks on Russian refineries is thus on the rise. This will likely be an escalating problem for Russia. And oil products around the world may rise versus the crude oil price while the crude oil price itself may not rise all that much due to this.

Russian clean oil product exports as presented by SEB’s Erik Meyersson in his note this morning.

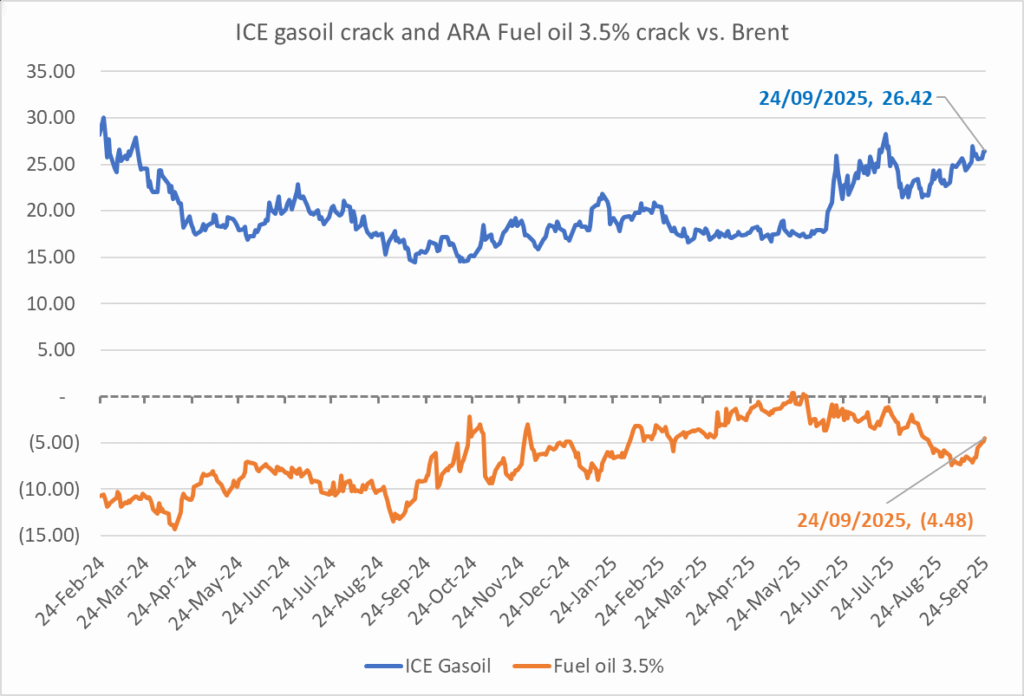

The ICE Gasoil crack and the 3.5% fuel oil crack has been strengthening. The 3.5% crack should have weakened along with rising exports of sour crude from OPEC+, but it hasn’t. Rather it has moved higher instead. The higher cracks could in part be due to the Ukrainian attacks on Russian oil refineries.

Ukrainian inhabitants graphical representation of Ukrainian attacks on Russian oil refineries on Twitter. Highlighting date of attacks, size of refineries and distance from Ukraine. We have not verified the detailed information. And you cannot derive the amount of outage as a consequence of this.

-

Nyheter4 veckor sedan

Nyheter4 veckor sedanEurobattery Minerals satsar på kritiska metaller för Europas självförsörjning

-

Nyheter3 veckor sedan

Nyheter3 veckor sedanMahvie Minerals i en guldtrend

-

Nyheter4 veckor sedan

Nyheter4 veckor sedanGuldpriset kan närma sig 5000 USD om centralbankens oberoende skadas

-

Nyheter4 veckor sedan

Nyheter4 veckor sedanOPEC signalerar att de inte bryr sig om oljepriset faller kommande månader

-

Nyheter3 veckor sedan

Nyheter3 veckor sedanAktier i guldbolag laggar priset på guld

-

Analys3 veckor sedan

Analys3 veckor sedanVolatile but going nowhere. Brent crude circles USD 66 as market weighs surplus vs risk

-

Nyheter2 veckor sedan

Nyheter2 veckor sedanKinas elproduktion slog nytt rekord i augusti, vilket även kolkraft gjorde

-

Nyheter2 veckor sedan

Nyheter2 veckor sedanTyskland har så höga elpriser att företag inte har råd att använda elektricitet