Analys

SEB Jordbruksprodukter, 10 februari 2014

Det amerikanska jordbruksdepartementet USDA publicerar sin WASDE-rapport på måndag klockan 18. Handlare och analytiker som tillfrågats av Bloomberg förväntar sig en nedjustering av globala utgående lager för vete och majs.

Det amerikanska jordbruksdepartementet USDA publicerar sin WASDE-rapport på måndag klockan 18. Handlare och analytiker som tillfrågats av Bloomberg förväntar sig en nedjustering av globala utgående lager för vete och majs.

För första gången sedan slutet av december förväntar sig en majoritet av de tillfrågade handlarna och analytikerna att priset på majs och vete går upp nästa vecka. Vad gäller majs är de på den mest positiva sidan sedan augusti förra året. Beträffande soja tror de på prisuppgång för första gången på tre veckor.

Februari-WASDE brukar inte vara någon stor händelse, men i den stiltje som marknaden befinner sig i, kan den möjligtvis ge styrfart åt något håll – uppåt eller nedåt.

Odlingsväder

Viktigast just nu är den torka som drabbat Brasilien. Efter den torraste perioden sedan 1954 i Minas Gerais, väntas nu regn om ca en vecka. Södra Brasilien och norra Argentina har fått mer än normal nederbörd, eftersom lågtrycket stannat där, blockerat av högtrycket över centrala och östra Brasilien. Torkan påverkar även betet. Landet är som bekant en stor kött- och mjölkproducent och när betet tryter blir konsumtionen av spannmål högre.

Kina, som varit torrt, väntas få betydligt mer nederbörd än det normala de kommande två veckorna enligt GFS-modellen.

Europa väntas få väsentligt mycket mer nederbörd än normalt, utom i södra Italien och längs Norges kust.

USA, som varit kallt och torrt, kommer att få ordentligt med nederbörd de kommande två veckorna, men något mindre än normalt i Texas och angränsande delstater.

Vete

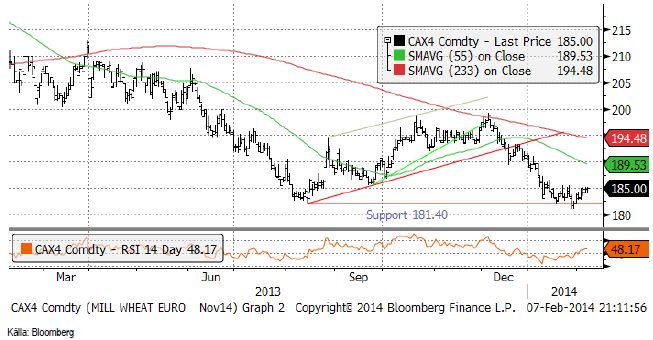

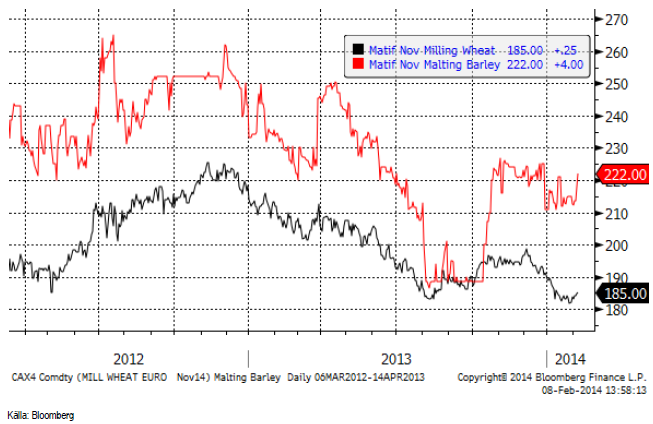

Matifs novemberkontrakt gick inte genom 180 euro per ton. I fredags stängde marknaden på 185 euro, som är den övre delen av det smala prisintervall om 5 euro som marknaden handlat inom den senaste månaden.

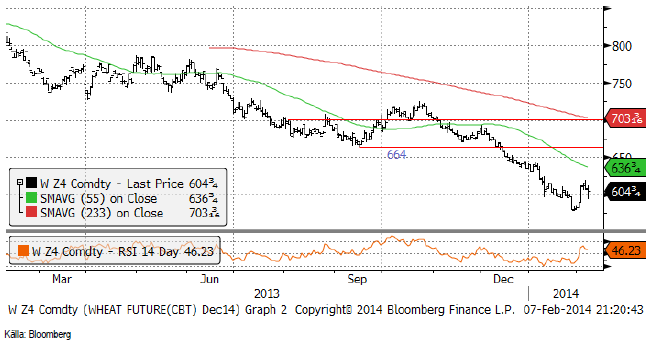

Nedanför ser vi Chicagovetet (Dec 14), som stängde fredagen på 598.50 cent / bushel – under den psykologiskt viktiga nivån 600 cent.

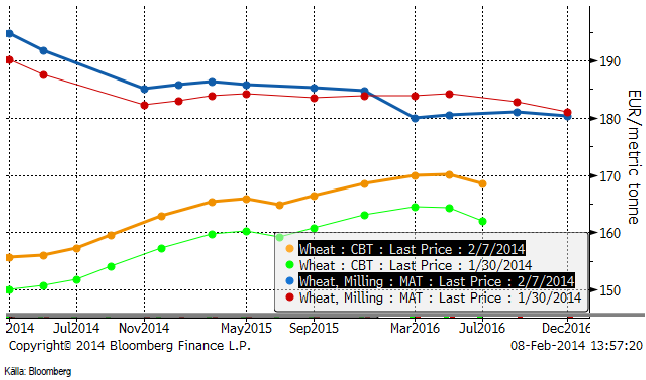

Nedan ser vi terminskurvorna för Chicagovete och Matif, båda uttryckta i euro per ton. Exportframgångarna för Rouen bidrar till att kurvan gått mer in i backwardation. I Chicago, där terminsmarknaden vanligtvis är i contango, har kurvan flackat, i synnerhet för gammal skörd.

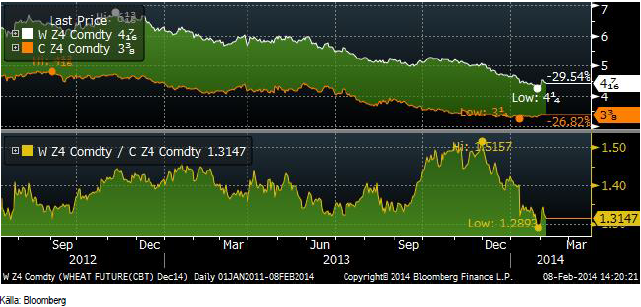

Vetekontrakten för decemberleverans i Chicago har blivit billigare än någonsin tidigare i förhållande till majs. Tidigare har vi sett spotpriset på majs ligga över majspriset, men inte i kontrakten för ny skörd. Vete ser alltså ”billigt” ut i förhållande till majs nu.

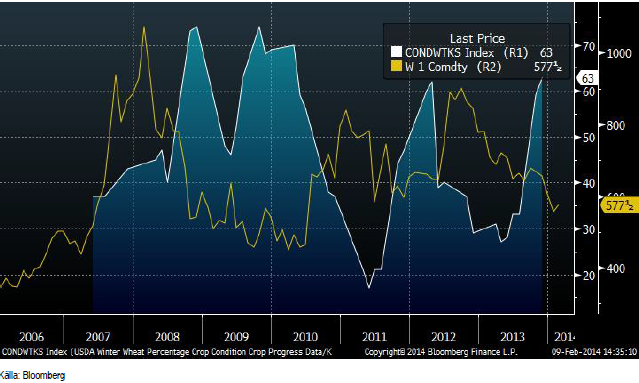

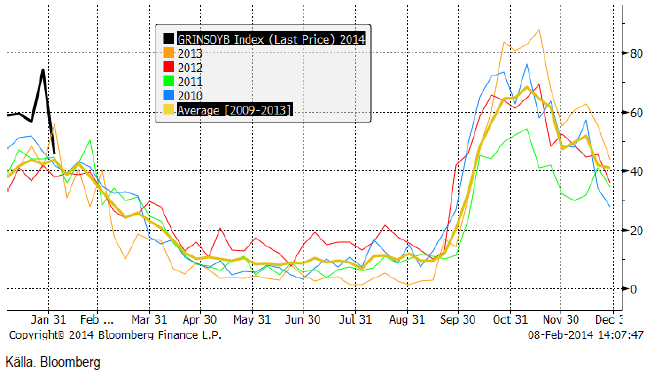

Crop condition som NASS i några delstater publicerade i måndags den 3 februari var en chock för marknaden. I Kansas är 3% av höstvetet ”very poor”, 17% ”poor”, 45% ”fair”, 33% ”good” och 2% ”excellent”. När höstvetet gick in i vintervilan vid den sista crop condition-rapporten den 22 november var 63% i good/excellen condition. Nu är det alltså 35%, dvs 28%-enheter lägre.

Situationen påminner lite om vintern 2009/2010, när vetet gick in i vintervilan på 69% good/excellent. Priset på vete var naturligtvis lågt. När sedan crop condition föll under 2010, kunde priset stiga från en låg nivå under haussartade former senare på hösten. Nedan ser vi historiken på crop condition i Kansas och priset på spotkontraktet (W1) i Chicago.

Crop condition sjönk i fler delstater: Texas 19% good/excellent (-13%) och Oklahoma 36% (-40%). Det är något för torrt i marken skriver NASS i sina kommentarer.

Stats Canada som kom i mitten av veckan visade på lager på 28.3 mt, väsentligt högre än förra årets 20.5 mt, men i linje med förväntningarna. Den varslade tågstrejken i Kanada ställdes in på order av regeringen.

FAO meddelade så sent som den 28 januari att Iran kommer att importera 10.7 mt spannmål i år, ner från 14.2 mt förra året, men landet verkar importera mer än så. Importbehovet av vete anges av FAO till 4 mt. I veckan köpte landet 0.5 mt från EU och Ryssland. I veckan anklagades också regeringen i Iran för att ha skickat falska uppgifter till FAO.

Marknaden förväntar sig att USDA ska lämna carry-out stocks i USA oförändrade på 608 mbu i måndagens rapport, enligt en sammanställning gjord av Bloomberg. Men man förväntar sig en sänkning av lagren av majs och en stark majsmarknad kan dra vetepriset högre.

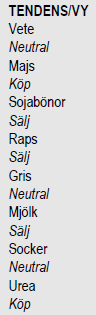

Det mest sannolika är att priset på vete går ner, men ”risk/reward” är helt klart på uppsidan, så vi väljer att gå ur korta positioner på vete. Än så länge stannar vi med neutral rekommendation.

Maltkorn

November 2014 – kontraktet på maltkorn håller sig stabilt när vetet visar svaghet. Som vi skrev i höstas, är maltkorn förmodligen en gröda som bör betala sig bra i år. Dessutom är det fotbolls-VM i sommar och kan öka efterfrågan på maltkorn. I veckan handlades terminerna för novemberleverans upp till 222 euro per ton och vidgade därmed premien till kvarvetekontrakten på Matif.

Majs

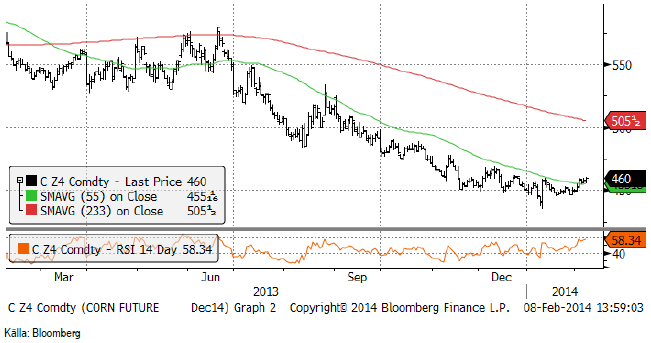

Majsmarknaden ser ut att vara på väg att ha avslutat sin fallande pristrend och börja vända upp. Vi rekommenderar köp av majs nu, från tidigare neutral vy.

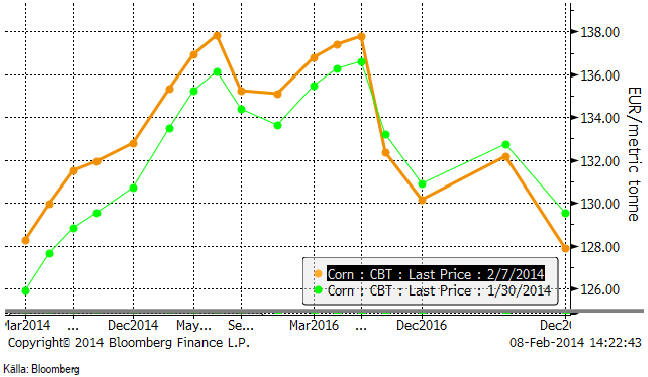

Det är framförallt de kortare terminskontrakten som gått upp, medan de riktigt långa gått ner.

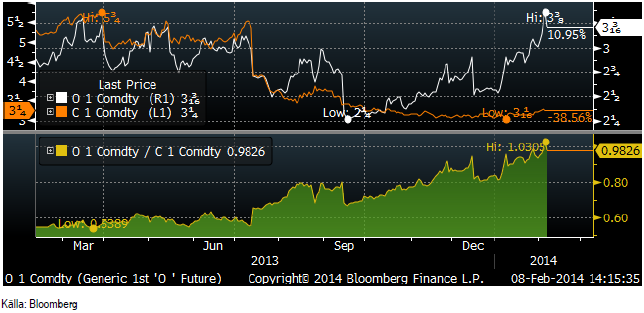

Terminerna på havre gick i veckan över priset på majs. Det här gäller för spotkontrakten och orsakades i veckan som gick framförallt av den befarade tågstrejken i Kanada, som dock inte blev av. Decemberkontraktet på havre handlas alltjämt till 60% av priset för majs, så det här handlar om en bristsituation just nu. Det är möjligtvis ett bra tillfälle att sälja havre till USA nu.

Det är väldigt torrt i östra Brasilien, främst i delstaterna Minas Gerais och Espirito Santo, men som vi skrivit är det torrt även i Goias, Sao Paulo och upp mot Mato Grosso. Medan detta är bra för skörden av sojabönor, är det mindre bra för den andra skörden, som till stor del utgörs av majs. Vi tror att många kommer att försöka odla soja (igen). Torrt väder är inte bra för någon av grödorna.

Terminerna i USA på etanol nådde sin högsta nivå på sju månader i veckan.

Exporten från USA är liksom för soja, högre än normalt. 91% av den volym USDA har estimerat för export i år är redan såld, efter veckans stora export på 1.7 mt.

Marknaden förväntar sig att USDA ska sänka carry-out stocks i USA från 1631 mbu till 1616 mbu i måndagens rapport, enligt en sammanställning gjord av Bloomberg.

Vi går alltså över till köprekommendation på majs.

Sojabönor

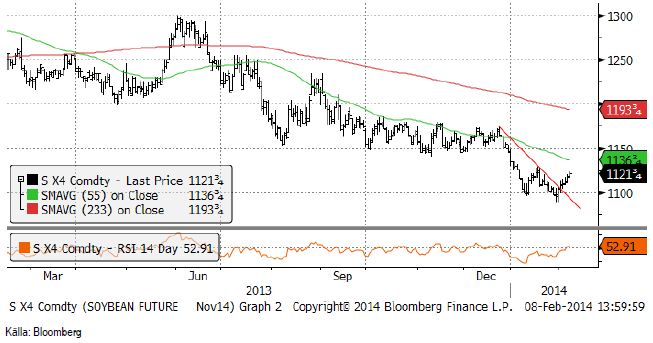

Sojabönorna steg över ett tekniskt motstånd i veckan som gick och stängde 21 cent över stödnivån på 1100 cent per bushel.

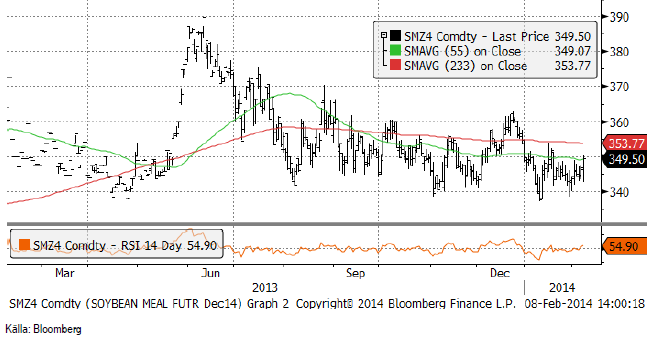

Sojamjölet håller sig kvar i intervallet 340 – 360 dollar per short ton.

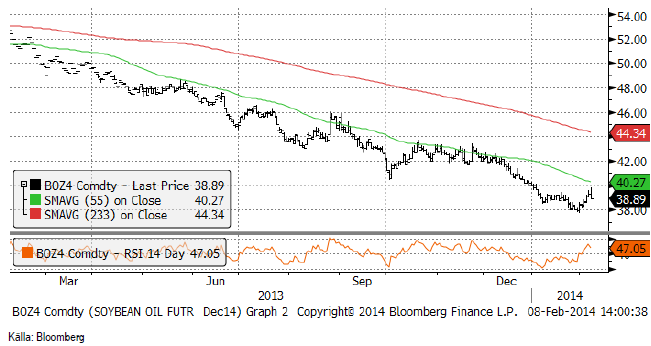

Sojaoljan gick inte under 38 dollar och har sedan vänt upp med stöd av prisutvecklingen på palmoljan i Malaysia.

Exportstatistiken fortsätter att vara starkare än normalt, även om det uppenbarligen börjar ta slut på sojabönor i USA:s lager. Brasiliens skörd är till 10% klar och de första lasterna gick iväg från hamnarna för nästan två veckor sedan.

Situationen i Argentina är präglad av regeringens panik att få in skatteinskomster. De exportföretag som inte exporterar hotades med nationalisering i veckan som gick. Staten kräver att lantbrukarna ska sälja, men dessa håller naturligtvis emot så gott de kan.

Marknaden förväntar sig att USDA ska sänka carry-out stocks i USA från 150 mbu till 145 mbu i måndagens rapport, enligt en sammanställning gjord av Bloomberg.

Raps

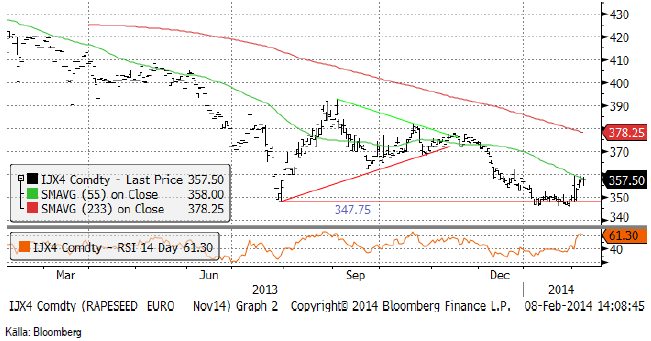

November 2014-kontraktet på raps följde sojabönorna upp i veckan som gick. Rapskaka har som bekant blivit ett viktigt alternativ i foderblandningarna i EU till sojabönor. Vi tycker dock alltjämt att rapspriset för ny skörd borde vara väsentligt lägre och tycker att den här prisuppgången ger ett utmärkt tillfälle att sälja terminer för ny skörd.

Marknaden blev mycket oroad av strejkvarslet från järnvägsanställda i Kanada. I onsdags nåddes dock marknaden av att strejken var avblåst. Den kanadensiska regeringen förbjöd dem att strejka, eftersom detta skulle ha skadat landets export av jordbruksprodukter och andra råvaror.

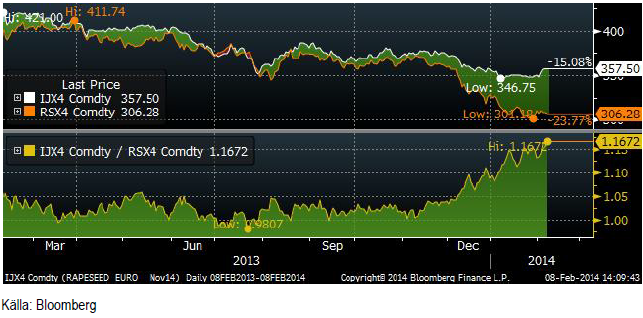

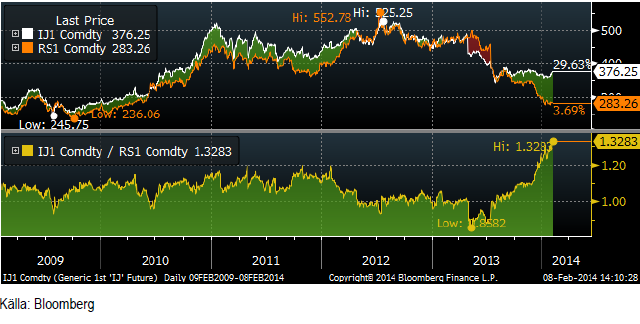

Terminskontrakten på Canola i Winnipeg har fortsatt att falla fritt, även sedan förra veckan. Statistics Canadas lagerstatistik visade på lager på 12.6 mt, 56% mer än förra året. Skillnaden mellan canola-kontraktet för novemberleverans och matifs på rapsfrö, har ökat från 12.7% för två veckor sedan till 16.7%. Det innebär att rapsfrökontraktet är minst 12- 14% för dyrt i förhållande till den tidigare etablerade relationen.

I diagrammet nedan ser vi hur spotkontrakten handlat mot varandra de senaste fem åren. Rapsfröet är helt enkelt onormalt dyrt just nu.

Vi fortsätter med säljrekommendation och upprepar den!

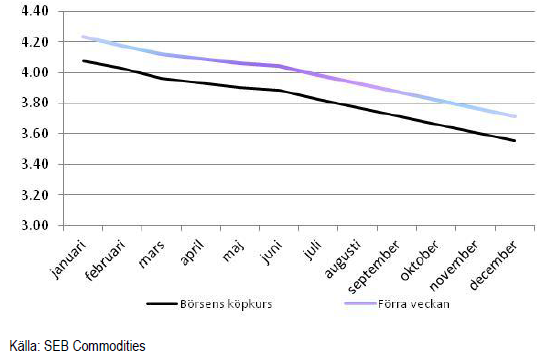

Potatis

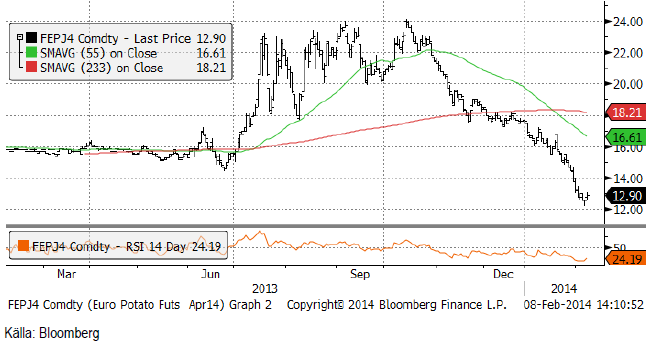

När potatispriset i januari nådde ner till den prisnivå som etablerats under förra året på 16 euro per 100 Kg, och utbudet sedan fortsatte att överträffa efterfrågan, föll priset ner till 12 euro som lägst i veckan som gick. Potatis har varit en av de allra mest volatila jordbruksprodukterna det senaste året. Märkligt nog är det också en av de som prissäkras minst. Korrelationen mellan noteringen på Eurex, som i stor utsträckning är detsamma som priset i Holland, är låg till de olika svenska priserna, men inte på årsbasis. Är det i norra Kontinentaleuropa är det i regel torrt i Sverige och vice versa. Det innebär att priserna i stort sett rör sig åt samma håll.

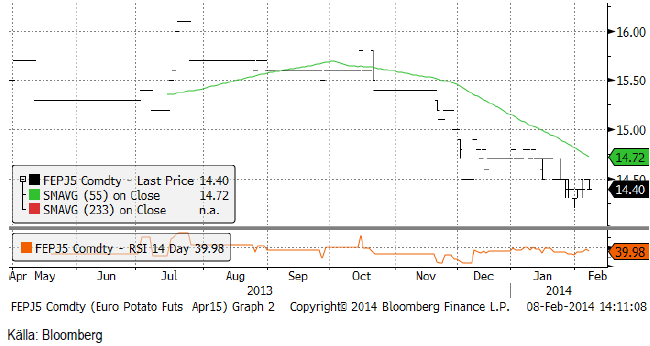

Kontraktet för den kommande skörden börjar nu handlas allt mer. Nedan ser vi kurdiagrammet för april 2015-kontraktet. 14.40 euro per 100 Kg är väsentligt lägre än de 16 euro som priset började på. Marknaden kan se illikvid ut, men vi har inga problem att finna köpare av terminskontrakt på potatis för april 2015 och även för april 2016 – om det finns någon potatisodlare som vill bli av med den osäkerhet om priset som marknaden har.

Gris

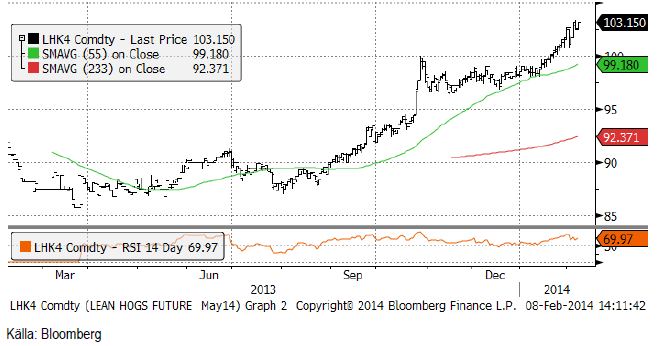

Lean hogs maj-kontrakt har fortsatt att stiga och priset ligger nu över 100 cent per pund. Trenden är tydligt uppåtriktad, vilket innebär att det är mer sannolikt att priset fortsätter upp, än att det vänder ner.

Rysslands importstopp från EU, föranlett av ett sjukt vildsvin i Litauen (förmodligen smittat från Ryssland, som har sjukdomen), har fått priserna på griskött i EU att rasa. Eftersom sjukdomen finns i Ryssland och endast hos vildsvin vid Litauens östgräns är det rimligt att tro att detta är ett svepskäl från Rysslands sida. Ryssland har i flera år haft en vilja att minska importberoendet och bygga upp en egen grisnäring, baserad på den spannmål som produceras i allt större volymer. Utrotandet av sjukdomen hos vildsvin i EU kommer inte att ta bort det faktum att EU måste anpassa sig till en situation utan export till Ryssland. Ändå verkar det vara en överutbudssituation just nu. Spotkontraktet på Eurex handlas på motsvarande 13 kr per kilo. Marknaden är i kraftigt conango, nästan 50% omräknat till årsbasis. Juli-kontraktet handlas på över 15 kr per kilo. Den som är orolig för att även dessa priser ska falla kan naturligtvis prissäkra genom att sälja terminskontrakt på den väntade produktionen i juli (och övriga månader).

Mjölk

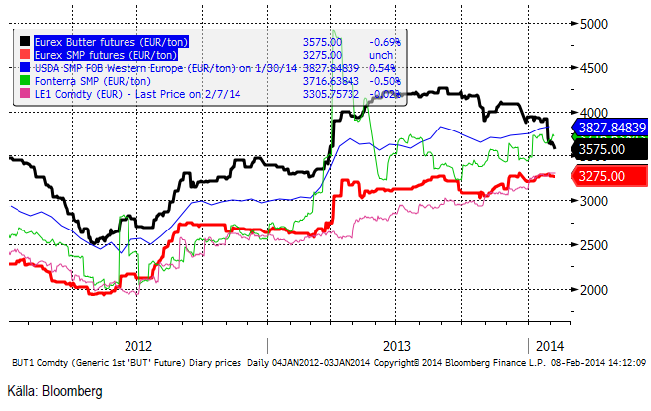

Prisfallet på smör har fortsatt på Eurex. SMP håller fortfarande emot. Eftersom priset på smör faller, innebär det att priset på mjölkråvara faller. Vi har sett priset på smör backa sedan månadsskiftet oktober / november förra året, försiktigt i början men nu med en tydligt fallande pristrend. SMP har fortsatt att stiga, men hittills i år har vi inte längre noterat någon prisuppgång på Eurexmarknaden. Fonterra har däremot utvecklats positivt.

Nedan ser vi prisutvecklingen på Eurex smör och pulver (de feta linjerna), samt på USDA:s notering av SMP (FOB Västeuropa), Chicagopriset i euro per ton och Fonterras pris; Fonterra faktiskt lite lägre den här veckan.

LTO Nederland rapporterade i fredags att mjölkpriset i EU föll med 1.6% i december från rekodnivån i november. På sin hemsida skriver de att priset i december var 40.55 euro per 100 Kg i november och det föll till 39.89 euro i december. De skriver också att den ökande produktionen av mjölk i de viktigaste producentländerna i världen är ett hot mot prisnivån och har gjort marknaden mer sårbar. Skriver att prispressen kan intensifieras tidigare än vanligt, kanske redan till slutet av det första kvartalet i år.

Nedan ser vi terminspriserna man får i svenska kronor från terminspriserna på SMP och smör på Eurex, omräknat till kronor per kilo mjölkråvara. Notera att hela den här prisnivån alltid ska ligga över avräkningspriset på mjölkråvara med ca 50 öre, som är en uppskattning av kostnaden för att förädla mjölkråvara till SMP och smör.

Som vi redan sett har terminspriserna fallit. Det är möjligt att detta är inledningen på det prisfall som har befarats.

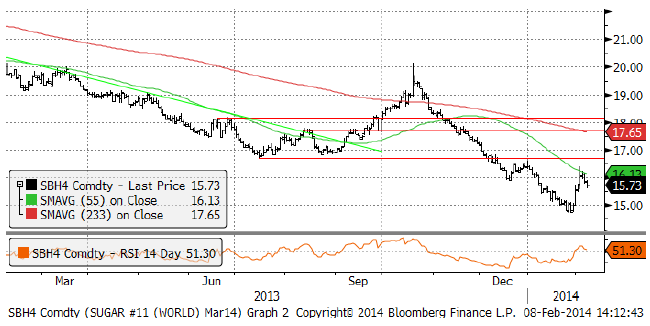

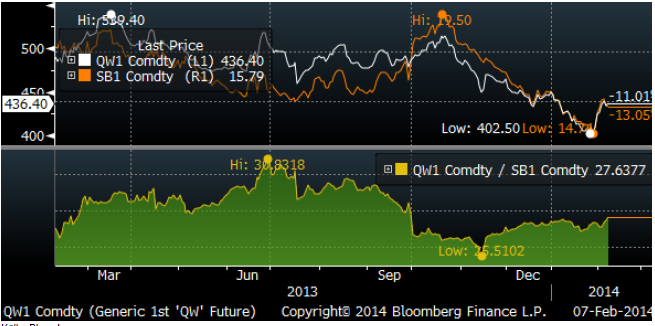

Socker

Marskontraktet på råsocker rekylerade upp kraftigt efter att informationen om torka i Brasilien sjönk in hos marknadsaktörerna. Torkan har dock inte drabbat de områden där sockerrör odlas lika hårt som områden där kaffe odlas.

Ecom Industrial Group sade dock i söndags (9 feb) att torkan kan innebära att Brasiliens produktion av socker blir 5% lägre än under 2013. Uttalandet gjordes på Kingsmans konferens i Dubai, som pågår till tisdag.

Kingsman själva som publicerade sin första rapport för året 2014/15, sade att detta blir det femte året med överskott i utbuds / efterfrågebalansen för socker. Global produktion förutspås stiga till 181 mt från 177.7 mt. Konsumtionen väntas öka med 2% till 178.96 mt. Skillnaden är drygt 2 mt, som alltså läggs till lagren. Orsaken till produktionsökningen anser Kingsman är att olika statliga stöd förhindrar prissignalen (lågt pris) att påverka produktionen. Svagare valutor i länder som producerar socker, t ex Brasilien, vars valuta fallit med 13% mot dollarn det senaste året, gör också att prisfallet inte upplevs på samma sätt av producenterna.

I fredags sammanträdde kabinettet i den indiska regeringen för att diskutera höjningen av exportbidraget för socker till motsvarande 56 USD / ton. Det är en höjning med 75%. Syftet är att exporten ska uppgå till 4 miljoner ton över de kommande två åren. Man hoppas att priset därmed ska bli högre inom landet.

Brasiliens UNICA svarade i fredags att alla former av exportbidrag är ett brott mot WTO-reglerna. UNICA menar att Indiens olagliga exportstöd tvingar producenter i Thailand, Australien, Colombia, Guatemala och Brasilien att minska sin produktion.

Brasilianskt råsocker har nästan alltid handlats till ett premium över terminsnoteringen på NYBOT i New York. Sedan oktober har priset emellertid legat under, vilket delvis hänger ihop med att skörden tas in under hösten.

När vi ser att kvoten mellan terminskontraktet för raffinerat vitt socker och råsocker minskade i början på oktober, måste vi också betänka att då började brasilianskt råsocker att handla under prisnoteringen på börsen. Nedan ser vi en bild på kvoten mellan priset på vitt socker (i dollar / ton) och priset på råsocker (i cent / pund).

Torkan i Brasilien är den enda faktor som är bulllish för socker. Men det är inte torrast där sockerrör odlas. Vi är hellre köpta kaffe än socker av den anledningen.

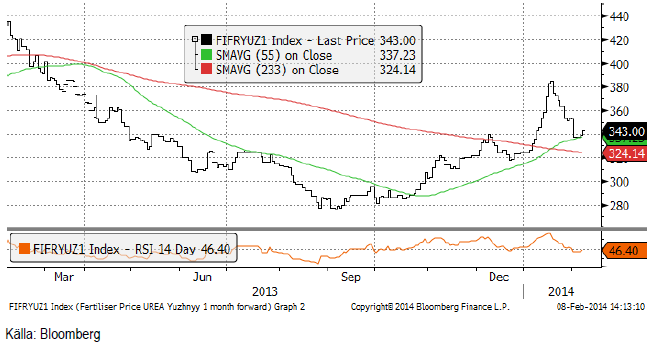

Gödsel

Urean sjönk tillbaka, men är alltjämt i stigande trend.

[box]SEB Veckobrev Jordbruksprodukter är producerat av SEB Commodities Sales desk och publiceras i samarbete och med tillstånd på Råvarumarknaden.se[/box]

Detta marknadsföringsmaterial, framtaget av SEB’s Commodities Sales desk, har upprättats enbart i informationssyfte.

Även om innehållet är baserat på källor som SEB bedömt som tillförlitliga ansvarar SEB inte för fel eller brister i informationen. Den utgör inte oberoende, objektiv investeringsanalys och skyddas därför inte av de bestämmelser som SEB har infört för att förebygga potentiella intressekonflikter. Yttranden från SEB’s Commodities Sales desk kan vara oförenliga med tidigare publicerat material från SEB, då den senare hänvisas uppmanas du att läsa den fullständiga rapporten innan någon åtgärd vidtas.

Dokumentationen utgör inte någon investeringsrådgivning och tillhandahålls till dig utan hänsyn till dina investeringsmål. Du uppmanas att självständigt bedöma och komplettera uppgifterna i denna dokumentation och att basera dina investeringsbeslut på material som bedöms erforderligt. Alla framåtblickande uttalanden, åsikter och förväntningar är föremål för risker, osäkerheter och andra faktorer och kan orsaka att det faktiska resultatet avviker väsentligt från det förväntade. Historisk avkastning är ingen garanti för framtida resultat. Detta dokument utgör inte ett erbjudande att teckna några värdepapper eller andra finansiella instrument. SEB svarar inte för förlust eller skada – direkt eller indirekt, eller av vad slag det vara må – som kan uppkomma till följd av användandet av detta material eller dess innehåll.

Observera att det kan förekomma att SEB, dess ledamöter, dess anställda eller dess moder- och/eller dotterbolag vid olika tillfällen innehar, har innehaft eller kommer att inneha aktier, positioner, rådgivningsuppdrag i samband med corporate finance-transaktioner, investment- eller merchantbankinguppdrag och/eller lån i de bolag/finansiella instrument som nämns i materialet.

Materialet är avsett för mottagaren, all spridning, distribuering mångfaldigande eller annan användning av detta meddelande får inte ske utan SEB:s medgivande. Oaktat detta får SEB tillåta omfördelning av materialet till utvald tredje part i enlighet med gällande avtal. Materialet får inte spridas till fysiska eller juridiska personer som är medborgare eller har hemvist i ett land där sådan spridning är otillåten enligt tillämplig lag eller annan bestämmelse.

Skandinaviska Enskilda Banken AB (publ) är ett [publikt] aktiebolag och står under tillsyn av Finansinspektionen samt de lokala finansiella tillsynsmyndigheter i varje jurisdiktionen där SEB har filial eller dotterbolag.

Analys

Breaking some eggs in US shale

Lower as OPEC+ keeps fast-tracking redeployment of previous cuts. Brent closed down 1.3% yesterday to USD 68.76/b on the back of the news over the weekend that OPEC+ (V8) lifted its quota by 547 kb/d for September. Intraday it traded to a low of USD 68.0/b but then pushed higher as Trump threatened to slap sanctions on India if it continues to buy loads of Russian oil. An effort by Donald Trump to force Putin to a truce in Ukraine. This morning it is trading down 0.6% at USD 68.3/b which is just USD 1.3/b below its July average.

Only US shale can hand back the market share which OPEC+ is after. The overall picture in the oil market today and the coming 18 months is that OPEC+ is in the process of taking back market share which it lost over the past years in exchange for higher prices. There is only one source of oil supply which has sufficient reactivity and that is US shale. Average liquids production in the US is set to average 23.1 mb/d in 2025 which is up a whooping 3.4 mb/d since 2021 while it is only up 280 kb/d versus 2024.

Taking back market share is usually a messy business involving a deep trough in prices and significant economic pain for the involved parties. The original plan of OPEC+ (V8) was to tip-toe the 2.2 mb/d cuts gradually back into the market over the course to December 2026. Hoping that robust demand growth and slower non-OPEC+ supply growth would make room for the re-deployment without pushing oil prices down too much.

From tip-toing to fast-tracking. Though still not full aggression. US trade war, weaker global growth outlook and Trump insisting on a lower oil price, and persistent robust non-OPEC+ supply growth changed their minds. Now it is much more fast-track with the re-deployment of the 2.2 mb/d done already by September this year. Though with some adjustments. Lifting quotas is not immediately the same as lifting production as Russia and Iraq first have to pay down their production debt. The OPEC+ organization is also holding the door open for production cuts if need be. And the group is not blasting the market with oil. So far it has all been very orderly with limited impact on prices. Despite the fast-tracking.

The overall process is nonetheless still to take back market share. And that won’t be without pain. The good news for OPEC+ is of course that US shale now is cooling down when WTI is south of USD 65/b rather than heating up when WTI is north of USD 45/b as was the case before.

OPEC+ will have to break some eggs in the US shale oil patches to take back lost market share. The process is already in play. Global oil inventories have been building and they will build more and the oil price will be pushed lower.

A Brent average of USD 60/b in 2026 implies a low of the year of USD 45-47.5/b. Assume that an average Brent crude oil price of USD 60/b and an average WTI price of USD 57.5/b in 2026 is sufficient to drive US oil rig count down by another 100 rigs and US crude production down by 1.5 mb/d from Dec-25 to Dec-26. A Brent crude average of USD 60/b sounds like a nice price. Do remember though that over the course of a year Brent crude fluctuates +/- USD 10-15/b around the average. So if USD 60/b is the average price, then the low of the year is in the mid to the high USD 40ies/b.

US shale oil producers are likely bracing themselves for what’s in store. US shale oil producers are aware of what is in store. They can see that inventories are rising and they have been cutting rigs and drilling activity since mid-April. But significantly more is needed over the coming 18 months or so. The faster they cut the better off they will be. Cutting 5 drilling rigs per week to the end of the year, an additional total of 100 rigs, will likely drive US crude oil production down by 1.5 mb/d from Dec-25 to Dec-26 and come a long way of handing back the market share OPEC+ is after.

Analys

More from OPEC+ means US shale has to gradually back off further

The OPEC+ subgroup V8 this weekend decided to fully unwind their voluntary cut of 2.2 mb/d. The September quota hike was set at 547 kb/d thereby unwinding the full 2.2 mb/d. This still leaves another layer of voluntary cuts of 1.6 mb/d which is likely to be unwind at some point.

Higher quotas however do not immediately translate to equally higher production. This because Russia and Iraq have ”production debts” of cumulative over-production which they need to pay back by holding production below the agreed quotas. I.e. they cannot (should not) lift production before Jan (Russia) and March (Iraq) next year.

Argus estimates that global oil stocks have increased by 180 mb so far this year but with large skews. Strong build in Asia while Europe and the US still have low inventories. US Gulf stocks are at the lowest level in 35 years. This strong skew is likely due to political sanctions towards Russian and Iranian oil exports and the shadow fleet used to export their oil. These sanctions naturally drive their oil exports to Asia and non-OECD countries. That is where the surplus over the past half year has been going and where inventories have been building. An area which has a much more opaque oil market. Relatively low visibility with respect to oil inventories and thus weaker price signals from inventory dynamics there.

This has helped shield Brent and WTI crude oil price benchmarks to some degree from the running, global surplus over the past half year. Brent crude averaged USD 73/b in December 2024 and at current USD 69.7/b it is not all that much lower today despite an estimated global stock build of 180 mb since the end of last year and a highly anticipated equally large stock build for the rest of the year.

What helps to blur the message from OPEC+ in its current process of unwinding cuts and taking back market share, is that, while lifting quotas, it is at the same time also quite explicit that this is not a one way street. That it may turn around make new cuts if need be.

This is very different from its previous efforts to take back market share from US shale oil producers. In its previous efforts it typically tried to shock US shale oil producers out of the market. But they came back very, very quickly.

When OPEC+ now is taking back market share from US shale oil it is more like it is exerting a continuous, gradually increasing pressure towards US shale oil rather than trying to shock it out of the market which it tried before. OPEC+ is now forcing US shale oil producers to gradually back off. US oil drilling rig count is down from 480 in Q1-25 to now 410 last week and it is typically falling by some 4-5 rigs per week currently. This has happened at an average WTI price of about USD 65/b. This is very different from earlier when US shale oil activity exploded when WTI went north of USD 45/b. This helps to give OPEC+ a lot of confidence.

Global oil inventories are set to rise further in H2-25 and crude oil prices will likely be forced lower though the global skew in terms of where inventories are building is muddying the picture. US shale oil activity will likely decline further in H2-25 as well with rig count down maybe another 100 rigs. Thus making room for more oil from OPEC+.

Analys

Tightening fundamentals – bullish inventories from DOE

The latest weekly report from the US DOE showed a substantial drawdown across key petroleum categories, adding more upside potential to the fundamental picture.

Commercial crude inventories (excl. SPR) fell by 5.8 million barrels, bringing total inventories down to 415.1 million barrels. Now sitting 11% below the five-year seasonal norm and placed in the lowest 2015-2022 range (see picture below).

Product inventories also tightened further last week. Gasoline inventories declined by 2.1 million barrels, with reductions seen in both finished gasoline and blending components. Current gasoline levels are about 3% below the five-year average for this time of year.

Among products, the most notable move came in diesel, where inventories dropped by almost 4.1 million barrels, deepening the deficit to around 20% below seasonal norms – continuing to underscore the persistent supply tightness in diesel markets.

The only area of inventory growth was in propane/propylene, which posted a significant 5.1-million-barrel build and now stands 9% above the five-year average.

Total commercial petroleum inventories (crude plus refined products) declined by 4.2 million barrels on the week, reinforcing the overall tightening of US crude and products.

-

Nyheter3 veckor sedan

Nyheter3 veckor sedanUSA inför 93,5 % tull på kinesisk grafit

-

Nyheter3 veckor sedan

Nyheter3 veckor sedanFusionsföretag visar hur guld kan produceras av kvicksilver i stor skala – alkemidrömmen ska bli verklighet

-

Nyheter4 veckor sedan

Nyheter4 veckor sedanWestinghouse planerar tio nya stora kärnreaktorer i USA – byggstart senast 2030

-

Nyheter3 veckor sedan

Nyheter3 veckor sedanRyska militären har skjutit ihjäl minst 11 guldletare vid sin gruva i Centralafrikanska republiken

-

Nyheter2 veckor sedan

Nyheter2 veckor sedanKopparpriset i fritt fall i USA efter att tullregler presenterats

-

Nyheter4 veckor sedan

Nyheter4 veckor sedanEurobattery Minerals förvärvar majoritet i spansk volframgruva

-

Nyheter1 vecka sedan

Nyheter1 vecka sedanLundin Gold rapporterar enastående borrresultat vid Fruta del Norte

-

Nyheter3 veckor sedan

Nyheter3 veckor sedanKina skärper kontrollen av sällsynta jordartsmetaller, vill stoppa olaglig export