Nyheter

OECD prognostiserar ett oljepris på 190 USD om sju år

I en ny rapport från OECD ger organisationen en prognos för priset på brent-olja för år 2020 på 190 dollar, att jämföra med dagens pris på 110 dollar.

I en ny rapport från OECD ger organisationen en prognos för priset på brent-olja för år 2020 på 190 dollar, att jämföra med dagens pris på 110 dollar.

Vad som leder fram till den prognosen är att OECD förväntar sig att efterfrågan på olja år 2020 kommer att ha ökat pga ekonomisk tillväxt i världen. Om tillväxten om sju år bara är i närheten av vad den var innan den ekonomiska krisen började så kommer det leda till betydligt högre oljepriser än idag, enligt OECD.

Det enda som kan få priset att inte rusa i höjden på detta sätt är enligt OECD att efterfrågan blir mer priskänslig. Men någon sådan priskänslighet finns inte idag skriver OECD.

The Economist Intelligence Unit (EIU) argumenterar dock emot OECDs analys. De anser att vi har sett ett kraftigt trendbrott i konsumtionen av olja. Visserligen är konsumtionen just nu lägre pga av att den lägre ekonomiska aktiviteten i världen, men de anser också att vi har fått en strukturell förändring. Västvärlden har effektiviserat sin energianvändning. Inte minst den stora oljekonsumenten USA minskar sin konsumtion, något som kommer att ha fått ännu större genomslag år 2020.

EIU argumenterar vidare att även Kina har insett att de måste effektivisera sin energianvändning. De tar även upp att antalet bilar i Kina visserligen kommer att öka, men att dessa bilar i genomsnitt kommer att vara mer bränsleeffektiva än vagnparkerna i Europa och USA.

Vidare argumenterar EIU att den ökade användningen av bioenergi och tillgången på billig gas i USA kommer att hindra efterfrågan från att stiga mer än utbudet.

EIU avslutar dock med att säga att oljepriset mycket väl kan nå 190 USD per fat inom de kommande sju åren, men då kommer det att bero på kraftiga störningar i utbudet. Något som inte skulle leda till att det genomsnittliga priset över ett helt år vid 2020 skulle bli kring 200 USD.

Nyheter

Silverpriset når 40 USD, högsta sedan 2011

Silverpriset steg precis över 40 USD per uns, vilket är den högsta nivån sedan 2011. Silverpriserna stiger på grund av ett betydande och långvarigt underskott i utbudet, där efterfrågan konsekvent överstiger produktionen. Drivkraften bakom detta är en stark industriell konsumtion, särskilt kopplad till energiomställningen och gröna teknologier som solenergi. Geopolitiska risker och global osäkerhet har dessutom ökat metallens attraktionskraft som en trygg tillgång, samtidigt som marknadens förväntningar på framtida tillväxt och efterfrågan bidrar till att stödja priserna. En svagare amerikansk dollar gör även att silverpriset i USD har lättare att stiga.

Nyheter

Nytt produktionsrekord av olja i USA, högsta efterfrågan på 20 år

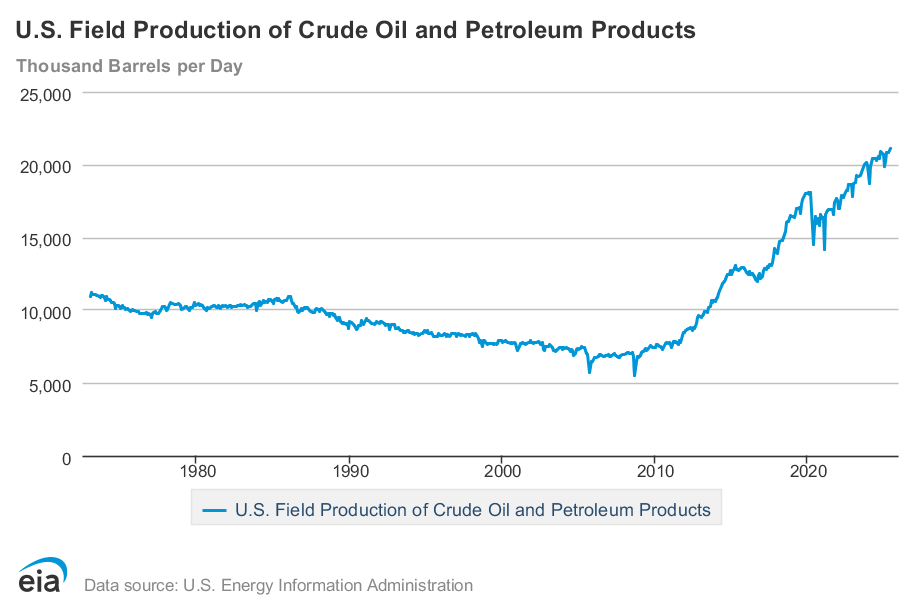

Javier Blas uppmärksammar att USA har slagit ett nytt produktionsrekord av olja och oljeprodukter, det som brukar kallas liquids, vilket förutom olja även inkluderar vissa flytande produkter som görs av naturgas. Det är siffrorna för juni som har reviderats av EIA och som nu visar att produktionen under juni var 21,064 miljoner fat per dag, det är 396 000 fat mer än den initiala beräkningen.

EIA har också reviderat upp efterfrågan i juni betydligt. Sammanräkningen visar nu att den var 21,007 miljoner fat per dag, vilket är 607 000 fat högre än den initiala sammanräkningen. Det är den högsta efterfrågan för någon månad sedan juni 2005. Bensin, diesel och flygbränsle reviderades alla upp.

Nyheter

Mahvie Minerals är verksamt i guldrikt område i Finland

Mahvie Minerals utvecklar guldtillgångar i Finland, närmare bestämt Haveri beläget i Tammerfors guldbälte, och undersökningarna visar på mycket intressanta mängder. Bolaget planerar nu för att ta de nästa stegen framåt. Här presenterar VD Per Storm verksamheten.

-

Nyheter4 veckor sedan

Nyheter4 veckor sedanLundin Gold rapporterar enastående borrresultat vid Fruta del Norte

-

Nyheter3 veckor sedan

Nyheter3 veckor sedanOmgående mångmiljardfiasko för Equinors satsning på Ørsted och vindkraft

-

Nyheter4 veckor sedan

Nyheter4 veckor sedanStargate Norway, AI-datacenter på upp till 520 MW etableras i Narvik

-

Nyheter3 veckor sedan

Nyheter3 veckor sedanLundin Gold hittar ny koppar-guld-fyndighet vid Fruta del Norte-gruvan

-

Nyheter3 veckor sedan

Nyheter3 veckor sedanGuld stiger till över 3500 USD på osäkerhet i världen

-

Nyheter1 vecka sedan

Nyheter1 vecka sedanMeta bygger ett AI-datacenter på 5 GW och 2,25 GW gaskraftverk

-

Nyheter3 veckor sedan

Nyheter3 veckor sedanAlkane Resources och Mandalay Resources har gått samman, aktör inom guld och antimon

-

Analys3 veckor sedan

Analys3 veckor sedanWhat OPEC+ is doing, what it is saying and what we are hearing